Отмена рсв в пфр

В 2020 году отдельным приказом ФНС был утвержден новый бланк по расчету страховых взносов, который подлежит использовать с 2020 г. Новая форма фактически производит замену сразу нескольких предыдущих отчетов РСВ и 4-ФСС.

Данное изменение связано с переходом полномочий по контролю и проверке отчетности по начислениям взносов от ПФР и ФСС к фискальному органу РФ. Исключение составила лишь информация по травматизму, которая по-прежнему подлежит сдаче в Фонд социального страхования. Таким образом, за 2020 год готовить расчет и отчитываться организации будут перед налоговой по новой форме.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

За Пенсионным фондом также остались некоторые полномочия, связанные с подачей действующего ежемесячного бланка СЗВ-М, а также добавлен еще один вид ежегодного отчета о стаже сотрудников.

Расчет по страховым взносам

Согласно п.7 ст. 431 НК, новая форма РСВ-1 в 2020 году подлежит подаче в налоговую ежеквартально, до истечения месяца, следующего после отчетного (до 30 числа), начиная с 2020 года. Крайними сроками подачи документа будут 2 мая, 31 июля, 30 октября и 30 января.

В зависимости от численности сотрудников, юрлица и ИП будут сдавать отчет в бумажном виде (до 25 человек), либо по электронной форме (свыше 25 человек на предприятии).

Отчет подлежит сдаче организацией по месту нахождения основного предприятия, либо обособленного подразделения (при наличии) в местное отделение ИФНС. Для предпринимателей местом подачи станет ближайшая к месту жительства инспекция. При сдаче отчетности обособленным подразделением не делается различий, имеется ли у того отдельный расчетный счет и баланс.

Новый бланк расчета составлен аналогично форме налоговой декларации, включая лишь показатели, относящиеся к расчетному периоду – суммы уже уплаченных взносов и остаток задолженности на различной точке отчетного периода в форме не отражены.

Бланк представляет собой отчет из трех разделов:

По заполнении всего раздела 3 на всех застрахованных работников, страхователь выводит итоговое значение о начислении взносов. Данная сумма должна соответствовать значению к уплате, отраженному в разделе 1 (или 2).

При расхождении итоговых значений двух разделов, а также при несовпадении сведений о каком-либо застрахованного работнике из раздела 3, сотрудник инспекции не примет отчет. В таком случае, страхователю будет направлено уведомление с обязательством страхователя в пятидневный срок исправить ошибки в расчетах при подаче документа электронно.

Если уведомление было отправлено по почте, на исправление недочетов отводится 10-дневный срок. При своевременном реагировании, сроком сдачи отчета останется первоначальный, без начисления штрафа за несвоевременную подачу документа.

Бланк новой формы РСВ-1

Отмена формы РСВ-1 в 2020 году

Основной причиной пересмотра всех видов отчетности по страхованию является переход прав по администрированию взносов к фискальному государственному органу. Как следствие нововведений, были отменены предыдущие бланки 4-ФСС, РСВ-1 и введен новый единый вид отчетности по страховым взносам.

Изменение затронуло и сферу законодательного регулирования: нормы и положения по начислению и уплате взносов были добавлены в НК РФ. Ожидается, что налоговые сотрудники станут проверять новый отчет более скрупулезно, чем это производилось ранее органами ПФР и ФСС.

Отмена РСВ-й в 2020 году и 4-ФСС стала основным событием в области подачи отчетности по страховым взносам.

Изменение начинает действовать уже с первого квартального отчета 2020 года. Аналогичный срок установлен в отношении корректировки подаваемого в ФСС бланка 4-ФСС.

Следует обратить внимание, что нововведения, касающиеся новых полномочий ФНС и новых бланков, начинают свое действие только с отчетов за 2020 год. За предыдущие годы должны подаваться отчеты в прежнем формате и прежние сроки: 15 февраля на бумажном носителе, 22 февраля — электронно.

Единая отчетность

Единая отчетность по страховым взносам утверждена и регламентирована отдельным приказом налоговой службы № ММВ-7-11/551 в 2020 году. Основным предназначение нового отчета явилась замена подавляющего большинства бланков, которые ранее подавались в орган Соцстраха и ПФР.

Единый расчет будет производиться по установленному бланку с периодичностью один раз в квартал, таким образом ежемесячная подача части отчетов отменена. В документе будут включены сведения четырех предыдущих отчетов РСВ-1, РВ-3, РСВ-2 и 4-ФСС с исключением дублирующих значений, облегчая задачу по заполнению формы.

Единый расчет может быть подготовлен и передан в бумажном виде (при численности работников до 25 человек) или электронным способом по специальному каналу связи с заверением документа электронной цифровой подписью.

Из предыдущих ежемесячных отчетов, подаваемых в Пенсионный фонд, остался лишь документ по форме СЗВ-М и новый отчет по страховому стажу работников. Все уточненные сведения за предыдущие периоды также подлежат сдаче в ПФР.

Как проводить расчеты

Отчет по единому расчету представляет собой несколько разделов, охватывающих отражение нескольких показателей:

- титульник;

- информация о физических лицах, не являющихся предпринимателями;

- сведения о финансовых обязательствах по уплате взносов;

- расчеты начислений на ОПС и медицинскую страховку;

- расчеты взносов по обязательному социальному страхованию, включая показатели по временной нетрудоспособности и по материнству;

- расшифровка уплаченных средств в рамках федерального бюджетного финансирования;

- сопроводительные приложения, дающие право на пониженный тариф по страхованию;

- объединенные сведения о страховых обязательствах по взносам от руководителей крестьянских/фермерских хозяйств;

- данные о страховых взносах, обязательных к перечислению за работников крестьянского/фермерского хозяйства, включая его руководителя;

- личные сведения обо всех застрахованных работниках.

Не все листы формы подлежат сдаче. Листы заполняются, в соответствии с образцом, исходя из специализации и направления деятельности предприятия.

Обязательными к заполнению являются следующие листы:

- титульник;

- раздел 1 (1.1 и 1.2);

- приложения 1 и 2;

- раздел 3.

Если страхователь уплачивает взносы с применением дополнительных или понижающих тарифов, заполняются подразделы приложения 1 (1.3.1 — 1.3.3 и 1.4), а также приложение 2, 5-10. При наличии расходов по выплатам в связи с обязательным соцстрахованием по временной нетрудоспособности или материнству, заполняется приложение 3 и 4.

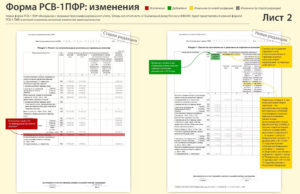

Изменения коснувшиеся формы РСВ-1

В ИФНС

Порядок подачи и сроки предоставления отчета по единому расчету регламентирован приказом ФНС 10.10.2016 года. Тот же документ отражает информацию о формате заполнения сведений и произведения расчетов по 2020 году. Следует помнить, что приказ не распространяется на предыдущие периоды отчетности, которые необходимо подать в ПФР и ФСС согласно действовавшим ранее правилам.

Для чего нужна форма Т-3 — читайте по ссылке.

В фонд социального страхования

В 2020 году ждут изменения и орган ФСС. Из всех подаваемых ранее сведений, контролю подлежит только усеченные сведения по 4-ФСС. Согласно приказу № 381, принятому ФСС 26.09.2016г., из всех страниц бланка остались лишь данные о травматизме и выплате страхового обеспечения. Таким образом, произошла лишь частичная отмена отчетности в ФСС, коснувшаяся выплат по материнству и болезни.

Отчет по травматизму в 2020 году сохранил прежний бланк, однако принял усеченный вариант. Что касается информации по 2020 году, она по-прежнему подается и доносится в ФСС на действующих ранее бланках. Крайний срок по отчету за 2020 год – 20 января (на бумажном носителе), 25 января (электронным бланком).

Пример заполнения единой формы отчетности

При заполнении формы следует придерживаться следующей примерной последовательности:

- Сведения о больничных, декретных, пособиях отражаются в прил.3 разд.1, а также вносятся строкой 070 прил.2.

- Обязательному заполнению подлежат 9 листов бланка, включая титульный лист, раздел 1 и раздел 3, либо раздел 2 и раздел 3 с заполнением приложений в случае применения пониженного или дополнительного тарифа.

- Первым заполняется титульник с отражением сведений о номере налогоплательщика и КПП. Впоследствии данный информация отобразится на всех остальных страницах бланка.

- Страницы нумеруются и указываются на бланке.

- В разделе 3 подаются сведения обо всех застрахованных на предприятии работниках с учетом информации за последний квартал.

- При заполнении подраздела 1.1 прил.1 с указанием пенсионных взносов, следует сверить информацию, их сумма должна совпадать с итоговым значением по всем сотрудникам (итоговая сумма по разделу 3).

- Если сведения подаются на 1 работника, данные из подраздела 1.1 переносят в раздел 3.

Порядок сдачи расчета в новом году

Согласно новым правилам, предусмотрен ежеквартальный порядок подачи отчетности. Последним днем для передачи единого расчета сотруднику ФНС является 30 число месяца, следующего за истекшим отчетным периодом. Данный срок является единым для всех юридических лиц и предпринимателей и установлен согласно положениям налогового законодательства.

Таким образом, ближайшая дата сдачи единого расчета за первой квартал в 2020 году установлена 2 мая. Данный перенос связан исключительно с переносом из-за праздничных нерабочих дней.

Если в организации трудится более 25 работников, единый расчет готовится только в электронном виде. Для более мелких организаций предусмотрена возможность подачи документа на бумаге. Для ответственных за подачу сведений в ФНС должностных лиц установлена единая дата подачи расчета. Вне зависимости от вида сдаваемой документации (и бумажный, и электронный носитель).

Куда подавать документ

Ввиду отсутствия каких-либо переходных положений, следует заблаговременно сориентироваться, в какой из государственных органов какой вид отчетности следует подавать.

Так как нововведения в главе 34 налогового законодательства вступают в силу только с началом 2020 года, все предыдущие отчетные периоды должны подлежать учету и контролю по прежнему сценарию, т.е. форма РСВ-1 за отчетные периоды 2020 года подлежит сдаче в ПФР.

При наличии необходимости внести уточнения в РСВ-1 за все предыдущие периоды 2020 года и ранее, страхователь обращается в свое отделение ПФР. Данные формы подлежат камеральной проверке силами сотрудников ПФР.

Подача отчетов по взносам по обязательному страхованию при производственных несчастных случаях и при профзаболеваниях подлежит сдаче в фонд Соцстраха. Данный фонд сохраняет право контролировать и проверять правильность расходов в отношении выплат по болезни и по материнству.

Возможные ошибки и штрафы

При выявлении ошибки в расчетах, действия страхователя, подавшего отчет, будут зависеть от того, была ли занижена сумма взносов в результате ошибки. Если взносы оказались недостаточными, страхователь подает уточненный расчет в обязательном порядке.

Если сумма взносов превысила поданные сведения, подача уточнений остается на усмотрение страхователя. В уточненном расчете работодатель заполняет те же листы, которые были поданы ранее. При наличии необходимости, прилагаются другие разделы и листы дополнительно.

Уточненный расчет также требует обязательной подачи персонифицированных сведений по каждому из застрахованных лиц, которые нуждаются в корректировке или дополнении в разделе 3. Таким образом, заполнять все сведения обо всех сотрудниках в уточненке нет необходимости. Поля раздела 3 должны быть заполнены полностью.

Переходной период

Законом не регулируется ситуация переходного периода. Это означает, что новый отчет подается, начиная с отчетных периодов 2020 года и далее.

Все предыдущие периоды, включая уточненные отчеты 2020, 2020 гг. подлежат сдаче в прежних форматах, на прежних бланках в органы, являвшиеся надзорными до перехода на новый расчет, т.е. в ПФР и ФСС. Следует учесть, что декабрьские взносы по 2020 году не отражаются в документах 2020 года, несмотря на факт перечисления их в 2020г.

Как заполняются коды НДС в книге продаж — читайте далее.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Небольшой штраф за пенсионную отчетность — теперь не повод для судебного разбирательства. Правительство запретило Пенсионному фонду подавать иски, если сумма штрафа меньше 3 000 руб. Рассмотрим это нововведение подробнее.

Как сейчас наказывает ПФР

Поправки в ст. 17 Закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете. » уже опубликованы и вступят в силу 31 июля 2020 года. Речь идет о работодателях, которые несвоевременно сдают отчет или отправляют недостоверные сведения. Это считается нарушением, за которое накажут:

- 500 руб. — за просрочку и неполную информацию (по каждому сотруднику);

- 1 000 руб.— за несоблюдение порядка подачи сведений в электронном виде.

Если ПФР обнаружит нарушение, то составит акт. Его вручат работодателю под расписку, отправят заказным письмом или электронным файлом по ТКС. Директору дадут 15 дней для разъяснения своей точки зрения. Если фирма будет спорить, то подаст возражение на имя начальника территориального отделения. Потом создадут комиссию, пригласят директора фирмы или представителя по доверенности. По итогам заседания вынесут решение о привлечении к ответственности либо об отмене санкции.

Если наказание оставят в силе, то руководителю выдадут требование о перечислении штрафа в течение 10 дней. Когда сумма не поступает в казну, ее взыскивают принудительно. Правда, решать такие вопросы может только суд. Поэтому ПФР составит иск и отправит его судье. Если требования удовлетворят, то приставы спишут деньги с расчетного счета предприятия.

Суды буквально завалены исками от ПФР о взыскании мелких штрафов с работодателей. На присуждение виновнику 500 рублей уходит уйма времени. Тогда как серьезные дела, например по взысканию средств на реабилитацию тяжелобольного, ждут своей очереди. Правительство разгрузит систему. И теперь пенсионный фонд не будет подавать иски по каждому поводу.

Как будут взимать штрафы в ПФР по новым правилам

Порядок наказания работодателей не изменится — за нарушения все так же будут штрафовать и высылать требования. Просто сумма, с которой у ПФР примут иск, теперь должна быть не меньше 3 000 руб. Это значит, что за 1 000 руб. не подадут в суд. Но наказание не исчезнет, а будет «висеть» на фирме до момента, пока она не нарушит еще что-нибудь. Когда фонд накопит 3 тыс. руб., то сразу подаст иск.

Предприятие просрочило отправку СЗВ-М и получило 1,5 тыс. штрафа. Этой суммы недостаточно, чтобы взыскать ее по суду. ПФР ждет. В следующем квартале бухгалтер предоставил неверную информацию — оштрафовали еще на 500 руб. Чтобы подать иск, осталось накопить 1 000 руб. Через пару месяцев фирма снова забывает про отчет и получает наказание — 1,5 тыс. Итого сумма штрафа — 3 500 руб. Теперь фонд может идти в суд, на подготовку иска у него есть 6 месяцев.

Срок давности по взысканию — 3 года. В течение этих лет (с даты первого наказания) пенсионный фонд будет копить штрафы предприятий до нужной суммы. А если за это время фирма больше ничего не нарушит, то ПФР все равно потребует взыскания, но предварительно выждет 36 месяцев — вдруг еще что-то появится или директор сам погасит долг. Проще говоря, эту 1 000 руб. все равно придется платить, не сейчас так через 3 года.

Зная, что ПФР копит штрафы, директор может прикинуть начало судебных разборок и опередить фонд — самостоятельно перечислить долг. На это есть 3 года. Допустим, фирма получила два требования общей суммой 2 800 руб. Понимая, что следующий штраф приведет в суд, директор оплатит один из них. Так он уменьшит «санкционные накопления» и отсрочит подачу иска.

Напоминаем, что с 1 января 2020 года изменился КБК по уплате штрафов по ст. 17 Закона № 27-ФЗ. Теперь перечислять деньги нужно на КБК 392 1 16 07090 06 0000 140 — «Иные штрафы, неустойки, пени, уплаченные в соответствии с законом или договором в случае неисполнения или ненадлежащего исполнения обязательств перед Пенсионным фондом Российской Федерации».

Код 392 1 16 20010 06 6000 140 применялся до 01.01.2020 и уже не действует.

Способ отправки корректирующих сведений зависит от типа передаваемых пачек, а также от периода, за который подается отчет.

С отчетности за 1 квартал 2014 года в ПФР подается пакет из следующих форм:

- РСВ-1 — сведения по организации, которая включает в себя еще данные по организации;

- РСВ-1 (раздел 6) — индивидуальные сведения по сотрудникам, включает в себя данные по СЗВ-6-4.

Отправка корректирующего расчета по индивидуальным сведениям

Согласно Постановлению Правления ПФ РФ от 31.07.2006 № 192п корректирующие индивидуальные сведения представляются в едином пакете с исходными данными текущего отчетного периода.

Если исходные данные в пакете будут за 2 квартал 2014 года и позднее, то пакет будет состоять из двух исходных пачек РСВ и необходимого количества корректирующих пачек РСВ (раздел 6) и СЗВ:

- РСВ-1 (разделы 1-5) — исходные данные по организации (включая данные из корректирующих пачек);

- РСВ-1 (раздел 6) — данные по застрахованным лицам за исходный период;

- РСВ-1 (раздел 6) корр — корректирующие данные по сотрудникам за какой-либо период с 2014 года;

- СЗВ корр — корректирующие сведения за какой-либо период до 2014 года;

Текущий отчетный период исходных пачек должен совпадать. Период корректировки в пачке СЗВ должен быть меньше исходного отчетного периода. Корректирующие индивидуальные сведения за первое полугодие 2010 года также можно отправить отдельным пакетом (СЗВ корр. + АДВ), указав в качестве текущего периода второе полугодие 2010 года.

Например, для формирования пакета отчетности в Контур.Экстерн, содержащего корректирующие данные по индивидуальным сведениям за 1 квартал 2013 года и 1 квартал 2015 года (при этом отчетный период — 1 квартал 2016 года) необходимо проделать следующее:

- Сформировать корректирующие СЗВ и АДВ за 1 квартал 2013 года. Текущий период при этом должен соответствовать периоду исходных сведений, то есть 1 квартал 2016 года.

- Сформировать корректирующую РСВ-1 (раздел 6) по сотрудникам за 1 квартал 2015 года. Текущий период при этом должен соответствовать периоду исходных сведений, то есть 1 квартал 2016 года.

- Сформировать исходные РСВ по организации и РСВ (раздел 6) по сотрудникам за 1 квартал 2016 года. При формировании РСВ за текущий период следует добавить в пакет корректирующие сведения за 1 квартал 2013 года и 1 квартал 2015 года.

Технология формирования пакета будет отличаться в зависимости от того, какая программа используется для подготовки отчетности в ПФР.

Как правило, дополнительно к корректировке по сотрудникам в исходных пачках заполняются раздел 4 и раздел 6.6.

- Раздел 4 заполняется вместо корректирующей формы РСВ-1 за прошлые периоды в том случае, если есть положительные суммы доначисленных взносов (по организации) на страховую, накопительную части, ФФОМС или по дополнительному тарифу.

- Если есть доуплаченные суммы (а суммы доначислений отрицательные), то вместо раздела 4 нужно формировать корректирующую РСВ-1 за прошлый период либо обратиться в пенсионный фонд за рекомендациями по отправке корректировок.

Отправка отменяющих сведений СЗВ аналогична отправке корректирующих отчетов. В системе Контур.Экстерн возможна отправка отменяющих и корректирующих сведений (с исходными) в одном пакете.

Отправка корректирующего расчета по страховым взносам (РСВ)

Корректирующие сведения по РСВ за 2010-2014 годы предоставляются отдельным пакетом.

Если изменения в расчете по страховым взносам повлекли за собой изменения в индивидуальных сведениях за аналогичный период, то корректирующие сведения СЗВ необходимо будет предоставить вместе с исходными сведениями за текущий отчетный период. Также корректирующий отчет по РСВ может быть отправлен совместно с исходными данными СЗВ+АДВ за период до 2014 года. Период, за который предоставляется корректировка по РСВ, и период, указанный в исходных индивидуальных сведениях, должны совпадать.

![]()

![]()

Осваиваю 1С ЗиУП. Программа не настроена на выгрузку данных в ПФР, после формирования всех документов с рабочего стола зашла в Подготовка данных для ПФР и чисто случайно нажала галку Пометить все пачки как принятые в ПФР, все документы по персучету блокированы, как можно отменить "Пометить все пачки как принятые в ПФР"

![]()

![]()

например, зайти в эти документы и снять галочку

![]()

![]()

не дает сделать документы не проведенными пишет "НЕ УДАЛОСЬ СДЕЛАТЬ НЕ ПРОВЕДЕННЫМ.

![]()

![]()

> не дает сделать документы не проведенными пишет "НЕ УДАЛОСЬ СДЕЛАТЬ НЕ ПРОВЕДЕННЫМ.

вы не про это спрашивали

![]()

![]()

Работа с подготовленными документами

Полноту и правильность заполнения данных можно проверить командами кнопки Проверить. Если на компьютере установлена программа проверки файлов перс.учета Check XML, то проверку можно выполнить не только встроенными в конфигурацию средствами, но и этой программой, использовав команду Программой CheckXML.

Для печати документов предназначены кнопки Печать соответствующего раздела формы, просмотреть формируемые файлы по пачкам можно по кнопке Показать файл, а для формирования файлов и записи на диск предназначены кнопки Файл на диск.

После того как отчетность принята отделением ПФ РФ, необходимо запретить редактирование принятых пачек, для чего нажать кнопку Принято в ПФР в командной панели пачек документов.

Каким документом отменить "Принято в ПФР".

![]()

![]()

В самом документе есть "галка" - приняты в ПФР. Ее снять и провести пачку.

![]()

![]()

> Каким документом отменить "Принято в ПФР".

Может у Вас установлена дата запрета редактирования документов?

![]()

![]()

она просто не видит разницы между "проведено" и "принято в ПФР"

![]()

![]()

Если флаг "Принято в ПФР" не доступен, то одна из причин этого - установка невидимого флага "Заполнен принятыми сведениями".

Чтобы сделать доступным флаг "Принято в ПФР" нужно снять флаг "Заполнен принятыми сведениями". Для этого нужно:

1. Сделать архивную копию базы данных (если сделаете что-нибудь не так, потом можно будет восстановить базу из архива). Для этого можно просто скопировать папку с базой данных в другое место или на флэшку.

2. Включть полный интерфейс, если он у Вас не включен. Меню Сервис - переключение интерфейса - полный интерфейс. Это нужно, что бы появилось меню Операции.

3. Открыть: Операции - Обработка - Групповая обработка справочников и документов

4. Выбрать Тип объекта - Документы.

5. Добавить объекты отбора, например:

- Опись сведений АДВ-6-2 (до 2010 года - Ведомость уплаты АДВ-11)

- Сведения о страховых взносах и стаже застрахованных лиц (СЗВ-4, СЗВ-6)

6. Нажать Отобрать (внизу формы)

7. На закладке Обработка нажать Настройка (вверху) и выбрать опцию Разрешить изменение реквизитов объектов, Ок, Закрыть.

8. В Действиях (внизу) выбрать Изменить реквизит[Заполнен принятыми сведениями] - ражим Снять.

9. Отметить флажками в колонке Вид те документы, у которых нужно снять флаг Заполнен принятыми сведениями.

10. Нажать Выполнить.

После этого открыть измененные документы и проверить доступность флага "Принято в ПФР".

Справка РСВ-1 подается предпринимателями в органы Пенсионного фонда и в фонд Обязательного медицинского страхования. Данный документ содержит информацию, которая обязательна к передаче в эти фонды.

Что касается формы 4-ФСС, то этот документ подается в Фонд социального страхования Российской Федерации. При этом отчетность следует составлять за каждый квартал работы предприятия.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

При помощи этого документа работодатель отчитывается перед ФСС о том, какие страховые взносы были внесены в соцстрах. Так, наиболее важными являются выплаты, которые связаны с материнством, различными травмами и временной нетрудоспособностью.

Однако с 2020 года предоставлять эти документы не нужно. Отмена РСВ-1 и 4-ФСС связана с тем, что произошли изменения в начислениях страховых взносов. В большей степени теперь этим будет заниматься Федеральная налоговая служба. Исходя из этого пришлось заменить одни бланки другими.

Для того, чтобы правильно оформить все необходимые к подаче документы, следует ознакомиться с измененными формами, алгоритмом внесения данных и нормами, которыми стоит руководствоваться при ведении старой и новой форм документов.

Расчет по начисленным-уплаченным страховым взносам

РСВ расшифровывается как “расчет по начисленным-уплаченным страховым взносам”.

В документ по данной форме входят такие сведения:

| СЧП | Страховая доля пенсии работника. |

| ПЧП | Часть, которая отходит в накопление пенсии. |

| ФФОМС | Суммы, обязательные к перечислению в фонд по медицинскому страхованию. |

| ТФОМС | Взносы в территориальные отделения фонда обязательного медицинского страхования. |

Расчетный период по форме РСВ-1 должен составлять 12 месяцев. А вот отчетные периоды разбиваются на 12, 9, 6 и 3 месяцев. Стоит отметить, что документацию следует передавать в соответствующие органы каждый квартал. Таким образом сведения в отчетах будут нарастать с каждым итоговым числом в течение всего года.

Подавать документ обязаны:

- индивидуальные предприниматели, работающие с наемными сотрудниками;

- физические лица, которые заключали договора трудового характера с другими физическими лицами;

- организации, при этом не имеет значения форма собственности такого образования.

Существуют и пониженные тарифы — для ИП, которые используют упрощенную систему налогообложения, для благотворительных, аптечных сфер деятельности, а также для ИП, которые используют патент. Для таких компаний предусмотрена пониженная ставка до 2020 года.

Подается документация как в бумажном, так и в электронном виде. За просрочку передачи документов в соответствующие органы контроля, начисляется штраф.

При уплаченных взносах штраф составит 1 тысячу рублей. если же взносы не были внесены, то штраф рассчитывается исходя из суммы отчислений. Берется сумма за три месяца и от нее отнимается 5 процентов. Штраф не может превышать 30%. Но и минимальный порог данного взыскания — тысяча рублей.

С 2020 года работает обязательное внесение в форму сведений о персонифицированном учете. Если этих данных нет в отчетной документации, то на предприятие наложат штраф. Он составит 5% от тех взносов, которые были насчитаны в течение трех месяцев.

Здесь стоит учитывать тот момент, что минимального и максимального штрафа нет. Поэтому сумма штрафа за такое нарушение может быть весьма внушительной.

Должностные лица также подвергаются наложению взысканий. Для них предусмотрено от 300 до 500 рублей.

Бланк формы РСВ-1

Форма 4 в Фонд социального страхования

Данную бумагу с 2020 года оформляют по образцу нового формата. Форма бланка также предоставляется поквартально. Составлять данный вид отчетности должны все, кто является плательщиком страховых взносов. Сюда входят те предприниматели, которые выплачивают заработную плату работникам. При этом не имеет значения, организация это или индивидуальный предприниматель.

Те граждане, которые не регистрируются в качестве индивидуальных предпринимателей, но имеют наемных работников также подают данный документ в ФСС. Примером могут служить семьи, которые нанимают к себе на работу няню, повара, домашнюю работницу, водителя.

Расчет 4-ФСС необходим и тем, кто занимается частной практикой — адвокатам и нотариусам.

Обязательной данная форма расчета является для всех структур. Она не зависит от формы собственности, ведения налогообложения.

Если форма подается в контролирующие органы в бумажном виде, то осуществить данную передачу необходимо до 20 числа месяца. Его рассчитывают по принципу того, который находится после квартала, по которому составлена документация.

В ситуации с заполнением и передачей документации через интернет, дата смещается до 25 числа. При этом обязательной будет электронная форма для тех, кто содержит более 25 работников.

В состав формы 4-ФСС входят титульный лист и 14 таблиц. Среди этих листов есть обязательные таблицы и дополнительные.

Данные, которые вносят все страхователи:

- расчет страховых сборов, которые касаются сотрудников с временной нетрудоспособностью или связанных с материнством;

- базовые расчеты по начисленным взносам;

- база, по которой осуществляются начисления;

- расчетные данные по травматизму;

- данные, которые касаются оценки условий работы сотрудников и об их медицинском осмотре.

Дополнительными считаются те таблицы, которые заполняются только в случае наличия соответствующих данных:

- расходы, которые связаны со страхованием по больничным листам;

- данные о наличии иностранных работников;

- расчет по пониженному тарифу исходя из соответствия условий такому праву;

- расшифровка выплат, которые осуществлены за счет ФСС;

- расходы, связанные со страхованием по травматизму сотрудников;

- количество работников, которые пострадали — во всех страховых случаях.

В связи с большим объемом данных, которые необходимо передавать в ФСС, этот документ будет объемным. Поэтому и заполнять его следует внимательно, чтобы избежать проблем с контролирующими органами.

Причина изменений

В связи с изменениями в администрировании страховых сборов с предпринимателей и физических лиц, и потребовалась отмена РСВ-1 и 4-ФСС. Однако это же заставило создать новые документы. Так, теперь предприятия обязаны передавать отчет по расчету страховых взносов в Федеральную налоговую службу РФ. Ведь теперь именно эта служба будет контролирующим органом.

Изменения, которые повлияли на такое переформатирование касаются и Налогового кодекса Российской Федерации. Ведь в нем появилась поправка, которая говорит о том, что страховые взносы и их нормы перешли в ведение данной государственной структуры. При этом сами формулировки также претерпели некоторых изменений — в них были добавлены положения, которые приравняли их с другими статьями данного законодательного акта.

Стоит отметить, что службы, которые отвечают за пенсионные и социальные взносы по страховкам, были менее придирчивыми к подаваемой отчетности. В связи с изменениями предпринимателей ждут более жесткие меры проверок. Поэтому уклониться от уплаты взносов или внести более низкие показатели не получится. Это еще одна причина передачи власти над подобной отчетностью в налоговую службу.

Новый Закон о страховых взносах

Согласно законодательству, новая схема подачи документации начинает свою работу с 1 января 2020 года. В данный период Федеральная налоговая служба получила все полномочия по контролю за начислением и уплатой страховых взносов.

Что же касается законодательных актов, то основные изменения коснулись четырех документов. Главным из них будет Налоговый кодекс Российской Федерации. В данном документе с начала 2020 года будет присутствовать глава 34 под названием “Уплата страховых взносов”. Ее введение обусловлено принятием Федерального закона №243 -ФЗ от 3 июля 2020 года.

Далее можно отметить три законодательных акта, которые получили поправки или же совсем были отменены:

| Федеральный закон №212-ФЗ | Отвечает за распределение сборов в различные структуры. Данный документ в связи с нововведениями больше не работает и не имеет юридической силы. Однако стоит учитывать тот факт, что все положения данного Федерального закона перенесут в Налоговый кодекс. При этом какие—либо существенные инновации в них вносить не будут. |

| Федеральный закон№27-ФЗ от 1 апреля 1996 года | Утверждает необходимость персонификации всех сборов, касаемых работников. Этот законодательный акт коснутся только поправки. |

| Федеральный закон №125-ФЗ | Касается страховки, которая должна покрывать травмы и болезни, связанные с профессией. Также имеет некоторые исправления и изменения. |

В какие сроки отправляется отчетность СЗВ-М за февраль 2020 года — смотрите тут.

Все обязательные пункты, которые находились в основном законе, который регулировал страховые взносы будут сохранены в НК РФ. А вот письма Минздравсоцразвития и Минтруда налоговики использовать не будут. Теперь все обязанности по предоставлению рекомендаций и разъяснений по поводу страховых взносов ложатся на Министерство финансов.

Бланк формы 4-ФСС

Суть отмены РСВ-1 и 4-ФСС

На замену формам 4-ФСС и РСВ-1 все плательщики страховых взносов будут заполнять другой бланк отчетности. Однако данный документ еще не утвержден на законодательном уровне.

Предварительно, управленцы хотят создать документ стандартизированной формы. Благодаря этому не будет путаница с бумагами. Но данные в новом бланке все равно следует вносить отдельно по разным взносам. В какой-то мере такой формат схож с тем, который применялся для подачи отчетов по Единому социальному налогу. Такая форма действовала в России с 2001 по 2009 года.

Стоит понимать, что отказ от заполнения формы для ФСС и ПФР не означает отмены формирования отчетности и передачи ее в эти органы контроля. Дело в том, что несмотря на то, что страховые взносы передали в ведение ФНС, соцстрах и пенсионный фонд все еще занимаются рядом вопросов.

Так, ФСС занимается сборами, которые связаны с несчастными случаями. По таким страховым случаям отчетность остается и подлежит ежеквартальному анализу. А каждый год компания должна будет отчитываться о том, что имеет право на определенный тариф по взносу.

Что же касается ПФР, то здесь остались отчеты по персонифицированным данным о доходах и подлежащих уплате взносов. Ежемесячно необходимо будет передавать сведения о работниках предприятия.

Исходя из этого можно сделать вывод, что отчетности, которая связана со страховыми сборами, в связи с нововведениями меньше не будет.

Какие еще нововведения

Отмена двух бланков и перевод отчетности по другим документам в ФНС — это только одно изменение. Кроме него следует учитывать и тот факт, что сроки подачи документации также были изменены.

В случае с едиными отчетами в пенсионный фонд, соцстрах и по медицинскому страхованию, их следует подавать каждый квартал. Срок подачи — не позднее, чем 30 числа того месяца, который следует за отчетным периодом.

В пенсионный фонд необходимо будет предоставлять данные о персонификации сотрудников. Законодательство обязывает подавать такие сведения раз в год. Крайний срок подачи — 1 марта следующего за отчетным года.

Также обязательным остается подача информации о работающих сотрудниках. Он является ежемесячным — это форма СЗВ-М. В связи с изменениями, срок подачи данной отчетности перенесен на 5 дней в большую сторону. Так что заполнить и передать эту документацию в контролирующие органы следует до 15 числа, следующего за отчетным, месяца.

Расчеты в налоговую и в соцстрах

Приказ налоговой инспекции Российской Федерации от 10 октября 2020 года № ММВ-7-11/551 утвердил порядок заполнения отчетов для ИФНС и электронную форму данного документа.

При заполнении документа для налоговой службы следует учитывать, что обязательными будут такие разделы:

- титульный лист;

- раздел с данными о взносах, которые необходимо уплатить в бюджет;

- подраздел, который касается пенсионных взносов;

- еще один подраздел в 1 пункте следует заполнить информацией с цифрами по сборам обязательной медицинской страховки;

- далее вносят сведения по сборам, которые касаются социального страхования по временной нетрудоспособности, беременности и уходу за ребенком;

- в последнем разделе указывают персонифицированную информацию по застрахованным сотрудникам.

В отчете следует указывать суммы в рублях, с учетом копеек. Все незаполненные поля нужно заполнить прочерками.

Заполнить бумагу и отправить в контролирующий орган следует до 15 февраля в бумажном варианте. Файл с отчетом следует отправить в ФНС не позднее, чем 22 февраля.

В службы по социальному страхованию документацию следует подавать, используя обновленный и укороченный бланк. Полные правила его заполнения утверждены в приказе Фонда №381 от 26 сентября 2020 года.

Форма 4-ФСС имеет старую структуру. Однако из нее убрали взносы, которые касаются материнства и больничных листов. Эти данные теперь указываются в отчете для налоговой службы. В документе для ФСС остались сборы по травмированию и страховым обеспечением

Кроме того, у данного документа осталась прежнее название — 4-ФСС. Для расчетов, которые касаются 206 года следует применять старые бланки. Поэтому сроком их подачи будут в бумажном виде — до 20 января следующего года. Что же касается отправки посредством интернета, то крайний срок — 25 января.

Сказать, что формы отчетности для фондов по пенсионному и социальному страхованию были отменены полностью нельзя. Они также существуют, но ряд отчетов по платежам был передан на курирование в налоговую службу. Поэтому теперь от предпринимателя требуется больше внимания при заполнении документации.

Ведь в случае с налоговой инспекцией все ошибки и просчеты могут повлиять на работу предприятия негативным образом. Поскольку налоговая служба будет жестче контролировать подаваемые для обработки документы.

Сроки сдачи единой упрощенной налоговой декларации вы можете посмотреть здесь.

В данной статье бухгалтер расскажет, какие существуют правила заполнения формы СЗВ-М.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Читайте также: