Пенсионное страхование на примере страховой

В соответствии с официальными статистическими данными в России в 2018 году проживало более 42 миллионов граждан, которые в той или иной форме находились на пенсионном обеспечении. Следует отметить, что распространенное мнение относительного того, что пенсионерами, как правило, являются люди преклонного возраста, не вполне соответствует действительности.

Оснований для начисления пенсионных выплат довольно много и это не только достижение гражданином определенного возраста. Так, пенсионерами могут быть лица, получающие выплаты по инвалидности, в том числе и дети-инвалиды, а также по потере кормильца.

Бесплатно по России

Однако большая часть граждан, которые могут рассчитывать на выплаты, являются получателями страховой пенсии. Ее размер, в отличие от некоторых других форм пенсионного обеспечения, может быть разным.

Этот показатель зависит от множества параметров, связанных с особенностями осуществления трудовой деятельности. В этой связи многих граждан – как нынешних пенсионеров, так и тех, кто только планирует оформлять выплаты в будущем, интересует методика и особенности расчета страховой пенсии. Об этом речь пойдет в статье далее.

Что такое страховая пенсия

Пенсионная система Российской Федерации за всю историю своего существования проходила через целую череду реформ. Одной из наиболее значимых из них является переход на страховые принципы формирования обеспечения.

На практике это означает, что на сегодняшний момент в стране функционирует система обязательного пенсионного страхования, в которой зарегистрирован каждый гражданин. Соответственно, при осуществлении трудовой деятельности за работника на цели пенсионного страхования работодателями периодически вносится определенная сумма, равная некоторому проценту установленной заработной платы.

При достижении определенного возраста работник утрачивает трудоспособность и может рассчитывать на страховое пенсионное обеспечение, являющееся, по своей сути, некой заменой заработной платы.

Что влияет на размер страховой пенсии

Размер страховой пенсии не является фиксированным, а для каждого пенсионера разный. Это связано с тем, что ее формирование зависит сразу от нескольких факторов, связанных с особенностями осуществления трудовой деятельности гражданина.

Чтобы понять, каким образом формируется пенсионная выплата и определяется ее размер, важно отметить то, из каких частей она состоит.

Разберем этот вопрос подробнее.

Фиксированная выплата

Фиксированная выплата представляет собой неизменяемую денежную сумму, которая выплачивается гражданам как часть страховой пенсии. Ее размер, как и следует из названия, определен законодательно. На него же не влияют ни стаж работы пенсионера, ни какие-либо иные обстоятельства трудовой деятельности.

В соответствии с законодательством размер данной части в 2019 году составляет 5334,14 рубля.

Страховая часть

Под страховой частью следует понимать ту сумму, формирование которой зависит непосредственно от гражданина. Так страховая выплата зависит от количества и стоимости пенсионных баллов. Последние, в свою очередь, составляют объем пенсионных прав гражданина, которые складываются из суммы денежных средств, перечисленных работодателем в систему обязательного пенсионного страхования.

Иными словами, страховые взносы конвертируются в пенсионные баллы, которые накапливаются на личном счете гражданина. Выплата же рассчитывается исходя из их количества к моменту достижения необходимого возраста, а также стоимости. Последняя устанавливается в законодательном порядке.

В 2019 году стоимость одного пенсионного балла составляет 87,24 рубля. Так же как и фиксированная выплата, она подлежит периодической индексации.

Надбавки

В значительной мере размер страхового пенсионного обеспечения зависит от различных надбавок к пенсии. Их перечень довольно обширен, при этом надбавки положены не всем, а лишь отдельным категориям лиц.

Так, к примеру, на надбавку в размере 100% от фиксированной выплаты могут рассчитывать граждане, являющиеся получателями страховой пенсии по старости, которые достигли возраста 80 лет. Также следует отметить дополнительные начисления за иждивенцев. В данном случае размер надбавок непосредственно зависит от их количества.

Кроме этого, надбавки начисляются и по другим основаниям.

Таким образом, размер страховой части зависит от многих индивидуальных факторов, в связи с чем для его определения используют специальные методики расчета.

Принципы расчета страховой пенсии

Страховая пенсия в Российской Федерации не выплачивается лишь по факту того, что гражданин просто зарегистрирован в системе ОПС. Чтобы претендовать на соответствующие выплаты, будущий пенсионер должен соответствовать важным критериям.

- Возраст. Получать страховую пенсию могут только лица, которые достигли определенного возраста. В 2019 году для женщин он составляет 55,5 года, для мужчин 60,5 года. Отдельные категории работников имеют право выйти на отдых значительно раньше. Это касается, в первую очередь, трудящихся в сложных условиях, «северян», представителей некоторых профессий (педагогов, медиков).

- Страховой стаж. Под страховым стажем следует понимать периоды, когда за гражданина вносились соответствующие взносы в ПФР. Минимальный его показатель в 2019 году составляет 10 лет.

- ИПК. Индивидуальный пенсионный коэффициент или количество начисленных страховых баллов также является критерием для назначения выплат. В 2019 году этот показатель не должен быть менее 16,2.

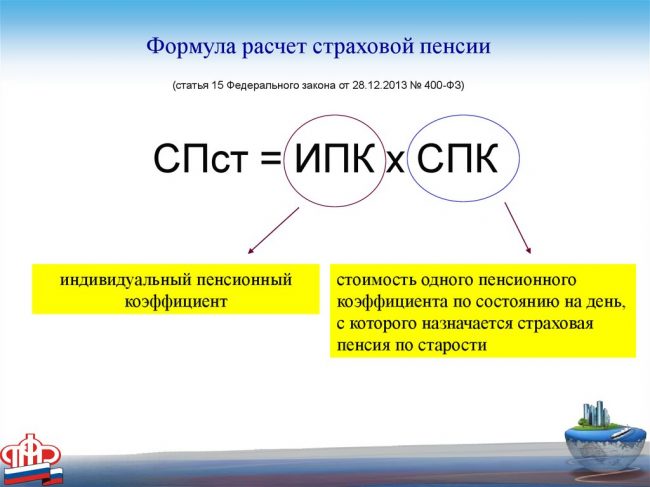

Формула расчета

Для того, чтобы рассчитать сумму используется специальная формула, которая введена законодательно. При помощи нее можно рассчитать размер пенсионного обеспечения с учетом всех необходимых критериев.

СП = ИПК*СПК +(ФВ*КвФВ), где:

ИПК – показатель индивидуального пенсионного коэффициента.

СПК – стоимость пенсионного балла.

ФВ – фиксированная выплата.

КфФВ – повышающий коэффициент к выплате. Применяется только в том случае, если гражданин продолжает осуществление трудовой деятельности после достижения возраста выхода на отдых, не обращаясь за выплатами.

Пошаговая инструкция по расчету

Чтобы лучше понять, каким образом рассчитывается страховая пенсия, следует привести правильный пример расчета.

Гражданка Иванова достигла определенного возраста, когда по закону можно выходить на отдых, отработав при этом 25 лет.

Решив самостоятельно рассчитать положенную выплату, она произвела следующие действия:

- Узнала свой ИПК, зайдя в личный кабинет на сайте ПФР. Он составляет у нее 66 баллов.

- Вычислила страховую часть, умножив количество баллов на их стоимость в 2019 году – 66*87,24 = 5757, 84.

- Затем полученное значение сложила с суммой фиксированной выплаты: 5757,84 + 5334,19 = 11092,03.

Каких-либо оснований для начисления надбавок или применения повышающих коэффициентов у гражданки Ивановой не имеется. Таким образом, размер ее пенсии составит 11092,03 рубля.

Можно ли рассчитать страховую пенсию на сайте пенсионного фонда

Для удобства граждан в интернете работает официальный сайт государственного пенсионного фонда, где имеется большое количество разнообразных сервисов. В их числе следует отметить и пенсионный калькулятор, который позволяет рассчитать размер пенсии.

Важно отметить, что при помощи этого механизма расчет производится не только для граждан, которые выходят на пенсию в текущем году, но и работников более молодого возраста. Однако в последнем случае можно говорить не о точных цифрах, а о прогнозируемых.

Многих граждан беспокоит вопрос, связанный с расчетом страховой пенсии. Его произвести довольно просто, зная специальную формулу и методику. Кроме этого, на сайте ПФР действует пенсионный калькулятор, при помощи которого осуществить расчет можно еще проще.

Полезное видео

О том, как пользоваться калькулятором расчета пенсии смотрите в видео:

С учетом огромного количества реформ и изменений в пенсионной сфере, мало кто до конца разбирается, как осуществляется расчет страховой пенсии. Между тем, от этого зависит размер получаемого обеспечения. Также порядок исчисления данного показателя пригодится и для того, чтобы определить, как можно повлиять на увеличение пенсии в будущем.

Что собой представляет страховая пенсия по старости

В настоящее время система пенсионного страхования предусматривает наличие трех составляющих обеспечения: базовой части, страхового и накопительного элементов. Страховая пенсия представляет собой гарантированную государством ежемесячную выплату пенсионерам.

- по возрасту;

- при инвалидности;

- по смерти кормильца.

Все лица, старше 1966 года рождения получают именно данный вид выплаты. Люди, моложе 1967 года рождения могут сами выбирать, на какую пенсию (страховую или страховую и накопительную) им делать отчисления. В этом случае имеются разные подходы к тому, как рассчитывается пенсия. Отказываясь от накопления, происходит формирование только страхового обеспечения.

ВАЖНО! Государством индексируется именно страховая составляющая. Накопленные сбережения находятся под управлением выбранной УК или НПФ, которые и инвестируют их на финансовом рынке. Доходность в этом случае определяется в зависимости от результативности данных вложений.

Индексация происходит в одно и то же время – 1 февраля и зависит от уровня повышения цен и средних зарплат. При этом важно, что такая выплата не может быть меньше установленного минимума проживания в конкретном регионе. В таком случае человеку должна быть установлена доплата.

В период с 2014 по 2019 гг. все платежи шли только на страховую часть пенсии, что было связано с дефицитом бюджета и необходимостью определенного времени на аккредитование НПФ.

Условия начисления страховой части

Начисление страховой пенсии по старости происходит только при выполнении определенных условий:

- Исполнения в 2019 году мужчинам и женщинам 60,5 и 55,5 лет соответственно, с дальнейшим увеличением возраста до 65 и 60 лет. Необходимо оговориться, что из данного правила есть исключения. Имеется категория лиц, которая имеет возможность получить обеспечение раньше срока. Так, люди, которые занимают гос. должности, получают льготу для выхода на содержание в 61 и 56 лет.

- Период трудового времени должен составлять 10 лет в 2019 году, с постепенным ростом до 15 лет к 2024 году;

- Величина индивидуального показателя ИПК не ниже 16,2 в 2019 году, с достижением к 2025 году 30 баллов.

Как рассчитать страховую пенсию в 2019 году

Размер, на который есть право претендовать, можно посчитать по следующей формуле расчета страховой пенсии:

Пс = ИПК * СПК + (Фв * КаФв)

где, Пс – сам искомый показатель величины обеспечения;

ИПК – коэффициент каждого человека;

СПК – размер одного балла коэффициента (при расчете размера пенсии по старости в 2019 году этот показатель равен 87,24 руб.);

Фв – базовая часть (при исчислении в 2019 году – 5334,19 рублей);

КаФв – коэффициент повышения.

Таким образом, порядок определения размера страхового обеспечения зависит от нескольких показателей. Одним из основных элементов, влияющих на размер пособия, является ИПК. Данный коэффициент зависит от продолжительности трудовых периодов.

Коэффициент повышения применяется в случае более позднего выхода на обеспечение. Он призван стимулировать людей осуществлять свою трудовую деятельность дольше.

Фиксированная выплата является базовой ставкой и гарантируется всем выходящим на пенсию, как минимальная.

ВАЖНО! Величина Фв ежегодно индексируется на размер роста потребительских цен.

Также есть категории граждан, которые получают более высокий размер данной выплаты. Такая льгота предусмотрена для:

- людей старше 80 лет и инвалидов 1 группы;

- ухаживающих за иждивенцами;

- имеющих стаж труда на Крайнем Севере;

- сирот

- живущих в условиях Крайнего Севера;

- живущих в селе и имеющих стаж работы в с/х более 30 лет.

Приведём пример расчета страховой пенсии :

К моменту выхода на пенсию в положенное время для 2019 года (60,5 лет), гражданин Н. накопил 124 балла. Как рассчитать страховую пенсию, положенную гражданину:

Пс = 124 * 87,24 + 5339,19 = 16 156,95 руб. – рассчитанная величина пенсии.

Для того, чтобы узнать страховую часть пенсии, на которую можно претендовать, есть возможность воспользоваться пенсионным калькулятором , находящимся на сайте ПФ РФ. Туда вносится информация личного характера.

- осуществлялось ли прохождение военной службы;

- имеются ли дети и сколько времени ушло на уход за ними;

- сколько лет прошло с момента возникновения права на получение пенсии;

- уровень зарплаты и т. д.

Как можно посмотреть взносы в ПФР

Существует несколько несложных способов, позволяющих проверить взносы, которые начисляются в ПФ:

- Через госуслуги. Данную услугу можно получить исключительно с помощью подтвержденной записи в системе. Для этого нужно зайти в раздел «Пенсии и пособия» и откликнуться на ссылку «Состояние лицевого счета». После этого программа сформирует отчет о начислениях.

- Через сайт ПФ. Перед тем, как узнать сумму отчислений на сайте ПФ, необходимо создать личный кабинет. Затем с помощью каталога услуг следует перейти в раздел «Информация о состоянии индивидуальных лицевых счетов». Здесь имеются все необходимые данные.

- Лично. Если обратиться в местное отделение ПФ, сотрудники службы предоставят всю необходимую информацию.

- Через МФЦ. Заявление можно написать и в многофункциональном центре. В этом случае через 20 суток выписка будет подготовлена.

Таким образом, на расчет страховой пенсии по старости влияют сразу же несколько факторов. Одним из самых важных можно назвать продолжительность рабочей деятельности. Именно от этого показателя зависит количество индивидуальных баллов, на основании которых и происходит подсчет.

экономические науки

- Саитов Рустам Ильдарович ,

- Башкирский государственный аграрный университет

- СТРАХОВОЙ ВЗНОС

- ИНВЕСТИЦИИ

- СТРАХОВАЯ ДЕЯТЕЛЬНОСТЬ

- СТРАХОВАЯ ОРГАНИЗАЦИЯ

- СТРАХОВАНИЕ

- ПЕНСИОННОЕ СТРАХОВАНИЕ

- ПЕНСИЯ

Похожие материалы

- Пенсионная система Франции

- Роль личного страхования в современной России

- Управление денежными потоками организации в условиях кризиса

- Пенсионное обеспечение населения Российской Федерации

- Перспективы продвижения инновационных продуктов на отечественном страховом рынке

В современных условиях страхование является очень важным сектором экономики, так как обеспечивает социально-экономическую стабильность. Сегодня в России страхование динамично развивается, и как следствие, возрастает роль страховщиков.

Страховой рынок — это часть финансового рынка, где продается и покупается товар «страховая защита».

Страховые организации — это основа страхового рынка, это юридические лица, имеющие лицензию на осуществление страховой деятельности [4].

Рассмотрим две самые распространенные на сегодня формы страховых организаций.

Страховой компанией является коммерческая организация, которая в качестве основного вида деятельности занимается страхованием риска, то есть предоставлением страховой защиты. Они действуют самостоятельно в рамках своей страховой политики под контролем государства.

Главной целью компании, как коммерческой организации, получение максимально возможной прибыли. Для достижения этой цели компании стремятся к увеличению количества договоров страхования и сумм страховых премий. В связи с этим компании стараются усилить доверие клиентов и занять наибольшую долю на страховом рынке. Страховые компании изучают поведение потребителей, их потребности и предпочтения.

Положение страховой компании на рынке и степень доверия к ней страхователей в значительной степени зависит от её финансовой устойчивости и платежеспособности [3].

Гарантом обеспечения финансовой устойчивости являются экономически обоснованные страховые тарифы, страховые резервы, собственные средства, система перестрахования.

Предоставление страховых услуг в качестве основной деятельности у страховой компании подразумевает постоянное пересечение с другими типами деятельности:

- Текущая страховая деятельность;

- Инвестиционная деятельность;

- Финансовая деятельность.

Несмотря на то, что эти виды деятельности являются вторичными, они играют достаточно важную роль в деятельности страховой компании и способствуют созданию дополнительных потоков денежных средств, повышающих финансовые возможности компании [2]. Эти потоки наглядно представлены на рисунке 1.

Рисунок 1 Денежные потоки страховой компании

Таким образом, страховая компания, стремясь получить больший доход, ведет и иную деятельность, не запрещенную законом.

Чаще всего страховые компании создаются в виде акционерных обществ, а структурные подразделения выделяются по сферам деятельности компании [3].

В России большинство страховых компаний являются универсальными, то есть не специализируются на каком-либо отдельном виде страхования.

Изучим российский рынок страховых услуг, выясним, какие компании на нем доминируют.

Таблица 1 Численность страховых компаний в России

+/- от прошлого года

Из таблицы 1 видно, что количество страховых компаний с каждым годом сокращается. Это происходит всвязи с изменением требований к размеру уставного капитала, а также связано с сильной конкуренцией на рынке страховых услуг. Прекращают свою деятельность в основном небольшие компании, при этом крупные все больше увеличивают свои доходы и прочнее закрепляются на рынке. Концентрация рынка возрастает.

Таблица 2 Крупнейшие страховые компании по объёму поступлений

Поступления, тыс. руб.

СБЕРБАНК СТРАХОВАНИЕ ЖИЗНИ

Самой крупной страховой компанией на российском рынке в 2014 году является «Росгосстрах», доля которой составляет 12,66%. Как уже было отмечено выше, концентрация рынка очень высокая. 10 крупнейших страховщиков собирают более половины страховых премий.

В современных условиях на страховом рынке действует очень жесткая конкуренция. Поэтому качество и цены страховых услуг у лидеров рынка примерно одинаковые.

На данном этапе развития экономики пенсионные фонды являются очень важными финансовыми институтами, так как они обеспечивают достойную жизнь пожилым людям. А в условиях быстро стареющего населения страны это еще более важно и актуально. Пенсионный фонд в качестве посредника накапливает взносы в течение трудового периода жизни человека, чтобы в будущем выплачивать пенсии. Собранные посредством взносов средства инвестируются на финансовом рынке.

В нашей стране система государственного пенсионного обеспечения действует посредством Пенсионного фонда Росси (ПФР).

ПФР и подчиненные ему органы образуют единую многоуровневую систему, которая управляет средствами пенсионного страхования.

В своей деятельности ПФР и его нижестоящие органы взаимодействуют с министерствами и иными ведомствами.

Средства ПФР не принадлежат государству. Все деньги, полученные фондом в виде страховых взносов, распределяются между пенсионерами в зависимости от их общего трудового вклада [5].

Рисунок 2 Денежные потоки ПФР

Главным источником средств ПФР были и остаются страховые взносы предприятий. Поступающие средства распределяются, и формируется базовая, страховая и накопительная пенсии.

Базовая пенсия выплачивается всем гражданам пенсионного возраста, вне зависимости от стажа и оплаты труда.

Страховая пенсия зачисляется на персональный счет застрахованного. Размер зависит от стажа и заработной платы.

Накопительная часть пенсии тоже собирается на персональном счете, и ее размер находится в зависимости от заработной платы. Средства накопительной части работник может передать в ведение негосударственному пенсионному фонду (НПФ).

НПФ – это особая некоммерческая организация социального обеспечения, которая занимается деятельностью по негосударственному пенсионному страхованию [1].

В эти фонды взносы делаются предприятием и работником добровольно, и образуется дополнительная пенсионная система.

НПФ размещает полученные взносы на финансовом рынке и таким образом увеличивает пенсионные накопления.

Создают такие фонды, дабы иметь возможность обеспечить безбедную старость людям. При достижении пенсионного возраста человек будет получать не только пенсию из ПФР, но и из НПФ. Это позволяет значительно повышать уровень жизни пожилых.

Рисунок 3 Денежные потоки НПФ

Все добровольные взносы накапливаются на лицевом счете участника фонда и на некоторое время используются в деятельности фонда, в том числе и инвестиционной, и в результате может быть получен большой доход.

При достижении участником пенсионного возраста начинается выплата пенсии с его счета в фонде. Участники могут по выбору получать пенсию пожизненно или в течение нескольких лет.

Таблица 3 Численность застрахованных в НПФ

Численность застрахованных лиц в фондах на конец года, чел.

Как видно из таблицы, численность застрахованных начала с каждым годом увеличиваться, что свидетельствует о возрастании роли НПФ в пенсионном страховании.

Прогнозируется и дальнейшее увеличение участников добровольного страхования, так как население нашей страны начинает понимать, что негосударственная пенсия – это не роскошь, а жизненная необходимость.

Считаем необходимым рассмотреть самые крупные российские НПФ.

Таблица 4 Крупнейшие НПФ России по количеству застрахованных

Число застрахованных, чел.

Наибольшую популярность в 2014 году у населения получили «Лукойл-Гарант» и «КИТФинанс».

Таблица 5 Крупнейшие НПФ России по объёму пенсионных накоплений

Накопления, тыс. руб.

ГАЗФОНД пенсионные накопления

НПФ «Лукойл-Гарант» в 2014 году является самым крупным в России не только по числу застрахованных, но и по объему пенсионных накоплений.

Пока, к сожалению, лишь очень небольшая часть населения участвует в негосударственном пенсионном страховании. Причиной этому является отсутствие культуры накопления, финансовая безграмотность населения, недоверие к негосударственным пенсионным фондам. Выход из сложившейся ситуации мы видим лишь один — повышать финансовую грамотность граждан и формировать культуру пенсионных накоплений. На сегодняшний день в этом направлении проводится колоссальная работа со стороны ПФР и НПФ [6].

Нынешняя ситуация на российском рынке свидетельствует о переосмыслении роли и места страхования как в повседневной жизни, так и в предпринимательской деятельности. Страхование сегодня – один из стремительно развивающихся сфер предпринимательства в нашей стране. Объемы страховых операций неуклонно растут, а страховые организации играют в экономике все большую роль. В частности, негосударственные пенсионные фонды способствуют снижению социальной напряженности в обществе, формированию новой системы финансовых институтов, которая способна накапливать огромные средства, снижению нагрузки на бюджет. Несмотря на сокращение количества страховых компаний и пенсионных фондов, в целом страховой рынок нашей страны демонстрирует устойчивую поступательную динамику развития.

Список литературы

- О негосударственных пенсионных фондах [Электронный ресурс] : федер. закон РФ от 07.05.1998. №75-ФЗ, (ред. от 21.07.2014) // СПС «Консультант Плюс».

- Бородина Е. С. Финансовые ресурсы страховых компаний [Текст] / Е. С. Бородина. // Проблемы совершенствования организации производства и управления промышленными предприятиями: Межвузовский сборник научных трудов. – 2014. – № 2. – С. 16–21.

- Годин А. М. Страхование [Текст] / учебник. – 2-е изд. / А. М. Годин, С. Р. Демидов, С. В. Фрумина. – М.: Издательство «Дашков и К», 2013 г. – 504 с.

- Ефимов О. Н. Страхование по закону о страховом деле [Текст] / учебноепособие / О. Н. Ефимов. – Саарбрюккен: PalmariumAcademicPublishing, 2012 г. – 685с.

- Ефимов О.Н. Социальное страхование в России [Электронный ресурс]: учебное пособие/ Ефимов О.Н.— Саратов: Вузовское образование, 2014.— 165 с.— Режим доступа: http://www.iprbookshop.ru/23086.— ЭБС «IPRbooks».

- Полежаева Н. А. Управляющие компании и НПФ в экономике [Текст] / Н. А. Полежаева, А. В. Лихтер. //Современные проблемы экономического и социального развития. – 2013. – № 9. – С. 119–122.

- Количество застрахованных лиц в НПФ // ЕМИСС. Режим доступа: http://www.fedstat.ru/indicator/data.do?id=39070. Дата обращения – 10.03.15

- Динамика страхового рынка. Аналитика // Страхование сегодня. Режим доступа: http://www.insur-info.ru/statistics/analytics. Дата обращения – 10.03.15

- Рейтинги НПФ // Навигатор пенсионного рынка. Режим доступа: http://www.pensiamarket.ru/Ranking.aspx? type=npf. Дата обращения – 10.03.15

Завершение формирования электронного архива по направлению «Науки о Земле и энергетика»

- 23 ноября 2020

Создание электронного архива по направлению «Науки о Земле и энергетика»

- 29 октября 2020

Электронное периодическое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

Автор работы: Пользователь скрыл имя, 19 Января 2013 в 00:34, курсовая работа

Краткое описание

Пенсионное страхование является основным элементом пенсионной системы, которая представляет собой важнейшую социальную гарантию любого общества. Она финансирует содержание нетрудоспособных граждан при наступлении старости и инвалидности, и затрагивает интересы практически всего работающего населения, за счет деятельности которого осуществляется их материальное обеспечение. Четко функционирующая система обязательного пенсионного страхования является залогом социальной стабильности и согласия в обществе.

Содержание

Введение____________________________________________

Понятие пенсионного страхования в Российской Федерации__________________________________________

Сущность пенсионного страхования в Российской Федерации__________________________________________

Условия государственного пенсионного страхования______

Основные проблемы пенсионной системы Российской Федерации и пути их решения_________________________

Состояние Российской пенсионной системы на современном этапе__________________________________

Перспективы развития пенсионной системы Российской Федерации__________________________________________

Пенсионное страхование на примере Отдела Пенсионного фонда РФ по Солигаличскому району Костромской области

Структура ОПФ РФ по Солигаличскому району Костромской области_________________________________

Анализ деятельности ОПФ РФ по Солигаличскому району Костромской области_________________________________

Заключение__________________________________________

Список литературы___________________________________

Вложенные файлы: 1 файл

Страхование курсовая.docx

Главная причина неудачи пенсионной реформы, как представляется, в том, что не был выработан ответ на вопрос, инструментом чего пенсионная система является? Является ли она системой страхования? Является ли системой накопления? Всё это время пенсионная система в явном или неявном виде выполняла функцию инструмента борьбы с бедностью. Стратегические задачи — создание собственно институтов, способных реально действовать как инструмент системы страхования и пенсионного накопления, неизменно приносились в жертву текущим экономическим интересам. На сложившуюся ситуацию в российской пенсионной системе так же оказал влияние ряд факторов. Перейдем к их рассмотрению.

Во-первых, фонд официальной заработной платы работников предприятий – остается ограниченным и не демонстрирует тенденций к росту в будущем, также происходит сокращение продолжительности индивидуальной трудовой жизни, что не позволяет сформировать достаточный объем условного и реального пенсионного капитала. Источник уплаты страховых взносов в ПФР – официальная заработная плата. Между тем, доля официальной заработной платы в совокупной оплате труда наемных работников не превышает ¾. В долгосрочной перспективе достаточность средств для выплаты пенсий и размеры будущих пенсий зависят также от продолжительности официальной трудовой жизни человека. Здесь также наблюдаются неблагоприятные тенденции. Главным образом под влиянием распространения высшего образования, а также отчасти из-за барьеров на рынке труда для молодежи молодые люди все дольше остаются вне рынка труда. При этом возраст входа в пенсионную систему не только не растет, но даже – под влиянием досрочных пенсий снижается. Соответственно, сокращается продолжительность трудовой жизни и период уплаты пенсионных взносов.

Во-вторых, поступающие в российскую пенсионную систему средства расходуются неэффективно, поскольку система формирует избыточное число пенсионных прав (низкие требования к минимальному стажу для назначения пенсии, досрочные пенсии, низкий общеустановленный возраст назначения пенсии для женщин, учитывая ожидаемый период получения ими пенсии). В действующих границах пенсионного возраста соотношение населения трудоспособного и старше трудоспособного возрастов в ней оказывается менее благоприятным . Еще хуже ситуация с соотношением числа занятых и числа пенсионеров. Одна из главных проблем российской пенсионной системы – низкий фактический возраст назначения пенсий. По оценкам Т.М. Малевой и О.В. Синявской, фактический возраст оформления пенсии составляет 54,0 года для мужчин и 52,5 года для женщин. Льготные и досрочные пенсии охватывают примерно треть всех новых назначений трудовых пенсий и составляют свыше трети всех пенсионеров по старости. Следует отметить, что абсолютное большинство досрочных пенсионеров продолжает работать, причем часто – на тех же рабочих местах. Кроме того, даже пенсионеры, оформившие пенсию по старости на общих основаниях, массово сохраняют занятость на протяжении 2 лет, а многие – и 5 лет после назначения пенсии. А это означает, что реальной утраты трудоспособности не происходит.

В-третьих, пенсионная система в настоящий момент является финансово несбалансированной и не в состоянии обеспечить долгосрочную финансовую устойчивость в будущем. Следует подчеркнуть, что дефицит бюджета ПФР в 2010 г. составил около 2,9% ВВП, в 2011 г – 1,7% ВВП Тем не менее, реальная зависимость пенсионной системы от бюджета выше: совокупный трансферт из федерального бюджета в ПФР, по оценкам Гурвича, вырос с 1,6% ВВП в 2008 г. до 5,2% ВВП в 2010 г. Основные причины текущего дефицита ПФР, начиная с 2005 г., известны. Во-первых, изначально при проведении пенсионной реформы не был установлен источник покрытия пенсионных доходов, выпадающих из распределительной системы в пользу финансирования пенсионных накоплений. Во-вторых, задачи пенсионной системы находились в противоречии с задачами налоговой реформы – снижение эффективной ставки ЕСН в 2000-е гг. и особенно с 2005 г. привело к сокращению средств, поступающих в пенсионную систему, и явилось основной причиной возникновения текущего дефицита. В-третьих, источником сегодняшней несбалансированности пенсионной системы выступило решение о резком повышении размеров пенсий и, соответственно, пенсионных расходов. Долгосрочные риски финансовой устойчивости включают старение населения и постиндустриальное развитие (как причина снижения формальной стандартной занятости).

В-четвертых, результаты функционирования обязательной накопительной составляющей пенсионной системы за первые 8 лет реформы не оправдали ожиданий и в целом оказались неудовлетворительными (низкая доходность пенсионных накоплений, пассивность населения, остающегося по умолчанию в государственной управляющей компании) По данным Минздравсоцразвития (2010), к началу 2010 г. из почти 70 млн чел., имеющих пенсионные накопления, «63 млн чел. по-прежнему остаются в государственной управляющей компании, лишь 0,9 млн чел. доверили управление накоплениями частным управляющим компаниям и 5,7 млн чел. – НПФ» (с. 27). Среди причин такой ситуации следует назвать, низкую информированность населения, которая во многом связана с провалом информационной кампании по освещению накопительной реформы. Другой причиной явилось то. что на протяжении первых лет функционирования накопительной компоненты разница в доходности между государственной управляющей компанией и частными компаниями и НПФ не была значительной. Причины неадекватного развития накопительной компоненты в России могут быть связаны как с недостаточным развитием финансовых рынков, так и с проблемами администрирования. Наконец, дополнительный фактор, сдерживающий развитие накопительной компоненты в России связан с особыми решением вопроса о собственности на средства пенсионных накоплений: собственником выступает Российская Федерация, тогда как в других странах – само население.

В-пятых, несмотря на быстрый рост числа участников НПФ в начале 2000-х гг., добровольное пенсионное обеспечение остается в России слабо развитым (развивалось преимущественно корпоративное пенсионное обеспечение, оно носит регрессивный характер – вне корпоративных пенсий остаются работники большинства средних и малых предприятий, а также наименее оплачиваемые категории занятых; выплаты пока не очень высоки).По данным обследования НИСП в программах добровольного пенсионного обеспечения на индивидуальной (а не корпоративной!) основе участвовали порядка 1% трудоспособного населения. Проблема данной ситуации состоят в том, что добровольное пенсионное обеспечение не может рассматриваться как значимый дополнительный источник доходов в старости даже для наиболее обеспеченных групп. Причины слабого развития индивидуальных договоров с НПФ, по данным опросов населения, связаны, прежде всего, с низкими доходами большей части населения и сохраняющимся недоверием негосударственным финансовым институтам. Последний барьер постепенно ослабевает по мере развития финансовой грамотности населения. Еще один важный барьер в развитии добровольного пенсионного обеспечения - низкая доходность пенсионных накоплений, заметно уступающая альтернативным формам вложений.

2.2 Перспективы развития пенсионной системы российской федерации.

Инерционный сценарий развития пенсионной системы (сохранение существующей модели) в условиях действующего пенсионного законодательства неизбежно приведет к неблагоприятным социально-экономическим последствиям.

Одним из которых является невозможность поддержания размера пенсий на социально приемлемом уровне и увеличение численности низкодоходных групп среди пенсионеров. Так, повышение уровня жизни пенсионеров затормозится и к 2030 году средний размер трудовой пенсии по старости не достигнет целевого уровня в 2,5 прожиточного минимума пенсионера, а коэффициент замещения трудовой пенсией по старости утраченного заработка будет неуклонно снижаться и составит 24,9%. [20]

Обострится проблема обеспечения приемлемого уровня пенсионных прав для средне - и высокодоходных категорий граждан. Будут нарастать риски, связанные с сохранностью пенсионных накоплений.

Несбалансированность пенсионной системы будет прогрессировать. По оценкам к 2013 году дефицит составит 1 трлн 100 млрд рублей. Поскольку источником покрытия недостающих финансовых ресурсов по действующему пенсионному законодательству являются средства федерального бюджета, можно говорить не о дефиците пенсионного бюджета, а исключительно о финансовой необеспеченности страховых пенсионных обязательств государства.

Увеличатся государственные обязательства по финансированию страховой части трудовой пенсии. Суммы текущих поступлений в бюджет ПФР будут сокращаться по причине планируемого уменьшения численности занятых трудовой деятельностью. Возникающую разницу придется полностью покрывать за счет средств федерального бюджета во всевозрастающем размере. В результате этой тенденции к 2050 г. финансирование пенсионной системы почти полностью отойдет от страховых принципов, так как 3/4 доходов будут составлять не страховые поступления, а средства федерального бюджета.

Объем средств, направляемых на накопление, будет недостаточен для сохранения накопленного пенсионного капитала и поддерживания заданного целевого уровня замещения утраченного заработка. Это произойдет по причине низкой доходности финансового рынка в условиях нашей страны. Накопительная составляющая трудовой пенсии не окажет позитивного влияния на показатели пенсионной системы по крайней мере до 2027 г., когда установленного пенсионного возраста достигнет поколение 1967 года рождения и моложе, полностью подпадающее под действие пенсионной модели, введенной в 2002 г.

Причинами сложившейся ситуации являются внешние по отношению к пенсионной системе макроэкономические и демографические факторы, которые непосредственно проявляются в следующем:

- макроэкономические параметры - темпы роста и объемы валового внутреннего продукта, структура занятости, показатели производительности труда, инфляция и размер заработной платы;

- большой объем теневой занятости и скрытой заработной платы;

- наличии значительного количества рабочих мест, предусматривающих досрочное пенсионное обеспечение;

- увеличении продолжительности жизни;

- высокий уровень смертности в трудоспособном возрасте.

Кроме того, в пенсионной системе сохраняются значительные внутренние негативные факторы:

-остается нерешенной проблема досрочных пенсий;

-не установлен сбалансированный тариф страховых взносов для самозанятых граждан;

- действуют тарифы, не позволяющие в рамках сложившейся модели в полном объеме покрывать сформированные застрахованными лицами и гарантированные государством пенсионные обязательства перед гражданами;

- порядок (формула) расчета страховой части трудовой пенсии, формирует пенсионные обязательства, не обеспечиваемые соответствующими финансовыми ресурсами.

Таким образом, актуарный прогноз показывает углубление негативных тенденций, которые без реализации мер государственного регулирования макроэкономической ситуации не позволят стабилизировать финансовое положение пенсионной системы, необходимое для приведения ее в соответствие страховым принципам. Обеспечить существенное повышение жизненного уровня пенсионеров в этих условиях можно будет лишь при постоянном увеличении ассигнований из федерального бюджета.

Требуется разработать ряд положений, чтобы стабилизировать пенсионную систему. Необходимой является реализация следующих направлений.

Для увеличения размера пенсий следует ввести трехуровневую модель пенсионной системы. Первый ее уровень составляет государственная пенсия, которая формируется за счет страховых взносов и трансфертов из федерального бюджета. Этот уровень должен обеспечить при нормативном страховом стаже размер пенсии, замещающий до 40% утраченного заработка. Второй уровень составляет корпоративная пенсия, которая будет формироваться работодателями на основании индивидуальных и коллективных договоров. Корпоративная пенсия составляет до 15% от утраченного заработка. Третий уровень – это частная пенсия, взносы которой гражданин уплачивает самостоятельно. Она может дать до 5% утраченного заработка. При наличии стажа не менее 40-45 лет и систематической выплате страховых взносов в ПФР в размере 20% человек сможет получать пенсию в размере 40% от утраченного заработка. [20]

Следующее крупное направление это реформирование института досрочной пенсии. Напомним, действующая в настоящее время система была создана в период СССР, сейчас она уже не соответствует современным условиям рыночной экономики. Предусматривается установление дополнительного тарифа страховых взносов для страхователей в отношении людей, работающих в особых условиях труда.

Необходимо также экономически стимулировать работодателя к улучшению условий труда, а также изменить ситуацию, когда право на получение досрочных пенсий предоставляется безотносительно к фактическим условиям труда, показателям здоровья и трудоспособности работников. [20]

Предлагается также создать систему социальных гарантий – добровольного пенсионного страхования или негосударственного пенсионного обеспечения для формирования дополнительных пенсионных прав. При реализации этого подхода работодатели будут освобождаться от уплаты страховых взносов в увеличенном на дополнительный тариф размере.

Предлагается поэтапное приведение в соответствие с уровнем пенсионных выплат размера страхового взноса для самозанятого населения, то есть индивидуальных предпринимателей, фермеров, адвокатов, нотариусов и др.

Накопительная составляющая пенсионной системы требует существенной модернизации, в том числе в части, касающейся гарантий сохранности средств пенсионных накоплений и сформированных пенсионных прав, создания эффективной системы контроля за инвестированием, а также расширения перечня финансовых институтов и инструментов.

В целях стимулирования более продолжительной трудовой деятельности для граждан, принявших решение работать после достижения пенсионного возраста и отсрочить назначение пенсии, предусмотреть ее установление в более высоком размере за счет введения льготного порядка перерасчета пенсионных прав. [20]

Таким образом, ситуация в пенсионной системе остается неблагоприятной. На это влияют следующие факторы: фонд официальной заработной платы остается ограниченным, сокращение продолжительности трудовой жизни, средства пенсионной систем расходуются неэффективно, добровольное пенсионное обеспечение остается в России слабо развитым.

В связи с этим предлагается: организовать четкую систему защиты интересов пенсионеров, утвердить объективные тарифы страховых взносов, ввести трехуровневую модель пенсионной системы, модернизировать накопительную составляющую пенсионной системы.

ГЛАВА 3. ПЕНСИОННОЕ СТРАХОВАНИЕ НА ПРИМЕРЕ ОТДЕЛА ПЕНСИОННОГО ФОНДА РФ ПО СОЛИГАЛИЧСКОМУ РАЙОНУ КОСТРОМСКОЙ ОБЛАСТИ

3.1 Структура ОПФ РФ по Солигаличскому району Костромской области

Читайте также: