Пфр не заполняет 2 раздела

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

08 мая 2014 13:40

Заполнение формы РСВ-1

Как отражать в отчетности РСВ -1 суммы взносов: в целых рублях или с копейками?

Начисление страховых взносов в форме РСВ-1 указываются в рублях и копейках.

А уплачивать их надо в полных рублях, округляя начисленные суммы до полных рублей по правилам арифметики (ч. 7 ст. 15 Закона от 24 июля 2009г. № 212-ФЗ).

Можно ли сдавать отчет по форме РСВ-1 ПФР на бумаге?

Можно, но не всем. Действующие организации, а также вновь созданные и реорганизованные вправе сдавать расчеты на бумаге, только если среднесписочная численность их сотрудников, в пользу которых производятся выплаты, составляет 50 человек и менее. Остальные организации должны сдавать расчеты по форме РСФ-1 ПФР исключительно в электронном виде по телекоммуникационным каналам связи. Начиная с отчетности за I квартал 2014 года, применяется формат, утвержденный постановлением Правления Пенсионного фонда РФ от 3 марта 2014г. № 25п.

Организация деятельность не вела, сотрудников нет. Какие разделы РСВ-1 сдавать?

Обязательно сдайте в Пенсионный фонд РФ титульный лист, а также разделы 1 и 2. Их должны представить все работодатели, даже если нет показателей.

Должны ли организации заполнять подраздел 2.4 в случае проведения специальной оценки условий труда (аттестации рабочих мест)?

Этот раздел нужно заполнять только в том случае, если одновременно выполняются два условия. Первое: организация производит выплаты сотрудникам, которые имеют право на досрочную пенсию и заняты на работах с вредными и опасными условиями труда. Второе: организация провела специальную оценку условий труда (аттестацию рабочих мест), по результатам которой условия труда признаны вредными (опасными) и им присвоен соответствующий класс (подкласс). В остальных случаях этот раздел заполнять не нужно.

Как отразить выплаты сотрудникам – инвалидам I, II или III группы. Как данные об этих категориях сотрудников указывать в новой форме расчета?

Выплаты инвалидам облагаются страховыми взносами по пониженному тарифу. Поэтому в отношении выплат инвалидам заполните отдельный подраздел 2.1 с кодом тарифа 03. В новом расчете отсутствует таблица с данными по инвалидам (в предыдущей форме для этого существовал подраздел 3.1). Поэтому в новой форме РСВ-1 данные об инвалидах (Ф. И. О., номера справок об инвалидности) отражать не нужно. Это связано с тем, что в отделениях ПФР уже имеется вся необходимая информация. Если же каких-то сведений не будет хватать, сотрудники ПФР запросят их в рамках проверки

Как заполнить расчет, если организация начисляет страховые взносы по нескольким тарифам (например, по основному тарифу и по льготному с выплат инвалидам)?

В этом случае нужно заполнить несколько подразделов 2.1 по каждому коду тарифа. Количество подразделов 2.1 будет соответствовать количеству тарифов, применяемых организацией. Например, если организация начисляет взносы по основному тарифу и по льготному с выплат инвалидам, то нужно заполнить два подраздела 2.1. Один подраздел – по выплатам, с которых начисляются взносы по основному тарифу (с кодом тарифа 01), а второй – по выплатам инвалидам с льготным тарифом (с кодом тарифа 03).

Как отражаются в расчете выплаты временно пребывающим иностранцам?

Если с временно пребывающим иностранцем заключен трудовой договор на срок шесть месяцев и больше, такие иностранцы являются застрахованными лицами в системе ОПС. Исключение составляют иностранцы – высококвалифицированные специалисты. В новой форме расчета отдельная строка для выплат иностранцам не предусмотрена. Поэтому выплаты этим сотрудникам отражайте в разделе 2, в составе общей расчетной базы. При этом следует учитывать, что временно пребывающие иностранцы не являются застрахованными в системе обязательного медицинского страхования. А значит, расчетная база по взносам на пенсионное и медицинское страхование будет различаться.

С апреля 2020 года на основании Федерального закона от 01.04.2020 № 102-ФЗ компании малого и среднего бизнеса получили право, применять пониженный тариф страховых взносов 15%. Этот тариф применяется к суммам выплат, превышающим 12 130 рублей. А, сумма в 12 130 рублей – МРОТ – облагается тарифом 30%.

Заполнить форму РСВ за первое полугодие 2020 года несложно. Главное, что нужно сделать - это заполнить дважды приложение № 1 и № 2 к разделу 1 и правильно заполнить Раздел 3.

Почему форму РСВ нужно заполнить дважды

С апреля 2020 года компании МСП могут применять пониженный тариф. Соответственно, в отчетном периоде они использовали два тарифа: до апреля 2020 года – 30%, с апреля 2020 года – 15%. По Правилам, которые установлены пунктами 5.4. и 10.1 Порядка заполнения расчета, расчет нужно заполнить столько раз, сколько тарифов применила компания.

Форма расчета по страховым взносам (РСВ) и порядок ее заполнения утверждены приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ (далее – Порядок).

Поэтому, с расчета за полугодие 2020 года субъекты МСП должны заполнять дважды приложения № 1 и № 2 к разделу 1 РСВ.

В обоих этих приложениях – Приложении № 1 и Приложении № 2 - заполняют поле 001 «Код тарифа плательщика».

В одном экземпляре, где отражены выплаты, облагаемых по пониженным тарифам 15%, в поле 001 «Код тарифа плательщика» нужно указать код «20». Этот код рекомендован в письме ФНС от 07.04.2020 № БС-4-11/5850@.

В другом экземпляре, где отражены выплаты, облагаемые по общему тарифу 30%, в поле код тарифа, указывается код «01».

Сумма исчисленных страховых взносов с начала расчетного периода отражается по строкам 060 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2& к разделу 1.

Приложение 1 и 2 раздела 1 с кодом «01»

Раздел 1 РСВ за полугодие 2020 года с кодом «01» - выплаты, облагаемые по общему тарифу 30%.

Строка 030 подразделов 1.1 и 1.2 приложения № 1 и строка 020 приложения № 2.

Здесь нужно указать суммы всех начислений за январь - март, и суммы начислений за апрель - июнь в размере 12 130 рублей на работника, то есть, та сумма, которая облагается взносами под 30%.

В графах за апрель – июнь нужно указать 12 130 рублей.

Строка 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2.

Здесь отражается база начисления по страховым взносам.

С учетом пониженного тарифа с апреля нужно указать:

- за январь – март - всю сумму выплат работникам, облагаемую страховыми взносами под 30%;

- за апрель по июнь - только ту сумму, которая облагается тарифом 30% - это 12 130 рублей с зарплаты каждого работника, в графах строки пишется 12 130 руб.

Строка 060 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 РСВ. Здесь отражают сумму взносов по общему тарифу с тех сумм, которые отражены в качестве базы по страховым взносам.

Суммы, необлагаемые страховыми взносами, в соответствии со статьей 422 Налогового кодекса РФ, также нужно указать в Приложении № 1 и Приложении № 2 с кодом «01». Это: сроки 030 подразделов 1.1 и 1.2 в Приложении 1 и строка 020 в Приложении №2. А также: строки 040 подразделов 1.1 и 1.2 в Приложении 1 и срока 030 в Приложении №2.

Приложение 1 и 2 раздела 1 с кодом «20»

Второй раз не нужно заполнять Приложение 1 и 2 раздела 1 с кодом «20», если в вашей компании нет работников, чья заработная плата превышает МРОТ – 12 130 рублей.

Раздел 1 РСВ за полугодие 2020 года с кодом «20» - выплаты, облагаемые по пониженному тарифу 15%.

Строка 030 подразделов 1.1 и 1.2 приложения № 1 и строка 020 приложения № 2.

Здесь указывают сумма выплат за апрель - июнь (в том числе за первый, второй и третий месяцы из последних трех месяцев) в сумме, превышающей 12 130 руб. на одного работника.

Строка 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 к расчету.

Здесь указывают базу по страховым взносам за апрель - июнь (в том числе за первый, второй и третий месяцы из последних трех месяцев) в сумме, превышающей 12 130 руб. в месяц.

Строка 060 подраздела 1.1 приложения № 1.

По этой строка отражают сумму взносов на ОПС по ставке 10 % с базы по страховым взносам, которая указана в строке 050 подраздела 1.1 приложения № 1 к разделу 1 расчета.

Строка 060 подраздела 1.2 приложения № 1.

Здесь нужно указать сумму взносов на ОМС по ставке 5 % с базы по страховым взносам, которая указана в строке 050 подраздела 1.1 приложения № 1 к разделу 1 расчета.

Строка 060 приложения № 2 к расчету.

В этой строке нужно проставить прочерки. Так как с сумм свыше 12 130 рублей взносы на обязательное социальное страхование не начисляются, тариф 0%.

Раздел 3 РСВ за 1 полугодие 2020 года

В разделе 3 многим бухгалтерам придется дважды заполнить графы 120-170.

Если ваши работники за апрель-июнь получили выплаты более 12 130 рублей, данные по ним нужно отразить дважды в графах 120-170 раздела 3 РСВ.

Выплаты таким работникам нужно разделить по соответствующим кодам: код НР – выплаты до 12 130 руб. (включительно), код МС для выплат свыше 12 130 руб.

Таким образом по работникам, у кого зарплаты выше МРОТ, вы указываете данные в отчетность дважды.

Один раз с кодом НР работников, чья зарплата не превысила 12 130 рублей. Второй раз с кодом МС работников, чья зарплата превысила 12 130 рублей.

Если заработная плата работника не превысила 12 130 руб. в месяц, графы 120-170 будут нужно заполнить только один раз с кодом НР.

Детали заполнения РСВ: 7 актуальных вопросов

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Выбор читателей

Когда выдавать декабрьскую зарплату в 2020 году?

Межрегиональные автоперевозки: сколько покупать патентов?

Выясняем трудовой стаж работника, отказавшегося от бумажной трудовой

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Тамара Дашина, заместитель управляющего ГУ отделением ПФР по г. Москве и Московской области

Отчитаться в Пенсионный фонд за полугодие надо не позднее 15 августа. В этой статье рассмотрены семь запутанных ситуаций, когда заполнение формы РСВ-1 ПФР вызывает у бухгалтеров больше всего вопросов. Статья подготовлена нашими коллегами из журнала »Спутник Главбуха».

Отчет по взносам за полугодие надо сдать в ПФР по той же форме, что и за I квартал 2014 года (утв. постановлением Правления ПФР от 16 января 2014 г. № 2П). Она включает в себя не только данные о взносах в ПФР и ФФОМС, но и персонифицированные сведения о работниках.

Есть расхождения между уплаченными и начисленными взносами

Компания платит взносы в рублях, а начисления в расчете показывает в рублях и копейках. Проверочная программа ПФР выдает предупреждение.

Как заполнить расчет. Если уплаченная сумма на несколько копеек меньше начисленной, а компания хочет избежать мизерной недоимки, можно доплатить копейки в фонд до представления расчета.

Но это не обязательно, ведь в данном случае расхождения между уплаченными и начисленными взносами не являются ошибкой. По закону взносы надо перечислять в полных рублях ( ч. 7 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ). В рублях и копейках их можно будет платить с 2015 года ( Федеральный закон от 28 июня 2014 г. № 188-ФЗ, подробнее см. статью »Больше компаний будут обязаны сдавать электронную отчетность по взносам»). А бланк РСВ-1 предусматривает, что все суммы надо приводить с копейками. Копейки возникают при расчете взносов с выплат сотрудникам в разделе 6 (где показывают персонифицированные сведения). Оттуда они попадают в раздел 2, а затем в раздел 1 расчета. И получается, что начисления в строках 100–130 указаны с копейками, а суммы уплаты в строках 140–144 — в целых рублях. В итоге по строке 150 образуется небольшая переплата или долг. В последнем случае компания не обязана исполнять требование ПФР о перечислении копеечной недоимки. Это подтверждает Минтруд России (письмо от 14 февраля 2013 г. № 17–4/264).

У организации два бизнеса, оба подпадают под льготу по взносам

Компания на упрощенке ведет два вида деятельности, которые подпадают под льготные тарифы страховых взносов. Непонятно, какой код ОКВЭД надо ставить на титульном листе формы РСВ-1 ПФР.

Как заполнить расчет. Надо привести код той деятельности, которая приносит компании как минимум 70 процентов от общего дохода. Именно такой бизнес дает право на пониженные тарифы ( п. 8 ч. 1 ст. 58 Закона № 212-ФЗ). Коды берут из классификатора ОК 029–2001 ( п. 5.8 Порядка заполнения РСВ-1 ПФР). На новый классификатор ОК 029–2014 (утв. приказом Росстандарта от 31 января 2014 г. № 14-ст) надо будет ориентироваться лишь в следующем году.

Бывает, что оба бизнеса приносят примерно одинаковый доход. Например, доля доходов от каждого в общей выручке составляет 50 процентов. Тогда надо проверить, входят данные виды деятельности в одну группу ОКВЭД или в разные. Скажем, производство офисной (ОКВЭД 36.12) и кухонной мебели (ОКВЭД 36.13) входит в одну льготную группу — производство мебели (ОКВЭД 36.1). Компания, которая производит и то и другое, имеет право считать взносы по пониженному тарифу. Даже если каждая деятельность сама по себе приносит меньше 70 процентов доходов. Ведь выручка по обоим видам деятельности в целом составляет 100 процентов. Долю доходов от производства мебели (100%) надо отразить в подразделе 3.5. А на титульном листе показывают код группы — 36.1.

Если виды деятельности входят в разные группы ОКВЭД и при этом каждый из них приносит компании менее 70 процентов дохода, то права на пониженный тариф нет ( письмо Минтруда России от 3 апреля 2013 г. № 17–4/551). Значит, подраздел 3.5 заполнять не требуется. Тогда на титульном листе необходимо привести тот код ОКВЭД, который соответствует основной деятельности компании в выписке из ЕГРЮЛ. А взносы надо платить по общему тарифу.

В первом полугодии компания начисляла единовременное пособие на ребенка

Непонятно, надо ли в строки 200 и 201 включать единовременное пособие при рождении ребенка.

Как заполнить расчет. Единовременная выплата при рождении ребенка является государственным пособием, поэтому освобождена от взносов ( п. 1 ч. 1 ст. 9 Закона № 212-ФЗ). А раз так, эту сумму надо отразить и в строке 200, и в числе необлагаемых выплат в строке 201. В 2014 году пособие составляет 13 741,99 руб. ( письмо ФСС РФ от 28 января 2014 г. № 17-03-11/06–1026).

Компании, которая платит сотрудницам пособие сверх данной суммы, безопаснее начислить взносы на доплату. А саму ее отразить только в числе всех выплат — по строке 200.

Как узнать, что электронный РСВ-1 сдан

Компании, у которой среднесписочная численность сотрудников за 2013 год превышает 50 человек, надо сдать электронный отчет. Его представление подтверждает квитанция о приеме ( Административный регламент, утв. приказом Минтруда России от 22 октября 2012 г. № 329н). Этот документ фонд должен прислать в течение одного рабочего дня после отправки расчета. Но только при условии, что проверочная программа фонда подтвердит, что все контрольные соотношения в отчетности верны. Иначе вместо квитанции о приеме придет протокол ошибок. Их надо будет исправить и отправить расчет заново. Причем тоже не позднее 15 августа. Если опоздать, возможен штраф — 5 процентов от взносов, начисленных к уплате за апрель, май и июнь. Но не больше 30 процентов от этой суммы и не меньше 1000 руб. ( ч. 1 ст. 46 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

В персонифицированных сведениях прошлого периода ошибка в стаже

Неясно, как исправлять неверный стаж в индивидуальных сведениях за прошлые кварталы.

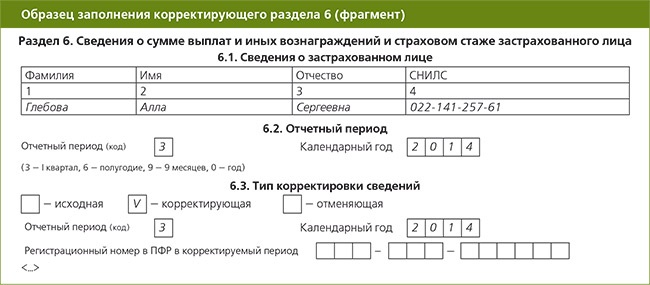

Как заполнить расчет. Надо сдать РСВ-1 за полугодие вместе с корректирующими сведениями за тот период, в котором компания отразила работнику неверный стаж. Форма корректировок зависит от того, когда произошла ошибка — в 2014 году или раньше.

Если обнаружена ошибка в стаже при заполнении РСВ-1 за I квартал 2014 года, то надо приложить к полугодовому расчету корректирующий раздел 6 (см. образец ниже). А в нем показать не только правильный стаж, но и все другие данные. И те, которые были исправлены, и те, которые остаются без изменений.

Если же ошибочный стаж обнаружили в индивидуальных сведениях за 2013 год или более ранние периоды, к расчету за полугодие надо приложить корректирующую форму персонифицированного учета, которая действовала в то время. Например, чтобы исправить прошлогоднюю ошибку, к полугодовому РСВ-1 надо приложить корректирующую СЗВ-6-2 (СЗВ-6-1).

Сотрудник обращался за пособием после увольнения

Непонятно, заполнять ли раздел 6 на сотрудников, которые обратились за пособием после увольнения.

Как заполнить расчет. Раздел 6 в данном случае не заполняют. Персонифицированные сведения подают лишь на тех сотрудников, которым во II квартале компания начисляла выплаты, подпадающие под взносы. Больничные, как и все другие государственные пособия, от взносов освобождены. В сведениях о стаже (подраздел 6.8) время после увольнения показывать не надо.

Как проверить готовый отчет РСВ-1 ПФР

Сформированный расчет можно проверить онлайн при помощи сервиса »Личный кабинет плательщика страховых взносов». Найти его можно по адресу:

– lkplm.pfr.ru — для московских компаний;

– lkplmo.pfr.ru — для компаний из Подмосковья.

Сервис проверит отчетность по методике фонда, то есть выдаст те же ошибки и предупреждения, которые появились бы при сдаче расчета в ПФР.В личном кабинете кроме этого можно следить за расчетами с ПФР, а также формировать платежки.

Декретница работает неполный день

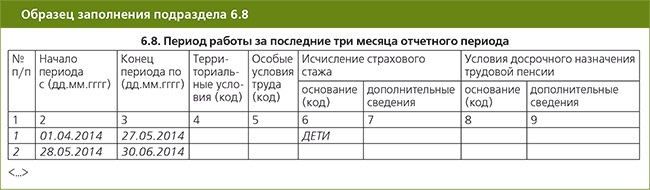

Неясно, какой код ставить в персонифицированных сведениях в подразделе 6.8 по сотруднице, которая во II квартале 2014 года работала неполный день, находясь в отпуске по уходу за ребенком.

Как заполнить расчет. Заполнение раздела зависит от того, работала сотрудница на условиях неполного дня весь II квартал или только его часть. В первом случае раздел заполняют так же, как на всех остальных работников. То есть графу 6 надо оставить пустой.

Если же женщина вышла на неполный день во II квартале, например 28 мая, то период, когда она не работала, покажите в подразделе 6.8 с кодом »ДЕТИ» (см. образец ниже).

В новой компании пока числится только один директор, не получающий зарплаты

Непонятно, надо ли сдавать отчет в ПФР, если новая компания еще не начисляла выплат работникам. В штате числится только директор, который пока что ни разу не получал зарплату.

Как заполнить расчет. Отчет в любом случае необходимо сдать в фонд. В нем требуется заполнить разделы 1 и 2 формы — в итоговых суммах будут стоять нули. А вот персонифицированные сведения (разделы 6 и 2.5) заполнять не надо. Эти части полугодового отчета представляют лишь по тем работникам, которым в апреле, мае и июне 2014 года компания начисляла выплаты.

Проверяющие могут заинтересоваться, почему у компании есть работники, но нет начислений. Тогда специалисты фонда запросят пояснения, которые можно представить в свободной форме. Срок — пять рабочих дней со дня получения требования ( ч. 3 ст. 34 Закона № 212-ФЗ). В пояснениях можно так и сказать, что компания новая и директор еще ни разу не получал зарплату.

Почему от ПФР пришёл штраф в 500 рублей за каждого сотрудника? Надо ли при переходе компании с УСН на ОСНО делать корректировку РСВ? Как отразить в СЗВ-КОРР по одному сотруднику договор ГПХ и трудовой договор? Мы сделали подборку самых горячих вопросов бухгалтеров о часто встречающихся ошибках.

Как сделать корректировку РСВ

Вопрос: Сотрудник работает по договору ГПХ, акт с ним подписан 25.12.2018, а оплата прошла 10.01.2019. Страховые выплаты начислены в декабре, в отчёте РСВ прошёл за год, а 6-НДФЛ встаёт в отчёте за I квартал. Как сделать корректировку РСВ?

Ответ: Корректировка не требуется. Дата выплаты — это день начисления работнику. Если вознаграждение и взносы с него начислены в расчётном периоде «2018 год», то они должны быть отражены в РСВ за 2018 год. Иначе обстоит дело с исчислением НДФЛ. Датой получения дохода считается день выплаты или перечисления его на счёт налогоплательщика. Поэтому с вознаграждения, начисленного в декабре, но выплаченного в январе, налог должен быть удержан в день выплаты и перечислен не позднее следующего дня. Так как эти действия произведены в налоговом периоде «2019 год», то отражаются они в расчёте 6-НДФЛ за I квартал 2019 года.

Вопрос: Сдали нулевой РСВ. Учредитель и гендиректор предприятия — одно и то же лицо, трудовой договор он сам с собой не заключал, поэтому зарплата ему не начислялась. Инспектор ФНС сказал, что необходимо сдать корректировку РСВ. Правильно ли будет отразить директора как застрахованное лицо в РСВ?

Ответ: Трудовые отношения возникают в результате назначения на должность или утверждения в должности — в вашем случае они возникли из-за того, что учредитель назначил себя директором (ст. 16 ТК РФ). В соответствии с законами об обязательном страховании гендиректор является застрахованным. Следовательно, в строках 160, 170 и 180 подраздела 3.1 раздела 3 следует указать признак «1». Количество застрахованных лиц в строке 010 в приложениях 1 и 2 к разделу 1 должно быть равно одному. При отсутствии выплат подраздел 3.2 раздела 3 не заполняется.

Вопрос: Нужно сдать корректировку РСВ за 2018 год, так как начисления по договору ГПХ пятерым сотрудникам были обложены не по 10 %, а по 22 %. Какие разделы необходимо откорректировать при исправлении суммы базы и взносов по работникам, чтобы не было задвоения начислений по сотрудникам с корректировкой в базе ФНС?

Ответ: В уточнённом расчёте в разделе 3 на этих сотрудников надо уменьшить суммы базы (графы 220 и 230) и суммы взносов (графа 240). Выплаты, которые превышают предельную величину базы, и исчисленные с них взносы в персонифицированных сведениях не отражаются. В подразделе 1.1 приложения 1 к разделу 1 суммы, которые превышают предельную величину базы, надо указать в строке 051, а взносы с этих сумм по ставке 10 % — в строке 062. Взносы в строке 061, начисленные по ставке 22 %, нужно уменьшить на соответствующую сумму и скорректировать значения в строках 030–033 раздела 1 в соответствии с строкой 060 подраздела 1.1. Чтобы уточнённый расчёт правильно загрузился в базу ФНС, нужно в строке 010 раздела 3 поменять номер корректировки с «0» на «1», а в строке 040 оставить номер, который был в первичном расчёте.

Вопрос: В I квартале компания была на УСН, поэтому сдали РСВ с кодом тарифа «02», а во II квартале компания перешла на ОСНО. Надо ли делать корректировку РСВ за I квартал с кодом «01» и пересчитывать взносы?

Ответ: Коды тарифа «02» и «01» используют плательщики страховых взносов, которые применяют основной тариф, установленный ст. 425 НК РФ. Так как тарифные ставки для этих кодов одинаковы, а суммы базы и исчисленных взносов не были занижены, пересчитывать взносы не нужно. Но лучше подать уточнённый расчёт с кодом тарифа «01» без раздела 3, так как в персонифицированных сведениях ничего не меняется. Это позволит избежать недоразумений, если ФНС будет проверять расчёты нарастающим итогом с начала года по коду тарифа.

Вопрос: Необходимо ли подавать корректировку по РСВ, если сотруднику из Армении присвоен статус «Приравнен к гражданам РФ», а в ИС ошибочно проставили код ВПНР?

Ответ: Коды категории застрахованного лица НР (наёмный работник) и ВПНР (временно пребывающий на территории РФ работник) относятся к одному тарифу для начисления пенсионных взносов. Ошибка в указании кода не приводит к занижению исчисленных взносов на ОПС, поэтому можно обойтись без корректировки. Но обратите внимание, что если вы пользуетесь для заполнения расчёта программой, в которой настроен авторасчёт показателей других подразделов в зависимости от категории, то код ВПНР может привести к искажению сумм:

- выплат в подразделе 1.2 (временно пребывающие иностранцы не являются застрахованными в системе ОМС);

- взносов на социальное страхование по временной нетрудоспособности и в связи с материнством в приложении 2 (временно пребывающим иностранцам взносы начисляются по ставке 1,8 %, а не 2,9 %).

Вопрос: Фамилия сотрудника в СНИЛС была указана с ошибкой. Он поменял документы и сообщил об этом в ФНС, но недавно выяснилось, что в отчёте РСВ он проходит дважды: один раз с правильными данными, второй раз — с неправильными. Мы отправили корректировку, включив в раздел 3 этого сотрудника дважды: с неправильной фамилией (нулевые суммы) и с правильной фамилией. Сейчас начисления по «неправильному» сотруднику обнулились, но он по-прежнему значится в базе ФНС, поэтому количество застрахованных лиц у компании и налоговой не сходится. Как подать корректировку РСВ?

Ответ: Чтобы данные физлица окончательно удалились из базы ФНС, надо в корректировочном разделе 3 (с номером корректировки, отличном от нуля) с нулевыми суммами в строках 160, 170, 180 указать признак «2» — не застрахован.

Вопрос: У ИП неофициально трудился работник с 01.11.2006 по 01.06.2018. Теперь он выходит на пенсию, и ему нужно включить в стаж этот период. Взносы посчитали, оплатили в МРИ, а теперь нужно сдать отчёт с корректировкой за 2018 год. Как заполнить корректировку РСВ за прошлые годы, где указать этого сотрудника и как проставить ему стаж?

Ответ: За каждый отчётный период с 2006 по 2016 год нужно подать сведения на работника по форме СЗВ-КОРР с типом «ОСОБ», где указать суммы выплат, начисленных взносов и периоды стажа. В корректирующей РСВ-1 за 2016 год доначисленные взносы нужно отразить в строке 120 раздела 1 и в разделе 4 (раздел 6 в уточнённый расчёт не включать). За 2017 и 2018 годы сведения о периодах работы нужно представить на работника по форме СЗВ-СТАЖ с типом «Дополняющая». А сведения о суммах выплат и взносах необходимо отразить в уточнённых расчётах по страховым взносам (представить в ФНС за каждый отчётный период 2017 года и за I квартал и полугодие 2018 года) в разделе 3 работника.

Отчётность по сотрудникам: массовые операции и фильтры.

Как правильно оформить и подать корректировку сведений в ПФР

Вопрос: Обнаружили ошибку в сданной СЗВ-СТАЖ. Отправили для исправления форму СЗВ-СТАЖ с типом «Дополняющая», но пришёл отказ из ПФР:

Сведения по форме СЗВ-СТАЖ со значением поля «Тип сведений» — «Дополняющая» не могут быть представлены за период, данные по которому уже учтены на индивидуальном лицевом счёте застрахованного лица на основании формы СЗВ-СТАЖ со значением поля «Тип сведений» — «Исходная» или «Тип сведений» — «Дополняющая».

Ответ: Если сведения за отчётный период, представленные по форме СЗВ-СТАЖ, уже учтены на лицевом счёте, то для исправления обнаруженных ошибок следует представить СЗВ-КОРР с типом «Корректирующая».

Вопрос: Нужно исправить сведения о стаже за 2018 год. Какой отчётный период указывать в поле «Отчётный период, в котором представляются сведения» в СЗВ-КОРР и в ОДВ-1?

Ответ: Если СЗВ-КОРР подаётся в 2019 году, то в строке «Отчётный период, в котором представляются сведения» указывается «0-2019». Если же СЗВ-КОРР подаётся для корректировки данных за 2018 год, то в строке «Отчётный период, за который корректируются сведения» указывается «0-2018» (п. 4.1 Постановления Правления ПФР от 06.12.2018 № 507п).

По правилам проверки отчётный период, указанный в разделе 2 формы ОДВ-1, должен совпадать с отчётным периодом, указанным в строке «Отчётный период, в котором представляются сведения» формы СЗВ-КОРР. То есть в ОДВ-1 указывается отчётный период «0-2019».

Вопрос: Отправили СЗВ-КОРР за 2012 год, а из ПФР пришёл отрицательный протокол:

Форма СЗВ-КОРР с типом КОРР или ОТМН представляется на застрахованное лицо, у которого на индивидуальном лицевом счёте имеются данные, подлежащие корректировке или отмене, за указанный период для того же страхователя. При этом Дата формирования представленного документа должна быть больше или равна Дате формирования документа, подлежащего корректировке/отмене.

Ответ: Такая ошибка означает, что на лицевом счёте застрахованного лица вообще не найдены сведения за указанный период от данного страхователя либо не совпадают реквизиты (персональные данные). Надо убедиться, что на этого сотрудника ранее были представлены сведения за 2012 год. Если их не подавали, то следует заполнять СЗВ-КОРР с типом ОСОБ. Если сведения за 2012 год на сотрудника подавали, то в корректирующих сведениях должны быть указаны код категории застрахованного лица и тип договора, совпадающие с указанными в исходных сведениях. А если у страхователя с тех пор обновился регистрационный номер, то старый номер следует указать в специально отведённом поле (см. рис. 1).

Вопрос: Получили уведомление от ПФР о несоответствии СЗВ-М и СЗВ-СТАЖ за 2018 год — в СЗВ- СТАЖ не отражены сотрудники, которые работали по договору ГПХ. Мы подали СЗВ-СТАЖ с типом «Дополняющая», и пришёл штраф — 500 руб. за каждого человека. Правомерно ли это?

Ответ: Если не представить сведения (или представить неполные и недостоверные сведения) о каждом застрахованном лице в срок, то страхователь будет оштрафован. Форма СЗВ-СТАЖ с типом «Дополняющая», представленная после 1 марта на лиц, по которым не представлялась СЗВ-СТАЖ с типом «Исходная», исправлением не является. Следовательно, условие, по которому в течение пяти дней можно внести исправления и не получить штраф, не выполняется.

Вопрос: В компании 12 сотрудников. Когда сдавали СЗВ-СТАЖ, то ошибочно указали в графе 11 код «ДЛОТПУСК» для трёх человек. Нужно ли готовить форму СЗВ-КОРР на всех сотрудников компании?

Ответ: Если вы самостоятельно обнаружили ошибки, то корректирующие сведения нужно представлять только в отношении тех застрахованных лиц, которым следует внести исправления на лицевой счёт (п. 39 Приказа Минтруда РФ от 21.12.2016 № 766н). Что касается исправления описанной ошибки, то можно оставить эти сведения без корректировки, так как они не являются недостоверными (ведь сотрудники на самом деле были в отпуске).

Вопрос: В 2019 году самостоятельно выявили сотрудницу с льготным стажем и с особыми условиями труда (код «27-3»), на которую с 2017 года ошибочно подавали сведения с обычным стажем. Как правильно сдать СЗВ-КОРР и ОДВ-1 по льготному стажу за эти периоды?

Ответ: Следует представить формы СЗВ-КОРР с типом «Корректирующие» за 2017 и 2018 годы (в строке «Отчётный период, за который корректируются сведения» проставить код «0» и соответствующий год, в строке «Отчётный период, в котором представляются сведения» — «0-2019»). Разделы 3, 4 и 5 заполнять не нужно. В разделе 6 в графах 1 и 2 следует указать период работы, а в графе 4 — код особых условий труда, «27-3».

В ОДВ-1, сопровождающей формы СЗВ-КОРР, необходимо заполнить только разделы 1–3, а для исправления сведений раздела 5 отдельно нужно отправить форму ОДВ-1 с типом «Корректирующая».

Вопрос: В январе 2018 года в СЗВ-М за сотрудника сдали данные, а в годовом СЗВ-СТАЖ этот период пропустили, поэтому появились расхождения между отчётами СЗВ-М и СЗВ-СТАЖ. Мы самостоятельно сдали СЗВ-КОРР, но ПФР выставил штраф в размере 500 рублей. Правомерно ли это?

Ответ: Страхователь может исправить самостоятельно обнаруженные ошибки в тех сведениях, которые ПФР уже принял. Если это сделано до того, как ошибку обнаружили в Пенсионном фонде, то штраф применяться не должен (абз. 3 п. 39 Приказа Минтруда РФ от 21.12.2016 № 766н).

Вопрос: Сотрудник с 14.02.2018 работал по договору ГПХ, а с 8.02.2019 — по трудовому договору. В СЗВ-СТАЖ работу по договору ГПХ ошибочно не указали, поэтому теперь нужно подать СЗВ-КОРР. Однако в СЗВ-СТАЖ по одному сотруднику делается одна запись Ф.И.О. и несколько строк с договорами, а в СЗВ-КОРР нужно сделать две формы — одну на работу по договору ГПХ, другую — на работу по трудовому договору. Как отразить в СЗВ-КОРР по одному сотруднику два договора: трудовой и ГПХ?

Ответ: Если сотрудник работал и по трудовому договору, и по договору ГПХ, то эти периоды указываются в разных строках одной формы СЗВ-КОРР. Если вознаграждение было начислено в 2018 году, то в строке с периодом работы по договору ГПХ в графе 6 «Дополнительные сведения» указывается код «ДОГОВОР», а если вознаграждение было начислено только в 2019 году, то в графе указывается код «НЕОПЛДОГ». Независимо от начала и конца действия договора ГПХ период работы по нему всегда указывается в первой строке — например, когда работа по трудовому договору пересекается с работой по договору ГПХ (см. рис. 2). Две формы СЗВ-КОРР с разными типами договора нужно заполнять только тогда, когда корректировка подается за отчётные периоды с 2010 по 2013 год.

Вопрос: Нужно откорректировать IV квартал 2012 года, IV квартал 2014 года и IV квартал 2018 года. Какой тип сведений в ОДВ-1 нужно указать при сдаче СЗВ-КОРР с типом сведений «Корректирующая» за эти периоды? И сколько ОДВ-1 должно быть в этом случае?

Ответ: Формы СЗВ-КОРР за все эти периоды могут быть представлены в одном файле (пакете) в сопровождении одной формы ОДВ-1. Так как откорректировать надо три периода, то и заполнить надо три формы СЗВ-КОРР. Во всех формах СЗВ-КОРР в строке «Отчётный период, в котором представляются сведения», а также в строке «Отчётный период (код) год» формы ОДВ-1 нужно указать одинаковый период, код «0» и 2019 год. В каждой форме СЗВ-КОРР в строке «Отчётный период, за который корректируются сведения» следует указать соответствующий отчётный период (код «4» год 2012, код «0» год 2014 и код «0» год 2018). Форма ОДВ-1 должна быть с типом «Исходная», а в строке «Форма „Данные о корректировке сведений, учтенных на индивидуальном лицевом счёте застрахованного лица (СЗВ-КОРР)“» должно быть указано количество — 3.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Распоряжением ПФР от 31.07.2014 № 323р утверждены методические рекомендации:

- по проверке расчета по форме РСВ-1 ПФР (приложение 1 к документу) (далее –Методические рекомендации);

- по проверке сочетаний видов стажа, дающего право на досрочное назначение трудовой пенсии (приложение 2).

Согласно ст. 5 Закона о страховых взносах [1] государственные (муниципальные) учреждения являются плательщиками страховых взносов. В силу ст. 15 данного закона плательщики страховых взносов обязаны представить расчет по форме РСВ-1 ПФР не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом. Поскольку представление отчетности за IIIквартал 2014 года приходится на субботу – нерабочий выходной день, то предельный срок сдачи переносится на понедельник 17.11.2014. Расчет должен быть представлен в территориальный орган ПФР, в котором зарегистрировано учреждение, по форме, утвержденной Постановлением Правления ПФ РФ от 16.01.2014 № 2п. Отметим, что данным документом также утвержден Порядок заполнения формы расчета РСВ-1(далее – Порядок № 2п).

Напомним, что в силу ст. 34 Закона о страховых взносах ПФР осуществляет камеральную проверку представленных плательщиками страховых взносов расчетов РСВ-1. Контрольная процедура проводится уполномоченными должностными лицами ПФР в соответствии с их служебными обязанностями в течение трех месяцев со дня представления плательщиком страховых взносов расчета РСВ-1. При наличии в расчете ошибок отчетность (в том числе представленная в электронном виде) не будет принята территориальным органом ПФР.

Кратко о разделах расчета РСВ-1

Титульный лист, разд. 1, 2 расчета заполняются и представляются всеми плательщиками, состоящими на регистрационном учете в территориальном органе ПФР.

Раздел 6 расчета представляет собой сведения персонифицированной отчетности на каждое застрахованное лицо, в отношении которого плательщиком страховых взносов осуществлялись выплаты по трудовым и гражданско-правовым договорам. Следовательно, он также будет заполняться всеми плательщиками страховых взносов и количество страниц данного раздела будет определяться количеством застрахованных лиц по всей организации.

Разделы 3, 4, 5 заполняются только теми плательщиками страховых взносов, у которых имелись для этого основания.

В частности, разд. 3 заполняется организациями, применяющими пониженные тарифы в соответствии со ст. 58 Закона о страховых взносах.

Раздел 4 расчета заполняется и представляется учреждениями, заполнившими строку 120 разд. 1 данного расчета, то есть теми организациями, которые производили доначисления страховых взносов с начала отчетного периода.

Раздел 5 расчета заполняется и представляется организациями, производящими выплаты в пользу студентов, обучающихся по очной форме, за деятельность, осуществляемую в студенческих отрядах.

Ниже рассмотрим, на что следует обратить внимание при заполнении обязательных разделов расчета РСВ-1.

Титульный лист расчета РСВ-1

Представим их в форме таблицы.

Наименование поля

Соответствие проверяемого элемента

Если тип корректировки «1», то хотя бы одно значение в графах 3 – 7 строк 141, 142, 143 вводимого РСВ-1 должно отличаться от соответствующих значений последнего предоставленного перед вводимым расчетом за этот период.

Если тип корректировки «1» или «3», то ни одно значение в графах 3 – 7 строк 111, 112, 113 вводимого РСВ-1 не должно отличаться от соответствующих значений последнего предоставленного перед вводимым расчета за этот период

Если поле заполнено:

– дата снятия с учета должна попасть в период, за который представлен РСВ-1;

– статус плательщика страховых взносов должен быть 04, 05 или 08

В полях «Плательщик страховых взносов», «Представитель плательщика страховых взносов», «Правопреемник» в случае подтверждения достоверности и полноты сведений в расчете должны быть проставлены следующие цифровые обозначения (п. 5.13 Порядка № 2п):

- при подтверждении руководителем организации – цифра 1;

- при подтверждении представителем плательщика страховых взносов – цифра 2;

- при подтверждении правопреемником плательщика страховых взносов – цифра 3.

В поле «Ф. И. О. руководителя организации, индивидуального предпринимателя, физического лица, представителя плательщика страховых взносов – физического лица» при подтверждении достоверности и полноты сведений в расчете РСВ-1:

- руководителем организации – плательщиком (правопреемником) указываются фамилия, имя, отчество руководителя организации полностью в соответствии с документом, удостоверяющим личность;

- представителем плательщика (правопреемника) – физическим лицом указываются фамилия, имя, отчество (при наличии) физического лица полностью в соответствии с документом, удостоверяющим личность.

В поле «Документ, подтверждающий полномочия представителя плательщика страховых взносов» указывается вид документа, подтверждающего полномочия представителя плательщика (правопреемника). Чаще всего данное поле не заполняется, хотя обязательность проставления необходимых реквизитов установлена Порядком № 2п. в случаях, если расчет РСВ-1 в органы ПФР сдает представитель плательщика страховых взносов.

Раздел 1 расчета РСВ-1

В соответствии с п. 7.1 Порядка № 2п для форм отчетности, представляемых медицинским учреждением за отчетные (расчетные) периоды 2014 года, при заполнении строки 100 должны выполняться следующие контрольные соотношения.

Код графы

Значение

Показатели, с которыми производится сопоставление

В пункте 1.2 Методических рекомендаций даны основные контрольные показатели по разд. 1 расчета РСВ-1, приведем некоторые из них.

Код графы

Значение

Показатели, с которыми производится сопоставление

Строка 120

Строка 140

Обратите внимание

Значение строки 140 должно быть равно строке 140 по соответствующим графам РСВ-1 за предыдущий отчетный период + строка 144.

Раздел 2 расчета РСВ-1

Подраздел 2.1 заполняют все плательщики страховых взносов.

Подразделы 2.2, 2.3 и 2.4 заполняются организацией в случае уплаты страховых взносов по дополнительным тарифам в отношении выплат отдельным категориям работников.

Подраздел 2.5заполняется государственными (муниципальными) учреждениями, заполнившими разд. 6 расчета РСВ-1 ПФР. Он содержит данные о пачках документов.

При заполнении подразд. 2.1 нужно учитывать следующее.

В соответствии с п. 9.1 Порядка № 2п в поле «Код тарифа» нужно указать код тарифа (коды тарифов приведены в приложении 1 к данному порядку). Например, бюджетное учреждение, применяющие общую систему налогообложения, указывает код тарифа «01». Если в течение отчетного периода применялось более одного тарифа, в расчет РСВ-1 ПФР включается столько страниц подразд. 2.1, сколько тарифов применялось в течение отчетного периода. При этом значения строк 200 – 215 для включения в состав других разделов расчета определяются как сумма значений по соответствующим строкам для каждой таблицы подразд. 2.1, включенной в отчетную форму.

В строках 200 – 206 подразд. 2.1 формы РСВ-1 ПФР отражаются расчет облагаемой базы и начисленные взносы по обязательному пенсионному страхованию:

- всего с начала года (графа 3);

- за каждый из последних трех месяцев (графы 4 – 6).

- всего с начала года (графа 3);

- за каждый из последних трех месяцев (графы 4 – 6).

Код графы (строки)

Значение

Показатели, с которыми производится сопоставление

1. В таблице 2.5.1 «Перечень пачек документов исходных сведений индивидуального (персонифицированного) учета» должны содержаться данные о пачках сведений индивидуального (персонифицированного) учета с типом корректировки «исходная». При этом количество заполненных строк должно соответствовать количеству пачек разд. 6 с типом корректировки сведений «исходная».

В соответствии с п. 1.3.5 Методических рекомендаций должны выполняться следующие контрольные соотношения.

Код графы

Показатели, с которыми производится сопоставление

(по строке «Итого»)

Значение графы 3 по строке 114 разд. 1, уменьшенное на значения граф 4 – 6 по строке 206 подразд. 2.1

(по строке «Итого»)

(по строке «Итого»)

При представлении корректирующих сведений за периоды с 2010 по 2013 год в составе расчета РСВ-1 ПФР указанные формы подаются в соответствии с правилами их представления (сопровождаются описью), форма АДВ-6-2 не представляется.

Согласно п. 1.3.6 Методических рекомендаций должны выполняться следующие контрольные соотношения.

Код графы

Значение

Наименование проверяемого элемента

(по строке «Итого»)

(по строке «Итого»)

(по строке «Итого»)

(по строке «Итого»)

Раздел 6 расчета РСВ-1

Основные требования к заполнению разд. 6 расчета РСВ-1 ПФР приведены в п. 33Порядка № 2п.

Отметим, что пачки, содержащие корректирующие или отменяющие сведения по формам СЗВ-6-1, СЗВ-6-2, СЗВ-6-4, должны содержать формы с одним типом договора и одним кодом категории застрахованного лица.

Основные элементы логического контроля, приведенные в п. 1.7.1 – 1.7.8 Методических рекомендаций.

Подраздел

Наименование проверяемого элемента

В графе 4 проставляется страховой номер индивидуального лицевого счета застрахованного лица (СНИЛС). Обратите внимание: СНИЛС состоит из 11 цифр

Поля «Отчетный период (код)», «Календарный год» заполняются только в формах с типом «корректирующая» или «отменяющая»

Если в подразд. 6.8 содержатся записи в графах 2 и 3, которые не сопровождаются записью с кодом, например «ДЕКРЕТ», «ДЕТИ», обязательно наличие значения в графе 4 по строкам 401 – 403 подразд. 6.4

Значение, указанное в подразд. 6.5 по всем разд. 6, входящим в пачку (не более 200 штук), должно быть равно значению, приведенному в строке, соответствующей пачке, в графе 3 подразд. 2.5.1.

При наличии записи в подразд. 6.5 обязательна запись в графе 5 любой из строк (или во всех строках): 401, 402, 403, 411, 412, 413 и т. д. подразд. 6.4 расчета РСВ-1 ПФР.

По всем разд. 6 значение, указанное в подразд. 6.5, должно быть равно сумме значений, указанных в графе 5 по строкам 401, 402 и 403 (411, 412, 413 и т. д. (зависит от количества тарифов страховых взносов)), умноженных на соответствующий текущему периоду тариф страховых взносов

В заключение отметим: если государственное (муниципальное) учреждение обнаружило ошибки, факты неотражения и неполноты отражения сведений или недостоверные сведения 1-го числа третьего календарного месяца, следующего за отчетным периодом, и позднее, применяется упрощенный порядок внесения изменений. В соответствии с разъяснениями ПФР, приведенными в Письме от 25.06.2014 № НП-30-26/7951, в случае обнаружения в отчете ошибок или неполноты отражения сведений следует отражать данные в строке 120 и разд. 4 расчета РСВ-1 ПФР с типом корректировки «корректирующая» или «отменяющая» в отчетном периоде, в котором были обнаружены ошибки, при этом не указывая одновременно эти же изменения в уточненном расчете за период, в котором были допущены указанные ошибки.

В части заполнения данного расчета по начисленным и уплаченным страховым взносам следует обратить внимание, что показатели строки 120 и разд. 4 заполняются за отчетный период нарастающим итогом с начала расчетного периода. Показатель «Период, за который выявлены и доначислены взносы», представленный ранее в один из отчетных периодов, в дальнейшем отражается в разд. 4 весь расчетный период.

[1] Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Читайте также: