Планы пенсионного фонда на

Финансово грамотный человек задумывается о том, как он будет жить на пенсии, задолго до того, как вступит в предпенсионный возраст. Нерегулярно откладывать свободные суммы, делая это по мере возможности - не самый правильный способ, так накопить на старость достаточно вряд ли получится. Правильный способ - иметь привычку постоянно совершать определенные отчисления, инвестируя деньги так, чтобы они работали. Инвестиции должны приносить доход, который по меньшей мере будет превышать инфляцию. Сбербанк предлагает жителям России программу, которая решает такую задачу - речь об индивидуальном пенсионном плане.

Что называется индивидуальным пенсионным планом Сбербанка

Долгосрочный вклад в банке, за счет которого можно сберечь деньги от инфляционных процессов, чтобы пользоваться ими в старости - не самый подходящий вариант. Во-первых, депозит специально не мотивирует вас делать регулярные отчисления. Во-вторых, таких долгосрочных вкладов - на года и десятилетия - просто не бывает. Вам придется периодически закрывать вклад и открывать заново.

Альтернативным вариантом инвестирования является пенсионная программа, которую предлагает Сбербанк. Она помогает сохранять и накапливать средства, чтобы к моменту достижения пенсионного возраста клиент заработал ощутимую прибавку к своей основной пенсии, которую ему назначит государство.

Индивидуальный пенсионный план Сбербанка по принципу работы отличается от обычного депозита. Клиент может самостоятельно формировать пенсионный капитал и определять размер выплат на пенсии. Регулярные взносы помогут накопить солидные сбережения, а Сбер обеспечит инвестиционный доход, который приумножит ваши деньги.

Оформление ИПП, по сути, означает открытие особого накопительного счета и регулярное отчисление средств на него. Например, можно автоматически переводить определенную сумму на этот вклад после каждого перечисления зарплаты на карту Сбербанка. Сбережения будут расти стараниями негосударственного пенсионного фонда (НПФ) Сбербанка.

Если клиент Сбербанка сам решает открыть индивидуальный пенсионный план, с ним заключается договор и на его имя открывается счет. На этот счет и будут переводиться средства по заключенному соглашению. Доход от инвестирования этих средств гарантируется благодаря тому, что Сбербанк вкладывает средства в наименее рисковые активы.

После того, как клиенту назначается гарантированная законом пенсия, он может начать получать дополнительные выплаты от Сбербанка согласно своему ИПП.

При открытии индивидуального пенсионного счета нужно внести некоторую сумму (обычно это 1,5-2 тыс. руб.). После этого счет ежемесячно пополняется на любую сумму, но не меньше заданного лимита (лимит может составлять от 500 рублей).

Какие виды ИПП предлагает Сбербанк

Клиент может выбирать схему, по которой будет формироваться капитал, а также целевой ориентир - то есть желаемый размер своей пенсии. Исходя из этого предлагается два различных тарифа:

- Универсальный - пенсионные накопления формируются благодаря взносам и доходу от их инвестирования.

- Целевой - будущие выплаты увеличиваются по мере того, как растут личные отчисления и заработки.

Оформляя индивидуальный пенсионный план в Сбербанке, имеет смысл подумать, какой тариф будет более подходящим именно для вас.

Особенности универсального тарифа

По этому плану регулярные взносы и некий установленный их график вообще не обязательны. У клиента есть возможность выбора, какие суммы и когда он переводит на свою пенсию. Всегда можно принять во внимание текущее финансовое положение и свои потребности. Выплата средств в старости происходит одновременно с назначенной пенсией после обращения клиента.

Размер выплаты в старости зависит от того, какой доход человек смог накопить. Главные особенности этого тарифа:

- Величина стартовой суммы – 1,5 тыс. руб.

- Величина дополнительных взносов – от 500 рублей.

- Четкий график пополнения отсутствует.

- Срок – 5 лет и более.

Для выбора программы нужно обратиться в НПФ Сбербанка или подключить ее в личном кабинете онлайн.

Особенности целевого тарифа

Целевой тариф больше подходит тем, кто намерен более активно работать над формированием своей дополнительной пенсии. Вот его главные особенности:

- Величина стартовой суммы – 2 тыс. руб.

- Дополнительные взносы – от 1 тыс. руб.

- Формирование личных средств – 1,5%.

- При отчислении 12 тыс. руб. в год и более, величина целевой пенсии будет рассчитываться по показателю нормативной доходности (3,5% в 2019 году).

- Период выплат пенсионеру – 15 лет.

Выбирая подходящий индивидуальный пенсионный план, стоит использовать специальный калькулятор, с помощью которого определяется расчетная пенсия по конкретному тарифу и сумма, которую нужно откладывать.

Оформление ИПП - куда обращаться

Для оформления пенсионного плана можно воспользоваться разными возможностями:

- Отделение Сбербанка.

- Один из офисов НПФ.

- Возможности личного кабинета в интернет-банке.

Самый простой способ оформления ИПП - сделать это онлайн. Для этого нужно:

- Прочитать об условиях доступных вариантов ИПП и нажать на кнопку «Оформить».

- В предложенной анкете ввести личные паспортные сведения, а также контакты и сумму, которая составит первый взнос.

- При помощи пароля из смс подтвердить распоряжение.

- С банковской карты перечисляется первый взнос.

Если оформить ИПП в режиме онлайн нет возможности или желания, можно обратиться в Сбербанк со своим паспортом лично. Услугу могут оказывать не во всех отделениях, поэтому стоит уточнить список подходящих адресов на сайте банка.

О требованиях и условиях

Индивидуальный пенсионный план - это программа для обычных граждан, которые хотят увеличить свою пенсионное пособие, положенное им в пожилом возрасте.

Исходя из этого набор требований к клиентам минимальный - нужно обратиться в Сбербанк с паспортом и СНИЛС, а также быть готовым совершить первый взнос. После этого нужно просто выполнять свою часть договора.

Плюсы и минусы ИПП

О плюсах и минусах программы нужно знать до подписания договора. Главные недостатки: сравнительно низкая доходность в сравнении с другими вариантами инвестирования (обратная сторона низкого риска), а также длительное ожидание возможности оценки эффективности плана.

Несомненные преимущества ИПП, тем не менее, делают его очень неплохим инструментом:

- Банком гарантируется, что накопления будут сохранены, а арест или конфискация им не грозит.

- Распоряжаться деньгами может только владелец.

- Средства не считаются совместно нажитым имуществом и не могут быть разделены в случае расторжения брака.

- В случае гибели клиента неиспользованные средства капитала становятся частью его наследства.

- Регулярно пополняющим ИПП трудоспособным гражданам положен налоговый вычет до 15,6 тыс. руб. ежегодно.

При выходе на пенсию у клиентов Сбербанка будет хорошая возможность оценить разницу между их ежемесячной пенсией и пенсией других людей, которые получают от государства только назначенный им минимум.

Как оплачиваются взносы

Клиент может выбирать сумму, периодичность и способ пополнения своего пенсионного счета.

Для пополнения можно использовать различные способы:

- Личный кабинет системы Сбербанк-Онлайн.

- Любой банкомат или терминал банка.

- Сайт НПФ Сбербанка.

- Наличные через кассу в любом офисе Сбербанка.

Регулярные перечисления можно производить автоматически, если у вас есть карта Сбербанка. Достаточно настроить эту возможность один раз.

Взносы также можно совершать при помощи бухгалтерии по месту своей работы. Для этого нужно написать специальное заявление, и часть каждой зарплаты будет сразу переводиться на ИПП сотрудника.

Рассчитываем размер будущей пенсии

Клиент может заранее подсчитать, какая прибавка к государственной пенсии будет положена ему в старости, если он определенное время будет регулярно вносить средства на свой ИПП. В расчете будущей пенсии поможет сервис, который расположен в описании программы на сайте Сбербанка.

Для подсчета нужно внести:

- величину взноса;

- частоту пополнения;

- продолжительность участия в программе накопления и хранения.

Нужно помнить, что индивидуальный пенсионный план - это вид инвестирования, у которого отсутствует фиксированная доходность. В силу этого выбранная Сбербанком стратегия будет определять итоговую сумму капитала.

Калькулятор Сбербанка нужно использовать для четкого представления о размере своей пенсии с учетом таких вводных, как возраст, пол и планируемые взносы.

Досрочное снятие денег

Ситуация может заставить отказаться от ИПП и договора с банком. В этом случае хочется получить деньги, которые были накоплены. Сумма к возврату будет рассчитываться в этом случае исходя их длительности взаимоотношений клиента и банка:

- Для работающих по “Универсальному” плану клиентов возврат полной суммы взносов и полученного от инвестиций дохода возможен через 5 лет после вступления в программу. Если расторгнуть договор через 2 года - вернется вся перечисленная сумма и 50% дохода от инвестирования.

- По условиям “Целевого” тарифа в первые 2 года возвращается 80% внесенных средств. Если договор расторгается через срок от 2 до 5 лет, то возвращается 98,5% внесенных средств и 50% дохода от инвестирования. Через 5 лет и более вернется 98,5% внесенной суммы и 80% дохода от инвестиций.

Как видим, открывая ИПП, лучше иметь уверенность в том, что в течение как минимум 5 лет расторгать договор с банком вы не намерены.

Закрытие индивидуального пенсионного плана в Сбербанке

Расторжение договора и возврат денег - право клиента. Для закрытия счета подойдет любое из прописанных в договоре оснований:

- досрочное расторжение договора;

- выполнение фондом его обязательств;

- перевод накоплений из НПФ Сбербанка в другой фонд;

- выплата средств наследникам, если они обратились за ними в течение 3 лет после гибели клиента.

Для получения достойного обеспечения в пожилом возрасте, нужно думать о пенсионных накоплениях заранее. Пользователи ИПП часто выбирают такой вариант инвестирования в свою старость, поскольку никакие посторонние лица не могут взыскать эти средства в свою пользу.

![]()

1. У нас есть страховая пенсия, накопительная. А это какая будет?

Гарантированный пенсионный план - не замена для действующей системы. ГПП лишь дополняет ее. 22%, которые работодатель отчисляет в Пенсионный фонд на страховую часть пенсии, никуда не денутся.

Давать деньги на ГПП придется отдельно - из своего кармана.

2. И куда пойдут мои деньги?

3. А зачем платить?

Взносы в любой момент можно поставить на паузу. Например, если вдруг начались финансовые проблемы, достаточно написать заявление и снизить ежемесячные отчисления до посильной величины. Можно даже до нуля.

Есть также возможность вообще вернуть деньги. Но только на начальном этапе. Если человек понял, что не тянет, у него есть шесть месяцев, чтобы передумать. Тогда ему отдадут все, что он успел перевести в НПФ.

4. Это все обязательно?

ГПП - дело добровольное. Однако для тех, кто решит стать участником новой программы, власти придумали «плюшки» - налоговый вычет на ту сумму, которую вы захотите откладывать. Но есть верхний предел - 6%.

То есть если вы решаете отчислять в Пенсионный фонд шесть процентов от получки - с этих денег вам вернут налог на доход физических лиц. Если отчисления будут меньше, скажем, пять процентов, налог вернут только с этой суммы. А если вы можете себе позволить откладывать на безбедную старость, скажем, десять процентов, вычет сделают только на шесть - это максимум.

Деньги, прямо скажем, небольшие. При зарплате в 100 тысяч рублей 6% отчислений - это всего шесть тысяч. За год получается 72 тысячи, значит, вернуть по налоговому вычету можно будет 9360 рублей.

5. Обычную пенсию не отменяют?

6. Что делать, если не доверяю каким-то там фондам?

Пенсионные накопления - дело десятилетий. За это время всякое может случиться, в том числе и банкротство фонда, которому вы доверили деньги на старость. К счастью, вложения защищены законом. Сейчас государство обязуется вернуть вкладчикам лопнувших НПФ все, что они туда перевели.

Но это только взносы. А инвестиционный доход, который с этих денег был получен, вернуть нельзя.

Создатели ГПП попробовали решить эту проблему. Каждые пять лет будет фиксироваться несгораемая сумма - все взносы плюс то, что эти деньги успели «заработать». И уже на эти средства будет распространяться государственная гарантия.

Есть и страховка от ошибок управляющих НПФ. Если они инвестируют деньги так, что часть потеряют, должны из собственных средств компенсировать вкладчикам убытки. То есть физически денег на счету меньше не станет. Худшее, что может случиться: вы ничего на них не заработаете.

7. Когда я получу накопления?

Право воспользоваться накоплениями появится при выходе на пенсию или после 30 лет с начала первого взноса. Это такая страховка от транжир. Да и в старости все несметные сокровища на руки выдадут только при уплате 13% налога. А так - только ежемесячная прибавка к пенсии.

Впрочем, сейчас чиновники прорабатывают список форс-мажоров, когда деньги можно будет снять досрочно и без штрафов: например, если понадобилась дорогая операция.

При достижении человеком пенсионного возраста сумма на счете в пенсионном фонде поделится на 180 - по числу месяцев, которые живет на заслуженном отдыхе средний россиянин. Чиновники «романтично» называют это «периодом дожития».

12 из 180 получившихся «конвертов с деньгами» - это надбавка конкретного пенсионера на ближайший год. Остаток Пенсионный фонд инвестирует дальше. Эту процедуру будут повторять до самой смерти вкладчика.

14 сентября 2020

Минтруд России подготовил проект бюджета Пенсионного фонда России на 2021 год и на плановый период 2022 и 2023 годов. Проект бюджета подготовлен Пенсионным фондом на основании параметров прогноза Минэкономразвития России.

Согласно проекту, средства бюджета ПФР будут направлены на предоставление материнского (семейного) капитала, на выплату страховых пенсий, пенсий по государственному пенсионному обеспечению, доплат к пенсиям, дополнительного материального обеспечения, федеральной социальной доплаты к пенсии неработающим пенсионерам, ежемесячных денежных выплат отдельным категориям граждан, предоставление компенсации для оплаты стоимости проезда к месту отпуска и обратно лицам, работающим в районах Крайнего Севера и приравненных к ним местностях, компенсации расходов, связанных с переездом из районов Крайнего Севера и других социальных выплат. Перечень выплат сформирован исходя из государственных обязательств, закрепленным федеральным законодательством. Все эти меры социальной поддержки и социального обеспечения граждан составляют обязательные расходы Пенсионного фонда.

В 2021 году бюджет ПФР составит 9,6 трлн рублей. На выплату пенсий будет направлено 8,4 трлн рублей, на осуществление ежемесячной денежной выплаты – 425 млрд рублей.

В 2021 году Пенсионный фонд обеспечит выплату пенсий для 43 млн человек. С учетом прогноза рождаемости на 2021 год право на материнский капитал будет предоставлено 1,2 млн семей.

Размер пенсионных выплат заложен в бюджете с учетом размеров пенсионного обеспечения, предусмотренным действующим законодательством. Так, в соответствии с нормами закона, индексация страховых пенсий неработающим пенсионерам предусмотрена на уровне 6,3%, а социальных пенсий - на уровне 2,6%. Так, среднегодовой размер страховой пенсии по старости неработающих пенсионеров в 2021 году составит 17443 рубля. Всего на финансирование выплаты страховых пенсий в 2021 году запланированы средства в сумме 7,8 трлн рублей, на выплату пенсий по государственному пенсионному обеспечению, доплат к пенсии, компенсаций, пособия на погребение будет направлено 632,7 млрд рублей.

Также в проекте бюджета ПФР предусмотрена индексация материнского капитала исходя из прогнозного уровня инфляции 2021 года в 3,7%, определенного в основных параметрах сценарных условий прогноза социально-экономического развития Минэкономразвития России. Соответственно размер материнского капитала в 2021 году составит 483 882 рубля на первого ребенка, 639 432 рубля на второго ребенка, если на первого семья не получала материнский капитал, размер доплаты на второго ребенка, если семья получала материнский капитала на первого ребенка, составит 155 550 рублей. Всего на материнский капитал в 2021 году запланированы средства в сумме 443,3 млрд рублей.

Доходы Пенсионного фонда формируются из страховых взносов и трансфертов федерального бюджета, передаваемых в бюджет Пенсионного фонда для финансового обеспечения социальных обязательств государства, осуществление которых отнесено к компетенции Пенсионного фонда, прочих доходов, в том числе от реализации конфискованного имущества, полученного в результате совершения коррупционных правонарушений, а также доходов от инвестирования и временного размещения средств пенсионных накоплений. Доходы бюджета Пенсионного фонда в части страховых взносов на обязательное пенсионное страхование сформированы исходя из тарифа страхового взноса в размере 22% в пределах установленной величины базы для исчисления страховых взносов и 10% с сумм выплат, превышающих предельную величину базы для исчисления страховых взносов. При этом для отдельных категорий плательщиков страховых взносов применены льготы, что снижает объем поступлений в Пенсионный фонд. Так, например, для российских организаций, которые осуществляют деятельность в области информационных технологий, страховые взносы с 2021 года определены исходя из тарифа страхового взноса в размере 6%.

С учетом привлечения переходящих остатков на начало 2021 года все обязательства Пенсионного фонда будут выполнены в сроки, установленные законодательством и в полном объеме.

Проект бюджета Пенсионного фонда России на 2021 год и на плановый период 2022 и 2023 годов также планируется обсудить на заседании Российской трехсторонней комиссии по социально-трудовым отношениям.

Пенсионному фонду предстоят сокращения и реорганизация, вопрос в том, будет ли от них толк

Пенсионный фонд России ждут масштабные сокращения. Об этом рассказала вице-премьер Татьяна Голикова, комментируя назначение экс-министра труда и социальной политики Максима Топилина на пост главы фонда.

По словам Голиковой, сокращения, прежде всего, будут связаны с процессом цифровизации ПФР. Правительство недавно начало анализ информационных систем фонда, чтобы их оптимизировать и сделать получение услуг гражданами более удобным.

«Не все получается, но мы должны это сделать», — отметила вице-премьер. Она не исключила, что изменения затронут территориальные отделения ПФР, хотя не уточнила, сколько именно сотрудников может быть сокращено. Но в результате на структуру Пенсионного фонда «можно будет посмотреть другими глазами».

Нельзя исключать, что под сокращениями из-за цифровизации Голикова подразумевает грядущие чистки, которые готовятся в ПФР. За последний год в фонде произошло немало скандалов. Так, летом 2019 года по подозрению в получении взятки был задержан заместитель председателя правления ПФР Алексей Иванов. По версии следствия, Иванов получил за «совершение действий в пользу компании „Техносерв“ и общее покровительство» взятку в размере не менее 4,4 млн руб. Экс-зам Пенсионного фонда вину признал, дал показания против соучастников и «раскаялся в содеянном».

Еще одно громкое уголовное дело уже в новом году заведено в отношении управляющего отделением ПФ Красноярского края Дениса Майбороды. Правоохранители заподозрили его в получении 10-процентного «отката» за обеспечение победы коммерческой фирмы в аукционе на право заключения госконтракта на покупку нового здания ПФР по максимальной стоимости 130 млн. рублей.

Да и вообще, к Пенсионному фонду накопилось немало вопросов. Например, еще в 2018 году президент Владимир Путин во время ежегодного послания раскритиковал Фонд за «дворцы», в которых находятся его отделения в разных городах РФ. По словам президента, недвижимость ПФР оценивается в 120 миллиардов рублей. Правда, он добавил тогда, что просто продать все эти здания и пустить деньги на выплату пенсий было бы неэффективно, поскольку их «хватит только на 6 дней». Да и в ПФР ответили, что их здания — не дворцы, а «обычные офисы», которые построены по нормативам, и в них идет прием населения.

Некоторые СМИ уже написали о том, что ПФР, возможно, ждет переезд в менее роскошные апартаменты, так что у Топилина появится еще один фронт работ.

Наконец, новому министру предстоит разобраться со сложной внутренней структурой ПФР. Как рассказал «СП» доктор экономических наук, независимый эксперт по социальной политике Андрей Гудков, систему персонального учета внутри ПФР необходимо превратить в единый государственный банк социальной информации, интегрировав ее с базами данных других ведомств.

Однако принципиальный момент в том, что такая единая служба должна финансироваться из государственных средств. Сейчас же есть подозрения, что цифровизация происходит за счет пенсионеров, что недопустимо.

«Не должен застрахованный по старости оплачивать труд работников, занимающихся проблемами, например, начисления и выплаты материнского капитала», — утверждает Гудков.

В общем, поводов для чисток и изменений в Пенсионном фонде более чем достаточно. Вопрос в том, будет ли проводить их идеолог пенсионной реформы и повышения пенсионного возраста Максим Топилин, и входит ли это в список поставленных ему задач в принципе. Некоторые эксперты считают, что это возможно, например, автор Telegram-канала «Политджойстик», политтехнолог Марат Баширов написал, что при Топилине ПФР может выйти из «роли статиста» и «стать помощником в реализации задач, которые поставил президент».

Однако другие специалисты очень сомневаются в такой оценке. По мнению директора Центра политологических исследований Павла Салина, оптимизация возможна, но задача провести масштабные чистки или вскрыть злоупотребления в ПФР перед Топилиным не стоит. Хотя контроль над Пенсионным фондом и его огромными денежными потоками может быть усилен.

— Что касается процедурной деятельности ПФР, интерес правоохранителей к ней сохраняется. В прошлом году арестовали замглаву Фонда, который как раз отвечал за цифровизацию. Но он не входил в команду Антона Дроздова, а был делегирован со стороны, поэтому к тогдашнему главе ПФР, видимо, критических претензий не возникло. Бенефициарами этих злоупотреблений при цифровизации, видимо, выступала не команда Дроздова, а кто-то еще.

После прихода Максима Топилина в ПФР, вероятнее всего, последуют кадровые перестановки. Просто потому, что сейчас мы видим в правительстве и госструктурах тренд на кадровое усиление за счет выходцев из силовой среды. Возможно, и в Пенсионном фонде произойдет то же самое. На денежные потоки расставляют все больше силовиков, чтобы они тщательно следили за их распределением. Это было и раньше, но сейчас процесс набирает обороты. А ПФР — это очень большие денежные потоки.

Поэтому перестановки возможны, но чистками в полном смысле слова я бы их не назвал. И вряд ли их будут подавать в таком ключе. Процесс будет происходить более спокойно и последовательно. В любом случае, для рядовых граждан от этого ничего не изменится.

«СП»: — Почему?

— Во-первых, потому что на место прежних бенефициаров придут новые. А во-вторых, потому что сам функционал Пенсионного фонда не предусматривает принятия решений, которые могли бы кардинально повлиять на судьбу граждан, даже пенсионеров, в худшую или лучшую сторону. Эти решения принимаются в других кабинетах. Пенсионный фонд — это всего лишь большая касса, куда направляются деньги, а потом оттуда расходуются. Поэтому, по какому бы сценарию изменения ни пошли, если они вообще будут проходить, для россиян ничего не изменится.

«СП»: — То есть речи о том, что ПФР может стать более независимым органом, не идет?

— Конечно. Никто сейчас структуре, которая распоряжается финансами, тем более такими колоссальными, большей независимости предоставлять не будет. Более того, даже ту самостоятельность, которая была у ПФР, скорее всего, немного подрежут.

Хотя структурные изменения возможны. Напомню, что раньше лоббировали идею объединения ПФР с другими небюджетными фондами, но Дроздов ее успешно блокировал. Возможно, сейчас ей попытаются дать второе дыхание. Хотя с учетом того, что руководство ПФР поменялась, а главная цель этого предложения была именно в том, чтобы убрать Дроздова, может быть, в этом уже и нет нужды.

Директор Института социально-экономических исследований Финансового университета при Правительстве РФ Алексей Зубец также сомневается в том, что в ПФР грядут изменения. По мнению политолога, власть считает работу Пенсионного фонда вполне эффективной, а раз так, то и принципиальных реформ там не нужно.

— Не думаю, что Топилину будет поставлена задача проводить чистку. Вряд ли стоит ждать серьезных изменений. Дроздов в последние годы вложил много сил, чтобы оптимизировать работу ПФР в том, что касается IT. Он сделал примерно то же самое, что Мишустин сделал в Налоговой службе, по крайней мере, во внутренней структуре.

Конечно, многое нужно сделать в части взаимодействия с населением. Это, прежде всего, облегчение бизнес-процессов и документооборота, связанного с оформлением пенсий. Есть также проблема с людьми, которые приехали из-за границы, и должны подтверждать свой стаж за пределами России.

Так что Топилин будет просто поддерживать работу Пенсионного фонда, решать эти проблемы, что-то оптимизировать, но вряд ли нас ждут чистки. ПФР — достаточно эффективная структура, и для Топилина перемещение в нее — это, скорее, повышение, чем понижение.

«СП»: — В самом деле?

— До этого он курировал Фонд социального страхования и Пенсионный фонд, но, несмотря на это, ПФР общался с правительством напрямую. Министерство труда было для него декоративной надстройкой. А сейчас Топилин получил в свое распоряжение десятки тысяч сотрудников и огромные деньги, которыми распоряжается ПФР. Дроздов же, скорее всего, пал жертвой коррупционных скандалов, и теперь отправился на должность заместителя министра финансов.

| Пенсионная реформа в России, последние новости:

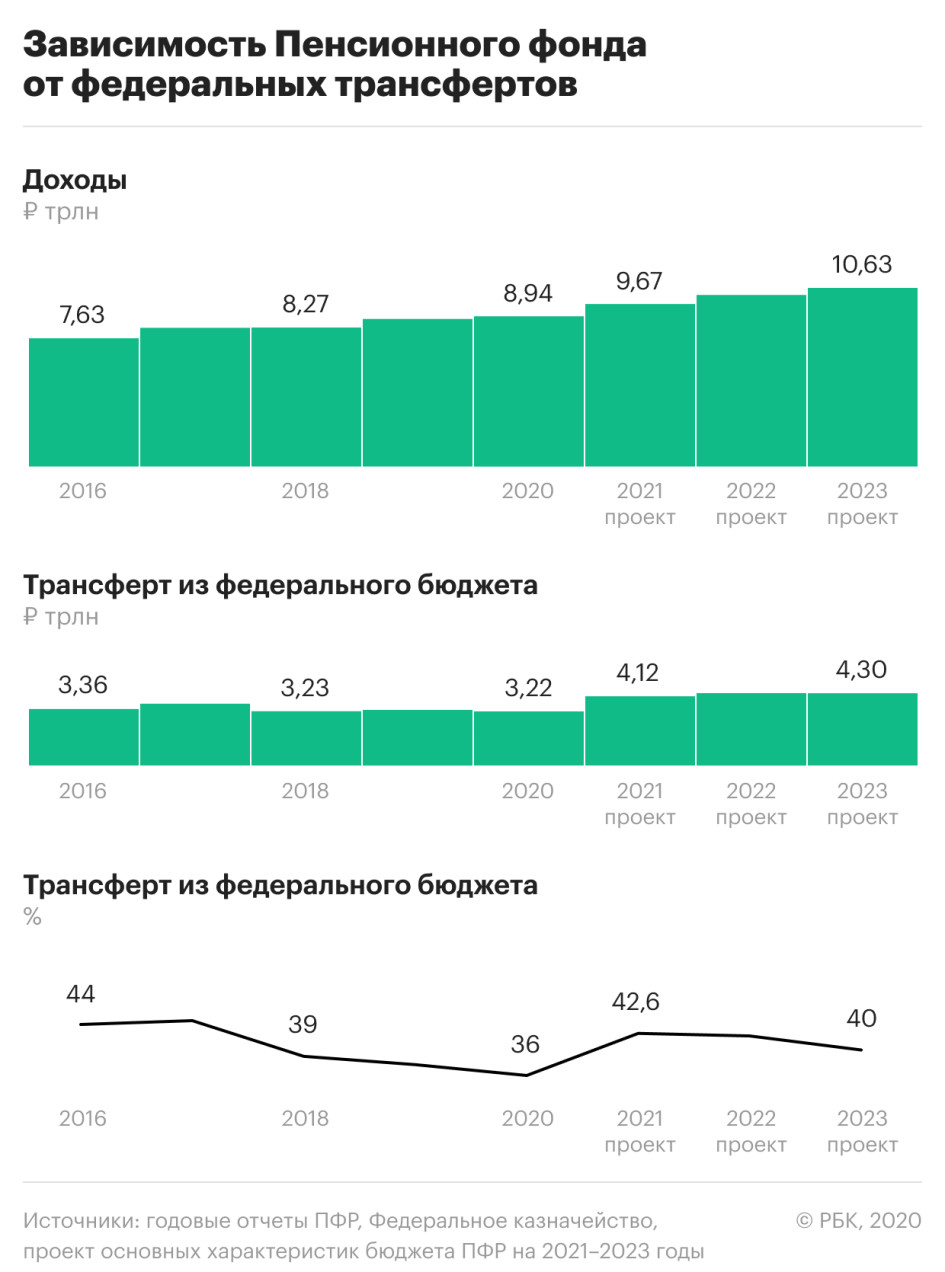

Федеральный бюджет в 2021 году резко увеличит дотации Пенсионному фонду России (ПФР) — почти на 1 трлн руб. по сравнению с законодательно утвержденным показателем текущего года. Доля федерального трансферта в доходах ПФР достигнет 42,6% — максимума с 2017 года.

РБК ознакомился с проектом основных характеристик бюджета ПФР на 2021–2023 годы, датированным 9 июня. Подлинность документа подтвердил федеральный чиновник. Проект подготовлен на базе экономического прогноза Минэкономразвития, составленного в конце мая. После этого министерство уточнило параметры прогноза, сообщал РБК, а правительство еще не утвердило финальную версию. Минфин должен самостоятельно скорректировать соответствующие параметры бюджетов, исходя из окончательного макропрогноза, следует из письма первого замминистра финансов Татьяны Нестеренко главным распорядителям бюджетных средств от 8 июня.

Пятая часть бюджета пойдет в ПФР

Доходы Пенсионного фонда планируются в 2021 году на уровне 9,67 трлн руб., из них 4,12 трлн руб. обеспечит федеральный бюджет через трансферты. Федеральная поддержка увеличится на 992 млрд руб. по сравнению с ожидаемым объемом 2020 года (3,22 трлн руб.), или на 768 млрд руб. по сравнению с планом на 2021 год из действующего закона о бюджете ПФР (поправки утверждены в марте).

В 2022 и 2023 годах федеральный трансферт бюджету ПФР, как следует из проекта, составит 4,3 трлн руб. ежегодно, а его доля в общих доходах ПФР будет превышать 40%. До этого с 2017 года зависимость ПФР от дотаций федерального бюджета последовательно снижалась с 45 до 36%.

Получается, что в 2021 году почти 21% всех расходов федерального бюджета будет направлен в Пенсионный фонд. Минфин предлагает зафиксировать бюджетные расходы 2021 года на уровне 2020 года — 19,7 трлн руб. (это предложение было включено в общенациональный план восстановления экономики, представленный в начале июня). Для сравнения: в 2019 году в Пенсионный фонд было переведено 18% всех расходов федерального бюджета.

Антикризисные решения повлияли на ПФР

Актуальные поправки в бюджет ПФР 2020 года еще не внесены, но ожидается, что прогноз поступлений фонда от страховых взносов в этом году сократится из-за негативного влияния эпидемиологического кризиса на зарплатный фонд, а планируемый трансферт из федерального бюджета увеличится по сравнению с мартовскими поправками.

На параметры бюджета ПФР повлияли решения правительства о государственной поддержке бизнеса, принятые на фоне пандемии коронавируса. В частности, бессрочное снижение общего тарифа страховых взносов с 30 до 15% с зарплат выше МРОТ для малого и среднего бизнеса, в том числе ставка взносов в Пенсионный фонд сократилась с 22 до 10% от зарплаты. В 2021 году ПФР недосчитается из-за этой меры примерно 387 млрд руб., которые будут компенсированы из федерального бюджета. Потери будут и в нынешнем году — Минэкономразвития оценивало их в 350 млрд руб.

В начале июня президент подписал закон, освободивший от уплаты налогов и страховых взносов за второй квартал 2020 года предприятия малого бизнеса и индивидуальных предпринимателей в наиболее пострадавших отраслях. Выпадающие доходы ПФР от этой меры будут отражены в текущем году (и, соответственно, тоже компенсированы из федерального бюджета), но оценки этих потерь пока нет.

Одновременно Владимир Путин объявил о бессрочном снижении ставки страховых взносов во внебюджетные фонды для ИТ-компаний с 14 до 7,6%.

Существенное увеличение трансфертов внебюджетным фондам связано как со снижением тарифа страховых взносов для малого бизнеса, так и с общим снижением поступлений взносов в Пенсионный фонд из-за последствий распространения COVID-19, подтвердили в пресс-службе Минфина. «Увеличение трансферта на ОПС (обязательное пенсионное страхование. — РБК) связано с необходимостью компенсировать указанное снижение для безусловного исполнения всех социальных обязательств государства», — подчеркнули в министерстве.

В пресс-службе Пенсионного фонда отказались от комментариев.

Зарплатный фонд сжался

Вторая половина дополнительного трансферта из федерального бюджета в бюджет ПФР в 2021 году (примерно 415 млрд руб.) связана с сокращением национального фонда оплаты труда из-за коронавируса. В 2020 году зарплатный фонд, от которого рассчитываются страховые взносы работодателей в ПФР, сократится на 1,3 трлн руб. по сравнению с предыдущим, январским прогнозом Минэкономразвития (до 24,8 трлн руб.). В 2021 году он снизится относительно январского прогноза на 934 млрд руб. (до 26,9 трлн руб.). Пенсионный фонд сборами с работодателей покрывает около 73% обязательств по выплате страховых пенсий старшему поколению, и разница покрывается из федерального бюджета.

В итоговом проекте бюджета ПФР суммы федерального трансферта могут немного уменьшиться, поскольку Минэкономразвития улучшило прогноз по экономике (в частности, вместо спада ВВП на 5% в 2020 году теперь ожидается 4,8%, а в 2021 году прогнозируется рост на 3,2% вместо 2,8% в предыдущей оценке).

Общая структура федерального трансферта бюджету ПФР такова (по данным за 2020 год): более 50% направляется на выплату страховых пенсий, около 18% — на государственное пенсионное обеспечение (пенсии бывшим госслужащим), около 13% — на предоставление материнского капитала, еще 13% — на единовременную денежную выплату (ЕДВ) отдельным категориям граждан.

Оценки потерь внебюджетных фондов

Эксперты Института социальной политики НИУ ВШЭ в базовом сценарии восстановления экономики (в течение 12 месяцев) ожидают, что при сокращении фонда оплаты труда на 20% потери всех трех внебюджетных фондов (ПФР, Фонда ОМС и Фонда соцстрахования) составят 932 млрд руб., а в случае снижения на 30% — 1,55 трлн руб., следует из обзора «Влияние пандемии COVID-19 на институты социального страхования» (.pdf). При наиболее пессимистичном исходе, который предполагает уменьшение ФОТ на 40%, выпадающие доходы социальных фондов достигнут 2,2 трлн руб. По предварительным оценкам экономистов, для компенсации потерь в страховых взносах может потребоваться увеличить трансферт из федерального бюджета во внебюджетные фонды до 60% от запланированного объема в 2020 году и до 28% в 2021 году. В базовом сценарии из-за сокращения фонда оплаты труда потребуется повышение трансферта еще на 1,38 трлн руб. в 2020 году и на 173 млрд руб. в 2021-м.

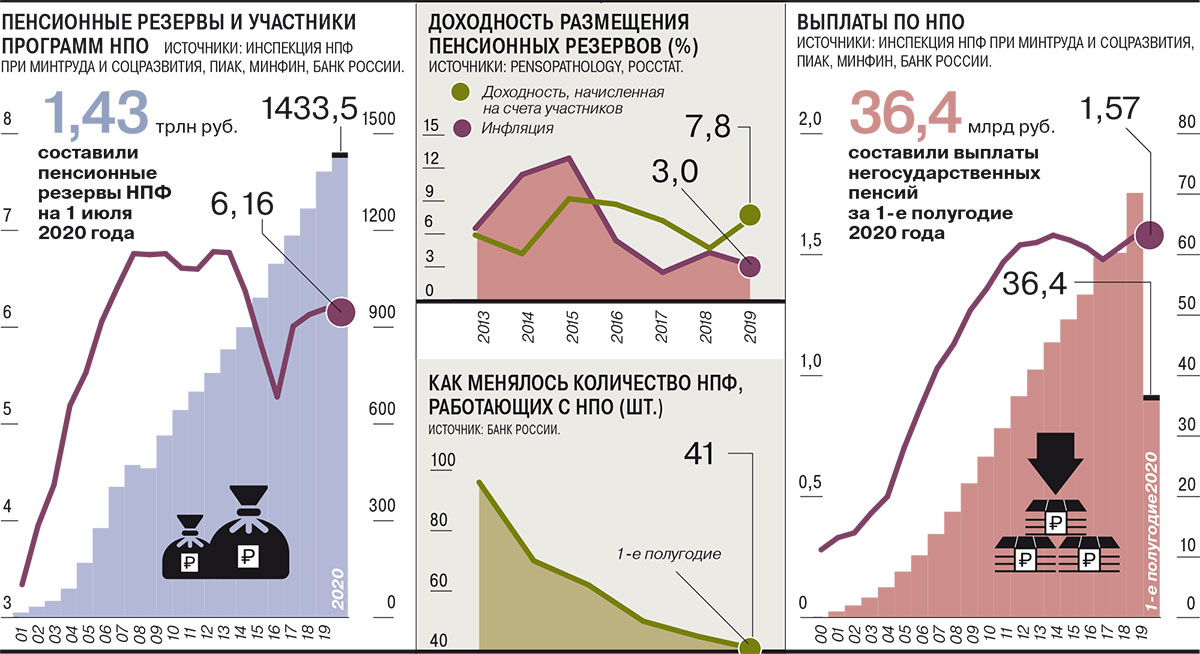

Тенденцией этого года на рынке НПФ стало активное развитие индивидуальных пенсионных планов (ИПП). За неполные девять месяцев негосударственные фонды привлекли по этим программам больше средств, чем за два полных предыдущих года. В денежном выражении они пока выглядят незначительными, однако количество привлеченных лиц по итогам года может приблизиться к 100 тыс., что превысит число граждан, которые переведут в НПФ пенсионные накопления. В случае стимулирования подобных программ государством количество розничных клиентов фондов может вырасти многократно.

Индивидуальный подход к массам

Индивидуальные пенсионные планы нельзя назвать новым продуктом. Однако в 2020 году у этого направления открылось второе дыхание — и благодаря росту активности прежних участников, и благодаря выходу на рынок новых игроков.

По итогам девяти месяцев НПФ Сбербанка уже заключил почти 35 тыс. договоров ИПП, в полтора раза превысив результат всего прошлого года. «ВТБ Пенсионный фонд» к этому времени заключил около 10 тыс. договоров ИПП, почти удвоив результат 2019 года. Аналогичное число договоров по итогам года добавит к своему портфелю «Газфонд Пенсионные накопления».

Недавно к активному продвижению ИПП присоединились еще два крупных фонда — «Эволюция» и «Сафмар». В частности, последний до конца года планирует привлечь несколько тысяч клиентов. По итогам года количество привлеченных клиентов может приблизиться к 100 тыс. человек, превысив количество граждан, которые переведут в НПФ пенсионные накопления.

В денежном выражении результаты выглядят не менее успешно. За девять месяцев объем привлеченных средств по трем крупнейшим фондам составил около 7,3 млрд руб., в 1,6 раза превысив результат всего прошлого года.

Безусловно, в масштабе сектора негосударственного пенсионного обеспечения (НПО) — 1,7 трлн руб. пенсионных резервов — это незначительная величина. Но на фоне стагнации других секторов пенсионного рынка любая положительная динамика выглядит как прорыв. «Обязательное пенсионное страхование заморожено, развитие корпоративных пенсионных планов затрудняется ограниченной емкостью рынка — не так много компаний, которые готовы и могут развивать корпоративное НПО»,— поясняют в НПФ «Благосостояние».

Партнер PwC Карина Худенко о корпоративных пенсионных планах

Судя по динамике переходной кампании по переводу пенсионных накоплений, по итогам года может произойти нетто-отток клиентов из системы НПФ. По словам гендиректора НПФ Сбербанка Александра Зарецкого, с одной стороны, наблюдается охлаждение в сегменте обязательного пенсионного страхования (ОПС), а с другой — довольно «низкий уровень проникновения добровольных пенсионных программ в розничном сегменте». «В нынешней ситуации ИПП — это естественный путь развития, особенно учитывая действующий алгоритм расчета страховой пенсии, который усредняет размер обязательной пенсии и не позволяет клиенту с заработной платой выше среднего рассчитывать на иной размер пенсионных выплат»,— соглашаются в «ВТБ Пенсионном фонде».

Первые опыты продвижения ИПП были еще три-четыре года назад, но, несмотря на ряд достижений, массового продолжения не получили. Так, на рубеже 2016–2017 годов в этот сегмент еще при прежнем менеджменте вышел НПФ Сбербанка (см. “Ъ” от 25 мая 2018 года). Продажи розничного продукта НПО через сеть материнского банка проходили в связке с ОПС, что позволяло окупить его. При этом продукт характеризовался незначительным минимальным взносом — 1–1,5 тыс. руб.

Хотя фонду удалось привлечь таким образом 1,5 млн новых клиентов, реальный объем привлеченных средств был невелик. Кроме того, фонд столкнулся с проблемой стимулирования новых участников платить последующие взносы, а также с большим объемом расторгаемых договоров (см. “Ъ” от 14 мая).

В 2018–2019 годах начали тестировать розничное привлечение еще два крупных НПФ, также используя банковский канал продаж. «Газфонд Пенсионные накопления» распространял ИПП с первоначальным взносом 30–50 тыс. руб. «ВТБ Пенсионный фонд» первоначально вышел в премиум-сегмент с первоначальным взносом 300 тыс. руб., но в этом году добавил и массовый сегмент с первоначальными взносами от 3 тыс. и 30 тыс. руб.

План против депозита

В сравнении с банковским депозитом у ИПП есть несколько весомых преимуществ, отмечают представители пенсионных фондов. Например, можно вносить любую сумму без ограничений по размерам первого и последующих взносов. Часть взносов можно вернуть, оформив социальный налоговый вычет, который ограничен 120 тыс. руб. Кроме того, доход начисляется при любом сроке действия договора. Может быть интересно и то обстоятельство, что пенсионные средства не включаются в состав совместно нажитого супругами имущества и защищены законодательно от взысканий со стороны третьих лиц (см. “Ъ” от 24 апреля 2018 года).

Вместе с тем по сравнению с большинством инвестиционных инструментов ИПП защищен от потерь. Так, согласно закону «О негосударственных пенсионных фондах», доходность по добровольным программам по итогам года не может быть отрицательной. Некоторые НПФ по ИПП устанавливают минимальную норму доходности. К тому же, как указывают в НПФ «Благосостояние», «с 2021 года будет взиматься налог на процентный доход по вкладам, а с ИПП — нет».

Тем не менее, всего этого еще далеко не достаточно для удовлетворения потенциального клиента. В частности, вопросы есть к вариативности пенсионных продуктов. В основном она касается минимального первоначального взноса, наличия и уровня минимального гарантированного дохода, различных возможностей расторжения договора и получения выкупной суммы, а также формы выплаты пенсии. В отличие от тех же депозитов, доходность зависит от результатов инвестирования управляющими компаниями фонда и, соответственно, конъюнктуры рынка, а также профессионализма самих УК. К тому же средства на пенсионных счетах, в отличие от банковских вкладов, не застрахованы государством.

В ожидании гарантий и вычетов

Однако пенсионные фонды связывают слабое распространение ИПП не только с перечисленными факторами. Продвижение таких продуктов через банки сдерживает их низкая маржинальность. «В первую очередь она обусловлена тем, что программы НПО носят добровольный характер и требуют значительных и регулярных инвестиций в развитие — в разработку новых интересных для разных категорий граждан программ, создание удобной для клиентов инфраструктуры, продвижение»,— говорят в фонде «Благосостояние».

По мнению НПФ «Открытие», для повышения маржинальности ИПП необходимо введение для НПО постоянной части вознаграждения (см. подробнее “Ъ” от 16 октября), направление остатков выкупных сумм по ИПП в капитал, а не в страховой резерв, а также снижение затрат на эквайринг при внесении взносов по ИПП.

Согласно действующему законодательству, НПФ может в качестве вознаграждения претендовать лишь на 15% от полученного инвестиционного дохода, что в условиях падения ставок – не слишком большая величина. В частности, поэтому фонды стремятся наравне с агентским каналом развивать онлайн-продажи, которые не предполагают комиссионных вознаграждений посреднику. НПФ «ВТБ Пенсионный фонд» за девять месяцев этого года привлек так 20% новых клиентов по ИПП. В марте этого года продукт был поставлен на продажу в приложении «Сбербанк Онлайн», что позволило привлечь НПФ Сбербанка дополнительно 11 тыс. человек, то есть почти треть от общего числа привлеченных.

Кроме того, чтобы ИПП стал более интересен клиенту, как считают фонды, нужны государственные стимулы и гарантии. По мнению «ВТБ Пенсионного фонда», прежде всего необходимо «создание отдельного пенсионного вычета и освобождение от НДФЛ негосударственных пенсий, сформированных за счет третьих лиц». В крупных фондах полагают, что такой отдельный вычет по размеру может быть аналогичен вычету по ИИС первого типа, то есть ограничен инвестированием 400 тыс. руб. в год.

Замгендиректора НПФ «Будущее» Дмитрий Ключник о том, почему основная проблема развития ИПП лежит в массовом сегменте

В НПФ «Открытие» предлагают не вводить новый, а повысить социальный налоговый вычет. «Средний возраст нашего клиента по ИПП сегодня — 49 лет. Это люди, у которых не такой большой период для накопления, поэтому они делают взносы гораздо выше, чем 120 тыс. руб. в год, и им не хватает существующего порога»,— отмечает заместитель гендиректора «Газфонд Пенсионные накопления» Антон Шпилев.

Также заинтересованность потенциальных клиентов увеличит система гарантирования через АСВ, концепция которой была представлена ЦБ год назад (см. “Ъ” от 3 декабря 2019 года). «На примере банковских вкладов видно, что появление системы гарантирования простимулировало многих граждан использовать вклады как долгосрочный инструмент сбережения»,— говорит Антон Шпилев. «В условиях отсутствия таких стимулов, как гарантирование, значительный налоговый вычет или софинансирование, большинство россиян не будут заинтересованы в формировании долгосрочных пенсионных накоплений»,— соглашаются в НПФ «Сафмар».

Тем не менее, как считает член совета Ассоциации НПФ Алексей Морозов, НПФ будут стремиться завоевать рынок добровольных розничных пенсионных программ, даже действуя на грани рентабельности. По его оценке, в следующем году возможно привлечение фондами около 120–150 тыс. новых договоров ИПП. В дальнейшем, считает эксперт, все будет зависеть от того, смогут ли фонды выторговать для себя хорошие условия по НПО. Если маржинальность продукта повысится и он сможет конкурировать со многими другими финансовыми продуктами на банковской полке, поясняет господин Морозов, можно ожидать увеличения розничных продаж НПО в 1,5–2 раза.

Читайте также: