Предпринимательство и пенсия россия

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

08 мая 2019 17:05

Главное для подтверждения стажа ИП для пенсии - это уплата взносов ПФР. Платежи являются условием обеспечения права индивидуальных предпринимателей на получение пенсии. То есть взносы ИП для пенсии - эту пенсию и формируют.

Кто такой Индивидуальный предприниматель (ИП)?

Правовой статус индивидуальных предпринимателей определён Федеральным Законом от 11 июля 2007 года «О развитии малого и среднего предпринимательства в Российской Федерации». Этим законом (пункт 1, статья 4) определено, что к субъектам малого и среднего предпринимательства относятся физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица.

Страховой стаж для ИП?

В страховой стаж включаются периоды работы и (или) иной деятельности, которые выполнялись на территории Российской Федерации, при условии, что за эти периоды уплачивались страховые взносы в Пенсионный фонд Российской Федерации. На основании внесенных страховых взносов, происходит начисление пенсии индивидуальному предпринимателю.

Периоды работы ИП подтверждаются справками об уплате страховых взносов в ПФР, выданными территориальными органами ПФР и документами об осуществлении предпринимательской деятельности.

После регистрации гражданина в качестве застрахованного лица в системе обязательного пенсионного страхования указанные периоды работы и (или) иной деятельности подтверждаются сведениями индивидуального (персонифицированного) учета.

При неуплате ИП страховых взносов в бюджет ПФР периоды осуществления предпринимательской деятельности в страховой стаж не засчитываются.

В случае прекращения деятельности страхователя в установленном порядке до 31 декабря текущего года в страховой стаж подлежит включению фактический период деятельности не позднее даты ее прекращения.

Как подтвердить страховой стаж Индивидуально предпринимателю?

При назначении пенсии для ИП в страховой стаж (для определения права) и в общий трудовой стаж (до 01.01.2002 г. для исчисления размера пенсии) включаются периоды, за которые уплачивались страховые взносы в ПФР.

В зависимости от применяемой ИП системы налогообложения, зависит и перечень документов, необходимых для подсчета и подтверждения стажа ИП.

В случае невозможности подтверждения страхового стажа в качестве ИП можно рассчитывать только на «социальную» пенсию. Также напомним, если физическое лицо не снято с учета как ИП, то взносы в ПФР должны платить, независимо от того получаете ли в данный момент доход или нет.

Какие документы нужны ИП для оформления пенсии?

По закону РФ ИП выходят на пенсию также, как и все. Женщины в 60 лет, мужчины в 65 лет. За назначением пенсии гражданам, в том числе и ИП необходимо обращаться самостоятельно. Подать заявление в территориальный орган ПФР возможно по месту жительства, месту пребывания, месту фактического проживания, через МФЦ либо через личный кабинет гражданина на сайте ПФР.

Для начисления пенсии в 2019 году необходимо иметь страхового стажа не менее 10 лет. Если же этот срок будет менее 10 лет, то права на получение страховой пенсии по старости у такого гражданина не возникает.

Если же по каким-то причинам, взносы не уплачивались своевременно, то этот период осуществления работы в качестве индивидуального предпринимательской деятельности не будет зачтён в страховой стаж, и соответственно не следует рассчитывать, что и размер предполагаемой пенсии будет выше.

Основными документами, подтверждающими периоды осуществления предпринимательской деятельности (страховой стаж) являются:

- свидетельство о регистрации в качестве ИП и начале предпринимательской деятельности с определённого числа;

- выписка из ЕГРН (для определения вида деятельности)

- свидетельство об окончании деятельности индивидуального предпринимателя.

У предпринимателя страховой стаж рассчитывается так же, как и у обычного гражданина, работающего на предприятии. При подсчёте входят все года и месяцы, за которые были уплачены страховые взносы в ПФР.

«Северный» стаж для Индивидуального предпринимателя

Аналогичный порядок применяется при исчислении стажа, дающего право на досрочное назначение страховой пенсии по старости в связи с работой на Крайнем Севере.

При этом отмечаем, что факт непосредственного осуществления предпринимательской деятельности в районах Крайнего Севера и приравненных к ним местностях должен быть подтвержден документально.

Если лицо, зарегистрированное в качестве индивидуального предпринимателя, в соответствующий период непосредственно не осуществляло свою деятельность в районах Крайнего Севера или приравненных к ним местностях, этот период не может быть включен в «северный» стаж, независимо от уплаты страховых взносов, в том числе в виде фиксированного платежа, в Пенсионный фонд Российской Федерации.

Всех индивидуальных предпринимателей в России можно разделить на тех, кого в последние несколько лет упорно пытаются обозначать нелепым термином «самозанятые» и бизнесменов, годовой оборот которых превосходит оборот многих юридических лиц. Самозанятые и близкие к таковым ИП отличаются от всех остальных категорий тем, что не имеют работников и работодателей, всего достигают личным трудом.

Однако подход к тем и другим в российском законодательстве долгое время был одинаковым. А вернее в нём просто не было места для тех, кто работает самостоятельно. Для всех определёна единая ниша ИП , предполагающая нахождение в ней крайне зажиточного господина, которого сколько не тряси — всё равно деньги из него будут высыпаться. Поэтому и трясли, да так, что практически уничтожили то, что называется мелким бизнесом.

Единые нормы для работяг и спекулянтов — хорошо это, плохо или очень плохо?

Изначально к ИП применялись ещё и мерки, которые подразумевали, что на старость эти ребята наберут самостоятельно. Общий государственный подход исторически был направленным на то, что положение ИП в разы лучше, чем у наёмного работника, а значит брать с них нужно больше, а давать им меньше.

Вполне возможно, что это даже справедливо, если бы речь шла только про мироедов, которые богатеют на глазах, занимаясь ростовщичеством и продажей металлолома. Но в эту же категорию попадают и честные труженики, которые вкалывают с рассвета до заката, а статус ИП получили, чтобы платить налоги, потому что работодатели заставили их выйти за штат.

Выражается эта уравниловка работяг с ростовщиками и перекупщиками и при регламентировании будущей пенсии.

- Если ИП платил минимальный фиксированный платеж на страховую пенсию за период с 2002 по 2014 годы, то на его ЛС накопилось 102 913,60 руб. За этот же период работник с официальным заработком 20 тыс. руб. в месяц отложит на свой счет 499 200 руб. на страховую пенсию.

- В 2015 году были введены специальные пенсионные баллы. Как долго протянет эта непонятная форма — покажет время. Но пока они есть. Минимальный фиксированный платеж ИП позволит накопить около 4,83 балла за период с 2015 по 2017 год. Обычный работник с заработной платой в 20 тыс. руб. за этот же период получит 9,14 баллов. Напомним, что для получения права на пенсию нужно накопить как минимум 13,8 баллов к 2018 году, а к 2025 году – 30 баллов.

Всё сделано так, чтобы стимулировать ИП платить в ПФ больше, чем минимальный фиксированный платёж, но при этом никто и никогда не даст гарантий, что это принесёт пользу самим плательщикам. К тому же некоторые ИП едва сводят концы с концами, поэтому просто напросто не смогут.

Стаж ИП до 2002 года становится меньше, а он имеет значение для появления права на страховую пенсию по старости. В 2018 году нужно подтвердить не менее 9 лет стажа, иначе придётся выйти на пенсию позже номинального срока в 65 лет для мужчин и 60 лет для женщин. Имеет значение он и для определение размера пенсии. Правда, для ИП это актуально меньше всего.

В силу вседозволенности, которой обладают в настоящий момент сотрудники пенсионных фондов, в стаж не включают даже службу в советской армии или отпуска за свой счёт, поэтому надеяться на то, что в него войдут годы, когда мы стояли с тетрадками и товаром на рынках в 90-е не приходится. Заявления о том, что индивидуальное предпринимательство в РФ равнозначно всякому другому трудоустройству, которые мы слышим с 1991 года, не соответствуют действительности.

Реальные перспективы современных ИП

Единственное, на что может рассчитывать предприниматель, — это пенсия по старости , которая будет лишь в том случае, когда он сможет доказать, что хоть какое-то количество лет работал и хоть какие-то налоги платил и отчисления в ПФ делал. Поэтому в бесспорно выигрышном положении оказались те, кто не поддался на рекламные призывы и абстрагировал свой сон от уплаты налогов. Спать спокойно можно и без всяких налогов.

Не может быть предпринимателем мужик, который пашет поле или сантехник, который чинит у жильцов краны. Предпринимательство — это бизнес, дело, которое практически полностью исключает собственные трудовые усилия предпринимателя. Если бы это не соответствовало действительности, то давным давно уже переловили бы все те миллионы россиян, которые спокойно и уверенно чувствуют себя в тени. Настолько, насколько в России может чувствовать себя уверенно хоть кто-то.

Теперь для людей массово начинает доходить, что ни одному слову государственных деятелей в РФ верить нельзя.

Регистрируя ИП , но будучи по сути самозанятыми, люди совершали ошибку. Если бы это было не так, если бы это утверждение не соответствовало действительности, то никто никакой самозанятости и изобретать бы не стал. Что это такое и чем оно кончится не знает никто.

В настоящее время, пока идёт всероссийский эксперимент, становиться самозанятым можно только в качестве участников группы тестирования. Нет ничего, никакого юридического обеспечения, не наработана судебная практика, не ясно, как и что будет считаться, как именно будет входить в трудовой стаж это время самозанятости. Не исключено, что вообще никак.

Пенсионное законодательство сейчас находится в процессе перемен: уже на официальном уровне общий возраста ухода на заслуженный отдых подняли до шестидесяти лет для женщин, шестидесяти пяти – мужчин. Правда, со следующего года и в ближайшие несколько лет мы будем жить в состоянии поэтапного (от 12 месяцев до пяти лет в год) увеличения возрастной планки с привычных нам 55 и 60 лет. Ещё больше повысится возраст получения социальной пенсии.

Идёт ли у ИП трудовой стаж и как он влияет на пенсию?

Но, каким бы ни было время выхода на отдых, на те или иные выплаты может рассчитывать любой гражданин страны, в том числе и индивидуальный предприниматель, достигший нормативного предела трудоспособности. Если за наёмных сотрудников отчисления производит работодатель, то ИП делает взносы в ПФ РФ самостоятельно. Кроме того, бизнесмены до организации своего дела, во время ведения или после прекращения предпринимательской деятельности могли работать и по трудовому договору в какой-либо организации. Есть ли трудовой стаж у ИП? Как им начисляют пенсию? Об этом читайте ниже.

Имеют ли индивидуальные предприниматели право на пенсию?

Как и любые российские граждане, инд. предприниматели имеют возможность оформить пособие, основой которого также является трудовая выслуга, при этом выплаты также формируются из двух частей — застрахованной и накопительной (необязательной). Чтобы претендовать на пенсионные выплаты, нужно соответствовать нескольким критериям:

Важно! В отношении бизнесменов сумма пенсионного капитала напрямую зависит от размера отчислений в ПФР.

Зачем предприниматели платят страховые взносы?

Как и наёмные сотрудники, официальные представители мелкого и среднего бизнеса — участники государственной системы пенсионного и медицинского страхования. Минимальная сумма отчислений независимо от наличия у них доходов теперь зафиксирована. Она будет такой с этого по 2020 год.

Таблица 1. Размер платежей, установленных для ИП

| Год/фонд для перечисления | 2018 | 2019 | 2020 |

|---|---|---|---|

| ПФР | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Федеральный фонд обязательного медстрахования | 5840 руб. | 6884 руб. | 8426 руб. |

| Итого | 32 385 руб. | 36 238 руб. | 40 874 руб. |

Страховые взносы с 2018 года установлены в фиксированном размере и не зависят от МРОТ

Раньше выплаты зависели от минимального размера оплаты труда, его умножали на двенадцать и на определенные процентные ставки — 26% и 5,1%. Сейчас эта схема не применяется: теперь есть как минимальный размер, так и спецусловия при получении ежегодной прибыли свыше трёхсот тысяч рублей. Тогда взносы увеличивают на один процент от превышения. Для медицинской страховки все фиксированное.

Если гражданин одновременно работает по трудовому договору и как ИП?

В таком случае за человека отправляет отчисления и работодатель, и сам бизнесмен. Наш закон не считает эти взносы дублирующими, несмотря на то, что страховой стаж при выполнении двух видов деятельности при рассмотрении права на трудовую пенсию считается как один.

Почему так? При наличии трудового договора гражданин выполняет определенную работу, и его работодатель – налоговый агент – обязан платить за сотрудника налоги и взносы. При регистрации ИП человек выполняет в свободное от основной работы время еще что-нибудь, например, оказывает клининговые услуги, то есть он как бы сам себя нанимает на работу. Именно по этой причине гражданин и платит взносы.

Таким образом, работая как наемный сотрудник и ИП, человек увеличивает свой доход, с которого платятся отчисления, а значит, и сумма пенсии будет больше, чем, если бы гражданин работал только в одной компании.

Как считать страховой стаж для физлиц — предпринимателей?

Трудовой стаж ИП начинается с момента получения свидетельства о постановке лица на учёт в качестве инд.предпринимателя, а заканчивается при получении официального постановления о прекращении подобной деятельности. Если предпринимательством человек занимался еще до 1991 года, то необходимо получить архивную справку об уплате всех отчислений. С тысяча девятьсот девяносто первого по двухтысячный годы, а также после две тысячи третьего, письменные доказательства, подтверждающие отчисление взносов в бюджет, получают в территориальном фонде социального страхования, с которым предприниматель заключал договор.

Так выглядит свидетельство о регистрации ИП в налоговой службе

Также выслуга лет у мелкого и среднего бизнесмена может подтверждаться и трудовой книжкой, если он работал по найму где-либо официально. Она должна быть заполнена надлежащим образом: в ней отражаются все организации, где человек трудился, благодарности, занимаемые должности. Период работы ИП в книжке не указывается.

Как и при формировании пенсионного пособия наёмных работников, формула выплат для ИП учитывает и нестраховые периоды. В них входит служба в армии, отпуск по уходу за малолетними гражданами (один ребенок «стоит» 1,8 балла в год) или 80-летним родственников, несовершеннолетним инвалидом (начисляется столько же), нахождение на больничном бюллетене (если предприниматель платит взносы в соцтсрах), время получения выплат по безработице, период необоснованного содержания под стражей, для супругов военных — время проживания с ними в одной местности, где они не смогли найти работу.

Кроме того, к нестраховым периодам относятся: работа в парламенте страны, на муниципальных и госдолжностях, подтверждаемая справкой из соцстраха, деятельность в органах правопорядка, УИС и пожарной службе, пребывание в МЛС (если заключенный привлекался к оплачиваемому труду, что подтверждается документами из колонии) и другие временные промежутки. Они также учитывают при расчете страхового периода ИП. Все нестраховые моменты обозначены в статье 12 соответствующего федерального нормативно-правового акта № 400-ФЗ.

Подсчет лет производится по календарю. В застрахованную трудовую выслугу включают полные месяцы, состоящие из тридцати суток, в течение которых ИП (или его работодатель, если бизнесмен работал ещё и по найму в другой организации) вносил страховые отчисления. Если нельзя установить точное начало работы в том или ином месяце, автоматически за точку отсчёта принимают середину — 15-ое число. Когда нет возможности установить и месяцы работы, то стаж высчитывают исходя из середины года – первого июля.

Также отметим, что при одновременной деятельности в качестве наёмного сотрудника и ИП гражданин может выбрать только одно место работы для учёта общей продолжительности трудового стажа.

Кроме того, исчисление страхового периода не зависит от выбранной ИП системы налогообложения. Принципы в любом случае одни и те же.

Кстати! Несмотря на то, что страховые отчисления предпринимателей в Пенсионный фонд имеют тенденцию к ежегодному повышению, рассчитывать на большие выплаты не стоит. По подсчётам экспертам, в лучшем случае государственная пенсия сравняется с социальной – пособием, которое получают граждане с недостатком страхового стажа. Следовательно, ИП необходимо подумать об альтернативных финансовых источниках обеспечения себя на заслуженном отдыхе – например, пассивном доходе (вклады, инвестиционные счета, дивиденды, рента и др.).

Видео — Нестраховые периоды, включаемые в трудовой стаж ИП

Пенсия ИП: расчёт страховой доли

Поскольку за граждан взносы в ПФ РФ обычно производит работодатель, поэтому при исчислении дотаций учитывают, прежде всего, трудовой стаж – время работы по трудовому контракту. Но как быть ИП, деятельность которого не требует заключения подобного договора? Ответ на вопрос простой: рабочий стаж предпринимателя равен его страховому. Если бизнесмен закончил свою предпринимательскую деятельность и вышел на работу на какое-либо предприятие, заключив трудовое соглашение, то его общий стаж будет исчисляться из суммы его страхового стажа ИП + выслуги лет как официального наемного работника. Так учитывается страховое время не только после закрытия ИП, но и если такой трудовая деятельность имела место быть до организации своего дела.

Трудовая книжка тоже необходима для подтверждения страхового стажа, если ИП когда-то работал по найму

Формула для расчёта пенсионных дотаций выглядит так: все начисленные за страховой период баллы * стоимость одного балла * премиальный множитель, если он предполагается + фиксированная социальная выплата (она тоже может быть увеличена особым образом, если выйти на пенсию позже 60 или 65 лет).

Теперь прокомментируем каждый показатель.

- Совокупность пенсионных единиц складывается из полученных баллов во время наёмного труда и индивидуального предпринимательства. Во время ведения собственного бизнеса, если ежегодная прибыль превысит 300 000 рублей, за эти 12 месяцев заработанные баллы умножаются на определенное число. До две тысячи двадцать пятого года минимальная сумма баллов для формирования пенсионной страховой доли продолжит увеличиваться.

- Индексируется каждый год и стоимость пенсионной единицы (при выходе на отдых учитывается цена, действующая в момент оформления выплат). В две тысячи восемнадцатом году денежная наполненность пенсионного балла – 81 рубль 49 копеек. Стоимость увеличивается дважды за двенадцать месяцев (второй и четвертый месяц года).

- При подачи заявления на выплаты позже установленной законом возрастной планки пенсия будет выше, так как за её отсрочку вам начислят своеобразную «премию». У страховой и фиксированной долей множители разные.

- Независимо от того, вел ли гражданин бизнес-деятельность или нет, фиксированное пособие он получит. Ежегодно оно увеличивается и сейчас составляет 4982 рублей 90 копеек ежемесячно. Выплата может быть больше, если человек имеет определенный социальный статус (работа в северных районах страны, дожитие до 80 лет, инвалидность, наличие иждивенцев и проч.).

Таблица 2. Премиальные множители

| Количество лет после возникновения права на пенсию, в годах | Коэффициент для ИПК | Множитель для социальной выплаты |

|---|---|---|

| Один | 1,056 | 1,036 |

| Два | 1,12 | 1,07 |

| Три | 1,19 | 1,12 |

| Четыре | 1,27 | 1,16 |

| Пять | 1,36 | 1,21 |

| Шесть | 1,46 | 1,26 |

| Семь | 1,58 | 1,32 |

| Восемь | 1,73 | 1,38 |

| Девять | 1,9 | 1,45 |

| Десять | 2,11 | 1,53 |

Важно! Пенсии бывших предпринимателей индексируются один раз в 6 месяцев. Отметим, повышенное пособие могут получать лишь неработающие пенсионеры, при этом физлица – ИП приравниваются к работающим.

Поскольку пенсионное законодательство поменялось в 2015 году, индивидуальным предпринимателям следует знать, если:

- гражданин прекратил свою работу как ИП до 30 сентября две тысячи пятнадцатого года, то его пенсия индексируется.

- в госреестре на 31 декабря 2015 года он числился как предприниматель, то индексация пособия не была проведена.

- закрытие предприятия и снятие с учета в Пенсионном фонде РФ прошло после проведения индексации, то можно рассчитывать на повышенные пособия.

- после закрытия и индексации гражданин снова решил возобновить свою бизнес-деятельность, то индексацию пенсии не отменят.

- отсутствует нужная трудовая выслуга, то частник может оформить только индексированное фиксированное пособия.

Пример расчета выплаты будущего пенсионера-предпринимателя

Во-первых, нужно посчитать ИПК в две тысячи восемнадцатом году. Для бизнесменов он считается по такому алгоритму: все учтённые страховые отчисления, разделенные на максимальную налогооблагаемую базу, полученное число умножается на десять.

Инд.предприниматель Г.Д. Васильев, достигший шестидесяти лет, решил выйти на пенсию. Коммерсант закончил текущий год с прибылью в 300 тысяч. В Пенсионный фонд он внес установленную сумму – 26 тысяч 545 рублей. Налогооблагаемая база в этом случае равна 16 процентам от максимальной возможной. Это 163 тысячи 360 рублей. Таким образом, сумма набранных за текущие 12 месяцев пенсионных баллов равна 1,62.

Во-вторых, для начисления трудовой пенсии, если ИП выходит на заслуженный отдых в текущем году, общее количество его пенсионных единиц должен быть не меньше 13,8 (допустим, наш потенциальный пенсионер к концу прошлого года имел уже 17 баллов). Поскольку наш пенсионер обращается за дотацией в год достижения пенсионного возраста, премиальные множители не применяются.

Следовательно, потенциальные пенсионные выплаты Г.Д. Васильева будут такими:

18,2 * 81,49 + 4 982,90 = 6 466, 018

Если наш будущий пенсионер имеет инвалидность, содержит иждивенцев, работал на северных районах России или на вредных производствах, то его размер его фиксированной выплаты, фигурирующей в расчёте, будет намного больше, а значит, увеличится и пенсия.

Кстати! Можно самостоятельно посчитать свою потенциальную пенсию на интернет-ресурсе Пенсионного фонда.

Пенсия ИП: накопительная часть

Наёмным сотрудникам и ИП российское законодательство даёт возможность формировать не только страховую, но и негосударственную долю пенсии. Если первую ее составляющую гарантирует и формирует государство, то вторую – частные пенсионные фонды. На сайте ПФР опубликован список надежных организаций, занимающихся учетом взносов, их инвестированием и накоплением для будущего пенсионера, в том числе и предпринимателя.

Важно! Гражданин может сменить один НПФ на другой раз в пять лет.

Составляющие накопительной пенсии для граждан

Чтобы формировать необязательную часть пенсии из вносимых в ПФР взносов, ИП необходимо обратиться с соответствующим заявлением в госфонд и разделить отчисления следующим образом: одну пятую пустить на государственную пенсию, шесть процентов – накопления.

Отметим, что с необходимостью «набирать» государственную накопительную пенсию надо быть внимательнее: наше государство любит преподносить сюрпризы и может «заморозить» эти выплаты, как, например, гражданам, вышедшим на пенсию в 2014 году. Поэтому редакция сайта считает, что лучше копить деньги, используя, во-первых, программы индивидуальных пенсионных программ крупных российских банков. Часто они предлагают хорошие условия для своих клиентов. Во-вторых, можно оформить накопительное страхование жизни или самостоятельно формировать финансовую «подушку» на вкладе, проценты от которого превышают годовую инфляцию. Все эти практики позволяют завещать аккумулированные средства потомкам.

В вопросах начисления есть и свои нюансы. Рассмотрим такую ситуацию. Олег Павлов 1965 г.р. – предприниматель, отчисляет средства в ПФР. Может ли он отправлять часть из них на накопительную пенсию? Ответ: нет. По закону, отчислять 6 процентов на формирование негосударственного пособия могут только граждане – ИП 1967 года рождения и младше, выбравшие такой способ формирования пенсии. Павлов не подпадает под указанные возрастные рамки, поэтому может отправлять взносы только на государственные выплаты.

Видео — Как получить накопительную пенсию?

Как предпринимателю оформить пенсию?

При достижении установленного законом возраста предпринимателю для назначения пенсионного пособия необходимо собрать и предоставить в ПФР ряд документов. Этот пакет возможно отправить в фонд за месяц до наступления даты возникновения права на оформление пенсионных выплат. В него входят:

- Удостоверение личности.

- Военный билет (для военнообязанных).

- Личный счёт застрахованного лица.

- Документы о рождении детей и иные бумаги, свидетельствующие о наличии нестраховых промежутков в биографии будущего пенсионера.

- Справка из ПФ РФ, подтверждающая, что гражданин состоит на учёте как инд. предприниматель.

- Трудовая книжка, если в биографии числится работа по найму + копии гражданско-правовых договоров, если ИП работал в качестве подрядчика по таким соглашениям.

- Документ, подтверждающий наличие иждивенцев, если они есть (обращаться за справкой нужно в органы соцзащиты).

- Заявление о назначении пенсии.

- В зависимости от системы налогообложения нужно приложить еще некоторые справки: при упрощённой схеме, применяемой до 2001 года, прикладывается документ из территориального отделения пенсионного фонда, после 2001-ого необходимо там же получить документ об уплате единого социального взноса. При «вменёнке» достаточно справки плательщика данного налога или снятии гражданина с учета (справка оформляется в местной ИФНС).

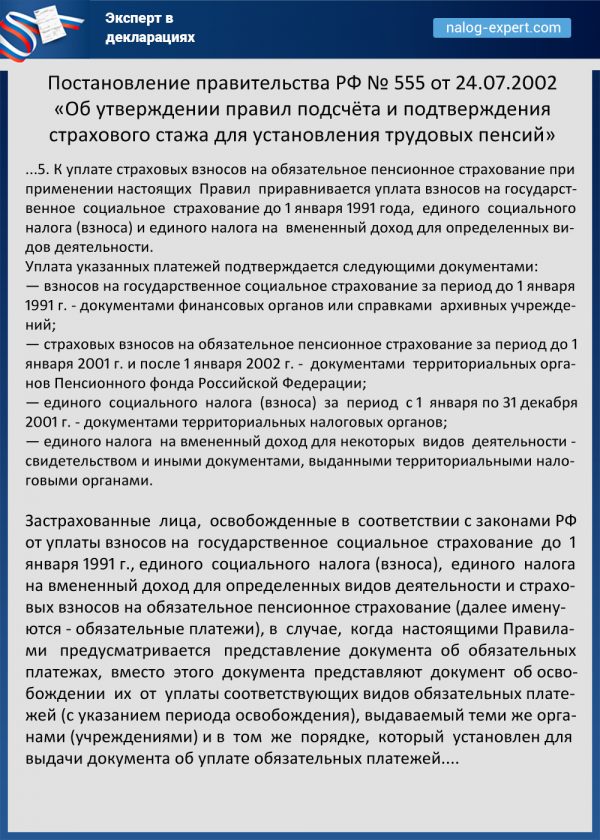

Важно! Полный перечень справок и других бумаг, подтверждающих стаж ИП, описан в Постановлении правительства от 24 июля 2002 года №555. Кроме того, советуем хранить все бумаги, подтверждающие стаж, в том числе квитанции, расписки с указанием внесенных платежей.

Пункт 5 Постановления правительства РФ № 555 от 24.07.2002

Таким образом, любой индивидуальный предприниматель, понимая принципы начисления собственной пенсии, может самостоятельно вычислить её размер в год выхода на заслуженный отдых, при этом понимая, что все показатели могут измениться: пенсионное законодательство и экономическая ситуация в России настолько нестабильны, что слишком опираться на данные формулы не стоит.

Понравилась статья?

Сохраните, чтобы не потерять!

| Бабкин Михаил Автор статьи Юрист сайта Правовед.RU |

С развитием рыночных отношений в нашей стране больше развитие получил малый и средний бизнес. Важное место в таком бизнесе занимает категория индивидуальных предпринимателей, ведь зарегистрироваться в качестве ИП проще, чем регистрировать юридическое лицо. В нашей экономической системе индивидуальные предприниматели являются самостоятельными участниками общего рынка. Но в этом и кроется основная проблема социального обеспечения лица, зарегистрированного в качестве ИП. Государство обеспечивает эту категорию только минимальными социальными гарантиями, в остальном же предприниматель должен позаботиться о себе сам. Сейчас в России насчитывается более 14 миллионов граждан, занимающихся предпринимательской деятельностью, поэтому вопрос пенсии индивидуального предпринимателя стоит достаточно остро.

В связи со сложившейся ситуацией, многие предприниматели задумались о своем пенсионном обеспечении, ведь в старости оплата их деятельности может не принести дохода, а накопить деньги и обеспечить безбедную старость не каждому под силу, да и никто не застрахован от экономических катаклизмов, особенно в нашем государстве. По общему правилу, ИП имеет полное право на получение пенсии, ведь он так же работает, платит налоги, взносы, т.е. свою пенсию честно зарабатывает.

Но самый главный вопрос, который беспокоит бизнесменов – какая пенсия будет у ИП на заслуженном отдыхе? В настоящей статье мы постараемся разобраться, насколько выгодно, в плане будущего пенсионного обеспечения, заниматься малым бизнесом.

Пенсия предпринимателям, которые работали до 2002 года

С 2002 года начал действовать Федеральный закон №173 «О трудовых пенсиях в Российской Федерации». С новым законом заработали новые правила расчета пенсии, которые зависят, прежде всего, от пенсионных отчислении. Если взносы выплачиваются, то предпринимателю засчитывается стаж работы ИП, который важен для будущей пенсии.

Если таких взносов нет, то и стажа тоже не будет. После распада СССР и становления рыночной системы экономики в нашей стране начало активно развиваться предпринимательство. Чтобы как-то решить появившуюся проблему с пенсионным обеспечением частных предпринимателей, решено внести изменения в действующее на тот момент законодательство, направленное на подтверждение стажа ИП.

Сейчас эти изменения по-прежнему актуальны и сводятся к тому, что при расчете трудового стажа предпринимателю будут учтены те периоды, за которые были уплачены страховые взносы ИП. Стоит отметить, что в начале 90-х годов не было системы индивидуального персонифицированного учета, из-за чего и начали возникать трудности при подтверждении трудового стажа.

Для его подтверждения, необходимо обращаться в архивы налоговой службы, где получить информацию об уплаченных страховых взносах, дополнительно уточнив в Пенсионном Фонде РФ о наличии сведений по периоду , когда предприниматель честно трудился.

После введения индивидуального персонифицированного учета

Уже после введения системы индивидуального персонифицированного учета стало намного проще следить за начислением страховых взносов индивидуальный лицевой счет. Согласно Закону “О государственной регистрации юридических лиц и ИП”, физическое лицо может зарегистрироваться в качестве индивидуального предпринимателя. После такой регистрации ИП дается месяц, чтобы встать на учет в ПФР, предоставив выписку из Единого реестра индивидуальных предпринимателей, которую можно получить в налоговой инспекции.

После того, как ИП встанет на учет в территориальном органе ПФР, будет открыт индивидуальный лицевой счет, на который и будут поступать начисления после уплаты взносов. Стоить помнить о том, что очень важно регулярно отслеживать состояние лицевого счета, так как он имеет определяющее значение для формирования будущей пенсии ИП. Ведь учитывая сведения с лицевого счета, будет производиться расчет страхового стажа, от которого зависит не только размер будущей пенсии предпринимателя, но возможность ее получения при достижении пенсионного возраста.

Влияние стажа на пенсию

В настоящее время, чтобы получить право на получение пенсии достаточно соблюсти три основных условия в совокупности:

- Достичь возраста выхода на пенсию. В связи с проведением пенсионной реформы, к 2024 году мужчины смогут выйти на пенсию в 65 лет, женщины - в 60 лет.

- Иметь минимальный трудовой стаж, который постепенно повышается. В 2019 году он составляет 10 лет, к 2024 году нужно будет иметь стаж не менее 15 лет для получения права на пенсию.

- Иметь определенное количество пенсионных баллов. В 2019 году - не менее 16,2 баллов, к 2024 году - не менее 30 баллов.

Если хотя бы одно из указанных условий не соблюдено, то Пенсионный Фонд откажет в назначении пенсии. Это относится и к индивидуальным предпринимателям.

При расчете страховой пенсии может быть использовано три формулы, в зависимости от того, когда предприниматель честно и добросовестно работал.

Во-первых, это стаж, заработанный до 2002 года, о котором мы говорили выше. Во-вторых, стаж, заработанный в 2002-2014 годах, когда условия его учета при начислении пенсии зависят от произведенных платежей. В-третьих, стаж, заработанный после 2015 года, когда в зависимости от страховых отчислений, предприниматель получает на свой лицевой счет определенное количество пенсионных баллов. В законе это называется ИПК - индивидуальный пенсионный коэффициент.

Примерный расчет пенсии ИП

Теперь рассмотрим самый главный вопрос: как правильно рассчитать будущую пенсию индивидуальному предпринимателю, а главное, что можно сделать для ее увеличения? Будущий размер пенсии ИП зависит от размера страховых взносов после 2002 года. Каждый ИП обязан отчислять страховые взносы, а если этого не происходит, то сумма задолженности может быть взыскана в судебном порядке. Но теперь рассмотрим, как эти взносы повлияют на оплату пенсии в будущем.

Если предприниматель решил отчислять минимальный размер взносов за период с 2002 по 2014 года, то суммарно накопится чуть более 100 000 рублей. На самом деле это очень мало. Сравним с обычным работником, с которым оформлен трудовой договор. Если за указанный выше период у него средняя заработная плата будет около 20 000 рублей, то он сможет накопить за 2002-2014 года почти 500 000 рублей, то есть в 5 раз больше индивидуального предпринимателя. С 2015 года начали начисляться баллы.

В 2019 году ИП за один год должен сделать необходимые отчисления в ПФР в размере 29 354 рубля плюс 1 процент, при доходах свыше 300 000 за год. Теперь рассчитаем, сколько баллов может получить предприниматель за один год ведения деятельности. С 1 января 2019 года Постановлением Правительства РФ предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование составило 1 150 000 рублей.

Теперь рассчитаем предельный размер страховых взносов (СВ), исходя из отчислений в 16 процентов (взносы на страховую часть пенсии): 1 150 000 рублей (предельная база)*16/.100= 184 000 рублей. Теперь рассчитаем, сколько баллов получит ИП: 29 354 рубля (размер взносов ИП за год)/184 000 рублей*10= 1,6 баллов. Учитывая, что к 2024 году нужно набрать не менее 30 баллов, ИП нужно вести свою деятельность около 19 лет. Если ИП, например, к 2024 году за время своей работы наберет 30 баллов, то размер пенсии его будет следующий: 7131 рубль (фиксированная выплата в 2024 году, которая гарантируется государством и не зависит от каких-либо условий) + 3 498,9 (30 баллов *116,63 рубля (стоимость одного балла к 2024 году))= 10 629,9 рубля.

Вот такую пенсию сможет заработать ИП за 19 лет своей деятельности при минимальном отчислении страховых взносов. И стоит отдельно заметить, во что превратится эта сумма через 5 лет!

Как повысить будущую пенсию

При расчете выше мы использовали самые минимальные значения. Конечно, если предприниматель имеет страховой стаж по трудовому договору, то количество баллов будет выше, соответственно, и пенсия станет выше. При этом индивидуальный предприниматель может осуществлять взносы на накопительную часть пенсии, используя различные негосударственные пенсионные фонды.

Обязательно нужно помнить и о «нестраховых» периодах, которые могут повысить будущую пенсию предпринимателя, к ним относится воинская служба, уход за ребенком до 1,5 лет, уход за инвалидом 1 группы и лицом старше 80 лет.

Резюме

Подводя итоги, хочется отметить, что в плане пенсионного обеспечения положение индивидуального предпринимателя заметно хуже по сравнению с обычными работниками, с которыми заключен трудовой договор. Но если человек твердо решил заниматься бизнесом, то позаботиться о своей старости нужно будет самому, поскольку отчисляя минимальные взносы в ПФР на высокий размер пенсии рассчитывать не придется. И стоит помнить, что за работника все отчисления делает работодатель, а предпринимателю это нужно делать самому. Заработать хорошую пенсию предприниматель сможет, если получая миллионы, будет перечислять повышенные взносы в ПФР, увеличив таким образом количество ИПК на собственном лицевом счете. Но даже в этом случае размер пенсии вряд ли будет выше среднего размера по стране.

На сегодняшний день практически каждый гражданин России имеет право вести предпринимательскую деятельность. Однако индивидуальному предпринимателю нужно делать взносы определенной величины за себя, часть которых обязательно отчисляется в Пенсионный Фонд России.

Получает ли пенсию ИП?

В соответствии с действующим законодательством Российской Федерации индивидуальным предпринимателем должны перечисляться страховые взносы за его работников и за себя, в Пенсионный фонд в том числе. Это дает ему право получать пенсию соответствующего размера, когда он достигает пенсионного возраста. Однако стоит помнить, что при оформлении пенсии такого типа, необходимо выполнение нескольких важных условий:

- достижение пенсионного возраста, установленного законом (56,5 лет женщинам и 61,5 мужчинам);

- наличие соответствующего страхового стажа: не меньше 12 лет в 2021 и 15ти лет в 2024 году;

- у индивидуального предпринимателя должен быть в 2021 году стаж, равный не меньше, чем 14 лет, поскольку он каждый год увеличивается не меньше, чем на 2.4.

Трудовой стаж для пенсии ИП

Понятие страховой стаж подразумевает под собой определенный временной период, на протяжении которого производились соответствующие отчисления. К тому же не является важным, кто именно делал эти отчисления – работодатель с места официального трудоустройства или предпринимателем взносы платились самостоятельно. Стоит также помнить, что некоторые прочие периоды включают в продолжительность страхового стажа:

- Период отпуска по уходу за ребенком до 1,5 лет.

- Период нетрудоспособности, если имеется оформленный соответствующим образом больничный лист и прочее.

Обязательно стоит учесть, что на размер пенсии влияет индивидуальный пенсионный коэффициент, размер которого зависит от факторов, приведенных ниже:

- период времени, на протяжении которого делались отчисления;

- возраст, в котором человек выходит на пенсию;

- величина страховых взносов.

Две разные части являются составляющими размера взносов индивидуального предпринимателя:

- Суммы, которая фиксирована и составляет 23100 рублей;

- Обязательное прибавление 1% дохода к фиксированной сумме, которая составляет больше 300000 рублей.

К важной особенности можно отнести то, что фиксированную сумму нужно платить не зависимо размера доходов. К тому же размер производимых отчислений напрямую влияет на размер пенсии, когда человек достигнет определенного возраста. Расчет пенсии, которую начисляют при достижении определенного возраста, можно провести разнообразными способами.

Какие предприниматели имеют права на страховую пенсию?

Чтобы оформить сегодня пенсию рассматриваемого типа нужно выполнить целый ряд определенных условий.

Предприниматель имеет право на получение пенсии:

- Если предприниматель – налоговый резидент России.

- При отсутствии каких-то задолженностей перед Пенсионным фондом.

Более существенный момент при оформлении пенсии – это факт отчисления необходимых взносов в ПФР. Выплата пенсии ИП полагается с установленных законом стандартных случаях: ликвидация предприятия, достижение определенного возраста, социальная, при присвоении группы инвалидности.

Процедура получения такой пенсии связана с большим количеством разнообразных особенностей. Они находят отражение в документах нормативно-правового характера, которые регламентируют факт права на начисление пенсии.

Как оформить пенсию ИП в 2021 году?

Если предприниматель, который работает по стандартному трудовому договору, то оформление для него пенсии ничем не отличается от оформления для обычного гражданина. Данный процесс будет выглядеть следующим образом:

- собирают все необходимые документы;

- оформляется заявление в свободной форме и вместе с пакетом документов подается в Пенсионный фонд России по месту, где физическое лицо, оно же ИП, зарегистрировано;

- за 10 дней рассматривают все документы и уведомляют о принятом решении индивидуального предпринимателя;

- при вынесении положительного решения пенсию будут начислять со следующего месяца.

При недостатке какого-либо необходимого документа, срок рассмотрения заявления может быть передвинут на более поздний, но не превышающий трех месяцев.

Ниже приводится полный список необходимых для оформления пенсии ИП документов:

- паспорт или документ, его заменяющий;

- трудовая книжка, если ИП когда-то работал в качестве наемного сотрудника, чтобы был включен трудовой стаж;

- трудовые договора в случае найма ИП в качестве простого работника;

- справка из ПФР, в который ИП производил пенсионные взносы;

- представление справок, подтверждающий уровень доходов до 1.02.2002 за 5 лет (при отсутствии факта трудоустройства в 2000-2001гг., при сумме заработка за указанный период меньшем, чем 2000 рублей);

В случае, если ИП работал по ЕНВД, для того, чтобы оформить пенсию, нужно будет предоставить документы:

- справку о том, что был снят с учета в региональном отделении ПФР в случае прекращения какой-либо деятельности;

- свидетельство о том, что был поставлен на учет как плательщик такого вида налога в ФНС;

Внимание!

ЕНВД отменяется с 1 января 2021 года и вам нужно будет заранее выбрать систему налогообложения

Если использовался УСН, нужно будет предоставление:

- справку из ПФР, в который велись отчисления при ведении деятельности до 1.01.2001 года;

- справку из отделения ФНС территориального, куда ИП уплачивал взносы, которые подлежат дальнейшему перезачислению в ПФР при ведении деятельности после 1.01.2001 года;

- предоставление архивных справок при ведении трудовой деятельности до 1.01.1991г;

- справки, подтверждающие факт смены фамилии, если таковая была осуществлена;

- если у ИП есть иждивенцы, нужно предоставить документы это подтверждающие;

- справка, которая подтвердит, что у ИП нет задолженностей перед ПФР.

Список документов достаточно широк и может отличаться в конкретных случаях. А потому перед тем, как приступать к оформлению, необходимо обязательно будет проконсультироваться с сотрудниками в региональном отделении ПФР. Сотрудники будут обязаны предоставить всю информацию о необходимых документах каждого конкретного случая.

Как рассчитывают пенсию ИП?

В процедуре расчета пенсии индивидуальным предпринимателям имеется очень много разнообразных нюансов и особенностей. Начиная с 2015 года, процесс вычисления пенсии основан на количестве баллов, которые начислены за весь период учитываемого стажа. На сегодняшний день применима следующая формула:

Каждый год на размеры пенсии все большее влияние оказывает размер пенсионных коэффициентов. На сегодняшний день с каждым годом неиспользования пенсии, она растет на какой-то определенный процент: фиксированная 5,6%, а страховая 7%.

Факторы, влияющие на размер пенсии для ИП:

- суммы, которые перечисляются в ПФР самим ИП;

- размер стажа;

- длительность неиспользования пенсии.

Наиболее существенные моменты следует изучить заранее. Только в таком случае возможно избежание возникновения различных спорных моментов и осложнений.

Порядок индексации

На сегодняшний день индексацию производят для любых пенсий. Под индексацией понимают корректировку размеров пенсии для увеличения покупательской способности, что связано с высокой инфляцией в России. Размер индексации обычно равняется величине инфляции, к которой прибавляют 2%. В наши дни такое правило уже не действительно, основная причина этого – сложная ситуация в экономике страны, очень высокая инфляция, которая за 2020 год составила целых 4%. Но размеры пенсий все равно увеличиваются, хотя и на величину гораздо меньшую, чем раньше.

За последние годы пенсионная индексация приобрела следующий вид:

Нужно учитывать факт, что официально трудоустроенные пенсионеры, получающие зарплату имеют не индексируемую страховую часть в 2021 году. Посредством снижения индексации правительство планирует снижение величины дефицита бюджета и решить некоторые прочие проблемы экономического характера. Чтобы выяснить точный размер индексации для конкретного временного периода, нужно обратиться напрямую в региональное отделение ПФР или зайти на официальный сайт. Все вопросы, касающиеся индексации, на сегодняшний день решаются Госдумой РФ.

Процесс получения пении ИП сегодня обладает некоторыми серьезными особенностями. Все эти особенности указаны в документах, имеющих нормативно-правовой характер. Их список достаточно обширный.

Читайте также: