Проценты на пенсионную карту в чувашкредитпромбанке

Сейчас мы рассмотрим банки, которые выдают кредитные карты пенсионерам без посещения банка. Мы составили списки кредитных учреждений с небольшим описанием предложений каждого из них. Вы сможете сравнить условия по картам, выбрать оптимальный вариант для себя и сразу же отправить заявку на получение карты с доставкой на дом, пересылкой по почте или оформлением всего за 1 визит в банк.

Срочная потребность в деньгах может возникнуть у каждого из нас, и пенсионеры - не исключение. Эта категория заемщиков не всегда имеет возможность посетить банковский офис в силу своего возраста, для них гораздо комфортнее удаленное взаимодействие с кредитной организацией. Поэтому банки, которые выдают кредиты пенсионерам без посещения отделения, вызывают такой интерес и пользуются популярностью.

Некоторые люди ошибочно полагают, что людям пенсионного возраста выдают заемные средства неохотно. Это не так, как раз пенсионеры находятся в приоритете у кредиторов, так как относятся к своим кредитным обязательствам добросовестно. Следовательно, риск невозвратов среди этой категории заемщиков минимален. И, кроме того, у таких клиентов есть официальный стабильный доход - ежемесячная пенсия. Банки наоборот постепенно поднимают максимальное ограничение по допустимому возрасту при кредитовании или вовсе его убирают.

Плюсы и минусы оформления кредитной карты

Кредитная карта является одним из самых востребованных банковских продуктов.

Она имеет ряд преимуществ:

- Ее можно использовать для оплаты товаров и услуг в обычных магазинах, а также для совершения покупок в интернете.

- Также с нее можно снимать наличные деньги при необходимости. В некоторых компаниях на такие операции распространяется льготный период, а также отсутствует комиссия.

- В отличие от потребительских кредитов платить проценты по кредитке нужно только при использовании денежных средств с баланса, ставка действует не с момента предоставления ссуды. При этом процент начисляется только на потраченную сумму, а не на весь кредит сразу.

- Практически все кредитные карточки имеют льготный период , продолжительность которого отличается в разных банках. В течение определенного времени клиент может пользоваться заемными средствами абсолютно бесплатно. Если он вернет всю израсходованную сумму до определенной даты, то переплата составит 0 рублей. Если все время соблюдать условия грейс-периода, то карта может стать абсолютно бесплатной (при условии отсутствия платы за годовое использование).

В среднем льготный период длится 55, но может достигать 100 дней, 110 дней и даже 120. Такие предложения можно найти в Райффайзенбанке , в Альфа-банке и Открытии . Неудивительно, что эти карточки заказывают чаще всего, к тому же получить их можно прямо на дом.

- Некоторые кредитки можно использовать как карты рассрочки . Рассрочка по кредитной карте позволяет покупать товары без переплаты. Можно оформить рассрочку на срок от 2 месяцев до 1,5 лет. Самые популярные среди таких карточек - от банка Тинькофф (с доставкой на дом), Совкомбанка (Халва с доставкой), Хоум Кредит Банка (Свобода).

- Заемщик может снимать только ту сумму, которая ему нужна . Совершать расходные и приходные операции можно в рамках установленного банком лимита.

- Кредит является возобновляемым. Можно пополнять карту и вновь пользоваться средствами.

- Подать заявку можно онлайн. Это очень важно для пожилого человека, которому тяжело лишний раз посещать отделение. Отправить заявку очень просто, даже для человека, который мало знаком с компьютером. Оформление проводится буквально в несколько кликов и занимает не более 5 минут. Как правило, на страничке имеются подсказки, которые помогают правильно заполнить анкету и отправить заявку.

- Получить кредитную карту можно различными способами: посетив отделение лично, по почте или с курьером. В условиях пандемии коронавируса банковские сотрудники приезжают в защитных масках и перчатках. Они привозят на дом к клиенту саму карту и документы на подпись.

- Можно подать заявки сразу в несколько банков. Но не больше 2-3, так как многочисленные запросы негативно сказываются на состоянии кредитной истории.

- Кредитную карточку проще оформить, чем займ наличными, и она удобнее в использовании. Человеку не нужно носить с собой крупные суммы. Кроме того, пенсионерам обычно нужна небольшая сумма (до 100 тысяч рублей), ее легко получить, особенно при наличии хорошей кредитной истории.

- Можно настроить автооплату для совершения платежей по кредитам, коммунальным услугам и т.д.

Среди недостатков отметим:

- Получить пластик в полностью удаленном режиме можно только при наличии хорошей кредитной истории. Допустимо, если в прошлом было несколько небольших просрочек (до 30 дней).

- Современные кредитки имеют множество опций и возможностей, на изучение всех технологий придется потратить время.

- Максимально возможный лимит по определенной карточке сразу не одобрят. Но впоследствии он может быть увеличен, если активно пользоваться пластиком и не допускать просрочек.

В каком банке пенсионер может оформить карту с доставкой на дом?

Сегодня не так много предложений по кредиткам, которые можно получить без посещения банка. Мы выбрали лучшие из программ и разложили их по возрастам.

Для пенсионеров до 85 лет и более:

- ВТБ . Услуга курьерской доставки доступна только проверенным клиентам, известным банку - участникам зарплатного проекта или получающим пенсию на счет ВТБ. На сайте компании не указано ограничение по максимальному возрасту заемщика, смеем предположить, что его нет. Наиболее интересная кредитка от данной организации - Карта Возможностей с бесплатным обслуживанием, длинным льготным периодом в 110 дней и повышенным кэшбэком при покупках у партнеров. Ставка 0% во время грейс-периода, вне его - от 11,6% за покупки и от 31,9% за снятие наличных.

- Ситибанк - Citi Simplicity. Также указан только минимальный возраст - 22 года, ограничений по максимальному возрасту нет. Оформление без справок о доходах при наличии хорошей кредитной истории. Карточка с бесплатным годовым обслуживанием, без комиссии за снятие и без штрафов за просрочки. Ставка - от 20,9%. Льготный период - 150 дней, но он не распространяется на операции по снятию наличных и переводы. Также грейс-период не действует, если карточка используется в качестве карты рассрочки. Лимит для новых клиентов - 300000 рублей, для постоянных - 1 млн рублей.

- Альфа-банк "100 дней без %". Лимит - 500 тысяч рублей, до 50000 рубл., ставка - от 11,99%. В месяц можно снимать наличные без комиссии в любых банкоматах мира. Льготный период - до 100 дней. Карту можно забрать лично в отделении или у представителя банка в любом удобном месте - дома, на работе, в кафе и т.д. Решение по заявке за 2 минуты. Карточку можно оформить с 18 лет, ограничений по максимальному возрасту нет. Эту кредитку можно использовать для закрытия невыгодных кредитов других банков, то есть, для рефинансирования.

- Почта Банк - Элемент 120 . Выдается людям в возрасте от 18 лет и старше. Лимит - от 10 тысяч до 1,5 млн рублей. Беспроцентный период - до 4 месяцев. Кэшбэк при покупках телефоном и онлайн - до 12%. Решение по заявке - за 1 минуту. Можно выпустить либо пластиковую карту, либо виртуальную. Во втором случае посещать отделение не нужно.

Для пенсионеров в возрасте 75-80 лет и все те, которые выше:

- Открытие - 120 дней. Бесплатное обслуживание и продолжительный льготный период. Решение за несколько минут. Карточку доставляет курьер в защитной маске и перчатках.

Для пенсионеров до 70 лет и все те, которые выше:

- Тинькофф Банк - Платинум. Безусловный лидер по выдаче карт с доставкой, обещает привезти пластик на следующий день. Решение по заявке принимается моментально. Вы получаете лимит до 700.000 рублей, ставку от 0% по рассрочке и от 12% до 49,9% годовых по остальным операциям. Есть льготный период до 55 дней на все покупки, обслуживание обойдется в 590 рублей ежегодно. Карточку можно использовать для получения рассрочки до 12 месяцев.

- Тинькофф - карта Drive. Продукт для автолюбителей. Беспроцентный период - до 55 дней. Бонусы за покупки на АЗС и оплату автоуслуг - до 10%, до 5% за платежи карточкой (штрафы ГИБДД, Московский паркинг, Автодор) и 1% за любые покупки. Ставка - от 15%. Лимит - 700 тысяч рублей. Пластик бесплатно доставляют на дом. Ответ по заявке за 5 минут.

- Восточный банк. 0% на все операции в течение 90 дней. Повышенный кэшбэк - до 15% в любой категории на выбор. Лимит - 300000 руб. Есть бесплатная доставка на дом. Карточка доступна клиентам в возрасте до 71 года.

- МТС Банк - Карта МТС Деньги Weekend . До 51 дня без процентов. До 5% кэшбэк за покупки с выплатой каждую пятницу. Лимит - до 299999 рублей. Стоимость обслуживания в год - 1200 рублей. Ставка - 24,9-27%. Получить карточку можно несколькими способами - забрать лично в отделении, в салонах связи МТС или заказать бесплатную курьерскую доставку на удобный адрес и в любое время.

Все указанные кредитки можно заказать с курьером. Более того, решение по онлайн-заявкам при их оформлении принимается всего за несколько минут, а в некоторых случаях моментально.

Банки, в которых пенсионеры могут срочно взять кредитную карту, подав онлайн-заявку и посетив отделение лишь 1 раз

Предлагаем вашему вниманию банки, которые быстрее других принимают решение по онлайн-заявкам и сразу же приглашают в офис для подписания документов.

- Тинькофф (от 12%) - внушительный лимит - до 700 тысяч рублей, беспроцентный период - до 1 года. Мгновенное решение и доставка на следующий день.

- Восточный (от 9,9%) - лимит до 300 тысяч рублей и продолжительный льготный период в 90 дней, распространяющийся на все виды операций.

- ВТБ (от 11,6%) - с бесплатным обслуживанием, льготным периодом в 110 дней и возможностью снимать наличные без комиссии в сумме до 50 тысяч рублей.

- Альфа-банк (от 7,7%) - до 100 дней без процентов и 50 тысяч рублей ежемесячно без комиссии. Доступны переводы денежных средств с кредитки на кредитные карточки других банков (до 800 тысяч рублей) без оплаты комиссии и с получением кредитных каникул.

- Почта Банк (от 7,9%) - с лимитом до 1,5 млн рублей и беспроцентным периодом до 4 месяцев. Кэшбэк - до 12%.

- Открытие (от 13,9%) - 120 дней беспроцентного пользования, лимит - до 500 тысяч рублей. Снятие до 200 тысяч рублей в день без комиссии.

- Ситибанк - широкий выбор карт с бесплатным обслуживанием, продолжительным льготным периодом - до 150 дней и лимитом до 300 тысяч рублей. Бесплатное снятие наличных и большие скидки у партнеров.

Какие документы должен подготовить пенсионер?

Для оформления кредитной карты с доставкой на дом, пересылкой по почте или получением всего за 1 визит в банк необходимо подготовить определенный пакет документов.

Неработающим пенсионерам понадобятся:

- Российский паспорт.

- Пенсионное удостоверение.

- Сама заявка на выдачу кредитки. Подать ее быстрее онлайн, просто пройдите по ссылке понравившегося банка.

- Выписка из ПФР (по запросу кредитора).

Работающие пенсионеры дополнительно предоставляют 2-НДФЛ ,если нужен большой лимит на карте. Также это позволяет повысить свои шансы на получение кредитки.

Как оформить кредитную карту не выходя из дома: пошаговая инструкция

Для получения кредитки в удаленном режиме нужно сделать следующее:

- Открыть сайт выбранной кредитной компании.

- Тщательно изучить условия - ставки, сроки, суммы, способы выдачи. Произвести предварительный расчет на онлайн-калькуляторе.

- Заполнить анкету. Некоторые банки предлагают короткую форму, в которую нужно внести только ФИО, контактный телефон и электронную почту. Другие компании размещают более расширенную анкету, в которую необходимо внести персональную информацию, паспортные данные, сведения о работе и мобильный (стационарный) телефон.

- Отправить заявку и ждать ответ. Решение обычно принимается очень быстро, за 2-5 минут, а иногда моментально. В процессе рассмотрения заявки из банка могут позвонить для уточнения тех или иных моментов, так что следует держать телефон под рукой.

- В случае одобрения выдача средств производится разными способами на выбор клиента - в отделении или с доставкой курьером, а МТС Банк дополнительно предлагает забрать пластик в салонах связи МТС.

Рекомендации по безопасному использованию кредитной карты

Тем, кто собирается впервые оформить кредитку, нужно соблюдать определенные правила:

- Внимательно изучайте договор и условия перед подписанием кредитной документации. Если курьер приедет к вам домой, то можно показать документы и другим членам семьи, чтобы посоветоваться с ними.

- Не сообщайте свой PIN-код чужим людям.

- Не платите кредиткой и не оставляйте ее данные на неизвестных, непроверенных и подозрительных сайтах. Обычно всплывает предупреждение от браузера, что открываемый сайт является небезопасным. Помните о том, что нормальные странички, которые обеспечивают защиту ваших данных, имеют в адресной строке значок замка и https://.

- Храните карточку в надежном месте, чтобы не повредилась ее магнитная полоса и она сама не сломалась.

- Для постоянного контроля за своим счетом удобно подключить SMS-оповещения.

- При утере или краже карточки сообщите сразу же об этом в банк , чтобы он заблокировал пластик и мошенники не смогли воспользоваться вашими средствами. Даже если нашедший человек вернет вам карту, лучше заказать ее перевыпуск, так как карточка уже побывала в руках третьих лиц, и дальнейшее ее использование нельзя назвать безопасным.

Следуйте этим рекомендациям и пользование карточкой будет максимально безопасным.

| Сумма | руб. |

| Начисленные проценты | руб. |

| Сумма с процентами | руб. |

| Тип вклада | рублевый |

| Процентные ставки | От 7.35% до 6% |

| Сумма | От 10 ₽ до 10 000 000 ₽ |

| Сроки | От 13 мес. до 13 мес. |

| Пополнение | Есть |

| Частичное снятие | Есть |

| Пролонгация | Есть |

| Капитализация процентов | Нет |

| Выплата на карту | Нет |

| Частота выплаты процентов | Ежеквартально |

Описание вклада «Новый Пенсионный»

Открыть вклад в банке Чувашкредитпромбанк под названием «Новый Пенсионный» вы можете на самых привлекательных условиях, специально для пользователей портала IQBanks.ru:

- доходная ставка по депозиту начисляемая банком - от 7.35% до 6% ;

- срок, установленный банком по размещению депозита - от 13 дн. до 13 дн. ;

- минимальная сумма вклада (должна быть больше или равна) - 0.01 тыс. ₽ , максимальная сумма не более - 10000 тыс. ₽ ;

- возможность пополнения депозитного счета - есть;

- наличие возможности частичного снятия средств - есть;

- пролонгация данного вклада - есть;

- капитализация процентов - нет;

- возможность вывода средств на банковскую карту - нет;

- частота выплаты процентов ежемесячно - Ежеквартально;

Как открыть вклад «Новый Пенсионный»

На данный момент банк Чувашкредитпромбанк предоставляет два варианта открытия вклада «Новый Пенсионный»:

- оформление на нашем сайте, заполните форму, которая расположена ниже данного текста;

Полный список доступных вкладов от Новый Пенсионный вы сможете найти нажав на ссылку все вклады.

Согласие на обработку персональных данных

Согласие на обработку персональных данных

Настоящим в соответствии с Федеральным законом № 152-ФЗ «О персональных данных» от 27.07.2006 года свободно, своей волей и в своем интересе выражаю свое безусловное согласие на обработку моих персональных данных информационного-портала «IQBanks» (далее по тексту - Оператор).

Персональные данные - любая информация, относящаяся к определенному или определяемому на основании такой информации физическому лицу.

Согласие дано Оператору для совершения следующих действий с моими персональными данными с использованием средств автоматизации и/или без использования таких средств: сбор, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, обезличивание, а также осуществление любых иных действий, предусмотренных действующим законодательством РФ как неавтоматизированными, так и автоматизированными способами.

Данное согласие дается Оператору для обработки моих персональных данных в следующих целях:

Настоящее согласие действует до момента его отзыва путем направления соответствующего уведомления на электронный адрес mail@iqbanks.ru. В случае отзыва мною согласия на обработку персональных данных Оператор вправе продолжить обработку персональных данных без моего согласия при наличии оснований, указанных в пунктах 2 – 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152-ФЗ «О персональных данных» от 26.06.2006 г.

Информация о банке

История Чувашкредитпромбанк Коммерческий банк Чувашкредитпромбанк был создан в 1990г. В состав учредителей вошли ведущие предприятия региона. В целях дальнейшего существования и развития фининститута, его участниками было принято решение об акционировании. Таким образом, в 1992г. на территории Чувашской республики было зарегистрировано ОАО «АКБ Чувашкредитпромбанк». Кредитная организ. вся информация о Чувашкредитпромбанке

Изменение ставок на вклады на 3 месяца

Изменение ставок на вклады на полгода

Изменение ставок на вклады на 1 год

Изменение ставок на вклады

Перед открытием вклада в Чувашкредитпромбанке возникает масса вопросов: как выбрать вклад, в какой валюте лучше открыть, какие бываю вклады, как его оформить. Мы постараемся предоставить максимально подробную информацию и ответить на часто задаваемые вопросы.

Для выбора оптимальной программы необходимо изучить все предложения в таблице выше. Подробное описание депозитов доступно по нажатию левой кнопки мыши на кнопку "Характеристики". После нажатия откроется страница с подробным описанием всех параметров депозита, а также станет доступен онлайн-калькулятор.

На что нужно обратить внимание при выборе вклада:

- Ставка: первым делом нужно узнать ставку, она зависит параметров и способов оформления депозита (многие банки при онлайн оформление повышают накопительную ставку на от 0,5 до 1%).

- Возможность досрочного снятия денежных средств: советуем всем ознакомиться с возможностью досрочного закрытия вклада. Есть ряд программ, которые запрещают снятие средств раньше прописанного в договоре срока.

- Способы начисления процентов: внимательно изучите все способы начисления и их периодичность. Часто банки предлагают выводить проценты на карту, на счет физического лица или зачислять их к общей сумме вклада. Встречаются случаи, когда банк выплачивает проценты в конце срока размещения депозита, здесь нужно быть внимательным к деталям.

- Наличие пролонгации вклада: в основном банки предлагают автоматическую пролонгацию вклада (когда срок размещение денег по депозиту подходит к концу он может быть автоматически продлен, если вкладчик не решил выводить денежные средства). Но стоит отметить, что есть ряд депозитов, где по договору запрещено автоматически продлевать вклад.

Эта информация позволит Вам избежать неприятностей в процессе работы с банком и получить максимальную выгоду!

Для оформления вклада в Чувашкредитпромбанк следуйте инструкции:

- Рассмотрите все доступные предложения банка;

- Внимательно изучите все условия и параметры вклада;

- Определитесь с конкретной накопительной программой;

- Приступайте к оформлению.

Для открытия вклада в Чувашкредитпромбанк существует 2 способа:

- Личное визит в ближайшее отделение банка;

- Оформление путем подачи онлайн-заявки.

Первый способ открытия достаточно трудоемкий и проблематичный. Второй способ позволяет выиграть время и дополнительно увеличить накопительную ставку (за дистанционное открытие вклада через интернет банки увеличивают ставку от 0,5 до 1%).

Заполнить онлайн-заявку на открытие вклада необходимо так:

- Нажимаете левой кнопкой мыши на кнопку "Характеристики";

- Рассчитываете в онлайн-калькуляторе доходность по вкладу;

- Подробно заполняете все поля формы онлайн заявки;

- После заполнения анкеты нажмите кнопку "Отправить".

Заполнение онлайн-заявки на открытие вклада займет 5 минут. После отправки данных ожидайте звонка от сотрудника банка, который проведет сверку данных и подробно проинструктирует Вас о дальнейших действиях.

Факторы оказывающие влияние на размер накопительной ставки:

- Тип и программа вклада: для каждой накопительной программы банк назначает уникальную ставку, она может зависеть от суммы, срока размещения и других параметров:

- Капитализации процентов;

- От операций по депозитам: в случаях с возможностью частичного или полного снятия ставка уменьшается. В программах без возможности досрочного закрытия вклада процентная ставка выше.

Все вопросы по влиянию ставки на размер накоплений вы можете запросить в Чувашкредитпромбанке.

Если закрытие вклада не запрещено в условиях договора, то клиент может досрочно закрыть его и забрать свои сбережения. В процессе данного действия банк пересчитает начисление процентов на дату закрытия вклада в соответствии со ставкой указанной в договоре.

Способы по закрытию вклада:

- Посетить отделение банка и подать рукописное заявление на закрытие вклада;

- Сделать запрос через личный кабинет банка.

Инструкция по закрытию вклада через интернет:

- Открыть личный кабинет вкладчика;

- Проверить сумму последнего начисления накопительной части;

- Оставить запрос в личном кабинете на закрытие вклада (некоторые банки принимают только письменные заявления);

- Указать удобный способ получения накоплений (на банковскую карту или на счет физического лица).

Следуя нашим рекомендациям вы сэкономите свое время и нервы.

Во многих кредитных организациях есть специальные предложения для пенсионеров, причем зачастую для получения таких продуктов достаточно просто показать пенсионное удостоверение. Иногда, правда, привилегии действуют только при получении пенсии на карту банка.

Некоторые думают, что получать пенсию возможно только на карту «Сбербанка», потому что это государственный банк, а государство выдаёт пенсии именно через эту кредитную организацию.

Однако пенсионный фонд может осуществлять перевод пенсии и в другие кредитные организации. Для того чтобы перевести пенсию на карту другого банка, иногда даже необязательно самому идти в пенсионный фонд, заявление на перевод можно заполнить непосредственно в отделении банка.

Благодаря наличию переводов с карты на карту, межбанку, переводам через Систему быстрых платежей сейчас не так уж и важно, на какую именно карту будет приходить пенсия, ведь перевести деньги на нужную карточку – это минутное дело. Тем не менее, когда есть возможность получить дополнительные преимущества по пенсионным картам различных банков, почему бы не потратить немного времени на их оформление.

В сегодняшней статье я подобрал пенсионные карты, которые показались мне интересными на данный момент. Жду ваших дополнений в комментариях.

Лучшие пенсионные карты 2020

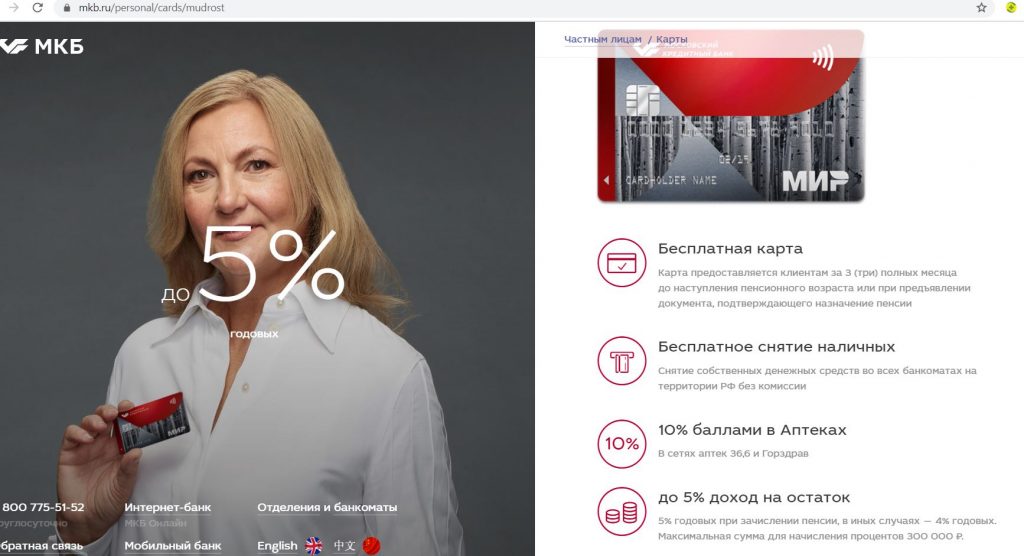

1 Карта «Мудрость» от «МКБ».

Выпуск и обслуживание пенсионной карты «Мудрость» от «МКБ» бесплатны без каких-либо дополнительных условий. СМС-информирование тоже бесплатно.

По карте «Мудрость» каждый квартал можно выбрать две категории для 5% кэшбэка. Категории периодически меняются, единственное, на постоянной основе среди доступных для выбора категорий пенсионерам предлагаются «Аптеки».

Помимо «Аптек», в третьем квартале любимой можно сделать категорию «ЖКХ» (МСС 4900), «Кафе и рестораны» (MCC 5811, 5812, 5813); «Такси» (MCC 4121); «АЗС» (MCC 5541, 5542, 5983, 5172); «Детские товары» (MCC 5641, 5945, 5970); «Домашние питомцы» (MCC 0742, 5995); «Салоны красоты» (MCC 7230, 7297, 7298). Кэшбэк начисляется баллами, которыми можно компенсировать ранее совершенную покупку в неповышенных категориях от 1000 руб.

Карту «Мудрость» можно бесплатно пополнять с карт других банков через собственные сервисы «МКБ» (важно только убедиться, чтобы эмитент карты-донора не брал комиссию за подобные операции), помимо этого у нее есть бесплатная обналичка в любых сторонних банкоматах, бесплатный исходящий межбанк (переводы по номеру счета), бесплатные исходящие переводы по номеру карты (месячный лимит 20 000 руб.), а также бесплатные переводы по номеру телефона через Систему быстрых платежей.

Для получения карты достаточно просто показать пенсионное удостоверение. Если оформить получение пенсии на карту «Мудрость», то единственной плюшкой будет повышенный процент на остаток. Так без перевода пенсии на ежедневный остаток до 300 000 руб. положено 4% годовых, с переводом — 5% годовых.

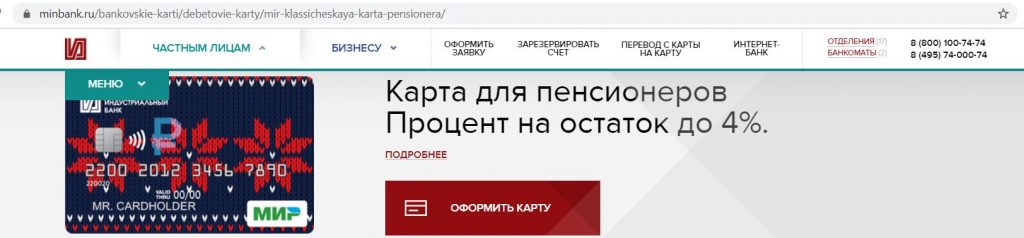

2 «Карта пенсионера» от «Московского Индустриального банка» («Варежка»).

Пенсионная карта «Московского Индустриального банка» («Варежка») несколько утратила свою привлекательность, однако даже с учетом недавних изменений она все равно выглядит вполне достойно.

У «Варежки» есть кэшбэк в 3% в супермаркетах и 5% в аптеках (месячный лимит вознаграждения 1000 руб.). Карты, выданные до 01.07.2020, бесплатны без дополнительных условий, а вот у новых карт для бесплатности нужно поддерживать минимальный остаток от 10 000 руб. (иначе плата составит 59 руб./мес.).

При остатке от 50 000 руб. на «Варежке» будет начисляться 4% годовых. Карта умеет стягивать, не берет комиссию за донорство, смс-информирование бесплатно, также есть беслатный межбанк и бесплатная обналичка в сторонних банкоматах ( месячный лимит 15 000 руб./мес.).

Для оформления карты достаточно просто показать пенсионное удостоверение. Получение пенсии на «Варежку» не даст никаких дополнительных преимуществ.

UPD: 25.07.2020

“Московский Индустриальный банк” решил еще немного подрезать кэшбэк по “Варежке”.

С 01.08.2020 появляется уточнение, что в категории «Супермаркеты» (теперь туда, помимо МСС 5411, входит еще и МСС 5499) повышенный кэшбэк в 3% будет начисляться с суммы покупок не более чем в 10 000 руб./мес., для аптек также появился месячный предел трат в 10 000 руб. для выплаты кэшбэка в 5%. На сумму превышения будет действовать стандартная ставка в 1%.

Зато появляется процент на остаток до 50 000 руб. в 3%, на сумму от 50 000 руб. остается 4% годовых.

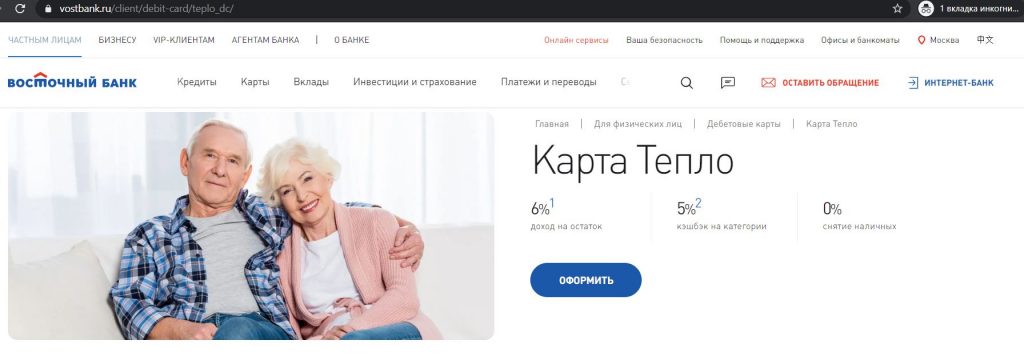

3 Карта «Тепло» от банка «Восточный».

По дебетовой карте «Тепло» основные преимущества доступны только при фактическом получении пенсии на эту карту, составить соответствующее заявление можно непосредственно в офисе банка.

По дебетовой карте «Тепло» положены 5% кэшбэка за оплату услуг ЖКХ (MCC 4900), за покупки в аптеках (МСС 5122, 5912) и за общественный транспорт (МСС 4111, 4112, 4131, 4214). За оплату услуг ЖКХ из интернет-банка «Восточного» также начисляется повышенное вознаграждение. Месячный лимит вознаграждения — 1000 руб. Кэшбэк начисляется в виде баллов на специальный бонусный счет в течение 5 дней с момента совершения операции. Баллами можно компенсировать полную стоимость ранее совершенных покупок от 500 руб.

В правилах бонусной программы есть упоминание, что доля покупок в повышенных категориях не должна превышать 70% от всех операций. Однако на практике никто это правило не соблюдает, а кэшбэк все равно начисляется.

Выпуск карты стоит 150 руб., обслуживание бесплатно. При поступлении на счет пенсионных выплат банк начислит на бонусный счет 150 баллов (эквивалентны 150 руб.).

Если заказать Tinkoff Black по специальной ссылке и потратить в первый месяц от 5000 руб., то банк подарит 1000 руб. Все подробности в статье.

Храни Деньги! рекомендует:

Смс-информирование у карты платное (со второго месяца) и подключается при этом автоматически, однако его легко отключить на горячей линии или с помощью чата поддержки в интернет-банке.

При регулярном поступлении пенсии на карту «Тепло» на ежедневный остаток от 10 000 до 500 000 руб. положено 6% годовых.

Карта умеет стягивать и сама не берет комиссию за донорство.

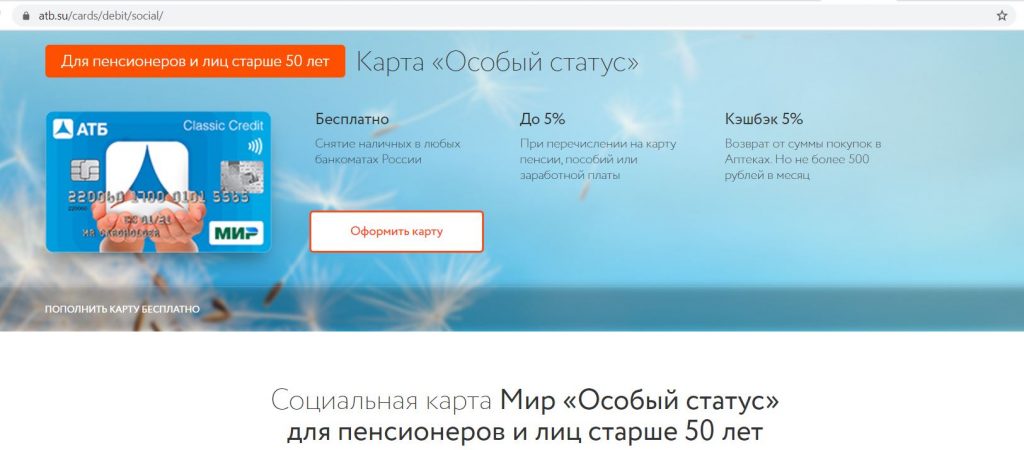

4 Карта «Особый Статус» от «АТБ».

Выпуск и обслуживание карты «Особый Статус» от «АТБ» бесплатны без каких-либо дополнительных условий. Карту могут оформить лица, которым уже исполнилось 50 лет:

По карте предусмотрен кэшбэк в 5% за МСС 5122 (Аптеки), 5912 (Аптеки), 5975 (Слуховые аппараты), 5976 (Ортопедические товары), 8043 (Оптика), 8099 (Различные медицинские услуги). Месячный лимит кэшбэка небольшой — 500 руб.

При получении пенсии на карту «Особый Статус» на остаток собственных средств положено 5% годовых, без перечисления пенсии — 3% годовых.

Карта умеет стягивать, не берет комиссию за донорство, правда, есть неприятная комиссия за операции квази-кеш (оплата дорожных чеков, денежных обязательств, оплата лотерейных билетов, игровых фишек в казино). С карты можно снимать наличные без комиссии в любых сторонних банкоматах на территории РФ (дневной лимит 150 000 руб., месячный – 500 000 руб.).

Полный пакет смс-информирования платный, стоит 59 руб., однако его можно не подключать. Перед оформлением карты нужно сказать, что вам нужен бесплатный «обязательный пакет» (на нем тоже приходят сообщения о каждой расходной операции).

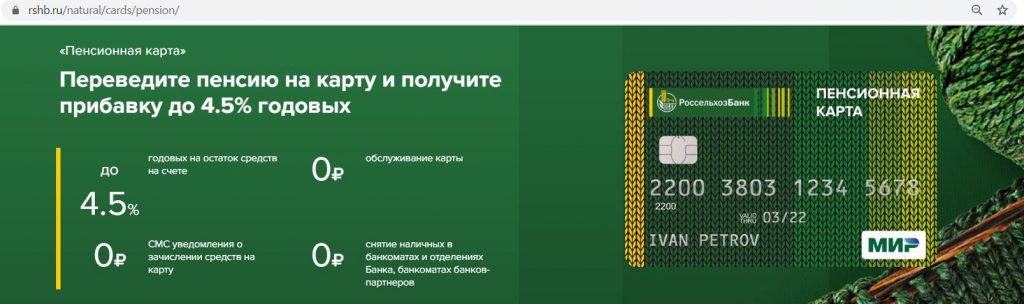

5 Пенсионная карта «Россельхозбанка».

В «Россельхозбанке» при предъявлении пенсионного удостоверения можно получить пенсионную карту с бесплатным выпуском и обслуживанием.

По карте предусмотрен кэшбэк в 5% в аптеках, месячный лимит 2000 руб.

На ежедневный остаток от 1000 руб. начисляется 3% годовых. Также по карте можно получить дополнительные 1,5% годовых на минимальный остаток за месяц, если он был выше 75 000 руб.

Карта умеет стягивать, не берет комиссию за донорство, есть бесплатные переводы по номеру телефона через Систему быстрых платежей (месячный лимит 100 000 руб.), бесплатная обналичка в банкоматах банков-партнеров («Альфа-Банка», «Промсвязьбанка», «Росбанка», «Райффайзенбанка»).

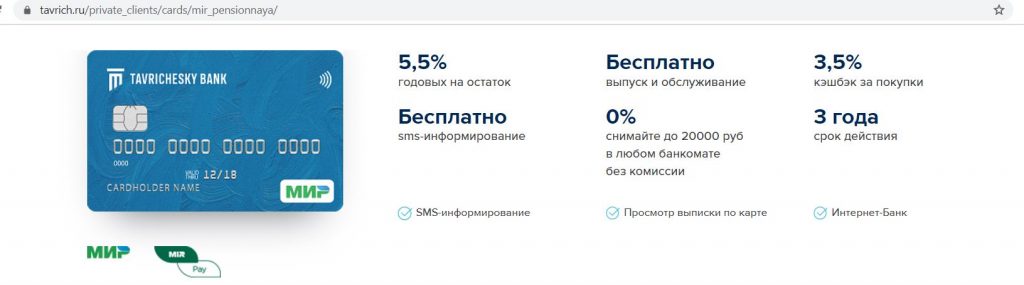

6 Пенсионная карта банка «Таврический».

При предъявлении пенсионного удостоверения можно оформить бесплатную пенсионную карту в банке «Таврический».

На ежедневный остаток на пенсионной карте начисляется 5,5% годовых без каких-либо дополнительных условий. У карты есть бесплатная обналичка в сторонних банкоматах (лимит 20 000 руб./мес.), бесплатное смс-информирование, нет комиссии за донорство.

По карте положен кэшбэк в 3,5% бонусами в категориях «Транспорт», «Спорт», «Красота», «Рестораны», «Авто» при сумме покупки от 300 руб. Месячный лимит вознаграждения — 3000 бонусов. Бонусами можно компенсировать 50% стоимости покупки в повышенных категориях.

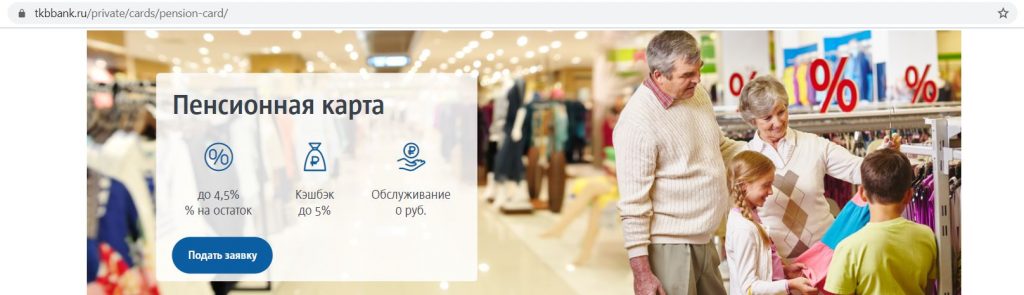

7 Пенсионная карта «Транскапиталбанка».

В «Транскапиталбанке» есть бесплатная пенсионная карта, для получения которой достаточно показать пенсионное удостоверение.

На ежедневный остаток на пенсионной карте «ТКБ» до 200 000 руб. начисляется 4,5% годовых. Есть бесплатная обналичка в сторонних банкоматах (до 200 000 руб.), с карты можно бесплатно стягивать.

Карты платежной системы Visa (их дают, если не получать пенсию на эту карту) участвуют в бонусной программе «ТКБ-Клуб», согласно которой можно получать 5% кэшбэка баллами в любимой категории (ей может быть «Авто», «Красота», «Развлечения», «Дом и ремонт», «Путешествия»). Стоит отметить, что в повышенные категории у «ТКБ» входит много интересных МСС-кодов, редко встречающихся в программах лояльности других банков. Баллами можно компенсировать покупку от 3000 руб.

8 «Активная» от «Росгосстрах Банка».

У «Росгосстрах Банка» есть бесплатная пенсионная карта «Активная». Формально для ее получения достаточно просто показать пенсионное удостоверение, но на практике требуют именно оформление перевода пенсии, ссылаясь на внутреннее распоряжение:

Карта интересна кэшбэком в 3% за медицинские услуги (МСС 8099 – Практикующие врачи, медицинские услуги, МСС 8021 – Дантисты, ортодонты, МСС 8043 – Оптика, оптические товары и очки). Минимальный ежемесячный безналичный оборот по карте для выплаты кэшбэка — 3000 руб.

С карты можно снимать наличные без комиссии в банкоматах банков-партнеров (Сбербанк, «Открытие», «ВТБ»), комиссии за донорство нет, смс-информирование бесплатно. Есть процент на минимальный остаток за месяц (при остатке от 3000 до 250 000 руб. положено 4% годовых).

9 Пенсионная карта «Промсвязьбанка».

В «Промсвязьбанке» бесплатная пенсионная карта доступна для оформления и без перевода пенсии.

За покупки на АЗС и в аптеках по пенсионной карте «ПСБ» положен кэшбэк 3%, максимум 3000 руб./мес.

При поддержании неснижаемого остатка от 3000,01 руб. (в первом месяце этого условия нет) на ежедневный остаток на пенсионной карте «Промсвязьбанка» начисляется 5% годовых, есть бесплатная обналичка в банкоматах банков-партнеров («Россельхозбанк», «Альфа-Банк»). При фактическом зачислении пенсии появляется бесплатный межбанк (месячный лимит 100 000 руб.). Карта умеет стягивать, но сама берет комиссию за донорство.

Смс-информирование платное, но его можно отключить.

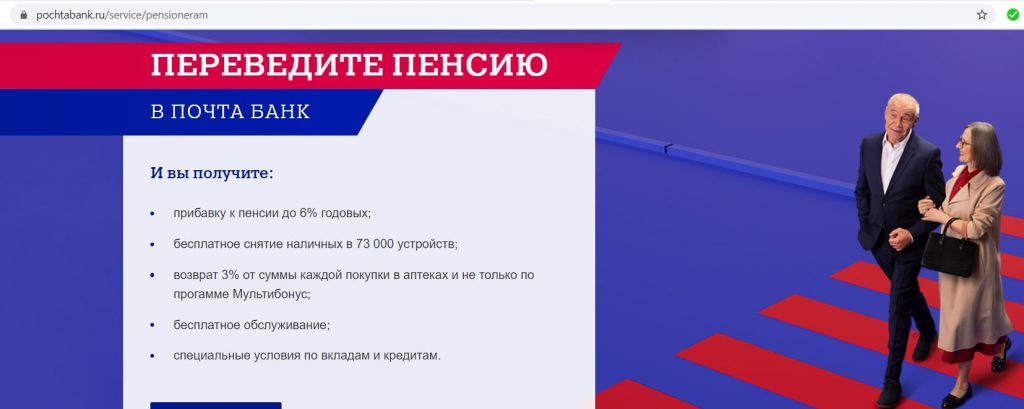

10 Пенсионная карта «Почта Банка».

Для получения привилегий по пенсионной карте «Почта Банка» нужно фактически оформлять перечисление пенсии на эту карту. Выпуск и обслуживание карточки бесплатны.

При наличии покупок на сумму от 10 000 руб./мес. на минимальный остаток за месяц на Сберегательном счете от 50 000 руб. будет начисляться 6% годовых, если покупок меньше — 5% годовых.

По пенсионной карте положен кэшбэк в 3% за покупки в категориях “Ж/д билеты”, “Топливо”, “Аптеки” и 1% на остальные покупки. Вознаграждение начисляется баллами программы «Мультибонус». Месячный лимит 3000 бонусов.

Карта умеет бесплатно стягивать с других карт (при сумме операции от 10 000 руб.), не берет комиссию за донорство, есть бесплатная обналичка в банкоматах группы «ВТБ».

Вывод

Как видите, многие банки предлагают пенсионерам довольно хорошие карты, есть из чего выбрать. Конечно же, для получения максимальной выгоды придётся разобраться в некоторых тонкостях, освоить интернет-банкинг, научиться стягивать с других карт и совершать бесплатные межбанковские переводы. Ничего сложного в этом нет, вполне можно разобраться, было бы желание.

Также стоит отметить, что пенсионные карты имеют платежную систему МИР, а значит по ним можно получать еще дополнительные привилегии, зарегистрировавшись на сайте privetmir.ru. Иногда там бывают очень выгодные акции.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях. Буду признателен за репост:)

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Сегодня все больше пенсионеров предпочитают получать выплаты на дебетовую карточку. А потому возникает вопрос, карту какого банка выбрать? Почта-Банк – один из самых популярных у пенсионеров. Его карточка позволяет получать и кэшбэк в виде бонусов, и проценты на остаток. Но есть несколько нюансов, которые надо знать и учитывать.

Сейчас Пенсионный фонд перечисляет выплаты только на карты национальной платежной системы МИР. А значит пожилым людям, оформляющим карточку для получения пенсии, надо выбирать именно карты МИР, а не VISA или Mastercard.

Не будем объяснять, почему получать социальные выплаты на банковскую карту удобнее, чем на почте. Это стало особенно понятно во время самоизоляции, которая обрушилась на всех нас из-за пандемии нового коронавируса. Число пенсионеров, желающих оформить карты для получения выплат, в этот период возросло в разы. К счастью, банки оказались готовы к такому наплыву желающих.

В Почта-Банке предлагают открыть Сберегательный счет, на который будут перечисляться деньги из ПФ РФ, а уже к нему оформить Карту МИР. Таким образом, клиент сможет пользоваться всеми возможностями, которые предоставляются банком.

Что именно это за возможности?

Что дает карта Почта-Банка для пенсионеров

Сегодня мы уже не желаем использовать банковскую карту просто как электронный кошелек для оплаты покупок в магазинах или интернете. Все хотят получать кэшбэк и проценты на остаток. Пенсионная карта Почта-Банка вместе со Сберегательным счетом дают такую возможность.

Проценты на остаток

В своей рекламе банк указывает довольно большие процентные ставки. Но на то она и реклама. А в реальности надо учитывать несколько нюансов.

1 Первое. Проценты начисляются не на сумму пенсионных выплат, поступающих ежемесячно на ваш счет, а на минимальный остаток в течение месяца.

Значит, если в какой-то момент вы потратили большую часть пенсии, и на карте осталось, например, 2 000 рублей, то именно на эту сумму и будут начислены проценты за текущий месяц.

Впрочем, в других банках такая же ситуация. Так что тут Почта-Банк не хуже и не лучше других.

2 Второе. Процентная ставка зависит от суммы минимального остатка, находящегося на счету в течение месяца, а также от размера трат по карте.

Для начисления процентов Почта-Банк разделил клиентов на несколько групп – тарифов: «Базовый», «Активный», «Зарплатный». Если вы получаете пенсию на счет в Почта-Банке, то вам присваивается тариф «Пенсионный».

А теперь внимание. С тарифом «Пенсионный» процент на остаток будет следующим:

3% при минимальном остатке на счете от 1000 до 50 000 рублей ;

4% при минимальном остатке на счете более 50 000 рублей и тратах по карте менее 10 000 рублей ;

5% при минимальном остатке на счете более 50 000 рублей и тратах по карте больше 10 000 рублей .

Кэшбэк

Клиентам Почта-Банка кэшбэк от покупок возвращается в виде бонусов. Их можно менять на деньги по курсу 1 бонус = 1 рубль или покупать товары и услуги в каталоге программы «Мультибонус».

Для пенсионеров, получающих выплату на счет в Почта-Банке, действуют специальные условия.

При подключении программы «Мультибонус» в Почта Банк Онлайн вы получите приветственные 500 бонусов после первой покупки от 500 рублей. А затем сможете получать следующий кэшбэк:

✓ 3% бонусами за покупки в магазинах одежды, обуви, в ресторанах и кафе;

✓ 5% дополнительно бонусами за оплату почтовых услуг (АО Почта России);

✓ 1% бонусами за остальные покупки.

Если совершать покупки у партнеров программу «Мультибонус», то можно возвращать кэшбэк до 14%.

Однако максимальное количество бонусов, которое можно получить за месяц, ограничено 3 000 баллов.

Стоимость оформления и другие условия

Остальные условия дебетовой карты МИР у Почта-Банка, в принципе, мало отличаются от других банков.

1. Первая карточка оформляется бесплатно. Если хотите получить еще одну дополнительную, то ее выпуск будет стоить уже 500 рублей.

2. Снятие наличных в банкоматах Почта-Банка и группы ВТБ – бесплатное.

Но если вам кто-то перечислил крупную сумму, и деньги отлежались на счету меньше 30 дней, то при обналичивании могут брать процент.

• При сумме до 100 тысяч рублей в месяц – 1% (мин. 100 руб.);

• При сумме больше 100 тысяч рублей в месяц – 7,9% (мин. 100 руб.).

3. SMS информирование - первые 2 месяца бесплатно, следующие по 59 рублей в месяц.

Что еще Почта-Банк предлагает пенсионерам

Тем, кто получает пенсию на счет в Почта-Банке, предлагаются не только повышенные проценты по Сберегательному счету и Мультибонусы. Есть и ряд дополнительных выгод, о которых тоже стоит упомянуть.

Программа «Мое здоровье»

Пенсионер может получить скидки на лекарства, а также бесплатные консультации фармацевта-провизора по телефону.

Сервис «Линия заботы»

Смысл его в том, что пенсионер может бесплатно обратиться по телефону или через интернет к специалистам по самым разным вопросам. Например, получить консультацию о льготах и пособиях, аналогах лекарств и льготных препаратах.

Скидки на продукты

Пенсионер может оформить особую карту и получать больше бонусов за покупки в «Пятерочке» и «Магните».

Повышенный процент по вкладам

Для пенсионеров, получающих выплаты на карту, в Почта-банке установлены льготные процентные ставки по срочным вкладам. Подробнее >>

Льготные кредиты

Для неработающих пенсионеров предусмотрены также скидки по потребительским кредитам. Подробнее >>

Заключение

При переводе пенсии в Почта-банк и получении выплат на карточку пенсионер может получить полный спектр услуг, которые сегодня предъявляются к дебетовым картам. Это и кэшбэк, и проценты на остаток.

Максимальную выгоду можно получить, если держать на карте минимум 50 тысяч рублей и тратить не менее 10 000 рублей в месяц.

Помимо удобства пользования картой пенсионер может воспользоваться специальными социальными программами Почта-Банка для пожилых людей.

Читайте также: