Вклады накопи на пенсию

Чтобы на пенсии жить в достатке, нужно позаботиться о дополнительных доходах уже сейчас. Инструментов для этого больше чем достаточно – вклады, акции, страховые продукты, отчисления в негосударственные пенсионные фонды. Но прежде чем рассмотреть основные способы накоплений, разберемся в том, что такое пенсия и как ею можно управлять.

Каждому – по заслугам

В России действует распределительная пенсионная система. Работодатель делает за вас отчисления в Пенсионный фонд. Взносы автоматически переводятся в баллы, а деньги получают нынешние пенсионеры. Размер вашей будущей пенсии зависит от числа этих баллов и трудового стажа. Проще говоря, чем больше вы зарабатываете сейчас, тем выше будет ваш гарантированный доход в старости. Однако этот доход ограничен – работодатель делает пенсионные отчисления максимум с 73 000 рублей.

Есть два вида пенсии – страховая и накопительная. На размер первой повлиять нельзя, а вторую можно увеличить, если грамотно вложить. Общая сумма ежемесячных отчислений в ПФР составляет 22% от зарплаты, из них 16% относится к страховой части, а 6% – к накопительной (положена гражданам, родившимся в 1967 году и позже). Если вы не написали заявление на накопительную пенсию до конца 2015 года, все 22% от вашего заработка перейдут в «общую кассу», то есть на страховую пенсию. Оформить накопительную пенсию вы, возможно, сможете в 2020 году.

Как увеличить пенсию

В 2017 году среднегодовой размер страховой пенсии по старости составил 13 657 рублей, а к 2019 году этот показатель обещают поднять до 14 439 рублей. Очевидно, что такое пособие не обеспечит приемлемый уровень жизни в старости, поэтому о собственном благополучии стоит позаботиться самостоятельно.

Прежде чем начать откладывать, ответьте на три вопроса:

Определяя оптимальную сумму ежемесячного содержания, помните, что в старости придется тратить деньги на лекарства и больницы. По данным Росстата, средняя зарплата по России за третий квартал 2017 года составляет 31 500 рублей. При расчете можете исходить из этой суммы.

Сейчас мужчины в России выходят на заслуженный отдых в 60 лет, а женщины – в 55, но уже с 2019 года пенсионный возраст начнет расти и через несколько лет составит для мужчин – 65 лет, а для женщин – 63 года. Подумайте, когда хотите закончить карьеру. Учтите: по данным Минздрава, средняя продолжительность жизни россиян – 72,5 лет.

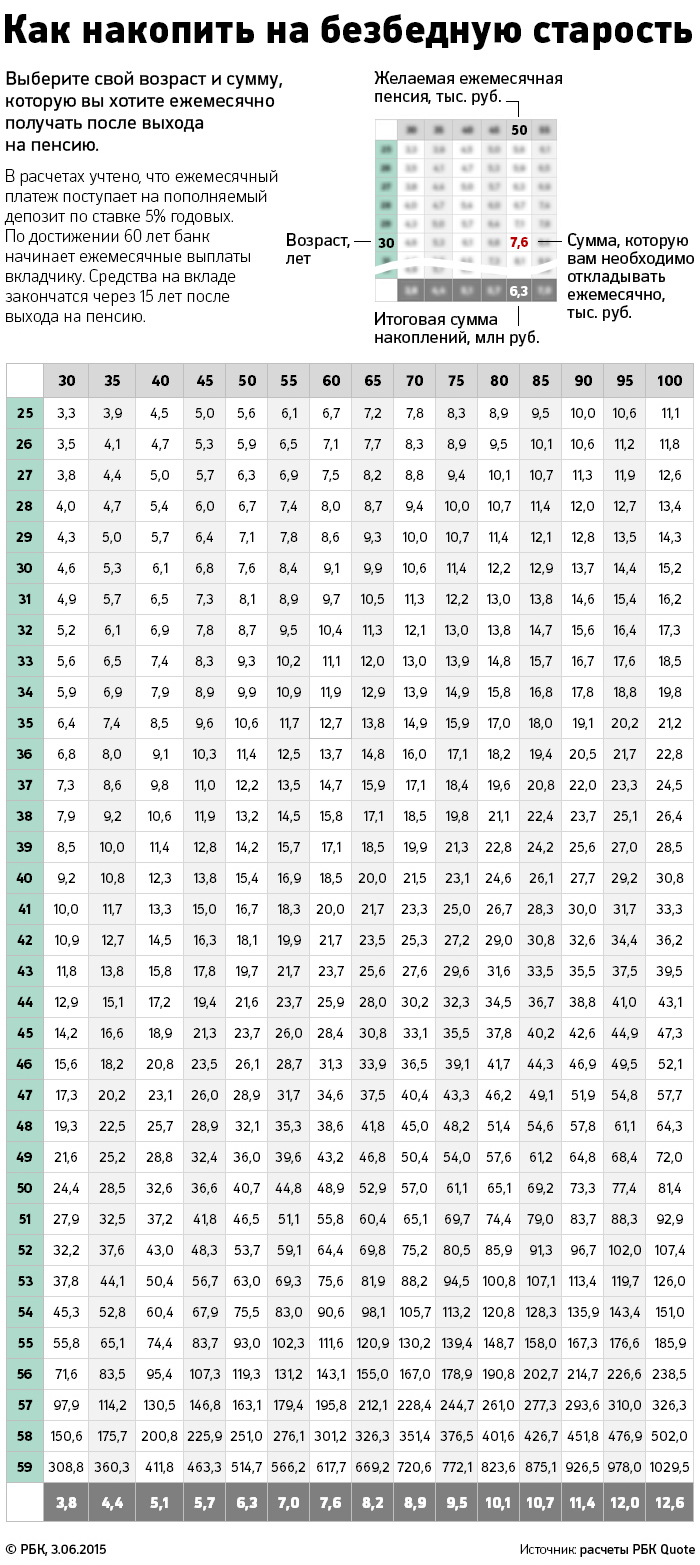

Пример расчета:

Инженер Василий хочет в старости не только хорошо питаться, но и хоть изредка путешествовать, и поэтому ставит целью пенсию в размере 40 000 рублей в месяц. Он планирует работать до 65 лет, а прожить – 80 лет.

Посчитаем, какую сумму нужно накопить Василию, по формуле: траты в месяц х 12 х срок жизни после пенсии.

40 000 х 12 х 15 = 7,2 млн рублей.

Сейчас Василию 30 лет. Если он будет ежемесячно откладывать 17 200 рублей, его негосударственная пенсия составит 40 000. Чтобы откладывать меньше, нужно заставить деньги работать и приумножаться.

Когда начать копить

Чем раньше – тем лучше. Однако если вам еще не исполнилось 30, в первую очередь вкладывайте в себя – проходите курсы, покупайте книги, получайте образование. Начинайте копить, когда поймете, что экономия не вредит развитию и карьере. Оптимальный возраст для того, чтобы задуматься о пенсии – 30 лет.

Как распорядиться накопительной пенсией

Если вы оформили накопительную пенсию до конца 2015 года, у вас есть шанс на ней заработать. Доверить деньги можно:

- государственной управляющей компании («Внешэкономбанк»);

- негосударственной управляющей компании (НУК);

- негосударственному пенсионному фонду (НПФ).

По умолчанию ваша накопительная пенсия переходит в ВЭБ. Чтобы изменить управляющую компанию на негосударственную или выбрать НПФ, нужно направить в Пенсионный фонд заявление – лично, по почте с нотариально заверенной подписью или через сайт Госуслуг . Важно: чтобы не потерять инвестиционный доход, менять УК нужно не чаще чем раз в пять лет.

«Внешэкономбанк» вложит деньги с минимальным риском – в ценные бумаги российских эмитентов, банковские депозиты, облигации международных компаний. ВЭБ показывает среднюю доходность 8,8% годовых.

Негосударственная УК вложит средства в облигации, валюту и акции. При благоприятных обстоятельствах доход составит 12%, но доля риска в данном случае выше.

НПФ показывает примерно такую же доходность, но существует риск отзыва лицензий. Плюс частных организаций в том, что они предлагают инвестиционные портфели с большим набором рисковых и безрисковых инструментов.

Накопительная часть пенсии будет выплачиваться вам вместе со страховой по достижению пенсионного возраста.

Пример расчета накопительной пенсии:

Менеджер Владислав родился в 1975 году, на пенсию выйдет в 2035 году. Он получает зарплату 80 тыс. рублей, в накопительной пенсии – с 2007 года. Владиславу везет, годовая доходность его вклада – 15%. Предположим, что так будет всегда. Определим размер накоплений Владислава на конец 2017 года.

Выходит, благодаря высокой доходности вклада за 11 лет Владислав накопил 478 907 рублей. Теперь внесем данные в калькулятор :

Если процентная ставка не изменится, к 2035 году на счету Владислава будет 5,1 млн рублей. Рассчитаем ежемесячную накопительную пенсию Владислава по формуле ЕНП = НП/Т, где НП – накопительная пенсия, а Т – период выплат (на 2018 год составляет 246 месяцев, то есть 20,5 лет).

В месяц Владислав получит 20 700 рублей накопительной пенсии. Кроме того, он гарантированно получит еще и страховую пенсию, которая, по прогнозу Минтруда , уже к 2024 году будет выше 20 000 рублей. Суммарная пенсия Владислава составит более 40 000 рублей, с такой суммой безбедная старость ему гарантирована. Но это гипотетическая ситуация. На самом деле так не бывает: уровень доходности меняется из года в год, инфляция растет, с работы увольняют. Поэтому советуем использовать и другие инвестиционные инструменты.

Банковский депозит

Если у вас нет накопительной пенсии или вы хотите откладывать деньги дополнительно, обратите внимание на инструменты с фиксированным доходом. Эксперты советуют делать классические банковские вклады. Порог вложений минимален – класть на счет можно и 5-10 тыс. Доходность депозитов обычно невелика, зато стабильна. К тому же государство страхует их на сумму до 1,4 млн рублей.

Откладывайте ежемесячно хотя бы 10% от дохода. Если перечислять эту сумму на депозит систематически, через несколько лет можно получить приличные деньги.

Допустим, вы зарабатываете 80 000 рублей в месяц и хотите сделать начальный вклад 30 000 рублей (доходность – 8% годовых). Также вы планируете каждый месяц пополнять вклад – относить в банк 10% от зарплаты, то есть 8 000 рублей. Уже за первые 5 лет вы безболезненно накопите полмиллиона.

Доходность своего вклада вы можете рассчитать с помощью этого калькулятора .

Если на пенсию вы собираетесь только через 25 лет, при процентной ставке 8% и ежемесячных довложениях по 8 000 рублей вам удастся накопить 7,7 млн рублей. Если из этой суммы тратить в месяц по 40 000 рублей, то денег хватит на 16 лет.

Накопительное страхование жизни

НСЖ – еще один эффективный способ накопления. Суть инструмента в том, что вы длительное время отчисляете страховой компании взносы, чтобы получить крупную сумму к конкретной дате. К накоплениям прибавляется инвестиционный доход, который получит страховщик от размещения ваших денег. Кроме того, выплаты по страхованию жизни не облагаются подоходным налогом, а за отчисления можно получить налоговый вычет. Если за год вы внесете на накопительный счет 120 000 рублей и более, вычет составит 15 600 рублей. Подавать заявление на налоговый вычет можно ежегодно. О том, как это делать правильно, читайте здесь .

Размер ежемесячного взноса определяется индивидуально, но первый вклад должен составлять минимум 50 тыс. рублей. Накопленная сумма составит: вложения плюс от 6 до 13% годовых (гарантированная и инвестиционная доходность). Ставка может меняться в зависимости от рыночной конъюнктуры.

Инвестиции

Долгосрочные инвестиции нужно тщательно планировать, учитывая возможные риски и инфляцию, поэтому составление персонального финансового плана лучше доверить специалистам – финансовым советникам. Профессионал оценит ваши возможности, проанализирует цель и готовность рисковать, и только после этого – предложит подходящие инвестиционные инструменты. Если вы – начинающий инвестор и пока не готовы тратить деньги на услуги персонального финансиста, можете подобрать инвестиционный портфель в одном из топ-10 российских банков или инвестиционных компаний.

Еще один способ распределить активы – воспользоваться известной на Западе формулой:

Процентная доля распределения в акции = 100 − ваш возраст.

Суть формулы заключается в том, что ближе к пенсионному возрасту нужно вкладывать большую часть средств в облигации и ценные бумаги, обеспечивающие стабильный доход, и меньшую – в акции. Если вам – 30 лет, ваш условный план распределения активов может выглядеть так:

Чтобы диверсифицировать портфель акций, следует вкладывать в ценные бумаги предприятий разных секторов экономики – промышленного, технологического, сырьевого, фабричного, здравоохранения. Такой подход позволит снизить риск убытков.

Вывод

Если вы уже сейчас начнете систематически откладывать и выберите доходные инструменты инвестирования, к пенсии вам удастся накопить капитал, который позволит сохранить достойный уровень жизни. В вашем арсенале такие инструменты:

- банковский депозит;

- программа накопительного страхования жизни;

- доход от акций, облигаций, валюты, недвижимости;

- накопительная пенсия.

Чтобы снизить риски и получить максимально возможную выручку, распределите капитал по разным активам, выбрав оптимальное соотношение между рисковыми и надежными инвестициями. Например: 30% – в депозиты, еще 30% – в НСЖ, а 40% распределить между акциями и облигациями. И не забывайте держать руку на пульсе – периодически переоценивать ваш инвестиционный портфель и подстраивать его под текущее финансовое положение.

Понравилась статья? Ставьте лайк и подписывайтесь на наш канал !

Глупо писать статью про то, как накопить на пенсию к 55—60 годам, если вам 54—59 лет, так как понятно, что времени остается немного и, если накоплений совсем нет, то есть риск, что на комфортный уровень жизни накопить уже не успеешь.

Писать же прописные истины, что на пенсию надо копить как можно раньше, с первой зарплаты, — можно, но молодежь вряд ли об этом задумывается, да и в первые годы карьерного становления денег не так много. Самый пик понимания и появления свободных средств на будущие накопления приходится как раз на период 30—40 лет. Вот для людей этого возраста и распишем, какой может быть их стратегия накопления.

Для начала вводные для расчетов, предположения

· Берем средний возраст 35 лет.

· Пенсия — в 60 лет, то есть через 25 лет.

· Первичного капитала и какого-то начального портфеля нет (чтобы не ударяться в анализ уже имеющегося портфеля), никаких инструментов нет, максимум — резервный фонд.

· Человек — налоговый резидент РФ, имеет официальный доход, который облагается 13-процентным налогом.

· Налогообложение инвестиций не учитывалось в силу невозможности спрогнозировать, в частности, налогообложение корпоративных облигаций выпуска 2021 и далее.

· Клиент планирует пенсию в РФ, чтобы не вдаваться в тонкости валютного планирования, налогообложения и законодательства других стран для составления портфеля под пенсию в другой стране.

· Расчеты по страхованию примерны, точные расчеты зависят от пола, состояния здоровья, точных сумм покрытия и выбранных рисков.

· Под ETF (Exchange Traded Funds, иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже) имеются в виду ETF FinEx, торгуемые на российском рынке.

· Выбирались только пополняемые инструменты, то есть не инвестиционное страхование жизни, не большинство структурных продуктов, не недвижимость в виде покупки объектов.

Вариант «бюджетный» (менее 10 тыс. рублей в месяц)

В целом на пенсию желательно копить хотя бы частично в накопительном страховании жизни (чтобы обеспечить себе хотя бы минимальную прибавку к госпенсии), причем даже если клиент получит инвалидность уже через год и больше никогда не сможет работать и делать взносы: если он включит в страховку защиту от инвалидности, опасных заболеваний и освобождение от уплаты взносов, то он гарантированно накопит нужную сумму к пенсии, что бы с ним ни случилось. Но такие программы дороги: обычно в год надо туда отчислять примерно столько, какую прибавку к госпенсии вы хотели бы в такой программе накопить (например, хотите минимум 5 тысяч в месяц — придется сначала до пенсии платить в страховку по 5—6 тыс. рублей в месяц или больше, в зависимости от пола, возраста, здоровья и т. д.). Когда каждая тысяча на счету, мы не можем использовать такой инструмент, потому что все пойдет в него, а он не самый ликвидный и доходный. Но без защиты оставить человека мы не можем. Так что придется брать рисковую страховку до пенсии с покрытием на сумму, которой хватит на возможное лечение по минимуму + хотя бы минимальный пассивный доход, если пенсия из-за нетрудоспособности наступит раньше положенного. Допустим, минимальный доход в месяц при потере трудоспособности будет 15 тыс. рублей, который можно получить, если вложить сумму около 3,6 млн. рублей в консервативные инструменты под 10% годовых (облигации), из них 50% тратить на жизнь, а еще 50% реинвестировать, чтобы компенсировать инфляцию, которая до конца 2017 года ожидается на уровне 4—5%. Плюс еще на лечение нужно заложить хотя бы 1 млн рублей дополнительно. Итого застраховаться нужно на 3,6 + 1 = 4,6 млн рублей. Такая страховка, с включением опций защиты не только от смерти, но и от инвалидности, опасных заболеваний и опции освобождения от уплаты взносов, может для человека 35 лет стоить от 12 тыс. рублей в год, это 1 тыс. рублей в месяц. При этом можно ежегодно получать социальный налоговый вычет и возвращать себе 1 560 рублей от государства, то есть страховка, по сути, обойдется в 12 000 - 1 650 = 10 440 рублей в год, или 870 рублей в месяц. Страховка оформляется на срок до пенсии.

Далее вся остальная сумма будет направляться на ИИС (тип вычета А), внутри него — в зависимости от склонности к риску:

· консерватор — 100% в ОФЗ, а с введением закона о льготном налогообложении купонов корпоративных облигаций выпуска 2017—2020 можно заменить на облигации системно значимых компаний выпуска 2017. Облигации — напрямую, не через фонды, чтобы иметь четкую понятную условно гарантированную доходность к погашению, в отличие от инвестиций в фонды / ДУ / структурные продукты на облигации;

· умеренный — 50% ОФЗ (потом замена на корпоративные 2017 после налогов) и 50% ETF акций, но в силу малого бюджета денег хватит на 1—2 ETF, поэтому, чтобы не покупать одну акцию одного и одну акцию другого фонда, проще выбрать один фонд. Если клиент будет жить в РФ, тогда это будет ETF на РФ, чтобы при малых суммах взять портфель;

· агрессивный — можно 100% в ETF.

Предположим, что клиент сможет отчислять по 5 тыс. рублей в месяц. И что он реинвестирует в ИИС вычет, который получает, а подает он на него в начале каждого года. И у клиента официальный доход под 13% не меньше, чем его годовые отчисления в страховку и ИИС.

При консервативной стратегии можно предположить среднюю доходность за 25 лет инвестиций на уровне вряд ли выше 10%. Через 25 лет накоплено будет около 4 млн рублей в ценах 2042 года. Если предположить, что мы реально выйдем на инфляцию в 4%, то в текущих деньгах это будет около 1,5 млн рублей, которые сейчас, вложенные консервативно, дадут 150 тыс. рублей в год, но все тратить на жизнь нельзя, нужно хотя бы 50% оставлять на реинвестирование и защиту от инфляции, так что пассивный доход будет около 75 тыс. рублей в год, или 6 250 рублей в месяц.

При умеренной стратегии можно пробовать выйти хотя бы на 13% годовых, и при тех же вводных можно потенциально выйти на более чем 10 тыс. рублей в месяц.

При агрессивной стратегии можно пробовать выйти на 15% годовых, и тогда есть шанс на 14 тыс. в месяц.

Итого бюджет: 5 тыс. рублей в месяц на инвестиции в ИИС и 870 рублей в месяц на рисковую страховку.

Вариант «средний» (20—30 тыс. рублей в месяц)

Бюджет побольше, но все равно не получится привлечь накопительную страховку, чтобы получить себе хотя бы некоторую гарантированную прибавку к пенсии, так как это достаточно дорогая программа: придется в месяц отчислять даже больше, чем в итоге накопится пассивного дохода в месяц к пенсии. Поэтому здесь я бы тоже советовала комбинацию рисковой страховки и ИИС, благо отчисления даже в 30 тыс. в месяц не превысят порог в 400 тыс.

Рисковую страховку — тоже на сумму, которая, будучи вложена под 10%, будет приносить нормальный прирост, половину которого (5% годовых) можно снимать на жизнь, а еще половину — реинвестировать. Здесь я бы говорила про минимальный пассивный доход хотя бы в 30 тыс. рублей в месяц, то есть надо будет застраховаться на 7,2 млн рублей, чтобы 5% годовых от этой суммы были 360 тыс., а еще 5% годовых пускались на прирост капитала на уровне ожидаемой инфляции. С защитой от потери трудоспособности, опасных заболеваний, освобождением от уплаты взносов эта страховка для человека 35 лет может стоить от 24—25 тыс. рублей в год, то есть около 2 тыс. в месяц. При социальном вычете можно ежегодно получать от государства 13% от 24 тыс., или 3 120 рублей, то есть страховка в год будет стоить 24 000 - 3 120 = 20 880, или 1 740 рублей в месяц. Страховка оформляется на срок до пенсии.

Остальной бюджет — в ИИС (тип вычета А).

· Консерватор — 100% в ОФЗ, а с введением закона о льготном налогообложении купонов корпоративных облигаций выпуска 2017—2020 можно заменить на облигации системно значимых компаний выпуска 2017. Облигации — напрямую, не через фонды, чтобы иметь четкую понятную условно гарантированную доходность к погашению, в отличие от инвестиций в фонды / ДУ / СП на облигации.

· Умеренный — 50% ОФЗ (потом замена на корпоративные 2017 после налогов) и 50% ETF акций, тут бюджет уже побольше, можно сделать портфель из 2—3 ETF (например, РФ и США).

· Агрессивный — можно до 100% в портфель ETF (может быть даже 3 ETF: например, на РФ, США и Германию).

Тогда по аналогии с бюджетным вариантом получится при ежемесячном отчислении, скажем, 25 тыс. рублей:

· при консервативной стратегии и ожидаемом доходе 10% получится пенсия в сегодняшних деньгах около 31 тыс. в месяц;

· при умеренном и ожидаемом доходе 13% — около 51 тыс. в месяц;

· при агрессивной и 15% — около 70 тыс. в месяц.

Итого бюджет: 25 тыс. рублей в месяц на инвестиции в ИИС и 1 740 рублей в месяц на рисковую страховку.

Вариант «расширенный» (не рассматривался вариант для людей с большим капиталом, здесь имелась возможность инвестиций от 100—200 тыс. рублей в месяц)

В этом случае явно все накопления сильно зависят от трудоспособности человека, так что определяем минимальный размер не государственной пенсии, который нужно обеспечить вне зависимости ни от чего, железобетонно, что бы с клиентом не случилось. Если предположить, что к пенсии будет свое жилье и хотя бы минимальная госпенсия около 15 тыс. в месяц, то в целом прибавки еще хотя бы в 20 тыс. в месяц должно хватить на самый минимум. Бюджета на накопительную страховку уже хватит. Оформляем программу накопительного страхования жизни сроком до пенсии на сумму, которая, будучи вложенная максимально консервативно (хотя бы под 10%), будет давать по 20 тыс. в месяц, плюс еще столько же будет оставаться на реинвестирование. Это не менее 5 млн рублей. Тогда, при доходности 10%, они будут приносить 500 тыс., из них 250 тыс. можно снимать на жизнь, а остальное — реинвестировать. Так что нужна накопительная страховка на срок до 60 лет на 5 млн рублей с защитой от потери трудоспособности, опасных заболеваний и опцией освобождения от уплаты взносов. При данных рисках клиент получит 5 млн, которые пустит на лечение, а не будет их изымать из инвестиций, плюс еще обеспечит себе негосударственную пенсию в 20 тыс. в месяц с 60 лет. В отличие от рисковой страховки, где гарантированного накопления нет. Такая программа в 35 лет может стоить в среднем от 240 тыс. рублей, то есть 20 тыс. в месяц. Плюс вычет 120 тыс. (15 600 рублей ежегодно от государства), итого такая программа обойдется в 240 000 -15 600 = 224 400 рублей в год, или 18 700 рублей в месяц.

Остальную сумму можно предложить инвестировать так:

· 400 тыс. в год — в ИИС, чтобы получить налоговые льготы;

· остальное — обычный брокерский счет.

Внутри брокерских счетов будет такая разбивка:

· консерватор — 100% в ОФЗ, а с введением закона о льготном налогообложении купонов корпоративных облигаций выпуска 2017—2020 можно заменить на облигации системно значимых компаний выпуска 2017;

· умеренный — 50% ОФЗ (потом замена на корпоративные 2017 после налогов) и 40% ETF акций (тут бюджета хватит на диверсифицированный портфель: РФ, США, Германия и все остальные ETF акций на российском рынке), также можно добавить на 10% ETF золота;

· агрессивный — можно до 100% в портфель ETF (акции плюс до 10% в золото), а можно, при готовности к риску, выделить до 10% в роботов или стратегии автоследования.

Тогда по аналогии с бюджетным вариантом получится при ежемесячном отчислении в инвестиции, скажем, 150 тыс.:

· при консервативной стратегии и ожидаемом доходе 10% получится пенсия в сегодняшних деньгах около 75 тыс. в месяц;

· при умеренной и ожидаемом доходе 13% — около 125 тыс. в месяц;

· при агрессивной — теоретически с автоследованием возможно 20%, тогда будущая пенсия может быть около 420 тыс. в месяц. Если же доходность будет 15% — тогда около 180 тыс. в месяц.

Плюс еще 20 тыс. в месяц из накопительной страховки.

Причина снижения соотношения инвестиции / будущая пенсия для состоятельного варианта по сравнению с бюджетным и средним в том, что в ИИС направляется не более 400 тыс. в год, так что увеличение доходности за счет налоговых вычетов происходит не на всю инвестируемую сумму, а лишь на ее малую часть. А остальное инвестируется, а затем накопленная сумма в 60 лет инвестируется консервативно под 10%, причем лишь 50% от этого тратится, а остальное пускается на реинвестирование, иначе капитал скоро будет проеден. Можно увеличить желаемую пенсию в два раза, но тогда возникает риск столкнуться с тем, что капитал может закончиться раньше, чем жизнь.

Итого бюджет: 150 тыс. в месяц на инвестиции в ИИС и 18 700 рублей в месяц на накопительную страховку.

Конечно, универсальных рецептов нет, надо учитывать прочие финансовые цели, а при желании пенсии вне РФ — планировать зарубежные инструменты. Если же уже есть накопления — подключать анализ имеющегося портфеля. В любом случае, главное — начать, иначе пенсия станет для вас не золотым временем, а именно периодом дожития.

Как накопить на пенсию

Как накопить на пенсию

Советы о том, как на пенсии не считать

каждую копейку, а, к примеру, путешествовать

Постепенно мы привыкаем к тому, что лучше не особо полагаться на государственную пенсию: на эти деньги можно обеспечить себе лишь самый минимум — квартплату, лекарства и продукты. Чтобы на пенсии

не считать каждую копейку, а, к примеру, путешествовать в своё удовольствие, нужно заранее копить. Это не так сложно, как кажется:

если регулярно откладывать даже небольшие суммы, за 20-30 лет накопите довольно много. Рассказываем, как это сделать.

Откладывать деньги на вклад в банке

Это самый простой и привычный способ. Плюс вклада в том, что он помогает защитить накопления от инфляции. Можно открывать вклады не только в рублях, но и в валюте — правда, ставки по валютным вкладам очень низкие. У этого варианта есть свои ограничения. Если банк лопнет, Агентство по страхованию вкладов (АСВ) вернёт всего 1,4 млн рублей. Остальные деньги можно получить, если у банка окажутся свободные средства, а такое в подобных случаях бывает редко. Ещё минусы вклада для тех, кто собирается копить долго:

— Обычно срок вклада — около трёх лет. Значит, придётся каждые три года «перекладываться».

— Вклад легко закрыть, а значит, чтобы не потратить деньги раньше времени, нужна железная дисциплина. Такой могут похвастаться немногие.

Открыть индивидуальный пенсионный план

Индивидуальный пенсионный план — это счёт, который можно открыть

в Негосударственном пенсионном фонде (НПФ). Он позволяет сохранить деньги и заработать на вложениях. Для этого нужно делать перечисления — можно небольшие, но главное — регулярные. Деньги, которые вы перечисляете на ИПП, фонд инвестирует в ценные бумаги, и за счёт этого приносит вам доход. В отличие от вклада, доходность у НПФ не фиксированная — она отличается от года к году. Чаще всего она немного обгоняет инфляцию, как вклад, но бывают и менее удачные годы. Размер доходности зависит от рынка ценных бумаг, стратегии управляющих и комиссии за услуги НПФ. Такой способ копить на пенсию удобен простотой и регулярностью: достаточно оформить договор с НПФ и подключить автоплатёж с банковской карты. Вы сами выбираете, сколько денег и как часто будете перечислять, и можете изменить суммы в любой момент. Это дисциплинирует тех, кому сложно копить.

Регулярные взносы в НПФ можно подключить в разделе автоплатежей в Сбербанк Онлайн.

Посчитайте на специальном калькуляторе, какой примерно будет ваша пенсия, если начать переводить деньги в НПФ прямо сейчас. Разумеется, он покажет ориентировочные цифры — сейчас никто точно не знает, какой будет инфляция даже через год, и тем более через 25 лет. В любом случае средства никуда не денутся: их даже можно передать

по наследству, а отсудить при разводе их у вас не смогут..

Ещё один плюс НПФ — возможность оформлять налоговые вычеты и возвращать себе до 15 600 рублей каждый год. Сумма зависит от того, сколько налогов вы уплатили за год и сколько денег внесли на счёт

в НПФ. Возврат можно сделать самостоятельно через налоговую инспекцию, а если не хотите возиться с бумажками, поручите это специалистам за небольшое вознаграждение.

Сложность НПФ в том, что его не всегда просто выбрать — фондов много, и есть те, которые предлагают соблазнительно высокий доход. Лучше ориентироваться на надёжность фонда и число клиентов: чем больше людей доверяет деньги фонду, тем лучше. Например, в России больше всего вкладчиков у НПФ Сбербанка — 8,4 млн человек.

В любом случае, когда будете выбирать НПФ, посмотрите его доходность за последние несколько лет, а заодно уточните, участвует ли фонд

в системе страхования вкладов.

Оформить накопительное страхование жизни

Накопительное страхование жизни (НСЖ) работает так: вы заключаете договор на большой срок — обычно от 5 до 20 лет, и регулярно вносите небольшие платежи. Это подойдёт тем, кому трудно копить: здесь взносы обязательные. Если их не делать, счёт закрывается.

Это похоже на пополняемый вклад. К концу срока договора вы получаете все накопленные деньги плюс инвестиционный доход — в среднем около 5-9% годовых.ать в банке.

Главное преимущество НСЖ — страхование от различных рисков. Деньги можно получить не только к моменту выхода на пенсию, но и, например, при потере трудоспособности или уходе из жизни. Если происходит страховой случай, застрахованный или его семья получает всю сумму, даже если внёс деньги всего один раз.

За такое страхование можно получать налоговый возврат, как и по взносам в НПФ. Это 13% от внесённых сумм, но не больше 15 600 рублей в год.

Минус НСЖ в плане накопления на пенсию — отсутствие государственных гарантий на случай, если страховщик станет банкротом. Здесь нет аналога Агентства по страхованию вкладов, поэтому нужно очень внимательно относиться к выбору компании, в которую вы понесёте

свои взносы.

Купить квартиру, чтобы потом сдавать

В России это распространённая мечта. Плюсы тут понятны: риск потерять собственную квартиру невелик, её можно оставить в наследство,

а главное — почти всегда найдутся те, кому нужно съемное жильё.

Но этот вариант очень дорогой и не самый выгодный: чтобы окупить затраты на покупку и ремонт квартиры, её придётся сдавать около

15-20 лет.

Ещё один минус — надо тратить время и силы на поиск хороших жильцов и решение проблем. Также нужно помнить, что по закону нужно платить налог на этот доход и подавать декларацию. Но если есть деньги на лишнюю квартиру, это в целом неплохой способ вложений, тем более что жильё почти всегда можно продать или оставить в наследство.

Коротко

Начинайте откладывать на пенсию как можно раньше.

Если вам сложно копить, выбирайте способы, которые будут вас дисциплинировать — например, вложитесь в НПФ..

Удобнее всего — вложения в НПФ и накопительное страхование жизни. На втором месте — депозиты и сдача жилья в аренду.

С 1 января 2015 года в России в очередной раз поменялись условия расчета будущей пенсии. «Новая пенсионная формула: проще, чем вы думаете», — пообещал тогда россиянам Пенсионный фонд (ПФР). ПФР честно пытался объяснить, что пенсия получается из четырех составляющих: фиксированной части в рублях (3955 руб. в 2015 году), накопительной части, количества пенсионных баллов (зависит от зарплаты и стажа) и их стоимости (устанавливается государством).

Рассказывать о том, что вы получите в итоге, мы не будем — это бессмысленно. Можно воспользоваться калькулятором ПФР, но фонд опять-таки честно предупреждает: все расчеты носят условный характер. В общем, что-то вы получите, если государство вновь не изменит правила игры, скажем, пересчитав стоимость пенсионных баллов. За примерами далеко ходить не надо — мораторий на перечисление взносов в накопительную часть пенсии пока никто не отменил.

Спасение будущих пенсионеров — их личное дело, решили три героя этой статьи. Они рассказали, как копят на старость с помощью депозитов, страховок и негосударственных пенсионных фондов. А финансовые консультанты объяснили, что они делают не так.

Негосударственный пенсионный фонд

Финансист Роман Воробьев задумался о прибавке к госпенсии в 39 лет. Шел 2006 год. Размышляя о том, как копить на пенсию, он выбирал между депозитами и негосударственными пенсионными фондами. В итоге Воробьев склонился в пользу НПФ.

«Когда у тебя депозит, ты всегда можешь найти повод не откладывать деньги. Потому что всегда есть, на что их потратить. НПФ же тебя дисциплинирует: хочешь не хочешь, а пропустить взнос нельзя», — объясняет Воробьев. Над выбором фонда Воробьев думал недолго. В тот момент он руководил розницей в Райффайзенбанке, и выбор НПФ «Райффайзен» казался очевидным.

За почти десять лет, прошедших с того времени, Воробьев вырос до предправления Русского международного банка, недолго работал в Россельхозбанке, а с августа 2014 года занимается розницей в «Планете гостеприимства» — компании, управляющей ресторанами (в том числе «Елки-палки», «Сбарро»). За это время его финансовое состояние увеличилось: кроме НПФ он держит деньги на валютных вкладах и в недвижимости. Но все равно каждый месяц вносит в пенсионный фонд примерно двадцатую часть своей зарплаты. На выходе он получит около 30 тыс. руб. прибавки к пенсии.

Владимир Савенок, основатель консалтинговой группы «Личный капитал»:

«Я очень скептически отношусь к НПФ, и эта стратегия мне видится довольно рискованной по нескольким причинам. Во-первых, ваш герой передает свои деньги в НПФ без возможности их оттуда забрать. В России эта стратегия ненадежна. Наша страна непредсказуема, и мы не можем предугадать, что будет с рублем или с фондовым рынком даже через год. А здесь речь идет о сроке инвестирования более 15 лет. Во-вторых, российские НПФ обязаны инвестировать через управляющую компанию. В-третьих, за десять лет ни один НПФ не обыграл инфляцию. Я бы советовал хотя бы избавляться от лишнего звена в виде в НПФ и отправляться сразу в управляющую компанию. Но намного надежнее такие долгосрочные накопительные программы открывать в страховых компаниях развитых стран и в валюте, а не в рублях. Есть западные компании, которые готовы открывать такие программы для российских граждан».

После черного вторника, когда доллар достиг отметки в 80 руб., Рокетбанк поднял ставку до 15% годовых. Но Левенец пошел по дороге тех, кого Сбербанк теперь называет «серийными вкладчиками». «В январе я открыл еще вклад в Военно-промышленном банке (ВПБ) под 19,5%, а так как страховка не превышает 1,4 млн руб., еще и счет в Тинькофф Банке, где на остаток по карте сейчас начисляют 13% годовых», — рассказывает Левенец.

При благоприятной ситуации он собирается тратить эти деньги только в старости, хотя и не исключает возможности их инвестирования, например в недвижимость. К пенсии он рассчитывает накопить такую сумму, чтобы доход от нее составлял 150% от его нынешней зарплаты. Размер необходимых инвестиций Левенец высчитал самостоятельно, не прибегая к помощи финансовых консультантов — суммы, прямо скажем, не слишком велики.

Валютные риски он старается минимизировать, время от времени покупая валюту. Из-за опасений, что валютные карты банки будут обналичивать в рублях, Левенец часть валюты хранит в наличных, а часть — на валютных картах Тинькофф Банка под 4% годовых.

Наталья Смирнова, генеральный директор компании «Персональный советник»:

«Стратегия копить на пенсию с помощью банковских вкладов не идеальна. В портфеле не все депозиты покрывают ожидаемую в этом году инфляцию в 15%. Ваш герой успел вовремя открыть вклады и зафиксировать высокие ставки на какое-то время вперед. Но вслед за снижением ключевой ставки проценты по вкладам будут падать. Я бы посоветовала ему кроме депозитов ежемесячно инвестировать в фонды акций. К пенсии акции, скорее всего, принесли бы существенный прирост капитала. Это не требует крупных сумм: $300–500 в месяц. К тому же он откладывает на пенсию именно с зарплаты. Если он ее лишится, накопления на пенсию прекратятся. Ему стоило бы оформить накопительную страховку жизни, возможно, в валюте».

Программа страхования

36-летний педагог Евгения Милькис задумалась о том, чтобы начать откладывать часть заработка на старость, семь лет назад и выбрала страховую компанию. «Я могла бы положить деньги на банковский депозит под более высокий процент. Но для меня важна уверенность при непредвиденных ситуациях. Если что-то случится, моя семья сможет рассчитывать на получение всей страховой суммы, это около 2 млн руб.», — объясняет свой выбор Милькис.

Первый взнос по полису страхования компании «Ренессанс Жизнь» составил 30 тыс. руб. Каждый год СК предлагает добровольно индексировать следующий взнос на 10%. Доходность, гарантированная компанией, составляет 3% в год. Иногда получается больше. В 2013 году дополнительная доходность составила около 7,5% в рублях. Итоги 2014 года компания пока не объявляла.

Страховая программа рассчитана на 26 лет. К моменту выхода Евгении на пенсию компания должна будет выплатить ей около 1 млн руб. Эту сумму Милькис планирует положить на депозит. «Проценты от нее будут неплохой прибавкой к пенсии», — рассуждает она.

Наталья Смирнова, генеральный директор компании «Персональный советник»:

«У будущего пенсионера есть страховая защита, это уже хорошо, так как она защищена от потери трудоспособности и знает, что у нее точно будет прибавка к государственной пенсии. Также среди плюсов такого портфеля — налоговые льготы (вычет в размере годового взноса в программу, но не более 120 тыс. руб.). Но есть и минусы. Портфель слишком однобокий — нет диверсификации по валютам и стране. Кроме этого страховка неликвидна, из нее нельзя досрочно изъять средства без потерь. Я бы советовала добавить к полису более агрессивные инструменты в валюте. В них можно инвестировать раз в месяц или квартал. А если свободных средств нет — стоит на это направить те 10%, на которые она ежегодно увеличивает взнос в страховую компанию.

Стратегия «все положить на депозит» по окончании страховки — неправильная. Проценты и тело депозита будет съедать инфляция. Есть риск «проесть» их совсем и остаться к 70 годам только с госпенсией. Часть этих средств можно положить в НПФ, купив пожизненную ренту, часть — в облигации с регулярным купоном или в дивидендные акции, которые приносили бы пассивный доход и могли приращивать капитал».

Идеальный план

Каких правил инвестирования стоит придерживаться, чтобы обеспечить себе достойную старость?

1. Инвестировать средства в России только в ликвидные инструменты — депозиты, ПИФы акций и облигаций.

2. Долгосрочные неликвидные страховые и пенсионные программы открывать в надежных компаниях за рубежом в иностранной валюте.

3. Диверсифицировать свой капитал по разным активам. Чем больше времени до пенсии, тем большую долю можно инвестировать в акции. Используйте принцип — доля консервативных инвестиций должна быть равна вашему возрасту. Если вам 25 лет, инвестируйте 25% в депозиты, а 75% — в фонды акций.

Более половины соотечественников собираются самостоятельно копить на пенсию, говорится в исследовании банка «Открытие», на которое ссылается ТАСС. У 12% россиян уже есть накопления на старость. Не собираются копить на пенсию 28% граждан: чаще всего это жители Северного Кавказа (34%).

По просьбе АиФ.ru финансовые эксперты рассказали, как накопить на пенсию.

Когда начинать копить на старость?

В идеале начинать откладывать деньги на пенсию стоит как можно раньше, говорят эксперты. «Допустим, в 20 лет вы начали откладывать по 15 тысяч рублей в месяц под 10% в год с реинвестицией процентов раз в полгода. К моменту выхода на пенсию с накопленными процентами вы получите 26,3 миллиона рублей. Это даст вам пенсию примерно 220 000 рублей в месяц», — приводит подсчеты финансовый советник Мария Тараско.

«Если же вопросом накоплений на старость вы озаботитесь в 40-летнем возрасте и будете откладывать те же 15 тысяч рублей на протяжении 20 лет под те же 10% в год реинвестиции процентов, то итоговая сумма к моменту выхода на пенсию будет вдвое меньше: 11 миллионов рублей. Это прибавка к пенсии примерно в 92 тысячи рублей в месяц.

Более того, если создавать пенсию в течение 19 лет (разница во времени всего год), вкладывая те же суммы под те же проценты, то результат будет 9 895 820 руб. И вы сможете рассчитывать на пенсию 82 465 руб в месяц», — делится эксперт.

А в чем хранить деньги на пенсию?

Для накопления на пенсию эксперты рекомендуют выбирать консервативные и низкорискованные инвестиционные инструменты: банковские вклады, иностранную валюту, ценные бумаги.

У банковских вкладов доходность не самая высокая, поскольку процент по вкладам зависит от ключевой ставки Центрального банка и по состоянию на октябрь 2020 года средняя процентная ставка по вкладам составляет 4%. Но при длительном накоплении процент по вкладу увеличивается за счет капитализации, и размер итоговой суммы при выходе на пенсию будет выше.

«Накопления в валюте и консервативные ценные бумаги, такие как инструменты фондового рынка, предполагают следующую доходность: в валюте — около 6%, в рублях — от 6-7% до 12-15%. Такой разброс доходности зависит от типа инструментов: акции, облигации или фонды», — указывает автор курса по финансовой грамотности Ксения Баданина.

Что касается валюты, то, по мнению частного инвестора, независимого финансового советника Марселя Миннахмедова, лучше всего хранить сбережения в долларах. Судите сами: за последние 25 лет американская валюта в 25 раз укрепилась к рублю.

«При создании финансовой подушки на пенсию важно придерживаться следующих правил:

- Деньги нужно откладывать на постоянной основе.

- Инструменты вложений пенсионных средств должны быть максимально консервативными и диверсифицированными. Здесь идеально подходит такой биржевой инструмент, как ETF-фонды (с минимальными комиссиями за управление).

- Для более быстрого достижения финансовой цели активные доходы нужно увеличивать», — подсказывает он.

А что насчет наличных?

Последние годы инфляция в России находится на историческом минимуме, но это не значит, что накопления, которые хранятся дома, не обесцениваются: если держать деньги под подушкой десятилетиями, их стоимость заметно снизится.

«Средняя инфляция в рублях в размере 6,7% и в долларах в размере 2% постепенно обесценит отложенные сбережения. И к моменту выхода на пенсию собранная сумма не будет иметь той ценности, на которую вы рассчитывали. Поскольку 100 рублей „сегодня“ невозможно приравнять к 100 рублям „завтра“», — говорит Ксения Баданина.

Читайте также: