Сколько платить в пенсионный фонд ип по енвд без работников

.jpg)

Индивидуальные предприниматели, работающие на специальном налоговом режиме — ЕНВД (единый налог на вмененный доход), обязаны уплачивать фиксированные платежи в Пенсионный и Медицинский Фонды.

Фиксированные платежи ИП на ЕНВД в 2019 году составляют 36 238 рубля, в том числе на пенсионное страхование - 29 354 рубля, на медицинское страхование - 6 884 рубля.

Фиксированные платежи ИП на ЕНВД в 2020 году на обязательное пенсионное страхование составляют 32 448,00 рублей, на обязательное медицинское страхование - 8 426,00 рублей.

Итого ИП на ЕНВД заплатил в 2019 году 36 238,00 рублей фиксированных взносов. Увеличение суммы фиксированных взносов в 2020 году по сравнению с 2019 годом составит 4 636 рублей. По сравнению с 2018 годом в 2019 году увеличение фиксированных взносов было на 3 853 рубля.

Напомним, до 2018 года расчет фиксированных взносов производился, исходя из МРОТ, установленного на 1 января расчетного года. На 1 января 2016 года МРОТ составлял 6 204 рубля, а на 1 января 2017 года МРОТ составлял 7 500 рублей. С 2019 года МРОТ составляет 11 280 рублей. Размер федерального МРОТ в 2020 году составляет 12 130 рублей, но на расчет фиксированных взносов влияния он не окажет.

В 2019 и 2020 году расчет фиксированных взносов не производят, исходя из МРОТ. Правительство устанавливает конкретный размер фиксированных взносов. Если бы их рассчитывали на основании МРОТ, то суммы были бы больше.

Данные суммы ИП на ЕНВД платит вне зависимости, есть у него наемные работники или нет. Закон РФ № дает возможность предпринимателю самому решать, как и какими суммами оплачивать данные фиксированные платежи — единоразово или до конца отчетного года частями.

Также законодательство РФ дает возможность уменьшать сумму ЕНВД на сумму уплаченного фиксированного платежа в фонды.

В 2019 и 2020 году такая возможность уменьшения на всю сумму уплаченных фиксированных взносов есть не только у ИП без наемных работников, но и у тех ИП, которые принимают на работу сотрудников.

Если начисленная сумма налога на вмененный доход за определенный квартал меньше, чем сумма фиксированных взносов, уплаченных в данном квартале, то остаток фиксированных платежей на следующий квартал не переносится. уменьшить ЕНВД на этот остаток в следующем квартале нельзя.

Сумму единого налога можно уменьшить на сумму фиксированного взноса при условии, что сумма фиксированного платежа перечислена в оба фонда до окончания квартала. , чтобы за работу в первом квартале уменьшить ЕНВД, взносы в фонды необходимо перечислить не позже 31 марта.

С 1 января 2017 года ИП, применяющие наемный труд, получили возможность уменьшать ЕНВД на страховые взносы, уплаченные как за работников, так и «за себя». Но правило 50% сохраняется. В 2020 году ИП с работниками могут уменьшать ЕНВД на:

- фиксированные страховые взносы «за себя» без ограничений, но не более 50% налога;

- страховые взносы за работников, но не более 50% налога.

В 2020 году страховые взносы за себя и за работников, необходимо перечислять не в фонды, а в налоговую инспекцию по месту регистрации ИП. Руководствоваться при начислении взносов надо главой 34 НК РФ, которая начала действовать с 01.01.2017 года.

Фиксированные платежи при ЕНВД: примеры расчета в 2020 году

Сумма начисленного единого налога за первый квартал 2020 года составила 20 тысяч рублей. До 31 марта ИП оплатил:

- фиксированные взносы за себя в размере 6 997,50 рублей;

- взносы за наемных работников 7 000,00 рублей;

Всего уплачено 13 997,50. Это более чем 50% от налога (20 000 X 50%) = 10 000 рублей. Следовательно, ИП может уменьшить налог ЕНВД за 1 квартал на 10 000 рублей. К уплате останется 10 000 рублей.

Кроме взносов, рассчитанных от МРОТ, ИП на ЕНВД должны уплачивать дополнительный взнос на пенсионное страхование в размере 1% от разницы между годовым вмененным доходом и 300 000 руб.

Но сумма фиксированных взносов и дополнительного взноса в ПФР не может превышать 8-ми кратного размера фиксированных взносов. Т.е. в 2019 году ИП может заплатить не более 289 904 р. (36 238 р. x 8) рублей взносов за себя. В 2020 году из-за увеличения размера фиксированных взносов происходитт увеличение порога максимального размера взноса на пенсионное страхование 40 874 х 8 = 326 992 р.

Фиксированные платежи ИП на ЕНВД: пример расчета за 2019 год

В течение 2019 года ИП оплатил взносы на пенсионное страхование в размере, установленном правительством на 2019 год - 29 354 рубля.

Годовой вмененный доход ИП составил 30 000 000 рублей, это более 300 000, поэтому необходимо уплатить 1% от превышения:

(30 000 000 – 300 000) X 1% = 297 000 рублей.

С учетом фиксированных взносов, сумма на пенсионное страхование составит:

29 354 + 297 000 = 326 354 рубля.

Полученная сумма больше максимального платежа, поэтому ИП заплатит разницу между максимальной суммой и перечисленными ранее фиксированными взносами:

289 904 - 29 354 = 260 550,00 рублей.

Для 2020 года максимальный платеж составит 326 992 рубля, следовательно, при таком же доходе, но с увеличением фиксированных платежей в 2020 году ИП должен заплатить:

40 874 + 297 000 = 337 874 рубля. Так как полученный расчет превышает максимальный предел взносов, установленный на 2020 год, то ИП заплатит разницу между максимальной суммой и перечисленными фиксированными взносами:

326 992 – 40 874 = 286 118 рубля.

Фиксированные платежи ИП на ЕНВД: пример расчета за 2020 год

ИП 11.06.2020 уплатил фиксированные страховые взносы за полугодие 2020 года. А 01.07.2020 ИП перечислил дополнительный взнос в размере 1% за 2019 год. Первая сумма пойдет на уменьшение налога за 2 квартал, а вторая сумма уменьшит ЕНВД в третьем квартале.

В этом случае расчета применяются два правила:

1. К уменьшению ЕНВД приняты только те суммы, которые уплачены в пределах исчисленных обязательных страховых взносов (подп. 1 п. 2 ст. 346.32 НК РФ). То есть сумма переплаты к уменьшению ЕНВД не принимается.

2. К уменьшению ЕНВД приняты только те суммы взносов, которые начислены за период применения налогового режима ЕНВД.

Материал отредактирован в соответствии с изменениями законодательством РФ 28.09.2019

Тоже может быть полезно:

- Розничная торговля на ЕНВД в 2020 году

- Коэффициенты К1 и К2 ЕНВД на 2020 год

- ЕНВД для ИП в 2020 году

- Коды видов предпринимательской деятельности ЕНВД

- Расчет ЕНВД за неполный месяц в 2020 году

- Изменения в ЕНВД для ИП в 2017 году

Информация полезна? Расскажите друзьям и коллегам

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

- Енвд в 2020 году для ИП — какие изменения произойдут?

- Какие налоги платит ИП без работников на ЕНВД?

- Расчет налога ЕНВД

- Страховые взносы

- ИП на ЕНВД: Как уменьшить налог на страховые взносы без работников?

- КБК для уплаты налога

- Срок уплаты

Предпринимателям на ЕНВД или вменёнки следует знать, какие налоги необходимо заплатить со своей деятельности в 2020 году. Разберем ситуацию, когда ИП занимается деятельностью без работников.

Енвд в 2020 году для ИП — какие изменения произойдут?

От других налоговых режимов ЕНВД отличает отсутствие взаимосвязи размера налога от результатов предпринимательской деятельности. Поэтому сегодня это самый удобный способ внесения платежей в бюджет и размер их установлен в зависимости от физических показателей бизнеса.

В свое время ЕНВД стал мерой поддержки малого предпринимательства, снижением налогового бремени, что позволило малому бизнесу развиваться и выйти из «теневого» рынка. Был введен почти 20 лет назад, сейчас же планируется от него отказаться. Уже после 1 января 2021 года «вмененного» режима в российском законодательстве не будет (согласно закону от 29.06.2012 № 97-ФЗ).

До конца 2020 года все предприниматели, которые сейчас работают на ЕНВД, должны определиться с выбором другой налоговой системы. Но тем ИП и организациям, которые реализуют продукцию, подлежащую маркировке (мех, обувь, алкоголь, табак, лекарства и т.д.), придется задуматься об этом раньше. Минфин уже работает над поправками в законодательстве относительно этих групп предпренимателей и вполне возможно, что для них ЕНВД будет прекращен уже с начала 2020 года.

Срок отмены ЕНВД приближается. Малому бизнесу есть смысл рассмотреть вариант приобретения патента, но он годится не для всех видов деятельности. Тем более, что его также хотят запретить для тех, кто торгует товаром, подлежащим маркировке. Тогда выбирать придется только из основной или упрощенной системы налогообложения. А это уже не только другие виды расчетов с бюджетом, но и ведение сложного и развернутого учета.

Какие налоги платит ИП без работников на ЕНВД?

Система обложения единым налогом на вмененный доход подразумевает его исчисление и уплату независимо от полученного дохода. Применяется для ограниченного количества видов деятельности.

Предприниматели, кто не нанимает на работу граждан, следует платить минимальное количество налогов и сборов:

- Единый налог на вмененный доход.

- Страховые взносы на:

- ОПС;

- ОМС.

Расчет налога ЕНВД

Размер ЕНВД зависит от нескольких факторов, в том числе от региона, вида деятельности и иных параметров бизнеса. Ставка налога составляет 15 % от вмененного дохода (п. 1 ст. 346.31 НК), но итоговый размер корректируется коэффициентами К1 и К2.

Налог рассчитывается по формуле:

ЕНВД = БД × ФП × К1 × К2 × 15%, где

- БД — базовая доходность и ФП — физический показатель;

- К1 — коэффициент-дефлятор (в его основу закладывают рост инфляционных процессов в стране);

- К2 — корректирующий коэффициент (зависит от совокупности ведения предпринимательской деятельности и устанавливается муниципальными властями в пределах от 0,005 до 1.)

Обращаем внимание, что региональным законодателям с 1 октября 2015 года предоставлено право применять ставку налога ЕНВД в пределах от 7,5% до 15% для каждой из категорий его плательщиков и вида предпринимательской деятельности.

Страховые взносы

Ежегодно нормативным актом устанавливается фиксированная сумма страховых взносов, которую ИП обязаны уплачивать, независимо от того, получен ли в календарном периоде доход.

В 2020 году общая сумма фиксированного взноса составляет 37780 рублей, которая распределяется на:

- пенсионное страхование — 29354 руб.

- медицинское страхование — 8426 руб.

Следует учитывать, что при получении дохода свыше 300 тысяч рублей за календарный год, предприниматель обязан исчислить и заплатить в ПФР дополнительный страховой взнос. Его размер составляет 1 % с суммы, которая превысит 300 тыс. руб.

Доходом считается единый вмененный доход, рассчитываемый из показателей раздела 2 строки 100 в декларации за все 4 квартала года. Установлен максимальный предел взноса на ОПС в размере 234 832 рублей на 2020 год.

ИП на ЕНВД: Как уменьшить налог на страховые взносы без работников?

ИП, не использующие труд наемных работников, вправе уменьшить налог ЕНВД в 100 % размере на сумму уплаченных в квартале фиксированных платежей за себя.

Следует учитывать, что страховые взносы могут быть внесены в любом удобном графике с учетом полной уплаты до конца текущего года. Письмо Минфина от 26.10.2016 № 03-11-09/2852 позволило плательщикам ЕНВД уменьшать налоговую базу на размер взносов, которые ИП уплатил в другом квартале при соблюдении условия, что по нему еще не подана декларация в налоговый орган.

Это значит, что при уплате взносов в 1 квартале до предельного срока подачи декларации за 1 квартал (20 апреля), эту сумму можно учесть при расчете ЕНВД за 2 квартал.

Пример. Рассмотрим ситуацию, когда в 2019 году ИП оказывает услуги по ветеринарии. Для этого вида деятельности базовая доходность установлена в размере 7500 руб. Физический показатель – 1, поскольку считается сам ИП, К1 = 1,915, К2 = 1. Ежеквартально он уплачивал страховые взносы по 9059,5 в квартал (итого за год 36238 руб.).

Налогооблагаемая база: 7500 × 1 × 1,915 × 1 = 14362,5 руб. в месяц или 43087,5 руб. в квартал.

Сумма налога за квартал: 43087,5 × 15% = 6463 руб.

Уменьшаем налог: 6463 — 9059,5 = 0

Сумма уплаченных в квартале страховых взносов превышает исчисленный размер ЕНВД, поэтому ИП вправе полностью уменьшить налог на сумму взносов. По итогам квартала ему не придется уплачивать налог.

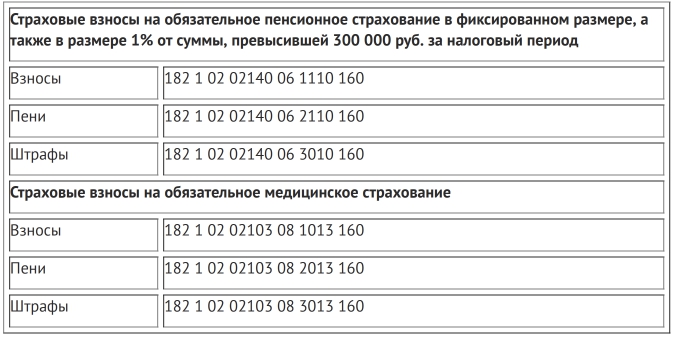

КБК для уплаты налога

Перечисление налогов и сборов должно осуществляться на определенные виды КБК, чтобы не допустить возникновение неприятных ситуаций, связанных с выяснением платежа в налоговом органе. Поэтому следует придерживаться следующих данных для указания их в платежном поручении:

- Зачисление ЕНВД происходит по коду — 182 1 05 02010 02 1000 110;

- Фиксированный платеж направляется по двум видам обязательных страховых взносов:

- ОМС — 182 1 02 02103 08 1013 160;

- ОПС — 182 1 02 02140 06 1110 160.

Срок уплаты

Сроки уплаты ЕНВД установлены Налоговым кодексом поквартально не позднее 25 числа следующего за кварталом месяца.

В 2020 году это:

- 1 кв. — 27 апреля;

- 2 кв. — 27 июля;

- 3 кв. — 26 октября;

- за 4 квартал в 2020 году не позднее 25 января.

Для уплаты страховых взносов существует конечная дата – 31 декабря 2020 года. Допустимо в календарный период платить несколькими частями авансом, но до конца года должна быть погашена вся сумма.

В 2020 году предприниматели платят фиксированные пенсионные взносы за себя по разным ставкам. ИП из пострадавших от коронавируса отраслей получили скидку в размере 12 130 рублей. Рассказываем, как рассчитать взносы за себя пострадавшим и всем остальным ИП.

Сколько должен оплатить ИП за себя в 2020 году

Страховые взносы ИП состоят из двух частей — фиксированной и дополнительной. Фиксированную часть платят даже если не было доходов. Она идёт на два вида обязательного страхования — пенсионное и медицинское. Дополнительную платят только при доходах выше 300 тыс. руб.

ИП из пострадавших отраслей

Для предпринимателей, у которых основной ОКВЭД на 01.03.2020 числится в перечне пострадавших отраслей, фиксированная часть платежа на обязательное пенсионное страхование (ОПС) составляет 20 318 руб.

На медицинское страхование взнос остался одинаковым для всех ИП — 8 426 руб. Всего за 2020 год пострадавшие ИП должны заплатить 28 744 руб.

Сумму можно разбить на несколько платежей и платить в течение года. Главное — уложиться в срок до 31.12.2020 включительно. Тем, кто работает на УСН или ЕНВД, удобнее перечислять страховые взносы ежеквартально равными частями, чтобы уменьшать на них налог.

К этой сумме добавятся допвзносы на ОПС по ставке 1%, если доходы за 2020 год превысят 300 тыс. руб.

Остальные ИП

ИП, которые не относятся к пострадавшим отраслям, в 2020 году платят 40 874 рублей, из которых:

- на пенсионное страхование — 32 448 руб.;

- на медицинское страхование — 8 426 рублей.

Дополнительный взнос — 1% с доходов, превышающих 300 тыс. руб. за год, но не более 259 584 руб.

Допвзносы с доходов свыше 300 тыс. руб. для всех ИП

Если годовой доход ИП превысит 300 тыс. руб., то помимо 28 744 руб. для пострадавших отраслей и 40 874 руб. для всех остальных, нужно заплатить ещё и дополнительные пенсионные взносы. Их перечисляют до 01.07.2021 в размере 1% от суммы превышения. Допвзносы на ОПС не должны быть более 259 584 руб. с учетом фиксированных платежей. Это предельная величина, которая одинакова для всех ИП. Скидка для пострадавших отраслей на допвзносы не распространяется.

Что считать доходом для расчета дополнительного взноса зависит от системы налогообложения ИП.

- ОСНО — облагаемые НДФЛ доходы минус расходы, связанные с предпринимательской деятельностью.

- УСН — только облагаемые доходы или разницу между доходами и расходами в зависимости от выбранного объекта налогообложения. Долгое время налоговые органы настаивали, что при УСН с объектом налогообложения «доходы минус расходы» расходы в расчёте не участвуют. Но 1 сентября ФНС выпустила письмо, в котором разрешила уменьшать доходы на сумму произведённых расходов.

- ЕНВД и ПСН — вмененный или потенциально возможный доход, с которого рассчитывают налог.

Как рассчитать взносы за неполный год

Если вы зарегистрировались не с 1 января или закрываете ИП в середине года, то всю годовую сумму фиксированных страховых взносов за себя платить не нужно. Её рассчитывают только за период времени, в котором вы работали в статусе ИП. Дополнительный взнос в размере 1 % с доходов свыше 300 тыс. руб. считают в обычном порядке.

Для ИП, которые не относятся к пострадавшим

Допустим, вы прекратили предпринимательскую деятельность 03 августа 2020 года. Оплатить взносы нужно за 7 полных месяцев, в которых вы работали в качестве ИП (январь — июль) и 3 дня до даты снятия с учета включительно.

Рассчитаем, какую сумму пенсионных взносов нужно внести.

- Платёж за один полный месяц = 32 448,00 руб. : 12 мес. = 2 704,00 руб.

- Взносы за 7 полных месяцев работы = 2 704,00 руб. x 7 мес. = 18 928,00 руб.

- Взносы за 3 дня августа = 2 704 руб. : 31 д. × 3 д. = 261,68 руб., где 31 — это календарные дни в месяце закрытия ИП.

- Итого взносов на ОПС = 18 928,00 261,68 = 19 189,68 руб.

Таким же образом рассчитаем взносы на медицинское страхование.

- За один полный месяц = 8 426,00 руб. : 12 мес. = 702,17 руб.

- За 7 месяцев = 702,17 руб. x 7 мес. = 4 915,17 руб.

- За 3 дня августа = 702,17 руб. : 31×3 = 67,95 руб.

- Итого = 4 915,17 67,95 = 4 983,12 руб.

Всего взносов на ОПС и ОМС за 7 мес. и 3 дня = 19 189,68 4 983,12 = 24 172,80 руб.

Для ИП из пострадавших отраслей

Взносы на пенсионное страхование за неполный расчетный период 2020 года пострадавшие ИП рассчитывают, исходя из суммы 20 318 рублей. Налоговики разъяснили это в письме УФНС России по г. Москве № 27-18/106601@ от 9 июля 2020 г.

Предположим, ИП прекратил деятельность 12 сентября 2020 года. Он должен перечислить фиксированные страховые взносы за 8 полных месяцев и 12 дней.

Рассчитаем взносы на ОПС.

- За один полный месяц = 20 318,00 руб. : 12 мес. = 1 693,17 руб.

- За 8 месяцев = 1 693,17 руб. x 8 мес. = 13 545,36 руб.

- За 12 дней = 1 693,17 руб. : 30 д. × 3 д. = 169,32 руб., где 30 — это число календарных дней в месяце закрытия ИП.

- Итого взносов на ОПС = 13 545,36 169,32 = 13 714,68 руб.

Годовой фиксированный взнос на медстрахование у пострадавших ИП такой же, как у остальных предпринимателей. Посчитаем его пропорционально времени работы в качестве ИП.

- За один месяц = 8 426,00 руб. : 12 мес. = 702,17 руб.

- За 8 мес. = 702,17 руб. x 8 мес. = 5 617,36 руб.

- За 12 дней = 702,17 руб. : 30 д. x 3 д. = 70,22 руб.

- Итого взносов на ОМС = 5 617,36 70,22 = 5 687,58 руб.

Всего нужно заплатить взносов на ОПС и ОМС за 8 мес. и 12 дней = 13 714,68 5 687,58 = 19 402,26 руб.

Погасить задолженность по страховым взносам, которая осталась после снятия ИП с учета, нужно в течение 15 календарных дней. Отсчитывают срок, начиная с даты внесения записи в ЕГРИП о прекращении деятельности.

Если вы уже перечисляли взносы за текущий год, вычтите их и оплатите остаток. На взносы, которые предприниматель заплатил после даты исключения из ЕГРИП, уже нельзя уменьшить налог при УСН.

Упростить работу ИП поможет интернет-бухгалтерия «Моё дело». Подключайтесь, простая система с интуитивно понятным управлением сама рассчитывает налоги и взносы, напоминает о сроках уплаты и заполняет отчетность. Вам остаётся только отправить ее прямо из личного кабинета.

В 2017 году произошли существенные изменения в уменьшении ЕНВД на страховые взносы. Они продолжают свое действие в 2020 году. О том, как с учетом этих нововведений оплачиваются страховые взносы ИП на ЕНВД, мы расскажем в нашем сегодняшнем материале.

До 2017 года по правилам уменьшения налога УСН и ЕНВД на страховые взносы, предприниматели, работающие на ЕНВД и являющиеся работодателями, находились в менее выгодных условиях, чем ИП на УСН. Дело в том, что предприниматели на ЕНВД не могли уменьшать налог на взносы, уплаченные за себя, как рассчитанные от МРОТ, так и от превышения вмененного дохода на 300 000 рублей.

Справедливость наступила с 1 января 2017 года ИП после вступления в силу поправки от в подпункт 1 пункта 2 статьи 346.32 НК РФ. Из нормы этого подпункта исключены слова: «при выплате налогоплательщиком вознаграждений работникам».

Следовательно, начиная с 1 января 2017 года ИП работодатели, применяющие ЕНВД, могут уменьшать вмененный налог на уплаченные страховые взносы за работников и за себя.

При этом правило 50% осталось в действии. Это означает, что вмененный налог можно уменьшить на страховые взносы, уплаченные за работников и за себя не более чем на 50% рассчитанного налога. Такой порядок учета взносов останется актуальным в 2020 году.

Уменьшение ЕНВД для ИП без наемных работников в 2020 году

В 2020 году все ИП, независимо от системы налогообложения, обязаны уплачивать страховые взносы в фиксированном размере. Страховые взносы ИП на ЕНВД в 2020 году за себя следующие:

Взнос на пенсионное страхование не будет рассчитываться от МРОТ, установленного на 1.01.2019, как это было ранее. Напомним, в 2017 году размер взносов на пенсионной страхование в фиксированном размере вычислялся по формуле: 7500×26% = 1 950 рублей в месяц.

С 2018 год Федеральным законом от 27.11.2017 № 335-ФЗ определено, что ставки взносов для ИП будут утверждаться постановлением правительства, на основе стоимости пенсионных баллов и установленного коэффициента ежегодно, независимо от МРОТ.

В 2018 году размер фиксированных взносов на пенсионное страхование с дохода менее 300 000 рублей составлял 26 545 рублей. На 2019 год размер фиксированных взносов на пенсионное страхование ожидаемо увеличен и составил 29 354 руб.

На 2020 год размер фиксированных пенсионных взносов составляет 32 448 рублей.

Взнос на медицинское страхование, рассчитанный от МРОТ, установленного на года составлял:

7500×5,1% = 382,50 рублей в месяц.

В 2018 году, по аналогии с пенсионным взносом, размер взноса на обязательное медицинское страхование в фиксированном размере составлял 5 840 рублей, а в 2019 году на обязательное медицинское страхование за себя ИП должен заплатить 6 884 рубля.

В 2020 году произошло очередное увеличение размера взносов на медицинское страхование до 8 426 рублей.

Следовательно, по сравнению с 2017 годом в 2020 году размер фиксированных взносов на пенсионное страхование вырос на 9 048 рублей и на медицинское страхование на 3 836 рублей.

Такое ежегодное увеличение размера фиксированных взносов не всегда означает, что вы будете в текущем году тратить на налоги и взносы больше чем в предыдущем году. Это объясняется тем, что рассчитанный налог на вмененный доход уменьшается на величину уплаченных фиксированных страховых взносов.

Дополнительный взнос. Если годовой вмененный доход превысил 300 000 рублей, то необходимо уплатить дополнительный взнос только на пенсионное страхование:

(Вмененный доход — 300 000) X 1%.

Дополнительный медицинский взнос при превышении вмененного дохода в размере 300 000 рублей не уплачивается.

Взнос на добровольное страхование на случай временной нетрудоспособности и в связи с материнством (уплачивая этот взнос в добровольном порядке, ИП имеет право получать больничные от ФСС) — оплата за 2017 год составляла 2610 рублей.

В 2018 году размер добровольных взносов на случай временной нетрудоспособности и в с связи с материнством будет рассчитываться, как и прежде, от МРОТ, установленного на 1 января текущего года. Следовательно, размер добровольных взносов в 2018 году составит 3 302,17 руб. (9489 руб. х 12 х 2,9%).

В 2019 году из-за увеличения МРОТ увеличился и размер добровольных взносов в ФСС. В 2019 году его размер составляет 3 925 руб. 44 коп.

Для того чтобы в 2021 году рассчитывать на получение пособия по временной нетрудоспособности и в связи с беременностью и родами, ИП должен в добровольном порядке заплатить в 2020 году 4 221 руб. 24 коп.

На все эти взносы ИП, не применяющий наемный труд, праве уменьшить вмененный налог без ограничения.

Например:

Вмененный налог к уплате за 1 квартал составил 10 000 рублей.

ИП в течение 1 квартала (до 31 марта) перечислил взносы на сумму 9 000 рублей.

Следовательно, 10 000 — 9 000 = 1 000 рублей необходимо уплатить вмененного налога за 1 квартал 2020 года до 27 апреля 2020 года.

Уменьшение ЕНВД для ИП с наемными работниками в 2020 году

Помимо перечисленных выше взносов, которые ИП уплачивает за себя, имея наемных работников, он обязан перечислять взносы за своих наемных работников.

Уменьшить вмененный налог в 2020 году можно на сумму уплаченных страховых взносов за себя и за своих наемных работников, но не более чем на 50% от размера рассчитанного налога.

Например:

Рассчитанный вмененный налог за 1 квартал 2020 года составил 20 000 рублей.

Взносы, уплаченные ИП за себя — 7 000 рублей.

Взносы, уплаченные ИП за наемных работников — 8 000 рублей.

Несмотря на то, что общая сумма взносов, перечисленных в бюджет, составила 15 000 рублей, налог более чем на 50% уменьшать нельзя. Следовательно, перечислить вмененный налог за 1 квартал необходимо в размере 10 000 рублей.

НК РФ пп.1 п.2 ст.346.32 определено, что рассчитанная за квартал сумма вмененного налога уменьшается на страховые взносы, фактически перечисленные в отчетном квартале, неважно за какой период были перечислены взносы.

Взносы, которые платит ИП за себя, могут быть уплачены частями в течение календарного года, а могут быть уплачены одноразово. Главное не нарушить срок оплаты.

Сроки оплаты страховых взносов ИП на ЕНВД в 2020 году

- взносы до 31 декабря текущего года;

- взносы с суммы превышения вмененного дохода до 31 июля года, следующего за расчетным годом.

Определен максимальный размер взносов на пенсионное страхование в 2019 году. Более чем 234 832 р. (29 354 р. x 8) в 2019 году платеж в качестве пенсионных взносов делать не надо.

На 2020 год максимальный размер пенсионных взносов рассчитывается аналогично 2019 году:

32 448 х 8 = 259 584 рубля

В 2020 году ИП уплачивает страховые взносы за себя только за время нахождения в статусе ИП. Т.е. если физическое лицо зарегистрировано индивидуальным предпринимателем не с начала года, то размер фиксированных взносов уменьшается пропорционально этому периоду.

Например

Физическое лицо зарегистрировалось индивидуальным предпринимателем 16 марта 2020 года, о чем подтверждено в выписке ЕГРИП. 14 декабря 2020 года индивидуальный предприниматель прекратил свою деятельность и датой исключения из ЕГРИП является 14.12.2020 г.

Расчет фиксированных взносов в этом случае основывается на следующих правилах:

- п.2 ст.6.1, п.3 ст.430 НК РФ определяет, что количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП. Следовательно, для нашего случая расчет ведется с 17 марта 2020 года.

- п.5 ст.430 НК РФ установил, что количество календарных дней в том месяце, когда ИП утратил свой статус, считается до дня регистрации прекращения деятельности. Дата исключения из ЕГРИП в расчет страховых взносов в 2020 году не включается. Таким образом, для нашего условного ИП страховые взносы за декабрь 2020 будут рассчитаны с 1 по 13 декабря.

Все остальные месяцы включаются в расчет полностью.

За полные месяцы с апреля по ноябрь включительно (8 месяцев) сумма взносов на пенсионное страхование составит: 32 448 / 12 х 8 = 21 632 рубля.

Аналогично на медицинское страхование: 8 426 / 12 х 8 = 5 617,33 рубля.

Далее считаем неполные месяцы:

С 17 марта по 31 марта – в марте 31 день, деятельность велась 15 календарных дней, получаем:

Пенсионные взносы за март:

32 448 / 12 / 31 х 15 = 1 308,39 рублей.

Медицинские взносы за март:

8 426 / 12 / 31 х 15 = 339,76 рублей

С 1 по 13 декабря - в декабре 31 дней, деятельность велась 13 дней, следовательно:

Пенсионные взносы за ноябрь:

32 448 / 12 / 31 х 13 = 1 133,94 рубля.

Медицинские взносы за ноябрь:

8 426 / 12 / 31 х 13 = 294,46 рублей.

ИТОГО

Пенсионные взносы 21 632 + 1 308,39 + 1 133,94 = 24 074,33 руб.

Медицинские взносы 5 617,33 + 339,76 + 294,46 = 6 251,55 руб.

Если вы выбираете оплату страховых взносов ежеквартально, то каждый квартал можете уменьшать ЕНВД на сумму взносов.

Если вы хотите оплатить взносы полностью в одном из кварталов, то уменьшить вмененный налог вы вправе только за тот квартал, в течение которого вами были уплачены взносы. Причем, если получается, что расчетный вмененный налог меньше, чем уплаченные взносы, то не вычтенные взносы нельзя будет вычесть в следующем квартале.

Напоминаем, что в 2020 году применять ЕНВД при продаже товаров, подлежащих обязательной маркировке запрещено. С 1 января 2021 года Налоговым Кодексом РФ специальный налоговый режим ЕНВД анулируется.

Какие взносы должны платить действующие ИП в 2020 году

ИП (даже если у них нет работников) обязаны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2020 году перечислять страховые взносы «за себя» ИП обязаны вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах.

Повышение суммы страховых взносов для ИП с 2020 года

Размер фиксированных взносов в фонды, которые предприниматели платят за себя, увеличивается каждый год (ст. 430 НК РФ). В 2020 году предприниматели будут платить больше взносов. Сумма фиксированных платежей вырастет почти на 4600 руб. Перед вами сравнительная таблица платежей. Это минимальные суммы, которые бизнесмен заплатить за целый год.

Однако со всех своих доходов свыше 300 000 руб. за календарный год ИП дополнительно оплачивает пенсионные взносы по ставке 1%. Взносы на медицинское страхование с превышения не платятся.

Пример расчета страховых взносов с дохода более 300 тысяч рублей в 2020 году

ИП в 2020 году вел предпринимательскую деятельность на УСН. Доходы предпринимателя за год по Книге учета составили 10 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2020 год он не позднее 31 декабря 2020 года заплатил фиксированные суммы. Не позднее 31 декабря 2020 года перечислил:

- 1. На пенсионное страхование ОПС: 32 448 руб.;

- 2. На медстрахование — ОМС: 8 426 руб.

Расчет исходя из доходов равен 97 000 руб. ((10 млн. руб. – 300 000 руб.)) x 1% Предприниматель перечислил в ПФР не позднее 1 июля 2021 года 97 000 руб.

При этом существует максимальная сумма годового взноса на пенсионное страхование. Она составляет восьмикратный размер фиксированной величины взноса на ОПС. Это значит, что индивидуальный предприниматель за 2020 год может оплатить не более 268 010 рублей , из них:

- 259 584 рубля на обязательное пенсионное страхование (32 448 р. x 8);

- 8 426 рублей на медицинское страхование.

Сроки уплаты страховых взносов ИП в 2020 году

На оплату фиксированных платежей предпринимателю дается год – заплатить их нужно до 31 декабря того года, за который начислены взносы. Платежи, которые рассчитываются с превышения дохода в 300 000 руб., оплачиваются до 1 июля года, следующего за тем, в котором получен доход. Сроки представлены в таблице ниже.

Таблица: сроки уплаты страховых взносов “за себя” в 2020 году

| Вид платежа | Крайний срок по НК |

| Пенсионные взносы с дохода не более 300 000 руб. | 31.12.2020 |

| Пенсионные взносы с дохода свыше 300 000 руб. | Не 01.07.2021, а 02.11.2020 (перенос из-за коронавируса) |

| Медицинские взносы независимо от суммы дохода | 31.12.2020 |

КБК ИП: фиксированный платеж “за себя” в 2020 году

Обратите внимание, что в 2020 году установлен единый код для уплаты фиксированной суммы взносов на пенсионное страхование и суммы с превышения дохода.

Фиксированные платежи ИП в 2020 году нужно уплачивать по следующим КБК (независимо от применяемого режима).

Таблица: КБК для уплаты страховых взносов ИП в 2020 году

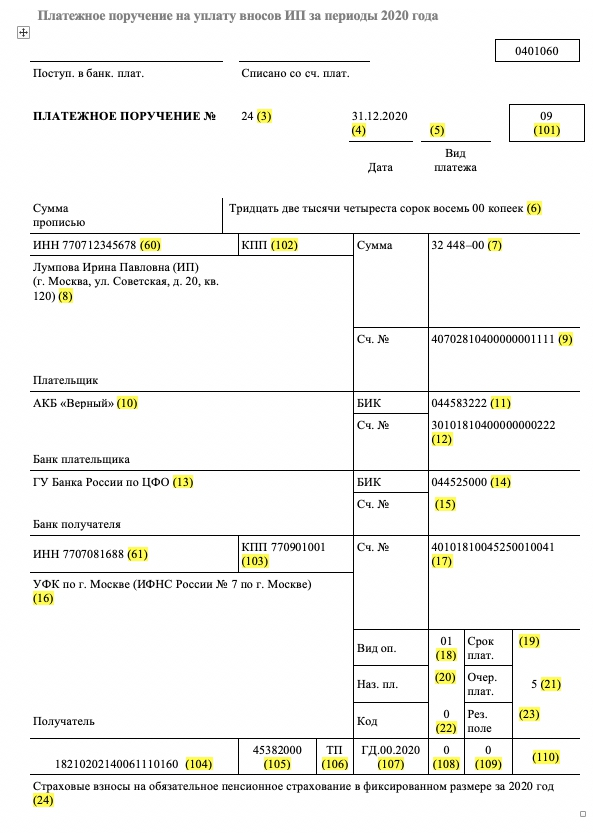

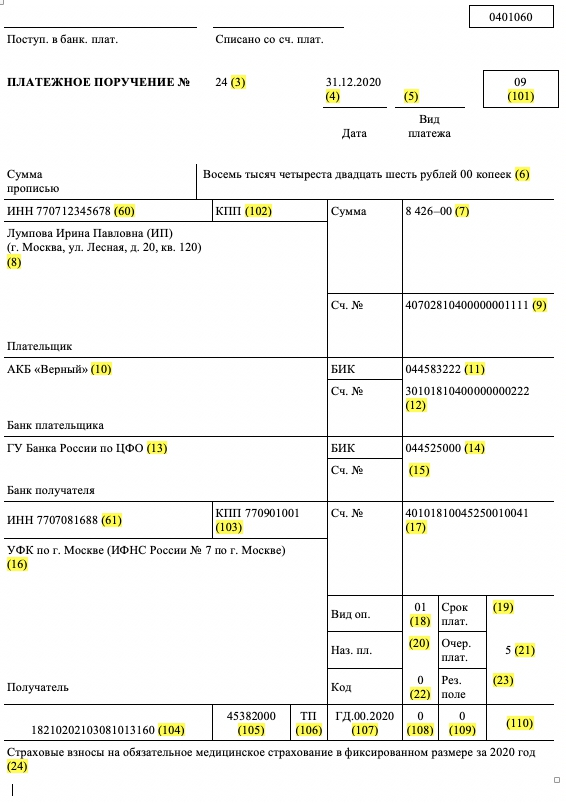

Страховые взносы на обязательное пенсионное и медицинское страхование перечисляйте отдельными платежными поручениями. Платежные поручения: образцы

Вы можете скачать образец образец платежного поручения на уплату фиксированных пенсионных взносов по ссылке.

Вы можете скачать образец платежки на уплату медицинских взносов по ссылке.

Отчетность по фиксированным взносам не сдается, даже если величина дохода предпринимателя превысила 300 000 руб. за 2020 год.

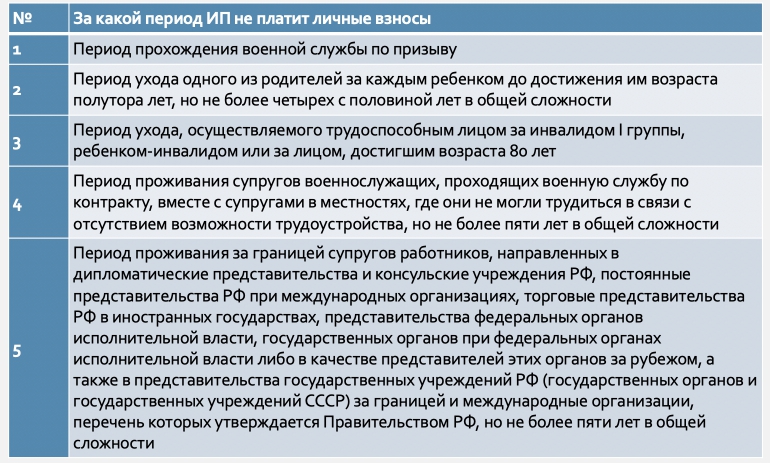

Когда ИП вправе не платить взносы: новый порядок учета периодов

Существует 5 случаев, когда ИП вправе не платить страховые взносы. Они перечислены в таблице:

До 2020 года, если у ИП были освобождаемые от взносов периоды (отпуск по уходу за ребенком, военная служба и т.п.), то взносы пересчитывали исходя из количества месяцев.

Начиная с 2020 года у ИП без работников фиксированный размер страховых взносов на пенсионное и медицинское страхование можно считать за неполный месяц. Размер платежей определяют пропорционально количеству календарных дней, в течение которых велась деятельность. Теперь такое правило прямо прописали в НК РФ.

Также пропорционально количеству календарных дней следует рассчитывать страховые взносы “за себя”, если ИП зарегистрировался или снялся с учета в течение 2020 года. Приведем пример:

Как платить взносы за неполный год.

- пенсионные взносы — 22 984 руб. (32 448 руб. : 12 мес. х 8 мес. + 32 448 руб. : 12 мес. : 30 дн. х 15 дн.).

- медицинские взносы — 5968,41 руб. (8426 руб. : 12 мес. х 8 мес. + 8426 руб. : 12 мес. : 30 дн. × 15 дн.).

А может выгоднее быть самозанятым?

Начиная с 1 января 2019 года ИП смогут полностью не платить взносы за себя в ПФР и ФОМС. Для этого будет достаточно перейти на новый спецрежим для самозанятых. Для этого их доход за год не должен превышать 2,4 млн. рублей. На спецрежиме для самозанятых не придется сдавать декларацию и платить пенсионные взносы за себя.

Вот список регионов, где разрешат регистрацию самозанятых с 1 января 2020 года:

- Санкт-Петербург;

- Воронежская область

- Волгоградская область;

- Ленинградская область;

- Нижегородская область;

- Новосибирская область;

- Омская область;

- Ростовская область;

- Самарская область;

- Сахалинская область;

- Свердловская область;

- Тюменская область;

- Челябинская область;

- Красноярский край;

- Пермском край;

- Ненецкий автономный округ;

- Ханты-Мансий автономный округ-Югра;

- Ямало-Ненецкий автономный округ;

- Республика Башкортостан.

4 региона, где уже проходит пилотный проект по самозанятым, тоже остаются в списке разрешенных:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Традиционная статья, которую пишу в январе, сразу после праздников. Но так как про страховые взносы ИП «за себя» на 2020 год все давно известно (ну, почти все известно :), то решил не дожидаться января.

Тем более, что уже не раз и не два писал на эту тему на блоге и даже запустил калькулятор взносов на 2020 год. Итак, приступим.

Что изменилось по сравнению с 2019-м годом?

Изменились суммы платежей на обязательное пенсионное и медицинское страхование. Но, повторюсь, суммы по взносам ИП «за себя» давно известны и прямо указано в 430 статье НК РФ:

Открываем статью 430 НК РФ и внимательно читаем:

1. Страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей: — в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года; — в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2. Страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

То есть, имеем следующие суммы по страховым взносам ИП “за себя” за полный 2020 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС “за себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2020 год = 40874 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Кстати, обратите внимание, что в статье 430 НК РФ указаны суммы по взносам по 2020 год включительно.

Но совсем недавно предложили внести правки в статью 430 НК РФ и добавить данные на 2021-2024 годы. Можете посмотреть их здесь:

Зная годовую сумму по обязательным взносам, можно посчитать квартальные платежи:

- Взносы в ПФР: 32448 : 4 = 8112 рублей

- Взносы в ФФОМС: 8426 : 4 = 2106,5 рублей

- Итого за квартал: 10218,5 рублей

Когда нужно платить эти взносы, если делать их поквартально?

Например, Вы ИП на УСН 6% и хотите сразу делать налоговые вычеты из налога по УСН поквартально, то эти взносы необходимо делать в следующие периоды:

- За первый квартал 2020 : с 1 января до 31 марта

- За второй квартал 2020: с 1 апреля до 30 июня

- За третий квартал 2020: с 1 июля до 30 сентября

- За четвертый квартал 2020: с 1 октября до 31 декабря

Но лучше не тянуть с оплатой до самого последнего дня, разумеется.

Далее возможны 2 варианта, в зависимости от размера годового дохода ИП

1. Если доход ИП составит МЕНЕЕ 300 тысяч рублей в год:

То ИП нужно заплатить только фиксированную сумму по обязательным взносам:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС “за себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2020 год = 40874 рублей

Разумеется, не нужно еще забывать про другие налоги и сборы =). О том как считать взносы ИП «за себя», если предприниматель работал неполный год, читайте ниже.

2. Если доход ИП составит БОЛЕЕ 300 тысяч рублей в год:

То кроме вышеперечисленных сумм ИП еще обязан заплатить в ПФР 1% от суммы, превышающей 300 000 рублей. Рассмотрим конкретный пример: предположим, что некий ИП получил годовой доход в размере 2 000 000 рублей за 2020 год.

Это значит, что наш ИП должен заплатить:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за “себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2020 год = 40874 рублей

И еще он должен заплатить 1% от суммы, превышающей 300 000 рублей.

- (2 000 000 – 300 000)*1% = 17 000 рублей

Итого, в нашем примере для ИП, который имел доход в 2 миллиона рублей, должен заплатить:

- 32448+8426+17000 = 57874 рублей.

До какого числа нужно оплатить 1% от суммы, превышающей 300 000 рублей годового дохода?

До 1 июля 2021 года.

Есть ли ограничения по взносам на пенсионное страхование “за себя”?

Да, есть максимальный размер взноса на обязательное пенсионное страхование ИП. Если вернуться к статье 430 НК РФ, то в ней прописано:

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

- 32448*8=259584 руб.

Что подразумевается под термином “доходы ИП”?

Когда ИП начинают считать 1% от суммы, превышающей 300 000 рублей годового дохода, то сразу возникает масса вопросов. Я уже много раз отвечал на эти вопросы в комментариях, в статьях и даже в своих видео эту тему поднимал.

Если совсем кратко:

- ИП на УСН “доходы”: все доходы ИП за год. Расходы не учитываются.

- ИП на ПСН (патент): потенциально возможный доход по патенту (а не реальный доход)

- ИП на ЕНВД (вмененка): вмененный доход (а не реальный доход).

- УСН + ПСН: суммируем весь доход по УСН + потенциально возможный доход по патенту.

- ИП на ОСН без наемных сотрудников имеет право учитывать документально подтвержденные расходы при расчете 1%. https://dmitry-robionek.ru/fiksirovannye-vznosy/o-pereplate-pfr-dlja-ip-na-osn.html

И снова про ИП на УСН “доходы минус расходы”…

Есть несколько постановлений Верховного Суда, когда конкретным ИП на УСН «доходы минус расходы» разрешали учитывать расходы при расчете 1% взноса на пенсионное страхование. Подчеркну, что конкретным ИП разрешали учитывать расходы, а не вообще всем ИП на УСН “доходы минус расходы”.

Никаких изменений в Налоговый Кодекс не было внесено по этому вопросу. Также было уже много писем из МинФина и ФНС, в которых эти ведомства придерживаются прежней позиции: ИП на УСН не может учитывать расходы при расчете 1% доп.взноса в ПФР.

Подробнее читайте в письмах:

- Письмо Минфина от 09.06.2017 № 03-15-05/36277

- Письмо Минфина от 17 марта 2017 г. N 03-15-06/15590

- Письме Минфина № 03-15-03/69372 от 23.10.2017

- Письмо МинФина № 03-15-07/8369

- Письмо МинФина от 3 мая 2018 г. N 03-15-05/29955

- Письмо ФНС от от 25.07.2018 № БС-3-11/4992@

Сейчас обсуждается возможность внесения правок в НК РФ, о чем рассказывал здесь:

Как быстро эта инициатива будет оформлена в виде поправок в НК РФ – мне пока неизвестно. Как будут новости по этому вопросу, то напишу. Следите за обновлениями блога, так как я отслеживаю эту тему.

Очень частый вопрос от начинающих ИП

Сразу отвечу на вопрос, который получаю чуть ли не каждую неделю. А задают его ИП, которые не могут посчитать взносы за неполный год. Например, ИП открылся 15 февраля и не знает сколько нужно платить взносов “за себя” до конца года.

Или обратная ситуация, когда ИП хочет закрыться, например, в октябре. И не знает как посчитать взносы с начала года и до конкретной даты в ноябре…

Даю две ссылки:

- Частый вопрос от ИП: как считать обязательные взносы “за себя”, если работал неполный год? (учтите, что в этой статье рассмотрен пример на 2017 год, но алгоритм остался прежним)

- Или посмотрите в сторону калькулятора взносов на 2020 год

Но, как и писал много раз ранее, я неустанно призываю использовать бухгалтерские программы и сервисы. Все это автоматически просчитывается, с учетом даты регистрации в качестве ИП.

Про КБК по взносам ИП на 2020 год

Про КБК отдельно напишу, в начале января 2020 года, так как они имеют свойство ВНЕЗАПНО меняться, что каждый год вызывает шквал вопросов.

Поэтому, не буду спешить, так как в прошлом году их дважды меняли. В январе. Сначала обновили, а потом откатили на те КБК, которые действовали в 2018 году.

Следите за обновлениями блога, подписывайтесь на новости.

В каких случаях можно не платить взносы в ПФР и ФФОМС? Есть ли такая возможность?

Есть несколько категорий ИП, которые могут временно не платить взносы. Обратите внимание, что временно, а не постоянно. И только при условии полной приостановки коммерческой деятельности в рамках ИП.

- Прохождения ими военной службы по призыву;

- Ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет;

- Ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- Проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства;

- Проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации;

- За периоды, в которых приостановлен статус адвоката, и в течение которых ими не осуществлялась соответствующая деятельность.

Разумеется, вопрос получения подобных льгот нужно заранее решить с ФНС и ПФР, чтобы предоставить необходимые документы на получение этого послабления.

Настоятельно рекомендую найти и прочитать письмо ФНС России от 26.04.2017 N БС-4-11/7990@ «Об освобождении от уплаты страховых взносов». В нем есть список необходимых документов, которые понадобятся для освобождения от уплаты страховых взносов.

Также понадобится подать заявление в ФНС:

Советую прочитать:

- С 1 сентября 2020 года ФНС сможет принудительно снимать с учета тех ИП, которые подпадают под два условия

- И снова про налоговые декларации по УСН для тех ИП, которые открылись в декабре

- В 2020 году обновятся правила блокировки счетов за долги по налогам

- И снова про возможную отмену деклараций по УСН в 2020 году

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

"ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?"

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

46 комментариев к “Фиксированные взносы ИП «за себя» в 2020 году: примеры и ответы на частые вопросы”

Спасибо за информацию. Если не затруднит прошу ответить: нахожусь на ПСН по медицинской деятельности и планирую Открыть ОКВЭД по аренде нежилого помещения УСн доходы, в связи с этим 1. будет ли возможность уменьшения обязательных платежей за ИП

2. при формировании налоговой базы по оквэд аренды для авансовых платежей надо ли учитывать поступления от мёдуслуг

2 тоже для формирования декларации ( поскольку счёт один и система доходы)

Спасибо

Здравствуйте. Скажите пожалуй ИП открыла в 11 ноября 2019 года. Как мне рассчитать налоги без наёмных работников,.

Подскажите, пожалуйста, каким образом мне вычесть из 6% пфр и ффомс? Могу ли при уплате 6% я вычесть 1% на опс?

Читайте также: