Агентство пенсионного страхования кто такие

Размещая свои пенсионные накопления в том или ином фонде, вкладчик или участник не в последнюю очередь беспокоится об их сохранности. Это вполне объяснимо, поскольку от этого зависит будущий доход человека при окончании трудовой деятельности, уровень его финансового благосостояния и благополучия. В статье рассмотрим инструменты гарантирования сохранности отчислений на будущую пенсию, механизмы их реализации, а также законодательное регулирование данного вопроса.

Какие системы обеспечивают госгарантию выплат по пенсионным накоплениям

Бесплатно по России

Одной из важных задач государственного регулирования деятельности фондов, управляющих пенсионными отчислениями российских граждан, является гарантирование получения положенных по закону выплат.

В целях реализации данного принципа законодатель предусмотрел различные механизмы, в числе которых:

- Создание фондов гарантирования путем участия в них нескольких НПФ, деятельность которых регламентируется внутренними правилами таких фондов с опорой на действующее пенсионное законодательство.

- Вступление НПФ в общество взаимного страхования, представляющее собой потребительский кооператив, целью которого является взаимное страхование имущественных интересов участников.

- Заключение фондом договора добровольного страхования, целью которых является предоставление дополнительных государственных гарантий участникам и вкладчикам по сохранности их денежных накоплений.

- Страхование имущественной ответственности подобных организаций в Агентстве по страхованию вкладов, выступающего (а в его лице и непосредственно государство) гарантом получения гражданами положенных им по законодательству пенсионных выплат при наступлении соответствующих условий.

Обязательства НПФ по страхованию вкладов

Инструменты защиты накоплений граждан, применяемые фондами в добровольном порядке, закреплены в законодательстве, регулирующих деятельность таких организаций. Но существует самостоятельный закон «О гарантировании прав застрахованных лиц…» от 28.12.2013 № 422-ФЗ предписывающий НПФ страховать свою имущественную ответственность перед участниками.

В этой связи обязанностью фонда является уплата соответствующих взносов, из которых по принципу накопления формируется фонд гарантирования страховых пенсионных накоплений. Их размер зависит от того сколько средств находится в управлении фонда в рамках обязательного пенсионного страхования, а также ряда других критериев, установленных ст. 15 закона 422-ФЗ.

Фактически фонд автоматически становится страхователем своей ответственности перед участниками с момента начала осуществления своей деятельности.

Процедура постановки на учет фонда в качестве страхователей выглядит следующим образом:

- Принятие Центробанком решения о соответствии НПФ установленным требованиям для страховщиков в данной системе.

- Направление Банком России уведомления в АСВ.

- Постановка фонда на учет в качестве страховщика Агентством и включение его в реестр.

Что такое АСВ

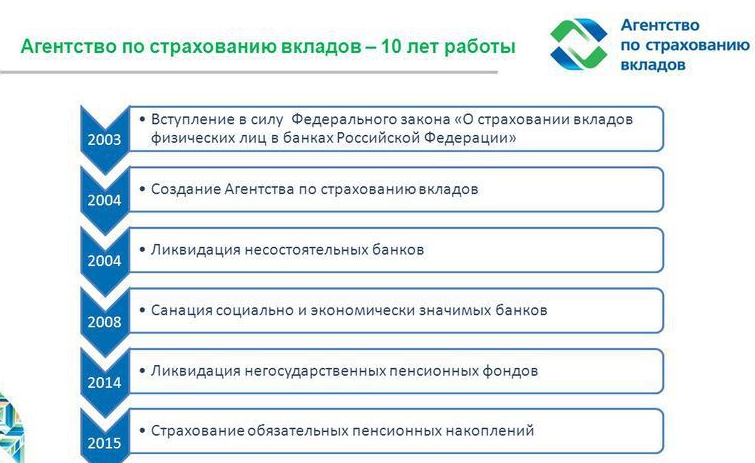

Рассматриваемую аббревиатуру имеет Агентство по страхованию пенсионных накоплений, первоначально созданное в целях гарантии сохранности вкладов граждан на счетах в кредитных организациях.

Данное агентство создано в форме государственной корпорации и служит гарантом не только сохранения денежных средств граждан в той или иной сфере, но и стабильности на финансовом рынке в целом. Для выполнения этих задач Агентство и было включено в систему правоотношений между гражданами и НПФ в качестве участника.

По общему правилу, все полученные в рамках программы формирования гарантийного фонда средства АСВ вправе использовать только на 2 цели:

- Собственно выплата гарантийного возмещения.

- Финансирование аппарата страхования отчислений.

К деятельности АСВ в области пенсионного страхования, принципам его работы, используемых финансовых инструментах, процедуре возмещения гражданам их средств применяются нормы закона «О страховании вкладов…».

Какие гарантии получает НПФ при вступлении в АСВ

Прямой выгоды для негосударственного фонда от участия в системе страхования не прослеживается. Напротив, обязанность уплачивать взносы в АСВ создает дополнительную финансовую нагрузку на компанию и влечет дополнительные расходы.

Вместе с тем, законодательно закреплен случай, когда за счет фонда, формируемого АСВ, будут защищены финансовые интересы НПФ. Так, АСВ будет нести расходы вместо фонда в том случае, если на индивидуальном пенсионном счете гражданина недостаточно средств для выплаты ему полагающихся средств при наступлении определенного законом страхового случая.

Сумма, превышающая имеющиеся на индивидуальном счете средства, должна быть привлечена из гарантийного фонда, находящегося под управлением АСВ.

Кроме того, при такой системе граждане могут быть уверены в том, что они в любом случае не потеряют свои деньги, а получат все причитающиеся им выплаты. Таким образом, НПФ получают дополнительные средства в управление от тех граждан, которые при отсутствии системы страхования не решились бы передавать средства для управления в частные руки.

Страховые случаи для АСВ

Законом определен перечень случаев, когда Агентством по страхованию вкладов выплачиваются средства застрахованным гражданам. Лишь при их наступлении закон позволяет расходовать накопленные в гарантийном фонде денежные средства. Одним из таких является указанный выше случай при нормальном функционировании самого НПФ, другие же связаны с прекращением по той или иной причине деятельности фонда.

Поможет ли АСВ, если у НПФ отобрали лицензию и он ликвидирован

Агентство по страхованию вкладов не случайно на законодательном уровне определено в качестве ликвидатора негосударственного пенсионного фонда.

Связано это, в частности, с тем, что страховыми случаем возмещения агентством средств граждан являются:

- отзыв лицензии у управляющей организации на осуществление деятельности в области обязательного страхования пенсионных накоплений;

- признание такого фонда финансово несостоятельным и открытие конкурсного производства в отношении банкрота.

Риски потери пенсионных накоплений при условии участия фонда в системе их страхования отсутствуют. Гражданин может спокойно вкладывать свои средства в тот или иной НПФ с уверенностью, что он при любом исходе получит свои средства назад в виде полагающихся ему по закону выплат.

Список аккредитованных НПФ

На официальном сайте Агентства по страхованию вкладов в открытом доступе представлен реестр фондов-участников системы страхования, а также приведен перечень тех, кто кто прошел процедуру ликвидации.

В реестре участников можно найти все самые крупные и известные НПФ в нашей стране, что еще раз доказывает безопасность передачи накоплений под их управление.

К числу таких фондов, в частности, относятся:

При выборе управляющей компании стоит ознакомиться с перечнем участников системы страхования, чтобы быть уверенным в сохранности доверенных ей денежных средств.

Итак, значимым и обязательным, с точки зрения законодательства, инструментом гарантирования сохранности средств участников системы обязательного пенсионного страхования при формировании накопительной пенсии является ее страхование. Основным участником этой системы, помимо самих граждан и фондов выступает государственная корпорация «Агентство по страхованию вкладов».

Полезное видео

Подробнее о принципах работы и том,что же страхует АСВ смотрите в видео:

Страховые агенты пенсионного фонда — кто они такие?

Эта категория участников пенсионной страховой структуры представлена физическими лицами, работающими по трудовому или гражданско-правовому договору с самим пенсионным фондом. Чаще всего услугами агентов пользуются фонды негосударственного формата.

Стать агентом может практически каждый гражданин, даже если не имеет никакого экономического или другого специального образования. Между тем к этим сотрудникам выдвигаются требования, которые обязательно соблюдать. В частности, выдвигаются требования в отношении таких профессиональных и личных качеств, как:

- Высокая степень ответственности;

- Грамотное владение речью;

- Коммуникабельность;

- Практические навыки владения компьютерной техникой;

- Стремление к достижению профессионализма;

- Активность в выполнении своих обязанностей.

Чаще всего негосударственные пенсионные фонды, принимающие на работу граждан на должность агента, ставят условие владения опытом в страховой сфере. Однако за неимением достаточного числа таких сотрудников компании готовы проводить обучение.

Впрочем, в практике пенсионного страхования уже сформировалась еще одна эффективная группа агентов — они представлены юридическими лицами. Эти субъекты работают на условиях субагентского договора, и сами нанимают профессиональных агентов из числа физических лиц или обучают их.

Обязанности агента пенсионного страхования

По сути, услуга пенсионного страхования может считаться объектом продаж. Поэтому работа страхового агента в некотором смысле схожа с деятельностью менеджера по продажам. Для обеих этих профессий характерны общие цели и методы.

В частности ключевыми задачами страхового агента пенсионного фонда являются:

- Определение и поиск представителей целевой аудитории, не задействованных ранее в cтруктуре пенсионного страхования;

- Предоставление консультационных услуг в отношении порядка страхования, заключения договоров, получения выплат и других финансовых и организационных вопросов;

- Разъяснения по поводу классификации страховых пенсионных услуг;

- Непосредственное привлечение клиентской аудитории к услугам представляемого фонда;

- Консультационное сопровождение клиентов в период действия и продления договора.

Помимо этого, в обязанности агента пенсионного фонда по вопросам страхования входит составление отчетов о проделанной работе, количеству привлеченных клиентов и финансовым вопросам.

В обязанности этого сотрудника также входит разрешение на начальном этапе конфликтных ситуаций. В частности, он может принимать участие в осуществлении анализа такой ситуации и поиске решений для ее устранения.

В случае наступления факта страхового случая агент становится первым лицом, к которому должен обращаться застрахованный клиент. Агентом совершается оценка и подтверждается факт страхового случая.

В случае нарушения одной из сторон договорных обязательств агент также принимает участие в разрешении споров на всех этапах.

Агент НПФ в своей работе выполняет следующие функции:

- значительно повышает уровень грамотности населения в пенсионных вопросах;

- помогает застрахованному гражданину определиться с выбором организации, которая будет формировать накопительную часть его пенсии;

- консультирует клиентов по вопросам, касающихся системы ОПС и деятельности фонда в целом;

- предоставляет брошюры НПФ, для самостоятельного ознакомления с ними гражданами;

- взаимодействие с клиентами, с целью проведения мониторинга качества работы.

Каких-то особых требований к желающим попробовать себя в роли агента НПФ не выдвигается. В принципе, работать агентом НПФ может любой человек. Мы же поможем стать УСПЕШНЫМ агентом НПФ

Приветствуются такие личные качества, как коммуникабельность, инициативность и желание заработать. Средний приработок активного пенсионного консультанта варьируется в пределах 20-30 тысяч рублей ежемесячно. Агент, достигший определённого уровня, может создать свою собственную агентскую сеть, тем самым увеличив свои доходы в разы. До нескольких сот тысяч рублей.

Как относиться к агентам пенсионного страхования?

Граждане, встретившие на пороге своего дома представителя пенсионного фонда, или получившие предложение от него в форме электронного письма или телефонного звонка, имеют полное право отказаться от предлагаемых услуг.

Однако еще до принятия такого решения стоит задуматься о том, какие перспективы в будущем могут быть утрачены. Возможно, стоит ознакомиться с предложением, и подумать о дальнейшем переводе своей накопительной части пенсии в позиционируемый агентом фонд.

Плюсы и минусы в работе агента

Работа в этой сфере имеет много преимуществ и положительных сторон для того, кто решил себя в этом реализовать. В то же время, есть определенные минусы, которые делают данный вид деятельности не столь привлекательным. На этом следует остановиться подробнее.

Плюсы

- возможность зарабатывать хорошие деньги, поскольку потолок возможностей заработка ограничен только трудоспособностью самого агента и его профессиональными данными;

- карьерный рост – опытный работник вполне может занять место наставника новеньких и менее успешных;

- свободный график без привязки к конкретному месту работы;

- участие в тренингах и курсах для повышения навыков холодных продаж;

- легкий вход в профессию – для этой работы большинство НПФ не требует наличия у будущих работников профессионального образования.

Минусы

- отсутствие стабильности в плане заработка – агенты не получают заработную плату без привлечения новых клиентов;

- высокий уровень стресса, связанный с общением с совершенно разными людьми, в том числе не всегда позитивно настроенными.

Как стать агентом?

В разных фондах к сотрудникам этой категории могут выдвигаться различные требования. Например, в некоторых случаях требуется все же владеть высшим образованием, опытом страховой работы. В зависимости от возлагаемых на агентов обязанностей и степени ответственности в разных компаниях установлены различных уровни заработных плат. В большинстве случаев оплата труда производится не по тарифной сетке, а по факту выполненной работы. Зарплата в таком случае зависит от числа привлеченных клиентов и сумм их страховых платежей.

Для трудоустройства по этой специальности необходим минимум документации — паспорт, номер ИНН, в некоторых случаях — трудовая книжка. Обязательным условием есть подписание с работодателем договора. В нем и обсуждаются основные критерии оплаты, рабочий график и прочие нюансы этой деятельности.

Пенсионный брокер НПФ

Брокер НПФ — это юридическое лицо, точнее сказать организация, которая имеет прямой агентский или субагентский договор с тем или иным НПФ. А также, является крупным “поставщиком” клиентов в тот или иной фонд, через разные “каналы продаж” договоров обязательного пенсионного страхования. То есть, данная организация привлекает в фонд большое количество новых клиентов. И получает агентское вознаграждение за привлечение каждого клиента.

Каналы продаж договоров ОПС могут быть нескольких видов:

- “Поквартирные” продажи. Всем хорошо известен данный вид привлечения клиентов. Как работников пенсионной системы, так и самих клиентов. Наверняка, к Вам домой, да еще и не раз, приходили представители данной схемы работы. Зачастую наши люди принимают их за мошенников. Но именно эти “мошенники” своим трудом спасли многим людям возможность дальнейшего формирования накопительной пенсии.

Многие пенсионные брокеры начали свой бизнес с построения агентской сети “поквартирщиков”. И по сей день это самый распространенный способ работы агентов.

- Корпоративный канал продаж. Работа агентов в организациях. Когда к Вам на работу приходит агент НПФ, а может и не один, и рассказывая суть пенсионной системы, все плюсы накопительной пенсии, предлагает написать заявление о переходе в их НПФ.

Активно развивается в последнее время. Так как считается “мало захоженной” территорией.

- “Продажа” договоров ОПС через сторонние организации. Такие как банки, кредитные организации, кадровые агентства, салоны сотовой связи и прочие структуры, куда может обратиться потенциальный клиент и при этом у него будут в наличии документы. Которые необходимы для оформления договора ОПС.

Многие НПФ отказались от брокеров, которые работают через подобные каналы привлечения. Так как было много случаев фальсификации. При этом существуют фонды, которые привлекают клиентов исключительно такими способами (пр. НПФ Сбербанка и т.д.)

Крупные брокеры НПФ привлекают в фонды от 10 000 новых клиентов за 1 месяц. Порой эта цифра может составлять 100 000 новых клиентов за тот же период.

Как стать пенсионным брокером?

Пенсионных брокеров на отечественном рынке не так много. Их буквально можно пересчитать по пальцам. И они весьма известны на пенсионном рынке, как для НПФ так и для рядовых агентов, скорее среднего звена. Новички, которые только начинают пробовать свои силы в пенсионном страховании, мало разбираются во внутренней кухне и поэтому часто становятся жертвами небольших организаций, которые позиционируют себя, как брокеры НПФ. Зачастую не являясь таковыми. Но и среди истинных брокеров достаточно желающих поживиться за счет обычных работяг при каждом удобном случае. А их предостаточно в области обязательного пенсионного страхования, которую периодически штормит под натиском новых изменений. Избежать практически этого невозможно. “Кидают” на всех уровнях пищевой цепи. Но можно подстраховаться от нелепых ситуаций, владея информацией и используя ее в свою сторону.

Последним серьезным потрясением на рынке ОПС, стало создание “Коалиции НПФ” (ассоциации). Все крупные негосударственные пенсионные фонды в начале 2016 года объединили свои клиентские базы, с целью предотвратить массовый переход клиентов из одного НПФ в другой (только для участников коалиции). Сделано это было в феврале, но уже все январские заявления о смене страховщика, которые были сделаны агентами и переданы брокерам, пошли на проверку “дубль”. Если клиент ранее состоял в фонде из коалиции, то данное заявление (договор ОПС) не удовлетворялся и соответственно не оплачивался. Все структуры начиная от брокеров и заканчивая агентами пострадали и не дополучили за уже сделанную работу очень большие суммы. Но…выстояли и пошли дальше.

Как агенты НПФ охотятся за нашими пенсионными накоплениями

Недобросовестные агенты НПФ не дают покоя россиянам, обманывая и принуждая заключать договоры о переводе пенсионных накоплений. Пользуясь доверчивостью граждан, они ходят по домам, предприятиям, предлагают написать заявление, подписать договор, фотографируют документы.

Справедливости ради отметим, что работают так не все агенты, но судя по количеству обращений граждан в ПФР, мошенников немало.

Агенты НПФ приходят домой

К вам в дом могут постучаться люди, представляющиеся работниками «пенсионной сферы», сотрудниками «Фонда содействия пенсионной реформе», а зачастую и вовсе сотрудниками ПФР, при этом предъявляя всевозможные «служебные удостоверения», не давая их рассмотреть и уточнить какое конкретно Управление ПФР они представляют.

Так называемые «работники пенсионной сферы» и прочих мифических организаций пользуясь доверчивостью наших сограждан и неосведомленностью людей в вопросах пенсионного обеспечения, настоятельно рекомендуют, а в некоторых случаях и требуют, представить им персональные данные гражданина (паспорт и СНИЛС). Объясняют требование необходимостью срочно внести данные указанных документов в «базу ПФР».

Другие «ходоки» напрямую настоятельно рекомендуют срочно подписать документ (договор), не вдаваясь в подробности о значении документа, но запугивая сжатыми сроками и возможностью потери всех накоплений в случае отказа.

Изобретательные визитеры не забывают ссылаться на законодательные акты, которые большей частью не имеют никакого отношения ни к пенсионным накоплениям, ни к ПФР в целом.

Печально, но многие наши сограждане, будучи взрослыми образованными людьми, напуганные таким напором и введенные в заблуждение туманной формулировкой «работник пенсионной сферы» или «пенсионный консультант», забывая все меры предосторожности, пускают таких гостей в дом, сообщают свои паспортные данные и подписывают, не читая, все, что им предлагают, посетовали в ПФР.

Агенты НПФ приходят на работу

Некоторые недобросовестные агенты НПФ не ходят по домам, чтобы добыть персональные данные граждан. Они являются в организации и предъявляя руководителю «корочки» несуществующих государственных органов (например, Федеральной службы проверки документов) требуют личные данные сотрудников для проверки и учета в «базе».

Иногда это срабатывает. Зачарованный работодатель дает все, что необходимо, посетовали в отделении ПФР по Смоленской области.

Что советует ПФР

ПФР неоднократно призывал граждан к бдительности и пояснял, что сотрудники фонда не ходят по домам. Пенсионный фонд РФ не занимается агитационной деятельностью по переводу средств пенсионных накоплений в тот или иной НПФ, не пополняет и не корректирует свои «базы» путем поквартирного обхода или визитов к работодателям.

Никто не вправе запугивая и наседая принуждать гражданина к выбору того или иного способа инвестирования пенсионных накоплений, ссылаясь при этом на какой-либо закон, поэтому слова «должны», «обязаны» и др. в данном случае неуместны. Подобные формулировки используют агенты-мошенники отдельных НПФ, стремясь увеличить свой заработок, заключив наибольшее количество договоров.

Важно помнить следующее:

- не бойтесь показаться слишком подозрительным, всегда проверяйте документы у пришедшего к Вам «работника ПФР» или агента НПФ;

- в случае если вам настоятельно рекомендуют подписать какие-либо документы (договор, заявление), внимательно их прочитайте, чтобы для Вас не возникали вопросы: кто и куда Вас перевел и чем это теперь грозит. Если необходимо попросите время для принятия решения, в конце концов, от этого зависит размер будущей пенсии;

- даже под предлогом регистрации в опросе, отметки в графике консультаций или пополнения какой-либо «базы» не сообщайте посетителям свои персональные данные (ФИО, СНИЛС, год рождения, номер паспорта с датой выдачи), чтобы не думать потом «как же вас перевели в этот НПФ без Вашего на то согласия».

Помните, что средства пенсионных накоплений — это ваша будущая накопительная пенсия, и решение о выборе страховщика (НПФ или ПФР) должно приниматься обдуманно и осознанно, а не сиюминутно, под влиянием настойчивых уговоров агентов НПФ, внимательно изучайте документы, которые вам предлагают подписать.

Переход в НПФ – это ваш выбор, ваше право, но не обязанность.

Система российского пенсионного страхования предполагает участие в процессе различных субъектов — от федеральных и правительственных структур до физических лиц. Одна из категорий участников — люди, непосредственно выполняющие обязанности по обеспечению и привлечению застрахованных лиц, а также другие функции. Сталкиваясь с ними те, кто только готовится стать членом пенсионного фонда любого формата, наверняка заинтересуются тем, кто такие агенты пенсионного страхования. Интересно будет также узнать об их функциях, о той помощи, которую можно от них ожидать и об их полномочиях.

Страховые агенты пенсионного фонда — кто они такие?

Эта категория участников пенсионной страховой структуры представлена физическими лицами, работающими по трудовому или гражданско-правовому договору с самим пенсионным фондом. Чаще всего услугами агентов пользуются фонды негосударственного формата.

Стать агентом может практически каждый гражданин, даже если не имеет никакого экономического или другого специального образования. Между тем к этим сотрудникам выдвигаются требования, которые обязательно соблюдать. В частности, выдвигаются требования в отношении таких профессиональных и личных качеств, как:

- Высокая степень ответственности;

- Грамотное владение речью;

- Коммуникабельность;

- Практические навыки владения компьютерной техникой;

- Стремление к достижению профессионализма;

- Активность в выполнении своих обязанностей.

Чаще всего негосударственные пенсионные фонды, принимающие на работу граждан на должность агента, ставят условие владения опытом в страховой сфере. Однако за неимением достаточного числа таких сотрудников компании готовы проводить обучение.

Впрочем, в практике пенсионного страхования уже сформировалась еще одна эффективная группа агентов — они представлены юридическими лицами. Эти субъекты работают на условиях субагентского договора, и сами нанимают профессиональных агентов из числа физических лиц или обучают их.

Обязанности агента пенсионного страхования

По сути, услуга пенсионного страхования может считаться объектом продаж. Поэтому работа страхового агента в некотором смысле схожа с деятельностью менеджера по продажам. Для обеих этих профессий характерны общие цели и методы.

В частности ключевыми задачами страхового агента пенсионного фонда являются:

- Определение и поиск представителей целевой аудитории, не задействованных ранее в cтруктуре пенсионного страхования;

- Предоставление консультационных услуг в отношении порядка страхования, заключения договоров, получения выплат и других финансовых и организационных вопросов;

- Разъяснения по поводу классификации страховых пенсионных услуг;

- Непосредственное привлечение клиентской аудитории к услугам представляемого фонда;

- Консультационное сопровождение клиентов в период действия и продления договора.

Помимо этого, в обязанности агента пенсионного фонда по вопросам страхования входит составление отчетов о проделанной работе, количеству привлеченных клиентов и финансовым вопросам.

В обязанности этого сотрудника также входит разрешение на начальном этапе конфликтных ситуаций. В частности, он может принимать участие в осуществлении анализа такой ситуации и поиске решений для ее устранения.

В случае наступления факта страхового случая агент становится первым лицом, к которому должен обращаться застрахованный клиент. Агентом совершается оценка и подтверждается факт страхового случая.

В случае нарушения одной из сторон договорных обязательств агент также принимает участие в разрешении споров на всех этапах.

Полномочия агентов по работе с документами

И сами агенты, и их работодатели, и даже представители целевой аудитории осознают важность и ответственность процедуры пенсионного страхования. Поэтому отдельным вопросом выступает компетентность сотрудника фонда и его полномочия в отношении составления и подачи документов.

- Агент имеет право на оформление страховых договоров от имени своего работодателя. Одновременно с этим сотрудник фонда имеет полномочия в оказании помощи будущему застрахованному лицу в корректном оформлении анкеты.

- При необходимости агент может также взять на себя заботы по подготовке ксерокопий необходимых документов.

Тем, кто впервые начинает пользоваться услугами фондов негосударственного формата, агент пенсионного страхования поможет составить заявление с просьбой о переводе его НЧП и реквизитов из государственного ПФ в представляемый агентом НПФ. Те же действия он может производить и при переходе из другого негосударственного фонда.

Как относиться к агентам пенсионного страхования?

Граждане, встретившие на пороге своего дома представителя пенсионного фонда, или получившие предложение от него в форме электронного письма или телефонного звонка, имеют полное право отказаться от предлагаемых услуг.

Однако еще до принятия такого решения стоит задуматься о том, какие перспективы в будущем могут быть утрачены. Возможно, стоит ознакомиться с предложением, и подумать о дальнейшем переводе своей накопительной части пенсии в позиционируемый агентом фонд.

Как стать агентом?

В разных фондах к сотрудникам этой категории могут выдвигаться различные требования. Например, в некоторых случаях требуется все же владеть высшим образованием, опытом страховой работы. В зависимости от возлагаемых на агентов обязанностей и степени ответственности в разных компаниях установлены различных уровни заработных плат. В большинстве случаев оплата труда производится не по тарифной сетке, а по факту выполненной работы. Зарплата в таком случае зависит от числа привлеченных клиентов и сумм их страховых платежей.

Для трудоустройства по этой специальности необходим минимум документации — паспорт, номер ИНН, в некоторых случаях — трудовая книжка. Обязательным условием есть подписание с работодателем договора. В нем и обсуждаются основные критерии оплаты, рабочий график и прочие нюансы этой деятельности.

Тот самый, что выдает пенсию

Пенсионный фонд России (ПФР) — один из трех государственных внебюджетных фондов, которые оказывают социальные услуги населению.

Именно в ПФР оформляют пенсию по старости, по инвалидности и по потере кормильца, а также маткапитал, некоторые пособия и выплаты, в том числе в качестве господдержки во время пандемии коронавируса. Еще в ПФР выдают СНИЛС — страховой номер индивидуального лицевого счета гражданина в системе пенсионного страхования.

Разберемся, как устроен и работает пенсионный фонд.

Что такое ПФР

Пенсионный фонд России основали в декабре 1990 года специально для работы с пенсионерами и пенсиями, которые они должны получать. Эта организация существует по сей день, хотя ее структура несколько изменилась.

ПФР — не государственный орган, но он подотчетен государству. Это отдельная организация с собственным бюджетом, который не входит в федеральный, региональный или муниципальный бюджеты, — изымать из него деньги никто не может.

Бюджет пенсионного фонда пополняется в основном взносами работодателей и ИП, но есть и другие источники — о них расскажу ниже. Эти деньги уходят на выплату пенсий.

Правила подсчета стажа, условия назначения и размеры пенсий определяет государство, а не ПФР. По своей инициативе фонд деньги не раздает и не решает, сколько кому заплатить. Все, что он делает для пенсионеров, прописано в законах.

Отделения пенсионного фонда есть в каждом субъекте РФ, в каждом крупном городе и районном центре. Главный офис находится в Москве.

Негосударственные пенсионные фонды (НПФ) тоже выплачивают пенсию людям, но для этого нужно заключить пенсионный договор.

В России несколько десятков НПФ — можно выбрать любой. Деньги в НПФ может перевести сам застрахованный по программе негосударственного пенсионного обеспечения или работодатель, если, например, в компании есть специальная программа корпоративной пенсии. Также в НПФ можно перевести свою накопительную пенсию, которая сформировалась до моратория.

НПФ инвестирует поступившие деньги в ценные бумаги и получает с этого доход. Проценты накапливаются, и в результате растет размер будущей пенсии застрахованного лица.

Отличие ПФР от НПФ в том, что бюджет пенсионного фонда входит в бюджетную систему РФ и он подотчетен государству, а НПФ — нет: это частная компания, которая работает по лицензии.

Задачи и функции Пенсионного фонда РФ

Задача ПФР — управление деньгами, а также выплата пенсий и социальных пособий жителям РФ.

- Ставит граждан на пенсионный учет.

- Устанавливает и выплачивает страховые пенсии по старости, по инвалидности и по потере кормильца, а также пенсии по государственному пенсионному обеспечению, социальные пенсии и пенсии госслужащим.

- Доплачивает разницу между социальной пенсией и прожиточным минимумом, установленным в регионе проживания пенсионера.

- Выплачивает пенсионные накопления — накопительную часть пенсии.

- Выплачивает ряд детских пособий, например 10 000 Р семьям с детьми от 3 до 16 лет в период пандемии коронавируса.

- Устанавливает и выплачивает ежемесячные денежные выплаты ветеранам боевых действий и ветеранам труда.

- Выдает сертификаты на маткапитал и т. д.

У ПФР есть и более глобальные функции. Например, он инвестирует деньги застрахованных лиц в ценные бумаги, а также сотрудничает с другими странами по вопросам пенсионного обеспечения.

Структура ПФР

Пенсионным фондом руководит правление ПФР — председатель и четыре его заместителя. Председателя правления назначает правительство.

Система Пенсионного фонда РФ и его территориальных органов имеет трехуровневую структуру.

Как устроена система ПФР

| Уровень | Что входит |

|---|---|

| Федеральный уровень | Центральный аппарат: исполнительная дирекция ПФР, ревизионная комиссия ПФР |

| Региональный уровень | Отделения ПФР в субъектах РФ |

| Местный уровень | Управления — самостоятельные отделы — ПФР в городах или районах |

Система ПФР устроена так:

- Федеральный уровень — центральный аппарат, в который входят исполнительная дирекция ПФР, ревизионная комиссия ПФР.

- Региональный уровень — отделения ПФР в субъектах РФ.

- Местный уровень — управления — самостоятельные отделы — ПФР в городах или районах.

Правление ПФР определяет перспективные и текущие задачи пенсионного фонда, утверждает бюджет, сметы расходов ПФР и его органов, в том числе фонд оплаты труда, а также отчеты об их исполнении. Кроме того, правление ПФР определяет его структуру и штаты, назначает и увольняет руководителей центрального аппарата.

Исполнительная дирекция считает, планирует и исполняет бюджет ПФР, инвестирует деньги, обеспечивает безопасность персональных данных, занимается административными вопросами вроде госзакупок и общения со СМИ.

Ревизионная комиссия контролирует правомерное, целевое и эффективное использование бюджетныֹх средств по всей структуре ПФР — следит, чтобы деньги не разворовывались и не тратились непонятно куда.

Территориальные отделения в субъектах РФ включают в себя руководство, отделения и отделы. К руководству относятся: управляющий отделением, его заместители, специалисты.

Отделы бывают, например, такие:

- организации и назначения пенсии;

- социальных выплат;

- организации персонифицированного учета;

- казначейства и др.

Все отделы не счесть, их количество зависит от размера населенного пункта: чем больше жителей, тем больше аппарат местного пенсионного фонда.

Руководство и отделы в города и районах (муниципалитетах) устроены аналогичным образом.

Еще есть информационный центр персонифицированного учета — это самостоятельное юридическое лицо, которое отвечает за формирование и ведение баз данных ПФР. То есть всю электронную базу данных будущих и настоящих пенсионеров хранят в этом информационном центре.

Территориальный аппарат и окружные управления раньше входили в структуру ПФР, но сейчас их нет.

Доходы ПФР

Бюджет пенсионного фонда формируется из нескольких источников:

- Страховых взносов, которые перечисляют работодатели и ИП.

- Добровольных взносов физических лиц и организаций.

- Доходов от инвестирования временно свободных средств.

- Сумм пеней и других финансовых санкций.

- Средств, которые поступили из федерального бюджета.

Все эти деньги аккумулируются и инвестируются, а потом выплачиваются пенсионерам и тратятся на нужды самого ПФР.

Обязательные и добровольные отчисления в пенсионный фонд дают застрахованному лицу страховой стаж, от которого зависит размер пенсии. Пока идут отчисления — идет стаж, как только отчисления прекращаются — стаж приостанавливается.

Расходы ПФР

В законе прописано, на что должны тратиться деньги пенсионного фонда. Вот куда уходят средства:

- Выплата пенсий, положенных по закону.

- Доставка пенсий: почтовыми переводами, наличными, переводами на банковские счета пенсионеров.

- Финансовое и материально-техническое обеспечение деятельности ПФР: ремонт помещений, закупка обстановки и канцтоваров, зарплата работников.

- Уплата гарантийных взносов в фонд гарантирования пенсионных накоплений — страхование накопительной части пенсии, которую ПФР инвестирует так же, как и НПФ.

Платежи в Пенсионный фонд РФ

Около 60% бюджета ПФР пополняется за счет страховых взносов. Взносы с плательщиков собирает налоговая — так сделали для удобства сбора и контроля уплаты всех взносов. Потом деньги передают в ПФР, и тот уже распоряжается ими. При этом деньги считаются собственностью РФ.

Кто вносит платежи — перечислено в налоговом кодексе. Это:

- Работодатели или заказчики — за людей, которым выплачивают зарплату или другое вознаграждение.

- ИП, адвокаты, нотариусы, арбитражные управляющие — за себя.

Если у плательщика несколько категорий, то он платит взносы по каждому основанию. Например, ИП с работниками платит взносы и за себя, и за своих работников.

Сумму взносов за работников и за себя считают по-разному.

Работодатель ежемесячно платит за работника 22% от начисленной зарплаты до тех пор, пока сумма заработка за год не достигнет 1 292 000 Р . Это ограничение актуально для 2020 года. После этого страховой взнос будет рассчитываться исходя по формуле: зарплата × 10%.

Например, зарплата Иванова — 140 000 Р . С января по сентябрь 2020 года Иванов заработает 1 260 000 Р , а работодатель будет ежемесячно платить пенсионные страховые взносы:

140 000 Р × 22% = 30 800 Р .

В октябре сумма заработка Иванова станет 1 400 000 Р — превысит лимит 1 292 000 Р . Поэтому часть взносов в октябре нужно исчислить по ставке 22%, а часть — по 10%.

В ноябре и декабре за Иванова нужно будет заплатить:

140 000 Р × 10% = 14 000 Р .

Если ИП или организация входит в реестр МСП, то с 1 апреля 2020 года из-за коронавируса они уплачивают страховые взносы по новому порядку:

- с зарплаты в части 12 130 Р — 22%, то есть 2668,6 Р ;

- с зарплаты в части, превышающей 12 130 Р , — 10%.

Компании и ИП, которые пострадали от коронавирусной инфекции, могут вообще не платить страховые взносы за работников за три месяца: апрель, май и июнь 2020 года.

ИП и люди, которые занимаются частной практикой, — нотариусы, адвокаты, оценщики, медиаторы — должны платить пенсионные взносы за себя.

В 2020 году они должны заплатить 32 448 Р . Если годовой доход превысит 300 000 Р , то сверх этой суммы они должны заплатить еще 1%.

Например, адвокат Александр за год заработал 1 500 000 Р . Он должен заплатить:

32 448 Р + (1 500 000 Р − 300 000 Р ) × 1% = 44 448 Р .

Для ИП из отраслей, пострадавших от коронавирусной инфекции, сумму страхового взноса уменьшили на 12 130 Р . Поэтому в 2020 году нужно будет заплатить 20 318 Р фиксированной суммы.

Отчетность перед ПФР

Перед пенсионным фондом отчитываются работодатели — те, кто платит взносы за работников или исполнителей.

Предпринимателям и тем, кто занимается частной практикой и платит взносы только за себя, документы сдавать не нужно.

СЗВ-М страхователи сдают ежемесячно до 15 числа. В этом отчете пишут ФИО и СНИЛС застрахованных лиц.

СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

Этот отчет сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую книжку, а также при подаче им заявления о выборе формы трудовой — до 15 числа следующего месяца.

СЗВ-стаж и опись передаваемых сведений по форме ОДВ-1 отправляют раз в год до 1 марта года, следующего за отчетным. В этом отчете указывают общую сумму уплаченных пенсионных взносов и период работы застрахованного лица.

Отчеты отправляют электронно — если у страхователя трудится больше 25 человек, включая тех, кто работает по гражданско-правовым договорам. Если численность сотрудников меньше, можно отправлять бумажные или электронные отчеты — по выбору.

Читайте также: