Действует ли пенсионная карта сбербанка maestro за границей

Карточка Maestro от популярной платежной системы MasterCard является наиболее доступной и распространенной среди клиентов Сбербанка. Данный пластик принадлежит к начальному уровню, но разрешает пользователям проводить все нужные денежные транзакции. Держателям Маэстро разрешается проводить все денежные операции, что и по пластику более высокого ранга, в том числе оплачивать необходимые расходы, переводить средства и обналичивать накопления.

Но в чем отличие, как работает карта Маэстро Сбербанк, можно ли пользоваться за границей этим пластиком? Ведь на территории России никаких препятствий и сложностей при работе с карточкой ее держатели не испытывают. Есть ли какие-то ограничения и дополнительные комиссии?

На сегодняшний момент Сбербанк выпускает только Маэстро пенсионную

- Карта Maestro от Сбербанка: плюсы и минусы

- Главные отличия от Visa Electron

- Разновидности карт Maestro

- Особенности использования пластика

- Стоимость обслуживания

- Авангард

- Башкомснаббанк

- СМП-банк

- Росэнергобанк

- Ограничения на снятия наличности

- Нюансы использования за рубежом

- Можно ли пользоваться при интернет-оплате

- Какие банковские карты успешно функционируют за границей

- Как поменять Маэстро на иные карты

- Выводы

Карта Maestro от Сбербанка: плюсы и минусы

Этот пластик издается со встроенным Чипом, иногда на нем может присутствовать и магнитная полоса. Карточки могут быть как именными, так и неименными (моментального выпуска). Чаще всего при дизайне карты не используется метод эмбоссирования (выпуклые буквы/числа), применяется обычная прочная печать.

Карты Маэстро принимают к оплате в любых торговых точках (как в РФ, так и за рубежом), где обслуживается пластик MasterCard.

Не так давно Maestro стали оснащаться кодировкой CVV/CVC2, что дало возможность расплачиваться данной карточки и в интернет-магазинах. По оценкам экспертов, сберкарта такого уровня обладает рядом преимуществ. В частности:

- возможность пользоваться различными привилегиями и скидками;

- довольно широкие и разнообразные технические функциональные возможности;

- низкие цены за обслуживание (максимально, что придется заплатить за год использования карты – это 300 рублей);

- быстрое оформление, такой плюс касается преимущественно неименного пластика (выпускаемого в течение нескольких минут).

По оценкам пользователей все имеющиеся недостатки данного пластика относятся к его использованию за границей. В большинстве своем проплата с помощью карточки проходит успешно. Но порой возникают и некоторые затруднения. Например, некоторые страны принимают к оплате только эмбоссированные пластиковые продукты, и Маэстро с обычной печатью к оплате не принимается.

Такие же проблемы касаются и при попытках провести оплату Maestro при приобретении товаров в онлайн-магазинах. К существенным недостаткам держатели этого пластика относят сниженный по сравнению с иными пластиковыми носителями денежный лимит на обналичивание средств.

Имеющиеся условия по карте Маэстро пенсионная

Главные отличия от Visa Electron

Пластик Маэстро является продуктом, разработанным МПС MasterCard, в то время как карточки Visa принадлежат к распространенной платежной системе Виза. Оба денежных носителя разрешается использовать во всех терминалах и системах, работающих в онлайн-режиме. Но карты от Visa Electron все же более популярны и привычны.

При выездах за рубеж специалисты рекомендуют брать в поездку карточки двух платежных систем, чтобы не возникало непредвиденных форс-мажорных ситуаций.

Если стоит вопрос, можно ли расплачиваться картой Маэстро за границей, то стоит помнить, что существуют некоторые страны, терминалы которых не воспринимают карты с неэмбоссированным дизайном. Поэтому при попытках использования таких терминалов могут возникать трудности.

Разновидности карт Maestro

Сбербанк сейчас издает только одну карточку начального уровня от Маэстро – пенсионную. Ее могут оформить клиенты возрастом от 18 лет, обладающие пенсионным удостоверением. Стоит упомянуть и о достоинствах этого пластика. В частности:

- Бесплатное обслуживание.

- При проведении безналичных платежей на карту начисляется 3,50%.

- Разрешается к использованию в любых маркетах, в том числе и онлайн-магазинах.

- По участию в кэшбэк-программе Спасибо, пользователи получают повышенные бонусы.

- Принимает участие в различных акциях и программах-скидок, организованных МПС MasterCard.

- Находясь за рубежом, можно без проблем обналичивать средства в дочерних банковских структурах.

- Разрешается оформлять и дополнительные карточки (стоимость их годового обслуживания 150 рублей). Есть возможность заказать детскую карточку (ребенку от 7 лет).

Изучая имеющиеся недостатки, можно отметить, что при пользовании картой Maestro-Пенсионная, порой возникают трудности при оплате за покупки в некоторых онлайн-магазинах. Также снятие наличности происходит только в дочерних банковских структурах. А при потере или краже этого пластика получить в срочном порядке деньги со счета окажется довольно проблематично.

Плюсы и минусы карты Маэстро

Особенности использования пластика

Ранее Сбербанк предлагал к оформлению пластик Maestro Momentum, Социальная и Студенческая. На данный момент выпуск таких карточек приостановлен ввиду их невыгодности из-за дешевизны. Получить иные разновидности пластика Моментум можно в других банках страны.

Стоимость обслуживания

Карты Маэстро относятся к категориям начального уровня и являются наиболее доступными и дешевыми по сравнению с иным видом пластика. Стоимость данного типа карты зависит от условий банка, где она выпускается. Например:

Авангард

Maestro сроком на три года: 300 руб. с любыми денежными операциями. На пять лет обслуживание бесплатное, но с ограниченными функциональными возможностями.

Башкомснаббанк

Трехлетние карточки не имеют стоимости по годовому обслуживанию, но за открытие взимается оплата в размере 190 руб. Пенсионные со сроком действия в 3 года являются полностью бесплатными.

СМП-банк

Пластик Маэстро по тарифу Стандарт имеет стоимость годового обслуживания — 150 руб. Для пенсионеров пластик издается бесплатно.

Росэнергобанк

Цена за заказ и оформление — 220 руб. Граждане с пенсионным удостоверением могут пользоваться карточкой бесплатно.

При поездках за рубеж помимо карты Маэстро лучше оформить и пластик более высокого уровня (Виза или МастерКард)

Ограничения на снятия наличности

Обналичивать карту Maestro можно с помощью касс и банковских терминалов. Но следует знать и об имеющихся ограничениях по этому пластику. Так как данного уровня карты являются наиболее простыми, они имеют лимит по снятию наличности в 150 000 руб. в месяц. А в сутки разрешается обналичивать до 50 000 руб.

При необходимости получения более крупных средств, клиенту разрешается обратиться в банк и написать соответствующее заявление.

Но в данном случае держателю пластика придется столкнуться и с комиссионными сборами. Они таковы:

- +0,50% при обналичивании Маэстро в кассах банка, где происходило оформление пластика;

- +0,75%, если деньги снимаются в иных территориальных банковских отделениях.

Нюансы использования за рубежом

При выездах за рубеж наиболее часто проблемы возникают при использовании неименной карты Маэстро. Поэтому не стоит удивляться, если кассиры и работники магазинов будут требовать предъявления паспорта. В оплате с помощью такой карты могут отказать совсем, если некая торговая точка не поддерживает платежную систему Maestro. Невозможным становится и экстренное получение денег при потере/кражи пластика.

Можно ли пользоваться при интернет-оплате

Стоит помнить, что если карта Маэстро не оснащена CVVC2/ CVC2 кодом, при попытке оплатить с ее помощью онлайн-покупки, могут возникнуть трудности. Но многие интернет-магазины стран Европы, США уже отказались от использования проверки кодов. В данной ситуации проблемы при оплате Maestro могут появляться по причине отклонения ее банком России, но порой оплата проходит без проволочек.

Сейчас многие банковские структуры заключают договора с некоторыми интернет-магазинами, которые не требуют к проверке CVV2 и CVC2 кода. При оплате Маэстро на сайтах этих маркетов проблем обычно не возникает.

Карты Маэстро предназначены для использования на территории России

Какие банковские карты успешно функционируют за границей

При оформлении пластиковой карточки с целью использования ее за рубежом, следует уточнять, по какой платежной системе функционирует пластик. Ведь существуют как локальные, так и международные ПС. Например, некоторые распространенные в РФ платежные системы (Золотая Корона, Урал-Экспресс, МИРКАРТ и прочие) работают только внутри страны и относятся к локальным.

Поэтому пластик от данных ПС за рубежом окажется совершенно ненужным. При частых выездах за рубеж или предстоящем отдыхе за границей лучше использовать карточки международной платежной системы. Это денежные носители от VISA и MasterCard.

Как поменять Маэстро на иные карты

Обмен карточек производится по окончании срока выпуска, процедура замены абсолютно бесплатно. Но если есть необходимость сделать обмен карты Маэстро на другой пластик, необходимо посетить банковский офис, где происходило оформление карточки и оформить два заявления:

- На закрытие счета имеющейся карты.

- На оформление нового пластика.

Стоимость такой замены зависит от принятых в банке, где происходила выдача пластика Маэстро, правил и вида заказываемого пластика. Но в большинстве случаев цена данной процедуры невысокая, ее следует уточнять отдельно.

Выводы

Несмотря на все имеющиеся недостатки, такой пластик, как Маэстро является довольно удобным и бюджетным. Он станет отличным помощником тех клиентов, которые не любят совершать покупки в интернет-магазинах, редко выбираются за границу и не хотят оплачивать ежегодное обслуживание карточки. В ином случае лучше дополнить Maestro картой более высокого статуса, например, MasterCard Standard или VISA.

С 1 октября 2020 года прекратится зачисление пенсионных выплат в России на карты всех других платежных систем, кроме карты национальной платежной системы « Мир» . Пенсионеров, живущих в других странах или собирающихся выехать на постоянное жительство в другие страны, волнует вопрос, что будет с их пенсией. Рассказываем подробно о порядке выплат.

Обновление:

Центральный банк РФ продлил до 31 декабря 2020 года сроки обязательного зачисления пенсий и социальных пособий на карты «Мир». Ранее тотальный переход на выплаты пенсионерам на указанные карты планировалось завершить к 1 октября.

Пенсионер уезжает, а пенсия остается?

Гражданин РФ имеет право на страховую пенсию, если достиг пенсионного возраста, заработал достаточный стаж и необходимое количество пенсионных баллов (ст. 8 Федерального закона от 28.12.2013 №400-ФЗ «О страховых пенсиях», далее — Закон). Для получения пенсии по старости законодательство не требует обязательного проживания в России . При выезде для проживания за пределы России пенсионер сохраняет право на полагающиеся ему выплаты (п. 2 Постановления правительства РФ от 17.12.2014 №1386).

Важно! Данное правило не распространяется на социальную пенсию , которая выплачивается только проживающим на территории РФ гражданам (ст. 11 Федерального закона от 15.12.2001 №166-ФЗ «О государственном пенсионном обеспечении в РФ»).

Для получения пенсии за границей за месяц до даты отъезда необходимо направить заявление о выезде за пределы территории Российской Федерации в отделение ПФР или МФЦ по месту выплаты пенсии . Сделать это можно лично либо через представителя по доверенности. Также заявление можно оформить в электронном виде через личный кабинет ПФР или портал Госуслуги (п. 3 Порядка выплаты пенсий лицам, выезжающим (выехавшим) на постоянное жительство за пределы территории РФ, утв. Постановлением правительства РФ от 17.12.2014 №1386, далее — Порядок).

К заявлению необходимо приложить справку с указанием даты переезда, выданную диппредставительством или консульством РФ. В случае ее отсутствия выплата пенсии приостанавливается, пока справка не будет предоставлена (п. 4, 5 Порядка).

Полный список других необходимых документов указан на сайте ПФР.

Важно! Если гражданин РФ, проживающий за границей, станет пенсионером после 1 октября 2020 года или позднее, он сможет получать пенсию на карту международной платежной системы (например, Visa, Mastercard) при корректном уведомлении ПФР. Это предусмотрено ч. 5.4 ст. 30.5 Федерального закона №161-ФЗ «О национальной платежной системе».

Размер пенсии и индексация

Пенсия будет выплачиваться в прежнем размере, за исключением сумм, которые полагаются только при условии проживания в России (п. 7 Порядка). Это доплаты до прожиточного минимума, за проживание в «северных» регионах и сельской местности. Исключение установлено для переезжающих в Абхазию и Южную Осетию. Им полагается доплата к пенсии до среднего уровня в Северо-Кавказском и Южном федеральных округах.

Индексация и перерасчет пенсии проживающим за границей производятся в том же порядке, что и живущим в РФ . Не полагается ежегодная индексация тем пенсионерам, которые осуществляют трудовую деятельность за границей. После ее прекращения индексация пенсии производится с первого числа месяца, следующего за месяцем прекращения трудовой деятельности.

Учитывая, что документы в ПФР могут поступить значительно позже, перерасчет и доплата сумм пенсии с учетом индексации производятся не более чем за три года (п. 8.1 Порядка).

Работающий за рубежом пенсионер обязан самостоятельно предоставлять документы, подтверждающие факт осуществления (прекращения) работы и (или) иной деятельности , в ПФР через дипломатическое представительство или консульство РФ (п. 11 ст. 26.1 Закона). Сотрудники этих ведомств внесут соответствующую информацию в акт личной явки и направят его в ПФР (п. 14.1 Порядка). Если документы предоставлены несвоевременно, что повлекло за собой излишнюю выплату пенсии, суммы переплаты подлежат удержанию .

В разных странах и пенсии разные

В некоторых случаях размер и порядок выплаты пенсии будут зависеть от страны, где проживает пенсионер. Россией заключены международные соглашения и договоры о выплате пенсий за рубежом с 24 странами . Многие пенсионеры после переезда продолжают трудиться, зарабатывая стаж и право на пенсию в иностранном государстве. В таких случаях пенсия будет начисляться исходя из принципов таких соглашений.

Территориальный принцип

Пенсия начисляется и выплачивается за счет страны, в которой проживает гражданин. При этом учитывается трудовой стаж, заработанный в России. Такие договоры заключены с Арменией, Грузией, Казахстаном, Киргизией, Литвой, Молдавией, Таджикистаном, Туркменистаном, Узбекистаном и Украиной.

Если российский пенсионер переезжает в одну из этих стран, по законам которой «местная» пенсия ему еще не положена, выплату продолжит делать Россия. После приобретения права на пенсию в новой стране она выплачивается этой страной.

Пропорциональный принцип

Расходы на выплату пенсии распределяются между двумя странами: каждая выплачивает за стаж, отработанный на ее территории. Такие договоры, в частности, заключены с Белоруссией, Болгарией, Израилем, Испанией, Латвией, Эстонией, Чехией .

Если российский пенсионер проживает в стране, с которой РФ не имеет соглашений, пенсия выплачивается ПФР в соответствии с российским законодательством.

Как получать пенсию

Выплаты за уехавшего за границу пенсионера может получать в России его представитель по доверенности. В этом случае получателю пенсии необходимо раз в год лично получить пенсию или явиться в ПФР.

Большинство пенсионеров предпочитают перечисление пенсионных выплат ПФР на банковские карты. Если пенсия была оформлена до 1 января 2015 года, то ее могут переводить за границу или выплачивать на территории РФ . Все пенсии, оформленные после этой даты, выплачиваются в рублях на банковский счет на территории России.

Важно! Пенсионеры, постоянно проживающие за границей и получающие пенсию за рубежом, могут получать выплаты на карты Visa или Mastercard при надлежащем уведомлении ПФР. Постоянно проживающие в России пенсионеры должны использовать для выплат исключительно карты национальной платежной системы «Мир» или счета (вклады с возможностью пополнения и снятия денежных средств) без использования банковской карты.

Отмечаться раз в год

Поскольку у ПФР нет единых баз данных с иностранными госорганами, уехавшим за границу получателям пенсия должна ежегодно продлеваться. Для этого необходимо один раз в год направлять в ПФР документ, подтверждающий факт нахождения гражданина в живых. Сделать это можно одним из следующих способов:

- Во время визита в Россию обратиться в любое территориальное отделение ПФР.

- Оформить документ, подтверждающий факт нахождения в живых, у любого нотариуса на территории РФ (п. 9 Порядка).

- Если пенсионер в России не бывает, потребуется лично явиться в дипломатическое представительство или консульское учреждение РФ на территории иностранного государства. Сотрудники ведомств составят акт о личной явке гражданина и по своим электронным каналам направят их в ПФР (п. 10 Порядка).

Важно! Подтвердить факт нахождения в живых можно только лично. Оформить подтверждение через электронные сервисы или представителя невозможно.

Подтверждающие документы составляются и направляются в ПФР по истечении 12 месяцев с момента подачи заявления о выезде за границу или предоставления аналогичных документов за предыдущий год (п. 12 Порядка). Если этого не сделать, выплату пенсии приостановят до их получения.

Важно! В связи с пандемией коронавируса выплата пенсий проживающим за границей пенсионерам продлевалась до 1 июля 2020 года без документального подтверждения нахождения человека в живых (Постановление правительства РФ от 17.04.2020 №530).

Переезд и возвращение

При переезде пенсионера на постоянное место жительства из одного иностранного государства в другое необходимо сообщить об этом в ПФР не позднее рабочего дня после переезда (п. 17 Порядка).

В случае возвращения в Россию нужно уведомить об этом ПФР, предоставив паспорт гражданина РФ с отметкой о регистрации по месту жительства (п. 18 Порядка), после чего выплата пенсии станет возможной только на карту национальной платежной системы «Мир» , за исключением случаев, когда переезд является временным, без утраты получателем статуса постоянно проживающего за границей — для таких пенсионеров сохранятся выплаты на карты других платежных систем.

Подпишитесь на канал Активного возраста — узнавайте новости первыми!

Сбербанк предлагает широкую линейку пластиковых карт для своих клиентов. Весь пластик обслуживает платежная система, одной из них является Маэстро, она входит в структуру MasterCard. Она имеет некоторые особенности и ограничения. Владельцы такого пластика могут заинтересоваться таким вопросом: можно ли расплачиваться картой Маэстро за границей. В данной статье попробуем на него ответить.

Что такое Маэстро

Это дебетовые карточки начального уровня. Они привлекают клиентов низкой стоимостью годового обслуживания. Обычно под платежной системой Maestro выпускаются социальные и пенсионные карты различных банков.

Недостаток Maestro – это отсутствие микрочипа на пластиковом носителе, который передает информацию отсутствующему устройству. Карточки оснащены лишь магнитной полосой, которая, как показывает практика пользователей, недолговечна, быстро выходит из строя. Поэтому стоимость годового обслуживания ниже. Карта неэмбоссированная, вся информация на них нанесена черный краской, она со временем стирается. Пластик от Maestro не именной, поэтому при оплате товаров в интернете и за рубежом возникают различные трудности.

У пластика от платежной системы Маэстро есть ряд своих преимуществ:

- быстрое оформление, на изготовление пластикового носителя времени не требуется;

- пластик принимает участие в программе поощрения клиента в Сбербанке;

- низкая плата за годовое обслуживание;

- возможность пользоваться удаленными сервисами.

Как пользоваться картой в России

Проблем с использованием пластика на территории нашей страны не возникает. Напомним, что платежная система является дочерней, от компании MasterCard. Поэтому в России пластик принимается к оплате в терминалах, где есть соответствующий логотип.

Со снятием наличных также проблем нет, в любом банкомате вы сможете получить денежные средства по этой карте. В банкоматах банка-эмитента комиссия за операции не взимается по дебетовым картам. Сторонние банки берут определенный процент за обслуживание клиентов.

Обратите внимание, что безналичные операции по карте Маэстро проходят без уплаты комиссии.

Еще одним важным вопросом является возможность оплаты картой Maestro в интернете. Для того чтобы совершать платежи в режиме онлайн, на оборотной стороне пластика должен быть код безопасности для системы MasterCard – это CVC2. Несколькими годами ранее, банки не предоставляли такой функции. Однако, сегодня эти карты имеют код безопасности, и могут быть использованы для покупки в интернете.

Если вы не знаете, можно ли вашей картой Маэстро оплатить товар в сети, то посмотрите на оборотную сторону. Если над магнитной полосой есть комбинация трех цифр, значит, пластик подходит для оплаты покупок.

Оплата товаров за границей и снятие наличных

Начнем со снятия наличных, действительно такая возможность существует, но не всегда и не везде. Некоторые устройства самообслуживания настроены так, что такой пластик они не обслуживают. Поэтому разумнее либо поменять свой пластик на более прогрессивный, либо снимать наличные на территории родного государства.

При оплате услуг также могут возникнуть некоторые трудности. Если вы обладаете неименной картой, и на ней нет микрочипа, приготовьтесь показать кассиру пластик для идентификации вашей личности. Некоторые магазины не принимают карты с магнитной полосой к оплате.

Обратите внимание, что для поездки за рубеж лучше выбрать классический пластик и выше, чтобы не возникло проблем со снятием наличных и оплатой покупок безналичным способом.

Выводы

Если у вас карта Маэстро Сбербанк, можно ли пользоваться за границей? Это возможно, но не везде. Несколькими годами ранее, банки запрещали использовать ее за пределами России, сегодня кредитные организации такую функцию для своих клиентов открыли. Но за рубежом в приеме отказать либо потребовать документ, удостоверяющий личность.

Поездка за границу требует больших финансовых затрат: проживание, питание, покупка сувениров, переезды и всевозможные экскурсии. Потому необходимо иметь при себе довольно большую сумму наличных, раскладывая деньги по кошелькам и сумкам. Такое количество наличных при себе представляет собой потенциальную опасность. Вы можете стать жертвой карточных мошенников либо карманных воров, их можно потерять, положить не в ту сумку или вовсе забыть дома. От таких непредвиденных обстоятельств невозможно застраховаться. Потому нелишним будет перестраховаться во избежание подобных ситуаций.

Лучшим вариантом для предотвращения таких случаев станет наличие личной пластиковой карты, которая позволит проводить любые банковские операции — снятие денег, расчет по безналу, оплата стоимости товаров и услуг. Безналичный расчет будет не только безопаснее, но и пользоваться картой более удобно. Некоторые банковские учреждения, в частности Сбербанк России, дают всевозможные бонусные программы, при которых производится начисление за совершенную оплату в отдельных заведениях.

Банковские платежи на международном рынке

Международные банковские системы позволяют пользоваться платежными картами почти во всех странах. На размещение валюты на них будет оказывать влияние различная величина комиссии.

При оформлении пластиковой карты требуется обратить внимание на используемую платежную систему. Потому как существуют международные и локальные платежные системы.

Распространенные в России платежные системы, такие как STB Card, Золотая Корона, МИРКАРТ, Новгородская монета, Урал-Экспресс, NCC, являются локальными, работающими лишь внутри Российской Федерации. Поэтому в других странах они окажутся абсолютно ненужными. За границей в основном пользуются двумя международными платежными системами, картами которых можно расплатиться практически в каждой стране мира:

- VISA;

- MasterCard.

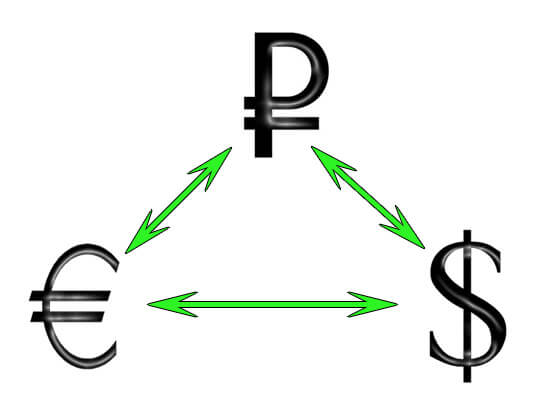

Отличительные черты MasterCard от Visa

Поскольку принимают их равнозначно, то заметным отличием в их использовании станет разный процент комиссии при конвертации валют, если основной валютой является рубль. Так, если пользоваться картой VISA в Европе, конвертация рубля происходит следующим образом: рубль – доллар – евро.

Выходит, что при одном совершенном платеже рубль переводится в доллар, после чего доллар инвертируется в евро. За счет двойной конвертации комиссия будет значительно дороже. А при оплате с помощью MaterCard рубль сразу переводится в евро.

При планировании поездки на курорты Египта, Турции, Таиланда и ряда иных стран лучше будет оформить карту с использованием системы MasterCard. Поскольку в этих странах расчет чаще всего проходит в долларах, поэтому использование MasterCard будет более выгодным.

Использовать банковскую карту Сбербанка за границей не составит труда. Единственным нюансом при выборе страны назначения будет правильный выбор ее платежной системы.

Недостатки использования рублевых карт за границей

Как вы уже поняли, при конвертации «валюта – валюта» теряется определенный процент, который будет уходить на оплату комиссии за проведенную операцию.

Вторым минусом стал медленный процесс конвертации. При оплате за границей картой, основной валютой которой является рубль, международная платежная система по своему курсу переводит рубли в доллары либо евро. После чего отправляет запрос в обслуживающий банк о снятии наличных.

До 5 рабочих дней работники банка инвертируют выставленный валютный счет обратно в рубли. То есть при одной оплате проходит двойное снятие комиссии. Но помимо этого может оказаться, что за это время курс резко изменится, и с вашей карты снимут большую сумму, чем вы планировали.

Чтобы избежать подобных ситуаций, продумайте возможности вашей карты заранее.

Преимущества пластиковых карт

Преимуществ у пластиковых карт не так уж много, но их удобство и многофункциональность говорят сами за себя. В случае пропажи вашего багажа, сумки, или тогда, когда стали жертвой карманника, ваши деньги останутся в полной сохранности. В то время, когда наличных средств могли бы лишиться. Одним телефонным звонком можно заблокировать украденную карту, предотвратив незаконное снятие, тем самым обеспечить безопасность ваших денежных средств.

В некоторых странах очень удобно расплачиваться картой в общественном транспорте, что избавит вас от поиска наличных купюр необходимого номинала. Также нет необходимости декларировать деньги при въезде в другую страну. На крайний случай, если денег на банковской карте недостаточно, и они закончились во время заграничной поездки, ее легко смогут пополнить родственники или ваши друзья в нужный момент при помощи наличных средств либо перевода с карты на карту.

Валютные карты

Сбербанк дает клиентам возможность открыть карту в любой валюте, будь-то доллары либо евро. Валютная карта позволит при оплате за рубежом совершать покупки без дополнительной комиссии, потому как конвертация «валюта – валюта» проходить в таком случае не будет.

Поскольку валютный расчет в России запрещен, согласно законодательству РФ, такой счет станет хорошей возможностью держать иностранные деньги на своем счете и проводить всевозможные операции.

Еще одним видом валютных карт являются мультивалютные счета. Они позволят беспрепятственно проводить безналичный расчет за рубежом, не обращая внимания на валюту.

Международная карта Сбербанка «Маэстро»

Сегодня Сбербанк выпускает один вид карт, который работает в системе «Маэстро». В сравнении с MasterCard, Маэстро имеет ряд отличий и ограничений.

Обналичить ее можно во всех банкоматах мира, однако не все магазины смогут ее принять.

В Сбербанке есть лишь одна карта такой системы – «Сбербанк-Maestro «Социальная». Использовать ее можно в пределах России, также в дочерних предприятиях Сбербанка за пределами страны. Она считается картой начального уровня и в основном используется для пенсионных выплат.

Комиссия за использование банкоматов за границей

Полезным будет уточнить процент комиссии при снятии денежных средств перед поездкой за границу. Это будет чрезвычайно необходимо, потому как за границей на экране «чужого» банкомата не будет отображаться информация о стоимости комиссии.

В других банкоматах при снятии средств с Visa Electron Сбербанка производится снятие процента за использование, который равен 0,75% от суммы операции. Помните, что также будет оплачиваться каждая проверка баланса при помощи банкомата. Стоимость такой операции – 15 рублей за один просмотр.

Что касается банкоматов Сбербанка за границей, то не так давно в них была отменена комиссия за операции картами «Виза Классик», «МастерКард Стандарт», «Виза Голд», «МастерКард Голд», «Виза Платинум» и «МастерКард Премиум». Такая возможность была предоставлена при снятии средств в банкоматах 6 государств Европы: Чехия, Венгрия, Словения, Словакия, Сербия, Босния и Герцеговина. Хотя и подобные операции, и сама практика довольно затратны, руководство Сбербанка пошло навстречу своим клиентам и приняло такое решение. Однако руководство банка планирует компенсировать расходы за счет продажи ряда других услуг, таких как ипотечные кредиты за рубежом.

При пользовании «Маэстро» и «Виза Электрон» комиссия будет равна 0,75% от снимаемых средств.

Видео: как снимать деньги в иностранных банкоматах

Представительства Сбербанка за границей

В 2006 году Сбербанк приобретает банк в Казахстане и впервые выходит на международную арену по оказанию населению всевозможных банковских услуг.

Спустя некоторое время Группа «Сбербанк» обзаводится своими банками в Украине и Белоруссии. Увидев стремительный рост популярности этих банков, чуть позже появляются представители в таких странах, как Индия, Китай и Германия.

В 2012 году пополняется зарубежными активами, в частности европейским Volksbank International, что позволило значительно расширить географию представительств банка в Европе еще на 9 стран.

Именно Германия стала отправной точкой начала работы на территории Европейского союза. Федеральное ведомство по надзору в сфере финансовых услуг Германии в 2009 году дало добро на открытие представительства Сбербанка в немецком Франкфурте-на-Майне. Основной целью этого открытия стала возможность выхода на европейский уровень развития по оказанию всесторонней поддержки и защиты клиентов своего банка в Европе.

Чуть позже прошла крупнейшая сделка банка, а именно покупка DenizBank в Турции. Это открывает новые горизонты.

На сегодняшний день количество клиентов банка за пределами России составляет свыше 10% от всей численности клиентов банка. А география стран, в которых есть представительства Сбербанка, достигла 22 государств.

Что делать, если была утеряна карта Сбербанка за рубежом

Никто не застрахован от всевозможных неприятных ситуаций, когда карта Сбербанка может быть утеряна за пределами России.

Чтобы избежать риска незаконного завладения вашими денежными остатками на счете, карту необходимо заблокировать. Для этого следует позвонить в call-центр с просьбой приостановления ее работы. Номер контактного центра: +7 (495) 544-45-45 или +7 (495) 500-00-05.

Помимо call-центра можно обратиться в ближайшее представительство Сбербанка и написать соответствующее заявление. Однако наиболее популярным вариантом является система «Сбербанк Онлайн». Здесь не требуется проходить дополнительных моментов, касающихся идентификации вашей личности. Стоит лишь пройти аутентификацию через ваш мобильный номер, выбрать нужную карту и самостоятельно поставить запрет на ее временное использование.

В отделениях Сбербанка либо дочерних банках можно воспользоваться экстренной заменой карты или быстрой выдачей требуемой суммы с вашего счета. Для этого потребуется написать заявление, в котором указать четыре последние цифры номера утерянной карты, а также ваши личные данные, включающие в себя дату рождения и полные Ф. И. О. После проверки всех данных принимается решение о предоставлении необходимой суммы и списании ее со счета карты.

Карты «Маэстро» и «Виза Электро» не предусматривают возможности экстренной выдачи средств.

Вашу карту «съел» банкомат

Наверняка вы сталкивались с такой ситуацией, когда вашу карту «съедал» банкомат. Никто не застрахован от подобной ситуации и находясь за границей.

Что же делать, если вы окажетесь в такой ситуации? В первую очередь следует выяснить, какому банковскому учреждению принадлежит этот банкомат. После чего обратиться с просьбой о ее возврате в ближайшее отделение банка, где сообщить следующие данные:

- номер банкомата, который не вернул вам карту (каждый банкомат имеет свой идентифицирующий номер, который вы можете легко узнать);

- ваши личные данные (Ф. И. О., дату рождения и номер телефона, по которому с вами можно связаться);

- приметы карты – номер и срок ее действия.

В течение нескольких рабочих дней специалисты изымут карточку из банкомата и доставят в отделение банка для передачи ее вам.

Советы

Постарайтесь перед поездкой предупредить сотрудников банка о том, что вы планируете поездку за границу. Так как многие банки ради безопасности устанавливают допустимый порог суммы операций, которые проводятся за границей. Это позволит избежать неприятных ситуаций, когда банк заблокирует вашу карту до выяснения обстоятельств.

Не забывайте следить за сроком ее действия, ведь она может стать недействительной в самый неподходящий для вас момент. В случае подходящих сроков окончания действия карты рекомендуется обратиться заранее в ближайшее отделение Сбербанка, чтобы осуществить перевыпуск карты.

Из вышеизложенного можно сделать вывод, что лучшим вариантом будет пользоваться мультивалютной картой при выезде за границу. В таких картах оплата может одновременно производиться сразу в 3 направлениях – рубль, доллар и евро.

При этом идеальным вариантом будет оформление Smart-карты, в технологии которой используется специальный чип, который практически невозможно скопировать. Пластиковые карточки с магнитной полосой подвергаются более простому копированию. Тем самым возможность незаконного снятия наличных с вашей карты практически сводится к нулю.

Бесплатная дебетовая карта банка Открытие Кэшбэк 11% → Оформить

Поездки за границей с карточкой в кармане перестали быть редкостью, ведь это гораздо удобнее, чем ехать с наличностью. Вам не придется искать обменные пункты и терять деньги на конвертации, а также декларировать свои доходы, если хотите взять крупную сумму на покупки.

При этом важно уточнить в вашем банке, будет ли работать зарубежом карточка, которую вы берете, в частности, Маэстро? Если речь идет о социальной пенсионной карточке, то данную информацию нужно уточнять в отделении банка, потому как далеко не во всех странах данный карточный продукт работает корректно.

Лучшие кредитные карты:

| Банк | % и лимиты | Заявка |

| Банк Открытие кредитная карта | 0% на 120 дней + Кэшбэк до 11% Лимит до 500000 рублей | Заявка |

| Альфа-банк кредитная карта | 0% на 100 дней + Кэшбэк до 10% Лимит до 700000 рублей | Заявка |

| Тинькофф Drive кредитная карта | 0% на 55 дней + 10% за покупки на АЗС Лимит до 700000 рублей | Заявка |

| Росбанк кредитная карта | 0% на 120 дней Лимит до 1 млн рублей | Заявка |

| Халва Карта рассрочки | 10% при просрочке до 350000 руб. + рассрочка до 18 мес + 10% год | Заявка |

Посмотреть все банки, с которыми мы работаем, вы всегда можете здесь ⇒

Плюсы и минусы использования карточки за границей

В применении пластика, как и в оплатой наличными за рубежом есть свои преимущества и недостатки. Если вдруг у вас украдут, или вы потеряете наличку, то деньги уйдут от вас навсегда. В случае с карточкой вы только на время потеряете доступ к собственным средствам, но на счете они сохранятся.

Иные преимущества заключаются в следующем:

-

удобство расчета пластиком, когда не нужно искать обменник и выбирать подходящие купюры.

Далее в этой статье:

Какие карточки действуют за границей

Карты, относящиеся к российским системам, при выезде за границу не действуют, поэтому мы их даже не рассматриваем. Хотя есть некоторая возможность расплачиваться карточкой платежной системы Мир, но об этом позже. Наибольшей популярностью пользуются Visa и MasterCard.

Визу принимают в более чем 200 странах в мире. На долю этой платежной системы приходится большая часть карточек по всему земному шару, чуть меньшая доля у МастерКард. Расплатиться пластиком Visa можно более чем в 20 млн торговых точек.

Если у вас привилегированная карта, типа Gold или Platinum, то можно рассчитывать на дополнительные скидки, начисление баллов и бонусов, которые можно использовать при совершении разных покупок и оплате услуг.

Если вы отправляетесь в Еврозону, то лучше открыть карту в Евро, а если в Соединенные Штаты, то в долларах. Что касается других стран, таких как, Турция, Индия, Египет, Таиланд и др., то лучше всего открыть в долларах, так как через эту валюту и производится конвертация.

Совсем не обязательно открывать именно валютный счет. Большинство людей, отправляющихся в путешествие за границу, используют обычные карточки, открытые в рублях. Это связано с тем, что чтобы пополнить валютную карту, вам все равно придется обменивать рубли на валюту, и вы в любом случае понесете потери на разнице курсов.

Карту какого банка лучше взять с собой

- Сбербанк. Он взимает комиссию за оплату за рубежом только с карточек Visa – до 1,5%. При расчетах по МастерКард комиссии не предусмотрены.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Советы для тех, кто выезжает за границу:

- Уточните, есть ли какие-то ограничения по снятию денежных средств.

- При расчетах через терминалы могут понадобиться ваши идентификационные документы (например, паспорт).

- Не забудьте перед поездкой проверить срок действия пластика.

- Если вы собираетесь за границу, то не стоит рассчитывать только на одну кредитку. Желательно иметь при себе еще наличные и несколько других карточек разных международных платежных систем.

В любом случае вам следует все рассчитать. Иногда выгоднее сразу купить валюту и ехать с наличкой. Открывать счет в валюте стоит лишь тогда, когда у вас есть накопления в ней.

Общая информация о банковских картах

Международных платежных систем существует несколько. Более половины рынка принадлежит Визе (Visa). На втором месте система MasterCard – около четверти. Третье — за American Express. Есть и другие, не получившие такого широкого распространения в мире и отсутствующие в России. Детальнее о видах карт читайте на этой странице

В каком банке вы бы хотели завести дебетовую карту?

В каждой из них определено несколько уровней предоставления сервиса: от начального до VIP. Например, в платежной системе Visa статус растет следующим образом:

- Electron – начальный уровень;

- Classic — классическая;

- Gold — золотая;

- Platinum – платиновая;

- Platinum Премьер.

Аналогичная иерархия в системе MasterCard:

от Maestro (начальная)

до Platinum (платиновая).

Чем выше статус карты, тем больше у ее держателя привилегий. С увеличением статуса увеличивает и стоимость обслуживания.

Особенности карточки Маэстро

Карта Maestro, как и Electron, относится к начальному уровню. Она обслуживается везде, где указан логотип MasterCard. Торговая марка Maestro принадлежит и сопутствует этой системе.

Что необходимо учитывать держателям:

- Требование обязательной авторизации доступного остатка при проведении расчетов, то есть всякий раз производится запрос доступного баланса. Допустить перерасход вы не сможете.

- Снятие наличных возможно только в Сбербанке России (эмитенте карт) и в его дочерних банках.

Возможно, эти статьи также будут вам интересны:

Итак, за границей карта Maestro работает при безналичных расчетах повсеместно, и в дочерних банках — при снятии наличных.

Что изменилось в 2017-2020 году?

Напомним нашим читателям о том, что с прошлого года в Сбербанке больше не выпускают пластик Маэстро, его заменили для всех бюджетников и пенсионеров на платежную систему Мир. Теперь, если у вашей карточки истек срок действия, вам её перевыпустят с новой системой, и точно также, если вы заказываете её впервые, на лицевой стороне будет красоваться значок МИР.

Что это означает для потребителя? Социальные карты Сбербанка не действуют за границей, также ими нельзя оплачивать покупки в зарубежных интернет-магазинах. Поэтому если у вас есть подобный продукт, и вы собираетесь выезжать за рубеж, вам следует позаботиться об оформлении дополнительной карточки более высокого уровня и другой платежной системы

Читайте также: