Для чего нужна справка 2 ндфл в пенсионный фонд

Written by MIRovaya • 31.01.2019 • 9 143 просмотров • 4 • Полезно знать

" class="wp_ulike_btn wp_ulike_put_image wp_post_btn_1608">

Многие наверняка сталкивались с требованием, исходящим от официальных учреждений, предъявить справку по форме 2-НДЛФ. Необходимость в этом обычно возникает случаях, если планируется получить кредит, ссуду, оформить ряд льгот. Что такое справка 2-НДФЛ простыми словами и для чего она нужна? Об этом пойдет речь ниже.

Что это простыми словами

Официально трудоустроенные работники могут подтвердить свою платежеспособность при помощи справки 2-НДФЛ. Документ оформляется на рабочем месте по требованию сотрудника, содержит данные о начисленных доходах, а также о больничных выплатах, материальной помощи за определенный период времени. Также имеются сведения об удержанном подоходном налоге на физических лиц (НДФЛ). Справка формируется за период продолжительностью 1 год нарастающим итогом с начала года или с того месяца, когда сотрудник приступил к работе. Данные по начислениям и удержания должны совпадать со сведениями, которые впоследствии будут предоставлены в налоговую инспекцию.

Где могут потребовать

Справка 2-НДФЛ формируется в 2-х случаях: по требованию работника или для предоставления в налоговые органы. В первом случае документ выдается в любое время, как правило, по письменному заявлению сотрудника за указанные периоды с учетом фактически отработанного времени. То есть если работнику понадобилась справка в июле для личной необходимости, бухгалтерия сформирует данные о заработке и удержанном налоге с января (или с месяца начала работы) по июнь.

Кроме того, справки на всех работников предоставляются в ФНС ежегодно по окончании рабочего года. На их основании налоговая проверяет полноту начисленного и уплаченного подоходного налога в целом по предприятию. Оба документа идентичны друг другу. Для чего нужна справка самому работнику? Необходимость возникает, когда требуется показать уровень доходов, в том числе и для подтверждения статуса малоимущего. Также 2-НДФЛ может служить доказательством достаточного уровня платежеспособности гражданина. В некоторых случаях целью получения служит показать размер перечисленного с заработка подоходного налога.

Кто может затребовать справку 2-НДФЛ? Документ формируется для предоставления:

- В банки и иные кредитные учреждения для получения заемных средств.

- В государственные органы (соц.защита и прочие) для оформления ряда льгот и выплат в пользу малообеспеченных.

- В магазинах и торговых центрах при оформлении дорогостоящей покупки в кредит.

- Для получения налоговых вычетов (возврата ранее уплаченного налога).

- Для подтверждения ранее полученных доходов на новом месте работы.

Зачем необходима

Справка 2-НДФЛ служит подтверждением заработка физического лица. Периодически документ требуется для предоставления в ряд организаций и учреждений.

Физическому лицу

Рядовой сотрудник при помощи справки 2-НДФЛ может получить кредит, оформить льготы на себя и своих несовершеннолетних детей, воспользоваться налоговым вычетом. Полный список ситуаций, при которых может потребоваться документ, приведен выше. Также стоит отметить, что справка поможет разобраться с корректным начислением доходов, их полнотой и объемов на рабочем месте. Указанные доходы являются облагаемой базой для начисления налогов. Кроме того, при расчете страховых взносов в ПФ и ФСС за основу берутся практически те же данные с наличием небольших нюансов.

Индивидуальному предпринимателю

Справка о доходах по форме 2-НДФЛ может быть составлена только при возможности исчисления подоходного налога, который удерживается из зарплаты работников. При этом документ формирует не сам сотрудник, а работодатель, являющийся налоговым агентом. Особенности трудовой деятельности индивидуального предпринимателя не предполагают наличие работодателя. А составить справку на себя лично не будет корректным решением. ИП может получить 2-НДФЛ только при условии, что параллельно с ведением собственной деятельности трудоустроен еще и у другого работодателя.

Тем не менее, предприниматели часто сталкиваются с необходимостью предъявить справку по форме 2-НДФЛ, например, при оформлении кредитов. Стоит понимать, что это всего лишь стандартное требование банков. Обычно для ИП разрабатываются иные формы документов о доходах в произвольной форме. Также подтвердить наличие поступлений можно при помощи налоговых деклараций или специальной книги доходов и расходов.

Налоговому агенту

Работодатели, имеющие в штате наемных сотрудников, рассматриваются как налоговые агенты. Это значит, что они ответственны за удержание НДФЛ с заработной платы работников и перечисление налога в бюджет. Штрафы за просрочку платежей или неполное удержание также производятся за счет предприятия. Работодатели как налоговые агенты обязаны ежегодно отчитываться о налоговых удержаниях с доходов работников. С этими целями и предоставляются справки 2-НДФЛ. Как правило, величины исчисленного, удержанного и перечисленного в бюджет сумм налога по итогам года совпадают. Но в некоторых ситуациях удержать НДФЛ в полном объеме не удается. В таких случаях за работником образуется долг перед бюджетом, о чем также нужно известить налоговую инспекцию.

Пенсионерам

Пенсионные выплаты подоходным налогом не облагаются. Поэтому формирование справки НДФЛ на этих условиях невозможно. Так же, как и в случае с предпринимателями, пенсионеры могут предоставить справки о доходах, только если официально трудоустроены и получают заработную плату. Отдельно следует сказать о людях, получающих выплаты от негосударственных пенсионных фондов.

Подобные виды пенсионного обеспечения НДФЛ облагаются. Люди, получающие пенсии за счет средств НПФ, могут получить справку 2-НДФЛ по месту нахождения местного отделения НПФ. НК РФ не рассматривает пенсии как налогооблагаемую базу, только если они начислены за счет государственного ПФ. Подтвердить доходы людям пенсионного возраста можно при помощи справок из ПФ. Также могут учитываться и другие источники заработка, например, предпринимательская деятельность, сдача квартир в аренду.

Справка во время больничного и декрета

Большинство доходов, не связанных с трудовой деятельностью, не облагаются налогом на доходы. Сюда относятся:

- государственные пособия, в том числе о беременности и родам и по уходу за ребенком

- пенсии

- выплаты, связанные с причинением вреда

- предоставление бесплатного жилья или компенсационные суммы

- выплаты в связи с увольнением работника (за исключением компенсации за неиспользованный отпуск)

- возмещенные расходы по повышению квалификации сотрудников

- командировочные в пределах установленных норм

- прочие выплаты

Указанные выше начисления в справках 2-НДФЛ не отражаются.

Если женщина находится в декретном отпуске по уходу за детьми, положенные ей выплаты налогом не облагаются, соответственно, оснований для составления справки 2-НДФЛ нет. В документе могут быть лишь доходы от трудовой деятельности. Например, сотрудница, находясь в отпуске по уходу за ребенком, продолжает работать в режиме неполного рабочего дня.

В таких случаях справка оформляется с указанием начисленной заработной платы. Также документ выдается, если в этот период была начислена премия, размер которой превышает 4 000 рублей в год (максимальная необлагаемая величина материальной помощи). Пособия по больничным выплатам, в том числе и по уходу за больным ребенком, налогом облагаются. Их суммы в полном объеме учитываются в справе 2-НДФЛ.

В каких случаях оформлять не нужно

Справка 2-НДФЛ не оформляется, если за требуемый период у работника отсутствуют доходы. Это положение распространяется, в основном, на декретниц, пенсионеров, предпринимателей, безработных. Указанные категории граждан при необходимости могут предоставить документы о других видах доходов, например, от предпринимательской деятельности.

Для чего требуется 2-НДФЛ на новом месте работы

При трудоустройстве сотрудники могут предоставить справки 2-НДФЛ с предыдущих мест работы. Зачем это требуется? При расчете налога на доходы физических лиц сотрудники, имеющие детей, вправе претендовать на получение льгот вычетов, уменьшающих итоговую сумму подоходного налога при начислении.

Налоговые вычеты предоставляются в следующем размере:

- 1 400 рублей на первого и второго ребенка

- 3 000 рублей на третьего ребенка

- 6 000 опекунам, приемным родителям на каждого ребенка-инвалида I или II группы

- 12 000 родителям за каждого ребенка-инвалида

Указанные суммы не облагаются подоходным налогом. Например, если у работника 3 детей, то НДФЛ при начислении зарплаты будет уменьшен на (1400+1400+3000)*13% = 754 рубля. Однако подобные льготы действуют до тех пор, пока зарплата сотрудника не достигла определенного суммарного уровня за год нарастающим итогом. По состоянию на 2018 год налоговые вычеты на детей применяются до общего дохода 350 000 рублей, после чего действие льгот прекращается.

Справка 2-НДФЛ с предыдущего места работы дает представление о заработке сотрудника с начала года у других работодателей. Документ требуется, если смена места трудоустройства произошла в текущем году. Отсутствие такой справки не дает основания претендовать на предоставление налоговых вычетов на детей.

Что указывается

Справка по форме 2-НДФЛ дает представление о заработке работника в течение года и удержанном налоге на доходы физических лиц. Информация о доходах формируется помесячно, при этом указываются статьи доходов (зарплата, отпускные, больничный, материальная помощь и прочие). Кроме того, в документе присутствуют следующие сведения:

- Информация о работодателе: наименование, ИНН, контактный телефон

- Данные сотрудника: Ф.И.О, ИНН, дата рождения

- Облагаемые доходы по месяцам

- Наличие налоговых вычетов, их суммы

- Сведения об общем размере доходов, начисленном, удержанном и перечисленном в бюджет налоге

Как правильно заполнять

Справка по форме 2-НДФЛ заполняется либо по требованию сотрудника для его личных нужд, либо в ФНС в качестве годовой отчетности. При формировании учитываются годовые данные о полученном заработке, облагаемым налогом на доходы физических лиц. Если документ составляется по требованию сотрудника, то период заполнения ― от начала текущего года (или месяца принятия на работу) до момента настоящего актуального момента.

Новые требования по заполнению справки не предусматривают указывать адрес сотрудника, чьи данные указываются в документе. Ранее это относилось к обязательным реквизитам. Также нет необходимости указывать ИНН работника, если есть сомнения в его подлинности, или он неизвестен. При составлении справки 2-НДФЛ стоит обратить внимание, что некоторые коды доходов и вычетов поменялись. Сведения с некорректными данными делают документ недействительным.

Доходы сотрудника указываются помесячно, отдельно по каждому виду поступлений. Так, если в одном и том же месяца была начислена зарплата и отпускные, то появляются 2 строки с кодировкой 2000 и 2012 соответственно, где отражаются полученные суммы. Вычеты также учитываются отдельно по каждому виду.

Итоговые данные в документе (раздел 5) должны быть следующими:

- Общая сумма дохода, включая все налогооблагаемые выплаты (зарплаты, больничные, компенсации и прочие)

- Налогооблагаемая база, определяемая как разница между суммарным доходом и вычетами

- Исчисленный, удержанный с заработной платой работника и перечисленный в бюджет налог. Все 3 показателя должны принимать одинаковое значение.

Справка подписывается налоговым агентом ― работодателем, ответственным за правильность начисления. Использовать печать нет необходимости.

Распространенные ошибки при заполнении

Если справка 2-НДФЛ заполняется с применением программного обеспечения, риск допущения ошибок минимален. Но при условии, что начисления проведены корректно.

Самые распространенные ошибки при формировании справок следующие:

- Неверные персональные данные сотрудника. Могут быть неправильно указаны ИНН, дата рождения сотрудника. Адрес работника больше не проставляется.

- ИНН организации. При заполнении справки вручную важно не перепутать ИНН сотрудника и работодателя, особенно если налоговым агентом выступает индивидуальный предприниматель.

- Коды доходов и вычетов. При оформлении документа важно удостовериться в том, что используемые коды актуальны на момент заполнения.

- Доходы, не облагаемые налогом, например, декретные выплаты, в справке не отражаются. Поэтому если сотрудница весь год находилась в отпуске по уходу за ребенком, справка на нее в налоговые органы за этот период не предоставляется.

- Итоговая сумма всех доходов должна быть результатом сумм помесячных поступлений.

- В разделе 5 в графах по исчисленному, удержанному и перечисленному в бюджет налогу должна фигурировать одинаковая сумма.

- При заполнении справки необходимо обратить внимание на коды организации (ОКТМО, КПП и прочие).

Недостоверные данные в справках могут привести к некорректным расчетам. При обнаружении ошибки необходимо сдать корректирующие документы до обнаружения недочетов налоговой инспекцией. В противном случае налоговый агент может получить штраф из расчета 500 рублей за каждую неверную справку.

В чем разница между 2-НДФЛ и 3-НДФЛ

Многие физические лица слышали о документах, отражающих доходы физических лиц. Отдельные категории граждан должны отчитаться о полученных доходах самостоятельно. Речь идет о документах по форме 2-НДФЛ и 3-НДФЛ. В чем разница между ними?

2-НДФЛ ― представляет собой справку о полученном у работодателя заработке. Составителем документа выступает сам работодатель в качестве налогового агента. Справка передается ежегодно в налоговые органы в качестве отчетности, а также формируется по требованию сотрудников для личных целей. Если в течение года у физических лиц были доходы, не связные с предпринимательской деятельностью, то получатели обязаны самостоятельно декларировать полученные денежные суммы, исчислять налог и перечислять его в бюджет. С этими целями составляется декларация по форме 3-НДФЛ.

Кроме того, документ потребуется для подтверждения налоговых вычетов, при продаже имущества (автомобилей, жилья), получения иной материальной выгоды. В большинстве случаев при формировании отчетности 3-НДФЛ появляется необходимость указать все полученные доходы, в том числе используя и данные из справки 2-НДФЛ.

Основное отличие между 2-НДФЛ и 3-НДФЛ заключается в следующем. В справках 2-НДФЛ отражаются доходы, полученные сотрудником у работодателя. Декларация 3-НДФЛ содержит прочие сведения о дополнительных доходах, а также примененных налоговых вычетах.

Время действия

Справка 2-НДФЛ необходима для предоставления информации о доходах граждан по месту требования. Заинтересованными лицами могут оказаться кредитные учреждения, органы соц.защиты и прочие организации. Как долго действует полученный документ? Зависит требований получателя. Обычно справка 2-НДФЛ, требуемая за текущий период, актуальна в течение 1 месяца. По истечении этого срока доходы работника увеличиваются нарастающим итогом с начала года, предыдущие данные устаревают. 2-НДФЛ за предыдущие налоговые периоды не имеет срока действия, так как данные изменению уже не подлежат.

При оформлении кредита заемщику выдается список необходимых документов, которые он должен предоставить в финансово-кредитное учреждение. Одним из обязательных документов в этом списке является справка по форме 2-НДФЛ.

Стоит более подробно рассмотреть, что представляет собой эта справка, какая информация в ней содержится и в каких еще случаях она может потребоваться.

- Что представляет собой и для чего нужна?

- Структура

- Заголовок

- Раздел 1

- Раздел 2

- Раздел 3

- Раздел 4

- Раздел 5

- Нюансы оформления и процедура получения

- Срок действия

Что представляет собой и для чего нужна?

Справка 2-НДФЛ — это документ, в котором содержится информация о доходах физлица и сумме перечисленного за него налога на доходы физических лиц. Данный документ чаще всего выдается работнику работодателем, который выступает в отношении него налоговым агентом.

Запросить данную справку могут такие организации и в следующих случаях:

- Банки и другие финансово-кредитные учреждения — при оформлении заемщиком кредита, особенно на крупную сумму. Поскольку в справке содержится информация о доходах работника, на ее основании банк делает вывод о платежеспособности клиента.

- Налоговая инспекция — при получении налогового вычета. Как известно, сумма вычета не может быть больше, чем сумма подоходного налога, уплаченного за работника за определенный период.

- Пенсионный фонд — во время назначения и расчета пенсии.

- Органы социальной защиты — для принятия решения о назначении семье пособия как малоимущей.

- Органы опеки — при усыновлении ребенка или установлении опеки над ним. Документ требуется для оценки уровня доходов потенциальных родителей или опекунов, а также для назначения им пособия.

- Суд — во время назначения суммы алиментов, которые рассчитываются в определенном проценте от доходов.

- Центр занятости — при оформлении и расчете пособия по безработице.

- Посольство — для оформления визы.

- Другой работодатель — для оценки прежнего уровня заработной платы работника и назначения ему оплаты на новом месте.

Это далеко не весь перечень ситуаций, при которых может понадобиться эта справка.

Структура

Справка заполняется по установленной форме, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. Она включает в себя такие разделы:

Заголовок

В нем указывается номер документа (в соответствии с журналом регистрации), дата и год заполнения, а также код ИФНС и номер корректировки.

Раздел 1

Данные о налоговом агенте. Здесь указываются сведения о работодателе:

- наименование (для юрлица) или фамилия, имя и отчество (для физлица);

- ИНН;

- КПП;

- телефон (желательно стационарный);

- код ОКТМО.

Раздел 2

Данные о физическом лице — получателе дохода. Этот раздел содержит информацию о конкретном работнике, на имя которого и составляется документ. В нем содержатся такие данные:

- ФИО;

- дата рождения;

- адрес места жительства;

- серия и номер паспорт.

Все эти сведения должны полностью соответствовать данным паспорта, потому что в противном случае справка будет недействительной.

Раздел 3

Доходы, облагаемые по ставке. В этом пункте отображается информация по доходам, которые были получены работником за определенный период, а также указывается их код. В большинстве случаев данные предоставляются минимум за предыдущие полгода. Величина ставки налога, по которой идет расчет НДФЛ, чаще всего составляет 13%.

Раздел 4

Стандартные, социальные, инвестиционные и имущественные налоговые вычеты. Этот раздел заполняется только в том случае, если за указанный период сотрудник пользовался какими-либо из предусмотренных в НК РФ налоговыми вычетами.

Раздел 5

Общие суммы дохода и налога. Здесь обобщается информация по суммам доходов и начисленным на них налогам. Данные этого пункта должны соответствовать информации из раздела 3.

Нюансы оформления и процедура получения

Справка подготавливается и выдается бухгалтерией работодателя по месту работы физического лица. При увольнении этот документ могут выдать работнику вместе с трудовой книжкой. Если этого не произошло, то он может обратиться за получением справки к бывшему работодателю даже после увольнения.

При обращении за справкой работник не должен сообщать работодателю, для каких целей он хочет получить этот документ. Однако в законодательстве не предусмотрено ответственности для работодателя за отказ от выдачи документа.

Справка может быть подготовлена как в электронном виде, так и на бумажном носителе. В первом случае она заполняется на компьютере и подписывается электронной подписью руководителя. Такой вариант оформления документа чаще всего используется, когда работодатель сдает справку в ИФНС.

Если документ оформляется для работника, то он обычно изготавливается на бумажном носителе. Помимо заполнения разделов справки максимально полной и точной информацией (в соответствии с документами), справка должна содержать такие обязательные реквизиты:

- подпись руководителя (или же главного бухгалтера, если он на это уполномочен);

- печать организации (ставится в нижнем левом углу, на специальном месте для печати).

Подпись делается синей ручкой и не должна закрываться печатью. Исправления в документе не допускаются — если была допущена ошибка, необходимо заполнить чистый бланк заново. На подготовку справки работодателю отводится 3 рабочих дня с момента обращения работника.

Как заставить работодателя выплатить вашу законную зарплату, вы узнаете прочитав нашу статью.

Чем отличается номинальная зарплата от реальной? Отличия подробно описаны здесь.

Срок действия

В законодательстве не установлен точный срок действия справки, поскольку оформляться она может по различным причинам. Например, если она требуется для получения налогового вычета, то могут понадобиться данные за три предшествующих года — именно за такой максимальный период можно получить вычет.

При оформлении справки для банка информацию о ее сроке годности также нужно уточнять в конкретном финансово-кредитном учреждении. Поскольку чаще всего банки требуют максимально новые данные, справка должна быть оформлена не позже, чем за месяц до обращения.

Также не установлено и требований по количеству обращений за справкой. Работник имеет право делать это неограниченное число раз, если она требуется ему для предоставления в определенные органы. Поскольку этот документ делается в течение небольшого срока, то с его получением и своевременным предоставлением по месту требования у работника не должно возникнуть никаких проблем.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Главная » Документы » Договоры » Как получить справку о зарплате для пенсионного фонда?

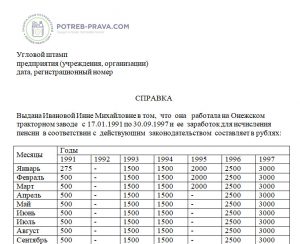

Правила составления справки о заработной плате в ПФ для назначения пенсии

Для получения пенсионного обеспечения требуется подготовить пакет документов, который в дальнейшем предоставляется сотруднику Пенсионного фонда Российской Федерации. В него включена справка о заработной плате гражданина, которая берется у работодателя.

Внимание! Обычно справка о заработной плате – это форма 2-НДФЛ, но для предоставления в Пенсионный фонд оформлять бумагу согласно всем правилам нет необходимости. Документ содержит перечень обязательной для отражения информации:

- Вместо шапки ставится оттиск предприятия, где отражена вся основная информация о нем. Если такового штампа не имеется, данные заполняется письменно, а ниже проставляется печать;

- Фамилия, имя, отчество работника, а также дата его рождения. Однако некоторые предприятия не удосуживаются отражать информацию о возрасте бывшего работника;

- Сколько времени работник работает на предприятии. При этом отражаются точные периоды и общий срок службы;

- Размер заработной платы сотрудника, отраженной по месяцам. Годовой доход также учитывается при составлении справки;

- Валюта, в которой работник получает заработную плату. Это является обязательным условием для всех финансовых документов. Достаточно просто прописью писать конечную сумму.

В справке отражаются суммы, которые были начислены работнику, а не получены им. Таким образом, вычет 13% НДФЛ учитывается при заполнении документа.

Существуют начисления, которые не должны учитываться при исчислении пенсии. К ним относятся:

- компенсации, выданные работнику в связи с неиспользованным отпуском;

- выплаты, положенные матери в период ухода за ребенком.

В примечании к справке отражается информация по исчислению листков временной нетрудоспособности.

В справке отражается информация о том, что работодатель за работника перечислял положенные отчисления в ПФ РФ. Указывается их точный размер. Кроме того, дополнительно прилагают копии платежных документов, свидетельствующих об отправке отчислений. Иногда подобные бумаги не предоставляются.

На справке проставляется печать организации, а также подпись генерального директора и главного бухгалтера.

Для чего нужна справка

Для получения пенсии будущему пенсионеру необходимо подготовить пакет документов, в который включены следующие бумаги:

- гражданский паспорт;

- СНИЛС;

- военный билет, при наличии такового;

- трудовая книжка.

Трудовая книжка является главной бумагой, которая дает возможность определить трудовой стаж работника. Однако потребуется еще взять у работодателя и справку о получении заработной платы, ведь ее размер напрямую влияет на величину будущей пенсии.

Трудовая книжка необходима для учета трудового стажа до 2002 года. После этого периода все сроки содержатся в автоматизированной системе ПФ РФ.

Важно! Для подсчета дохода за период до 2002 года в автоматизированной системе берется период с 2000 по 2001 год. Однако если в это время гражданин получал небольшой доход, а в другие периоды его заработная плата была выше, он может потребовать произвести перерасчет. Причем среднемесячная ЗП считывается, исходя из оклада за любые пять лет.

Справку о заработной плате в Пенсионный фонд в наше время предоставлять не нужно. Это правило было закреплено в нормативно-правовом акте, который потерял юридическую силу (Постановление Министерства труда Российской Федерации №16 от 2002 года). Однако при оформлении ежемесячного государственного пособия специалисты ПФ РФ не обращают внимания на этот факт и по-прежнему продолжают запрашивать справку.

Где можно взять

Справку для Пенсионного фонда берут в бухгалтерии организации, в которой работал будущий пенсионер. В мелких фирмах требуется устно попросить главного бухгалтера составить документ. В некоторых организациях составлением подобной бумаги занимается непосредственно руководитель.

В крупных организациях требуется составить заявление-запрос, в котором отражается наименование документа, ФИО сотрудника, а также назначение бумаги.

Единой утвержденной формы не существует. Каждое предприятие разрабатывает бланк документа самостоятельно. Есть информация, обязательная для включения. Обычно профессиональные бухгалтеры знают об этом.

Готовый документ необходимо заверить печатью. Подписи главного бухгалтера и руководителя обязательны.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Где взять информацию о зарплате, если предприятие ликвидировано

Если предприятие, на котором трудился будущий пенсионер, ликвидировано, за справкой гражданин может обратиться в фирму-преемник, то есть организацию, которая сформирована после закрытия ранее учрежденной фирмы.

Если преемников не существует, понадобится обратиться в архив. Здесь хранятся все бумаги, относящиеся к существованию ранее закрытого предприятия.

Работник архива самостоятельно заполняет справку в любой удобной для него форме. Если каких-либо сведений у него нет, то информацию не обязательно включать в документ.

Посмотрите видео. Новая справка по зарплате:

За какой период составляется справка для назначения расчета

Учтите! Согласно действующему российскому законодательству при начислении пенсии можно брать два периода для исчислоения среднемесячного заработка:

- заработная плата за период с 2000 до 2001 года;

- заработная плата за любые пять лет, которые идут подряд.

По статистике лучшие годы, за которые рассчитывается самая высока среднемесячная ЗП, – 1976 – 1986 г.г.

Понять, какой вариант выбрать, нетрудно. Нет необходимости выбирать пятилетний период, если с 2000 по 2001 год работник получал:

- 2900 рублей для местности, где коэффициент ЗП равен 1,8, например, Республика Саха (Якутия);

- 2600 рублей, где коэффициент равен или больше 1,6, например, Мурманская область;

- 2100 рублей, где коэффициент ЗП равен или менее 1,5, например, Республика Удмуртия.

Размер будущей пенсии напрямую зависит от ранее получаемой заработной платы. Поэтому и годы при определении среднемесячного дохода так важны при подсчете обеспечения.

Куда подавать заполненный бланк

Будущий пенсионер справку о заработной плате и остальной пакет документов направляет в территориальное подразделение Пенсионного фонда Российской Федерации по месту регистрации.

Если гражданин проживает в другом регионе, отличном от места прописки, ему разрешается подать документы по месту нахождения.

Запомните! Если гражданин РФ находится в местах лишения свободы, то все бумаги подаются через руководство исправительной колонии.

Сроки рассмотрения заявки

Сроки обращения за пенсией не установлены. Главное – начать оформление не раньше наступления пенсионного возраста.

Документы и заявление гражданина рассматриваются в течение десяти дней с момента предоставления пакета бумаг. Далее принимается решение о назначении пенсии. Дату ее получения гражданин узнает из письменного оповещения.

Иногда будущий пенсионер по своей невнимательности допускает ошибки во время собора бумаг или заполнения документации. В этом случае на исправление ошибок дается три месяца.

Срок предоставления пенсионного обеспечения увеличивается и в том случае, если пенсия оформляется по месту проживания и не по месту регистрации.

Посмотрите видео. Зачем нужен трудовой стаж, как выйти на пенсию:

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Справка 2-НДФЛ – документ, который часто требуют банки от физических лиц. В то же время он – главный при отчетах в налоговую службу о доходах гражданина. Что же это за справка и какие подробности необходимо о ней знать? Все о справке 2-НДФЛ простыми словами: от заполнения до способов получения и изменений в новом году.

Справка 2-НДФЛ: что это такое

2-НДФЛ можно расшифровать как «налоги с доходов физических лиц». Она необходима для того, чтобы удостоверить налоговую инспекцию о доходах конкретного человека и налогах, которые были уплачены с этих доходов. Эту справку заполняет и передает в налоговую инспекцию работодатель. Сам же гражданин, на которого эта справка заполняется, может получить её только на работе. Как правило, это не занимает более трёх дней.

В 2-НДФЛ обязательно есть официальная печать предприятия и его реквизиты, а также исчерпывающая информация о доходах и налоговых отчислениях за конкретного работника.

Что в ней указано

Стоит подробнее разобраться, что же указывается в этой справке и в какой форме.

- Полное название места работы гражданина. А также все реквизиты, коды и вообще всё, что относится к регистрации в налоговом реестре фирм.

- Паспортные данные сотрудника.

- Совокупная сумма дохода со всеми вычетами и налоговой ставкой.

- Не всегда, но могут быть указаны прочие вычеты по кодам, в частности, социальные или имущественные.

- Общая сумма налогов, вычетов и дохода физического лица.

То есть, из справки можно почерпнуть все необходимые данные о финансовой состоятельности и налоговой «честности» отдельно взятого работника.

Зачем нужна справка 2-НДФЛ

Для работодателя эта справка – возможность предоставить налоговой информацию о собственном работнике и его налоговых отчислениях. Но зачем такая бумажка может пригодиться физическому лицу? Ведь за него все считает и высылает начальство.

Но на деле 2-НДФЛ часто требуется и обычным людям. Все дело в том, что эта справка способна не только помочь подсчитать налоги, но и подтвердить уровень дохода сотрудника. Поэтому часто ее требуют банки при оформлении кредита. Им хочется точно знать, способен ли заёмщик выплатить взятый кредит, и не будет ли он потом висеть мертвым грузом из-за неплатежеспособности клиента.

Но это далеко не все способы применения справки 2-НДФЛ. Также она может потребоваться в следующих ситуациях:

- Оформление и получение налогового вычета от государства. Например, если родителям необходимо получить вычет за студента, который обучается на коммерческой основе в вузе.

- В суде, если гражданин задействован в каких-либо разбирательствах. Например, для подсчета размера алиментов или при тяжбах по поводу нарушений Трудового кодекса РФ.

- Расчет потенциальной пенсии по старости.

- Подтверждение финансового статуса при оформлении усыновления либо опекунства.

- Заполнение налоговой декларации 3-НДФЛ (она заполняется на основе некоторых данных из справки 2-НДФЛ).

- Получение заграничной визы, если требуется материальное подкрепление будущего путешествия.

- Начисление пособий по безработице, если гражданин состоит на учете в центрах занятости.

- Получение пособий по беременности и отпуску по уходу за ребенком. Пособия рассчитываются, исходя из среднего дохода гражданки за последние два года или меньше, если она не состоит в компании столько времени.

- Оплата больничного листа. Стоимость больничного также вычисляется по этой справке.

- Предоставление справки 2-НДФЛ со старого места работы новому работодателю. В случае необходимости именно по этому документу бухгалтер на новом месте работы будет рассчитывать потенциальные пособия и выплаты, поскольку на новом месте может не успеть пройти достаточно времени. Кроме того, стандартные вычеты тоже можно считать по данным из этого документа.

В случае необходимости сотрудник может в любой момент обратиться в бухгалтерию и попросить об оформлении справки. Причем желательно это делать в письменном виде.

Когда 2-НДФЛ не требуется

Предоставление справки 2-НДФЛ в налоговую инспекцию – обязанность работодателя перед государством. Но делать он это обязан далеко не всегда. Есть ситуации, когда заниматься подтверждением доходов и налогов должен сам работник, а не его начальство:

- При выплате доходов, с которых не нужно платить налоги. Например, социальные выплаты или деньги, полученные на развитие угнетенных отраслей общества.

- При выплате вознаграждения, перечислять налог с которого физическое лицо обязано самостоятельно.

- При выплате доходов таким налогоплательщикам, которые самостоятельно должны передавать НДФЛ в налоговую, не напрягая этим работодателя.

В таком случае работодатель может не беспокоиться об оформлении документа. Этим займется сам работник.

Подробности о справке 2-НДФЛ

Справка 2-НДФЛ необходима как работодателям, так и сотрудникам фирмы. Первые не могут обойтись без нее при уплате налогов за работника. Вторые же без нее не получат кредит, плату за больничный, социальные выплаты и многое другое. Что важно знать о справке 2-НДФЛ помимо основного ее назначения?

Изменения в 2018 году

В новом году справка 2-НДФЛ подверглась достаточно серьезным изменениям. Необходимо подробнее разобраться, что же поменялось в ее заполнении и внешнем виде.

Был ликвидирован серьезный пробел в Налоговом кодексе РФ. В справке 2-НДФЛ появилась специальная графа для сдачи отчетности по НДФЛ в случае реорганизации или ликвидации компании. Теперь правопреемник прошлой организации обязан заниматься отчетностью за реорганизованную структуру. Для этого используются два новых поля:

- Форма реорганизации (ликвидации) (код). Всего существует семь разных кодов, от 0 до 6 (соответственно: ликвидация, преобразование, слияние, разделение, присоединение, разделение с одновременным присоединением).

- ИНН/КПП реорганизованной организации.

Если соответственного случая не случилось, эти поля оставляются пустыми, и справка заполняется как обычно, но с некоторыми изменениями. Что поменялось?

Важное изменение в справке 2-НДФЛ: она избавилась от точных адресных данных получателя дохода (физического лица). Теперь не нужно заполнять место проживания работника. Остались только поля с ИНН, ФИО, паспортными данными и статусом налогоплательщика. Кроме того, больше в справке не ведётся речи об инвестиционных вычетах.

Также была убрана возможность принести справку 2-НДФЛ на физическом цифровом носителе (флешке, диске и уж тем более дискете). Теперь предоставить ее можно только на бумаге или в электронном варианте (через ТКС).

Часто встречающиеся ошибки в справке 2-НДФЛ

К сожалению, даже в таком важном документе, как эта справка, часто делаются ошибки. Это может сказаться проблемами как для физического лица, так и для фирмы, в которой он работает. Поэтому важно внимательно относиться к заполнению справки 2-НДФЛ.

Каковы частые ошибки:

- Ошибки и помарки на бланке. Нельзя исправлять информацию, внесенную в справку. Если случилась ошибка – испорченный лист необходимо выкидывать. Справка при этом заполняется на чистом бланке без допущения ошибок.

- Ошибки в цифрах. Связаны с невнимательностью заполнявшего справку бухгалтера и обнаружиться могут далеко не сразу. Результатом могут стать негативные последствия для физического лица, на которое заполнялась справка.

- Нет подписи уполномоченного бухгалтера и/или расшифровки в поле «Налоговый агент». Подпись делается только синей ручкой. При постановке печати важно не перекрывать её.

- Дата указана в ином формате, а не как ДД.ММ.ГГГГ. Например, ММ.ДД.ГГ.

- Печать поставлена не там, где надо. Нужно обязательно ставить ее в том месте, где стоит пометка «Место для печати» (М.П.)

Необходимо очень внимательно относиться к этому документу. В случае получения физическим лицом рекомендуется проверить справку и сразу же отдать ее бухгалтеру обратно, если была замечена ошибка.

Разница между 2-НДФЛ и 3-НДФЛ

3-НДФЛ – это даже не справка, а полноценная налоговая декларация. Ее гражданин должен заполнять и доносить до налоговой инспекции самостоятельно. Никто не должен это делать за него. Эта декларация учитывает сторонние доходы человека, не относящиеся к его заработной плате и прочим деньгам, получаемым от основной занятости. Например, ее действие распространяется на продажу квартиры, если физическое лицо владело ей менее трёх лет.

3-НДФЛ заполняется и сдается тогда, когда у физического лица появился дополнительный доход. Вместе с этой декларацией необходимо предоставить и справку 2-НДФЛ с основного места работы.

Для ИП справка 2-НДФЛ не подходит. Но при условии, что он одновременно не является наемным работником. Для индивидуального предпринимателя создана декларация 3-НДФЛ. Впрочем, ее можно заменить заверенной налоговой декларацией за предыдущий отчетный период.

Сколько действует справка

Согласно 23 статье Налогового Кодекса Российской Федерации, справка 2-НДФЛ никак не ограничена по сроку действия. Но это не мешает различным организациям самостоятельно устанавливать рамки ее «срока годности» при подаче документа, если на предприятии установлен срок действия при распорядке внутреннего документооборота.

Чаще всего срок действия справки 2-НДФЛ жёстко ограничивается. Например, банки и прочие кредитные организации требуют принести «свежий» документ, не более 10-30-дневной давности.

Чтобы физическое лицо могло подтвердить свою платежеспособность, его справка должна быть: актуальной. То есть в ней должны быть данные за последние полгода, заканчивая ближайшими датами ко дню предоставления документа. При этом справка должна быть составлена корректно – у предприятия, принимающего справку, не должно возникать вопросов к ее подлинности и достоверности.

Как получить справку 2-НДФЛ

Для работающего человека получение документа не составит проблем. Как известно, обязанность на создание и заполнение справки 2-НДФЛ лежит на работодателе. В случае необходимости сотрудник может запросить эту справку в бухгалтерии, например, для предоставления в банк или на новое место работы. Но есть несколько важных нюансов, которые помогут ускорить получение справки.

Справка по форме 2-НДФЛ не должна делаться дольше трёх дней. Но для того, чтобы получить документ в срок, важно не просто попросить сделать справку – надо составить полноценное письменное заявление на выдачу. В противном случае бухгалтер может просто «забыть» о просьбе и не вспоминать о ней неделями, и будет прав – ведь официально у него никто ничего не просил. При этом работодатель не имеет права интересоваться, зачем работнику необходима справка.

Если гражданин – студент

В случае, когда справка 2-НДФЛ по какой-либо причине потребовалась человеку, обучающемуся в высшем учебном заведении, он имеет право попросить заполнить ее в деканате.

Если гражданин не имеет работы

Получить справку по форме 2-НДФЛ человек без трудоустройства может только в том случае, если он состоит на бирже труда. В таком случае он может обратиться в Центр занятости населения и попросить сделать документ.

Если же гражданин не имеет работы, не учится, не стоит на учёте – никто ему не сможет сделать справку. Вариантов всего два: найти работу или встать на учёт в центр занятости. Иначе придется обходиться без этого документа.

Если гражданин – ИП

Индивидуальные предприниматели имеют право обратиться в налоговую службу за получением правки о доходах. Для этого им необходимо обратиться в отделение налоговой инспекции по месту постановки на учёт. Но в таком случае ИП получает не 2-НДФЛ, а 3-НДФЛ (если необходимо подтвердить доход именно как предпринимателя, а не наёмного работника), поскольку он платит налоги за себя самостоятельно по декларации.

Если гражданин проходит военную службу

Военнослужащие должны обращаться за справкой непосредственно в Министерство обороны РФ. Именно оно становится работодателем для солдат, служащих Родине на контрактной основе. Для этого необходимо писать заявление в Единый Расчетный центр МО РФ или в Управление финансового обеспечения МО РФ на имя руководителя.

В заявлении должны быть указаны ФИО военнослужащего, личный номер и паспортные данные. Также надо указать ИНН, воинскую часть, адрес регистрации, количество копий справки 2-НДФЛ и требуемый период. В случае получения бумажного варианта справки необходим также обратный адрес.

Для справки 2-НДФЛ для военных действует аналогичное ограничение на срок выдачи – не более трех дней с момента регистрации заявления. Но стоит помнить, что в этот срок не входит время доставки почтой.

Читайте также: