Если не подал уведомление в пенсионный фонд

В связи с введением новой системы индексации пенсий – в зависимости от факта трудоустройства пенсионера – появляется множество вопросов по поводу того, обязаны ли пенсионеры сообщать о факте своего трудоустройства, об увольнении и если да, то в каких случаях.

Разберем все детально.

Работающим гражданам пенсии пока не запрещены, однако факт трудоустройства в отдельных случаях может влиять на размер пенсии (для индексации, например), а также на право получать некоторые дополнительные выплаты.

При назначении пенсии с гражданина обязательно берут расписку о том, что он уведомлен о своей обязанности извещать ПФР обо всех обстоятельствах, влекущих изменение или прекращение выплаты пенсии.

Получается, что поскольку трудоустройство влияет на размер выплачиваемой пенсии, пенсионер обязан о нем сообщать.

Однако в свете последних изменений в пенсионном законодательстве теперь действует такое общее правило:

Пенсионер не обязан сообщать о своем трудоустройстве, если получает страховую пенсию по старости, по инвалидности или другой вид обеспечения , за исключением тех случаев, о которых речь пойдет ниже.

Когда было введено приостановление индексации пенсий работающим пенсионерам, всю обязанность по сообщению сведений о работе пенсионеров возложили на работодателей.

Ежемесячно, до 15-го числа, работодатели обязаны сдавать в ПФР сведения о стаже своих работников.

На основании полученных сведений ПФР анализирует, кто из пенсионеров числится работающим, а кто нет, и принимает соответствующее решение по поводу индексации. При этом в законе прямо указано, что пенсионер имеет право (а не обязан) уведомить ПФР о факте своего трудоустройства или увольнения.

На практике, честно говоря, в таком уведомлении особого смысла нет: даже при наличии письменного заявления от пенсионера ПФР все равно будет ждать, когда работодатель сдаст ему сведения – до этого никакого решения о приостановлении или о восстановлении индексации вынесено не будет.

Поэтому каждый раз ходить в ПФР и уведомлять о поступлении на работу или увольнении совсем необязательно – лучше потратить это время на более полезные дела.

Но если вопрос касается не индексации пенсии, а получения отдельных выплат, обязанность пенсионера сообщать о своем трудоустройстве сохраняется, как и раньше.

Пенсионер обязан уведомлять ПФР о своем трудоустройстве в срок не позднее, чем на следующий рабочий день, если он является получателем таких выплат, как:

1) Пенсия по случаю потери кормильца – в качестве совершеннолетнего члена семьи умершего (родитель, супруг, бабушка, дедушка, брат или сестра), который ухаживает за его детьми в возрасте до 14 лет.

Одним из условий получения пенсии такими членами семьи является их статус безработного;

2) Социальная пенсия по старости.

Такая пенсия назначается в тех случаях, когда гражданин не приобрел право на страховую пенсию по старости (из-за недостаточности стажа или пенсионных баллов).

Социальная пенсия по старости выплачивается на пять лет позже, чем страховая (мужчинам – с 65 лет, женщинам – с 60 лет), и в качестве обязательного условия ее получения также является статус безработного;

3) Социальная доплата к пенсии до прожиточного минимума.

Эта доплата назначается тем пенсионерам, у которых сумма ежемесячного материального обеспечения с учетом всех выплат не доходит до уровня прожиточного минимума (регионального или федерального – в зависимости от того, какой из них выше).

При этом получатель социальной доплаты не имеет права официально работать;

4) Компенсационная выплата по уходу за нетрудоспособным (пенсионером старше 80 лет или инвалидом 1 группы).

При получении такой выплаты ни ухаживающий, ни тот, за кем ухаживают, не вправе состоять в трудовых отношениях;

5) Государственная пенсия за выслугу лет.

Выплата такой пенсии приостанавливается на период, когда ее получатель восстанавливается на службе, за которую получает пенсию.

При получении указанных выплат пенсионер обязан сообщать в ПФР о факте своего трудоустройства. В противном случае с него будет взыскана переплата незаконно полученной пенсии (об отдельных нюансах взыскания см. здесь ).

В 2020 году Россия начала процесс перехода на электронные трудовые книжки. Судя по разъяснениям Пенсионного фонда, цифровизация трудовых отношений сулит массу преимуществ, от сведения к минимуму числа ошибок при заполнении трудовой книжки до упрощения ее восстановления в случае утраты. Правда, уже работающие граждане вовсе не обязаны переходить на электронную трудовую книжку.

p, blockquote 1,0,0,0,0 -->

Это обязательно лишь для молодых соискателей, которым предстоит заключить первые в их жизни официальные трудовые отношения в 2021 году. При этом любой уже трудоустроенный гражданин вправе подать заявление на выдачу электронной трудовой книжки.

p, blockquote 3,0,0,0,0 -->

«Бумажная» трудовая книжка, подтверждающая факт существовавших прежде трудовых отношений, также сохранит свою силу после выдачи «цифрового» документа, в нее будут вноситься новые сведения о трудовых заслугах.

p, blockquote 4,0,1,0,0 -->

Добровольная цифровизация

Поскольку переход на электронную трудовую книжку в 2020 году — дело добровольное, право выбирать тот или иной формат фиксации трудовых отношений принадлежит в настоящее время самим работающим гражданам.

p, blockquote 5,0,0,0,0 -->

Все работодатели обязаны в срок до 30 июня 2020 года известить своих сотрудников об этой возможности, оповестив их о равноценности обоих документов и о возможности иметь сразу два вида трудовых книжек. Крайний срок предоставления работниками таких заявлений — 31 декабря 2020 года.

Если сотрудник не подает такого заявления в условленный срок, считается, что он подтвердил свой отказ по умолчанию. Его наниматель по-прежнему продолжает вести его бумажную трудовую книжку. Если работник не смог предоставить такого заявления по уважительной причине, например, из-за нахождения в отпуске или по болезни, эта возможность продляется на 2021 год.

p, blockquote 7,0,0,0,0 -->

Кто оповещает Пенсионный фонд

Сам наемный сотрудник не обязан обращаться в Пенсионный фонд. С его стороны достаточно составленного в произвольной форме заявления о желании получить цифровую трудовую книжку, адресованную его работодателю.

p, blockquote 8,0,0,0,0 -->

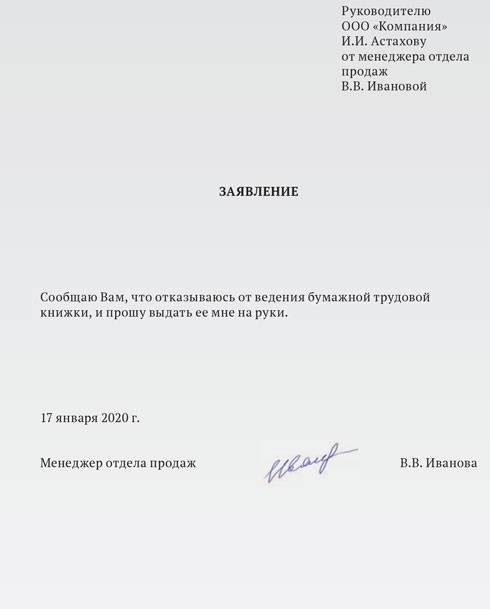

Образец заявления №1

p, blockquote 9,1,0,0,0 -->

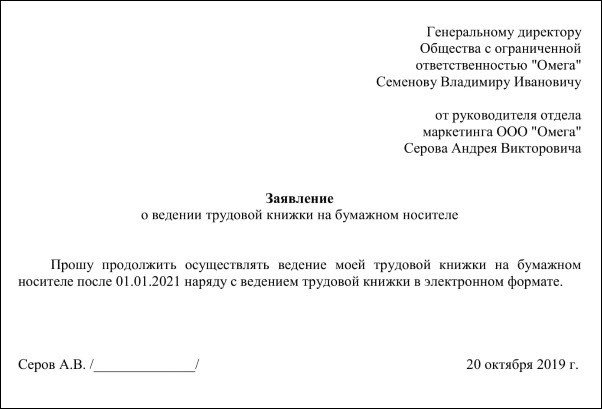

Образец заявления №2

p, blockquote 10,0,0,0,0 -->

А вот работодатель оповещает об этом выборе Пенсионный фонд путем подачи отчета по форме СЗВ-ТД. Эти отчеты предоставляются за месяцы, когда происходили изменения в кадровом составе или когда хотя бы один сотрудник компании подал заявление о выдаче электронной трудовой книжки.

p, blockquote 11,0,0,0,0 -->

p, blockquote 12,0,0,0,0 -->

Отчеты такого рода должны быть отправлены в Пенсионный фонд не позднее 15 числа следующего месяца. Начиная с 1 января 2021 года сроки предоставления в Пенсионный фонд сведений такого рода меняются. Их придется предоставлять не позднее чем на следующий день после отдачи приказа о найме или увольнении сотрудника.

Новые обязанности не слишком радуют нанимателей, хотя процесс подачи отчетности упрощен по максимуму и не требует бумажной волокиты (формирование отчетов производится с помощью программного обеспечения, которые предоставляют основные разработчики бухгалтерских программ).

p, blockquote 14,0,0,1,0 -->

Многие из руководителей предприятий малого и среднего бизнеса так и не разобрались до сих пор, насколько обязателен этот переход для уже трудоустроенных сотрудников и опасаются, что добровольный порядок может стать принудительным. Они опасаются не уложиться в жесткие сроки предоставления отчетности, особенно начиная с 2021 года.

p, blockquote 15,0,0,0,0 -->

p, blockquote 16,0,0,0,0 -->

С другой стороны, переход к цифровым трудовым книжкам избавляет от дополнительных хлопот в случае этого документа. Сегодня, если бумажная книжка утрачена по вине работодателя, обязанности по ее восстановлению должен выполнить он сам.

p, blockquote 17,0,0,0,0 -->

Также меньшей становится и вероятность ошибки при заполнении документа. Это преимущество не устраивает лишь недобросовестных ловкачей-бизнесменов, привыкших «подчищать» трудовые книжки, не говоря о тех, кто делает бизнес на предоставлении и заполнении фиктивных «трудовых».

Предприятия, у которых не сдан отчет в ПФР вовремя, должны знать, как избежать проблем с Пенсионным фондом РФ. Компания «Финаби» помогает индивидуальным предпринимателям и бухгалтерам организаций справиться с деловыми бумагами для ПФР. Мы знаем, как избежать штрафов и незапланированных проверок.

Если деятельность не ведется и отчетность в ПФР не сдана

Бухгалтера организаций и индивидуальные предприниматели должны по итогам каждого месяца предоставлять в Пенсионный фонд сведения о застрахованных лицах, составленные в соответствии с формой СЗВ-М. Бывают ситуации, когда на предприятии деятельность не ведется, отчетность в ПФР при таких обстоятельствах все равно нужно сдавать. Если компания приостановила работу, то трудовые договоры с сотрудниками не теряют силу. Поэтому форма СЗВ-М при временном отсутствии деятельности считается обязательной. Исключением является ситуация, когда:

• фирма недавно создана;

• работников нет;

• трудовой договор с директором не заключен.

В таком случае компанией еще не велась деятельность и отчетность в ПФР отправлять не нужно. Как только будет заключен договор с директором, предприятию будет необходимо предоставлять в Пенсионный фонд форму СЗВ-М. Ее нужно заполнять в соответствии с общими требованиями.

Отчетность в ПФР, если нет зарплаты

Если фирма имеет сотрудников, но выплаты они не получают, то трудовые договоры не перестают действовать. Письмо ПФР от двадцать седьмого июля 2016 года регулирует подачу документации в таком случае. Если зарплата не начислялась, то отчет в ПФР по форме СЗВ-М необходимо сдавать все равно. Выплаты могут не осуществляться в следующих случаях:

• тяжелое финансовое положение компании;

• приостановка деятельности;

• отсутствие доходов из-за недавнего открытия фирмы.

Следует иметь в виду, что нулевой СЗВ-М не бывает. Вообще не сдавать отчетность в ПФР можно только при отсутствии сотрудников и трудовых договоров. Однако такая ситуация возможна лишь при недавнем открытии предприятия.

Штраф за отчетность, сданную не вовремя

Форма СЗВ-М в Пенсионный фонд должна предоставляться не позднее пятнадцатого числа каждого месяца. Если компания не сдала отчет в ПФР вовремя, то ей придется выплатить по пятьсот рублей за каждое застрахованное лицо. Начисление штрафов регулирует семнадцатая статья Федерального закона от первого апреля 1996 года № 27-ФЗ. Некоторые финансовые санкции по разрешению Пенсионного фонда за не вовремя сданную отчетность в ПФР списываются. Такая ситуация происходит, если взыскание оказалось невозможным в связи со следующими причинами:

• экономическими;

• социальными;

• юридическими.

Поэтому бухгалтеру предприятия необходимо внимательно следить за всеми изменениями в нормативных и правовых актах. Это позволит быть в курсе всех нововведений и знать, когда следует подавать документацию. Считается, что отчет в ПФР сдан не вовремя, если срок нарушен хотя бы на один день.

Что делать, если отчетность сдана неправильно

Все бухгалтера предприятий и индивидуальные предприниматели должны предоставлять сведения в полном объеме. В документах обязана содержаться только достоверная информация. Если в отчете для ПФР суммы не сходятся, то Пенсионный фонд отправит в организацию незапланированную проверку. На предприятие высылается уведомление, если сотрудники ПФ РФ обнаружили в предоставленных сведениях:

• ошибки;

• несоответствия;

• недостоверную информацию.

Оно отправляется заказным письмо по почте России или в электронном виде через интернет. В некоторых случаях уведомление о том, что отчет в ПФР сдан неправильно

вручается начальнику предприятия лично под расписку. Бухгалтеру организации дается пять рабочих дней на исправление деловых бумаг. Дополняющие сведения финансист компании может предоставить без получения уведомления, если он сам обнаружил, что база ПФР не нарастает в отчете или забыл указать одного из сотрудников. Штрафы за уточненную документацию налагаются Пенсионным фондом в размере 500 рублей, однако некоторые отделения ПФ РФ не требуют от предприятий выплачивать в таком случае денежные взыскания.

Если не сдал отчет в ПФР в нужном формате

Документ, составленный в соответствии с формой СЗВ-М, необходимо отправлять в бумажном виде, если в компании числится менее двадцати пяти сотрудников. В электронном формате такую деловую бумагу подают предприятия, имеющие более 25 работников. Если бухгалтер организации не подал отчетность в ПФР в нужном виде, то согласно Федеральному закону № 27 ему придется выплатить штраф в размере тысячи рублей. Данное требование относится к:

• ООО;

• ИП;

• крупным фирмам.

Бухгалтеру предприятия следует иметь в виду, что документы в электронном виде можно отправить гораздо быстрее, чем по почте в бумажном формате. Поэтому бывают такие ситуации, когда компании вовремя не сдали отчетность в ПФР, так как воспользовались службой доставки и деловые бумаги пришли слишком поздно. Поэтому бухгалтеру предприятия необходимо высылать сведения в Пенсионный фонд Российской Федерации за несколько дней до окончания установленных сроков.

Когда не принимают отчетность в ПФР

Сотрудники ПФ РФ не рассматривают сведения, которые были предоставлены не в соответствующем формате. Документы придется переделывать, если они были заполнены по форме, которая не актуальна на текущий период времени. Работники Пенсионного фонда Российской Федерации не принимают отчет в ПФР, если бухгалтер компании не предоставил сведения за предыдущие месяцы или не подал дополняющую информацию. Деловая бумага, составленная в электронном формате, будет отправлена на доработку, если указаны неверно:

• тип формы;

• название файла;

• реквизиты страхователя.

Не принят отчет в ПФР может быть, когда ФИО не соответствует страховому номеру индивидуального лицевого счета. Недостоверная подпись и неправильный формат также являются причинами для отказа Пенсионного фонда утвердить деловые бумаги. Поэтому часто складывается такая ситуация, когда отчет получен, но не принят в ПФР. Предприятию отказать в приеме деловых бумаг на проверку могут территориальные органы Пенсионного фонда РФ в том случае, если организация поменяла адрес регистрации и теперь относится к другому отделению внебюджетного фонда. Поэтому, если вы сдавали отчетность не в ту ПФР, вам придется заново отправить сведения, но уже по нужному адресу.

Отчетность ТСЖ в ПФР

Товарищества собственников жилья должны регулярно предоставлять деловые бумаги в контролирующие органы. Обязательной формой отчетности при наличии сотрудников у ТСЖ является форма СЗВ-М. Если товарищество собственников жилья не предоставило отчет в ПФР, то его ждут:

• проблемы с Пенсионным фондом РФ;

• денежные взыскания;

• незапланированные проверки.

С первого апреля 2016 года товарищества собственников жилья обязаны предоставлять в Пенсионный фонд сведения о председателе правления. Если ТСЖ не сдавало отчеты в ПФР, то в соответствии с четвертым пунктом семнадцатой статьи Федерального закона № 27-ФЗ ему придется выплатить штраф в размере 500 рублей за каждого работника. Поэтому сведения следует отправлять вовремя и без ошибок.

Документы, регулирующие сдачу отчетности в ПФР

Если у бухгалтера предприятия не получается отчеты в ПФР оформить соответствующим образом, то ему необходимо обратиться к российскому законодательству. Следование требованиям, указанным в нормативных и правовых актах РФ, позволит компаниям избежать проблем с Пенсионным фондом. Организации, которые не сдали отчетность в ПФР в должном виде или столкнулись с документацией для ПФ РФ в первый раз, должны обратиться к соответствующим:

• постановлениям Правления ПФР;

• письмам Пенсионного фонда;

• Федеральным законам.

Если бухгалтер предприятия будет соблюдать правила подачи деловых бумаг, то компании не придется платить штрафы. Постановления Правления ПФ РФ помогут разобраться, что делать фирме, если не приняли отчет в ПФР. Бухгалтеру предприятия к составлению деловых бумаг необходимо относиться ответственно. Сотрудники Пенсионного фонда внимательно проверяют всю документацию, предоставленную бухгалтерами компаний и индивидуальными предпринимателями.

Как поступить, если не подали вовремя отчетность в ПФР

При возникновении сложностей с деловыми бумагами для Пенсионного фонда РФ, вам необходимо обратиться к опытным специалистам. Компания «Финаби» предоставляет квалифицированную помощь по оформлению документов для ПФ РФ. Мы знаем, когда организация не сдает отчетность в ПФР. Наши сотрудники помогают избежать:

• денежных взысканий;

• доработок;

• проверок от ПФ РФ.

Мы внимательно следим за всеми нововведениями в российском законодательстве. У нас множество преимуществ перед другими организациями. Компания «Финаби» подскажет, как сдавать отчетность в ПФР, если стаж не начисляется. Мы оформляем деловые бумаги в соответствии с установленными требованиями по приемлемым ценам. Если вы обратитесь к нам, то сможете сэкономить не только свое время, но и деньги.

Чтобы получить профессиональную консультацию по поводу того, что делать после непринятого отчета в ПФР, вам необходимо позвонить нам по контактному телефону или оставить заявку на главной странице сайта фирмы. Сотрудники «Финаби» ответят на все интересующие вас вопросы и расскажут об условиях сотрудничества с нашей компанией. После консультации вы поймете, когда организация не сдает отчет в ПФР и как поступить, если бухгалтер не успел предоставить деловые бумаги в установленные сроки.

В случае прекращения трудовых отношений с работающими пенсионерами нужно оповещать об этом отделение ПФР. С этой целью оформляется и подается пакет документов. Часто возникают споры касательно того, как и кем должно проводиться уведомление ПФР об увольнении работающего пенсионера, руководством компании либо бывшим сотрудником. Чтобы в этом разобраться, следует знать положения законодательства о пенсионном обеспечении.

- 1 Нужно ли работодателю уведомлять ПФР об увольнении?

- 2 Нужно ли уволившемуся пенсионеру идти в ПФР?

- 3 Какие документы нужно подать в Пенсионный фонд?

- 4 Как правильно написать заявление?

- 5 Перерасчет пенсии после увольнения

- 5.1 Пример перерасчета

Нужно ли работодателю уведомлять ПФР об увольнении?

Увольнение некоторых категорий сотрудников имеет определенные особенности. А так как правительство страны регулярно вносит коррективы в законодательство касательно пенсионного обеспечения, необходимо быть в курсе всех изменениях, чтобы не допустить нарушения трудовых прав сотрудника.

Важно знать, когда работающий пенсионер уволился с работы, надо ли сообщать в Пенсионный фонд об этом событии руководящему составу предприятия, чтобы не быть привлеченным к административной ответственности.

Еще несколько лет назад пенсионеров обязывали лично обращаться в ПФР после увольнения с целью подтверждения статуса безработного и проведения перерасчета выплат по этой причине. Но с апреля 2016 года в законодательство России были внесены некоторые коррективы касательно этого вопроса.

Обязанность оповещения Пенсионного фонда (ПФР) была возложена на работодателя. Ежемесячно руководство предприятия предоставляет данной организации отчетную форму СЗВ-М, в которой указана вся необходимая информация о каждом застрахованном сотруднике.

Дополнительно директору компании нужно подавать определенный пакет документов на пенсионера в ПФР в случае прекращения трудовых отношений с ним.

Эта обязанность сохраняется, даже если бывший сотрудник собирается лично оповещать данную организацию об изменении своего статуса.

Нужно ли уволившемуся пенсионеру идти в ПФР?

Многие пенсионеры после увольнения не знают, нужно ли им идти в Пенсионный Фонд для сообщения о том, что они обрели статус безработного. Поскольку эту информацию передает бывший работодатель, то лично посещать ПФР гражданину нет необходимости.

Но бывают ситуации, когда переданные в Пенсионный фонд сведения теряются среди других бумаг либо руководство предприятия забывает предоставить данной организации требуемую информацию.

Поэтому многие пенсионеры в качестве перестраховки все же идут в ПФР и сообщают о своем новом статусе. Сотрудники данного Фонда обязаны принять гражданина, проконсультировать его и помочь составить заявление.

В обязательном порядке пенсионеру лично нужно уведомлять ПФР об увольнении в случае получения федеральной социальной доплаты. Такая надбавка положена лишь тем гражданам, сумма выплат которых меньше прожиточного минимума. Благодаря федеральной социальной доплате пенсионер каждый месяц получает пенсию в размере, не ниже МРОТ. Прожиточный минимум устанавливается на региональном уровне, поэтому может варьироваться в широких пределах в зависимости от региона.

Уведомлять гражданам Пенсионный фонд о своем увольнении необходимо для изменения типа выплат. Также рекомендуется лично обратиться в ПФР с заявлением о перерасчете пенсии в том случае, если спустя несколько месяцев после увольнения не был произведен пересмотр денежной суммы.

Какие документы нужно подать в Пенсионный фонд?

Ежемесячно работодатель обязан подавать в Пенсионный фонд форму СЗВ-М, утвержденную Постановлением ПФР №83п, 1 февраля 2016 года. В нее вносится информация обо всех сотрудниках, в том числе и об уволенных в отчетном периоде.

СЗВ-М содержит сведения застрахованных подчиненных их ФИО, ИНН, СНИЛС. По приведенным в отчетах сведениям, Пенсионный фонд видит, с какими сотрудниками директор компании прекратил трудовые отношения, а какие пенсионеры продолжают работать на благо страны.

При увольнении подчиненного, работодатель обязан предоставить в ПФР пакет документов, в него входят такие бумаги:

- копия паспорта пенсионера;

- выписка из книжки работника об увольнении или копия приказа о прекращении трудовых отношений;

- страховой номер индивидуального лицевого счета (СНИЛС);

- уведомление от сотрудника о прекращении трудовой деятельности (оформляется в виде заявления).

Можно направить их в электронном виде либо заказать доставку почтой России, курьером. Допустимо подавать пакет документов через Многофункциональный центр.

+7 (499) 288-73-46;

8 (800) 600-36-19

Это быстро и бесплатно!

Как правильно написать заявление?

Для информирования ПФР о прекращении трудовой деятельности, пенсионеру нужно подготовить заявление-уведомление. Жестких требований к его составлению нет. Но существует типовой бланк, который можно использовать при составлении заявки. Он закреплен во втором приложении к Административному регламенту предоставления ПФР госуслуги по установлению страховых пенсий, утвержденному Постановлением правления ПФР №16п от 23 января 2019 года.

Заполняется форма в таком порядке:

- в верхней строке указывается название территориального органа ПФР по месту регистрации;

- в первой части приводятся персональные сведения о пенсионере: его фамилия, имя и отчество, принадлежность к гражданству, пол, номер страхового лицевого счета, телефон для контакта, паспортные данные. Также отмечается наименование отделения ПФР, которое начисляет пенсионные выплаты;

- второй раздел заполняется в том случае, если заявление подает законный представитель гражданина. Тут вносится информация о поверенном лице. Отдельно прописываются реквизиты доверенности;

- в третьей части приводятся основания для произведения перерасчета пенсии, указывается тип выплат;

- в четвертом пункте заявления делается отметка о том, что гражданин не работает. Также указывается наличие нетрудоспособных членов семьи;

- в пятом разделе приводится информация о том, когда и о каких изменениях пенсионер обязан оповещать ПФР;

- в шестом пункте приведена таблица из двух столбцов. В ней перечисляются документы, прилагаемые к уведомлению-заявлению. В первой графе ставится порядковый номер, а во второй – наименование бумаги;

- в седьмой части указывается адрес электронной почты для отправки уведомления ПФР о принятом решении. Данный пункт заполнять необязательно;

- в восьмом разделе гражданину нужно подтвердить достоверность предоставленной информации, поставить дату составления заявления и личную подпись с расшифровкой.

Также не запрещено оформлять документ в произвольном виде. При этом нужно придерживаться стандартной структуры и правил написания заявления. Необходимо указать личные данные, причины для пересмотра пенсии, перечень дополнительных прилагаемых бумаг. Обязательно ставится дата прекращения трудовой деятельности. Также перечисляются все прилагаемые к заявлению-уведомлению документы.

Перерасчет пенсии после увольнения

В 2016 году были внесены определенные коррективы в особенности начисления пенсии. В большей степени они коснулись правил индексации выплат страховой части. С 2016 года на ежегодную надбавку к пенсии имеют право лишь неработающие граждане.

Подобные изменения объясняются тем, что трудоустроенные лица меньше подвержены инфляционным рискам, чем безработные. Индексация пенсий направлена на предотвращение обесценивания выплат. Поэтому осуществляется она в соответствии с текущим уровнем инфляции.

Благодаря отмене надбавок к пенсии трудоустроенным пенсионерам, правительству страны удалось сократить бюджетные расходы практически на 450 миллиардов рублей. Это достаточно большая сумма. Такая существенная экономия обусловлена тем, что многие граждане, достигнув пенсионного возраста, продолжают трудовую деятельность. Сегодня насчитывается более 14 000 000 работающих пенсионеров.

Помимо страховых выплат они получают заработную плату, поэтому в надбавках не нуждаются. После увольнения, пенсионеру должны быть увеличены выплаты с учетом проведенной ранее индексации. Для получения компенсации и надбавки необходимо подать соответствующий запрос в ПФР. С первого числа месяца, следующего за тем, когда было принято заявление, будет произведен перерасчет размера фиксированной пенсии.

Этот период дается сотрудникам Пенсионного фонда на обработку полученной информации и пересмотра выплат.

Надо учитывать, что размер надбавки зависит от целого ряда факторов, к ним следует отнести такие:

- сумма отчислений;

- величина индивидуального пенсионного коэффициента, который закрепляет пенсионные права гражданина;

- процент прибавки за прошедшие годы;

- продолжительность трудовой деятельности после достижения пенсионного возраста.

Пример перерасчета

Гражданин Сидоров Петр Петрович по достижению в октябре 2018 года пенсионного возраста, решил продолжить трудовую деятельность на предприятии «Сапфир» на должности охранника. По итогу на январь 2019 года сумма ежемесячных пенсионных выплат для Сидорова П.П. составила 12000 рублей.

Об этом работодатель оповестил Пенсионный фонд Российской Федерации в установленный срок путем подачи необходимого пакета документов. Принимая во внимание индексацию 2019 года (7,05%), размер выплаты Сидорову П.П. увеличится на 846 рублей (12000х7,05%).

Таким образом, гражданину после увольнения будет положена более высокая пенсия в размере 12846 рублей (12000+846). Эту сумму Сидоров Петр Петрович начнет получать ежемесячно не раньше, чем с 1 декабря 2019 года до момента проведения очередной индексации.

Таким образом, уведомление Пенсионного фонда Российской Федерации об увольнении пенсионера является обязанностью работодателя. Руководство подготавливает необходимые отчеты, формирует пакет документов на бывшего сотрудника и подает их в отделение ПФР. После пересмотра полученной информации данной организацией, пенсию гражданину должны повысить с учетом индексации.

Но часто граждане жалуются на то, что спустя 3, 4, 5 месяцев после прекращения трудовой деятельности выплаты остаются на прежнем уровне. Это может быть связано с халатностью работодателя, не передавшего необходимые сведения в ПФР. Также бывают ситуации потери документов сотрудниками Пенсионного фонда.

Не зависимо от причины, пенсионеру следует лично обратиться в ПФР с пакетом бумаг, подать заявление на перерасчет выплат повторно. Запрос может быть оформлен в произвольном виде либо на типовом бланке, который доступен для скачивания на официальном сайте ПФР.

22.09.17 г. Мы обещали держать вас в курсе по поводу ситуации со взносами ИП. Минфин провел совещание с председателем Пенсионного фонда. Ведомства договорились, что всё-таки пересчитают взносы опоздавшим с декларацией. Но это не поможет тем, с кого долги уже взыскивают по решению суда.

Ситуация такая: предпринимателям начали присылать уведомления, что у них долги по пенсионным взносам на десятки и даже сотни тысяч рублей. При этом предприниматели либо не работали, либо уже платили взносы — просто забыли подать декларацию.

Это выглядит диковато: человек не работал, не получал доход и даже вовремя всё платил. Просто он по незнанию или из-за халатности не сдал один документ — а ему больше ста тысяч рублей недоимки. Или даже двести.

Это может коснуться всех ИП , даже если они не работали и не зарабатывали все последние годы. И даже тех, кто пока никаких уведомлений не получал.

Корень проблемы в декларации. Каждый год ИП должны сообщать в налоговую, сколько они заработали и сколько заплатили налогов и взносов. Если этого не сделать вовремя, могут начислить взносов по бешеной ставке. Такой закон.

Но камень преткновения не в самом законе, а в таком нюансе: можно ли ИП исправиться? Например, он забыл подать декларацию, но по факту платил взносы и вообще вел себя хорошо. Может ли он подать декларацию и получить перерасчет, чтобы не платить бешеные взносы? Например, если вспомнит сам или узнает от налоговой о нарушении.

Пенсионный фонд сказал: нет, нельзя. Пропустили подачу декларации — платите огромные взносы, мы ничего не знаем и пересчитывать не будем. Формально у пенсионного фонда нет оснований для уменьшения начислений опоздавшим с отчетами.

Всё это касается взносов и начислений, которые пришлись на период до 2017 года , когда ими занимался пенсионный фонд. По всему новому действуют другие правила: сейчас взносами занимается налоговая, а в кодексе отдельная глава. И там такого правила по доначислениям из-за просроченной декларации нет.

За что начисляют повышенные страховые взносы?

Повышенные взносы начисляют за то, что предприниматель не отчитался о своих доходах за год. Даже если доходов вообще не было, всё равно нужно подать декларацию. Декларация — это отчет. В нем может быть ноль, но сам отчет должен быть.

По закону все ИП платят за себя фиксированные взносы — в пенсионный фонд и на медицинское страхование. Сумма зависит от МРОТ и дохода. В 2015 году каждому ИП даже при нулевом доходе нужно было заплатить 22 тысячи рублей. В 2016 году — 23 тысячи, а в 2017 — почти 28 тысяч.

И вот каждый год предприниматели подают декларацию в налоговую. Там они указывают, сколько заработали и сколько страховых взносов заплатили. Пенсионный фонд и налоговая получают эти данные и проверяют, правильно ли предприниматель посчитал взносы и всё ли заплатил в бюджет. Если правильно — его не трогают. Ну или что-то доначислят.

А если предприниматель не подавал декларацию, то пенсионный фонд не мог проверить начисления. Тогда взносы считали с повышенным коэффициентом — в 8 раз больше, чем фиксированная сумма. Это не прихоть пенсионного фонда, а требование закона.

Пенсионный фонд каждый год ждал данных о доходах из налоговой до 15 июня. Потом имел полное право доначислить по максимальному тарифу.

Но ведь этот закон о взносах уже не действует!

Этот закон действовал до 1 января 2017 года, пока страховыми взносами занимался пенсионный фонд. Потом их передали налоговой — сейчас начисления и уплату проверяет она.

Но теми суммами, которые предприниматели начисляли по 2016 год включительно, заведовал пенсионный фонд. Если накопились долги, налоговая не имеет права их пересчитывать — это не их сфера ответственности. А вот взыскивать их она обязана.

Кого тогда это касается?

Некоторые предприниматели не ведут бизнес и не подают декларации. Кто-то оформил ИП на себя по просьбе родственника и думает, что за него всё сдают и платят в срок. Бывает, что человек не знает, что и когда нужно сдавать в налоговую: взносы платит, а отчеты не отправляет. Или думает, что нет дохода — нет и декларации. Все они под угрозой начисления по повышенному тарифу.

Даже если за 2015 год предприниматель ничего не заработал и всего лишь не подал нулевую декларацию, пенсионный фонд выставит ему недоимку по страховым пенсионным взносам — 148 тысяч рублей. Даже если ИП честно и вовремя заплатил положенный минимум 18 тысяч.

Если не подать декларацию еще и за 2014 год, пенсионные взносы тоже посчитают по максимуму — 138 тысяч рублей плюсом к положенным 17 тысячам.

Данные о долгах на 1 января 2017 года пенсионный фонд передал в налоговую. И взыскивать эти недоимки теперь будет она. Сделать это очень просто: ИП отвечают по своим долгам личным имуществом. Из-за двух просроченных деклараций можно запросто лишиться машины или вляпаться во что-нибудь похуже.

Если не подал декларацию вовремя, можно ведь подать позже. Тогда начисления скорректируют и уберут недоимку?

О том и речь, что нет. Свою позицию по этому поводу пенсионный фонд как раз и разъяснил в недавнем письме. Чтобы пересчитали взносы за 2014 год, декларацию нужно было подать в 2015. За 2015 год пересчитают, только если отчитаться в 2016.

А если подать декларацию на год позже положенного — например в 2017, — пенсионный фонд не будет пересчитывать взносы. Так и оставят максимум.

Говорят, что для пересчета нет оснований по закону. Даже если налоговая передаст в пенсионный фонд просроченную декларацию, из которой будет понятно, что ИП в прошлые годы заработал меньше лимита в 300 тысяч или вообще ничего, недоимку не уменьшат. Даже если за 2014 или 2015 годы предприниматель перечислил все взносы, придется доплатить еще кучу денег.

Пока это официальная позиция пенсионного фонда. Ее должны придерживаться все территориальные отделения.

Что по этому поводу думает налоговая?

Налоговая на стороне предпринимателей и считает, что это незаконно. Такой подход нарушает права налогоплательщиков. Если предприниматель исправился и отчитался, взносы нужно пересчитать с учетом реальных доходов.

Налоговая и пенсионный фонд обмениваются информацией по своим каналам. Если какой-то ИП опомнится и пришлет декларацию за прошлые периоды, пенсионный фонд точно узнает об этом.

В законе нет прямого указания, что пенсионный фонд обязан пересчитать взносы. Но и запрета на пересчет тоже нет. И если бы пенсионный фонд согласился пересчитывать взносы, он бы ничего не нарушил. Но он не соглашается.

Пока это всего лишь мнение налоговой против позиции пенсионного фонда. Ситуацию обещают обсудить на совещании в Минфине. Может быть, тогда все договорятся и предпринимателям спишут долги. А может быть, Минфин согласится с ПФ и придется платить. Мы расскажем, чем всё закончится.

Если налоговая согласна пересчитать взносы, почему она сама не может этого сделать?

Налоговая администрирует взносы с 1 января 2017 года. Повлиять на начисления до этой даты она не может. Пенсионный фонд говорит: вот у этого ИП есть долг 150 тысяч рублей из-за несданной декларации. Налоговая не может уменьшить эту сумму и обязана взыскивать недоимку.

Разбираться по долгам и переплатам до 2017 года нужно с пенсионным фондом. Если получится, фонд передаст в налоговую новые данные.

Если я сдал декларацию — хоть и с просрочкой, но всё-таки сдал, — что теперь будет?

Главное — успеть сдать в тот год, когда положено по закону — то есть в течение следующего за отчетным. Например, за 2015 год нужно отчитаться в 2016. Тогда пенсионный фонд согласен пересчитывать взносы с учетом реального дохода даже при просрочке.

Если декларацию за 2015 год сдать в 2017 году, тогда всё — не пересчитают. Но никто не запрещает отстаивать свои права в суде. Пока практика противоречивая, поэтому гарантии успешного исхода дела никто не даст.

Это грабеж! За нулевую декларацию десятки тысяч недоимки?

Это требование закона. Оно не новое — так было и раньше. Чтобы не переплачивать, нужно вовремя сдавать декларации или закрыть ИП за ненадобностью. Это проще и дешевле, чем кажется.

Я не помню про свои декларации. Как проверить, вдруг что-то должен?

В налоговой можно запросить список отчетностей и акт сверки за любой период. Это удобно делать через систему отправки отчетности или ведения бухгалтерии.

Но даже если такого нет, тратить деньги на сверку не придется: сейчас у ИП есть личные кабинеты прямо на сайте nalog.ru.

На всякий случай можно свериться и с пенсионным фондом: отправить запрос по почте или сходить лично.

Компания получила из ПФР требование об уплате штрафа. Бухгалтер позвонил в ПФР и выяснил, что, оказывается, в ходе камеральной проверки ревизоры установили факт занижения базы по страховым взносам. При этом компании не было известно, что в отношении нее проводится проверка, никаких документов ей не направляли. Фактически, компанию поставили перед фактом уже совершенного нарушения. Такая ситуация может принести компании определенный положительный эффект. Рассмотрим детали, чтобы понять, как извлечь выгоду, если контролеры ПФР не исполнили свои обязанности по информированию компании

После представления отчетности контролеры Пенсионного фонда начинают проводить камеральную проверку полученных документов (ст. 34 Федерального закона от 24.07.2009 № 212-ФЗ ).

Зачастую проверяющим есть к чему придраться. При этом компания вправе участвовать в процессе рассмотрения материалов проводимых проверок (п. 12 ч. 1 ст. 28 Закона № 212-ФЗ).

3 СПОСОБА ВРУЧЕНИЯ КОМПАНИИ АКТА ПРОВЕРКИ

1. Вручение лично под расписку.

2. Отправка по почте заказным письмом (днем получения акта считается шестой день, с даты отправления заказного письма).

3. Пересылка в электронном виде по телекоммуникационным каналам связи.

Федеральный закон от 24.07.2009 № 212-ФЗ, ч. 4 ст. 38

ПРОСТОИМЕЙТЕ В ВИДУ

Принятие решения о привлечении к ответственности без присутствия представителей компании, не извещенной о времени и месте рассмотрения материалов проверки, считается существенным нарушением процедуры привлечения к ответственности. Такое нарушение свидетельствует о незаконности принятого решения (постановление ФАС Волго-Вятского округа от 21.08.2012 № А43-20186/2011).

Чиновники обязаны, в частности:

• направить компании акт проведенной проверки;

• известить компанию о времени и месте рассмотрения материалов проверки.

Если чиновники свои обязанности не исполнят, то у компании появится реальный шанс добиться отмены штрафов в суде. На примерах практических ситуаций поясним, на что обращали внимание судьи и почему они отменяли штрафы.

АКТ ПРОВЕРКИ ОТПРАВИЛИ ПОЧТОЙ

Компания опоздала со сдачей расчета РСВ-1 в ПФР за полугодие, но страховые взносы заплатила своевременно. Пенсионный фонд оштрафовал фирму за опоздание. Штраф чиновники рассчитали исходя из суммы начисленных страховых взносов с начала календарного года, «забыв» про фактически уплаченные взносы.

РАЗЪЯСНЯЕМ

Акт камеральной проверки направили компании по почте заказным письмом. Вручить акт проверки лично представителю компании специалисты ПФР не пытались.

Начиная с 2012 года работники ПФР не обязаны вручать акт проверки лично представителю компании. Они вправе выбирать любой удобный для них способ доставки акта, в том числе и отправку заказным письмом. Это следует из ч. 4 ст. 38 Закона № 212-ФЗ. Выходит, что никаких нарушений чиновники не допустили.

Напомним, что до 2012 года контролеры могли направить акт проверки почтой, только при наличии доказательств, что компания уклоняется от его получения. Если бы подобная ситуация произошла в прошлом году, то судьи бы впоследствии отменили штрафы, наложенные фондом (постановление ФАС Северо-Западного округа от 10.09.2012 № А66-1019/2012).

СИТУАЦИЯ

Акт проверки отправили почтой. Однако уже через несколько дней письмо возвратилось в ПФР с отметкой о неудавшейся попытке вручения.

РАЗЪЯСНЯЕМ

Акт проверки в течение пяти дней с даты его подписания контролерами должен быть вручен компании (ее уполномоченному представителю). Это требование ч. 4 ст. 38 Закона № 212-ФЗ. В противном случае компания даже не будет знать, что ее вообще проверяли.

Между тем, если конверт с актом проверки возвращен в ПФР с отметкой о невозможности вручения, то компания не может считаться извещенной о проведенной проверке. Чиновники, как минимум, должны выявить причины, по которым письмо не удалось доставить адресату. Если этого не сделать, то в будущем принятое решение о штрафе судьи признают незаконным (постановление ФАС Центрального округа от 07.09.2012 № А48-4161/2011).

СИТУАЦИЯ

Акт проверки направлен не заказным, а обычным письмом. Ход доставки письма контролеры отслеживали через сайт почтовой службы.

РАЗЪЯСНЯЕМ

Контролеры Фонда допустили две ошибки. Во-первых, они не вправе использовать обычные письма при отправке актов проверок. Для этого предназначены только заказные письма (ч. 4 ст. 38 Закона № 212-ФЗ). Во-вторых, выписка с сайта почтовой службы не является подтверждением передачи акта проверки проверяемому лицу (постановление ФАС Северо-Западного округа от 20.07.2012 № А56-49761/2011). Выходит, что если спор о факте получения акта дойдет до суда, то компания получит неплохие шансы на отмену штрафа.

ИЗВЕЩЕНИЕ О РАССМОТРЕНИИ МАТЕРИАЛОВ ПРОВЕРКИ

Компания получила извещение о рассмотрении материалов проверки. В нем сказано, что представителю компании необходимо явиться в территориальное подразделение ПФР с 3 по 17 декабря 2012 года в приемные часы.

РАЗЪЯСНЯЕМ

Представитель компании вправе участвовать в процессе рассмотрения материалов проверки. Руководитель (заместитель руководителя) подразделения ПФР, в свою очередь, обязан известить компанию о времени и месте рассмотрения материалов проверки (ч. 2, 3 ст. 39 Закона № 212-ФЗ).

В этой ситуации представителю компании предложили явиться для рассмотрения материалов в определенный Фондом промежуток времени. Однако в него входят в том числе выходные дни, когда подразделение ПФР не работает. Более того, в извещении не указано конкретное время рассмотрения материалов проверки. При таких обстоятельствах извещение компании является ненадлежащим (постановление ФАС Центрального округа от 07.09.2012 № А48-4161/2011).

СИТУАЦИЯ

В извещении о рассмотрении материалов проверки сказано, что рассмотрение материалов проверки назначено на 4 декабря 2012 года. Представитель компании не смог явиться в назначенное время. Впоследствии бухгалтер заметил, что решение о привлечении к ответственности было принято 13 декабря 2012 года.

РАЗЪЯСНЯЕМ

Порядок вынесения решения по результатам рассмотрения материалов проверки установлен ст. 39 Закона № 212-ФЗ. Однако закон не предусматривает, что решение о привлечении компании к ответственности должно быть вынесено именно в день рассмотрения материалов проверки. Следовательно, дата вынесения решения о штрафе может не совпадать с датой рассмотрения материалов проверки. Правомерность такого подхода недавно подтвердили и судьи (определение ВАС РФ от 12.09.2012 № ВАС-11683/12).

Кстати, ранее судьи придерживались иного мнения. Они полагали, что решение о привлечении к ответственности может приниматься исключительно в день рассмотрения материалов проверки (постановление ФАС Северо-Западного округа от 24.04.2012 № А56-36039/2011).

СИТУАЦИЯ

При отправке извещения о времени и месте рассмотрения материалов проверки работники ПФР не подготовили опись вложения в письмо.

РАЗЪЯСНЯЕМ

Если между компанией и ПФР возникнет спор о получении извещения, то судьи, скорее всего, подержат компанию. Они считают, что если у контролеров ПФР не будет доказательств идентификации направленных документов, то штраф незаконен. Иными словами, ПФР должен доказать, что направил компании именно извещение о рассмотрении материалов проверки, а не какой-то другой документ (постановление ФАС Северо-Кавказского округа от 16.05.2012 № А53-23541/2011).

МНЕНИЕ ЭКСПЕРТА

Для «жилищной» льготы заем должен быть целевым

Виктория Варламова,

эксперт Первого Дома Консалтинга «Что делать Консалт»

Территориальные подразделения ПФР вправе выбирать, как доставить компании акт проверки. В частности, направить акт заказным письмом (ч. 4 ст. 38 Закона № 212-ФЗ). Однако, по моему мнению, направлять акт почтой контролеры вправе только после того, как представитель организации лично подпишет акт проверки или будет зафиксирован факт уклонения от подписания акта.

Иными словами, направить заказное письмо можно после того, как будет сделано все возможное, чтобы компания узнала о наличии акта проверки. Приведу несколько доводов в обоснование такого подхода.

Под актом проверки должна стоять подпись не только контролеров из ПФР, но и представителя компании. Этого требует ч. 3 ст. 38 Закона № 212-ФЗ. Более того, акт проверки вручается в течение пяти дней с даты его подписания (ч. 4 ст. 38 Закона № 212-ФЗ). Значит, подписание акта проверки плательщиком и вручение ему этого документа - два разных события. Выходит, что пока акт не подписан организацией, отправлять его по почте нельзя.

Замечу, что из этого правила есть одно исключение: когда организация уклоняется от подписания акта проверки. На такой случай в акте делается соответствующая запись (ч. 3 ст. 38 Закона № 212-ФЗ). Более того, территориальное подразделение ПФР должно располагать доказательствами уклонения от получения акта. Если контролеры эти нюансы проигнорируют, то велика вероятность того, что компания успешно оспорит в суде результаты всей проверки.

Читайте также: