Если поменять банк с пенсионным фондом

Каждый трудоспособный гражданин нашей страны периодически задумывается о том, каково будет его материальное обеспечение в старости. При этом беспокоиться о своей будущей пенсии необходимо как можно раньше, чуть ли не с самого начала осуществления трудовой деятельности. Это обусловлено тем, что нынешнее законодательство предлагает гибкие возможности для участия самого трудящегося в формировании своих пенсионных накоплений.

Граждане вправе самостоятельно определять, куда будет направляться часть пенсионных взносов, которые ежемесячно перечисляет его работодатель – на счета государственного пенсионного фонда или в НПФ. При этом закон допускает возможность смены страховщика, но лишь при определенных обстоятельствах. О тонкостях, связанных с данной процедурой и пойдет речь в этой статье далее.

Бесплатно по России

Можно ли поменять пенсионный фонд

Работающие россияне вправе формировать накопительную пенсию путем перечисления на эти цели части страховых взносов. При этом, за исключением частнопрактикующих адвокатов, нотариусов и индивидуальных предпринимателей, денежные средства переводят работодатели, а у самих работников остается выбор, куда они будут направлены.

Услуги по формированию накопительной части пенсии оказывают многие НПФ. Суть деятельности негосударственного фонда заключается в том, что он аккумулирует денежные средства, поступающие в счет страховых взносов, и вкладывает их в различные доходные проекты. Как правило, в ценные бумаги. Полученный инвестиционный доход также идет в счет будущей пенсии.

Государственный пенсионный фонд также аккумулирует денежные средства для формирования пенсии накопительного типа. Однако условия их размещения на счетах ПФР намного менее выгодны, чем при перечислении средств в НПФ.

В этой связи у многих граждан возникает вопрос относительно возможности перехода из государственного пенсионного фонда в коммерческий. Ответ на него таков, что работающие лица вправе перевести средства в любой НПФ, имеющий необходимую лицензию для осуществления данного вида деятельности.

На сегодняшний момент в стране осуществляют деятельность 35 негосударственных фондов, состоящих в реестре ЦБ, которые предлагают различные программы формирования пенсионных накоплений.

Несомненными плюсами перехода в НПФ выступают:

- непосредственное участие в формировании своих будущих выплат по старости;

- достойные ставки получения инвестиционного дохода;

- прозрачность работы негосударственных фондов;

- защищенность денежных средств от негативных последствий инвестирования;

- возможность получения накопленных денег наследниками в случае смерти застрахованного лица до его выхода на пенсию.

К негативным последствиям перехода в НПФ можно отнести:

- отсутствие закрепленных гарантий получения инвестиционного дохода;

- риск прекращения фондом своей деятельности, что приведет к потере инвестиционного дохода;

- гражданин не принимает решений относительно направлений инвестирования.

Какие действия необходимо предпринять для смены

Лицо, желающее перейти в НПФ, для начала должно определиться выбором конкретного фонда. При этом опираться при нем он может на различные источники, как то:

Далее необходимо обратиться в офис негосударственного фонда для заключения соответствующего договора. После этого нужно подать соответствующее заявление в адрес ПФР. К нему следует приложить копию паспорта и СНИЛС (при наличии).

Следует отметить, что существующий порядок перехода из ПФР в НПФ был значительно ужесточен с 01 января 2019 года. Если раньше подобного рода бумаги принимали в офисах самих негосударственных фондов, а также в многофункциональных центрах, то теперь их можно направить только непосредственно в клиентское отделение самого пенсионного фонда.

Как поменять один НПФ на другой

Если частный фонд, управляющий пенсионным капиталом, показывает низкую доходность или каким-либо иным образом не устраивает гражданина, то он может перейти в другую организацию.

Как часто можно менять НПФ? Законом устанавливается, что подобного рода переходы могут быть срочными и досрочными.

- Срочный переход. Для того, чтобы сохранить свои накопления допускается переход из одного негосударственного пенсионного фонда в другой через 5 лет после заключения договора. В этом случае инвестиционный доход будет оставлен за гражданином в полном объеме.

- Досрочный переход. Гражданин вправе осуществить его в любое время, но не чаще, чем один раз в год. При этом денежные средства от инвестирования не будут сохранены.

Для смены НПФ гражданину следует заключить договор с новым страховщиком и подать соответствующее заявление в государственный пенсионный фонд. Денежные средства будут переведены на следующий год, после подачи заявки.

Можно ли подать обращение на смену через интернет

С развитием электронных технологий, для подачи справок, заявлений и других документов сейчас вовсе не обязательно лично обращаться в то или иное учреждение. Закон предусматривает совершение некоторых юридически значимых действий через интернет, не выходя из дома. В этих целях создана и успешно функционирует целая электронная система – портал «Госуслуги».

Инструкция как выполнить переход через «Госуслуги»

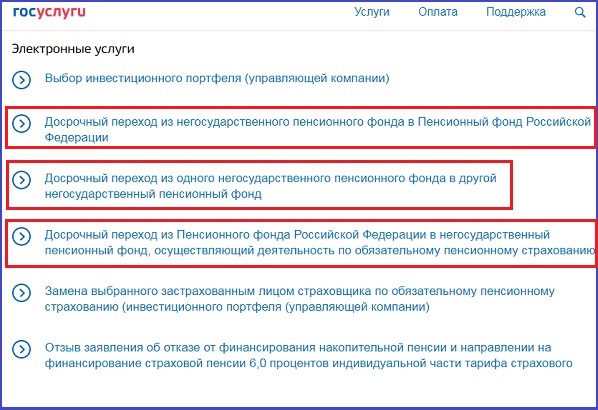

Чтобы сменить НПФ через электронный портал, необходимо иметь подтвержденную учетную запись и электронную подпись. Сам переход следует совершать, придерживаясь следующего алгоритма:

- Войти на портал «Госуслуги», используя свой логин и пароль.

- В поисковой строке необходимо ввести «НПФ».

- В предложенном меню выбрать наименование необходимой услуги.

- После появления описания выбранного действия следует выбрать кнопку «Получить услугу».

- В возникшей форме нужно указать персональные сведения о заявителе, информацию о текущем фонде и о вновь выбранном, а также вбить данные, содержащие наименование территориального отдела ПФР, куда и подается заявление.

- Нажать на кнопку «Перейти к подписанию формы».

- После подписи электронный документ будет отправлен и зарегистрирован в установленном порядке.

- Ожидать уведомление о смене пенсионного фонда.

Работающие граждане вправе управлять частью своих пенсионных накоплений. Эта возможность выражается в выборе негосударственного пенсионного фонда, которых на данный момент насчитывается более трех десятков. Кроме этого, гражданин вправе сменить НПФ без указания причины, но не чаще, чем единожды в год. Сделать это можно как путем обращения в ПРФ лично, так и посредством оформления электронного документа через портал «Госуслуги».

Полезное видео

Подробнее о новых правилах перехода из одного фонда в другой смотрите в видео:

Выплата пенсии производится сейчас преимущественно на пластиковую карту. Подавляющее число пенсионеров пользуются карточками Сбербанка, даже не предполагая, что есть возможность перевести пенсию на карту другого банка.

Можно ли получать пенсию в другом банке?

Все банковские организации, занимающиеся выпуском пластиковых карт для социальных выплат, предлагают оформление этого платёжного документа именно у них. Поэтому получать пенсию в любом банке, кроме привычного Сбербанка, можно. Например, Бинбанк при оформлении у него бесплатной в обслуживании пенсионной карты предлагает своим клиентам:

- снятие наличных средств без комиссии в любом банкомате;

- начисление 4% на остаток собственных средств.

Примерно на таких же условиях пенсию можно получать в Связь-Банке, Россельхозбанке, Почта Банке, Альфа-Банке и других. Практически все крупнейшие банки страны предлагают соответствующий продукт для пенсионеров.

Объяснить, почему основная масса пенсионеров получает социальную выплату по возрасту через Сбербанк просто — сотрудники финансовой организации сидят в ПФ (пенсионном фонде) и при подаче человеком документов на пенсию предлагают ему оформить карточку «здесь и сейчас». Они отслеживают своих зарплатных клиентов по возрасту и, как только гражданин достигает пенсионного рубежа, звонком предлагают воспользоваться именно их услугами.

Однако таких дополнительных преимуществ, которые есть, например, у Бинбанка, нет в Сбербанке. Поэтому некоторые пенсионеры в поисках более привлекательных условий переводят пенсию в другую финансовую организацию.

На какую карту можно перевести пенсию?

Человек вправе получать пенсию в другом банке, если его не устраивают условия обслуживания в нынешнем. Главное, чтобы организация предоставляла такую возможность. Выбор карточек велик — льготные, платиновые, кредитные, дебетовые и так далее. Именно для перечислений из ПФ предусмотрена специальная пенсионная банковская карта.

Перевести пенсию можно в любой банк, работающий с ПФ РФ:

- ЮниКредит Банк;

- Совкомбанк;

- Связь-Банк;

- Банк «Россия»;

- РайффайзенБанк;

- Промсвязьбанк;

- Почта Банк;

- ОТП Банк;

- Московский кредитный банк;

- Газпромбанк и другие.

Работать с пенсионерами эти банковские структуры могут согласно постановлению Правительства №761, разработанному в 2006 году, так как перечисленные организации соответствуют указанным в нём требованиям.

Необходимые документы

Обязательными для этой процедуры документами будут:

- паспорт гражданина РФ;

- заявление о переводе, бланк которого находится в выбранном банке;

- СНИЛС.

В любой финансовой организации этот пакет считается необходимым. Лишь в некоторых случаях сотрудник банка может попросить какой-то дополнительный документ.

Пошаговая инструкция по переводу пенсии в другой банк

От человека для перевода пенсионных выплат из одного банка в другой требуется минимум действий, потому что основную работу совершает само финансовое учреждение в тандеме с ПФ и государственными структурами. Вся процедура вмещается в три этапа:

- Первый этап. Посещение офиса банка и выбор подходящего тарифа. Необходимо прийти в финансовую организацию и сказать «хочу получать пенсию на карту вашего банка». Затем выбрать тариф из множества предложенных.

- Второй этап. Открытие бесплатного расчётного счёта, который оформляется на выбранных пенсионером условиях.

- Третий этап. Написание заявления о переводе пенсии (оно будет направлено в ПФ по месту регистрации человека). При заполнении могут возникнуть трудности, разобраться с которыми поможет сотрудник банка.

После этого остаётся ждать, когда государственные структуры одобрят выбранный пенсионером банк, который в дальнейшем оформит пластиковую карту для получения социальной выплаты. Больше никаких действий не требуется.

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

- 5,5% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Плюсы и минусы

Говорить о преимуществах и недостатках при переводе пенсии можно лишь на примере конкретной финансовой организации. Для рассмотрения будет взят Почта Банк (в связи с его растущей популярностью). К плюсам перевода пенсии туда можно отнести:

- Бесплатное консультирование 24 часа в сутки в любой день недели.

- Оформление скидочной пластиковой карты «Пятёрочка», с помощью которой пенсионер может приобретать товар, получая за это бонусы.

- Наличные можно снимать не только в терминалах этого банка, но и в ВТБ, а также в отделениях на Почты России.

- Являясь дочерней организацией ВТБ, банк считается государственным и системообразующим, а потому обещает сохранность денежных средств (во время кризиса у него не будет отозвана лицензия, ему не грозит банкротство).

- На остаток накопительной части пенсии начисляются дополнительные 6%, что считается весомой прибавкой для данного социального слоя граждан.

- Расплачиваясь картой в аптеке, что актуально для пенсионеров, человек получает возврат в размере 3% от потраченной суммы.

К минусам можно отнести новый интерфейс онлайн-банкинга, к которому пожилому человеку нужно ещё привыкнуть, а также то, что не все пенсионеры умеют пользоваться этим сервисом и пластиковыми картами.

Ещё перевод пенсии невозможно осуществить без личного посещения офиса, хотя при оформлении доверенности на родственника этого можно избежать. Это особенно актуально для тех, кто прикован к инвалидному креслу или кровати.

До лета 2020 года основной платёжной системой станет «Мир», что регламентировано ФЗ—№161 «О национальной платёжной системе», вступившим в силу в 2011 году. Сделано это для того, чтобы при возникновении санкций касательно VISA или MasterCard у социальных слоёв населения не возникло проблем с получением государственных выплат.

Для пенсионеров, которые пока не пользуются национальной платёжной системой, необходимо будет перейти на неё после окончания срока пользования пластиковой картой других зарубежных систем. Для тех из них, кто оформляет пенсию впервые, «Мир» — обязательная система.

Видео по теме

Верижникова Марина Геннадьевна

Получение пенсии в банке. Фото kramola.info

Современные пенсионеры часто предпочитают получать свою пенсию на банковскую карточку. В этом случае можно распоряжаться денежными средствами с помощью безналичного расчета. При первоначальном назначении пенсии гражданин самостоятельно выбирает, в каком именно банке он будет обслуживаться.

С течением времени пенсионер может перейти в другое банковское учреждение, но специалисты утверждают, что этот процесс являются опасным для непосредственных граждан.

С какими негативными последствиями можно столкнуться

Статистика показывает, что примерно 75% пенсионеров предпочитают сотрудничать со Сбербанком, отделения которого располагаются в каждом регионе страны. Но существует множество других банков, которые предлагают высокий процент на остаток или более выгодные условия сотрудничества.

Если пенсионер планирует получить займ в другом банке, то для получения одобрения на заявку нужно перевести свою пенсию в это учреждение. Перевод выплаты может стать причиной появления многих негативных последствий.

К ним относится утеря документов, ухудшение условий сотрудничества, задержка выплаты пенсии или иные неприятности.

Где лучше получать пенсию? Смотрите видео:

Передача документации работнику банка

Наиболее часто пенсионеры предпочитают лично обращаться в отделения банка для получения тех или иных услуг. Для перехода в другое учреждение они обычно передают нужные документы непосредственно работнику этой организации. В результате часто документы не доходят до нужного отдела банка.

На это может иметься несколько причин:

- специалист, работающий в банке, отправил документацию в неверное отделение ПФ, например, если пенсионер проживает по одному адресу, а его пенсионное дело находится в ПФ другого региона, где гражданин жил раньше;

- если сотрудник банка получил документы по почте, то он не сможет воспользоваться ими при отсутствии нотариального заверения;

- менеджеры учреждения часто не обладают достаточными сведениями, чтобы учитывать характеристики каждого клиента.

Смена банка для пенсии. Фото tsargrad.tv

По этим причинам граждане не могут перевести деньги в другой банк или вовсе сталкиваются с тем, что в течение нескольких месяцев не могут получить выплату.

Отсутствие нужной документации или наличие ошибок в бумагах

Другая проблема, которая довольно часто возникает у пенсионеров, пленяющих перевод своей пенсии в другой банк, заключается в том, что они часто неправильно подготавливают документы. Например, не берут свежую выписку из ПФ.

Нередко вовсе обнаруживается, что в подготовленном пакете бумаг имеются недостоверные сведения. Пенсионеры кроме стандартной пенсии могут получать и другие выплаты, представленные компенсацией коммунальных услуг или ЕДВ.

Если на каждую выплату не составить заявление, то некоторая часть денег будет перечисляться на прошлые реквизиты, хотя карточка фактически уже не используется пожилым гражданином. Не все заявления обрабатываются именно представителями ПФ.

Как получить пенсию в банке? Ответ в видео:

Некоторые виды выплат перечисляются из других государственных учреждений, например, из соцзащиты. Поэтому определенные заявления нужно передаваться не в ПФ, а в другие организации, что значительно увеличивает срок перехода на новую карту в другом банке.

Какие ошибки портят кредитную историю? Узнаете тут.

Если вовсе пенсионер воспользуется документами, содержащими недостоверные сведения, то это может привести к более негативным последствиям. Он не только не сможет перевести свою пенсию в новый банк, но и может быть привлечен к административной ответственности за подделку документов.

Что делать, если перейти не удалось

Если возникли какие-либо ошибки или проблемы в процессе смены банка, то пенсионеру придется узнать, в чем причина такой ситуации.

Если она заключается в медлительности или недобросовестности работы сотрудника банка, то придется повторно подавать документы или вовсе пользоваться электронной формой заявления.

Если отсутствуют нужные документы, то пенсионер может донести бумаги в любой момент времени. Если же обнаруживаются недостоверные сведения в документации, то придется вновь брать оригиналы данных бумаг в разных государственных учреждениях.

Пенсионный фонд. Фото ria.ru

За счет вышеуказанных негативных ситуаций, процесс перехода в новый банк может затянуться на длительный период времени. При этом гражданин не сможет в это время получить свою пенсию, поэтому может остаться без средств к существованию. Поэтому к процессу смены банка нужно относиться ответственно.

Почему не стоит платить пенсионной картой? Подробнее по ссылке.

Они обусловлены ошибками, совершаемыми работниками банков или же отсутствием нужного количества документов. Исправить такие ошибки довольно сложно, а также требуется тратить на это много времени.

Для большинства жителей России предпенсионного и пенсионного возраста является актуальным вопрос: каким образом получать денежные средства в качестве пенсионных отчислений / иных социальных выплат от государства.

Сначала сразу сделаю несколько оговорок:

- ситуацию буду рассматривать применительно к Московскому региону (в иных может быть своя какая-то региональная специфика назначения и производства выплат, необходимо уточнять самостоятельно в региональных отделениях Пенсионного фонда РФ);

- данная статья относиться как к порядку получения пенсии по старости (начисляет и отправляет - районное отделение Пенсионного фонда РФ), так и социальных выплат: в нашем конкретном случае - региональная социальная доплата к пенсии ветерану труда в виде ежемесячной денежной выплаты (ЕДВ) (начисляет и отправляет районное отделение Департамента социальной защиты населения г. Москвы)

Более подробно изучим сами варианты получения пенсии.

В соответствии со ст. 21 п. 14 Федерального закона от 28 декабря 2013 года №400-ФЗ "О страховых пенсиях", вступившим в силу с 01 января 2015 года, порядок взаимодействия организации, осуществляющей доставку страховой пенсии, с органом, осуществляющим пенсионное обеспечение, устанавливается договором, типовая форма которого утверждается федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере пенсионного обеспечения.

# Доставкапенсии производится по желанию пенсионера следующими способами:

- через кредитную организацию путем зачисления сумм страховой пенсии на счет пенсионера в этой кредитной организации;

- через организации почтовой связи;

- через иные организации, занимающиеся доставкой страховых пенсий, путем вручения сумм страховой пенсии на дому или в кассе организации, производящей доставку.

Хочу рассказать какой же существует в настоящее время в Московском регионе механизм смены кредитного учреждения для доставки пенсии и иных социальных выплат (на успешном опыте моей мамы, в октябре 2019 года). Надеюсь, кому-то из читателей канала этот опыт пригодиться для того, чтобы самому себе или в помощь кому-то из близких родственников-пенсионеров / получателей социальных выплат без особых временных затрат и нервов сменить банк для более выгодных условий денежных поступлений и их накопления.

И так, хочу отметить, что для того, чтобы данный процесс смены кредитного учреждения, в которое будет приходить пенсия, прошел для пенсионера наиболее быстро, без очередей и лишних нервов для начала необходимо иметь подтвержденную учетную запись на портале "Госуслуги" (об этом более подробно рассказано ЗДЕСЬ ). При ее наличии, Вы можете перейти непосредственно к процедуре подачи в режиме онлайн электронного заявления на смену способа доставки пенсии / социальных выплат (то есть смене кредитного учреждения - где находиться расчетный счет получателя пенсии / социальных выплат). В зависимости от вида начислений необходимо выбрать ведомство, в которое Вы хотите с данным заявлением обратиться. Как я указывала выше, для пенсии по старости - это Пенсионный фонд России (ПФР), а для социальных выплат - это Департамент социальной защиты населения г. Москвы.

Рассмотрим более подробно алгоритм подачи через портал Госуслуги электронного заявления о смене способа доставки пенсии в региональное отделение ПФР .

- Войдите в свою подтвержденную учетную запись на портале Госуслуги: https://esia.gosuslugi.ru/idp/rlogin?cc=bp ;

- В каталоге услуг перейдите во вкладку "Органы власти" выберите "Пенсионный Фонд Российской Федерации". Далее перейдите в подраздел " Выплата страховых пенсий, накопительной пенсии и пенсий по государственному пенсионному обеспечению ", где увидите возможность получить электронную услугу " Доставка пенсии ". Нажмите на кнопку "Получить услуги" и далее Вам необходимо будет заполнить в электронном виде заявление о доставке пенсии. Заполните все необходимые поля формы.

- В пункте 3 «Сведения о доставке пенсии. » укажите необходимые сведения:

- в графе способЧЕРЕЗ:кредитную организацию

- в графе НАИМЕНОВАНИЕ: например, АО «Тинькофф Банк»

- в графе НА СЧЕТ:номер Вашего расчетного счета в например, в Тинькофф банке (актуальные реквизиты счета можно посмотреть в мобильном приложении или в личном кабинете на сайте https://www.tinkoff.ru/login/ : нажмите на карту "Tinkoff Black" и перейдите в раздел "Реквизиты" — номер указан в пункте "Счет получателя платежа".

- Дождитесь когда Пенсионный фонд РФ рассмотрит Ваше заявление. Официальный срок рассмотрения — максимум 7 дней. Конкретно поясню по фактическим срокам в действительности:

- 19 октября 2019 года (день недели - суббота) моей мамой было подано электронное заявление через портал "Госуслуги" о смене способа доставки пенсии (то есть смене кредитного учреждения. в котором открыт расчетный счет для ее получения);

- 21 октября 2019 года (день недели - понедельник) заявление было получено ведомством и зарегистрировано под №***, с этого дня принято в работу;

- И только 30 октября 2019 года (день недели - среда), то есть через 8 (восемь) рабочих дней с момента подачи заявления в ПФР в личном кабинете на портале Госуслуг данная услуга перешла в статус "Заявление удовлетворено" с таким сообщением: " Заявление удовлетворено Доставка назначенной пенсии будет осуществляться в соответствии с Вашим заявлением №*** от 19.10.2019 года через кредитную организацию ".

- А в связи с тем, что доставочные документы по пенсионным выплатам на ноябрь 2019 года были сформированы в уже октябре 2019 года, выплата пенсии на новый расчетный счет стала производиться только с декабря 2019 года!

О самих причинах принятия решения моей 70-летней мамы - пенсионерки о смене кредитного учреждения для зачисления пенсии по старости и ее выборе можете прочитать более подробно ЗДЕСЬ . Отмечу здесь только то, что изначально пенсия зачислялась маме с момента назначения до декабря 2019 года (как указано выше) на Сберегательный вклад "Пенсионный плюс" в ПАО "Сбербанк России", а сменила мама кредитную организацию - на АО "Тинькофф Банк".

Буду рада, если вышеизложенный опыт кому-то пригодиться!

Краткое содержание:

В настоящее время многие пенсионеры предпочитают, чтобы пенсию им перечисляли на банковскую карту. Это достаточно удобно, безопасно и дает возможность безналичного расчета за товары и услуги. Изначально, при назначении пенсии, человек сам делает выбор банка, но с течением времени ситуация может поменяться, и пенсионер захочет сменить банк. Иногда этот процесс может нести негативные последствия и быть небезопасным. Подробнее подобные ситуации рассмотрим в данной статье.

Возможные негативные моменты

По статистике, большинство пенсионеров в вопросе получения пенсии сотрудничают со Сбербанком, который предлагает выгодные условия и имеет свои отделения в каждом регионе государства. Но в последнее время и многие другие банки стали предлагать, например, высокий процент на остаток денежных средств и иные выгодные условия при сотрудничестве. Часто в ситуациях, если пенсионер планирует оформить кредит в другом банке, то для того, чтобы одобрили его заявку, нужно перевести свою пенсию в это учреждение.

При переводе пенсии можно столкнуться с некоторыми отрицательными последствиями. Наиболее распространенными из них являются утеря документов, ухудшение условий сотрудничества, задержка перечисления пенсии.

Передача документов сотруднику банка

В большинстве случаев пенсионеры при переводе пенсии лично обращаются в отделение банка и передают необходимые документы непосредственно сотруднику этой организации, но на практике часто документы могут не дойти до нужного отдела банка.

Это может произойти по нескольким причинам:

- специалист банка может по ошибке отправить принятые документы в неверное отделение Пенсионного фонда, особенно в ситуациях, если пенсионер проживает уже по новому адресу, а его пенсионное дело еще находится в Пенсионном фонде района, где он проживал раньше;

- если работник банка получил документы по почте, то он не сможет воспользоваться ими при отсутствии нотариального заверения, про которое пенсионер часто забывает;

- работники финансовой организации иногда не обладают достаточными сведениями, чтобы учитывать индивидуальные особенности ситуации каждого клиента.

По этим причинам человек не может перевести пенсию в другой банк или сталкивается с тем, что несколько месяцев не имеет возможности получить выплату.

Отсутствие документов или ошибки в них

Другой сложностью, которая может возникнуть у человека, осуществляющего перевод собственной пенсии в другой банк, являются неправильно подготовленные документы. Например, отсутствие выписки из Пенсионного фонда или выписка слишком давняя по времени. Также может выясниться, что в подготовленных документах имеются недостоверные данные. Пенсионер, кроме самой пенсии, может получать и иные выплаты, представленные компенсацией коммунальных услуг или пособиями. На каждую выплату необходимо подавать отдельное заявление и запрашивать справку. Если не подавать заявление на каждую получаемую выплату, то она будет по-прежнему перечисляться на предыдущие реквизиты, хотя банковская карта фактически пенсионером может и не использоваться.

Также необходимо учитывать, что не все заявления нужно направлять в Пенсионный фонд, так как некоторые выплаты перечисляют другие государственные учреждения, например органы социальной защиты и т.п. Поэтому и заявления нужно направлять непосредственно в те учреждения, которые производят выплаты.

Если же человек воспользуется документами, в которых указаны недостоверные данные, то это приведет к отрицательным последствиям, и он не только не переведет выплаты в новый банк, но и в результате путаницы с данными не сможет некоторое время вообще получать пенсию.

Как поступать, если не удалось перевести пенсию

Если в процессе смены банка произошли какие-то ошибки или проблемы, то, в первую очередь, необходимо выяснить, в чем причина такой ситуации. Если причина в некомпетентности или недобросовестности работника банка, то для экономии времени оптимально заново подавать документы или воспользоваться электронной формой заявления. Если отсутствуют нужные документы, то необходимо просто донести их в любое время. Если же выяснились недостоверные сведения в поданных документах, то придется снова получать их оригиналы в государственных учреждениях. За счет вышеназванных негативных моментов действия по переводу пенсии в новый банк могут затянуться на длительный период времени.

Вывод

Некоторые граждане, получающие пенсию, каждый по своей причине, желают изменить банк на банковскую карту которого получают выплату. В процессе смены банка можно столкнуться с отрицательными последствиями. Чаще всего это происходит из-за ошибок, совершаемых сотрудниками банков, или по причине отсутствия нужных документов.

Исправить такие ошибки можно, но часто это связано с потерей времени. При этом велика вероятность, что гражданин в это время вообще не будет иметь возможности получить свою пенсию ни в одном банке. Конечно, потом всю пенсию можно будет снять, начисленные суммы не потеряются, но если пенсия единственный доход, то как жить несколько месяцев без денег – это большой вопрос. Поэтому важно ответственно относиться к действиям при смене банка.

С темой Подтверждение стажа для назначения достойной пенсии можно ознакомиться по ссылке Подробнее >>>

С темой За покупку каких полезных вещей каждого могут отправить в тюрьму можно ознакомиться по ссылке Подробнее >>>

С темой Как, отдохнув два месяца, можно существенно увеличить размер своей пенсии можно ознакомиться по ссылке Подробнее >>>

На крупном предприятии города была организована встреча работников с агентом одного из негосударственных пенсионных фондов (НПФ). Коллективом был задан ряд вопросов:

1) В чьей собственности будут находиться пенсионные накопления?

2) По достижении пенсионного возраста будет ли вся сумма пенсионных накоплений выплачена единовременно?

3) Можно ли выбрать другой НПФ или вернуться обратно в Пенсионный фонд РФ?

4) Какова роль и значение деятельности НПФ, насколько выгодно гражданину заключение договора с НПФ, может быть лучше оставить пенсионные накопления в Пенсионном Фонде РФ или передать под управлением государственной управляющей компании или передать в управление частной Управляющей компании?

Дайте ответ на поставленные вопросы.

Ответы юристов ( 2 )

![]()

1) В чьей собственности будут находиться пенсионные накопления?

В соответствии с Федеральным законом «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации» от 24.07.2002 N 111-ФЗ Статья 5. Собственность на средства пенсионных накоплений следует что:

Средства пенсионных накоплений являются собственностью Российской Федерации, не подлежат изъятию в бюджеты всех уровней, не могут являться предметом залога или иного обеспечения обязательств собственника указанных средств и субъектов отношений по формированию и инвестированию средств пенсионных накоплений, а также других участников процесса инвестирования средств пенсионных накоплений.

2) По достижении пенсионного возраста будет ли вся сумма пенсионных накоплений выплачена единовременно?

В соответствии с Федеральным законом «О порядке финансирования выплат за счет средств пенсионных накоплений» от 30.11.2011 N 360-ФЗ Статья 4. Единовременная выплата средств пенсионных накоплений следует что:

1. Единовременная выплата осуществляется следующим категориям застрахованных лиц:

1) лицам, которые не приобрели право на получение накопительной пенсии в соответствии со статьей 6 Федерального закона от 28 декабря 2013 года N 424-ФЗ «О накопительной пенсии», — по достижении возраста 60 и 55 лет (соответственно мужчины и женщины);

2) лицам, размер накопительной пенсии которых в случае ее назначения составил бы 5 процентов и менее по отношению к сумме размера страховой пенсии по старости

Т.е. право обратиться за единовременной выплатой могут женщины и мужчины достигшие возраста 55 и 60 лет даже, если они не пенсионеры. А также пенсионеры если ранее не обращались за выплатой пенсионных накоплений.

3) Можно ли выбрать другой НПФ или вернуться обратно в Пенсионный фонд РФ?

Да это возможно, есть право перевода пенсионных накоплений которое предоставляется ежегодно, путем подачи соответствующего заявления в срок до 31 декабря заключением нового договора, для перевода пенсионных накоплений из НПФ в ПФР нужно направить заявление о переводе пенсионных накоплений в Пенсионный фонд Российской Федерации, с указанием государственной управляющей компании.

Федеральный закон «О негосударственных пенсионных фондах» от 07.05.1998 N 75-ФЗ Статья 36.6. Передача средств пенсионных накоплений из одного фонда в другой фонд или в Пенсионный фонд Российской Федерации — http://www.consultant.ru/docum.

4) Какова роль и значение деятельности НПФ, насколько выгодно гражданину заключение договора с НПФ, может быть лучше оставить пенсионные накопления в Пенсионном Фонде РФ или передать под управлением государственной управляющей компании или передать в управление частной Управляющей компании?

Если пенсионные накопления находятся в государственной управляющей компании , назначение и выплата, а также учет осуществляет ПФР. по сути здесь гарантии все исходят от государства.

НПФ является частной компаниейи здесь все гарантии и обязательства исходят только от самого НПФ., в зависимости от НПФ в нем может быть более высокая сумма, но при этом и существует риск банкротства, лишения лицензии в случае нарушений.

Т.е. в государственной компании если вести речь о ней, гарантии более стабильные так как исходят все же не от частной компании, а от государства, но при этом в НПФ может быть более высокая доходность.

Таже рекомендую дополнительно ознакомиться с разъяснениями по следующим ссылкам ПФР РФ:

![]()

1) В чьей собственности будут находиться пенсионные накопления?

Средства пенсионных накоплений являются собственностью Российской Федерации, не подлежат изъятию в бюджеты всех уровней, не могут являться предметом залога… (ст. 5 Федерального закона от 24.07.2002 N 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации») http://www.consultant.ru/docum.

2) По достижении пенсионного возраста будет ли вся сумма пенсионных накоплений выплачена единовременно?

Согласно ст. 2 Федерального закона «О порядке финансирования выплат за счет средств пенсионных накоплений» от 30.11.2011 N 360-ФЗ

За счет средств пенсионных накоплений, сформированных в пользу застрахованного лица, осуществляются следующие виды выплат:

1) единовременная выплата средств пенсионных накоплений (далее — единовременная выплата);

2) срочная пенсионная выплата;

3) накопительная пенсия;

4) выплата средств пенсионных накоплений правопреемникам умершего застрахованного лица.

Единовременная выплата осуществляется категориям застрахованных лиц:, указанным в ст. 4 360-ФЗ http://www.consultant.ru/docum.

Срочная пенсионная выплата осуществляется застрахованным лицам, указанным в ст. 5 360-ФЗ http://www.consultant.ru/docum. Согласно ст. 6 Федерального закона от 28.12.2013 N 424-ФЗ «О накопительной пенсии» право на накопительную пенсию имеют застрахованные лица: мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет, при соблюдении условий для назначения страховой пенсии по старости, установленных Федеральным законом «О страховых пенсиях» (наличие необходимого страхового стажа и установленной величины индивидуального пенсионного коэффициента) http://www.consultant.ru/docum.

Порядок выплаты правопреемникам средств пенсионных накоплений застрахованных лиц определен в ст. 36.21 Федерального закона от 07.05.1998 N 75-ФЗ «О негосударственных пенсионных фондах».http://www.consultant.ru/docum.

3) Можно ли выбрать другой НПФ или вернуться обратно в Пенсионный фонд РФ?

Да, можно. Порядок перехода застрахованного лица из фонда в фонд регламентирован ст. 36.6, ст. 36.11 Федерального закона от 07.05.1998 N 75-ФЗ «О негосударственных пенсионных фондах»

Читайте также: