Как меня обмануло государство с пенсией

Почему система начисления пособий по возрасту в России предельно запутана

Евгений Гонтмахер — доктор экономических наук, член Комитета гражданских инициатив -в интервью ОТР заявил почему пенсионная система в России выстроена таким образом, чтобы гражданин ни при каких обстоятельствах не догадался, сколько ему должны платить на «заслуженном отдыхе». Для этого и пенсионные реформы проводятся.

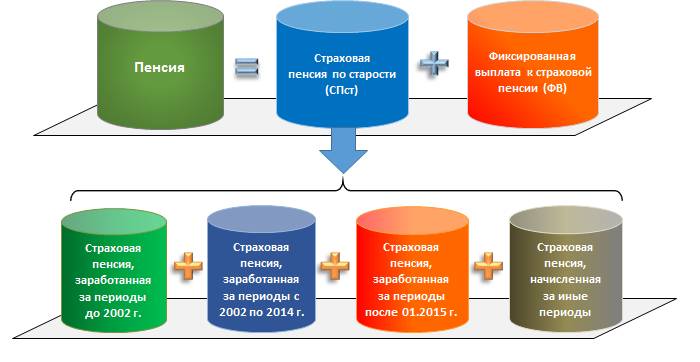

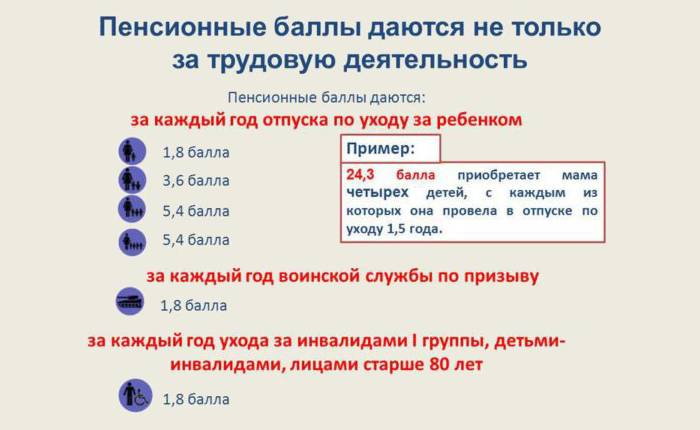

По Гонтмахеру, пенсионная система сложная, потому что она балльная. Причем, балльная система, несмотря на внешнюю запутанность, введена с единственной целью: сохранить выплаты нынешним поколениям пенсионеров хотя бы в номинальном размере за счет будущих пенсий работников молодых и средних возрастов.

Фокус прост: за эти поколения в Пенсионный фонд платятся полновесные рубли в размере 22% от фонда оплаты труда. Эти деньги с колес выдаются на руки пожилым, а в пенсионных правах будущих пенсионеров учитывается не полная сумма уплаченных взносов, а некие баллы, получаемые при помощи устанавливаемого каждый год правительством специального понижающего коэффициента.

Расчет здесь «на авось»: зачем государству заглядывать на 20−30 лет вперед, когда нынешняя молодежь задумается о старости и поймет, что ее пенсионные права мизерны, а вся эта пенсионная реформа — сплошной обман? Зато сейчас нужно любой ценой сохранить лояльность 43-миллионного пожилого электората, не попавшего под пенсионную реформу.

Плюс имеет значение безысходность макроэкономической ситуации, когда федеральный бюджет пытается сбросить с себя социальный «балласт», для чего и затевалась пенсионная реформа.

«Там есть так называемые коэффициенты уточняющие, например, коэффициент, который говорит о том, сколько денег собрал Пенсионный фонд. Потому что Пенсионный фонд собрал больше — ваш балл стоит больше. То есть рубли, которые за вас отчисляет ваш работодатель, вот эти 22%, они в ваш пенсионный капитал попадают не напрямую: за вас отчислили 100 рублей, и это не означает, что ваш пенсионный капитал на 100 рублей увеличился, он увеличился на ту сумму, которая умножена на этот коэффициент», — пояснил в эфире ОТР Гонтмахер, говоря о пенсионной реформе в стране.

Сейчас этот коэффициент равен 0,87. То есть, со 100 рублей в ПФР, которые перечислил за вас работодатель, в ваши пенсионные права засчитываются всего 87 рублей.

Кроме того, имеются ограничения по баллам за год, которые могут быть начислены. Расчеты пенсионных прав построены на том, что если гражданин много зарабатывает легально — с этого платятся налоги и взносы в социальные страховые фонды. Но дополнительных баллов этот гражданин особо не зарабатывает.

В итоге, по оценкам Гонтмахера, 84% ныне занятых будут в старости жить — благодаря балльной системе учета пенсионных прав — на весьма скромное государственное пособие, которое никакого отношения к страхованию не имеет. Пенсионная реформа роста пенсий не принесет.

Да, периодически возникают слухи, что балльную систему отменят. Об этом еще в июне 2018 года заявляла вице-премьер Татьяна Голикова. «Либо примите методику расчета пенсионного балла, либо откажитесь от неработающей формулы и предложите новую», — призывала она, нахваливая пенсионную реформу.

Но воз, как видим, и ныне там. Почему правительство не спешит с изменением расчета пенсий, упершись в свою убогую пенсионную реформу.

— Все танцы с бубнами вокруг пенсионной системы, все пенсионные реформы, начиная с 2000 года (отрезание в 2004 году от участия в обязательной накопительной части людей старше 1967 года рождения, введение максимального размера заработка, с которого берутся взносы в Пенсионный фонд, введение балльной системы учета взносов в страховую часть пенсии, замораживание 6% взносов на обязательные накопительные счета, — «СП») имели одну-единственную задачу: как можно сильнее снизить ставку страховых взносов, уплачиваемых работодателем за работника в Пенсионный фонд, — считает доктор экономических наук, независимый эксперт по социальной политике Андрей Гудков. — У нас сейчас ставка — 22%. А в 2000-м году работодатель уплачивал в ПФР 28%, плюс 1% уплачивался из собственных средств работника — итого ставка составляла 29%.

В нормальной пенсионной системе, как гласит конвенция № 102 Международной организации труда, если работник имеет 30−35 лет стажа и достиг пенсионного возраста (кстати, конвенцию можно понять так, что пенсионный возраст — это ближе к 65 годам), он должен получать среднюю пенсию в размере 52% от среднего заработка (по уточнению МОТ от 1972 года — это 40% заработка типичного получателя, который составляет примерно 130% среднего заработка).

Балльный же метод, действительно, очень сильно ущемляет права молодых и средних возрастов.

«СП»: — Почему так происходит?

— Все последние годы чрезвычайно быстро растет база страховых взносов, которые берутся в Пенсионный фонд. Это здорово для тех, у кого быстро растет зарплата — она в числителе. Зарплата растет значительно быстрее с 2014-го года, а балльная система была принята с 1 января 2015 года.

К 2022 году взносооблагаемая база будет уже 1 100 000 рублей в год. Но у нас очень небольшое количество людей получают такую заработную плату. Напомню, сейчас средняя зарплата по стране — примерно 45 тысяч рублей.

За счет роста базы, при неизменной зарплате, с каждым годом гражданин получает все меньше баллов. Это могло бы быть компенсировано увеличением стоимости балла — но такого не происходит.

Из этой ситуации власти — в условиях противостояния по поводу тарифов страховых взносов — нашли выход: провели пенсионную реформу и повысили возраст выхода на пенсию.

«СП»: — При чем здесь пенсионный возраст?

— Все просто: прежде чем гражданин выйдет на пенсию, он отработает дополнительно пять лет. И когда он выйдет на пенсию, какие-то пенсионные права у него будут. Но этих прав было бы больше при старом методе расчета.

«СП»: — Это такое надувательство?

— Можно сказать, и так. Но главное надувательство состоит в следующем: когда 1 января 2015 года ввели пакет пенсионных законов — он большой и очень сложный — в нем был один пункт, который также был введен. Было сказано, что те, кто уходит с 1 января 2015 года, имеют право обратиться в Пенсионный фонд — с требованием пересчитать себе пенсионные права по балльной формуле.

Почему эти граждане получили такое право? Минимальный стаж для выхода на пенсию — 15 лет, а данные по персональному учету ведутся с 2000 года.

Профсоюзы — ФНПР — когда давали согласие на принятие этого пакета законов, этот момент особо подчеркивали. Дескать, такой пересчет является преимуществом новой системы. По сути, все более-менее высокооплачиваемые работники должны были, при заявлении на пересчет, получить большую пенсию. Тем, кому пересчет давал меньшую пенсию, могли отказаться получать пенсию по сделанному пересчету, и получать пенсию по-старому.

«СП»: — И этот пересчет делают?

— Я, например, сходил недавно в Пенсионный фонд — и потребовал, чтобы мне сделали пересчет пенсии по балльному методу. Пенсию, замечу, мне назначили в 2007 году по инвалидности, и большая часть моего стажа не была учтена с точки зрения объемов взносов, которых за меня уплачивали.

Так вот, мне в ПФР сказали: никакого пересчета мы вам делать не будем. И никаких разъяснений не дали.

Скорее всего, принят какой-то подзаконный акт. И получается, есть законодательство, есть договоренность между социальными сторонами, принят закон — а потом каким-то подзаконным актом все было ликвидировано.

Это и является, на мой взгляд, колоссальным надувательством. И именно об этом власти сегодня больше всего сейчас молчат.

— Психология российского пенсионера еще советская — ориентирована на государственное обеспечение, и выплату государственных пенсий, — отмечает декан факультета социологии и политологии финансового университета при правительстве РФ Александр Шатилов. — Поэтому правительство не может просто сказать гражданам: заботьтесь сами о своих доходах в старости. Такие заявления однозначно приведут лишь к росту социальной напряженности.

Другое дело, нынешнюю пенсионную систему действительно нужно менять на более прозрачную. Потому что главный ее недостаток — именно непрозрачность, и постоянное изменение правил игры, как произошло с последней пенсионной реформой.

Для этих изменений, понятно, есть и объективные обстоятельства, связанные с ростом числа пенсионеров и сокращением трудоспособного населения. Но Россия, с другой стороны — не Буркина-Фасо: у нас есть резервы, которые можно задействовать в том числе для решения пенсионной проблемы. Особенно с учетом того, что именно пенсионеры являются социальной опорой власти.

Читайте новости «Свободной Прессы» в Google.News и Яндекс.Новостях, а так же подписывайтесь на наши каналы в Яндекс.Дзен, Telegram и MediaMetrics.

По мнению экономиста, россиянам не стоит даже мечтать о выплатах в 40 тысяч рублей

Сотрудники ПФР предрекают фатальные изменения правил выплат старикам

Без срочных мер соотношение выплат по возрасту к зарплатам грозит снизиться до 15%

Как обманывают пенсионеров в ПФР? Фото: rbc.ru

Люди преклонного возраста редко могут продолжать рабочую деятельность, поэтому при достижении пенсионного возраста предпочитают сразу обращаться в отделение ПФ для получения ежемесячной выплаты, представленной пенсией.

Регулярно в пенсионную систему вносятся разные корректировки, поэтому пожилые люди не могут разобраться в правилах начисления данной выплаты. Это приводит к тому, что пенсионеров часто обманывают сотрудники ПФ при расчете пенсии.

Какие используются схемы обмана пенсионеров

К основным способам обмана относится:

- Потеря важнейших документов. Во время начисления пенсии специалисты ПФ должны пользоваться теми сведениями, которые передавались в это учреждения работодателями в процессе работы гражданина. Но нередко сведения в ПФ значительно отличаются от действительности. Обычно работники фонда оправдываются тем, что некоторая документация была утеряна, а восстановить ее невозможно. Это приводит к значительному снижению пенсии. При этом невозможно найти официальные документы в архивах или других аналогичных учреждениях.

- Использование невыгодного периода для расчета. Специалисты службы всегда убеждают пенсионеров, что для расчета используются наиболее выгодный период работы. Он представлен 60 месяцами из общего стажа. Но на практике получается, что используется период, который не является наиболее выгодным для получателя пенсии. Это позволяет начислить намного меньшую выплату, чем сумма, на которую имеет право гражданин.

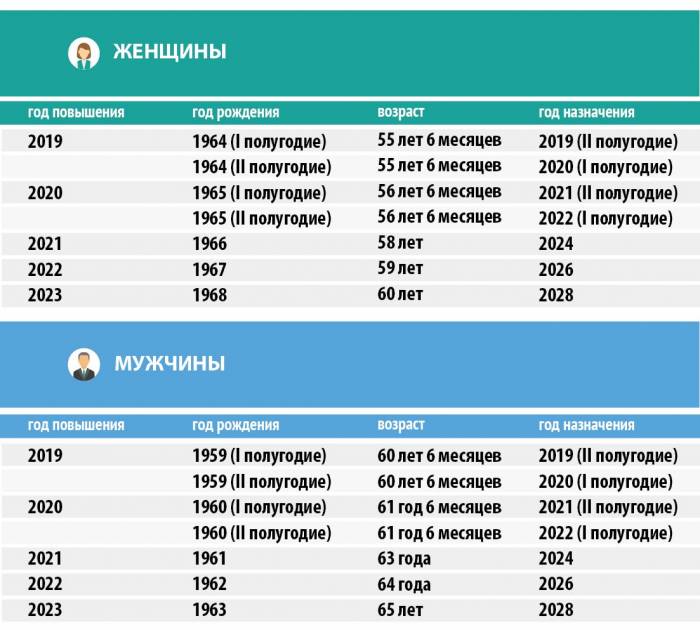

- Повышение пенсионного возраста. С 2019 года планируется значительно повышение возраста, при достижении которого люди смогут выходить на пенсию. Повышение планируется на пять лет для представителей обоих полов. На самом деле планируется постепенное внесение данных изменений, но уже сейчас люди при посещении ПФ получают отказ в оформлении пенсии, хотя им только исполняется 55 или 60 лет. Дополнительно само государство обманывает население, так как за счет низкой продолжительности жизни после введенных изменений многие люди просто не доживут до установленного возраста. Граждане недовольны вводимыми изменениями, так как они являются выгодными не для людей, а для чиновников.

- Находятся смешные оправдания потери сведений. Нередко вовсе граждане сталкиваются с тем, что теряются значимые данные о работе в разные периоды времени. Обычно сотрудники ПФ обусловливают это вирусами в программном обеспечении или невозможностью связаться с теми или иными компаниями.

Как подтвердить трудовой стаж и зарплату при выходе на пенсию в 2018 году вы можете посмотреть в этом видео:

Пример из жизни

Женщина работала всю жизнь без простоев, но за счет того, что она была супругой военнослужащего, она регулярно переезжала. Это привело к тому, что она трудилась официально в большом количестве учреждений и компаний.

При достижении 55 лет она обратилась в ПФ для начисления пенсии. В результате выяснилось, что множество документов относительно мест работы отсутствует. Их не получится восстановить через архив или другие организации.

Многие фирмы, в которых работала женщина, уже давно закрылись, поэтому получить подтверждения работы невозможно. Это привело к тому, что ей была назначена минимальная выплата.

В Минтруда пояснили, в каком случае работающий пенсионер может лишиться пенсии – подробности можно узнать тут.

В чем ошибки обманутых граждан?

Ошибки граждан в ПФР

Основной ошибкой людей считается их доверчивость. Они уверены в том, что такая крупная организация как ПФ не будет обманывать граждан. Поэтому люди не сохраняют справки с работы и контакты бывших работодателей.

Здесь можно узнать, как проводится перерасчет размера пенсии пенсионерам-инвалидам в беззаявительном порядке.

Как предотвратить обман

Чтобы получать действительно правильную выплату, учитываются рекомендации:

- еще во время работы гражданин должен сохранять контакты бывших работодателей, а также справки о заработке за каждый год труда;

- если не могут сотрудники ПФ найти какие-либо справки или другие документы, то можно попытаться разыскать их самостоятельно с помощью архивов или других учреждений;

- если неправильно рассчитывается пенсия, то производится самостоятельный пересчет, после чего оспаривается размер выплаты в суде.

Если гражданин будет отстаивать свои права, то это может привести к значительному увеличению пенсии. Не следует доверять работникам ПФ, которые заинтересованы в снижении выплат населению.

В судебной практике имеется множество примеров, когда люди выигрывали суды против ПФ.

Ошибки пенсионной системы и ПФР рассмотрены в этом видео:

Законодательство стремительно меняется. В него вносят корректировки на счет пенсионных выплат, трудового стажа. Нередко это приводит к обману при начислении пенсии. Не всегда он происходит намеренно и по сговору. Обман может случиться и из-за того, что работники пенсионного фонда (ПФ) не знают изменений в законодательстве.

Утеря документации сотрудниками ПФ

Когда человек выходит на заслуженный отдых, работодатель предоставляет в пенсионный фонд сведения об отработанных им годах и страховом стаже. Ранее передавали бумажные документы. В последние годы это делают в электронном виде.

Нередко специалисты ПФ теряют официальные документы. Сведения об определенных отработанных годах исчезают, а стаж человека уменьшается, что негативно отражается на размере пенсии при ее расчете. ПФ не ищет пропавшие документы, а в архивах их может не быть.

В такие ситуации попадают работники, которые трудились на Севере или в закрытых городках (военных или научных). То же касается людей, часто меняющих место работы или имеющих право на досрочную либо льготную пенсию. При переводе сотрудника межведомственный обмен документов плохо срабатывает, поэтому бумаги теряются.

Как выйти из такой ситуации:

- Отыскать свидетелей с работы, откуда потеряны документы. Лучше найдите несколько человек, которые смогут подтвердить, что вы трудились на конкретном предприятии в указанное время.

- Самому подать официальный запрос в архив, ПФ или попросить прошлого работодателя представить нужную справку.

- Обратиться в суд.

Неправильно посчитан стаж

Бывают случаи, когда человек проработал много лет, а пенсию по старости ему начислили маленькую. Размер выплат зависит от трудового стажа. В него входят декретный отпуск, периоды обучения в ВУЗах, служба в армии. Пенсионный фонд при назначении выплат может не учесть какой-либо из этих периодов.

Что делать, если вы подозреваете, что вам неправильно начислили пенсию:

- Перепроверьте стаж, пересчитайте его самостоятельно.

- Обратитесь в ПФ с заявлением.

- Если в пенсионном фонде на него не среагировали, подайте заявление в суд.

ПФ может уменьшить пенсию, не приняв во внимание стаж, который в трудовой книжке оформлен неправильно. Сотрудники фонда мотивируют это тем, что запись неверна или сделана с ошибками. Чтобы выйти из положения, возьмите справку из архива или с места работы.

- 16 работающих советов, как улучшить сон

- Медицинское освидетельствование водителей на алкоголизм перенесли на январь 2021 года

- Как выгодно купить билеты на самолет - раннее бронирование, покупка у лоукостеров и на агрегаторах

Мошенничество с взносами в НПФ

Количество негосударственных пенсионных фондов (НПФ) стремительно растет. Стараясь получить больше клиентов и прибыли, каждый предлагает лучшие условия. Некоторые фонды гарантируют накопление денег под высокие проценты (около 12).

Один из самых распространенных способов обмана – банкротство НПФ. Взыскать какую-либо сумму становится практически невозможно. Выбирая для себя негосударственный фонд, тщательно изучите его репутацию. Это поможет предотвратить потерю денег.

Известны случаи, когда вся накопленная сумма или ее часть без ведома будущего пенсионера переводилась из ПФ в НПФ.

Если вы заподозрили обман, обратитесь с заявлением в негосударственный пенсионный фонд. Операцию по переводу накопленной суммы можно отменить. Чтобы не допустить обмана при начислении пенсии, периодически проверяйте состояние своего счета. Посмотреть информацию можно на сайте Госуслуг.

Невыгодный период для начисления пенсии

Для расчета выплат берут за основу 60 страховых месяцев, отработанных беспрерывно. Их умножают на стажевый коэффициент. Он рознится в зависимости от групп профессий и условий труда. Максимальный коэффициент – 1,2, а для отработавших на Севере – 1,9.

Чтобы получить более высокую пенсию, нужно выбрать выгодный период. Это 60 месяцев, за которые работник получал самую большую зарплату по отношению к другим годам.

Обман при начислении пенсии может заключаться в том, что сотрудники ПФ выбирают невыгодный период, когда заработная плата была меньше. Свое решение они аргументируют тем, что стаж в другие годы не подтвержден. Прояснить ситуацию можно у специалиста, который проверит записи в трудовой книге.

- Реакция чиновников на недовольство Путина новыми правилами для водителей

- Как защитить кожу рук от агрессивного воздействия антисептиков

- Киевский торт - пошаговые рецепты приготовления в домашних условиях по ГОСТу с фото

Повышение пенсионного возраста

Перед выходом на заслуженный отдых нужно проконсультироваться со специалистами. Можно обратиться к юристам, которые занимаются пенсионными спорами. Они помогут проверить правильность начисления пенсии и проконсультируют по нововведениям законодательства.

Нормативные акты часто меняются. Законодатели постепенно увеличивают пенсионный возраст. Сотрудники ПФ отказывают в оформлении обеспечения, утверждая, что еще не наступило время выхода на заслуженный отдых. Это обман на уровне государства.

Повышение возрастного порога и низкий уровень жизни – путь к тому, что многие люди до пенсии не доживут.

Единовременная выплата накопительной части пенсии

В период 2002-2014 гг. отчисления из заработной платы работников поступали на страховой номер индивидуального лицевого счета (СНИЛС). Такие взносы называются накопительной пенсией. Если она составила менее 100 тыс. руб., ПФ должен выплатить эту сумму человеку. Обман при начислении пенсии заключается в том, что работники пенсионного фонда умалчивают о такой возможности.

Важно: ПФ обязан выплатить всю сумму на протяжении двух месяцев с даты обращения заявителя.

Перерасчет пенсии за детей, рожденных до 1990 года

Работники, которые находились в советское время в декретном отпуске, имеют право на дополнительные выплаты. Обман ПФР при начислении пенсии заключается в том, что зная о невысокой юридической подкованности граждан, сотрудники фонда не рассказывают им о такой возможности.

Надбавка за каждого ребенка составляет до 2000 руб. Ее размер зависит от места, где проживает пенсионер, и регулируется региональными нормативными актами. Надбавку доплачивают тем, у кого выплаты оказались меньше одного прожиточного минимума на человека. Чтобы получить деньги за детей, при обращении в ПФ нужно предоставить свидетельство об их рождении.

Видео

ПРЕДНОВОГОДНЯЯ СКАЗКА О СКАЗОЧНЫХ ПЕНСИЯХ

Вышел Змей Горыныч на назначенную ему Ученым Котом российскую сказочную пенсию и пригорюнился… Не зачли ему в стаж годы, проведенные в тридевятом царстве (куда он не по своей воле попал, а был направлен самим сказочником), вычли за «диетическое питание», не учли время обучения полётам, да и сами «полетные», «ратные» и «огневые», а также работу «за троих», и ветераном сказочным не сочли, в отличие от Кащея Бессмертного, который особенно ничем и не отличился (триста лет за своё яйцо беспокоился), да и считать Ученый Кот стал мудрёно, не иначе, как по каверзным проискам непредсказуемого Ивана Дурака - в непонятных «ступах бабы Яги»…

И стал Горыныч – ГорЮнычем!

А поскольку еды на пенсию стало и на одну голову еле-еле хватать, две другие между собой стали рассуждать: «А, может, зря мы доверились сказочнику? Может, надо было улетать, сломя все три головы, и быть персонажем в заморских сказках?»…

А что период обучения в ВУЗах уже входит в стаж для начисления пенсии? Ещё совсем недавно не входил

Права ли что при расчёте трудового стажа в стаж не входит учёба в вузах и декретный отпуск .Мне в стаж не учитывали 4 года сказали что пенсия и за этого будет меньше .Но почему так я не поняла суд . Ведь за детей отдельно дают баллы и ли нет .

Аноним 378, Я обращался по этому вопросу в ПФР. Получил ответ: если засчитаем учёбу в ВУЗе, то пенсия уменьшится. Дескать, формула другая.

Как меня тайно перевели в левый фонд и чего это мне стоило

В конце 2017 года мне позвонили из одного негосударственного пенсионного фонда и сообщили, что я теперь их клиент.

Я никаких договоров ни с кем не заключал, а когда начал разбираться, выяснилось, что у меня фактически украли 80 000 Р из будущей пенсии.

В свое время я сам работал агентом НПФ , но даже знание всех уловок страховщиков меня не спасло. В этой статье расскажу, как недобросовестные агенты НПФ тайком могут вас обмануть.

В этой статье — только начало моей борьбы с мошенниками. Когда будет какое-то продолжение, я дополню статью и сообщу об этом в соцсетях — подписывайтесь. Но пока я накажу мошенников, может пройти много времени, а защищаться от них нужно уже сейчас, поэтому не ждите разрешения моей ситуации — будьте готовы заранее.

Что за НПФ и при чем тут старость

Наша будущая пенсия разделена на две части: страховую и накопительную.

Страховая пенсия — это деньги от людей из будущего. Когда вы будете старыми, а кто-то другой — молодым, молодые будут скидываться вам на пенсию. Сколько вы будете получать в этой части — зависит от множества факторов, начиная с вашего стажа и заканчивая масштабами имперских амбиций нашей страны. Существенно повлиять на размер страховой пенсии мы можем, разве что улучшая демографическую ситуацию в стране, чтобы на время нашей старости в России было много трудоспособных налогоплательщиков.

Накопительная пенсия — это ваши же деньги, которые государство разрешило вам заранее отложить на старость. Так бы вы отдавали все свои отчисления нынешним пенсионерам, а теперь можно часть оставить на счете. С накопительной пенсией можно ничего не делать — и тогда вашим страховщиком будет Пенсионный фонд РФ , который по умолчанию направит накопления в управляющую компанию ВЭБ . Люди, выбравшие такой вариант, называются «молчунами».

Можно сознательно выбрать своим страховщиком Пенсионный фонд РФ , написав заявление об этом. Тогда вы тоже останетесь в ПФР , но «молчуном» вас считать не будут. А еще можно инвестировать накопительную пенсию через негосударственный пенсионный фонд ( НПФ ) и получать доход с его помощью. Если доход будет хорошим и в ближайшие 25 лет никто не решит направить его на имперские амбиции нашей страны, то в старости вам будет на что жить.

Это равноценно тому, как если бы вы сейчас вкладывали часть своей зарплаты в акции и облигации. Вы вкладываете, инвестиции приносят доход, а в старости вы получаете из этих денег пенсию. Теперь представьте, что вкладываете не вы лично, а некоторая управляющая компания, которая собирает кучу денег с населения, вкладывает эту кучу в финансовые инструменты и получает прибыль. Эта компания и есть НПФ — негосударственный пенсионный фонд.

Негосударственные пенсионные фонды зарабатывают на прибыли, которую они добывают своим вкладчикам, поэтому они конкурируют за клиентов. Чем больше клиентов, тем больше денег и тем больше потенциальная прибыль. Иногда в погоне за оборотами фонды начинают вести нечестную игру — и вот об этом давайте поговорим.

Как сейчас устроена наша пенсия — схема из учебного пособия фонда «Доверие»

Агенты НПФ

Негосударственные пенсионные фонды — это финансовые компании, они занимаются деньгами: миллион туда, миллион сюда, купил бумаги, продал бумаги, дебет-кредит. У них не всегда есть сеть офисов по всей России и собственные продавцы.

Чтобы привлекать деньги населения, довольно часто НПФ обращаются к услугам агентов. Агент продает услуги НПФ за вознаграждение — это может быть человек или компания. Например, НПФ может договориться с раскрученным банком, чтобы тот продавал своим клиентам услуги этого НПФ . За каждый оформленный контракт НПФ платит банку вознаграждение. Все счастливы.

Агентами могут быть банки, магазины, владельцы сайтов, ваш почтальон, ваш дилер продукции «Эпл», ваш работодатель и даже всевозможные темные личности. По большому счету НПФ неважно, через кого вы оформили договор: главное, чтобы вы согласились перевести свои деньги в этот НПФ . А агенту главное — оформить бумажки и получить свой гонорар. Всем все неважно, вот и получается…

Фонд работает с агентами напрямую или через брокеров

Досрочный переход в другой НПФ

Государство хочет, чтобы вы выбрали какой-то один пенсионный фонд и оставили там деньги надолго. Поэтому по закону переходить из одного фонда в другой без финансовых потерь можно раз в пять лет. Если перейти досрочно, то вы потеряете весь инвестиционный доход.

Именно это и случилось со мной. В 2015 году я заключил договор с НПФ «Доверие». На тот момент на накопительном счете было 33 000 Р . Два года мой НПФ инвестировал деньги, а я получал доход. Когда меня обманом перевели в новый НПФ , все заработанное сгорело, а на счете остались первоначальные 33 000 Р .

За эти два года средняя доходность моего фонда составила 10% годовых — с учетом капитализации процентов я заработал 6 930 Р .

Но на этом потери не закончились. Дело в том, что деньги из одного НПФ в другой переводят не четко 1 января, а в период с 1 января по 1 апреля. То есть если в этот промежуток накопительная пенсия уже ушла из старого НПФ , но еще не поступила в новый, то за это время никакого дохода вы тоже не получите. По факту деньги могут зависнуть, их переведут на новый счет позже — в моем НПФ мне сказали, что иногда срок затягивается до сентября. При доходности 10% потери увеличиваются с 6930 до 8000 Р .

Меня вполне устраивала доходность моего старого НПФ — 10%. Это в два раза выше уровня инфляции. Сейчас мне 35 лет, до пенсии еще минимум 25 лет. Все это время потерянные деньги продолжали бы работать. При доходности 10% 8000 Р к 2042 году превратились бы в 80 000 Р ! Этой суммы я недосчитаюсь из-за того, что в далеком 2017 году кто-то решил перевести меня в другой НПФ .

Как обманывают мошенники в НПФ

Некоторые агенты оформляют перевод из одного НПФ в другой втайне от клиента: главное — получить от него паспортные данные и номер СНИЛС . За каждого приведенного клиента агент получает от 500 до 5000 Р , в зависимости от суммы на счете будущего пенсионера.

Когда я работал агентом, наша компания использовала только легальные способы поиска клиентов. Самые распространенные — поквартирный обход и проведение собраний сотрудников в крупных организациях. Кроме того, были распространены так называемые кросс-продажи, когда агентами выступали кредитные менеджеры в банках или магазинах. Они предлагали клиентам заключить договор с НПФ , когда те получали заем или покупали товар в кредит. Перед подписанием договора клиенту всегда рассказывали, какой фонд мы представляем, какая у него доходность и т. п.

Р " width="1350" height="1424" class=" outline-bordered" style="max-width: 675.0px; height: auto" data-bordered="true"> В 2013 году, когда я работал в брокерской компании — агенте, за каждого клиента НПФ платил от 1200 до 1500 Р

Как обманывают при обходе квартир

Иногда агенты обманывают при поквартирном обходе, когда с человеком можно поговорить один на один, без свидетелей. Например, агенты представляются сотрудниками пенсионного фонда. С точки зрения закона тут все чисто, ведь НПФ тоже пенсионный фонд, только негосударственный. Потенциальный клиент же думает, что к нему пришли из Пенсионного фонда РФ , и доверяет гостю.

Предлагая договор, агенты могут запугивать, мол, подписать его надо обязательно, иначе можно лишиться части будущей пенсии. Это, кстати, тоже полуправда: агент может показать доходность фонда — если она выше вашего нынешнего НПФ , то часть будущей пенсии действительно теряется.

Наши конкуренты даже открыли фирму с названием «Госфонд», сделали агентам удостоверения с такой надписью — и продажи взлетели. Добросовестные НПФ так никогда не делают — у нас фраза «Я из пенсионного фонда» была под запретом.

Одна моя клиентка рассказывала, как к ней домой пришли агенты и рассказали, что наш фонд закрылся и она должна срочно подписать договор с новым НПФ . На деле же наша компания просто объединилась с другим НПФ и поменяла название. Конкуренты про это узнали и стали пугать клиентов.

Ко мне домой тоже приходили агенты. Я пустил их из профессионального интереса. Они использовали такой прием: попросили СНИЛС «на проверку», тут же куда-то позвонили и сказали мне, что меня больше нет в базе клиентов и нужно срочно переоформить договор. На самом деле они сверили СНИЛС с объединенной базой нескольких НПФ , а меня там не было, потому что мой фонд просто не подавал туда данные.

Как обманывают во время кросс-продажи

Сотрудник банка, страховой компании или микрофинансовой организации может параллельно работать на НПФ . В этом случае вам могут дать подписать договор под видом других документов. Например, когда вы оформляете кредит в магазине и ставите подписи на большом количестве бумаг. Могут сказать, что это договор о страховании, он бесплатный.

Таким методом работают многие кадровые агентства. Задачу им облегчает тот факт, что для трудоустройства нужны те же документы, что и для заключения договора ОПС : паспорт и СНИЛС . Соискатели приходят в кадровое агентство и заполняют анкету для поиска работы. На самом деле им дают подписать заявление и анкету на переход в НПФ . Гражданам после заполнения анкеты говорят о том, что им поступит звонок. Они должны будут подтвердить, что дают согласие на переход, а затем с ними свяжутся по вопросам работы. Когда клиент подтвердит перевод в НПФ , ему и правда могут предложить какие-то вакансии, а могут и забыть о нем.

Один клиент рассказывал мне, как к ним в деревню приехал незнакомый мужчина и сказал, что набирает людей на работу. Под этим предлогом он собрал у желающих трудоустроиться данные паспортов и СНИЛС ов, потом дал подписать какие-то бумаги и уехал. Работу никто не получил, но на следующий год всем пришло извещение о переходе в НПФ .

Не попасться на эту схему просто. Достаточно читать то, что подписываешь, — при переходе в НПФ дают большой комплект документов:

Сначала читать, потом подписывать

- Договор ОПС в трех экземплярах. Всего будет 3 экземпляра договора, каждый из которых будете подписывать минимум в двух местах.

- Заявления о досрочном переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из НПФ в НПФ .

- Согласие на обработку персональных данных.

Подделка подписей

Подделка подписей — это уже преступление. Мошенник получает паспорт и СНИЛС , подделывает подписи, подает документы в НПФ — вроде как сам продал услуги человеку. Клиент узнает о том, что перешел в новый НПФ , только спустя несколько месяцев, получив письмо из старого.

Так произошло в моем случае. Как я потом выяснил, меня в новый фонд перевела сотрудница банка, где я получал карту. Она отсканировала мой паспорт и СНИЛС , который лежал в обложке паспорта, втихаря оформила документы и отчиталась перед фондом: «Вот, мол, нового клиента вам привела, давайте деньги».

Избежать такой ситуации сложно, ведь случаи, когда у нас просят копии паспорта и СНИЛС а, не редкие. При этом сами негосударственные пенсионные фонды стараются бороться с подлогами. Например, звонят и уточняют, действительно ли клиент заключал договор, — так они перепроверяют добросовестность своих агентов.

Некоторые НПФ требуют от агентов фото паспорта клиента. Правда, мошенники ухитряются обходить и эти барьеры, покупают базы сканированных документов, вносят в договор собственные номера телефонов, чтобы отвечать на звонки НПФ от имени клиентов.

Один мой коллега из НПФ рассказывал, что мошенники открывают целые фабрики для производства подложных договоров: нанимают специальных людей, которые подделывают подписи, другие сотрудники отвечают на телефонные звонки НПФ , подтверждая переход, третьи сдают документы.

Некоторые НПФ требуют от агентов фото клиента вместе с его документами — чтобы можно было потом доказать, что человек сам подписал бумаги

По закону подделать подписи, предоставить копии паспорта и ответить за клиента по телефону еще недостаточно для перевода пенсии. После этого мою личность и подписи удостоверяют одним из трех вариантов: личный визит в ПФР или МФЦ , при помощи нотариуса или электронной подписью. Кто подтвердил мою личность, я пока не знаю. Мой новый НПФ игнорировал этот вопрос, и сейчас я жду ответа от Пенсионного фонда.

Как проверить, в безопасности ли ваши деньги

Узнать, не перевели ли вас досрочно без вашего ведома, не получится, пока деньги не уйдут из одного НПФ в другой. В старом фонде узнают о том, что клиент выбыл, уже по факту — от ПФР . Вы получите письмо о том, что ваши деньги в новом НПФ , тоже только после перевода.

Поэтому надо регулярно проверять, не поменяли ли вам НПФ . Проверить можно на сайте госуслуг, выбрав в личном кабинете раздел «Извещение о состоянии лицевого счета в ПФР »:

Нажмите «Получить услугу», а потом «Получить сведения полностью»:

Когда откроется выписка, вы увидите все отчисления ваших работодателей и своего страховщика, а также дату вступления в силу договора с ним:

Размер накопительной пенсии и доходность в выписке не отражается, их можно узнать в фонде — на сайте или по горячей линии.

Договор вступает в силу не сразу, а на следующий год. Если, читая эту статью, вы вспомнили, что недавно тоже что-то такое подписали, — у вас есть шанс вернуться в старый НПФ без финансовых потерь. Найдите телефон горячей линии нового фонда на его сайте или в своем экземпляре договора и узнайте, как отменить переход.

Что делать

Если вы узнали, что накопительную часть пенсии перевели в новый НПФ тайком от вас, обращайтесь в суд с требованием признать договор недействительным. Деньги вместе с накопленным доходом, вернут в течение 30 дней — в такой ситуации действует особый порядок перевода накопительной пенсии.

Для этого запросите заказным письмом у своего нового фонда договор и согласие на обработку персональных данных, которые вы якобы подписывали. Их можно будет использовать в суде как доказательства. Когда я получил свои документы, то увидел, что подписи за меня сделаны чужой рукой. Сейчас я подал иск в суд.

Обратиться в суд можно, даже если вы подписали договор сами, но вам не рассказали о потере доходности. Как показывает практика, такие иски суды тоже удовлетворяют.

Помните, что закон на вашей стороне. Если вы сами не подписывали договор или вас ввели в заблуждение, то вы сможете доказать все в суде.

К сожалению, многие люди, когда узнают о переводе в новый НПФ , просто машут на это рукой: мол, деньги небольшие, чего теперь дергаться, авось новый фонд будет лучше. Тут нужно понимать три вещи:

- Сейчас деньги небольшие, но за 10—20 лет на них набегут существенные проценты.

- Выбор страховщика по обязательному пенсионному страхованию — ваше законное право. Если вы не выбирали этот НПФ , нет причин в нем оставаться.

- Скорее всего, от вас потребуется только собрать документы и явиться на заседание суда. Мои адвокаты говорят, что они там не нужны и я все могу сделать сам.

Читайте также: