Как написать заявление в негосударственный пенсионный фонд о переводе пенсии

Заявление о переводе пенсионных накоплений - не позднее 1 декабря

Застрахованные лица, у которых формируются средства пенсионных накоплений, вправе передавать их страховщику по обязательному пенсионному страхованию для инвестирования на финансовом рынке. Страховщиком может быть Пенсионный фонд Российской Федерации (ПФР) и негосударственный пенсионный фонд (НПФ), являющийся участником системы гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования. Выбранный страховщик обязан формировать, назначать и выплачивать накопительную пенсию застрахованному лицу.

Смена страховщика происходит при переходе из ПФР в НПФ и обратно, при переходе из одного НПФ в другой.

Смена страховщика не происходит, если гражданин формирующий пенсионные накопления в Пенсионном фонде России, принял решение о переводе пенсионных накоплений из одной управляющей компании в другую, включая государственную управляющую компанию, либо решил сменить инвестиционный портфель управляющей компании. В данном случае страховщиком застрахованного лица остается ПФР.

С вступлением в силу 1 января 2019 года Федерального закона от 29 июля 2018 года № 269-ФЗ изменился порядок подачи заявлений застрахованных лиц по формированию накопительной пенсии ( далее - заявление).

Если раньше заявление о смене страховщика по формированию накопительной пенсии принималось до 31 декабря текущего года, то теперь его можно подать не позднее 1 декабря.

При этом до 31 декабря можно отказаться от смены страховщика, если гражданин передумал и решил оставить пенсионные накопления у действующего страховщика, или решил заменить ранее выбранного страховщика на другой.

Законом установлены способы подачи в ПФР заявлений о переходе (досрочном переходе), уведомлений об отказе и от смены страховщика:

- лично либо через представителя, действующего на основании нотариально удостоверенной доверенности;

- в форме электронного документа через Единый портал государственных и муниципальных услуг ( ЕПГУ).

Через МФЦ до 31 декабря текущего года можно подать только три заявления:

- о выборе инвестиционного портфеля (управляющей компании) (далее - заявление о выборе УК);

- об отказе от финансирования накопительной пенсии и направлении на финансирование страховой пенсии 6,0 процента индивидуальной части тарифа страхового взноса (далее - заявление об отказе);

- об отзыве заявления об отказе от финансирования накопительной пенсии и направлении на финансирование страховой пенсии 6,0 процента индивидуальной части тарифа страхового взноса.

При переводе накоплений в НПФ в заявлении необходимо указать реквизиты договора об обязательном пенсионном страховании с этим фондом, а также контактную информацию для связи.

Если в течение года подано более одного заявления о переходе или досрочном переходе, то необходимо уведомить ПФР об отказе от предыдущего заявления о выборе страховщика, иначе в удовлетворении второго и последующих заявлений будет отказано.

Пользоваться правом на смену страховщика можно ежегодно ( досрочный переход). Однако, при смене фонда чаще, чем раз в пять лет, накопления переводятся без учета инвестиционного дохода с даты последней фиксации, а в случае отрицательного результата инвестирования – возможно уменьшение средств пенсионных накоплений. При подаче заявления о досрочном переходе к новому страховщику гражданин письменно уведомляется о сумме потери инвестиционного дохода.

Если страховщиком является Пенсионный фонд России, то смену управляющей компании или инвестиционного портфеля управляющей компании в другую, включая государственную управляющую компанию, можно производить ежегодно без потери инвестиционного дохода (не происходит смены страховщика).

Узнать, где формируются пенсионные накопления, можно на ЕПГУ и в Личном кабинете гражданина на сайте ПФР, запросив выписку из индивидуального лицевого счета.

Выбор страховщика – это личное решение каждого. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки, ни агенты НПФ или других организаций.

После пенсионной реформы многие заинтересовались возможностью перевести свои накопления в один из негосударственных пенсионных фондов. Надежность и авторитет ПФ РФ падают в глазах граждан, и они рассматривают альтернативы. Что же такое НПФ, и как перевести свои пенсионные накопления в один из них?

Перевод пенсии в негосударственный пенсионный фонд

Бесплатно по России

Для перевода своей пенсии в частный пенсионный фонд необходимо для начала определиться, кому вы готовы доверить свои накопления. В первую очередь нужно рассмотреть несколько фондов, чтобы определить их плюсы и минусы и сделать выбор в пользу одного из них.

Критерии, по которым необходимо выбирать организацию:

- Доходность. Каждый ПФ инвестирует накопления в определенные активы: акции, металлы и так далее. Как растут накопления в фонде, и превышает ли доходность размер инфляции, можно узнать из отчетов Банка России.

- Надежность. Этот критерий формируется из двух факторов: направления инвестиций и время работы НПФ. Чем дольше существует организация, тем более надежной она является. Также не стоит переводить накопления в фонды, инвестирующие в ненадежные активы (цифровые валюты, нефть).

- Репутация. На независимых ресурсах можно найти отзывы обо всех негосударственных ПФ. На основе их соотношения можно сделать определенные выводы о работе фонда и решить, готовы ли вы передать туда свои пенсионные накопления.

Есть два варианта перехода в НПФ:

- Срочный: после окончания календарного года проходит еще 4 года, только тогда накопления переводятся из ПФР.

- Досрочный: накопления переводятся до марта следующего календарного года, при этом застрахованное лицо теряет часть инвестиционного дохода.

Стоит ли переводить

Вопрос целесообразности перехода в НПФ остро стоит перед теми, кто задумывается о переводе накоплений в НПФ. Решить, стоит ли переходить, можно, взвесив все плюсы и минусы. Кроме перевода пенсии в частную пенсионную организацию есть еще два варианта:

- Формирование в НПФ второй пенсии. Заключается договор, застрахованное лицо вносит по желанию средства и формирует свою будущую «вторую пенсию», при этом фонд занимается обеспечением их сохранности путем инвестирования.

- Перевести в НПФ только накопительную пенсию. Если у вас есть какая-то сумма в ПФР, направленная на формирование накопительной части пенсии, ее можно перевести в НПФ и продолжить инвестирование. При этом полностью в частный фонд можно не переходить.

С одной стороны, государственный фонд кажется нам надежнее. Но если разобраться, страхование и инвестирование средств происходит и в государственном, и в частных фондах по одной и той же системе. То есть, степень защищенности средств примерно одинакова.

К тому же, просто так НПФ не регистрируются: к ним предъявляются очень серьезные требования, а после регистрации они контролируются государственными органами и периодически предоставляют отчеты.

Кроме того, у частных пенсионных фондов есть свои преимущества:

- возможность самостоятельно формировать будущую пенсию и определять сумму уплачиваемых взносов;

- защищенность от реформ со стороны государства;

- возможность передавать по наследству накопления, что очень важно, ведь ПФР такого права не предоставляет.

Недостатки НПФ

Естественно, у негосударственных фондов имеются и недостатки:

- Часто невозможно досрочно снять средства . НПФ обычно предоставляют возможность досрочного снятия накоплений только в исключительных случаях: смерть застрахованного лица (снимают наследники), перевод в государственный ПФ.

- Только национальная валюта. Частные пенсионные фонды РФ могут хранить средства только в валюте РФ. Это существенный минус для тех, кто не доверяет рублю и предпочитает обеспечивать сохранность накоплений, переводя их в международные валюты.

- Нет гарантии доходности. Доходность накоплений в НПФ не гарантируется, поэтому есть вероятность потерять часть накоплений за счет инфляции, кризиса и так далее.

- Комиссии.За управление средствами вкладчиков частные пенсионные фонды взимают комиссии. Иногда они могут быть крайне невыгодными для будущих пенсионеров.

- Невозможность влиять на направления инвестиций. Негосударственные ПФ самостоятельно формируют инвестиционный портфель и выбирают направления инвестирования. Вкладчик же может только либо согласиться с условиями и перевести накопления, либо отказаться и выбрать другой фонд.

Как перейти из ПФР в НПФ: процедура перехода

Чтобы перейти в негосударственный пенсионный фонд, необходимо проделать несколько шагов.

Во, первых, заключить договор с выбранным фондом.

Он заключается в соответствии с положениями №75-ФЗ и содержит следующую информацию:

- Наименование НПФ.

- ФИО застрахованного лица.

- Предмет договора (какие действия с накоплениями будет осуществлять организация).

- Номер в системе персонифицированного учета.

- Основные права и обязанности сторон, условия расторжения договора.

- Порядок и условия внесения взносов и выплаты пенсии.

Во-вторых, в ПФР необходимо обратиться с соответствующим заявлением. Сделать это можно, лично посетив территориальное отделение, либо через портал Госуслуги.

В-третьих, нужно дождаться решения ПФР, принятого по заявлению. Рассмотреть его Пенсионный фонд обязан до 1 марта следующего года (при досрочном переходе). И в течение 30 дней при принятии положительного решения накопления будут переведены в НПФ.

Отказать могут в следующих случаях:

- нарушен порядок оформления или подачи заявления;

- НПФ, указанный в заявлении, лишен лицензии.

При принятии решения об отказе ПФР направляет соответствующее уведомление.

Какие документы нужно подготовить для перевода

Для перевода пенсионных накоплений не требуется большого количества документов. Понадобятся только:

- паспорт;

- СНИЛС или справка о постановке на учет в ПФР;

- ИНН.

Какой НПФ выбрать

Для того, чтобы выбрать определенный НПФ необходимо собрать информацию о существующих на рынке организациях. Рассмотрим краткую характеристику некоторых из них.

- «Сургутнефтегаз» .Фонд начал свою работу в 1995 году. Доходность инвестиций составляет, по данным 2019 года, 13% годовых (одна из самых высоких). К 2020 году НПФ «Сургутнефтегаз» имеет около 95000 клиентов, из которых треть уже получают пенсии.

- «Открытие». Доходность накоплений составляет почти 12% годовых. На 2020 год получают пенсию около 60000 человек. Фонд работает недолго, но успел зарекомендовать себя, как надежный и успешный.

- «Согласие». Свою деятельность НПФ «Согласие» начал в 1994 году. В 2019 году доходность накоплений составила 10% годовых.

- НПФ Сбербанка . НПФ Сбербанка обслуживает пенсионные накопления более чем 7 миллионов клиентов. Доходность на 2019 год – 9.89% годовых. Получают пенсию в 2020 году более 100000 человек.

- «Транснефть». По объему пенсионных резервов фонд является третьим в РФ, по доходности же находится на 11 месте (10.85% годовых).

- «Волга-Капитал». НПФ с высокой доходностью (11,37% годовых), начал работу в 2007 году.

- Национальный НПФ . Фонд с доходностью накоплений 10,83%, работает с 2007 года. На 2020 год число клиентов достигло 400 000 человек.

- «Гефест». Работает с 1993 года и имеет самую большую доходность (15,33% годовых) за счет крупных акционеров и правильного инвестирования средств: компания вкладывается в ценные бумаги Газпрома, а также других промышленных компаний (АО «Трубодеталь», АО «ОМК»).

- «Благосостояние». Тоже довольно старая организация, отличается хорошей репутацией и высокой доходностью инвестиций (11,68% годовых). Пенсионный фонд «Благосостояние» работает с 1996 года.

- «Эволюция». Большой опыт работы, высокая доходность (11,64% годовых) и хорошие отзывы – всем этим критериям соответствует данная организация. НПФ Эволюция открылся в 1999 году.

Полезное видео

Как перейти из одного НПФ в другой смотрите в видео:

Перевод накопительной части пенсии в выбранный негосударственный пенсионный фонд влечет за собой последствия, в которых есть свои плюсы и минусы. Процедура отделяет инвестиционную часть, которая больше не вернется на счета, так как именно с нее происходит прибавка к пенсии и с ней работают НПФ. Важно безопасно и надежно перевести виртуальные деньги своей будущей пенсии, чтобы не потерять ее со всем. Расскажем, можно ли перевести свою накопительную часть из ПФР в НПФ и обратно, до какого года можно воспользоваться таким правом и продлили сроки или нет.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Возможен ли перевод накоплений?

Накопительная пенсия состоит из вложений от работодателя в размере шести процентов от зарплаты ежемесячно. Регулирование порядка и управления деньгами согласовывается по Федеральному Закону № 424 «О накопительной пенсии».

В связи с этим граждане имеют право управлять своими средствами – произвести инвестирование в негосударственные структуры, у которых имеются лицензии на право обращения пенсионными пособиями. Перевод возможно осуществлять как из ПФ России в негосударственный, так и менять один НПФ на другой или вернуть денежные накопления обратно под управление государства.

Из негосударственного пенсионного фонда в ПФР

Необходимо написать заявление о действии перевода. Для этого нужно лично обратиться в службу ПФ по месту своего жительства или отправить заявление с копиями документов через почтовой отделение или службой курьера.

В другой НПФ

Для отчисления в негосударственный пенсионный фонд потребуется сначала обратиться в местный отдел ПФ по месту жительства и написать заявление на перевод денежных сумм накопительной части в НПФ. Заявление также можно отправить почтой или службой доставки. Обязательно потребуется заверение всех документов у нотариуса.

Больше о том, что такое накопительная часть пенсии и обязательно ли ее направлять в НПФ, читайте тут.

Кто может это сделать?

Отчисление накопительной пенсии может осуществить лично гражданин либо лицо, которое является его законным представителем или доверенным по заявлению.

Накопленные средства имеются у граждан до 1965 года рождения, остальная категория самостоятельно формирует данный вид пенсии либо через взносы, которые осуществляются в рамках Программы государственного софинансирования пенсионных накоплений, материнского (семейного) капитала.

Когда можно перевести?

На законодательном уровне были установлены сроки перехода и формирования пенсионного обеспечения, подключение к программе осуществлялось до 2015 года. В последующих годах программу «заморозили», но возможность хранить средства в НПФ и переводить их из одной структуры в другую осталась.

Граждане, которые не оформили софинансирование, находятся по вопросом, но государство обеспечит их страховой пенсией. Участники программы, рожденные 1967 г. и моложе, имеют возможность перевести накопленные средства, отказаться от них или передать по завещанию.

Страховые отчисления при этом будут переходит в страховую пенсию. «Заморозка» рассчитана на то, чтобы не происходили отчисления в НПФ и, граждане делали выбор в государственные фонды.

До какого года?

Если гражданин является обладателем данного вида пенсии, то ее перевод можно было осуществить до 2015 года, до проекта «заморозки». Проект перевел имеющиеся средства из ПФ в страховые пенсии. При самостоятельном инвестировании – сроков и препятствий к формирования государство не делает.

Порядок передачи средств из одного фонда в другой

- Личное обращение.

- Почтовые переводы документов.

- Электронный способ через сайт НПФ или Госуслуги.

- Через доверенное лицо.

Виды направления денег из одного НПФ в другой:

- Досрочный – занимает один год. Например, перевод сделан в 2017, деньги переведут только в 2018, что приведет к потере инвестиций.

- Срочный – делается через пять лет нахождения в компании. Например, перевод сделан в 2017, деньги переведутся в 2022, инвестиции будут сохранены.

Перевод несет безвозмездный характер, для этого нужно:

Заключение договора

С НПФ необходимо заключить договор об обязательном пенсионном страховании. Порядок оформления договора рассматривается в статье 36.4 ФЗ № 75 «О негосударственных пенсионных фондах». Заключение договора осуществляется следующим образом:

- выбрать НФ и обратиться в офис;

- заполнить форму заявления;

- приложить ксерокопии паспорта и СНИЛСа;

- выбрать подходящий пенсионный план;

- открыть счет в фонде;

- перевод средств и ежегодное поступление прибыли.

Когда наступит пенсионный возраст, работники фонда просчитают ежемесячную пенсию и начнут ее выплачивать, либо каждые пять лет забирать единовременную выплату.

В какой срок подавать заявление?

Существует определенный срок подачи заявления в ПФР о переводе накопительной пенсии.

Каждый год можно осуществить рассмотрение заявления до 31 марта (при этом в прошлый год было подано заявление). Полученное уведомление оповестит гражданина о переводе денег.

Как перечислить свои накопления из ПФР в НПФ?

Для перевода необходимо обратиться с заявлением в ПФР, затем обратиться в выбранную компанию для заключения договора (при себе иметь паспорт и СНИЛС):

- заполняем ФИО и наименование фонда;

- указываем предмет соглашения (например, инвестирование и последующая выплата);

- номер счета и личная информация;

- обязанности сторон;

- основания для выдачи накопительных средств;

- штрафы за нарушение обязательств;

- условия расторжения и решение спорных моментов;

- подписи и реквизиты заверения.

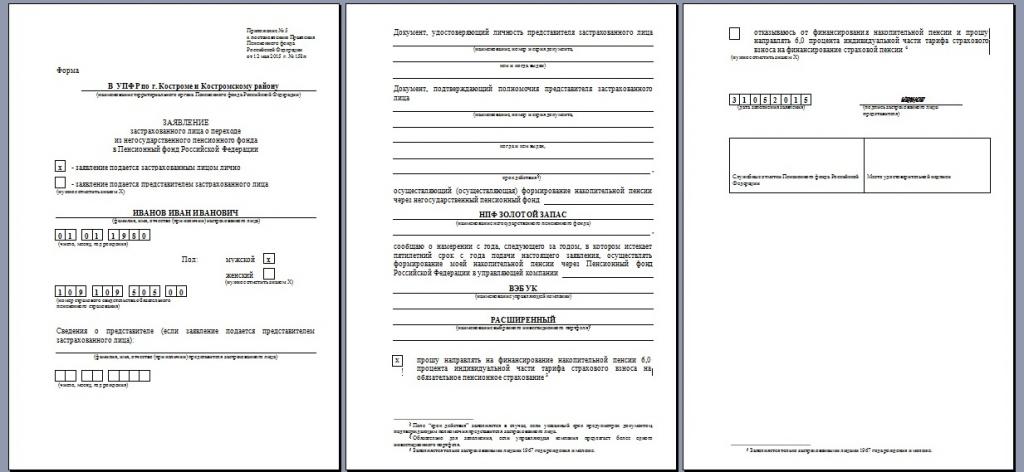

Далее следует оформление заявления (бланк можно взять в ПФ или в интернете):

Полезное видео

Из видео узнаете как перевести свои пенсионные накопления в негосударственный фонд:

Заключение

Перевод накопительной части пенсии в негосударственный фонд имеет свои плюсы и минусы. Для тех, кто хочет обеспечить себе хорошую пенсию – это отличная возможность произвести инвестирование и получать в потом не только собранную пенсию, но и увеличить ее и забрать прибыль.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Желая увеличить размер своей будущей пенсии, многие клиенты обращаются в негосударственные пенсионные фонды. Но не всегда условия компаний их устраивают. Чтобы не потерять свои накопления, доверившись ненадежному страховщику НПФ, нужно осуществить переход из НПФ в ПФР.

Как можно вернуть свои средства в Пенсионный фонд России?

Не стоит волноваться по поводу того, получится ли вернуть свои накопления обратно в государственную пенсионную организацию. Деньги, которые были перечислены в размере 6 % накопительной части, не пропадут при возвращении из негосударственного фонда. При этом возврат можно осуществить уже на следующий год после заключения договора.

Вернуть средства, осуществив переход из НПФ в ПФР, гражданин может в любом из отделений Пенсионного фонда, предварительно обратившись туда с паспортом, СНИЛС и договором обязательного пенсионного страхования (ОПС).

Как быстро деньги возвращаются на счет Пенсионного фонда России?

Заключение договора ОПС происходит в течение года после написания заявления в офисе компании. Порядок перехода из НПФ в ПФР также занимает не менее 1 года. Столь длительный период связан с тем, что после создания заявления, средства клиента переходят сначала от работодателя на счет ПФР, а затем на его индивидуальный счет в негосударственном фонде. Это занимает время, как и обработка данных в Пенсионном фонде и негосударственной компании.

Неважно, когда был заключен договор страхования накопительной части пенсии. Клиенту придет уведомление о смене страховщика только после первого квартала расчетного периода, следующего за датой оформления договора.

Это означает, что окончательный переход из НПФ в ПФР будет достигнут только весной следующего года, даже если заявление было подписано в конце декабря. Изменить сроки договора невозможно.

Срочный переход из НПФ в ПФР: возможно ли это?

Многие клиенты НПФ интересуются, можно ли быстро вернуть накопления в ПФР? Такого понятия, как срочный переход из НПФ в ПФР, в пенсионном обеспечении не существует.

Единственным вариантом, позволяющим клиенту быстро забрать свои средства из негосударственной компании и перевести ее на счет ПФР, является аннулирование договора вследствие ошибки системы или отказа клиента в течение нескольких дней с момента его заключения.

Если данные еще не передавались в ПФР, то пенсионные накопления так и останутся на счете гражданина. Это так называемый досрочный переход из НПФ в ПФР. В том случае, если деньги уже перешли на счет негосударственной компании, принудительно перевести их в адрес ПФР клиенту невозможно. Придется ждать, пока заявление на возврат средств будет рассмотрено и принято решение о переходе накоплений на индивидуальный пенсионный счет клиента в государственном фонде.

Потери клиента при возвращении в государственную компанию

Вернуть свои накопления обратно в Пенсионный фонд несложно. Но при этом вкладчик рискует потерять часть средств. Это касается не его взносов, которые начислены из заработной платы работодателем, а процентов фонда.

Размер инвестирования зависит от доходности компании. Если за время расчетного периода деятельность фонда была успешной, на сайте НПФ в личном кабинете клиент мог посмотреть, сколько процентов ему начислено финансовой организацией.

При нулевой или убыточной деятельности графа "Инвестирование" будет пустой. Такие фонды часто теряют лицензию Центробанка и прекращают свою деятельность. А для клиентов это означает потери при переходе из НПФ в ПФР.

Чтобы получить максимальный доход и вернуться к государственной организации без ущерба, рекомендуется осуществлять переход не чаще, чем раз в 5 лет. Именно в течение 5 лет все инвестиционные отчисления клиента сохраняются, поэтому он может вернуться в ПФР или перейти в другую компанию, перечислив все накопления с учетом капитализации.

Порядок перевода пенсии из НПФ в Пенсионный фонд

Чтобы вновь стать клиентом ПФР, нужно сделать следующее:

- прийти в офис ПФР с паспортом и СНИЛС. Если есть договор обязательного пенсионного страхования, рекомендуется взять его с собой;

- написать заявление о переходе в государственную компанию;

- дождаться решения и уведомления о возврате средств обратно на счет ПФР;

- прийти в отделение спустя год, чтобы проверить результат или получить извещение с помощью портала "Госуслуги".

Незаконные переходы в НПФ: что это, действия вкладчиков

В Пенсионном фонде нет проблем с возвратом средств граждан на счет компании. Наоборот, ПФР крайне заинтересован в том, чтобы граждане вновь перечисляли средства на страховую часть, с которой выплачиваются взносы действующим пенсионерам и льготникам.

Но встречаются случаи незаконного перехода в НПФ: как ПФР допускает это? Клиенты, которым пришло уведомление о том, что их накопительная часть пенсии находится на счете негосударственного пенсионного фонда без их ведома, очень удивляются этому. Но средства клиентов не могут перейти на счет фонда без ведома вкладчиков.

К сожалению, переход клиентов в негосударственные пенсионные организации по принуждению все еще встречается у некоторых работодателей. Они заставляют работников писать заявления в НПФ о якобы добровольном переводе средств либо незаметно подсовывают бумаги на подпись в момент зачисления на работу.

Еще одним вариантом принуждения является незаконная проверка данных СНИЛС. Под видом сотрудников ПФР работники НПФ ходят по квартирам и предлагают проверить СНИЛС или поучаствовать в "опросе". Под любым предлогом получив паспорт клиента и номер СНИЛС, они делают фото, которые потом используют для заключения договора обязательного пенсионного страхования.

Доверчивые клиенты не всегда вспоминают об этих случаях, когда получают уведомление от негосударственной компании. Чтобы скорее вернуть средства обратно, они должны сделать переход из НПФ в ПФР.

Заявление на перевод средств: особенности

Для возврата в Пенсионный фонд РФ гражданин должен написать заявление о переходе в фонд. Быстрее всего это сделать при личном визите в отделение фонда.

Переход из НПФ в ПФР через "Госуслуги" или другой официальный источник пока временно недоступен, но с помощью учетной записи сайта гражданин может оформить талон на обслуживание.

В заявлении на возврат средств обязательно указывается наименование организации-получателя. В данном случае это будет территориальный орган по месту регистрации клиента.

Далее следует указать цель обращения - возврат накопительной части пенсии на счет Пенсионного фонда. Это одновременно является и расторжением договора ОПС с негосударственной компанией.

Клиент также должен поставить свою подпись и дату написания заявления. При заполнении данных в офисе ПФР, заявление о переходе из НПФ в ПФР будет предложено сотрудником государственной организации. Клиенту достаточно будет только внести свои данные.

Сколько обрабатывается заявление?

После того, как гражданин решил вернуть свои накопления и написал заявление в Пенсионный фонд РФ, оно отправляется на проверку. Срок рассмотрения занимает до 30 дней.

Если все данные введены верно, то по истечении этого периода (или раньше) клиент получит уведомление о том, что его накопительная пенсия будет в скором времени возвращена на счет ПФР. Информация поступит в виде сообщения на указанный клиентом номер. Кроме того, по истечении установленного периода на перевод накопительной части пенсии, на лицевой счет клиента Пенсионного фонда России придет заказное письмо с данными о новом страховщике - ПФР.

Отзывы клиентов о переводе накопительной части пенсии в Пенсионный фонд

Граждане, которые решили вернуть свои накопления в государственную компанию, не всегда хорошо отзываются о работе ПФР. Одной из причин негативных высказываний является то, что средства приходят с задержкой.

Данные о том, что они должны вернуться на лицевой счет, приходят не после 1 квартала отчетного периода, а спустя 1,5-2 года с момента написания заявления.

Что делать, если пришел отказ?

Иногда при рассмотрении заявления клиенты получают отказ в переводе средств в государственную компанию. Это встречается очень редко и чаще всего связано с техническим сбоем на сайте ПФР. Но если причина связана не с проблемами техники, то рекомендуется повторно написать заявление о переводе средств из НПФ в ПФР.

Сотрудники фонда не откажут в повторной отправке заявки. Рекомендуется также взять с собой все необходимые документы, даже если копии справок остались у работника государственного учреждения.

Иногда проблемы связаны со сменой данных клиента. Если поменялось имя или фамилия в процессе перевода средств, то сведения, поступающие из НПФ, могут расцениваться системой как ошибочные. По этой причине клиенту может прийти отказ в возврате накопительной части пенсии.

При возникновении такой проблемы следует обратиться в сотруднику фонда и предоставить актуальные данные для замены информации. Не исключено, что придется вновь составить заявление на возврат средств из НПФ. При этом вкладчику следует иметь при себе и старые, и новые данные для корректной идентификации и исправления договора.

Кто может обратиться за возвратом средств?

Допускается осуществлять переход за доверенных лиц при наличии соответствующего документа, например, нотариальной доверенности. Но нельзя написать заявление от третьего лица. К примеру, супруги не имеют возможности представлять интересы друг друга в этом отношении. Близкие родственники без доверенности также не имеют права расписываться за других граждан.

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Пенсия состоит из накопительной и страховой части. Накопительную можно перевести в негосударственные фонды или вернуть обратно в Пенсионный Фонд России — ограничений нет. Страховая же не может быть переведена из ПФР в другие фонды. Чтобы перевести накопительную часть, необходимо составить заявление и приложить к нему пакет бумаг. Сроки перечисления денежных средств из фонда в фонд — до 5 лет в общем порядке и до 1 года в досрочном. При досрочном переводе теряются все накопленные проценты, а переводится только сумма фактических отчислений за время трудовой деятельности гражданина. Чтобы произвести перевод денег уже в 2021 году, и при этом не потерять ни одного процента, нужно подать заявление на перевод до 1 декабря 2020 года.

Необходимые для перевода документы

Статистика говорит о массовом переводе средств из НПФ в государственный пенсионный фонд. Но так поступает большинство: есть те, кто, наоборот, осуществляет перевод пенсии из ПФР в НПФ. Плюсы у этого решения в совершенно иной доходности: если в ПФР в лучшем случае индексируют сбережения на размер инфляции, то в НПФ есть возможность преумножить накопления. Минусы же в более высоких рисках.

С целесообразностью решения разобрались. Как же перевести накопительную часть пенсии в НПФ? Первый этап — сбор документов. Список требуемых бумаг не обширен включает в себя всего лишь:

- Внутренний паспорт РФ заявителя;

- СНИЛС;

- Если СНИЛС почему-то нет, можно предоставить справку о постановке на учет в ПФР;

- ИНН.

Это не все, что нужно для переноса. Просто заявление не будет принято без этой сопутствующей документации. После рассмотрения заявления в большинстве случаев ПФР и НПФ потребуют дополнительные бумаги, такие как:

- Трудовой договор, если пенсионер продолжает работать;

- Трудовая книжка, если возникли сложности с подтверждением стажа;

- Перевести деньги можно и без самого пенсионера через уполномоченное лицо, но тогда у него должна быть нотариально заверенная доверенность.

Порядок перевода пенсии в НПФ

Строго говоря, выбор НПФ в порядок перевода пенсии не входит, поскольку он относится к вопросу «Куда переводить деньги». Но нельзя получить отличную доходность при невысоком риске, если не проведен анализ всех доступных НПФ. Мы рекомендуем начать именно с анализа и предварительного выбора фонда, ведь вложения в него — это инвестиции с долгим горизонтом планирования и невозможностью продажи активов.

Перевод пенсии в негосударственный пенсионный фонд начинается после подачи заявления с первичным пакетом документов в ПФР. На стадии работы с ПФР многие вещи можно решать с помощью госуслуг — например, подача заявления.

Если этот этап пройден, нужно написать заявление уже в НПФ. В 2020 году практически все негосударственные фонды позволяют сделать это онлайн, так что в первую очередь — заходим на сайт фонда и изучаем, доступна ли дистанционная подача заявления.

В некоторых фондах требуют бумаги к предоставлению, аналогичные документам, которые первоначально пенсионер предоставлял в ПФР. Но в большинстве случаев оформить пенсию в негосударственном пенсионном фонде можно только по факту предоставления копии главного разворота паспорта и прописки (ФЗ “О негосударственных пенсионных фондах” от 07.05.1998 N 75-ФЗ).

Если по регламенту фонда открытие счета не бесплатно, перед подачей заявления нужно оплатить стоимость обслуживания. Квитанцию об уплате следует приложить к заявлению. На этом все — только ожидать, когда ПФР и НФП, получившие документы и заявления, скооперируются друг с другом и внутри своих организаций переведут деньги.

Возможен ли перевод и страховой части?

Пенсия состоит из накопительной и страховой части. До настоящего момента мы обсуждали перечисление именно накопительной части, и ее действительно можно всю без остатка перевести в НПФ. А вот страховую часть перевести нельзя, она останется в ПФР.

Согласно актам и законам в сфере пенсионного обеспечения, работодатель платит 22% от зарплаты сотрудника в ПФР. Скажем, если зарплата у гражданина составляет 50 000 рублей, то на руки он получит 43 500 рублей после вычета НДФЛ, работодатель же дополнительно внесет 11 000 рублей в качестве пенсионного отчисления. Итого для работодателя общий платеж составит 61 000 рублей, а «чистая» итоговая зарплата сотрудника составит 43 500 рублей.

Так вот эти 22% тоже в свою очередь делятся на страховую и накопительную части. Если не вдаваться в подробности (индивидуальные части тарифа и т. д.), то эти 22% либо полностью идут в государственный ПФР, либо же туда идут только 16%, а оставшиеся 6% направляются в негосударственный фонд. Вопрос, сколько именно процентов отчисляется, зависит от того, подписал ли гражданин заявление о переводе пенсии из ПФР в НПФ.

Эти 6% как раз и возможны к переводу в иные фонды. Разбирая на нашем примере, каждый месяц при зарплате в 50 000 рублей (до налогового вычета) гражданин отправляет в государственный фонд 8000 рублей, а в негосударственный — 3000 рублей.

Как перевести пенсию из НПФ в ПФР?

Мы уже говорили о том, что многие граждане думают о переводе пенсии из НПФ в ПФР. Хорошая новость в том, что руководство ПФР заинтересованы в максимально легкой процедуре перечисления: они стараются не отпугивать клиентов всевозможных негосударственных фондов, поэтому процедура быстра и множества бумаг не требует.

- Есть три варианта, куда обращаться для перечисления денег: это любой МФЦ, отделение ПФР или госуслуги;

- Необходимо подать заявление, бланк и заполненный образец которого выдадут в отделении. На госуслугах доступны их электронные версии;

- К заявлению прикладываются стандартные документы — паспорт, СНИЛС, ИНН — и дополнительные документы, если по итогам предварительного рассмотрения они необходимы к предоставлению;

- Если заявление принято и исправлений не требуется, больше ничего делать не надо, только ждать.

В какие сроки будет произведен перевод пенсии в ПФР или НПФ?

Перевести пенсию из НПФ в ПФР или наоборот, к сожалению, нельзя в короткие сроки. Процесс может абсолютно законно затянуться на несколько лет. Причина кроется в ст. 3 Федерального Закона № 75-ФЗ от 7 мая 1998 г.: перечисление денег из фонда в фонд по общему порядку производится только раз в пять лет. Ближайшая смена «пятилеток» — 1 декабря 2020 года. Подать заявление в ПФР нужно до наступления этого срока.

Если срок пропустить, то все поданные позже заявления будут обработаны в 2026 году. Это касается только переводов в общем порядке, а в досрочном процедура занимает один год.

Если вам нужно перевести деньги срочно, то вы можете воспользоваться досрочным порядком. Но учтите: всю накопленную доходность за предыдущие года вы потеряете. Фонд, как государственный, так и негосударственный, переведут лишь номинал ваших средств без накопленных процентов.

Понять логику закона очень просто: в среднем любое инвестирование показывает доходность только от 3-5 года. До этого времени рынок может переживать кризисы и временные падения. Экономика все равно восстановится и снова начнет расти, но на это потребуется время. Как раз с целью предупредить возможные «просадки» закон предусмотрел выплату инвестиционной прибыли только в том случае, если фонду дали все пять лет на полноценную работу с ценными бумагами.

Каждый гражданин среднего возраста начинает серьезно задумываться о своем будущем и о финансовом благополучии в преклонном возрасте. Главный вопрос, который возникает у многих – стоит ли сделать шаг в сторону перехода в негосударственный пенсионный фонд и как перейти в НПФ?

Поднятая тема актуальна и требует тщательного анализа. На кону возможность достойного будущего посредством инвестиций. Какие нюансы скрывает в себе такое управление накоплениями? Какие сложности могут возникнуть и как вообще определиться с выбором организации? Попробуем разобраться.

Подробная инструкция перехода из ПФР в НПФ

Перевод накопительной части пенсии в НПФ полностью самостоятельное решение. Необходимо помнить и то, что негосударственная организация контролируется государством.

При возникновении каких-то проблем в работе организации или полном закрытии, накопления переводятся в государственный ПФ. Каким же образом выполняется калькуляция отчислений и с чего нужно начинать, чтобы перейти из ПФР в НПФ?

Перевод пенсии в НПФ следует начинать с выбора надежного негосударственного фонда. Сегодня существует достаточно широкий выбор таких структур, поэтому необходимо убедиться в надежности той или иной организации. Для этого полезно знать следующие критерии оценки организации:

Если посетить сайт ПФ России, там можно найти список официальных организаций, что поможет при подборе негосударственной структуры.

Выбрав организацию, необходимо подать заявление в ПФР о переходе в НПФ, а еще заявление о переходе в НПФ из ПФР. Это заявление заполняется на специальном бланке. В процессе перехода будут необходимы следующие документы:

- Паспорт и идентификационный код.

- Страховое свидетельство ПФ.

Все средства могут храниться только в одном структуре. Если Вы желаете перевести деньги в другой фонд, организация обязана выполнить перевод всех денежных средств. Для этого существует два способа перевода, о котором Вам детально должны объяснить в ПФ.

Внимание! Не забудьте тщательно изучить все условия. При необходимости лучше воспользоваться помощью квалифицированного юриста.

Положительные и отрицательные стороны перехода из ПФР в НПФ

Анализируя ситуациюи раздумывая над проблемой, стоит ли переводить накопительную часть пенсии в НПФ, следует учесть все имеющиеся факторы. Переход из ПФР в НПФ — плюсы и минусы данной сделки.

Среди преимуществ можно назвать:

- Приумножение перечисленных средств (инвестирование денег и получение процента от прибыли);

- Сохранность активов (фонд гарантирует, что при возникновении колебаний на рынке и потерях в процессе инвестирования, перечисленный капитал останется без изменений. Фонд возмещает ущерб из своего резерва);

- Индивидуальный подход, внесение изменений в годовой инвестиционный план в соответствии с колебаниями на рынке.

К недостаткам можно отнести такие факторы:

- Процесс перевода средств происходит за счет клиента;

- В случае прекращения работы негосударственной организации перевод средств другую структуру или в государственный фонд вновь будет осуществляться за собственный счет клиента.

- Доход зависит от стабильности на рынке, т.е. в случае неудачного года никакой прибыли не выйдет.

Перечисленные минусы являются незначительными. Необходимо лишь тщательно подойти к выбору надежного фонда.

Порядок перехода в НПФ

После принятия решения перейти в негосударственный фонд возникает следующий вопрос — как перевести накопления в НПФ из ПФР? Процедура первоначального обращения в НПФ может осуществляться несколькими способами, а именно:

- Личное обращение.

- Воспользоваться сайтом «Госуслуги» и подать электронное обращение.

- Отправить обращение и необходимый пакет документов с помощью почтовой службы.

- При необходимости можно прибегнуть к услугам доверенного лица, оформив нотариальную доверенность.

Процедура перевода накопительной пенсии в НПФ не вызывает особых сложностей и выполняется в течение одного рабочего дня. Процесс охватывает следующие этапы:

- обращение в НПФ;

- предоставление соответствующего заявления;

- факт приема заявления проходит регистрацию;

- получение расписки о приеме заявления (по требованию).

Важно учесть некоторые нюансы! Процедура производится один раз в год (месяц не имеет значения). Обратиться в негосударственный фонд для подачи заявления необходимо до окончания года.

Причины перехода в НПФ

Подведем общие итоги. Зачем переводить накопительную часть пенсии в НПФ? Ответ на данный вопрос прост – это возможность увеличить размер пенсии, обеспечив тем самым свою жизнь после ухода на заслуженный отдых.

Калькуляция налоговых отчислений в пенсионный фонд разделена на три части и выглядит так: базовая часть – 6%, страховая часть – 14%, накопительная – 2%. Именно эта часть из вышеуказанных и является тем самым важным элементом для последующей пенсии.

Если человек решает, что часть отчислений в 2% (размер накопительной части отчисления в ПФР) не будет достаточной для обеспечения достойного будущего, перед ним открывается возможность увеличить эту часть до 6% (размер отчисления в негосударственный фонд).

Данная калькуляция показывает возможную выгоду и помогает ответить на вопрос нужно ли накопительную часть пенсии переводить в НПФ.

Переводить ли накопительную часть пенсии в НПФ можете решить только Вы самостоятельно. Процедура простая, но проходит за счет заявителя. Стоит помнить, что существуют и другие возможности повысить доход (вложение в ценные бумаги или недвижимость и т.д.). Позаботьтесь о будущем и сделайте взвешенный выбор!

Читайте также: