Как положить 12 тысяч на пенсию

" src="https://static.life.ru/publications/2020/5/15/349314284330.3548.jpg" loading="lazy" style="width:100%;height:100%;object-fit:cover"/>

В ПФР сообщили, что уже начали выплаты временным опекунам. При этом сейчас действует ещё целый ряд мер поддержки для пожилых людей и их близких. Лайф разбирался, кто может рассчитывать на прибавку к пенсии и сколько она составит.

Пенсионный фонд России начал выплачивать деньги людям, которые с апреля по июнь этого года взяли на сопровождаемое или временное проживание инвалидов, пожилых, детей-сирот и детей, оставшихся без опеки родителей.

— Согласно постановлению правительства, таким временным опекунам полагается выплата в размере 12 130 рублей в месяц на каждого человека, за которым осуществляется уход, — сообщили в ПФР.

Стоит пояснить, что эта мера поддержки не распространяется на неработающих россиян, которые уже ухаживают за престарелыми, инвалидами и детьми-инвалидами и получают компенсационные выплаты в размере 1,2 тысячи или десять тысяч рублей в месяц.

Иными словами, если человек постоянно ухаживает за больным родственником или знакомым, то новая мера поддержки его не коснётся. 12 130 рублей в месяц положены тем, кто взял под временную опеку людей из домов престарелых и интернатов.

Холодильник, ЖКХ и телефон. Что пенсионеры могут получить бесплатно

— Возрастных ограничений для оформления опекунства нет, — рассказала генеральный директор ООО ЮК "Юристъ" Асия Мухамедшина. — Может и пенсионер быть опекуном. При условии, что он не получает компенсационные выплаты по уходу за другим пожилым человеком или инвалидом в размере 1,2 тысячи или десять тысяч рублей в месяц. Право на выплату проверяется по реестрам, которые формируют региональные органы власти.

Кстати, новая выплата не учитывается в доходах семьи при определении права на другие меры социальной помощи.

Также пожилые люди могут рассчитывать на региональные и федеральные льготы. Региональные устанавливаются в каждом субъекте самостоятельно. По словам Асии Мухамедшиной, к федеральным относится следующая помощь от государства: пенсионеры не платят налог на имущество, освобождены от уплаты налогов с некоторых доходов, например с пенсий и социальных доплат к ним, а также с подарков от организаций и ИП.

Компенсации и выплаты оставшимся без работы. Кто и сколько может получить

Также предусмотрены дополнительные отпуска. По словам Асии Мухамедшиной, пенсионеры по возрасту могут взять до 14 календарных дней в году, а пенсионеры-инвалиды — до 60 календарных дней. Правда, стоит отметить, что речь идёт о неоплачиваемом отпуске.

Что касается региональных мер поддержки, то, например, московские пенсионеры могут рассчитывать на две основные доплаты. Неработающие — на региональную социальную. Работающие — на ежемесячную компенсационную выплату к пенсии.

Региональная социальная доплата к пенсии устанавливается до городского социального стандарта — 19 500 рублей в месяц. Правда, при условии, что человек зарегистрирован по месту жительства в Москве в общей сложности не менее десяти лет. Если же он прописан в столице меньше, то будет получать доплату до прожиточного минимума пенсионера в Москве. В 2020 году он составляет 12 578 рублей в месяц.

Бензин резко подорожал на бирже. Какие ценники ждать на АЗС через три недели

Ежемесячная компенсационная выплата тоже производится до городского социального стандарта, который составляет 19 500 рублей в месяц. Правда, тут тоже действует ценз оседлости. Получить эти деньги могут только пенсионеры, зарегистрированные в Москве по месту жительства не менее десяти лет.

— Пенсионеры также могут рассчитывать на социальную помощь, которую оказывают по-разному, — рассказала ведущий юрист Европейской юридической службы Оксана Красовская. — Среди вариантов денежные выплаты (социальные пособия, субсидии) и натуральная помощь (топливо, продукты питания, одежда, обувь, медикаменты и другие виды натуральной помощи). Обращаться за получением соцподдержки нужно в органы социальной защиты населения или МФЦ.

Правительство РФ уже подготовило к подписанию распоряжение о разовой выплате 12 тысяч трудоустроенным пенсионерам. Деньги пойдут на финансовую поддержку пенсионеров во время эпидемии.

Сразу следует пояснить, что трудоустроенные пенсионеры в Российской Федерации делятся на несколько категорий. Какая именно категория пожилых людей на пенсии сможет получить доплату в размере МРОТ? Официальный ответ на этот вопрос есть. Денежную выплату получат только самозанятые пенсионеры. Они должны быть официально оформлены.

Кому полагается выплата 12 тысяч

Несколько дней назад Владимир Владимирович подписал указ, одобряющий выплату дополнительных средств помощи для определенной категории пенсионеров. Сумму, в размере МРОТ, а это чуть больше 12 тысяч, получат пенсионеры со статусом официально самозанятых.

Важно, чтобы этот статус был получен не позднее 01.06.20 г. За время своей трудовой деятельности пенсионеры обязаны отчислять процент в налоговую инспекцию. В Пенсионном фонде подсчитали, что данные средства должны поступить на счета почти 700 тысяч пенсионеров.

Самозанятые пожилые люди получат разовую выплату в течение июля месяца этого года. Эту информацию официально подтвердили в российском правительстве.

Известно, что ранее в Госдуме произошли жаркие споры по поводу возврата трудоустроенным пенсионерам ежегодной индексации на год раньше, чем это было запланировано. На протяжении нескольких лет этот проект отклоняло правительство, но в связи с эпидемией в стране этот вопрос вновь приобрел актуальность.

В правительстве заявили, что в настоящее время в бюджете государства нет столько средств, чтобы произвести индексацию с учетом инфляции годов заморозки пенсии. Для того чтобы поддержать трудоустроенных пожилых людей, была предложена разовая сумма 12 тысяч. Однако здесь много нюансов, во-первых, выплата коснется лишь самозанятых россиян пенсионного возраста, а во-вторых, деньгами не так-то просто можно будет воспользоваться.

Как пенсионеры смогут потратить выплату 12 тысяч

Как выяснилось, самозанятые пенсионеры, которым правительство решило оказать единовременную помощь эквивалентную одному МРОТ, не смогут потратить причитающиеся деньги по своему усмотрению.

Эта сумма, выделенная государством, будет направлена на погашение имеющейся налоговой задолженности или же в качестве отчисления налоговым органам по текущим налогам. То есть, снять деньги физически и потратить их на необходимые вещи пенсионеры не смогут.

Те средства, которые не будут израсходованы в этом году, перейдут на следующий год. До конца 2021 года средства должны быть перечислены в налоговую инспекцию.

Пенсионный фонд рассказал об индексации в 2020 году

Специалисты главного управления ПФ по России рассказали о том, как будет проходить индексация пенсий. Трудоустроенным пенсионерам в очередной раз напомнили о том, что их пенсионные начисления увеличатся лишь после того, как они прекратят любую трудовую деятельность.

Все остальные категории пенсионеров пройдут ежегодную индексацию в 2020 году. Повышение составит 6.6%. Получается, что повышение пенсионных начислений произошло только у тех пожилых людей, которые не имеют никакого дополнительного дохода, помимо пенсии.

В Фонде пояснили, что если пенсионер уволится с работы в июле этого года, то уже в августе в ПФ поступит отчет от его бывшего работодателя о том, что сотрудник-пенсионер работал в июле последний месяц. В сентябре в ПФ поступит очередную отчетность, что в августе данный пенсионер уже не работал.

Неработающий уже несколько месяцев пенсионер получит выплату с учетом индексации лишь в октябре. Лишь ноябрьская пенсия будет отображать в полном объеме индексацию и все те индексируемые средства, полагающиеся к пенсии с августа по октябрь включительно. Бюрократические проволочки занимают три месяца.

Если в прошлой статье мы вкратце рассказали о возможностях, которые даёт программа государственного софинансирования пенсии, то сегодня заглянем по ту сторону этой программы.

Суть программы

Напомним что, начиная с 2009 года, желающие могут воспользоваться предложением государства и внести от 2 до 12 тысяч рублей на свой пенсионный счёт, а государство удвоит эту сумму. И так можно делать каждый год. Эти деньги будут размещены в низкорисковые инструменты с низкой доходностью (пенсионными накоплениями нельзя рисковать!) и предполагается, что к старости скопится сумма, которая обеспечит дополнительный ежемесячный доход пенсионеру.

Это кажется весьма привлекательным, но только на первый взгляд. Если копнуть чуть глубже, обнаружатся интересные нюансы. О них позже.

Как происходит софинансирование пенсии государством?

Давайте разберём конкретный пример

Юрию Венедиктовичу сейчас 50 лет и в течение ближайших 10 лет он планирует принять участие в программе государственного софинансирования пенсии. Каждый год он откладывает с зарплаты 12.000 рублей и перечисляет их в пенсионный фонд, а там эти деньги удваиваются. Кроме того, пенсионный фонд инвестирует эти деньги под 10% годовых с целью как минимум сохранить от инфляции, а как максимум — приумножить. И так каждый год.

В итоге через 10 лет на счету Юрия Венедиктовича скопится 420.000 рублей. Расчёты приведены в таблице 1.

| Год | Сумма + % (без учёта взноса) | Ежегодный взнос | Сумма к концу года |

| 0 | 0 | 24000 | 24000 |

| 1 | 26400 | 24000 | 50400 |

| 2 | 55440 | 24000 | 79440 |

| 3 | 87384 | 24000 | 111384 |

| 4 | 122522 | 24000 | 146522 |

| 5 | 161175 | 24000 | 185175 |

| 6 | 203692 | 24000 | 227692 |

| 7 | 250461 | 24000 | 274461 |

| 8 | 301907 | 24000 | 325907 |

| 9 | 358498 | 24000 | 382498 |

| 10 | 420748 | 0 | 420748 |

Таблица 1 — Увеличение накопительной части пенсии при ежегодных взносах 24.000 рублей и ставке 10% годовых

Пояснение к таблице: например, Юрий В. отложил 12.000 + 12.000 от государства = 24.000 к концу года. К концу следующего года с учётом процентов сумма составит 26.400 (24.000 + 24.000*10%), да плюс ежегодный взнос 24.000 получится 50.400 рублей и т.д.

Хорошо, Юрий Венедиктович накопил 420 тысяч рублей. Теперь рассчитаем какова будет ежемесячная надбавка к пенсии, когда он выйдет на заслуженную пенсию. Сумма надбавки считается как сумма накоплений, поделённая на так называемый период выплаты пенсии, который равен 19 лет, то есть 228 месяцев (это оговорено в законе).

Ежемесячная надбавка к пенсии = 420000 / 228 = 1842 руб.

А сколько же будут давать те же 420000 рублей, положенные на депозит в банке под 10% годовых?

420000 * 10% / 12 мес = 3500 руб.

Ага, на 90% больше (почти в 2 раза), чем выплаты пенсионного фонда! И это при том, что сумма депозита остаётся при вас (в вашем распоряжении), в то время как из пенсионного фонда забрать эту сумму не получится.

Но здесь государство «помогало» своим ежегодным вкладом (итого за 10 лет получилось 120.000 рублей).

Альтернативный вариант получения надбавки к пенсии

Давайте сейчас рассчитаем, какова будет ежемесячная «добавка» у Юрия Венедиктовича, если он будет просто каждый год откладывать 12.000 рублей и относить на депозит в банке под 10% годовых.

| Год | Сумма + % (без учёта взноса) | Ежегодный взнос | Сумма к концу года |

| 0 | 0 | 12000 | 12000 |

| 1 | 13200 | 12000 | 25200 |

| 2 | 27720 | 12000 | 39720 |

| 3 | 43692 | 12000 | 55692 |

| 4 | 61261 | 12000 | 73261 |

| 5 | 80587 | 12000 | 92587 |

| 6 | 101846 | 12000 | 113846 |

| 7 | 125231 | 12000 | 137231 |

| 8 | 150954 | 12000 | 162954 |

| 9 | 179249 | 12000 | 191249 |

| 10 | 210374 | 0 | 210374 |

Таблица 2 — Увеличение суммы вклада при ежегодном взносе 12.000 рублей и ставке 10% годовых.

Через 10 лет в банке будет лежать 210 тысяч рублей. А ежемесячный доход будет составлять:

Ежемесячный доход = 210000 * 10% / 12 = 1750 руб.

То есть всего на 90 рублей меньше, чем в случае участия в программе софинансирования пенсии государством. При этом сам вклад остаётся в нашем распоряжении.

Софинансирование пенсии государством: что выбрать?

Вот такие интересные подробности открываются при рассмотрении программы государственного софинансирования пенсии.

Что выбрать? Подарить ли свои накопления государству или самому задуматься о будущем — решать только нам и никому больше. А ведь 10% годовых — это весьма маленькая доходность, при желании и должном опыте и знаниях можно вкладывать деньги гораздо выгоднее. Но это уже другая история…

Дума приняла в первом чтении поправки в Закон "О негосударственных пенсионных фондах", разрешающие получать накопительную и негосударственную пенсии на 5 лет раньше государственной. Напомним, что с 1 января пенсионный возраст будет повышен - до 60 лет для женщин и 65 для мужчин.

По мнению авторов законопроекта, это должно подтолкнуть людей самим копить себе на пенсию, чтобы в старости человек мог вести привычный образ жизни, а "не затягивать поясочек потуже", ведь, по данным ПФР, средняя страховая пенсия по старости сегодня чуть больше 15 000 рублей.

Накопить на пенсию не так уж сложно. Существует множество разных стратегий для богатых и бедных, молодых и не очень, для тех, кто хочет погружаться в тонкости финансовых операций, и тех, кто не хочет.

Думать о пенсии надо, начиная лет с 25-30. Раньше не стоит. В 20 лет лучше думать о профессии и карьере и все деньги - свои и родительские - вкладывать в это - учиться, читать, ходить на курсы, ездить на стажировки.

И, наоборот, если до пенсии остался год, а никаких накоплений нет, то тут уж ничего не поделаешь. Остается только попробовать извлечь выгоду из того, что умеешь и имеешь.

Сдавать квартиру, если есть вторая, или разменять свою на две, стать бебиситтером, печь пироги на заказ или шить - вариантов тоже много. Главное, не сидеть сложа руки, если здоровье позволяет.

Если до пенсии осталось 10, 20, 30 лет и даже 5, то на пенсию можно и нужно копить. Вот лишь три примера того, как это сделать.

Стратегия 1. Николаю 30. Он уже 7 лет работает в крупной IT-компании и за это время "вырос" от стажера до начальника отдела. Его зарплата 100 тысяч рублей, у него есть своя квартира, которая досталась от бабушки, на жизнь денег хватает и еще остаются.

Николай решил сам начать копить себе на старость. Ему хочется накопить побольше и интересно разобраться самому в том, как это можно сделать. Для таких "продвинутых" существует индивидуальный инвестиционный счет. Как объясняет финансовый консультант Наталья Смирнова, Николай через брокера (человека, который имеет право совершать операции на фондовом рынке) вкладывает деньги в ценные бумаги, которые отбирает сам или при помощи инвестконсультанта, - в акции, облигации, золото и пр. Можно купить один из самых низкорискованных инструментов на фондовом рынке - облигации федерального займа (ОФЗ). По надежности они сравнимы с банковским вкладом, а доходность выше.

Как просчитал Николай, если он будет вкладывать 35% своего дохода в различные акции, то в старости его собственная месячная добавка к пенсии будет такой же, как сегодняшняя зарплата.

Стратегия 2. Анне 45 лет, она 20 лет работает учителем в школе и получает 50 тысяч в месяц. Анна раньше не думала о пенсии, но из публикаций в СМИ и интернета поняла, что думать о прибавке к пенсии нужно самой. Обременять детей своей старостью она не хочет, но и вкладывать деньги в непонятные ей финансовые организации и инструменты боится. Вдруг все исчезнет? Она решает открыть вклад в банке. Ставки небольшие, но вклад застрахован (до 1,4 млн рублей вместе с процентами).

По подсчетам управляющего директора по розничным продуктам Абсолют Банка Антона Павлова, если Анна сейчас откроет вклад на 100 тысяч рублей (с процентной ставкой 5,95% и капитализацией процентов) и ежемесячно в течение 10 лет будет пополнять его на 3 тысячи рублей, то в итоге через 10 лет накопит 667 тысяч рублей. Если ежемесячные пополнения вклада будут 5 тысяч, то получится 992 тысячи рублей.

"Это, конечно, приблизительный расчет, так как сейчас в банках нет предложений по открытию вклада на срок 10 лет, поэтому вклад раз в 1-3 года будет пролонгироваться на новый срок на новых условиях", - подчеркивает Павлов.

Стратегия 3. Дмитрию 35 лет. Он узнал о существовании негосударственных пенсионных фондов, которые вкладывают деньги граждан в разные ценные бумаги (акции, облигации и пр.), получают прибыль и потом отдают накопленное пенсионерам. НПФы предлагают несколько вариантов инвестиционных портфелей для накопительной пенсии в рамках добровольного пенсионного страхования - более и менее рискованных, человеку надо выбрать один из них, перед тем как заключить договор. Государство регулирует НПФы и не дает им слишком сильно рисковать пенсионными деньгами. Все негосударственные пенсионные фонды участвуют в системе страхования вкладов. Накопления в рамках обязательного пенсионного страхования страхуются. Добровольные пенсионные накопления не страхуются. Однако Банк России разрабатывает соответствующий законопроект.

Как подсчитали Дмитрию сотрудники НПФ Сбербанка, если он будет отчислять в НПФ 3000 рублей ежемесячно, то после выхода на пенсию в течение 10 лет он будет получать от фонда каждый месяц около 30 тысяч рублей.

Есть и другие варианты, как накопить деньги на старость. Можно, к примеру, покупать золото, памятные монеты или картины. С годами они, как правило, дорожают. Но ценности надо умело хранить, ведь их могут и соседи затопить, и воры украсть…

Хороших пенсий должно быть много

Американцы стремятся к завершению трудовой деятельности иметь два, а то и три источника пенсионных доходов. В дополнение к социальной пенсии (от 300-500 до 2-3 тыс. долл. в месяц) и, возможно, пенсии работодателя в Соединенных Штатах популярны добровольные пенсионные программы, включая так называемую 401(k). Здесь все в руках самого американца. Средства на индивидуальный пенсионный счет в определенной пропорции перечисляют работодатель и сам сотрудник. Увеличить накопления можно за счет их инвестирования, стратегию которого определяет сам будущий пенсионер. Основным стимулом для отчислений в пенсионный фонд является их освобождение от подоходного налога. Поэтому существует годовой лимит на сумму взносов (около 50 тыс. долл.) с тем, чтобы наиболее состоятельные граждане не уводили таким образом свои доходы от налогообложения. Форма компенсаций разнообразна: по достижении возраста 59,5 года можно забрать всю сумму сразу или самому составить календарь выплат, определить их размер и частоту.

Пенсионная система в Италии состоит из базовой социальной и трудовой пенсий. По данным ОЭСР, среди стран организации Италия лидирует по доле госрасходов на пенсию - 16,3 процента от ВВП страны и 31,9 процента от госрасходов. На Апеннинах недавно ввели наследование пенсий, позволяющее супругам получить доступ к пенсионным счетам друг друга в случае смерти одного из партнеров.

Во Франции государственная система обеспечивает французам пенсию в размере 50-60 процентов от их трудового заработка. Но есть дополнительные возможности самостоятельно увеличить пенсии. В частности, это программа PERP, введенная в 2003 году. По этой схеме люди самостоятельно определяют суммы ежемесячных выплат в фонд PERP, которые возвращаются им в виде специальной добавочной ренты в течение всего пенсионного периода. Накопленные в PERP средства нельзя обналичить вплоть до выхода на пенсию (во Франции в 62 года).

В Бразилии родители могут начать откладывать в частный пенсионный фонд на старость своему чаду с первых дней его жизни. Через 30-40 лет эти деньги можно снять целиком или использовать как ежемесячную прибавку к государственной пенсии.

Заявления для получения денег не требуется – их перечислят пенсионерам на карты в течение июля.

Новая выплата в 12,7 тысячи рублей пенсионерам будет единовременной, получат ее порядка 1,5 млн россиян. Об этом ФБА "Экономика сегодня" рассказал профессор Финансового университета при Правительстве РФ Александр Сафонов.

Пенсионный фонд анонсировал, что в течение июля части россиян придут письма о доплате к пенсиям. На деньги могут рассчитывать участники программы накоплений. При этом одного только участия недостаточно. "Доплата производится пенсионерам, если после получения в 2019 году единовременной выплаты из средств пенсионных накоплений на их накопительный счет поступил инвестиционный доход, платежи в рамках Программы государственного софинансирования пенсии либо иные суммы", – пояснили в фонде.

Заявления для получения денег не требуется – их перечислят пенсионерам на карты в течение июля. В ПФР указывают, что в среднем речь идет о выплате в размере 12,7 тысячи рублей. Но в целом размер суммы будет разниться - у каждого получателя он индивидуальный. Указывается, что рассчитывать на деньги могут женщины, которым уже исполнилось 55 лет, и мужчины в возрасте от 60 лет и старше. Еще раньше могут получить деньги те, кто имеет право на досрочную пенсию.

Доплаты к пенсии в 2020 году: каким категориям прибавят, новые выплаты, план индексации

"Ничего необычного в этой доплате нет – она выдается в рамках программы накопительного пенсионного страхования, - отмечает Сафонов. – И есть определенное правило: как только на счету россиянина накапливается минимальная сумма, ее можно получить либо единовременно, либо в рамках аннуитета – частями, выплачиваемыми периодически по определенному графику.

Конечно, пенсионерам предпочтительно получить все средства разом. Законом предусматривается минимальная сумма в виде выплаты 12 тысяч рублей, но у кого-то она будет выше, так как средств накопилось больше. То есть если граждане к моменту выхода на пенсию накопили в рамках программы определенную сумму на счетах, то они получат доплату. Она выдается только один раз. Выплату получат порядка 1,5 млн россиян".

Средние пенсии в стране резко отличаются

"Также единовременно выплачиваются пенсионные накопления гражданам, которые не приобрели права на пенсию в связи с отсутствием требуемой продолжительности страхового стажа или необходимого количества пенсионных коэффициентов", – добавили в ПФР. Речь идет о россиянах, которые получали зарплаты ниже минимального размера оплаты труда или около МРОТ. Их пенсионные накопления минимальны.

В то же время ПФР привел статистику пенсий по регионам. Первые строчки по самым низким соцвыплатам приходятся на республики Северного Кавказа – Дагестан, Калмыкия, Ингушетия, Кабардино-Балкария, Карачаево-Черкесия. Там пенсионеры получают в среднем 11-12 тысяч рублей. А на размер выплат при выходе на пенсию оказывают влияние в том числе продолжительность стажа, размер оклада и повышающие коэффициенты. Самые высокие пенсии у жителей Крайнего Севера – вдвое выше кавказских.

Доплаты к пенсии в 2020 году: каким категориям прибавят, новые выплаты, план индексации

"Определяющим фактором столь впечатляющего разрыва в показателях средней пенсии является так называемая "северная надбавка" – повышающий коэффициент к зарплате, который получают жители северных регионов за труд в условиях сурового климата и повышенного риска для здоровья. Если выше средние зарплаты в регионе – соответственно, разниться будут и пенсии, которые граждане за период трудового стажа заработали отчислениями.

Кроме того, по официальным данным, самые низкие заработки у жителей Чечни - среднемесячная номинальная зарплата колеблется в районе 27,4 тысячи рублей. На Крайнем Севере получают значительно больше, оттого и средняя пенсия в этих регионах выше. Максимальные выплаты после завершения трудовой деятельности там составляют 28 тысяч рублей. И из-за повышающего коэффициента говорить о выравнивании пенсий не приходится", - подчеркивает Сафонов.

Индексация россиянам гарантирована

Доплаты к пенсии в 2020 году: каким категориям прибавят, новые выплаты, план индексации

Военные пенсии в этом году государство проиндексировало на 3%, обычные и по потере кормильца – на 6,6%. То есть государство продолжает выполнять обязательства, взятые в рамках программы пенсионных изменений. Они подразумевают, что до 2024 года индексация будет проводиться на уровень, существенно превышающий инфляцию. Такая политика приведет к тому, что средняя пенсия в России к 2024 году ощутимо вырастет, подняв уровень жизни пожилым россиянам.

Так, в рамках программы в текущем году средняя пенсия по России составит порядка 16 тысяч рублей. Уже в 2021-м этот показатель дойдет до 17,4 тысячи. А к 2024-му – до 20 тысяч. А с 2025 года начнет действовать новый порядок пересчета. Пенсионный балл и фиксированные выплаты станут расти на уровень инфляции с возможностью дополнительной индексации – если значительно повысится среднемесячная номинальная зарплата.

Доплаты к пенсии в 2020 году: каким категориям прибавят, новые выплаты, план индексации

"Россиянам не стоит беспокоиться насчет получения обещанных правительством пенсионных выплат – эти средства защищены. Пенсионный фонд в обязательном порядке ежегодно софинансируется из государственного бюджета на размер дефицита, который у него по разным причинам ежегодно возникает. Они могут быть связаны с решениями по введению пенсионных льгот в отношении отраслей экономики или отдельных категорий граждан. Либо субсидии требуются, чтобы повысить выплаты до минимального уровня жизни в регионах.

В среднем российские пенсионеры в этом году получат прибавку в рамках индексации в 940 рублей – кто-то больше, другие меньше. Но выплату этих денег уже в повышенном размере государство гарантирует", - заключает Александр Сафонов.

Дума приняла в первом чтении поправки в Закон "О негосударственных пенсионных фондах", разрешающие получать накопительную и негосударственную пенсии на 5 лет раньше государственной. Напомним, что с 1 января пенсионный возраст будет повышен - до 60 лет для женщин и 65 для мужчин.

По мнению авторов законопроекта, это должно подтолкнуть людей самим копить себе на пенсию, чтобы в старости человек мог вести привычный образ жизни, а "не затягивать поясочек потуже", ведь, по данным ПФР, средняя страховая пенсия по старости сегодня чуть больше 15 000 рублей.

Накопить на пенсию не так уж сложно. Существует множество разных стратегий для богатых и бедных, молодых и не очень, для тех, кто хочет погружаться в тонкости финансовых операций, и тех, кто не хочет.

Думать о пенсии надо, начиная лет с 25-30. Раньше не стоит. В 20 лет лучше думать о профессии и карьере и все деньги - свои и родительские - вкладывать в это - учиться, читать, ходить на курсы, ездить на стажировки.

И, наоборот, если до пенсии остался год, а никаких накоплений нет, то тут уж ничего не поделаешь. Остается только попробовать извлечь выгоду из того, что умеешь и имеешь.

Сдавать квартиру, если есть вторая, или разменять свою на две, стать бебиситтером, печь пироги на заказ или шить - вариантов тоже много. Главное, не сидеть сложа руки, если здоровье позволяет.

Если до пенсии осталось 10, 20, 30 лет и даже 5, то на пенсию можно и нужно копить. Вот лишь три примера того, как это сделать.

Стратегия 1. Николаю 30. Он уже 7 лет работает в крупной IT-компании и за это время "вырос" от стажера до начальника отдела. Его зарплата 100 тысяч рублей, у него есть своя квартира, которая досталась от бабушки, на жизнь денег хватает и еще остаются.

Николай решил сам начать копить себе на старость. Ему хочется накопить побольше и интересно разобраться самому в том, как это можно сделать. Для таких "продвинутых" существует индивидуальный инвестиционный счет. Как объясняет финансовый консультант Наталья Смирнова, Николай через брокера (человека, который имеет право совершать операции на фондовом рынке) вкладывает деньги в ценные бумаги, которые отбирает сам или при помощи инвестконсультанта, - в акции, облигации, золото и пр. Можно купить один из самых низкорискованных инструментов на фондовом рынке - облигации федерального займа (ОФЗ). По надежности они сравнимы с банковским вкладом, а доходность выше.

Как просчитал Николай, если он будет вкладывать 35% своего дохода в различные акции, то в старости его собственная месячная добавка к пенсии будет такой же, как сегодняшняя зарплата.

Стратегия 2. Анне 45 лет, она 20 лет работает учителем в школе и получает 50 тысяч в месяц. Анна раньше не думала о пенсии, но из публикаций в СМИ и интернета поняла, что думать о прибавке к пенсии нужно самой. Обременять детей своей старостью она не хочет, но и вкладывать деньги в непонятные ей финансовые организации и инструменты боится. Вдруг все исчезнет? Она решает открыть вклад в банке. Ставки небольшие, но вклад застрахован (до 1,4 млн рублей вместе с процентами).

По подсчетам управляющего директора по розничным продуктам Абсолют Банка Антона Павлова, если Анна сейчас откроет вклад на 100 тысяч рублей (с процентной ставкой 5,95% и капитализацией процентов) и ежемесячно в течение 10 лет будет пополнять его на 3 тысячи рублей, то в итоге через 10 лет накопит 667 тысяч рублей. Если ежемесячные пополнения вклада будут 5 тысяч, то получится 992 тысячи рублей.

"Это, конечно, приблизительный расчет, так как сейчас в банках нет предложений по открытию вклада на срок 10 лет, поэтому вклад раз в 1-3 года будет пролонгироваться на новый срок на новых условиях", - подчеркивает Павлов.

Стратегия 3. Дмитрию 35 лет. Он узнал о существовании негосударственных пенсионных фондов, которые вкладывают деньги граждан в разные ценные бумаги (акции, облигации и пр.), получают прибыль и потом отдают накопленное пенсионерам. НПФы предлагают несколько вариантов инвестиционных портфелей для накопительной пенсии в рамках добровольного пенсионного страхования - более и менее рискованных, человеку надо выбрать один из них, перед тем как заключить договор. Государство регулирует НПФы и не дает им слишком сильно рисковать пенсионными деньгами. Все негосударственные пенсионные фонды участвуют в системе страхования вкладов. Накопления в рамках обязательного пенсионного страхования страхуются. Добровольные пенсионные накопления не страхуются. Однако Банк России разрабатывает соответствующий законопроект.

Как подсчитали Дмитрию сотрудники НПФ Сбербанка, если он будет отчислять в НПФ 3000 рублей ежемесячно, то после выхода на пенсию в течение 10 лет он будет получать от фонда каждый месяц около 30 тысяч рублей.

Есть и другие варианты, как накопить деньги на старость. Можно, к примеру, покупать золото, памятные монеты или картины. С годами они, как правило, дорожают. Но ценности надо умело хранить, ведь их могут и соседи затопить, и воры украсть…

Хороших пенсий должно быть много

Американцы стремятся к завершению трудовой деятельности иметь два, а то и три источника пенсионных доходов. В дополнение к социальной пенсии (от 300-500 до 2-3 тыс. долл. в месяц) и, возможно, пенсии работодателя в Соединенных Штатах популярны добровольные пенсионные программы, включая так называемую 401(k). Здесь все в руках самого американца. Средства на индивидуальный пенсионный счет в определенной пропорции перечисляют работодатель и сам сотрудник. Увеличить накопления можно за счет их инвестирования, стратегию которого определяет сам будущий пенсионер. Основным стимулом для отчислений в пенсионный фонд является их освобождение от подоходного налога. Поэтому существует годовой лимит на сумму взносов (около 50 тыс. долл.) с тем, чтобы наиболее состоятельные граждане не уводили таким образом свои доходы от налогообложения. Форма компенсаций разнообразна: по достижении возраста 59,5 года можно забрать всю сумму сразу или самому составить календарь выплат, определить их размер и частоту.

Пенсионная система в Италии состоит из базовой социальной и трудовой пенсий. По данным ОЭСР, среди стран организации Италия лидирует по доле госрасходов на пенсию - 16,3 процента от ВВП страны и 31,9 процента от госрасходов. На Апеннинах недавно ввели наследование пенсий, позволяющее супругам получить доступ к пенсионным счетам друг друга в случае смерти одного из партнеров.

Во Франции государственная система обеспечивает французам пенсию в размере 50-60 процентов от их трудового заработка. Но есть дополнительные возможности самостоятельно увеличить пенсии. В частности, это программа PERP, введенная в 2003 году. По этой схеме люди самостоятельно определяют суммы ежемесячных выплат в фонд PERP, которые возвращаются им в виде специальной добавочной ренты в течение всего пенсионного периода. Накопленные в PERP средства нельзя обналичить вплоть до выхода на пенсию (во Франции в 62 года).

В Бразилии родители могут начать откладывать в частный пенсионный фонд на старость своему чаду с первых дней его жизни. Через 30-40 лет эти деньги можно снять целиком или использовать как ежемесячную прибавку к государственной пенсии.

В 2017 году в Карелии начали выходить на пенсию граждане 1967 рождения. Точнее гражданки, если не брать во внимание профессии, дающие право раннего выхода на пенсию. В рамках пенсионной реформы 1967 год рождения имеет принципиальное значение. Именно с этого момента начинается история «разветвления» пенсии — на страховую и накопительную. Самое время узнать, что же накопили 50-летние женщины из Карелии, оформляющие в этом году пенсию.

Помочь разобраться в хитросплетениях пенсионного законодательства мы попросили специалистов карельского отделения ПФР. Лично я доразбиралась до того, что обнаружила на своем индивидуальном лицевом счете «бесхозные» 23 тысячи рублей, о существовании которых даже не подозревала.

В условиях «глубокой заморозки»

У граждан 1967 года рождения и моложе, вне зависимости, мужчина это или женщина, сформированы пенсионные права, дающие право на получение двух пенсий — страховой и накопительной. Как объяснили в карельском отделении ПФР, при выходе на пенсию у них появляется выбор: можно назначить одну пенсию, а со второй повременить, можно получать сразу две пенсии, а можно, при определенных условиях, получить полностью сумму, образовавшуюся в рамках накопительной пенсии.

То, каким математическим законам подчиняется накопительная пенсия, лучше проиллюстрировать конкретным примером.

Например, сумма, сформировавшаяся в виде накопительной части, составляет 120 тысяч рублей. Для того чтобы понять, сколько вы будете получать в виде накопительной части ежемесячно, нужно разделить 120 тысяч рублей на 240 (установленный на 2017 год среднестатистический период выплаты). У вас выйдут 500 рублей в месяц, которые принципиально вашу жизнь не улучшат.

На 2018 год планируется установить среднестатистический период выплаты 246. Грубо говоря, если две женщины — одна 1967, а другая 1968 года рождения — к выходу на пенсию накопили одну и ту же сумму, то выиграет та, которая вышла в 2017 году. В 2018 году накопительная пенсия составит уже не 500 рублей, а всего 487,80 рубля.

Но если человек отложит получение пенсии, то ему предоставляют льготные условия, позволяющие получить в будущем пенсию большего размера. Правда, насколько выгодной будет эта прибавка, лучше прикинуть в каждом случае индивидуально, чтобы понимать, стоит ли овчинка выделки.

Есть еще один принципиальный момент, который может перечеркнуть саму идею накопительной пенсии. По закону у граждан 1967 года и моложе 16% фонда заработной платы идут на страховую часть и 6% — на накопительную. Однако с 2015 года объявлен мораторий, и 6% идут не на накопительную пенсию, а на страховую. Фактически сейчас на индивидуальных лицевых счетах граждан отражена сумма накоплений, которая образовалась с 2002 по 2013 год, плюс инвестиционный доход, начисляемый ежегодно. Никто сегодня не может с уверенностью сказать, как долго продлится мораторий и что будет с накопительной частью, которая сейчас меняется только в зависимости от инвестиционной результативности того фонда, где хранятся ваши пенсионные накопления.

Браво «многостаночникам»

Парадоксально, но для тех, кто имеет большие заработки, существует ограничение взносов на пенсионное страхование по фонду оплаты труда. На 2017 год предельный размер фонда оплаты труда, с которого идут перечисления в пенсионный фонд, установлен в размере 876 тысяч рублей (это зарплата в 73 тысячи рублей в месяц). Другими словами, сколько бы вы ни заработали, пенсионные отчисления пойдут только с этой суммы.

Правда, и здесь есть нюансы.

При назначении пенсии выигрывают те, кто официально трудился сразу в нескольких организациях, то есть имел подработку. Ведь ограничение по фонду оплаты труда распространяется только на одно место работы.

И если вы, скажем, в одном месте зарабатываете 50 тысяч рублей в месяц и в другом аналогичную сумму, то пенсионные отчисления пойдут не с 73 тысяч рублей, как установлено законом, а со 100 тысяч рублей. А значит, в будущем вы будете иметь преимущества перед человеком, который трудился на одном месте, имея официальный заработок в 100 тысяч рублей.

Правда, с 1 января 2015 года, когда перешли на балльную систему, было введено ограничение на количество баллов, которые можно заработать в течение года.

Пять процентов, которые имеют значение

Но вернемся к молодым пенсионерам. Пенсии, назначенные женщинам 1967 года рождения, вышедших на пенсию в этом году, в большинстве случаев варьируются от 8,8 тысячи рублей в месяц до 14 тысячи рублей. При этом средний размер пенсии в Карелии в мае 2017 года составил 16,7 тысячи рублей.

Сегодня в Карелии две пенсии — накопительную и страховую — имеют около 300 человек. Почему так мало? Ответ очевиден: подавляющее большинство предпочитают взять всю сумму накоплений сразу. Только взять все и сразу может не каждый.

Кто же имеет право сразу получить всю сумму пенсионных накоплений, которая чаще всего составляет 170-200 тысяч рублей? И здесь мы вновь сталкиваемся с парадоксом пенсионного законодательства. На практике накопительная пенсия чаще всего назначается людям с низкой страховой пенсией. А те, у кого она повыше, могут получить свои накопления одной, часто весьма внушительной суммой, а не «размазывать» ее по 300-500 рублей на всю оставшуюся жизнь. Водораздел, разделяющий пенсионеров, проходит в области чистой математики.

Если ваша накопительная пенсия, рассчитанная путем деления пенсионных сбережений на среднестатистический период выплаты, будет меньше 5% суммы накопительной и страховой пенсии, то вы в числе счастливчиков и смело можете забирать свои денежки. Если больше 5%, то вам не повезло — придется довольствоваться ежемесячной прибавкой в виде накопительной пенсии, которая пока редко перешагивает отметку в тысячу рублей.

Для наглядности приведем конкретный пример. Предположим, на лицевом счете у женщины 1967 года рождения накопилось 130 тысяч рублей, а ее страховая пенсия составляет 9 тысяч рублей. При выходе на пенсию в 2017 году ее накопительная пенсия составит 541,67 рубля (130 000 рублей : 240 — среднестатистический период выплаты, установленный на 2017 год). Теперь складываем пенсии — получается 9 541,67 рубля. В наших расчетах это 100%. От этой суммы накопительная пенсия в 541,67 рубля составит 5,6%. Значит, женщине не светит получить 130 тысяч рублей. Она будет получать две пенсии — 9 тысяч рублей и 541,67 рубля.

А теперь другой вариант: накопительная часть у другой 50-летней женщины тоже 130 тысяч рублей, а вот страховая пенсия у нее 14 тысяч рублей. Проводим аналогичные расчеты. Получается, что накопительная пенсия в 541,67 рубля составляет всего 3,7% от суммы двух пенсий — 14541,67 рубля. Этой пенсионерке улыбнулась удача: она может сразу получить 130 тысяч рублей, а не растягивать на всю жизнь сомнительное удовольствие в виде жалких 541 рубля или чуть больше, но каждый месяц.

Фонды на удаленке

В карельском отделении ПФР объяснили, что «замораживание» поступлений на накопительной пенсии было связано с проверками негосударственных пенсионных фондов, когда всплыло немало нарушений.

Сейчас пенсионные накопления, находящиеся в частных пенсионных фондах, застрахованы на случай их банкротства. Правда, при неблагоприятном сценарии пенсионеру компенсируют не всю сумму вместе с процентами, а только те деньги, которые в виде пенсионных отчислений направлял работодатель.

Условия получения накопительной части пенсии в негосударственном фонде такие же, как и в ПФР. Правда, если деньги лежат в негосударственном пенсионном фонде, то обращаться нужно именно туда, где они хранятся. В связи с тем, что многие негосударственные фонды в условиях кризиса сократили свои офисы в регионах, у граждан, оформляющих пенсию, возникают дополнительные сложности. Нужно либо ехать в Москву или Питер, либо оформлять нотариально заверенное заявление, за которое придется дополнительно заплатить, и отправляться в головной офис.

В поисках накоплений

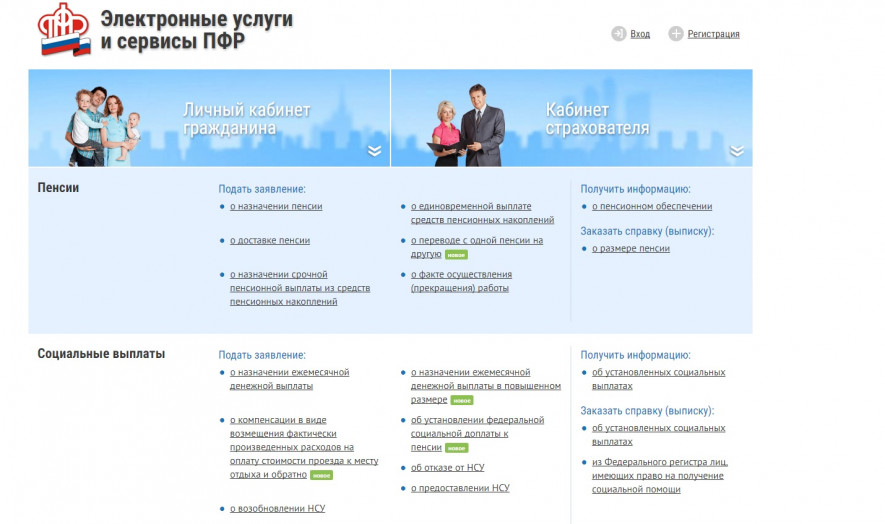

Во время визита в карельское отделение ПФР я невольно задумалась: а какова судьба моей накопительной пенсии? Ведь для людей моего возраста существовала накопительная система, которую потом отменили. Как я ни напрягала память, но так и не вспомнила, предлагали ли мне при выходе на пенсию произвести какие-то манипуляции с накопительной частью. Мой вопрос о том, как проверить судьбу пенсионных накоплений, решили очень быстро. Оказывается, в моем личном кабинете ПФР, а я не так давно оформила туда доступ, есть вся эта информация.

В личном кабинете нужно найти раздел «Формирование пенсионных прав» и перейти в подраздел «Получить информацию о сформированных пенсионных правах». В конце странички будет надпись «информация о пенсионных накоплениях». Щелкнув по ней, вы найдете то, что ищете. Я с удивлением обнаружила порядка 23 тысяч рублей, о которых даже не подозревала.

В личном кабинете не видно, откуда возникла эта сумма. Но вернуть ее не сложно. Вот самый простой способ получить деньги на свой банковский счет.

Для этого достаточно в разделе «Пенсии» найти подраздел «о назначении единовременной пенсионной выплаты из средств пенсионных накоплений». Зайдя в этот подраздел, вам столкнетесь с необходимостью заполнить несложное заявление и указать номер вашего банковского счета. После этого жмете на окошечко «оправить» и все. Вы сразу же увидите, что вашему заявлению присвоен идентификационный номер, который лучше сохранить. Он поможет вам при необходимости отслеживать движение вашего обращения.

Специалисты Пенсионного фонда рассказали, что по закону от момента подачи заявления до реального перечисления денег проходит 3 месяца. В любом случае искренне советую проверить состояние вашего индивидуального лицевого счета. Времени затратите немного, а приятный сюрприз никому не помешает.

Читайте также: