Как правильно заполнить отчет в пфр образец

Какой использовать бланк

Действующий бланк отчёта СЗВ-ТД для заполнения утверждён Приложением 1 к постановлению правления ПФР от 25.12.2019 № 730п (далее – Постановление № 730п).

Официальное название формы СЗВ-ТД – «Сведения о трудовой деятельности зарегистрированного лица». Она занимает 1 лист и выглядит так:

Указанным постановлением ПФР также утверждён порядок заполнения формы СЗВ-ТД (Приложение 2).

Как видно, форма СЗВ-ТД состоит условно из 6 частей:

1. Сведения о страхователе (работодателе).

2. Сведения о зарегистрированном лице (работнике).

3. Отметки о фактах подачи заявлений (о продолжении ведения бумажной трудовой книжки, о предоставлении электронных сведений о трудовой деятельности по форме СЗВ-ТД).

4. Отчётный период.

5. Непосредственно информация о трудовой деятельности.

+ выходные данные.

По сути, отчёт СЗВ-ТД (вместе с СТД-Р для работника) – это и есть электронная трудовая книжка (выписка из неё). Он содержит сведения о трудовой деятельности зарегистрированного лица, его приеме на работу, переводах на другую постоянную работу и об увольнении.

Далее рассмотрим порядок заполнения каждой из этих частей СЗВ-ТД, но сначала общие требования к оформлению отчета.

Где брать данные для СЗВ-ТД

Форму СЗВ-ТД заполняют на основании приказов (распоряжений), иных решений или документов, подтверждающих оформление трудовых отношений. При этом СЗВ-ТД – документ персонифицированного учета.

Кого включать в СЗВ-ТД

СЗВ-ТД заполняют и сдают в территориальный орган ПФР на всех зарегистрированных лиц (вкл. совместителей и дистанционщиков):

- с которыми заключены или прекращены трудовые (служебные) отношения в соответствии с ТК РФ или иными федеральными законами;

- в отношении которых имели место другие кадровые изменения (в т. ч. перевод на другую постоянную работу, установление второй и последующей профессии или иной квалификации, отмена ранее произведенных мероприятий и др.);

- в случае подачи работником заявления о продолжении ведения бумажной трудовой (ст. 66 ТК РФ) либо о выдаче ему работодателем электронных сведений о трудовой деятельности (ст. 66.1 ТК РФ).

Из Постановления № 730п до конца не ясно, нужно ли подавать СЗВ-ТД на директора – единственного учредителя. Как действовать, подсказывает КонсультантПлюс:

Особенности регулирования труда руководителя организации установлены в гл. 43 ТК РФ. Однако в ст. 273 ТК РФ сказано, что положения указанной главы не распространяются на директора, являющегося единственным учредителем.

Заполнение СЗВ-ТД в первый раз

При сдаче формы СЗВ-ТД на работника впервые работодатель отражает сведения о его трудовой деятельности (о последнем кадровом мероприятии) по состоянию на 1 января 2020 года у себя.

Если в течение 2020 года по работнику не было кадровых мероприятий и/или он не подавал заявление о продолжении ведения бумажной трудовой книжки либо о представлении электронных сведений о трудовой деятельности соответствующие сведения по состоянию на 01.01.2020 у данного работодателя на такого сотрудника заполняют и сдают не позднее 15 февраля 2021 года.

Практика показывает, что заполнение формы СЗВ-ТД впервые чревато серьёзными недочётами. Посмотреть основные ошибки при оформлении отчёта СЗВ-ТД в первый раз можно в КонсультантПлюс:

Работодатели, у которых с начала 2020 года были кадровые изменения, впервые сдали отчет по форме СЗВ-ТД. На практике самыми распространенными ошибками были следующие: … (читать далее).

Форма заполнения

Если численность работающих менее 25, может заполнять бумажную форму СЗВ-ТД. Когда 25 и более – заполняют только электронно.

На бумаге СЗВ-ТД заполняют чернилами, шариковой ручкой (любые цвета, кроме красного и зеленого) печатными буквами или на компьютере.

Поскольку СЗВ-ТД – это вид кадровой отчётности работодателя, предусмотрена соответствующая ответственность. Чем грозят просрочки и ошибки, обобщено в КонсультантПлюс:

За неподачу в срок, подачу неполных или недостоверных сведений о трудовой деятельности предусмотрено предупреждение или штраф. Он составляет: …

Заполнение сведений о работодателе

Поле «Регистрационный номер в ПФР»

Указывают регистрационный номер работодателя, присвоенный ПФР при регистрации в качестве страхователя по обязательному пенсионному страхованию.

Он должен состоять из 12 цифр по следующему формату:

Поле «Работодатель (наименование)»

Это может быть название:

- организации – в соответствии с учредительными документами (допустимо в латинской транскрипции);

- отделения иностранной компании, ведущей деятельность на территории России;

- обособленного подразделения.

Если СЗВ-ТД заполняет ИП/адвокат/частный нотариус/глава КФХ он указывает его фамилию, имя, отчество (при наличии) полностью без сокращений в соответствии с документом, удостоверяющим личность.

Поле «ИНН»

Указывают идентификационный номер налогоплательщика.

Работодатель-юрлицо

Работодатель-физлицо

Если ИНН из 10 знаков, в двух последних клетках ставят прочерк.

Поле «КПП»

Указывают код причины постановки на учет.

Организация

Обособленное подразделение

Заполнение сведений о работнике

Поля «Фамилия», «Имя», «Отчество (при наличии)»

Заполняют на русском языке в именительном падеже полностью, без сокращений или замены имени и отчества инициалами.

Поля «Фамилия» и/или «Имя» обязательны для заполнения.

Распространённая на практике ситуация – изменение работником фамилии. Нужно ли это отражать в СЗВ-ТД, объяснено в КонсультантПлюс:

В этом случае в бумажной трудовой книжке запись делают. Зачеркивают одной чертой прежнюю фамилию и вписывают новую. При этом на внутренней стороне обложки трудовой книжки указывают реквизиты подтверждающих документов и заверяют запись.

Поле «Дата рождения»

Указывают дату рождения работника.

Поле «СНИЛС»

Страховой номер индивидуального лицевого счета зарегистрированного лица, в отношении которого заполняют форму СЗВ-ТД.

СНИЛС должен состоять из 11 цифр. Формат может быть двух вариантов:

У организации могут отсутствовать работники и не заключен отдельный договор с руководителем. Нужно ли заполнять и сдавать так называемую нулевую форму СЗВ-ТД, знает КонсультантПлюс:

Форма СЗВ-ТД заполняется и представляется страхователями в территориальный орган ПФР на всех зарегистрированных лиц (включая лиц, работающих по совместительству и на дистанционной работе), с которыми заключены или прекращены трудовые (служебные) отношения в соответствии с ТК РФ или иными федеральными законами, в отношении которых… (читать далее).

Заполнение сведений о дате подачи заявления о продолжении ведения трудовой книжки либо о предоставлении сведений о трудовой деятельности

Поле «Дата подачи»

Указывают дату подачи соответствующего заявления в формате ДД.ММ.ГГГГ.

Это поле заполняет тот работодатель, которому подано заявление.

Если нужно скорректировать дату подачи одного из заявлений, заполняют СЗВ-ТД, где в соответствующей строке указывают новую дату подачи заявления.

Поле «Признак отмены»

Указывают ранее указанную дату и проставляют знак «X» при необходимости отмены ранее представленных сведений о подаче заявлений.

Заполнение сведений об отчетном периоде

Заполняют при ежемесячной сдаче формы СЗВ-ТД.

Номер месяца календарного года указывают в формате ММ, а год, за который сдаете форму СЗВ-ТД, – в формате ГГГГ.

Заполнение сведений о трудовой деятельности

Графа «№ п/п»

Указывают порядковый номер кадрового мероприятия.

Графа «Дата (число, месяц, год) приема, перевода, увольнения»

Дата кадрового мероприятия в формате ДД.ММ.ГГГГ.

Графа «Сведения о приеме, переводе, увольнении»

Возможны следующие мероприятия:

Код

Наименование мероприятия

Полное наименование мероприятия

На практике возможен перевод сотрудника с временной работы на постоянную. Но в правилах заполнения формы СЗВ-ТД эта ситуация не отражена. Нужно ли в этом случае сдавать СЗВ-ТД на работника, есть разъяснение с учётом позиции Роструда в КонсультантПлюс:

При переводе работника на другую работу работодатель обязан заключить с ним дополнительное соглашение (ст. 72 ТК РФ)…

При переименовании работодателя одновременно указывают:

- в графе «Дата (число, месяц, год) приема, перевода, увольнения» – дату, с которой произошло изменение наименования страхователя, в формате ДД.ММ.ГГГГ;

- в графе «Трудовая функция (должность, профессия, специальность, квалификация, конкретный вид поручаемой работы), структурное подразделение» – что «Старое наименование» с ДД.ММ.ГГГГ переименовано в «Новое наименование страхователя»;

- в графах «Наименование документа», «Дата», «Номер документа» – реквизиты приказов (распоряжений), иных решений или документов, подтверждающих изменение наименования.

Графа «Трудовая функция (должность, профессия, специальность, квалификация, конкретный вид поручаемой работы), структурное подразделение»

- наименование должности (работы), специальности, профессии с указанием квалификации;

- конкретный вид поручаемой работы;

- наименование структурного подразделения (если условие о работе в конкретном структурном подразделении включено в трудовой договор).

Записи делают в соответствии со штатным расписанием работодателя.

Если в соответствии с федеральными законами выполнение работ по определенным должностям, специальностям или профессиям связано с предоставлением льгот либо наличием ограничений, то наименования этих должностей, специальностей или профессий и квалификационные требования к ним должны соответствовать квалификационным справочникам или соответствующим положениям профессиональных стандартов (ст. 57 и 195.3 ТК РФ) или реестров соответствующих должностей.

Для государственных и муниципальных служащих также указывают код должности по соответствующему реестру должностей.

Установление (присвоение) работнику второй и последующей профессии, специальности или иной квалификации заполняют с указанием разрядов, классов или иных категорий. Это может быть класс, категория, классный чин и т. п.

Иногда имеет место переименование должности работника. Является ли это кадровым мероприятием для целей заполнения отчёта СЗВ-ТД – вопрос спорный. Но хорошо аргументированная позиция на этот счёт есть в КонсультантПлюс:

Переименование должности возможно при условии, что трудовая функция работника остается неизменной. При этом важно учитывать, что переименование должности допускается только по соглашению сторон трудового договора и оформляется в письменной форме и отражается в штатном расписании (ст. 72 ТК РФ). При этом перевода по смыслу ст. 72.1 ТК РФ не возникает.

Графа «Код выполняемой функции (при наличии)»

Заполняют с 01.01.2021 и при наличии указывают соответствующий код, состоящий из семи цифро-буквенных знаков в формате XX.XXX-X-X, где:

- первые пять цифр, разделенные точкой – это код наименования вида профессиональной деятельности (берут из разд. I профстандарта), содержащего обобщенную трудовую функцию, к которой относится выполняемая сотрудником работа по должности (профессии), специальности (берут из разд. III профстандарта);

- последние два цифро-буквенных знака (берут из разд. II профстандарта) – буквенный знак кода обобщенной трудовой функции и цифровой знак – уровень квалификации, к которому относится данная обобщенная трудовая функция.

Графа «Причины увольнения, пункт, часть статьи, статья Трудового кодекса Российской Федерации, федерального закона»

Указывают без каких-либо сокращений:

- Причину прекращения трудового договора в соответствии с положениями ТК РФ или иного федерального закона.

- Пункт, часть статьи, статью Трудового кодекса РФ или иного ФЗ как основания для увольнения.

Учтите, что в связи с коронавирусом в 2020 году Правительству РФ пришлось быстрее ввести новые укороченные сроки сдачи СЗВ-ТД. О них сообщил сам Пенсионный фонд. Текст этого официального сообщения есть в КонсультантПлюс:

Изменение сроков подачи сведений о приеме на работу и увольнении вызвано сложившейся эпидемиологической обстановкой и принимаемыми государством мерами по снижению роста безработицы и напряженности на рынке труда.

Графа «Наименование документа»

Это данные документа, подтверждающего оформление (прекращение) трудовых отношений (приема, перевода, приостановления, увольнения и т. д.). Указывают:

- наименование документа;

- дату и номер (приказа, распоряжения, иного решения или документа работодателя).

Графа «Дата»

Указывают в формате ДД.ММ.ГГГГ.

Графа «Номер документа»

Номер приказа (распоряжения) или иного документа.

Знак «№» не указывают.

Графа «Признак отмены записи сведений о приеме, переводе, увольнении»

Проставляют знак «X», если нужно отменить ранее сданные сведения о трудовой деятельности. В этом случае сдают СЗВ-ТД, заполненную в полном соответствии с первоначальной записью, которую необходимо отменить.

Если же нужно скорректировать (исправить) ранее сданные сведения, необходимо:

- Проставить знак «X».

- В следующей строке указать скорректированные (исправленные) сведения.

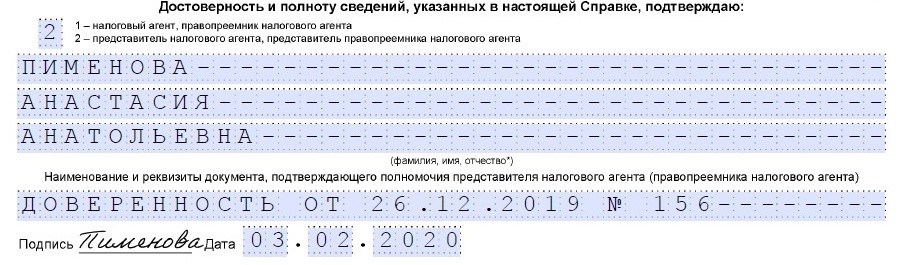

Заполнение выходных данных

СЗВ-ТД заверяют подписью руководителя или доверенного лица и печатью организации (при наличии).

Работодатель, не являющийся юрлицом, заверяет личной подписью.

Позиции «Наименование должности руководителя», «Расшифровка подписи» (указывают Ф.И.О. полностью) обязательны к заполнению.

Электронную форму СЗВ-ТД подписывают усиленной квалифицированной электронной подписью.

Пример заполнения СЗВ-ТД: образец

Допустим, что ООО «Гуру» заполняет форму СЗВ-ТД на бухгалтера Широкову Е.А., которая уволилась 21.08.2020 по собственному желанию.

Далее по ссылке показан правильный и полностью заполненный данным ООО образец отчёта СЗВ-ТД по уволенной сотруднице. Его можно посмотреть, бесплатно скачать и использовать в работе.

Понятно, что обязанность заполнять и сдавать в ПФР отчёт СЗВ-ТД не ограничивается только случаями увольнения. Другие примеры заполнения – для приёма на работу/при переводе/подаче заявления о выборе формы трудовой книжки – есть в КонсультантПлюс:

С 2020 г. надо сдавать в ПФР новую форму – СЗВ-ТД на каждого работника, которому вы внесли запись в раздел трудовой книжки “Сведения о работе”. Например, при приеме на работу, увольнении или переводе. Также надо сдать СЗВ-ТД при получении заявления о продолжении ведения трудовой книжки или об отказе от нее (п. 1.4 Порядка заполнения СЗВ-ТД).

Обзоры КонсультантПлюс

Что такое РСВ-1 — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 3 квартал — до 30.10.2020.

Единая форма расчета по страховым взносам за 2020 год (РСВ) утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Отчет включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, заменив собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только по взносам «на травматизм». Форма РСВ-1 для ПФР упразднена полностью и больше не применяется страхователями.

Сроки сдачи

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, единый расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Сроки сдачи отчетности определены до 30-го числа месяца, следующего за отчетным периодом. При совпадении с выходным днем переносятся сроки сдачи отчетности, расчет по страховым взносам за 3 квартал 2020 года сдают до 30 октября (пятница). Если не успеть, последуют санкции за несвоевременную сдачу. Сроки направления отчета в налоговые органы за все отчетные периоды 2020 года приведены в таблице:

За I квартал 2020 года

За 6 месяцев 2020 года

За 9 месяцев 2020 года

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций: принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявляют о себе головные организации, подав заявление, форма которого утверждена приказом ФНС России от 10.01.2017 № ММВ-7-14/4@.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2020 года. Новая форма насчитывает 11 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Подробные разъяснения, как заполнить расчет по страховым взносам, приведены в приложении № 2 к приказу, которым он утвержден. Страницы необходимо пронумеровать сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18.

Округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки. Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Обратите внимание, что вам больше не нужен образец заполнения РСВ-1 — ПФР в 2020 году этот документ не запрашивает, хотя и вправе оштрафовать за несдачу отчета до 2017 года, когда администрировал этот процесс (см. постановление АС Волго-Вятского округа от 24.12.2018 по делу № А29-4848/2018).

Как заполнить отчет РСВ: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Для примера возьмем организацию, которая начала вести деятельность в III квартале 2020 года. В ней трудоустроены два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера, выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

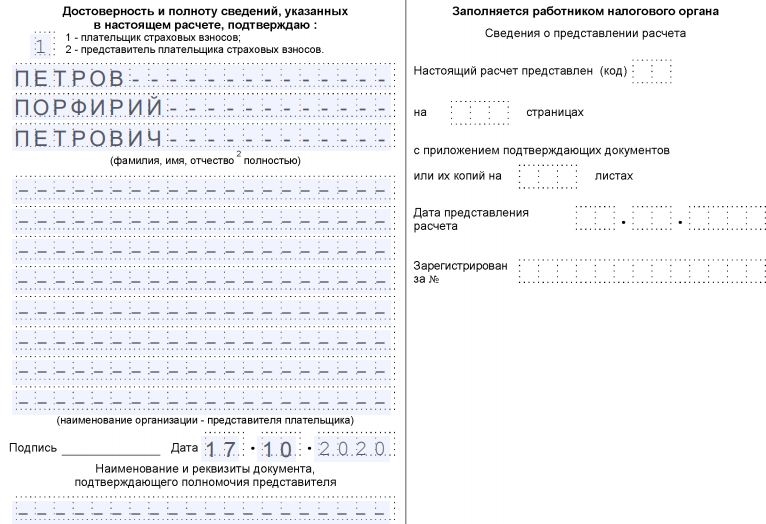

Шаг 1. Титульный лист.

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 3 квартал 2020 года указываем код 33. Тут же следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование».

Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце.

Для заполнения кода тарифа плательщика выбирают один из показателей. Инструкция, как заполняется расчет по страховым взносам, данная в приказе ФНС, рекомендует указывать:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

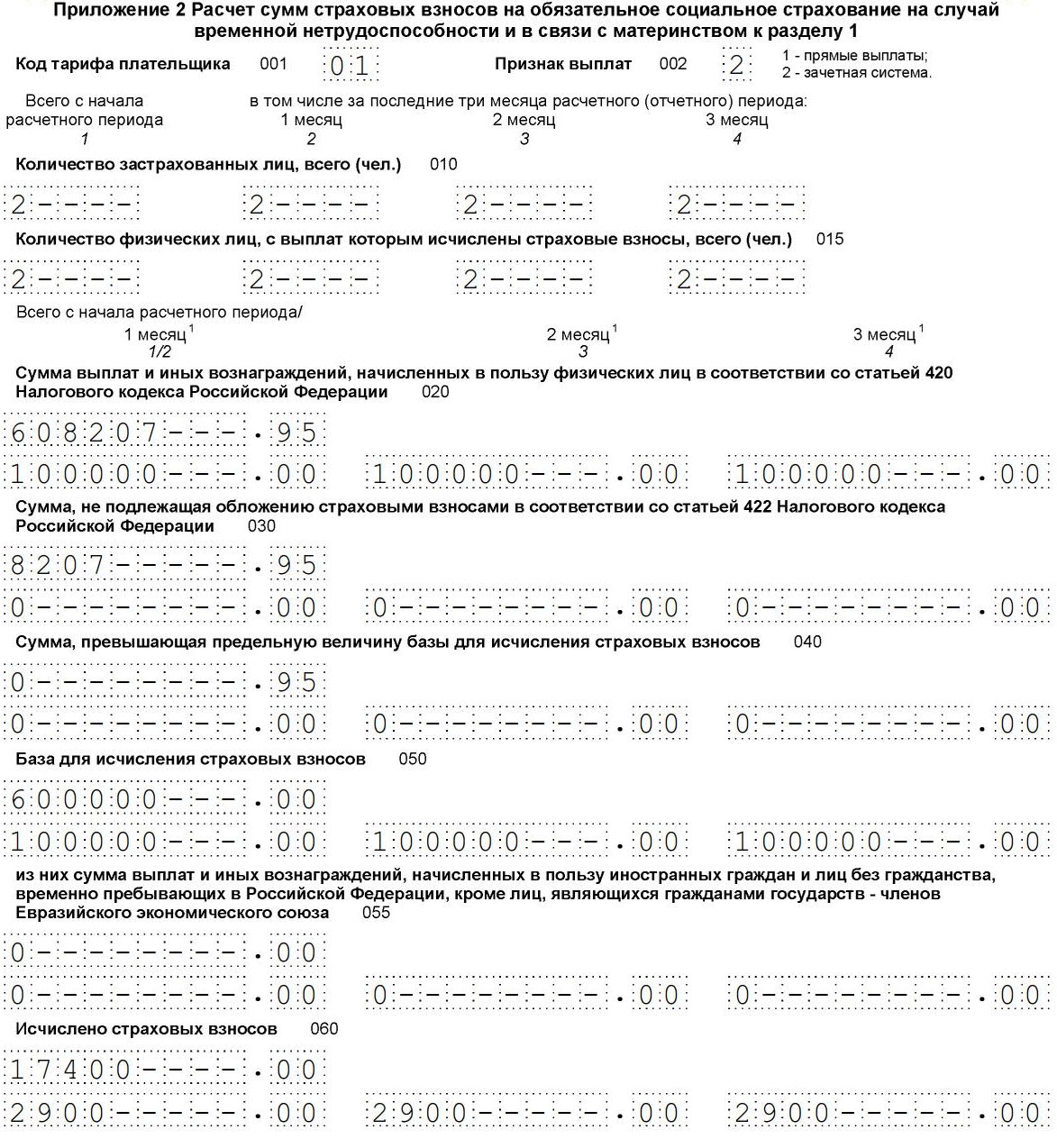

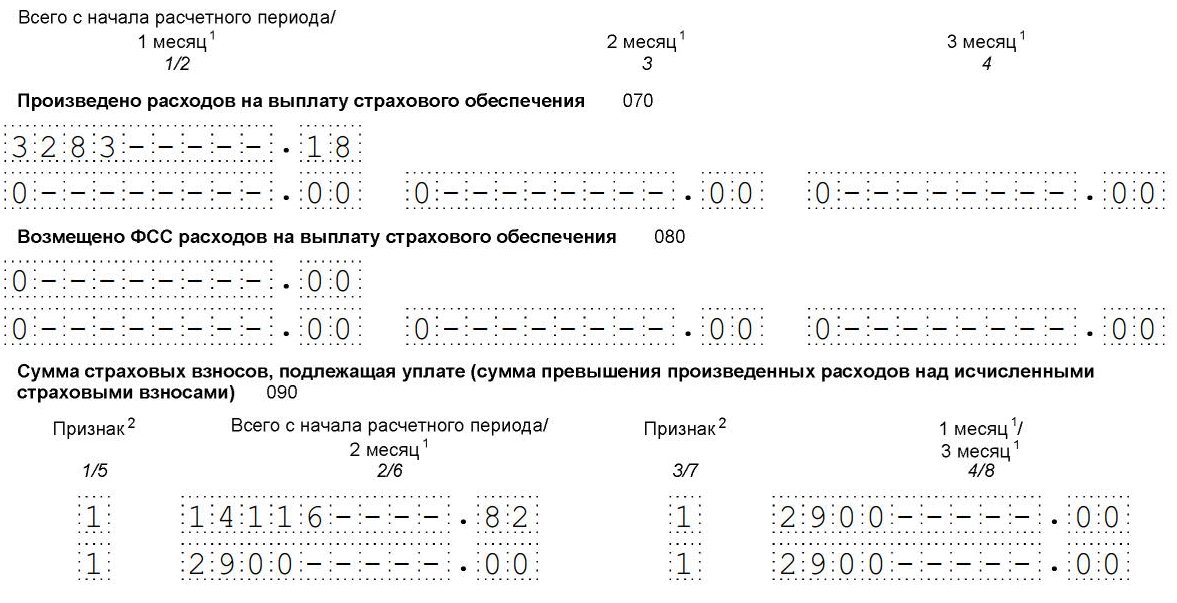

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством».

Приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, пример заполнения расчета по страховым взносам с декретницей поможет правильно отразить суммы выплаченных пособий в связи с родами и материнством.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС.

Далее указываем сумму к уплате.

Чтобы заполнить поле «Признак», надо выбрать:

- 2 — если пособие начисляет и выплачивает компания;

- 1 — если выплаты производятся из ФСС.

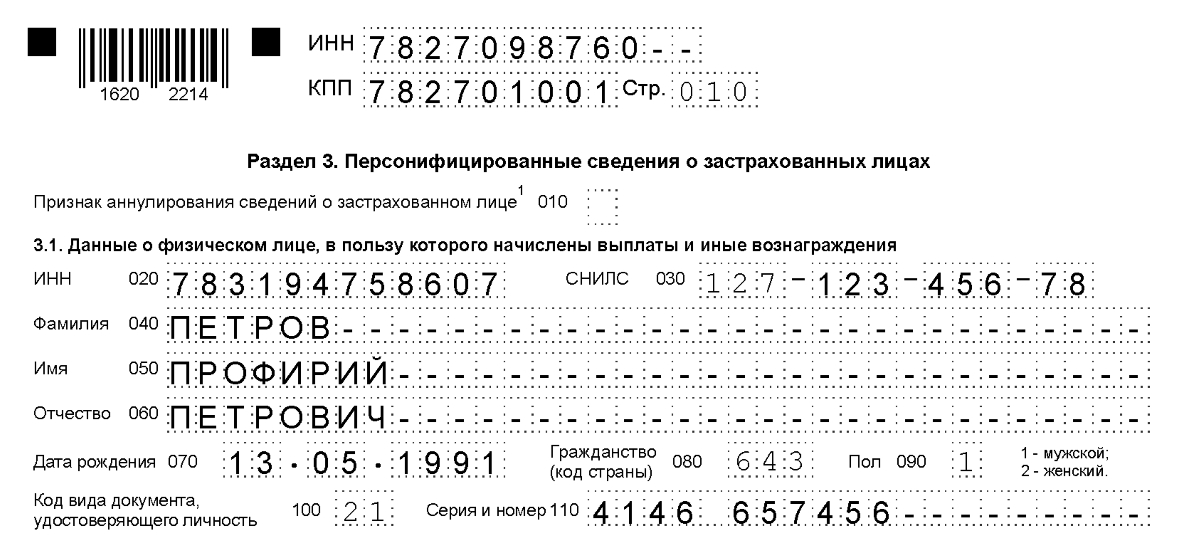

Шаг 5. Раздел 3. «Персонифицированные сведения о застрахованных лицах».

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в отчетность по страховым взносам необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Далее идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн расчет по страховым взносам можно в личном кабинете налогоплательщика на сайте ФНС России.

Ошибки и штрафы в 2020 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило распространяется на плательщиков соцвзносов. Но Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность по страхвзносам признана непредоставленной совсем. В частности, это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы считается первоначальная дата ее предоставления.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

- Зачем понадобился новый отчет

- Основное назначение СЗВ-ТД

- Добавится ли работы кадровикам и бухгалтерам из-за отчета СЗВ-ТД?

- Кто обязан сдавать отчет СЗВ-ТД

- Бланк СЗВ-ТД

- Порядок заполнения отчета

- Как часто нужно сдавать СЗВ-ТД

- Наказание за СЗВ-ТД

- Как представлять отчет: на бумаге или электронно

- Протокол из ПФР показал ошибку: как быть

- Подводим итоги

В феврале 2020 года всем работодателям впервые предстоит сдать в Пенсионный фонд форму СЗВ-ТД, содержащую сведения о трудовой деятельности сотрудников. Появление нового отчета связано с переходом на электронные трудовые книжки. Вместе с новым бланком законодатели предусмотрели штрафы, которые заплатит работодатель, если опоздает со сдачей СЗВ-ТД или представит в нем неполные или недостоверные сведения. Разберемся, как заполнить этот отчет, в какой форме и в какие сроки представить, чтобы избежать штрафных санкций.

Зачем понадобился новый отчет

Чиновники придумали новый отчет СЗВ-ТД в связи с предстоящим переходом на электронные трудовые книжки (Закон № 439-ФЗ от 16.12.2019).

Дело в том, что с 01.01.2020 индивидуальные лицевые счета, открытые на каждого гражданина в ПФР, дополнились разделом «Сведения о трудовой деятельности». Данные в этот раздел будут попадать как раз из отчетов СЗВ-ТД, полученных от работодателей.

Основное назначение СЗВ-ТД

У отчета СЗВ-ТД важная функция: передача в ПФР актуальных сведений о таких кадровых событиях, как прием на работу, перевод сотрудника на другую должность, присвоение квалификации или увольнение.

Сведения по форме СЗВ-ТД подаются и в том случае, когда работодатель меняет название или от работника поступает заявление о выборе формы трудовой книжки.

Благодаря СЗВ-ТД информационная база Пенсионного фонда будет дополняться необходимыми сведениями, доступ к которым для работников и работодателей будет быстрым и удобным.

Добавится ли работы кадровикам и бухгалтерам из-за отчета СЗВ-ТД?

Безусловно, новый отчет потребует дополнительных усилий и затрат времени у его составителей. Изначально придется потратить время на изучение формы и правил ее заполнения. А при отправке заполненного отчета в ПФР могут выявляться ошибки, которые не позволят сдать его с первого раза.

Но есть и бонусы — у работодателей отпадают обязанности по ведению и хранению бумажных трудовых книжек. А вместе с этим исчезает целый комплекс проблем, присущих технологии работы с бумажными бланками трудовых книжек — по исправлению ошибочных записей, оформлению и заверению выписок из трудовых книжек, соблюдению сроков и способов передачи трудовой книжки при расторжении трудового договора и т. д.

Но говорить об облегчении труда кадровиков все-таки не приходится. Часть трудовых книжек им все-равно придется вести вручную на бумажных бланках — если сотрудники до конца 2020 года письменно попросят об этом работодателя.

В таком случае кадровику придется не только передавать сведения в ПФР в электронном или бумажном виде (с помощью отчета СЗВ-ТД), но и дублировать их в бумажной трудовой книжке таких сотрудников.

Кто обязан сдавать отчет СЗВ-ТД

Новый отчет обязаны сдавать работодатели (компании и ИП) вне зависимости от численности штата (включая данные о совместителях и лицах, работающих дистанционно).

Если в течение 2020 года у зарегистрированного лица не было кадровых мероприятий, он не подавал работодателю заявлений о продолжении ведения трудовой книжки либо о представлении сведений о трудовой деятельности, отчеты по форме СЗВ-ТД по такому сотруднику представлять не требуется. А информацию о его трудовой деятельности по состоянию на 01.01.2020 у данного работодателя нужно отправить в ПФР не позднее 15.02.2021 (п. 2.5 ст. 11 Закона № 27-ФЗ от 01.04.1996).

Бланк СЗВ-ТД

Форма отчета СЗВ-ТД и порядок ее заполнения утверждены Постановлением Правления ПФ РФ от 25.12.2019 № 730п.

Незаполненный бланк умещается на одной странице и выглядит следующим образом:

В заглавной части отчета приводится минимальный набор данных о работодателе, представляющем сведения о своих работниках:

- регистрационный номер в ПФР;

- наименование организации/ИП;

- ИНН и КПП.

Затем следует персональная информация о зарегистрированном лице, отметки о подаче им работодателю заявлений (о продолжении ведения трудовой книжки, о предоставлении сведений о трудовой деятельности), проставляется код отчетного периода и указание на отчетный год. Персональные сведения о работнике приводятся в табличной форме.

Подробнее о заполнении СЗВ-ТД расскажем далее.

Порядок заполнения отчета

Оформление отчета начинается с внесения сведений о работодателе:

Аналогичные сведения вносятся в привычный для работодателей отчет СЗВ-М, поэтому трудностей при заполнении этих данных в бланке СЗВ-ТД возникнуть не должно. Напомним, откуда взять данные для заполнения:

- Регистрационный номер в ПФР.

Это 12-значный цифровой код, который присваивается каждому юридическому лицу или ИП при регистрации в ПФР и должен обязательно присутствовать на всех отчетах, направляемых в этот фонд. Правильность его заполнения можно проверить, например, на сайте ФНС. Для этого скачайте выписку из реестра юрлиц/ИП и в разделе «Сведения о страхователе в Пенсионном фонде» вы найдете регистрационный номер фирмы в ПФР.

- Наименование организации/Индивидуального предпринимателя.

Для юридического лица оно берется из учредительных документов. Если отчитывается предприниматель, то перед Ф. И. О. указывают аббревиатуру «ИП».

- ИНН и КПП.

Информацию об ИНН и КПП возьмите из свидетельства, полученного от ФНС. Для юридического лица используется 10-значный ИНН и 9-значный КПП. Для ИП идентификационный номер будет 12-значным, а КПП не применяется.

- Сведения о зарегистрированном лице.

Фамилию, имя и отчество приводим в именительном падеже. Отчество указываем при его наличии. Запись производится на основании паспорта или иного документа, удостоверяющего личность: военного билета, водительских прав, заграничного паспорта и др. (п. 2.1 Инструкции по заполнению трудовых книжек, утв. Постановлением Минтруда России от 10.10.2003 № 69).

СНИЛС заполняем на основании данных об индивидуальном страховом номере в системе пенсионного страхования.

- Заполнение сведений о дате подачи заявления о продолжении ведения трудовой книжки либо о предоставлении сведений о трудовой деятельности.

Если работодатель получил от работника заявление, в поле «Дата подачи» указывается дата подачи заявления в формате ДД.ММ.ГГГГ. Поле заполняется тем работодателем, которому подано соответствующее заявление.

Если впоследствии необходимо исправить дату подачи заявления, работодатель представляет СЗВ-ТД с новой датой подачи заявления.

В случае необходимости отмены ранее представленных сведений о подаче заявлений в соответствующей строке указывается ранее указанная дата и в поле «Признак отмены» проставляется знак «X».

- Отчетный период.

В этой графе проставляется код отчетного периода (номер месяца по порядку от начала года) и отчетный год:

- Сведения о работниках и их трудовой деятельности.

Сведения отражаются в табличной форме:

- Порядковый номер (графа 1).

Укажите порядковый номер кадрового мероприятия в рамках представляемой формы СЗВ-ТД.

- Дата (число, месяц, год) приема, перевода, увольнения (графа 2).

В формате ДД.ММ.ГГГГ указывается дата кадрового мероприятия: приема на работу, перевода, увольнения, присвоения квалификации.

- Сведения о приеме, переводе, увольнении (графа 3).

В этой графе указываются следующие мероприятия:

Код

Сокращенное наименование

Здесь укажите наименование должности (работы), специальности, профессии с указанием квалификации, конкретный вид поручаемой работы и наименование структурного подразделения (если условие о работе в конкретном структурном подразделении включено в трудовой договор).

Записи должны соответствовать штатному расписанию работодателя.

Если работнику присвоена иная квалификация, вторая и последующая профессия, специальность, в графе 4 укажите разряд, класс или иную категорию этих профессий, специальностей или уровней квалификации.

- Код выполняемой функции (при наличии) (графа 5).

Данная графа заполняется с 01.01.2021 специальным кодом, состоящим из 7 цифробуквенных знаков в формате XX.XXX-X-X, где:

- Первые 5 цифровых знаков, разделенных точкой ─ код наименования вида профдеятельности (раздел I профессионального стандарта), содержащего обобщенную трудовую функцию, к которой относится выполняемая работником работа по должности (профессии), специальности (раздел III профстандарта).

- Последние 2 цифробуквенных знака (раздел II профестандарта) — буквенный знак кода обобщенной трудовой функции и цифровой знак — уровень квалификации, к которому относится данная обобщенная трудовая функция.

- Причины увольнения, пункт, часть статьи, статья Трудового кодекса Российской Федерации, федерального закона (графа 6)

В графе 6 укажите без каких-либо сокращений причину прекращения трудового договора по нормам трудового законодательства, и пункт, часть статьи и статью ТК РФ или иного федерального закона, являющегося основанием для увольнения.

- Основание для внесения сведений о трудовой деятельности (графы 7-9).

Здесь укажите название, дату и номер документа (без указания знака N), на основании которого произошли кадровые изменения. Например, реквизиты приказа об увольнении.

- Признак отмены записи сведений о приеме, переводе, увольнении (графа 10).

В этой графе проставьте знак «X», если требуется отменить запись в ранее представленных сведениях о трудовой деятельности по зарегистрированному лицу. Остальные поля СЗВ-ТД заполните в полном соответствии с первоначальными сведениями, которые требуется отменить.

Как часто нужно сдавать СЗВ-ТД

Данные по форме СЗВ-ТД за отчетный месяц нужно представлять:

- на всех сотрудников ─ если компания была переименована;

- только на работников, которых затронуло кадровое мероприятие (увольнение, перевод, получение второй профессии и т. д.), или на того сотрудника, который подал заявление о форме ведения трудовой книжки или предоставлении сведений о трудовой деятельности.

На оформление отчета после окончания отчетного месяца дается 15 календарных дней: не позднее 15-го числа месяца, следующего за отчетным, СЗВ-ТД должен быть отправлен в фонд.

Отчетные даты для СЗВ-ТД в 2020 году с учетом переносов представлены ниже:

Отчетный период 2020 года

С 2021 года информацию о приеме и увольнении потребуется представлять в Пенсионный фонд практически в режиме онлайн: не позднее следующего рабочего дня после издания соответствующего приказа.

Наказание за СЗВ-ТД

С 2020 года законодатели планируют предусмотреть административную ответственность в виде предупреждения для должностных лиц, однократно нарушивших в календарном году сроки представления СЗВ-ТД или отразивших в нем искаженную/неполную информацию.

Если работодатель дважды за календарный год допустит нарушение: опоздает с отчетом, не сдаст вообще или представит в нем недостоверные сведения, его оштрафуют. Новой редакцией ст. 5.27 КоАП РФ предусмотрены размеры штрафных санкций для таких случаев до 50 000 руб. для компаний и до 5 000 руб. для ИП.

Если же работник не сможет вовремя устроиться на новую работу из-за недостоверных данных, представленных в СЗВ-ТД, прежнему работодателю придется возместить работнику недополученный в связи с этим заработок.

Как представлять отчет: на бумаге или электронно

Отчет СЗВ-ТД можно представлять на бумаге или электронно. Все зависит от количества работников у данного работодателя. Законодатели не стали утруждаться придумыванием специальных критериев, по которым работодатель мог бы сориентироваться по форме представления отчета — они аналогичны отчету СЗВ-М.

А именно: отчет СЗВ-ТД примут в ПФР на бумаге или электронного (на выбор работодателя) при количестве работников менее 25. Если же численность составляет 25 человек выше, сдать отчет можно только электронно по ТКС.

Представить сведения по форме СЗВ-ТД можно через кабинет страхователя, специализированного оператора связи или клиентскую службу ПФР.

Протокол из ПФР показал ошибку: как быть

Какие ошибки ПФР обнаружил в вашем отчете СЗВ-ТД, вы можете узнать из протокола приема отчета:

Код ошибки

Как исправить

Вам также могут понадобиться статьи:

Подводим итоги

- Отчетная форма СЗВ-ТД введена в связи с переходом на электронные трудовые книжки.

- СЗВ-ТД включает данные о работодателе и сведения о трудовой деятельности сотрудников.

- Представляется отчет в ПФР начиная с февраля 2020 года — первый отчет за январь 2020.

- Периодичность сдачи отчета — ежемесячная: отчитываться нужно не позднее 15-го числа месяца, следующего за отчетным месяцем (при наличии в отчетном месяце кадровых событий по конкретным сотрудникам).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Читайте также: