Как реструктуризировать кредит в сбербанке пенсионеру

Ситуация касательно финансовых проблем стоит остро, она усугубляется, если речь идет о выплате кредита банку. В подобных ситуациях просто необходима процедура реструктуризации, она происходит перед составлением нового документа, возможно, дополнения к старому документу.

Эта услуга помогает найти оптимальный выход для клиента касательно погашения долга. Рассматриваются те варианты, когда из-за ухудшения материального состояния вы не сможете, как раньше выплачивать долг, успевать выполнять условия договора. Стоит рассмотреть детально особенности этого договора, его положительные и негативные стороны.

Общая характеристика

Частой является на сегодняшний день ситуация, когда задолженности приобретают просроченный характер. Для населения России это характерно. Для минимизации высокой закредитованности Сбербанк идет навстречу клиентам, которые не способны своевременно выполнить обязанности касательно выплаты. В этом случае используется такая процедура, как реструктуризация кредита в Сбербанке для физического лица 2018. Это касается ипотечного кредита, либо потребительского кредита. Главным условием для совершения этой процедуры является отсутствие какой-либо просрочки.

Как было указано немного выше, реструктуризация долга по взятому кредиту в Сбербанке – это пересмотр установленных условий. Эта процедура положительна для заемщика, ведь в большей мере облегчается процедура выплаты долга. Воспользоваться ею могут те клиенты, которые взяли ссуду, но возникли материальные проблемы.

Важно. Своевременно обратиться в банковское учреждение, особенно, если вы являетесь основным источником дохода на постоянной основе. Необходимо это сделать до того момента, как образуется просроченный долг, ведь этот момент усугубит сложившуюся ситуацию.

Банк часто идет на уступки подобного рода клиенту, ведь в его интересах получить свои средства без вмешательства суда, без дополнительных разбирательств. Не пугает банк то, что в этой ситуации денежные средства он получит в другой срок, с измененными условиями договора.

Процедура выплаты долга облегчается, клиент постепенно выплачивает долг. Проведение реструктуризации долга минимизирует риск начислений штрафных санкций, либо ухудшения вашего КИ. Банк все равно помнит преимущественно о своих интересах, не стоит об этом забывать.

Стоит отметить, какую выгоду получает банк. Из-за того, что увеличивается общая сума выплаты долга, соответственно становится больше общая сумма выплат. Насколько срок продлен, зависит размер переплаты. Для того, чтобы минимизировать это, стоит постараться как можно скорее выплатить ссуду. Таким образом, вы уменьшите переплату.

Условия

Процедура становится возможной при наличии проблем касательно материального положения клиента. Речь идет о таких ситуациях:

- заемщик теряет работу, его сокращают. Потеря работы по собственному желанию в этот список не входит;

- беременность, появление на свет ребенка также относят к этому списку весомых причин проведения процедуры;

- нарушение трудоспособности, состояния здоровья, из-за чего ухудшается материальное состояние клиента;

- дополнить список можно наличием болезни у близкого родственника. Этот факт необходимо подтвердить документальным путем;

- дополнить список можно срочной службой в армию;

- банковское учреждение также идет на уступки в том случае, если созаемщик не выполняет своих прямых обязательств по договору.

Стоит отметить также, что клиент должен иметь низкий уровень загруженности кредитной истории. Если просрочка все же есть, тогда ее период не должен быть менее месяца. Иногда требуется поручитель в качестве гарантии выплаты. И главное условие касается наличия серьезной причины неспособности платить долг, ее доказательства.

Проведение процедуры

Необходимо детальнее рассмотреть, как совершить процедуру реструктуризации кредита в Сбербанке.

Поэтапно процедура выглядит следующим образом.

- Первый этап имеет ознакомительный характер, ведь в этот период клиент знакомиться с информацией касательно интересующего его вопроса.

- Следующий этап касается детальной консультации по одному из указанных банком контактных телефонов. Вы уточните пакет документации, которую необходимо иметь с собой.

- Далее вы подаете заявление. Причем банк предоставляет способ клиентам подавать заявление не только лично, но и в удаленном режиме. На официальном сайте банка ознакомьтесь с условиями.

- При получении положительного ответа банк с вами свяжется, проконсультирует, ознакомит с последующей стратегией выплат.

- Далее заключительный этап. В этот период банк и клиент находят решение, пересматривают установленные ранее условия, согласовывают период, сумму, процентную ставку выплаты долга. Возможен также пересмотр других условий.

Стоит рассмотреть эти этапы в развернутом виде, ознакомиться с их проведением детальнее.

В первую очередь необходимо обратиться к работнику банка, проконсультироваться. Обращение происходит в том банковском отделении, где происходило заключение ранее договора. Необходимо обратить внимание на написание заявления на реструктуризацию кредита Сбербанк образец.

Важно. Внимательно заполняйте заявление, указывайте детально причины, которые послужили тому, что необходимо пересматривать предыдущие условия контракта.

Клиент указывает в заявлении размер уже выплаченной им задолженности и сумму остатка долга. Необходимо помнить дату оплаченного последнего платежа. Если клиент имеет задолженность, тогда стоит указать дату первого такого случая. Если ее нет, тогда этот пункт вы пропускаете.

Необходимо в последнем пункте заявления детально указать причины, которые спровоцировали потерю способности выплачивать долг.

Помимо описания проблемы, необходимо подтвердить указанную вами причину документальным путем. По желанию можно указать дополнительные условия, которые вы бы хотели пересмотреть. Возможно, клиент желает добавить какой-либо пункт договора. В большей мере речь идет об уменьшении размера ежемесячного платежа, либо увеличения срока возврата. Можно также обсудить вопрос снижения процентной ставки, либо предоставление отсрочки на выбранный вами период времени. Все эти моменты обсуждаются, банковское учреждение и клиент доходят в итоге до согласия.

Важно. Стоит идти в банковское отделение уже подготовленным и действовать своевременно до того момента, пока наступит первая задолженность. Заявление нужно писать в двух образцах. Возьмите квитанции, которые подтвердят ежемесячную оплату. Важно взять пакет документации касательно причин неспособности выплаты долга.

Предложения банка

Написанное клиентом заявление рассматривается относительно быстро. В течение 2 – 5 рабочих дней заемщика осведомляют о решении банка. Если принято положительное решение в сторону клиента, тогда выделяют различные варианты осуществления процедуры.

Каждый вариант имеет свои особенности, поэтому все способы проведения для физических лиц реструктуризации кредитов в Сбербанке стоит рассмотреть.

- Первый вариант называют «Кредитными каникулами». Подобная услуга является достаточно популярной, ведь предполагает выплату лишь процентов в течение соответствующего, заранее оговоренного с клиентом, согласованного с банком промежутка времени.

- Возможен также вариант уменьшения процентной ставки до минимального показателя для облегчения выплат клиенту.

- На срок продления кредита начисляется соответствующая процентная ставка. Сумма долга разделяется на равные платежи, график выплат пересматривается, согласовывается между обеими сторонами. Вследствие этого ежемесячная выплата приобретает более комфортный для клиента характер. Но, общая переплата таким путем увеличивается.

- В том случае, если заемщик не способен начать платить ссуду по старому графику, в определенных редких случаях банк прощает клиенту штрафные санкции, не занимается их начислением.

Есть разные варианты выплат, проведения процедуры реструктуризации. Есть ситуации, когда Сбербанк объединяет кредиты в один для упрощения условий выплат клиенту. Рассматриваются различные условия для того, чтобы заемщику было легче, комфортнее выплачивать долг кредитной карты. Сбербанк достаточно лояльно относится к своим клиентам, к каждому подходит индивидуально.

Часто под понятием «реструктуризации» предусмотрено полное изменение условий ранее заключенного договора. В частности стоит рассмотреть конкретные примеры.

Положительные стороны

Эта процедура для обеих сторон является выгодной. Ведь банковское учреждение, например, избегает, таким образом, убытков. Также улучшается качество его портфеля. Банк получает определенную (зависимо от временного промежутка продления) прибыль.

Также положительно для банка то, что экономится время, силы, минимизируется риск судебных разбирательств.

Огромным плюсом для заемщика является не допустить судебного разбирательства, пени, штрафов. Согласовываются удобные для обеих сторон условия, пересматриваются сроки, процентная ставка, либо другие возможные моменты.

Заключение

Прежде всего, стоит выбрать надежный, с хорошей репутацией банк. Одним из таких банковских учреждений является Сбербанк. Он имеет свою политику касательно обслуживания клиентов, использует индивидуальный подход к каждому. Учитывается его ситуация, предоставляются отдельные программы, возможность изменить условия.

Честно проведенная процедура, как видно, характеризуется наличием как положительных, так и негативных сторон для обеих сторон. При необходимости этой услугой можно воспользоваться. Главное, чтобы не было задолженности, хотя в некоторых случаях банк идет на уступки. Необходимо иметь документальное подтверждение того, что вы не сможете своевременно выплатить долг.

Интересуетесь, является ли реструктуризация кредита в Сбербанке результативным методом по решению денежных проблем? Какие документы для этого необходимы? Кто может рассчитывать на реструктуризацию в 2020 году? Как сделать этот процедуру без больших затрат сил и времени? Данная статья поможет вам разобраться в этих и других вопросах.

Способы реструктуризации долга по кредиту в Сбербанке

При появлении сложностей при выплате займа существуют несколько вариантов для выхода из ситуации. Этими путями являются реструктуризация и рефинансирование кредита. Последний способ в Сбербанке действует только для ссуд других банков. Но реструктуризация возможна и для клиентов Сбербанка. Она представлена 4 вариантами.

- Перенос сроков по уплате основной задолженности. Чаще всего до года по ссудам на потребительские нужды и до двух — по ипотечным займам. Этот метод заключается в следующем: оговоренный заранее период времени вы платите лишь проценты. Данный вариант дает возможность временного снижения объема платежей без роста долга.

- Отказ от взимания неустоек. При этом договорные условия остаются прежними, но кредитная организация в оговоренной доле списывает начисленные штрафы и пени.

- Изменение срока займа в большую сторону. Чаще всего до трех лет для ссуд на потребительские нужны и до десяти — для ипотечных займов. Такой метод дает возможность снижения сумм ежемесячных платежей. Минусом данного варианта является рост итоговой переплаты.

- Индивидуальный график выплат. В график погашения ссуды могут вноситься благоприятные для кредитуемого изменения. Это и изменение даты платежа, и очередность погашения долга. Можно определить месяцы с большими и меньшими размерами выплат. Указанные изменения могут вноситься как в отдельности, так и в совокупности.

Кто может получить одобрение на реструктуризацию

Сбербанк весьма лояльно относится к подобным обращением и дает положительный ответ в 90% случаях из 100%. Но без бумажной волокиты и веской причины вам не обойтись. Обращения в Сбербанк на реструктуризацию потребительских кредитов рассматривают лишь в письменном виде в определенные сроки. Рекомендуется начать процесс как можно раньше, если ощущаете неизбежность просрочки по ссуде. Финансовое учреждение к основаниям для реструктуризации относит следующие: снижение доходов ввиду увольнения или уменьшения зарплаты, серьезное заболевание и присвоение инвалидной группы, призыв в армию, утрату дополнительного источника поступления денежных средств, появление ребенка и декретный отпуск, смерть кредитуемого.

Когда вы уже подали документы на реструктуризацию, то ни при каких обстоятельствах нельзя переставать платить. При принятии решения согласно вашему заявлению будет учитываться кредитная история за весь срок кредитования.

Также не стоит забывать о том, что законодательно банк в праве вам отказать.

Как реструктуризировать кредит в Сбербанке

Универсального алгоритма действия для реструктуризации не существует. И с каждым физическим лицом решения принимаются в индивидуальном порядке.

Первым делом необходимо написать заявление в свободной форме. Также вам выдадут анкету заблаговременного анализа возможности реструктуризации займа.

Не теряйте времени: в период рассмотрения вашего заявления займитесь сбором документом. В первую очередь сделайте бумагу, подтверждающую снижение денежных доходов или получите медицинское заключение о потере трудоспособности. Кроме того, вам понадобятся также документы на поручителей или созаемщиков.

Далее сотрудники банка сами с вами свяжутся и при этом зададут дополнительные вопросы, расскажут о требуемом перечне бумаг и согласуют путь реструктуризации. Такое собеседование может проходить как по телефону, так и посредством личной беседы. После вам будет нужно принести все необходимые документы в офис кредитной организации.

В случае положительного ответа от финансового учреждения для вас будет разработана документация, требующая подписи. Не экономьте время на изучение оформляемых бумаг и не стесняйтесь спрашивать, если вам что-то неясно.

Периодически в Сбербанке объявляются «акции» на ссуды, в ходе которых можно провести реструктуризацию на условиях более выгодных, чем предлагаются обычно. Например, подать заявление без приложения документов, подтверждающих изменение финансового состояния.

Как предварительно узнать о шансе одобрения на реструктуризацию?

Жители Северо-Западной части РФ имеют возможность узнать о вероятности одобрения реструктуризации на официальном ресурсе кредитной организации онлайн. Для этого нужно попасть в меню «Частным лицам», далее в раздел «Кредиты» и найти интересующий вид займа. Там можно найти реструктуризацию и далее действовать в соответствие с предложенным алгоритмом. Реструктуризация кредита в Сбербанке.

Чем обернется вовремя не оформленная реструктуризация?

Сначала финансовое учреждение будет вам напоминать о растущей задолженности по телефону. Далее будут обещать разбирательства в суде. Вам поступит письменное предложение о реструктуризации. Далее можно ждать судебную повестку. А предстоящие разбирательства грозят конфискацией ценного имущества и полностью испорченной репутацией в финансовых учреждениях. Поэтому есть все основания не бездействовать, а вовремя принимать меры. Тем более что банк будет готов пойти на встречу. Еще сомневаетесь? Прочтите отзывы о реструктуризации Сбербанка. И в этом варианте вы найдете сплошные плюсы по сравнению с игнорированием долга.

Не стоит делать свою жизнь сложнее и портить будущее. Своевременность, спокойствие и связь с банком — оптимальный метод для решения проблем с долгом.

Реструктуризация долга по кредиту в Сбербанке представляет собой изменение условий кредитного договора между заемщиком и банком. Пересмотр договора может происходит посредством оформления нового документа или же составления дополнительного приложения к старому. Эта услуга позволяет найти оптимальное решение для клиента по погашению долга в случае ухудшения его материального положения, по причине которого он не может оплачивать ежемесячные платежи по текущему графику.

Сбербанк ведет такую политику, которая предполагает персональный подход к каждому заемщику в определенной ситуации.

Поскольку современное население России имеет высокую закредитованность, то большинство задолженностей могут стать просроченными. Чтобы этого не допустить, Сбербанк практически всегда идет навстречу заемщикам, не имеющим возможности исполнять свои обязательства перед банковским учреждением в срок. Он готов предложить в этом случае реструктуризировать оставшуюся задолженность по кредиту, взятому на потребительские нужды или по ипотечному займу. Но здесь главным условием является отсутствие текущей просрочки по договору. Рассмотрим более подробно, каким образом осуществляется оформление реструктуризации в самом крупном банке страны.

Что такое реструктуризация и когда можно ее оформить?

Реструктуризацией, как уже говорилось выше, называется пересмотр условий договора на кредит, благодаря чему заемщику облегчается возможность выплаты долга. Эта услуга может быть предоставлена тем, кто взял ссуду и не смог выплатить ее в связи с возникшими финансовыми трудностями.

Если вы потеряли источник постоянного дохода, не тяните, а обратитесь в банковское учреждение, выдавшее вам кредит, своевременно, еще до образования просроченного долга. Это позволит вам произвести процедуру реструктуризации. Банк идет на подобные уступки довольно часто, так как заинтересован вернуть свои денежные средства без судебных издержек и разбирательств, даже несмотря на то, что для этого ему приходится менять условия и сроки возврата долга.

Именно благодаря реструктуризации вы сможете облегчить вашу кредитную нагрузку, а значит сможете постепенно рассчитаться с банком. Кроме того, стоит отметить, что проведение подобной процедуры позволит вам предотвратить ухудшение КИ и начисление штрафных санкций.

Несмотря на то что банк, как кажется на первый взгляд, идет вам на уступки, он все равно действует в своих интересах.

За счет реструктуризации происходит увеличение общего срока возврата заемных средств, а значит увеличивается и общая сумма, которую вам придется выплатить вместе с процентами банку.

Именно поэтому в подобной ситуации вам лучше всего постараться ускорить выплату ссуды, во избежание большой переплаты.

Условия предоставления реструктуризации в Сбербанке

Осуществить реструктуризацию в Сбербанке возможно только в случае возникновения действительно серьезных проблем. К ним банк относит:

- потерю работу не по вине заемщика;

- проблемы со здоровьем, повлекшие за собой постоянную либо временную потерю работоспособности;

- срочную службу в армии;

- появление ребенка;

- серьезную болезнь ближайшего родственника, подтвержденную документально;

- невыполнение своих прямых обязательств по кредиту созаемщиком.

Как произвести реструктуризацию ссуды в Сбербанке?

Для проведения реструктуризации в Сбербанке вам, как заемщику, потребуется обратиться за консультацией к банковскому сотруднику в тот офис, где оформлялся кредитный договор. В этом отделении вам предложат написать заявление по образцу, где попросят подробно сообщить обо всех причинах, послуживших толчком к изменениям условий договора.

В заявлении необходимо заполнить:

- номер и дату заключения договора;

- основной долг с учетом страховых начислений и дополнительных услуг, подключенных к договору;

- размер выплаченной задолженности;

- сумму остатка долга;

- дату уже оплаченного последнего платежа;

- дату первой просрочки, если таковая имеется;

- причины, послужившие прекращению выплат.

Помимо этого, от вас потребуется пакет документации, подтверждающей проблему осуществления выплат по кредиту. В заявлении также необходимо указать желаемые условия, удобные для дальнейшего погашения долга. Среди них можно написать такие, как уменьшение ежемесячного платежа, снижение процентной ставки, увеличение срока возврата займа, предоставление отсрочки на определенный срок. Кроме того, если у вас есть зарплатная карта Сбербанка, то этот момент также лучше заранее указать во время заполнения заявления.

Обязательно пишите заявление в двух экземплярах. Не забудьте приложить к ним квитанции, подтверждающие оплату ежемесячных платежей. А также добавьте к ним бумаги, доказывающие изменение вашего материального положения в худшую сторону.

Какие варианты реструктуризации существуют в Сбербанке?

Как правило, Сбербанк рассматривает заявления на реструктуризацию в течение 2-5 банковских дней, после чего сообщает свой ответ заемщику. В случае принятия положительного решения по заявке, банк может предложить клиенту один из следующих вариантов выплаты долга:

- «Кредитные каникулы». Эта услуга предполагает выплату только процентов по договору в течение определенного периода времени, установленного банком.

- Увеличение срока выплат по ссуде с соответствующим снижением размера платежа. Кредит на потребительские нужды может быть продлен на 3-5 лет, а ипотечный займ – на 10 лет и более. На продленный срок кредита Сбербанк начисляет проценты, а всю сумму долга делит на равные платежи согласно новому графику выплат. Таким образом, ежемесячный платеж становится комфортнее для клиента, но при этом заметно увеличивается размер общей переплаты.

- Уменьшение ставки по ссуде до возможного минимума.

- Прощение начисленных штрафных санкций, из-за которых заемщик не может снова начать платить ссуду по старому графику.

В некоторых ситуациях реструктуризация подразумевает полный пересмотр графика выплат. Например, в определенные даты банк разрешает вносить разные по сумме платежи. Однако здесь важно понимать, что каждое заявление на реструктуризацию Сбербанк рассматривает исключительно в индивидуальном порядке, учитывая при этом КИ и характеристики заемщика.

Для заемщиков, у которых серьезным образом ухудшилось финансовое положение, хорошим выходом из трудной ситуации может стать реструктуризация. Сегодня расскажем об основных видах данной формы поддержки заемщиков и механизме их получения.

Под реструктуризацией обычно понимают изменение условий кредитного договора с тем, чтобы облегчить финансовую ношу заемщика. Без такого инструмента в текущих условиях не обойтись, поскольку многие граждане регулярно берут займы онлайн в МФО, кредиты наличными в банках и т.д. При этом не всегда можно спрогнозировать все повороты судьбы. Например, никто не мог представить, что мировая экономика из-за коронавируса будет практически парализована в течение нескольких месяцев. Но это случилось. Из-за ухудшения финансового положения многие заемщики оказались в непростой ситуации.

Банки могут предложить гражданам несколько направлений поддержки, объединенных общим термином «реструктуризация кредита». Сюда входят:

Увеличение срока. Банки увеличивают срок финальной выплаты кредита. Например, гражданин должен был вернуть весь кредит в 2023 году, но теперь ему растянули выплаты вплоть до 2025 году. Результатом такой операции становится сокращение ежемесячного платежа. Обслуживать такой кредит уже не так тяжело, как раньше.

Кредитные каникулы. В этом случае гражданина временно освобождают от уплаты основного долга, либо от уплаты основного долга плюс процентов. Иными словами, гражданин в течение некоторого времени, например, несколько месяцев, может совсем ничего не платить в банк на законных основаниях. Временную передышку можно использовать для того, чтобы найти работу или восстановить доход. После отпуска все пропущенные платежи придется восполнять, поэтому ежемесячный платеж может увеличиться.

Изменение валюты. Сегодня данная форма реструктуризации используется очень редко, поскольку банки практически перестали выдавать физлицам кредиты в долларах, евро или швейцарских франках. Напомним, в 2014 году после резкого роста курса доллара многие держатели валютных кредитов оказались в очень сложной ситуации. Перевод кредита в рубли отчасти помог им в решении этой проблемы, по крайней мере плательщики перестали бояться дальнейших валютных колебаний.

По оценкам специалистов, только за период с 20 марта по 3 июня россияне подали в банки почти 2 млн заявок на реструктуризацию своих кредитов. Положительное решение было принято в отношении около половины обращений.

Когда Сбербанк может предложить реструктуризацию?

Сбербанк является важным кредитным партнером для миллионов россиян. И, конечно, в банке присутствуют свои программы поддержки граждан, которые попали в непростую ситуацию.

Например, как сообщается на сайте кредитной организации, реструктуризация возможна в следующих ситуациях:

- Декрет, отпуск по уходу за ребенком

- Срочный вызов на военную службу

- Резкое падение доходов в результате потери работы или сокращения зарплаты

- Заболевание, получение заемщиком травмы, в результате которых он не может временно зарабатывать деньги

Как проходит процедура в Сбербанке?

Чтобы оформить реструктуризацию кредита в Сбербанке, гражданину нужно подать заявление в офисе банка, либо использовать систему онлайн-банкинга. Также придется собрать пакет документов для подачи на рассмотрение в банк.

Здесь, в частности, потребуется копия паспорта. Если гражданин является штатным работником по найму, то ему нужно предоставить справку 2-НДФЛ, выписку из трудовой книжки, либо оригинал этого документа. Индивидуальные предприниматели предоставляют налоговую декларацию, а также оригинал или заверенную копию документа о государственной регистрации лица в качестве ИП. Пенсионерам нужно подготовить справку о размере назначенных выплат, выданную отделением ПФР России.

Также все категории граждан должны собрать справки, документы, которые подтверждают их сложное финансовое положение. Это могут быть:

- Копия приказа о сокращении зарплаты

- Копия уведомления об увольнении

- Документ о постановке на учет в службе занятости

- Документ, подтверждающий болезнь, инвалидность заемщика

Банк внимательно изучит документы и проанализирует ситуацию гражданина. Срок рассмотрения заявлений не превышает 10 рабочих дней. Если все в порядке, то гражданину предложат подписать дополнительные документы по реструктуризации.

В каких случаях банки могут отказать в реструктуризации?

В целом банки стараются не раскрывать причин отказов, однако, как показывает практика, есть несколько ситуаций, при которых будет сложно добиться положительного решения.

Например, если гражданин сообщил ложные данные о себе, либо не смог подтвердить ухудшение своего положения, то вероятность отказа существенно увеличивается.

С отрицательным ответом могут столкнуться граждане, которые еще до ухудшения своего положения очень плохо обслуживали кредиты, допуская многочисленные просрочки. Проблемы будут и у тех, кто слишком поздно обратился за помощью, если они решили, что проблемы с деньгами являются хорошим оправданием для невыплаты долга в течение 2-3 месяцев.

Каникулы в связи с коронавирусом

Ранее мы рассказали об условиях реструктуризации для всех граждан. Однако есть специальная мера поддержки заемщиков, введенная в связи с коронавирусом. В ее рамках можно получить кредитные каникулы на срок до 6 месяцев. Воспользоваться помощью можно только до конца сентября 2020 года.

Каникулы предоставляют тем гражданам, у которых доход сократился на 30% и более. Данное падение должно было произойти в месяце, который шел перед месяцем обращения в банк. Упавший доход будут сравнивать со среднемесячными заработками гражданина по итогам 2019 года.

Все документы, подтверждающие ситуацию, нужно собрать и предоставить в течение 3 месяцев после подачи заявления. Если гражданин не уложился в этот срок, то ему выделят еще месяц.

Каникулы по ипотеке

Напомним, что для ипотечников в России действует бессрочная программа кредитных каникул, введенная законом в 2019 году. Суть ее в том, что граждане, удовлетворяющие определенным критериям, могут в любое время попросить 6-месячный отпуск. И если клиент подходит под требования закона, то банк не может ему отказать в просьбе.

Претенденты на ипотечный отпуск должны одновременно подходить под 4 важных условия:

- Непростая жизненная ситуация (потеря работы, инвалидность, сокращение заработка)

- Размер ипотечного кредита в рамках установленных границ

- Ипотечные квадратные метры являются одним единственным пристанищем для заемщика

- Отсутствие по данному кредитному договору полученных ранее каникул.

Банки не любят должников и применяют к ним штрафные санкции, что, по идее, должно мотивировать заемщиков не вделать в долги и соблюдать условия договора. Но в жизни может случиться что угодно (и под «что угодно» мы имеем в виду что-нибудь плохое), и иногда клиент попадает в ситуацию, в которой он ну вообще никак не может выплатить кредит в срок – денег просто нет. На этот случай у банка есть услуга под названием «реструктуризация» – пересмотр и изменение условий кредита таким образом, чтобы клиент смог его выплатить. О реструктуризации кредита в Сбербанке физическому лицу в 2019 году мы и поговорим.

- Особенности реструктуризации кредитов

- Основные типы реструктуризации в Сбербанке

- Образец заявления на реструктуризацию кредита

- Кому выгодно реструктуризировать кредит?

- Как реструктуризировать кредит в Сбербанке?

- Необходимые документы

- Отличия реструктуризации от рефинансирования

- Способы избежания реструктуризации кредита

- Плюсы и минусы

Особенности реструктуризации кредитов

Подать на реструктуризацию могут владельцы любых кредитов: потребительских, автомобильных, ипотечных и так далее. Когда заявка клиента попадает в руки кредитного менеджера, последний вызывает заемщика на разговор, в ходе которого выясняет, почему клиент не может погасить свою задолженность и какие варианты решения проблемы видит сам заемщик. После этого, на основании поданных документов, типа кредита и возможных решений, принимается решение.

Для заемщика важно понимать, что реструктуризация потребительских, целевых и автомобильных кредитов с огромной вероятностью выльется в увеличение переплаты, потому что основная процедура для уменьшения ежемесячной нагрузки на кошелек – увеличение срока кредитования. Если «размазать» оставшийся долг на более длительный срок, то каждый месяц нужно будет платить меньше, но! Проценты останутся теми же, и их нужно будет выплачивать дольше, следовательно – вырастет переплата.

С ипотеками все несколько иначе. Поскольку проблемы с ипотекой могут лишить человека или семью жилья (что социально опасно), за защиту ипотечных заемщиков взялось государство. Согласно закону «О кредитных каникулах», принятому 1 мая 2019 года, каждый владелец ипотеки может законно взять 1 отсрочку по платежам на 6 месяцев максимум, если у него более чем на 30% упали доходы. Эту особенность в банке нередко «замалчивают».

Основные типы реструктуризации в Сбербанке

Есть 3 варианта:

- Перевести свой кредит в другую валюту.

- Получить отсрочку.

- Изменить график выплат.

Первый вариант, по идее, должен избавить заемщика от проблем с колебанием курса, по факту же он подходит только тем, кто получает доход в иностранной валюте (заемщикам с доходом в рублях он может даже навредить), поэтому им почти никто не пользуется. Второй вариант – довольно популярный, особенно в случае с ипотеками. Клиенту просто дают небольшую передышку (3-6 месяцев, в исключительных случаях – до года), за время которой он решает свои финансовые проблемы, после чего «возвращается в строй платежеспособных заемщиков». Третий вариант – самый частый. Если так получилось, что доходы упали надолго (рождение ребенка, болезнь), то срок кредитования увеличивают, что снижает ежемесячный платеж.

В исключительных случаях 2-й и 3-й вариант могут комбинировать: клиенту сначала дают отсрочку, после чего он каждый месяц платит меньше. Но для такой реструктуризации нужны очень и очень веские причины.

Кому выгодно реструктуризировать кредит?

«Выгодно» – не совсем правильное слово, выгоду можно искать в рефинансировании (расскажем о нем ниже). При реструктуризации речь идет о «выживании», когда от нее зависит качество жизни клиента. Если у вас сложилась ситуация, в которой вы не можете платить по счетам, реструктуризация будет выгодна в любом случае, потому что если ее не сделают, у вас испортится кредитная история и вырастет процент (из-за штрафа от просрочки), что никогда не выгодно.

Как реструктуризировать кредит в Сбербанке?

Еще раз заостряем ваше внимание: реструктуризацию дают только тем, кто оказался в сложной жизненной/финансовой ситуации. Нельзя подать заявление на процедуру просто потому, что вам так захотелось.

Условия для реструктуризации кредита физическому лицу

В целом условия, при которых можно оформлять реструктуризацию, можно поделить на 2 категории: внезапные форс-мажоры и снижение ежемесячного дохода/увеличение расходов. В первую категорию входят внезапные болезни, сокращения, пожары, ограбления, ДТП, беременность, призыв в армию и все, что случилось неожиданно и требует от вас немедленного решения. Вторая категория – снижение заработной платы, рождение ребенка, затяжная болезнь, инвалидность, и все, что на постоянной основе снижает ваш доход. В первом случае стоит рассчитывать на отсрочку, во втором – на пересмотр графика.

Учтите, что что-то плохое может случиться не только у вас, но и у вашей семьи. Если причиной стали дети/муж/жена (ближайшие родственники), это будет расцениваться, как ваши проблемы. Если речь об отце/матери/бабушке/дедушке, придется доказать, почему эта проблема так сильно затронула именно вас (финансово).

Еще один момент – документы. Никто вам на слово не поверит. Какой бы ни была причина для подачи онлайн или офлайн заявки на реструктуризацию кредита в Сбербанке, вам нужны будут доказательства сложной жизненной ситуации. Подойдут счета, выписки, свидетельства, постановления – в общем, все, что документально фиксирует проблему.

Требования к заемщикам

Почти никаких конкретных требований нет – все индивидуально. Большим плюсом будет хорошая кредитная история. Единственный случай, в которого гарантированно откажут – если вы уже обращались за реструктуризацией.

Необходимые документы

Не считая документов, подтверждающих тяжелое материальное положение, вам понадобятся:

- паспорт;

- справка о доходах;

- документ, подтверждающий трудовую занятость;

- если реструктуризируете залоговый кредит – документы на объект залога.

Банк может запросить дополнительные документы.

Как подать заявку на реструктуризацию кредита в Сбербанке?

Есть 2 пути: онлайн и в офисе. Реструктуризация какого-либо кредита в Сбербанк Онлайн:

- Идете наru/ru/person/credits/collection/debt_restructuring

- Нажимаете на «Подать заявку».

- Приходите в офис.

- Ищете кредитного менеджера.

- Узнаете, какие документы в вашем случае нужно предоставить.

- Пишете заявление на реструктуризацию.

- Ждете решения.

Образец заявления на реструктуризацию кредита

Заявление выглядит так:

Отличия реструктуризации от рефинансирования

Реструктуризация – это когда у уже имеющегося кредита меняют условия. Рефинансирование – это когда клиент берет новый кредит на погашение старых. При реструктуризации условия практически никогда не меняются в пользу клиента (в глобальном смысле), но ее можно получить при внезапно возникших проблемах, ставящих под угрозу кредитную историю и комфортную жизнь в целом. При рефинансировании условия меняются в сторону клиента (если программа рефинансирования была подобрана правильно), но для его получения нужно быть «кредитоспособным» заемщиком – иметь чистую КИ и достаточно хороший доход.

Способы избежания реструктуризации кредита

Лучший способ избежать реструктуризации – иметь где-то на счету финансовую «подушку», которая позволит погашать кредит в случае форс-мажоров. Увы, в случае серьезных проблем эти «аварийные» накопления могут полностью уйти на решение проблем, связанных с тем самым форс-мажором. В этом заключается сложность: реструктуризация обычно нужна при неожиданно возникших трудностях, а они на то и неожиданные, что избежать их невозможно.

Плюсы и минусы

Плюсы: можно выйти из сложной жизненной ситуации. Минусы: Сбербанк.

К сожалению, со Сбербанком есть определенные проблемы. Отзывы указывают на то, что в конце лета политика банка в отношении реструктуризации стала меняться – все чаще и чаще получить пересмотр условий можно только в том случае, если у вас найдется поручитель (раньше его требовали редко). Кроме того, нередко у Сбербанка случаются проблемы с технической частью, из-за чего реструктуризация расценивается системой как длительная просрочка, что приводит к блокировке счетов и прочим неприятным последствиям. Поэтому нужно дважды подумать перед тем, как обращаться за услугой – возможно, стоит присмотреться к рефинансированию.

Уважаемые клиенты!

ПАО Сбербанк предлагает физическим лицам, временно испытывающим материальные трудности с обслуживанием кредитных обязательств, воспользоваться возможностью реструктуризации задолженности.

Как реструктуризировать кредит в Сбербанке?

Очень часто в средствах массовой информации говорится о реструктуризации кредита или кредитных каникулах Сбербанка. Реструктуризация кредита – это пересмотр договоров между банком и заемщиками, либо оформление приложений к основным договорам. Эти действия производятся для того, чтобы найти оптимальное решение по выплате заемщиками кредитов в случае, если их финансовое положение ухудшилось, в результате чего они не могут погасить кредиты по ранее установленным графикам.

Кредитные каникулы в Сбербанке

«Кредитными каникулами» является реструктуризация кредита в Сбербанке, при которой заемщиком выплачиваются только проценты по кредиту в течение некоторого времени, что уменьшает финансовую нагрузку на их бюджет. Такая процедура может быть проведена почти во всех российских коммерческих банках.

Основанием для реструктуризации могут быть:

- Существенное снижение доходов (потеря работы, изменение условий оплаты труда и др.)

- Призыв / прохождение срочной военной службы в армии

- Отпуск по уходу за ребенком до 1,5 лет/3 лет

- Утрата трудоспособности

Кому следует реструктуризировать кредит?

Любому заемщику, который почувствовал изменение своей финансовой ситуации в худшую сторону, не помешает реструктуризация кредита, в результате которой кредитная нагрузка на бюджет может уменьшиться. Но не все клиенты Сбербанка России могут рассчитывать на эту операцию.

Финансовое положение клиента может ухудшиться в связи с разными причинами, и кредиты могут быть различными. В случае увольнения клиента или перевода его на нижеоплачиваемую должность по своему желанию, банком может быть отказано в реструктуризации кредита. В случае когда изменение кредитной способности получилось не по воле клиента, а при его сокращении с работы, в связи с получением травмы и уходе на пенсию по инвалидности, в связи с вынужденным переходе на другую работу, уходе в отпуск по родам, при потере кормильца и другим, не зависящим от желания заемщика, банком могут засчитаться такие причины уважительными для реструктуризации. В случае произошедших перемен с супругом заемщика, можно также просить у банка реструктуризацию кредита, поскольку произошло финансовое изменение в семье.

При оформлении клиентом Сбербанка нескольких потребительских (нецелевых) кредитов, и покупки на них предметов, не являющихся достаточно необходимыми, банком может быть отказано в реструктуризации. В этом случае Вам могут предложить продать что-то из приобретенных вещей, и полученными средствами погасить кредитный долг. Это же касается и Автокредита Сбербанка. Если у клиента не хватает средств для покупки нового автомобиля, банк предложит ему продать этот автомобиль. И только в случае, если автомашина нужна для работы, банком могут быть одобрены изменения условий кредита.

При ипотечном кредите, если у заемщика нет другого жилья, банк не будет предлагать его продать и пойдет клиенту на уступку, изменив ему кредитные условия.

Варианты реструктуризации

- Изменение валюты кредита (Кредит в валюте может быть конвертирован в рубли)

- Увеличение общего срока кредитования (Уменьшение суммы ежемесячного платежа за счет увеличения общего срока кредита)

- Предоставление льготного периода (Временное снижение суммы ежемесячного платежа за счет предоставления отсрочки по погашению кредита и процентов)

Реструктуризация долга по кредиту

Существуют разные пути добровольного урегулирования сложившейся сложной финансовой ситуации между заемщиком и банком.

- Сбербанком предлагается получение отсрочки выплаты основного кредита. В этом случае разрешается заемщику платить какое-то определенное время одни лишь кредитные проценты. Сроки таких отсрочек не должны превышать 1 года, если кредит потребительский, и 3 лет, если кредит ипотечный. Эта отсрочка называется кредитными каникулами.

- Банком составляется персональные графики для погашения кредитов, в которых он учитывает сезонность доходов (в случае взятия кредита на развитие ЛПХ).

- Банком может быть переоформлен договор по кредиту с предоставлением более выгодных условий, чем может быть меньшая процентная ставка.

- Также Сбербанк может продлить (пролонгация) срок выплаты кредита. В этом случае кредит растягивается на длительный срок, и в результате этого уменьшается размер платы ежемесячно. Чтобы посчитать сумму ежемесячных выплат, воспользуйтесь кредитным калькулятором.

Случается, что Сбербанком проводится реструктуризация кредита, и аннулируются все имеющиеся штрафы и пени, начисленные за просрочку платежей.

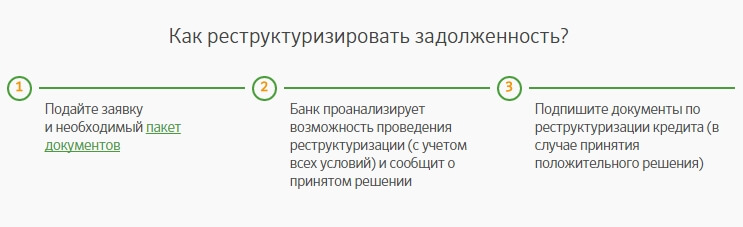

Как реструктуризировать задолженность?

- Подайте заявку и необходимый пакет документов

- Банк проанализирует возможность проведения реструктуризации (с учетом всех условий) и сообщит о принятом решении

- Подпишите документы по реструктуризации кредита (в случае принятия положительного решения)

Заявление на реструктуризацию кредита

Для проведения реструктуризации долга по кредиту Вам необходимо явиться в отделение Сбербанка, в котором получили кредит, и написать заявление с указанием причины, приведшей к финансовой проблеме. Заявление необходимо подать в рассматривающую комиссию вместе с пакетом документов, подтверждающих изменение Вашего финансового положения. К таким документам можно отнести:

- Трудовую книжку с внесенной в нее записью об увольнении.

- Справку о временной нетрудоспособности.

- Справку о потере кормильца.

- Справку о декретном отпуске.

- Справку о доходах (форма 2-НДФЛ).

- Уведомление о призыве в ряды Вооруженных Сил России.

Не стоит забывать о том, что реструктуризация долга по кредитным обязательствам отличается от рефинансирования кредита тем, что ее оформление возможно только в банке выдачи кредита. Не рекомендуем Вам затягивать обращение в банк о том, чтобы там пересмотрели кредитный договор, дожидаться просрочек платежей и начисления штрафных санкций. Как и его заемщики, Сбербанк заинтересован в том, чтобы решение любых проблем было благополучно разрешено, в результате чего старается идти навстречу своим заемщикам в предоставлении реструктуризации кредита.

Подать заявку на реструктуризацию кредита в Сбербанке

Подать заявку на реструктуризацию кредита в Сбербанке вы можете на cпециальной странице Сбербанка по адресу: https://dr.activebc.ru/ или просто нажав на кнопку ниже.

Подать заявку можно только на реструктуризацию действующего кредита. По кредитным картам этого сделать нельзя. После того, как вы оставите заявку на сайте - с вами свяжется сотрудник банка и обсудив все детали найдёт компромисс для решения проблемы и продолжения дальнейшего взаимовыгодного сотрудничества.

Читайте также: