Как узнать сумму расчетного пенсионного капитала застрахованного лица

Действующее пенсионное законодательство предусматривает такое понятие, как индивидуальный пенсионный коэффициент, который по привычке продолжают называть пенсионными баллами.

От его величины зависит не только размер будущего обеспечения, на которое может претендовать лицо после выхода на заслуженный отдых, но и само право на получение государственной пенсии (а не социального пособия). Вот почему крайне важно регулярно отслеживать его изменение и правильность учета Пенсионный фондом РФ. А как это сделать – вы узнаете в нашей статье.

Бесплатно по России

Что такое пенсионные баллы

Пенсионные баллы или индивидуальный пенсионный коэффициент (ИПК) – это показатель, влияющий на размер страховой пенсии. Он рассчитывается по формуле страховая пенсия = ИПК * стоимость 1 коэффициента, утвержденную на соответствующий год + фиксированная выплата.

Количество баллов зависит от размеров страховых отчислений, которые были перечислены самим гражданином или его работодателем в соответствующем периоде. Также для возникновения права на заслуженный отдых необходимо наличие минимально установленного размера ИПК (30 в 2025 году).

Как узнать сколько пенсионных баллов на счете

Существует несколько вариантов проверить интересующую информацию. Узнать самую достоверную информацию о количестве своих пенсионных баллов можно при личном визите в территориальное отделение Пенсионного фонда.

Хотя, по существу, сведения формируются из общей электронной базы, у гражданина при непосредственном обращении будет иметься возможность сразу же задать интересующие вопросы и получить исчерпывающую консультацию. Также существует несколько возможностей выяснения количества пенсионных баллов в режиме онлайн.

На сайте госуслуг

Для получения электронной выписки из индивидуального лицевого счета лица, застрахованного в системе обязательного пенсионного страхования, в любом случае потребуется подтвержденная (авторизованная) регистрация на портале государственных услуг.

При наличии таковой необходимо:

- Войти в личный кабинет на сайте gosuslugi.ru.

- В поисковой строке ввести наименование органа, предоставляющего услугу, – ПФР (достаточно сокращенного наименования).

- В появившемся перечне нажать на наименование органа.

- В предложенном списке выбрать «Извещение о состоянии лицевого счета».

- На загрузившейся странице в меню справа нажать на кнопку «Получить услугу».

- Выбрать способ доставки документа (отправить на электронную почту, сохранить на компьютер, ознакомиться непосредственно на сайте).

Процедура предоставления услуги осуществляется в режиме реального времени и занимает не более 2 минут (обычно – несколько секунд). Количество пенсионных баллов будет отражено в п. 1 документа. В столбце 4 таблицы указана величина ИПК до 2015 года, а также отдельно по периодам. Общий размер коэффициента указан внизу таблицы.

На сайте ПФР

Получить интересующую нас информацию на сайте пенсионного ведомства еще проще (но для этого также потребуется наличие подтвержденного аккаунта на государственных услугах).

Для этого необходимо:

- Перейти на сайте Пенсионного фонда.

- Выбрать пункт меню «Личный кабинет гражданина».

- Войти, используя свой аккаунт в ЕСИА (логин и пароль на портале госуслуг).

Индивидуальный пенсионный коэффициент будет отображен в самом верху экрана. При необходимости получить дополнительную информацию, в частности, сведения о периодах деятельности, за которые начислялись баллы, и их количество, следует также сформировать выписку следующим образом:

- В графе «Индивидуальный лицевой счет» выбрать «Получить информацию о сформированных пенсионных правах».

- В меню справа нажать на «Сведения о стаже и заработке, отражённые на Вашем индивидуальном лицевом счете».

- На странице появятся все сведения, включая ИПК.

При необходимости получения электронного документа вместо пункта 2 необходимо выбрать «Получить сведения о состоянии индивидуального лицевого счета», после чего нажать на кнопку «Запросить». В ответ загрузится документ, который можно сохранить на компьютер или изучить непосредственно на сайте.

Если данные недостоверные неверные

Несмотря на автоматизацию процесса передачи данных в ПФ РФ и взаимодействия между госорганами друг с другом и организациями, никто не застрахован от ошибки в учете сведений, имеющих значения для назначения обеспечения и его величины. Такая ошибка может произойти как по вине работодателя, так и вследствие недоработки Пенсионного фонда.

В случае обнаружения ошибки или неточности в выписке (включая подсчет или количество баллов), можно действовать следующими способами:

- обратиться к работодателю за уточнением правильно переданных в ПФР данных в отношении конкретного работника;

- через онлайн-приемную на официальном сайте Пенсионного фонда направить обращение о разъяснении причин допущенных ошибок;

- обратиться лично в клиентскую службу ПФР по месту жительства (фактической регистрации) для получения консультации;

- направить письменное обращение в ПФ РФ с требованием разъяснить ситуацию и принять исчерпывающие меры по устранению недостоверной информации.

Также от гражданина могут потребоваться дополнительные документы, подтверждающие его доводы и аргументы. В частности, таковыми могут служить трудовые книжки, трудовые договоры или договоры гражданско-правового характера, справка об уходе за престарелым человеком и т.п.

Существует несколько способов узнать размер своего индивидуального пенсионного коэффициента. Причем сделать этом можно за экраном компьютера, не выходя из дома, запросив выписку через интернет или просто посетив личный кабинет на сайте пенсионного ведомства.

Полезное видео

Еще больше информации смотрите в видео:

Как подсчитать свой пенсионный капитал до 2002 года и из чего формируется его общая сумма?

Одним из главных моментов пенсионной реформы является новая модель расчета пенсий – когда зарплата учитывается в полном объеме, с учетом ежегодных индексаций, на протяжении всего трудового стажа. Трудовой стаж при этом условно делится на два периода – до 1 января 2002 года и после.

Что такое пенсионный капитал?

Пенсионные взносы, уплачиваемые в Пенсионный фонд России, должны быть гарантией для гражданина того, что в старости у него будет достойное финансовое обеспечение. С каждым годом страховые взносы накапливаются на его лицевом счете, образуя пенсионный капитал.

Пенсионный капитал – это общая сумма страховых, так же дополнительных, взносов и других начислений, поступивших на счет застрахованного лица в ПФР. Накапливаемый капитал гражданина должен увеличиваться также за счет процентов от результатов умелого управления этим капиталом Пенсионным Фондом, которые должны ежегодно учитываться на индивидуальном счете будущего пенсионера.

Конвертация пенсионных накоплений

В целях сохранения пенсионного права, приобретенного гражданином до 2002 года, была введена конвертация. Пенсионные права в виде необходимых сведений, учитываемых на его лицевом счете, – среднемесячного заработка за 2000 - 2001 годы и общего стажа работы до 2002 г., при расчете пенсии преобразуют в сумму расчетного пенсионного капитала в денежном выражении. То есть, конвертация на 1 января 2002 года проводится для всех застрахованных лиц. На эту дату определяют пенсию, которая бы полагалась гражданину, если бы подошел срок ее назначения.

Важно! Трудовая пенсия, в отличие от государственной, выплачивается за счет средств обязательного пенсионного страхования. Трудовую пенсию стали называть также страховой с начала 2015 года, с даты вступления в силу Закона «О страховых пенсиях».

Что такое расчетный пенсионный капитал

Общая сумма накоплений на лицевом счете гражданина в ПФ образует его пенсионный капитал, которая служит расчетной базой для определения размера страховой пенсии. Его называют расчетным пенсионным капиталом.

Расчетный пенсионный капитал включает:

- Начальный пенсионный капитал, приобретенный до 01.01.2002 г.

- Расчетный пенсионный капитал, сформированный из страховых взносов, уплачиваемых с 1 января 2002 г.

- А так же капитал, сформированный за счет валоризации – денежной переоценки пенсионных прав всех граждан, имеющих трудовой стаж до 2002 г. Все застрахованные лица получают 10% прибавки к части пенсионного капитала, сформированного до 2002 г., и еще дополнительно 1% этого капитала за каждый год стажа, образованного до 1991 г.

Важно! Валоризация применяется с 1 января 2010 года ко всем страховым (до 01.01.2015 г. – трудовым) пенсиям независимо от их вида.

Как рассчитать пенсионный капитал до 2002 года

Трудовая пенсия по достижению возраста состоит из страховой части и накопительной. В 2002 г. накопительная часть не устанавливается, она становится актуальной при назначении пенсии с 01.07.2012 г.

Расчет страховой части трудовой пенсии по старости определяется как отношение пенсионного капитала к ожидаемому периоду выплаты пенсии:

СЧ = ПК/Т + Б , где:

ПК – это сумма пенсионного капитала на дату, с которой гражданину назначается пенсия,

Т – ожидаемый период выплаты трудовой пенсии (на 2002 год – это 144 месяцев или 12 лет),

Б – базовый размер страховой части пенсии. Когда отменили единый социальный налог в 01.01.2010 году, базовая пенсия была объединена со страховой частью.

Из этого выражения обратным счетом выводится формула для расчета пенсионного капитала ПК :

ПК = (РП – 450 руб.) × Т , где:

РП – расчетный размер трудовой пенсии, эквивалентен величине СЧ ;

размер базовой части трудовой пенсии по старости, установленный на 01.01.2002 г., составляет 450 руб.

По этой формуле можно подсчитать пенсионный капитал, образованный на любую дату. Пенсионный капитал ПК, сформированный до 1 января 2002 г., рассчитывается аналогично:

ПК = (РП – 450 руб.) × 144 мес. ,

где РП – расчетный размер трудовой пенсии на 01.01.2002 г.

Как определить расчетный размер трудовой пенсии

Расчетный размер трудовой пенсии вычисляеттся по формуле:

РП = СК × ЗР/ЗП × СЗП , где

ЗР – среднемесячный заработок будущего пенсионера за определяемый период (в расчет берется сумма зарплаты, от которой были исчислены перечисленные страховые взносы),

ЗП – среднемесячная зарплата в России за тот же период, (за период 2001г. – 2002 г. она равна 1 494,50 руб.),

СЗП – среднемесячная зарплата в РФ с 1 июля по 30 сентября 2001 г., утвержденная в целях исчисления размеров трудовых пенсий Правительством РФ, ее размер – 1 671 руб.,

СК – это стажевый коэффициент, он берется равным 0,55 при общем стаже 20 лет у женщин и 25 лет у мужчин. Значение коэффициента повышается на 0,01 за каждый год при росте стаже, но не более чем на 0,2.

Пример расчета пенсионного капитала до 2002 г.

Определим условную пенсию по старости, которая бы полагалась мужчине на 01.01.2002 г. Допустим, гражданин отработал 26 лет до 01.01.2002 г., а на пенсию он уходит в феврале 2019 года. По сведениям персонифицированного учета его среднемесячная зарплата за 2000 г. - 2001 г. составила 3 356 руб. Стажевый коэффициент равен: 0,55 + 0,01 = 0,56. Отношение ЗР/ЗП составит 3 356 руб./ 1 494,50 руб. = 2,25.

В соответствии со статьей 30, п. 3 Закона N 173-ФЗ, применяется ограничение к этому отношению – не выше 1,2 . Для граждан, работавших на Крайнем Севере и областях приравненных к ним, где применяются районные коэффициенты к заработанной плате, применяются другие ограничения.

1) Определим расчетный размер трудовой пенсии гражданина на 01.01.2002 г.:

РП = СК × ЗР/ЗП × СЗП = 0,56 × 1,2 × 1 671 руб. = 1 122,91 руб.

2) Рассчитаем его пенсионный капитал на 01.01.2002 г.:

ПК = (РП – 450 руб.) × 144 мес. = (1 122,91 руб. – 450 руб.) × 144 мес. = 96 899,04 руб.

3) Полученный расчетный пенсионный капитал индексируется на 01.02.2019 г. – умножаем полученный ПК на произведение коэффициентов индексации с 2003 г. по 2019 г.:

ПК на дату назначения пенсии = 96 899,04 руб. × 1,307 × 1,177 × 1,114 × 1,127 × 1,16 × 1,204 × 1,269 × 1,063 × 1,088 × 1,07 × 1,066 × 1,065 × 1,114 × 1,04 × 1,054 × 1,037 × 1,0705 = 631 690,07 руб.

Таким образом, в нашем примере расчетный пенсионный капитал на период до 2002 г. составляет сумму 631 690,07 руб.

На практике в Пенсионном фонде индексация производится в более детальном порядке, согласно ст. 17, п. 6 Закона «О трудовых пенсиях в РФ», когда применяются более высокие коэффициенты относительно некоторых лет и учитывается такой фактор как наличие иждивенцев у пенсионера.

Карточка СНИЛС, содержащая одиннадцатизначный индивидуальный код, является страховым свидетельством регистрации гражданина России в Пенсионном фонде.

Обеспечение своей будущей пенсии волнует каждого работающего человека. Людям непросто разобраться со своими пенсионными накоплениями, особенно в современных условиях, когда пенсионная система в течение нескольких последних лет подвергается серьезным реформам. Принципы, по которым начисляются накопления, уже несколько раз были изменены:

- Пенсия разделилась на две части – страховую и накопительную.

- Стало возможно вкладывать средства не только в государственный, но и в альтернативные пенсионные фонды.

- Средства для пенсионеров, продолжающих работать, учитываются отдельной статьей.

Нововведений множество, и если человек теряется в них, стараясь понять, какие средства и где именно накапливаются для его будущей пенсии, СНИЛС может прийти на помощь.

Итак, обо всём по порядку.

Варианты поиска информации о пенсии по СНИЛС

Информация о средствах на расчетном счете в государственном или негосударственном пенсионном фонде является конфиденциальной. Однако, владелец счета, зарегистрированный в ПФР или НПФ, имеет на нее полное право. Это право подтверждается номером СНИЛС, находящимся на унифицированной именной карточке. Поэтому этот номер является ключом к получению сведений о пенсионных накоплениях.

У граждан РФ есть несколько способов прояснить для себя интересующий их вопрос.

- Личное обращение в ПФР. Визит в любое отделение Пенсионного фонда способен снять множество вопросов, касающихся пенсионных накоплений. Для этого нужно иметь с собой страховое свидетельство (пластиковую карту СНИЛС) и удостоверение личности. Застрахованное лицо получит всю нужную информацию без каких-либо трудностей и проволочек.

- Не выходя из дома (онлайн). Современные технологии позволяют проверять свой пенсионный «баланс» легко и просто: достаточно быть пользователем сети Интернет и зарегистрироваться на портале государственных услуг. Есть возможность найти сведения и на официальном сайте Пенсионного фонда, новая версия которого заработала в 2015 году. Негосударственные пенсионные фонды также имеют свои официальные сайты, которые информируют клиентов о состоянии их пенсионного счета.

ВАЖНО! Информация о накопительной доле пенсии, если она размещена в негосударственном пенсионном фонде, не будет отражена на портале госуслуг. Запрос об интересующих сведениях надо производить только на соответствующих официальных сайтах тех или иных НПФ.

Инструкция по проверке пенсионных накоплений онлайн через «госуслуги»

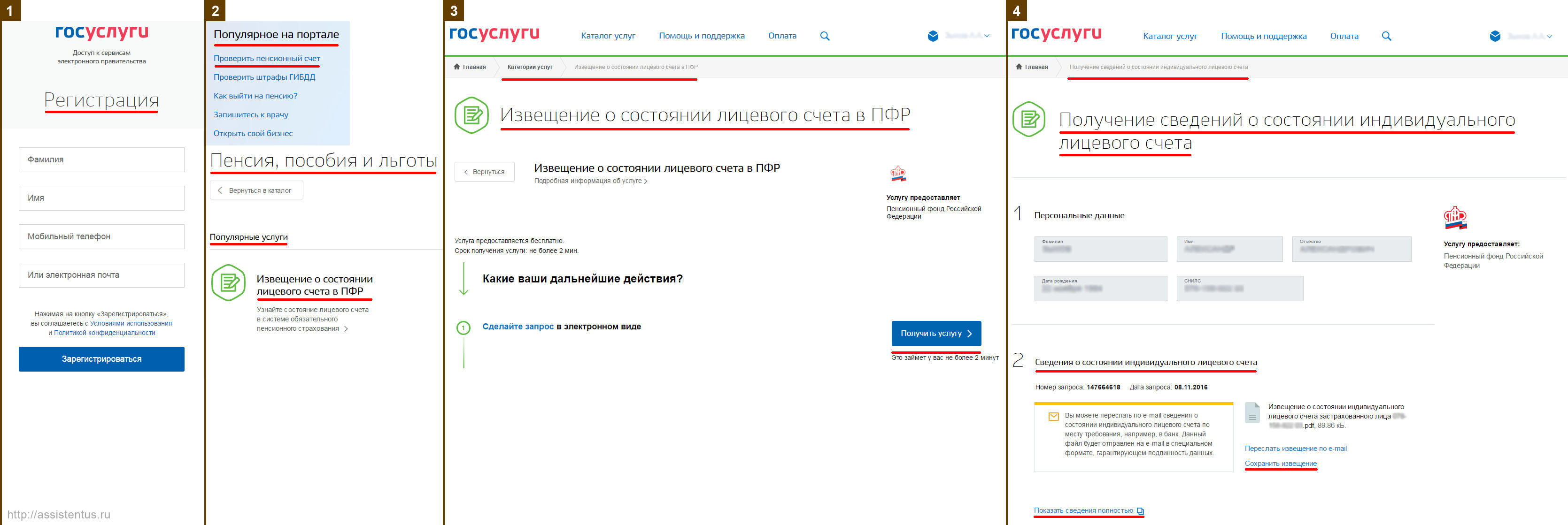

- Зарегистрируйтесь на портале «Государственные услуги» (сайт https://www.gosuslugi.ru). Для регистрации вам потребуется ввести свою фамилию, имя, мобильный телефон (или электронную почту). Ранее ключом для регистрации была карточка с номером СНИЛС, но сейчас процедура регистрации упростилась. Если вы ранее были зарегистрированы на этом портале, авторизуйтесь, введя мобильный телефон (или электронную почту) и пароль.

- На главной странице сайта в блоке «Популярное на портале» выберите пункт «Проверить пенсионный счет» или через «Каталог услуг» -> «Пенсия, пособия и льготы» выберите пункт «Извещение о состоянии лицевого счета в ПФР».

- На открывшейся странице кликаем синюю кнопку «Получить услугу» (придется немного подождать).

- На завершающем этапе вам откроется страница, где в пункте 2 «Сведения о состоянии индивидуального лицевого счета» вы можете либо сохранить на компьютере, либо открыть в браузере файл со сведениями о вашей пенсии. Также вы можете распечатать эту выписку через свой «Личный кабинет».

Вот эти 4 шага на скриншоте:

Узнаём про будущую пенсию через сайт ПФР

Если вы предпочитаете воспользоваться прямым поиском информации, обратившись к «первоисточнику», то можно воспользоваться официальным сайтом ПФР. С января 2015 года в нем функционирует новый раздел «Личный кабинет застрахованного лица». С его помощью можно уточнить, какое количество ИПК (индивидуальных пенсионных коэффициентов) накопил гражданин, а также какой у него на данный момент стаж.

Новые возможности для пользователей позволяют рассчитать приблизительные ИПК для каждого года. Кроме этого, вам доступны:

- усовершенствованный пенсионный онлайн-калькулятор;

- возможность распечатки полученного извещения о состоянии пенсионного счета;

- информация о периодах работы на том или ином месте и взносах, которые начисляли те или иные работодатели.

Получение информации о «пенсионном кошельке» через сайт ПФР

Представляем пошаговый инструктаж для пользователей Интернет.

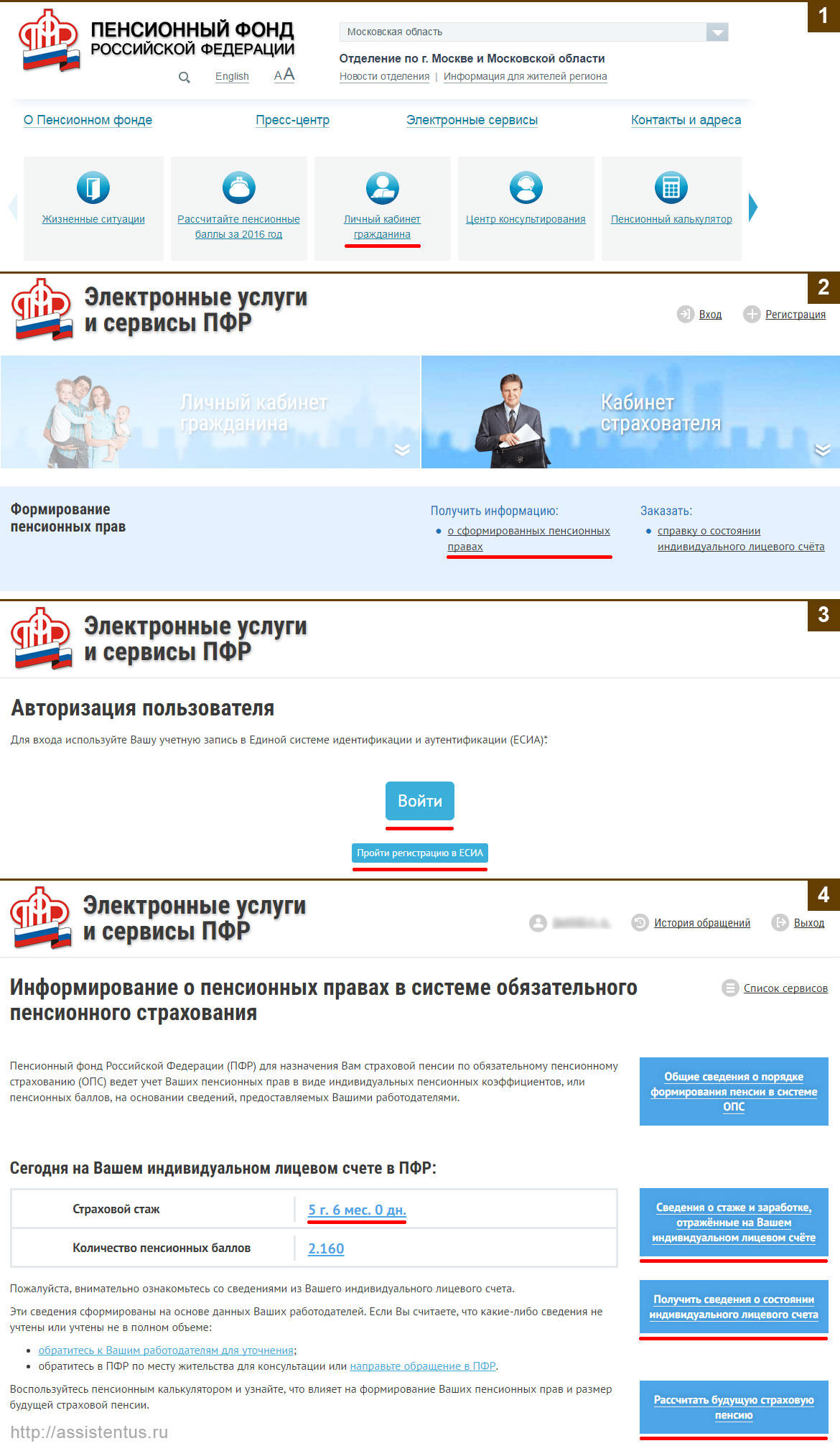

- Заходим на сайт ПФР – http://www.pfrf.ru и кликаем на ссылку «Личный кабинет гражданина».

- Далее в разделе «Формирование пенсионных прав» кликаем по ссылке «Получить информацию о сформированных пенсионных правах».

- На следующем шаге вам необходимо будет авторизоваться на портале «Госуслуг». Если у вас уже есть там регистрация, то просто введите свою электронную почту и пароль. Иначе пройдите процедуру регистрации, для которой вам потребуется ввести свою фамилию, имя, мобильный телефон (или электронную почту).

- Теперь вы в своем «Личном кабинете». Здесь вы увидите свой страховой стаж по данным Пенсионного Фонда РФ. Также из личного кабинета вы можете запросить «Сведения о стаже и заработке, отраженные на вашем ИЛС». Там содержатся сведения, которые давали и продолжают давать работодатели. На основании их владелец счета может уточнить периоды работы, места трудоустройства и суммы перечисляемых взносов, то есть всю информацию, на основе которой подсчитываются коэффициенты. Если вам нужна распечатанная выписка из ПФР, нажмите ссылку «Получить сведения о состоянии ИЛС». Система моментально сформирует документ Wordовского формата, который вы можете сохранить и в любой момент распечатать. Еще одна возможная опция – «Рассчитать будущую страховую пенсию». Нажмите на эту ссылку, и вы узнаете, что вас может ожидать в текущем году. В основе калькулятора будет указанная вами информация: можете указать периоды декретного отпуска, службы в вооруженных силах и т.п., и таким образом рассчитать ожидаемое число пенсионных баллов.

Вот эти 4 шага на скриншоте:

ДОПОЛНИТЕЛЬНЫЕ ВОЗМОЖНОСТИ! Вы можете, кроме получения информации о пенсионных накоплениях, с помощью Личного кабинета обратиться в Пенсионный фонд, записаться на прием на определенное время и др.

Как просто было до 2013 года

До 2013 года работающие граждане не беспокоились о своих пенсионных накоплениях. Потому что регулярно получали от Пенсионного фонда письменные уведомления – отчеты о поступивших за предыдущий год средствах. После этого года этот порядок отменили. Такие документы Пенсионный фонд стал направлять только по специальным запросам (письменным заявлениям), поэтому для граждан снова стал актуальным вопрос о получении этой информации.

В законодательстве РФ используются понятия расчетный и индивидуальный пенсионный капитал.

Первый показатель является базой для расчета страховой части пенсии, т.е. учитывает сумму страховых взносов и денежную оценку пенсионных прав граждан.

Индивидуальный капитал будет формироваться за счет добровольных отчислений граждан, однако на данный момент эта программа не утверждена на федеральном уровне.

- Куда обращаться

- Написать комментарий

Что такое расчетный пенсионный капитал в 2020 году

Термин расчетный пенсионный капитал был введен законом № 173-ФЗ, когда государство перешло на систему трудовых пенсий. В 2014 году был принят Федеральный закон № 400-ФЗ, по которому трудовые пенсии были заменены на страховые пенсии. Отдельные нормы Закона № 173-ФЗ сохранили свою силу даже после перехода на страховые пенсии. Это касается и определения расчетного пенсионного капитала.

Официальное понятие по ст. 2 закона № 173-ФЗ:

расчетный пенсионный капитал - учитываемая общая сумма страховых взносов и иных поступлений в ПФР за застрахованное лицо, а также и пенсионные права в денежном выражении, приобретенные до вступления в силу закона № 173-ФЗ.

С 2015 года для назначения страховых пенсий учитываются сведения о стаже и взносах, отраженные на лицевых счетах граждан. Однако для оценки пенсионных прав, возникших до 31.12.2014 года, по-прежнему применяется расчетный пенсионный капитал. Он включает в себя:

- все суммы страховых взносов, поступивших от работодателей и зачисленных на счет застрахованного лица;

- суммы конвертации пенсионных прав, возникших до регистрации гражданина в качестве застрахованного лица.

Сложнее происходит конвертация пенсионных прав в денежную форму. До перехода на систему пенсионного страхования взносы от работодателей не учитывались на личных счетах, а поступали в единый бюджет. Поэтому для конвертации прав используются документы о трудовом стаже граждан до их регистрации как застрахованных лиц.

Конвертация проводится по следующим правилам:

- подсчитывается общий трудовой стаж за периоды работы по состоянию на 1.01.2002 года;

- используются формулы для определения расчетного размера трудовой пенсии по состоянию на 1.01.2002 года и суммы расчетного капитала;

- применяются стажевые и районные коэффициенты по нормам, указанным в ст. 30 Закона № 173-ФЗ.

Полученный размер расчетного капитала за период до 2002 года и суммы страховых взносов за период с 2002 года будут учитываться для назначения страховой пенсии наравне со сведениями индивидуального лицевого счета.

Самостоятельно применять формулы, указанные в статье 30 закона № 173-ФЗ, не обязательно, так как это сделают специалисты ПФР. Гражданину нужно лишь представить документы о трудовой деятельности и справку о размере заработка за любые 60 месяцев подряд за период до 2002 года. Если такая справка отсутствует, специалисты ПФР используют среднемесячный заработок гражданина за 2000-2001 годы по сведениям учета.

Что такое индивидуальный пенсионный капитал в 2020 году

На данный момент в Государственной думе РФ рассматривает законопроект о введении показателя индивидуального пенсионного капитала (ИПК). Согласно проекту, ИПК представляет собой сумму дополнительных накоплений, сформированных:

- за счет добровольных отчислений из заработной платы (размер отчислений граждане смогут указывать в заявлении работодателю);

- за счет добровольных взносов работающих, самозанятых и безработных граждан, ИП;

- за счет инвестиционного дохода от размещения средств ИП в негосударственных пенсионных фондах.

Сумма ИПК, сформированная на момент назначения пенсии, будет использована для расчета доплат. Так как нормативные акты в этой сфере пока не приняты, порядок расчета таких доплат станет известен позже.

Программа ИПК станет заменой накопительной части пенсии, которая была фактически заморожена с 2014 года. Если на момент введения программы ИПК у гражданина уже были средства на накопительной части лицевого счета, они также будут учтены при формировании капитала. Государство планирует стимулировать граждан увеличивать ИПК. Для этого будет введено софинансирование за счет федерального бюджета и средств работодателей.

Сумма полагаемой страховой пенсии по старости напрямую зависит от количества пенсионных баллов, заработанных за время трудоустройства. Их начали начислять с 2015 г. Для определения индивидуального пенсионного коэффициента до этого времени необходимо вычислить расчетный пенсионный капитал (РПК) – общую сумму страховых взносов, перечисленных из дохода работника в Пенсионный фонд.

Структура расчетного пенсионного капитала

Страховая пенсия определяется для каждого человека индивидуально. Для ее назначения нужно достичь предельного возраста и иметь:

- минимальное число пенсионных баллов (ПБ);

- необходимый страховой стаж.

При выходе на пенсию необходимо подать заявление через работодателя или напрямую в ПФР для назначения довольствия. Пособие по линии ПФР состоит из двух основных частей:

- Фиксированной (базовой) величины. Размер определяется постановлением Правительства РФ и подлежит ежегодному индексированию.

- Страховой части. Сумма определяется путем умножения количества ПБ, заработанных за трудовую деятельность, на стоимость одного балла на дату начисления пенсии.

ПБ начали начислять только после реформы 2015 г. Определить число баллов за период до 2015 г. можно, зная расчетный пенсионный капитал.

Выплаты поступают за застрахованное лицо в бюджет ПФР на основании данных персонифицированного (индивидуального) учета. РПК состоит из:

- конвертируемых в денежном выражении пенсионных прав, приобретенных застрахованными гражданами до 01.01.2002;

- суммы валоризации и страховых взносов, перечисленных нанимателем в ПФР после этой даты.

- Земельный участок многодетным семьям: условия для получения

- Общее осложнение у лиц, переболевших коронавирусом

- В аптеках появились блокаторы вируса

Порядок конвертации пенсионных прав до 2002 года

Для расчета пенсии по возрасту до 2002 г. использовались стаж работы и зарплата работника. Согласно закону «О трудовых пенсиях в Российской Федерации» от 17.12.2001 № 173-ФЗ с 2002 по 2015 гг. пенсионные права определялись согласно советскому законодательству, индексировались, после чего поступали на лицевой счет ПФР в виде первоначального капитала.

Рассчитать РПК можно самостоятельно по следующей методике:

- Определяется стажевый коэффициент.

- Рассчитывается коэффициент среднемесячного заработка (КСЗ).

- Вычисляется расчетная пенсия по состоянию на январь 2002 г.

- Проводится валоризация.

- Применяется поправочный коэффициент.

Как определить расчетную пенсию

На первоначальном этапе нужно определить стажевый коэффициент. Он зависит от пола заявителя и продолжительности трудоустройства. Обратите внимание, что вне зависимости от результатов расчета, максимальное значение применяется за 0,75:

- Если продолжительность стажа у мужчины меньше 25, а у женщины 20 лет, значение СК устанавливается 0,55.

- За каждый дополнительный год стажа свыше 25 лет у мужчины и 20 у женщин к значению СК 0,55 прибавляется по 0,01.

На следующем этапе производится расчет КСЗ. Для этого вычисляется средняя зарплата за 2001-2002 гг. или за другие 60 месяцев. Полученный результат необходимо разделить на среднемесячную заработную плату по России за аналогичный временной период. Среднемесячный заработок по России с 2001 по 2002 гг. составлял 1 494,5 р.

Вне зависимости от итогового результата предельный КСЗ составляет:

- 1,4-1,9 – для работавших в это время в районах Крайнего Севера;

- 1,2 – для всех остальных заявителей.

Имея все данные, определяется сумма расчетной пенсии:

- Если стажевый коэффициент 0,55:

РП мужчин = (СК х КСЗ х 1 671 – 450) х (стаж в годовом исчислении, наработанный до 2002 / 25)

РП женщин = (СК х КСЗ х 1 671 – 450) х (стаж в годовом исчислении, наработанный до 2002 / 20)

- 1671 – константа и соответствует средней зарплате по стране в декабре 2001 года.

- 450 – это базовый размер пенсии, установленный законом № 173-ФЗ.

Обратите внимание, что согласно закону № 173-ФЗ, если РП = СК х КСЗ х 1 671 меньше 660, расчетная пенсия определяется по формулам:

РП мужчин = 210 х (стаж в годовом исчислении, наработанный до 2002 / 25)

РП женщин = 210 х (стаж в годовом исчислении, наработанный до 2002 / 20)

- Если СК больше 0,55:

РП = СК х КСЗ х 1 671 – 450

Обратите внимание, что согласно закону № 173-ФЗ, если РП = СК х КСЗ х 1 671 меньше 660, расчетная пенсия установлена на значении 210.

- Как определить грибок на ногтях ног

- В какие города России, и в каком случае можно улететь во время пандемии

- 3 способа перевода средств с Билайна на карту

Валоризация

К расчетному размеру пенсии применяется валоризация – разовое увеличение:

- Если у пенсионера отсутствует трудовой стаж до 1990 г., к полученному результату прибавляется 10%.

- При наличии трудоустройства за данный период прибавляется 10% плюс по 1% за каждый полный год стажа. Подтвердить стаж можно трудовой книжкой, выписками, приказами, договорами.

Определение расчетного капитала РПК 1

Размер страховой пенсии (СП) по состоянию на 1 января 2002 г. составит:

- СП – страховая пенсия;

- РП – расчетная пенсия;

- СВ – сумма валоризации.

Поскольку ежегодно производилась индексация капиталов, для получения рублевого выражения РПК необходимо к сумме страховой пенсии применить поправочный коэффициент. Им будет служить произведение годовых коэффициентов индексации за период с 2002 по 2014 гг. включительно. Он равняется 5,6148:

РПК1 = СП х 5,6148, где:

- РПК1 – расчетный пенсионный капитал, накопленный по состоянию на 1 января 2002 г.;

- СП – размер страховой пенсии;

- 5,6148 – коэффициент индексирования.

Расчет пенсионных накоплений с 2002 по 2014 годы

Начиная с 2002 г., расчет пенсионных накоплений производится по другой схеме:

- Получение информации о страховых взносах, сформированных за период с 2002 по 2014 гг.

- Индексация расчетного пенсионного капитала.

- Подсчет величины пенсионного капитала.

- Перевод в баллы.

Страховые взносы работодателя с 2002 по 2014 годы

Информация о страховом стаже, суммах взносов и числе пенсионных баллов содержится на индивидуальном лицевом счете в Пенсионном фонде. Получить данные можно:

- при личном визите в ПФР с паспортом;

- через личный кабинет или Госуслуги, используя номер СНИЛС, телефона или адрес электронной почты.

Обратите внимание, что суммы перечисленных страховых взносов приводятся без индексации, поэтому их необходимо умножить на соответствующий году коэффициент (утверждаются Правительством РФ):

Нормативный документ (Постановление Правительства РФ)

Понятие расчетного пенсионного капитала знакомо не каждому. Не все знают его предназначение. Но как рассчитать расчетный пенсионный капитал? Если человек затрагивает данную тему, значит, ему необходимо разобраться и изучить все аспекты, связанные с РПК. Надо сказать, о существовании такого капитала знает любой работающий человек. Только он имеет представление, о расчетном пенсионном капитале не опираясь на название. Чаще всего работник знает, что его работодатель отчисляет за него деньги в пенсионный фонд. Но не представляет, где происходит их формирование и на какие нужды они идут.

Что такое расчетный пенсионный капитал

Расчетный пенсионный капитал представляет собой личный счет человека в пенсионном фонде, где происходит накопление страховых взносов, направленных на формирование пенсии. Каждый официально устроенный работник имеет такой капитал. Все средства, которые работодатель перечислил в пенсионный фонд за определенного работника, оседают на его счет.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (800) 555-93-50. Это быстро и бесплатно!

Надо сказать, что расчетный пенсионный капитал имеет свои особенности. К ним могут относиться:

- РПК направлен на формирование только страховой части пенсии и не может быть направлен на уличение других видов пенсионного обеспечения;

- В настоящее время из расчетного пенсионного капитала собственник имеет право получить единовременную выплату, по заявлению получателя;

- Величина расчетного пенсионного капитала напрямую зависит от момента выхода на пенсию работника;

- В настоящее время понятия расчетного пенсионного капитала, как такового не существует, но оно имеет название «Индивидуальный лицевой счет застрахованного лица».

Надо сказать, что раньше пенсия человека формировалась немного по другому принципу. В расчет шло три вида отчислений, на формирование: накопительной пенсии, базовой и страховой пенсии. Но РПК был предназначен для увеличения только последнего вида. Сейчас же пенсия человека напрямую зависит от пенсионного коэффициента, на расчет которого влияет множество факторов, а не только размер РПК.

Как формируется РПК и на что он влияет

Расчетный пенсионный капитал формируется из нескольких факторов. Так в РПК входят:

- Страховые взносы, вносимые в пенсионный фонд работодателем за определенного работника в установленном законом размере;

- Взносы самого работника, которые он направляет на увеличение своей будущей пенсии;

- Увеличение РПК за счет государственных взносов для тех граждан, которые участвуют в программе по-государственному со финансированию пенсии.

Расчетный пенсионный капитал полностью влияет на несколько факторов определения будущей пенсии человека. К ним относятся:

- Какой вид пенсии будет доступен для получения определенному гражданину;

- Общий размер будущей пенсии конкретного человека;

- Момент выхода на пенсию для определенного человека;

- Возможность стать участником программ по-государственному со финансированию пенсии.

Надо заметить, что сейчас размер и вид пенсии напрямую зависит от заработанных пенсионных балов человеком. Но величина данных балов может увеличиваться пропорционально росту расчетного пенсионного капитала. Поэтому их взаимосвязь так явно отражена, и одно без другого существовать просто не может.

Так, например, если человек не работает и не имеет РПК, то он не сможет накопить достаточного количества баллов для получения страховой части пенсии. Он имеет право воспользоваться пенсионным обеспечением от государства только после шестидесяти, шестидесяти пяти лет. Кроме того, он не сможет рассчитывать на большую пенсию, так как будет получать только социальную ее часть, которая формируется только за счет государственной поддержки.

Кроме того, РПК, который формировался до принятия пенсионной реформы, никуда не девается и так же направляется на увеличение пенсии человека, только немного по другому принципу.

Расчетный пенсионный капитал регулируется федеральным законом под номером 173, принятого в 2001 году. Надо сказать, что он потерпел последние изменения в 2015 году, что позволило принять пенсионную реформу. Расчет РПК определяется по формуле, которая указана в статье 29.1 федерального закона под номером 173. Таким образом, расчетный пенсионный капитал определяется по следующей формуле:

РПК = Српк1 + Вс + Српк2, где РПК – Размер расчетного пенсионного капитала, Српк1 – суммы взносов расчетного пенсионного капитала до 2002 года, Вс – сумма валоризации, Српк2 – сумма всех страховых взносов и других поступлений на индивидуальный пенсионный счет застрахованного лица после 2002 года.

Что такое валоризация

В соответствии с федеральным законом под номером 173, величина любого расчетного пенсионного капитала подлежит обязательной валоризации. Но что же это такое? Валоризация – это простое повышение. Надо заметить, что данное повышение должно определяться также в соответствии с законом, а частности со статьей 30.1 ФЗ-173.

Таким образом, валоризации РПК должна составить:

- Десять процентов от общего размера расчетного пенсионного капитала;

- Десять процентов от общей суммы РПК плюс по одному проценту за каждый год стажа до 1991 года;

- Сумма валоризации определяется исходя из стажа конкретного застрахованного лица.

Таким образов, валоризация, это обязательное повышение расчетного пенсионного капитала государством, в установленном размере.

Взаимосвязь будущей пенсии от РПК

Как уже было сказано, будущая пенсия любого человека напрямую зависит от расчетного пенсионного капитала. В настоящее время РПК состоит из двух частей:

- В первую часть РПК входит общая сумма взносов, которые были перечислены работодателем до 2002 года;

- Вторая часть РПК состоит из общей суммы всех взносов, как от работодателя, так и от самого работника, перечисленных после 2002 года.

Надо заметить, что человек может рассчитывать в любом случае на фиксированную выплату, которую определяет базовая часть пенсии. Она установлена в отношении всех застрахованных лиц и в ее получении нельзя, кому-то отказать. Размер фиксированной выплаты определяется правительством РФ и является обязательным для выплаты во всех регионах, независимо от их экономического состояния.

А вот страховую часть пенсии человек может получить, а может, и нет. Все зависит от того, сколько пенсионных балов он накопил. Если человек получал большую заработную плату, то страховые взносы на него были больше, поэтому и сам РПК данного человека будет находиться в хорошем состоянии. В целом, фактический размер страховой пенсии можно рассчитать за счет отношения расчетного пенсионного капитал числу месяцев, определяемых органами статистики, основанных на средней продолжительности жизни стариков.

Получается, что РПК человек заработал сам и гарантировано сможет пользоваться им до конца свое жизни. Государство решило поделить всю заработанную человеком сумму на формирование его ежемесячной пенсии.

Расчет пенсии с учетом РПК

Чтобы рассчитать положенную пенсию с учетом расчетного пенсионного капитала необходимо обратиться к формуле:

- Рп = Кс * Зк * СЗ, где Рп – размер пенсии, Зк – коэффициент заработной платы определенного сотрудника, Кс – коэффициент стажа, Сз – средняя заработная плата по стране на момент начисления пенсии.

- Надо заметить, что данная формула расчета пенсии применялась раньше, до введения пенсионной реформы. Теперь, что бы рассчитать размер пенсии необходимо обратиться к пенсионным балам и дополнительным коэффициентам.

Как узнать информацию о своем РПК

Что бы узнать размер Расчетного пенсионного капитала необходимо узнать сведения о своем лицевом счете. На сайте ПФ РФ указана определенная форма, в которой сотрудники имеют право предоставить человеку информацию о его пенсионном лицевом счете.

Там же можно получить информацию о том, как правильно расшифровать сведения указанный в данной бумаге.

Надо сказать, что в выписке по-индивидуальному счету застрахованного лица должны содержаться следующие сведения:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (800) 555-93-50 (Регионы РФ)

+7 (495) 317-12-91 (Москва)

+7 (812) 429-74-51 (Санкт-Петербург)

- Фамилия, имя, отчество и дата рождения застрахованного. Данный запроса, то есть, на каком основании выдается выписка, а так же по какому варианту человек получает пенсию;

- Информация о величине индивидуального пенсионного коэффициента, из чего он складывается и какой его размер;

- Зарплата и стаж застрахованного лица, на основании чего был рассчитан коэффициент;

- Общий размер расчетного пенсионного капитала, который отражают по мере его формирования, то есть за каждый год. Именно здесь, в четвертом разделе выписки можно узнать размер своего РПК;

- Далее можно посмотреть сведения о дополнительных взносах, направленных на увеличение расчетного пенсионного капитала, например средства материнского капитала;

- Затем указана информация об общей сумме РПК, а так же его частей формирования. То есть, за счет отчислений работника, материнского капитала, взносов самого работника;

- Кроме того, в выписке указаны дополнительные гарантийные обязательства;

- Так же указана информацию о том, в каком размере государство увеличило размер РПК за счет программы государственного со финансирования;

- В последних частях выписки написана информация о пенсионном фонде, в котором накапливается пенсия человека, а так же повторяются все разделы. Затем указывают, сколько всего денег на счету и расчет пенсии на определенный период времени.

В этой статье вы узнали, как рассчитать расчетный пенсионный капитал. Если у вас возникли вопросы и проблемы, требующие участие юристов, то вы можете обратиться за помощью к специалистам информационно-правового портала «Шерлок». Просто оставьте на нашем сайте заявку, и наши юристы вам перезвонят.

Читайте также: