Как заполнить отчет в пфр за полугодие

Расчет по страховым взносам — это отчет, в котором указываются информация о начисленных и уплаченных суммах на обязательное пенсионное и медицинское страхования и сведения персонифицированного учета в организации. РСВ сдают в ФНС ежеквартально. Отчитаться за 3 квартал 2020 года нужно до 30.10.2020.

Штрафы за РСВ в 2020 году

Если не предоставить расчет страховых взносов (РСВ) или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 3 квартал — до 30.10.2020), начислят штраф в размере 1000 рублей или 5% от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

Если обнаружатся ошибки или расхождения в РСВ при заполнении, то отчет непредоставлен. Исправления разрешается внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой сдачи РСВ признается день, когда первый раз отправлена форма единого расчета по страховым взносам за 3 квартал 2020 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Когда сдавать в 2020 году

Срок предоставления РСВ одинаков для всех работодателей — не позднее 30-го числа месяца, который следует за отчетным периодом. Отчитываются 4 раза за год, формируют сведения нарастающим итогом: за 1 квартал, за полугодие, за 9 месяцев и за год.

Сроки предоставления РСВ в 2020 году:

- за 1 квартал — до 30.04.2020 (из-за пандемии перенесли на 15.05.2020);

- за полугодие — до 30.07.2020;

- за 9 месяцев — до 30.10.2020;

- за 2020 год — до 01.02.2021.

Какой бланк РСВ использовать

Унифицированный бланк и порядок заполнения расчета по страховым взносам утверждены приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Код по КНД — 1151111. РСВ состоит из титульника и трех разделов, которые содержат 10 приложений, всего 21 лист. Раньше приложений было 11, в формуляре изменилась их нумерация.

Условия для заполнения РСВ

Рассмотрим пример заполнения расчета по страховым взносам за 3 квартал 2020 для бюджетной организации. ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО. Для исчисления установлены общие ставки налогообложения и общие тарифы страхового обеспечения. Среднесписочная численность — 2 работника: директор и подчиненный, показатель не менялся.

Обратите внимание на рекомендации ФНС по заполнению расчета по страховым взносам в 2020 году. Используйте бесплатно обзор и инструкцию КонсультантПлюс.

В июле подчиненный Федин Виктор проболел пять календарных дней. За этот период ему начислили пособие по болезни в сумме 8207,95 руб. Из этих денег 3283,18 руб. оплачены за счет средств Соцстраха. Иных пособий, больничных и прочих выплат за счет Соцстраха в 3 квартале не было.

Зарплата работников спортивной школы «АЛЛЮР» составила:

- в июле — 100 000,00 руб.;

- в августе — 100 000,00 руб.;

- в сентябре — 88 095,24 руб.

Итого за три месяца — 288 095,24 руб.

Других перечислений в пользу работников бюджетное учреждение не производило. Ни по одному из работников ГБУ ДОД СДЮСШОР «АЛЛЮР» не была превышена предельная величина по взносам на пенсионное и социальное страхование (ОПС и ВНиМ).

Расчет страховых взносов в 3 квартале 2020 года:

Как правильно заполнить РСВ

Пошаговая инструкция по заполнению расчета по страховым взносам за 3 квартал 2020 года для учреждений:

Шаг 1. Титульный лист РСВ

На титульном листе единого расчета по страховым взносам указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим 0, если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем следующий по порядку номер корректировки. Указываем код ИФНС и код местонахождения.

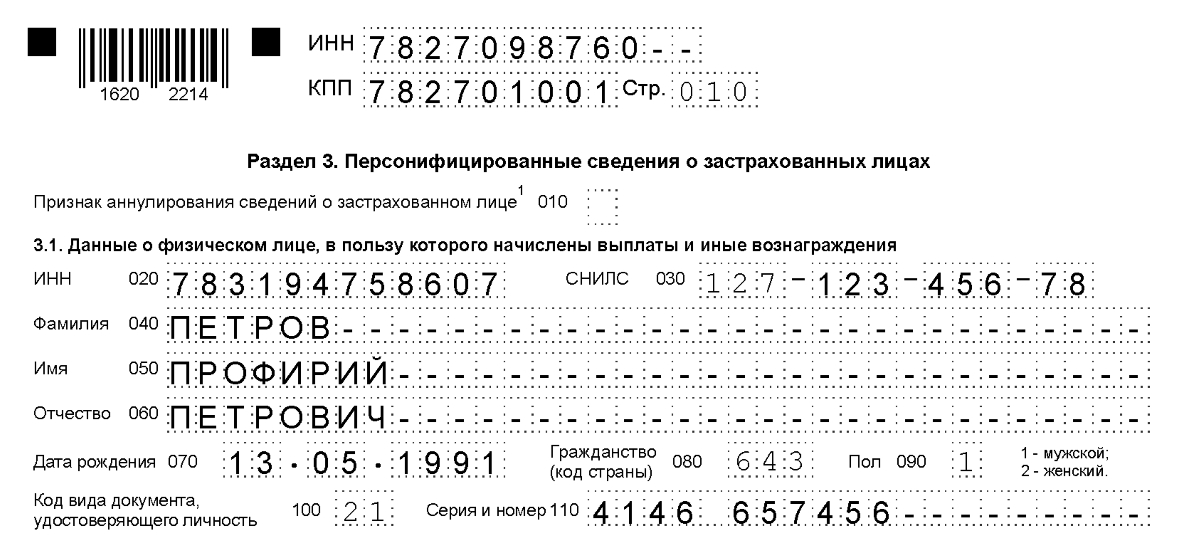

Шаг 2. Переходим в третий раздел расчета РСВ

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, Ф.И.О., дату рождения, пол и гражданство. Для граждан России устанавливаем значение 643 (строка 120), код страны установлен постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (строчка 100) выбираем в соответствии с приложением № 2 к приказу ФНС России от 18.09.2019 № ММВ-7-11/470@. Код паспорта гражданина РФ — 21, указываем серию и номер паспорта (либо сведения иного документа).

Заполняем часть 3.2 третьего раздела единого страхового расчета: в поле «месяц» устанавливаем порядковый номер месяца начисления зарплаты. Прописываем код категории застрахованного лица. В соответствии с приложением № 8 приказа ФНС, «наемный работник» — значение НР. Затем приводим помесячную разбивку начисленных вознаграждений за труд.

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями для ОПС в 2020 г. — 1 292 000,00 рублей на одного работника.

Вот образец заполнения РСВ за 3 квартал 2020 для 3 раздела:

Шаг 3. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета РСВ

В подразделе 1.1 РСВ указываем код тарифа плательщика. Информация для заполнения расчета по страховым взносам за 1 квартал:

- 01 — для ОСНО;

- 02 — для УСН;

- 03 — для ЕНВД.

Затем указываем суммарные значения раздела 3 РСВ.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 2 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 045 — сумма вычетов по п. 8 ст. 421 НК РФ, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и (040 + 045).

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Шаг 4. Подраздел 1.2 приложения № 1 раздела 1 РСВ

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 045 — сумма вычетов по п. 8 ст. 421 НК РФ;

- 050 — разница между 030 и суммой строчек 040 и 045;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

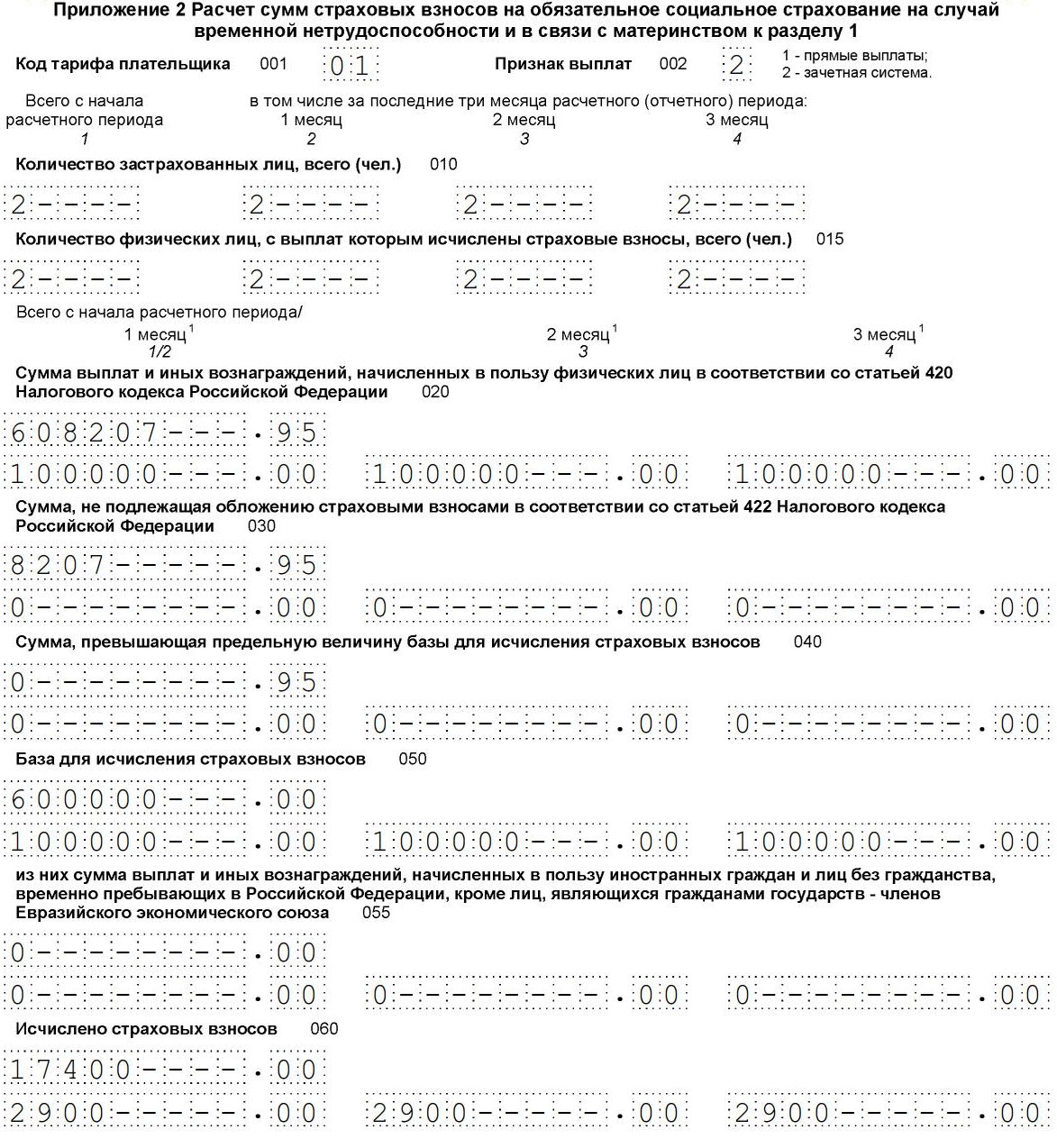

Шаг 5. Заполняем приложение № 2 раздела 1 РСВ. Указываем данные для расчета отчислений ВНиМ

Код тарифа плательщика для ОСНО тот же — 01.

Строка 002 (признак выплат): определяем по подсказкам формы. Указываем 01, если организация находится в регионе — участнике пилотного проекта ФСС, 02 — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 015 — число работников, с доходов которых начислены взносы ВНиМ;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2020 году он равен 912 000,00 рублей;

- 050 — база для расчета отчислений;

- 055 — суммы начислений в пользу иностранцев и лиц без гражданства.

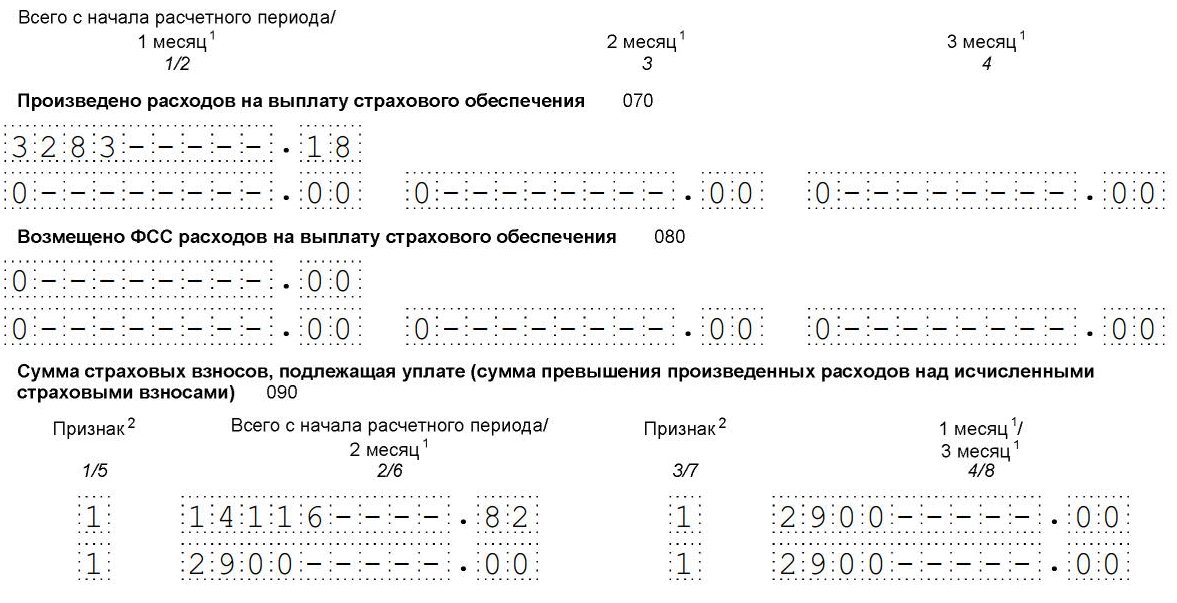

Теперь заканчиваем заполнять приложение № 2 раздела 1 РСВ.

Поля предназначены для:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 - (070 - 080)).

Указываем 1 — при уплате платежей в бюджет; 2 — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1 РСВ.

Шаг 6. Заполняем приложение № 3 раздела 1 РСВ

Если в расчетном периоде сотрудники компании болели или в их пользу начислялись иные виды пособий, возмещаемых за счет ФСС, то придется заполнить дополнительные листы отчета РСВ. При наличии выплат за счет Соцстраха придется оформить еще и приложение № 3 к первому разделу расчета по страховым взносам.

Оформление допстраницы РСВ производится по общим правилам. По сути, работодатель детализирует информацию по временной нетрудоспособности. То есть раскрывает:

- количество произошедших случаев за отчетное время;

- количество дней болезни;

- сумму, начисленную за счет ФСС.

Затем необходимо указать конкретный вид пособия, которое было начислено в отчетном периоде. Если их несколько, тогда работодатель заполняет соответствующие строки приложения № 3 к первому разделу РСВ.

Шаг 7. Заполняем раздел 1 (сводные данные) расчета по страховым взносам

Указываем величину, подлежащую уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, итог за расчетный период (квартал) и за каждый месяц. КБК в едином отчете по страховым взносам отражаем в соответствии с приказом Минфина от 132н от 08.06.2018.

Тамара Дашина, заместитель управляющего ГУ отделением ПФР по г. Москве и Московской области

Отчитаться в Пенсионный фонд за полугодие надо не позднее 15 августа. В этой статье рассмотрены семь запутанных ситуаций, когда заполнение формы РСВ-1 ПФР вызывает у бухгалтеров больше всего вопросов. Статья подготовлена нашими коллегами из журнала »Спутник Главбуха».

Отчет по взносам за полугодие надо сдать в ПФР по той же форме, что и за I квартал 2014 года (утв. постановлением Правления ПФР от 16 января 2014 г. № 2П). Она включает в себя не только данные о взносах в ПФР и ФФОМС, но и персонифицированные сведения о работниках.

Есть расхождения между уплаченными и начисленными взносами

Компания платит взносы в рублях, а начисления в расчете показывает в рублях и копейках. Проверочная программа ПФР выдает предупреждение.

Как заполнить расчет. Если уплаченная сумма на несколько копеек меньше начисленной, а компания хочет избежать мизерной недоимки, можно доплатить копейки в фонд до представления расчета.

Но это не обязательно, ведь в данном случае расхождения между уплаченными и начисленными взносами не являются ошибкой. По закону взносы надо перечислять в полных рублях ( ч. 7 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ). В рублях и копейках их можно будет платить с 2015 года ( Федеральный закон от 28 июня 2014 г. № 188-ФЗ, подробнее см. статью »Больше компаний будут обязаны сдавать электронную отчетность по взносам»). А бланк РСВ-1 предусматривает, что все суммы надо приводить с копейками. Копейки возникают при расчете взносов с выплат сотрудникам в разделе 6 (где показывают персонифицированные сведения). Оттуда они попадают в раздел 2, а затем в раздел 1 расчета. И получается, что начисления в строках 100–130 указаны с копейками, а суммы уплаты в строках 140–144 — в целых рублях. В итоге по строке 150 образуется небольшая переплата или долг. В последнем случае компания не обязана исполнять требование ПФР о перечислении копеечной недоимки. Это подтверждает Минтруд России (письмо от 14 февраля 2013 г. № 17–4/264).

У организации два бизнеса, оба подпадают под льготу по взносам

Компания на упрощенке ведет два вида деятельности, которые подпадают под льготные тарифы страховых взносов. Непонятно, какой код ОКВЭД надо ставить на титульном листе формы РСВ-1 ПФР.

Как заполнить расчет. Надо привести код той деятельности, которая приносит компании как минимум 70 процентов от общего дохода. Именно такой бизнес дает право на пониженные тарифы ( п. 8 ч. 1 ст. 58 Закона № 212-ФЗ). Коды берут из классификатора ОК 029–2001 ( п. 5.8 Порядка заполнения РСВ-1 ПФР). На новый классификатор ОК 029–2014 (утв. приказом Росстандарта от 31 января 2014 г. № 14-ст) надо будет ориентироваться лишь в следующем году.

Бывает, что оба бизнеса приносят примерно одинаковый доход. Например, доля доходов от каждого в общей выручке составляет 50 процентов. Тогда надо проверить, входят данные виды деятельности в одну группу ОКВЭД или в разные. Скажем, производство офисной (ОКВЭД 36.12) и кухонной мебели (ОКВЭД 36.13) входит в одну льготную группу — производство мебели (ОКВЭД 36.1). Компания, которая производит и то и другое, имеет право считать взносы по пониженному тарифу. Даже если каждая деятельность сама по себе приносит меньше 70 процентов доходов. Ведь выручка по обоим видам деятельности в целом составляет 100 процентов. Долю доходов от производства мебели (100%) надо отразить в подразделе 3.5. А на титульном листе показывают код группы — 36.1.

Если виды деятельности входят в разные группы ОКВЭД и при этом каждый из них приносит компании менее 70 процентов дохода, то права на пониженный тариф нет ( письмо Минтруда России от 3 апреля 2013 г. № 17–4/551). Значит, подраздел 3.5 заполнять не требуется. Тогда на титульном листе необходимо привести тот код ОКВЭД, который соответствует основной деятельности компании в выписке из ЕГРЮЛ. А взносы надо платить по общему тарифу.

В первом полугодии компания начисляла единовременное пособие на ребенка

Непонятно, надо ли в строки 200 и 201 включать единовременное пособие при рождении ребенка.

Как заполнить расчет. Единовременная выплата при рождении ребенка является государственным пособием, поэтому освобождена от взносов ( п. 1 ч. 1 ст. 9 Закона № 212-ФЗ). А раз так, эту сумму надо отразить и в строке 200, и в числе необлагаемых выплат в строке 201. В 2014 году пособие составляет 13 741,99 руб. ( письмо ФСС РФ от 28 января 2014 г. № 17-03-11/06–1026).

Компании, которая платит сотрудницам пособие сверх данной суммы, безопаснее начислить взносы на доплату. А саму ее отразить только в числе всех выплат — по строке 200.

Как узнать, что электронный РСВ-1 сдан

Компании, у которой среднесписочная численность сотрудников за 2013 год превышает 50 человек, надо сдать электронный отчет. Его представление подтверждает квитанция о приеме ( Административный регламент, утв. приказом Минтруда России от 22 октября 2012 г. № 329н). Этот документ фонд должен прислать в течение одного рабочего дня после отправки расчета. Но только при условии, что проверочная программа фонда подтвердит, что все контрольные соотношения в отчетности верны. Иначе вместо квитанции о приеме придет протокол ошибок. Их надо будет исправить и отправить расчет заново. Причем тоже не позднее 15 августа. Если опоздать, возможен штраф — 5 процентов от взносов, начисленных к уплате за апрель, май и июнь. Но не больше 30 процентов от этой суммы и не меньше 1000 руб. ( ч. 1 ст. 46 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

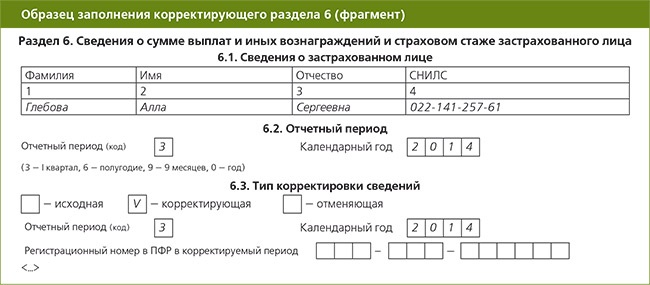

В персонифицированных сведениях прошлого периода ошибка в стаже

Неясно, как исправлять неверный стаж в индивидуальных сведениях за прошлые кварталы.

Как заполнить расчет. Надо сдать РСВ-1 за полугодие вместе с корректирующими сведениями за тот период, в котором компания отразила работнику неверный стаж. Форма корректировок зависит от того, когда произошла ошибка — в 2014 году или раньше.

Если обнаружена ошибка в стаже при заполнении РСВ-1 за I квартал 2014 года, то надо приложить к полугодовому расчету корректирующий раздел 6 (см. образец ниже). А в нем показать не только правильный стаж, но и все другие данные. И те, которые были исправлены, и те, которые остаются без изменений.

Если же ошибочный стаж обнаружили в индивидуальных сведениях за 2013 год или более ранние периоды, к расчету за полугодие надо приложить корректирующую форму персонифицированного учета, которая действовала в то время. Например, чтобы исправить прошлогоднюю ошибку, к полугодовому РСВ-1 надо приложить корректирующую СЗВ-6-2 (СЗВ-6-1).

Сотрудник обращался за пособием после увольнения

Непонятно, заполнять ли раздел 6 на сотрудников, которые обратились за пособием после увольнения.

Как заполнить расчет. Раздел 6 в данном случае не заполняют. Персонифицированные сведения подают лишь на тех сотрудников, которым во II квартале компания начисляла выплаты, подпадающие под взносы. Больничные, как и все другие государственные пособия, от взносов освобождены. В сведениях о стаже (подраздел 6.8) время после увольнения показывать не надо.

Как проверить готовый отчет РСВ-1 ПФР

Сформированный расчет можно проверить онлайн при помощи сервиса »Личный кабинет плательщика страховых взносов». Найти его можно по адресу:

– lkplm.pfr.ru — для московских компаний;

– lkplmo.pfr.ru — для компаний из Подмосковья.

Сервис проверит отчетность по методике фонда, то есть выдаст те же ошибки и предупреждения, которые появились бы при сдаче расчета в ПФР.В личном кабинете кроме этого можно следить за расчетами с ПФР, а также формировать платежки.

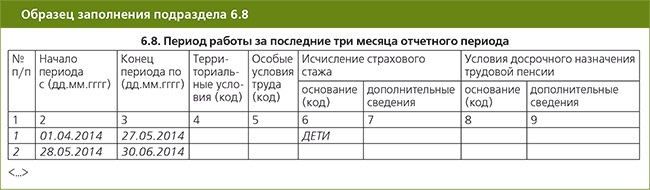

Декретница работает неполный день

Неясно, какой код ставить в персонифицированных сведениях в подразделе 6.8 по сотруднице, которая во II квартале 2014 года работала неполный день, находясь в отпуске по уходу за ребенком.

Как заполнить расчет. Заполнение раздела зависит от того, работала сотрудница на условиях неполного дня весь II квартал или только его часть. В первом случае раздел заполняют так же, как на всех остальных работников. То есть графу 6 надо оставить пустой.

Если же женщина вышла на неполный день во II квартале, например 28 мая, то период, когда она не работала, покажите в подразделе 6.8 с кодом »ДЕТИ» (см. образец ниже).

В новой компании пока числится только один директор, не получающий зарплаты

Непонятно, надо ли сдавать отчет в ПФР, если новая компания еще не начисляла выплат работникам. В штате числится только директор, который пока что ни разу не получал зарплату.

Как заполнить расчет. Отчет в любом случае необходимо сдать в фонд. В нем требуется заполнить разделы 1 и 2 формы — в итоговых суммах будут стоять нули. А вот персонифицированные сведения (разделы 6 и 2.5) заполнять не надо. Эти части полугодового отчета представляют лишь по тем работникам, которым в апреле, мае и июне 2014 года компания начисляла выплаты.

Проверяющие могут заинтересоваться, почему у компании есть работники, но нет начислений. Тогда специалисты фонда запросят пояснения, которые можно представить в свободной форме. Срок — пять рабочих дней со дня получения требования ( ч. 3 ст. 34 Закона № 212-ФЗ). В пояснениях можно так и сказать, что компания новая и директор еще ни разу не получал зарплату.

Страховые взносы за II квартал отменили — это касается пострадавшего бизнеса из реестра МСП. Но расчёт по страховым взносам нужно сдать до 30 июля. ФНС выпустила новые коды, контрольные соотношения и письма с разъяснениями для всех, кого коснулся нулевой тариф. Разберёмся, как заполнить РСВ за полугодие 2020 года.

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2018 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

Как заполнить РСВ с нулевым тарифом

От страховых взносов работодателей освободили, но расчёт сдать все равно придётся. ФНС разъяснила, что о применении нулевого тарифа работодатели смогут заявить через сдачу полугодового РСВ с нулевыми начислениями за II квартал. Если вы уже сдали расчёт и указали в нём суммы за апрель-июнь, заполните новый экземпляр по инструкции и сдайте как уточнёнку (информация ФНС России от 10.07.2020).

Для подготовки расчёта за первое полугодие используйте стандартный бланк РСВ, утверждённый приказом ФНС от 18.09.2019 N ММВ-7-11/470@. Правила заполнения налоговая разъяснила в письме от 09.06.2020 № БС-4-11/9528@.

В расчёте страховых взносов заполните:

- титульный лист;

- раздел 1;

- приложение 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

Титульный лист и первый раздел заполняйте в стандартном порядке — тут изменений нет. Помните, что раздел 1 заполняется нарастающим итогом с начала года, поэтому нужно просуммировать соответствующие строки по каждому виду взносов из всех строк листов по разным тарифам. Но за апрель, май и июнь в первом разделе проставьте нули.

В отношении остальных листов появились новые разъяснения.

Как заполнить приложения 1 и 2 к разделу 1

Приложения 1 и 2 заполните в двух экземплярах — по одному для каждого тарифа (обычного и нулевого).

В первом экземпляре приложения поставьте код тарифа плательщика «01» и заполните его только данными по взносам за первый квартал. Укажите нарастающим итогом суммы выплат с 1 января по 31 марта. В графах 2, 3 и 4 проставьте нули, так как они предназначены для начислений за последние три месяца, а эти данные мы поместим в отдельный экземпляр.

В строке 001 «Код тарифа плательщика» для тарифа 0 % укажите код «21». Покажите в приложениях с этим кодом только начисления за II квартал — в общей сумме и по месяцам. В строке 060 Заполните все 4 поля нулями, так как за второй квартал взносы начислены по тарифу 0 %. Страницы нумеруйте по порядку, дублировать номера не надо.

Необлагаемые выплаты включайте в отчёт в соответствии с тем периодом, к которому они относятся. Если они отнесены к февралю, впишите их в отчет с кодом «01», если к маю — в отчет с кодом «21».

Как заполнить раздел 3

Раздел 3 заполните на каждого работника в одном экземпляре — для нулевого тарифа по взносам. В строке 130 подраздела 3.2.1 укажите код категории застрахованного лица из письма ФНС от 09.06.2020 № БС-4-11/9528@. Всего есть три кода категории:

- КВ — для работников-граждан РФ;

- ВПКВ — для работников из числа временно пребывающих иностранцев и лиц без гражданства;

- ВЖКВ — для работников из числа застрахованных в системе ОПС иностранных граждан или лиц без гражданства, временно пребывающих в РФ, а также временно пребывающие в РФ беженцы.

Заполняйте раздел 3 в общем порядке, но в строках, где вы обычно показываете взносы, проставьте нули.

Бизнес из реестра МСП, который власти не отнесли к перечню наиболее пострадавших, тоже получил льготу. Такие работодатели платят взносы с части зарплаты, превышающей федеральный МРОТ по ставке 15 %. Для заполнения РСВ при этом предусмотрен иной порядок. Мы рассказывали, как заполнить расчёт по сниженным тарифам для страховых взносов.

Новые контрольные соотношения для нулевого тарифа

Новые контрольные соотношения для расчёта по нулевым тарифам ФНС опубликовала в письме от 10.06.2020 N БС-4-11/9607. Они дополняют предыдущий перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@).

Всего добавили три новых контрольных соотношения, но суть у всех одна. Рассмотрим на примере первого: «При наличии подр 1.1 прил. 1 р. 1 СВ по значению поля 001 прил. 1 р. 1 СВ = 21 обязательность соблюдения условий для применения пониженных тарифов страховых взносов, установленных статьей 3 Федерального закона от 08.06.2020 N 172-ФЗ». Аналогичные правила действуют для подраздела 1.2 приложения 1 и приложения 2.

Это значит, что заполнять РСВ по нулевым тарифам с кодом «21» можно только в том случае, если вы соответствуете условиям освобождения из Федерального закона от 08.06.2020 № 172-ФЗ. ФНС будет это проверять.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Обзоры КонсультантПлюс

Что такое РСВ-1 — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 3 квартал — до 30.10.2020.

Единая форма расчета по страховым взносам за 2020 год (РСВ) утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Отчет включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, заменив собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только по взносам «на травматизм». Форма РСВ-1 для ПФР упразднена полностью и больше не применяется страхователями.

Сроки сдачи

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, единый расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Сроки сдачи отчетности определены до 30-го числа месяца, следующего за отчетным периодом. При совпадении с выходным днем переносятся сроки сдачи отчетности, расчет по страховым взносам за 3 квартал 2020 года сдают до 30 октября (пятница). Если не успеть, последуют санкции за несвоевременную сдачу. Сроки направления отчета в налоговые органы за все отчетные периоды 2020 года приведены в таблице:

За I квартал 2020 года

За 6 месяцев 2020 года

За 9 месяцев 2020 года

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций: принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявляют о себе головные организации, подав заявление, форма которого утверждена приказом ФНС России от 10.01.2017 № ММВ-7-14/4@.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2020 года. Новая форма насчитывает 11 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Подробные разъяснения, как заполнить расчет по страховым взносам, приведены в приложении № 2 к приказу, которым он утвержден. Страницы необходимо пронумеровать сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18.

Округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки. Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Обратите внимание, что вам больше не нужен образец заполнения РСВ-1 — ПФР в 2020 году этот документ не запрашивает, хотя и вправе оштрафовать за несдачу отчета до 2017 года, когда администрировал этот процесс (см. постановление АС Волго-Вятского округа от 24.12.2018 по делу № А29-4848/2018).

Как заполнить отчет РСВ: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Для примера возьмем организацию, которая начала вести деятельность в III квартале 2020 года. В ней трудоустроены два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера, выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

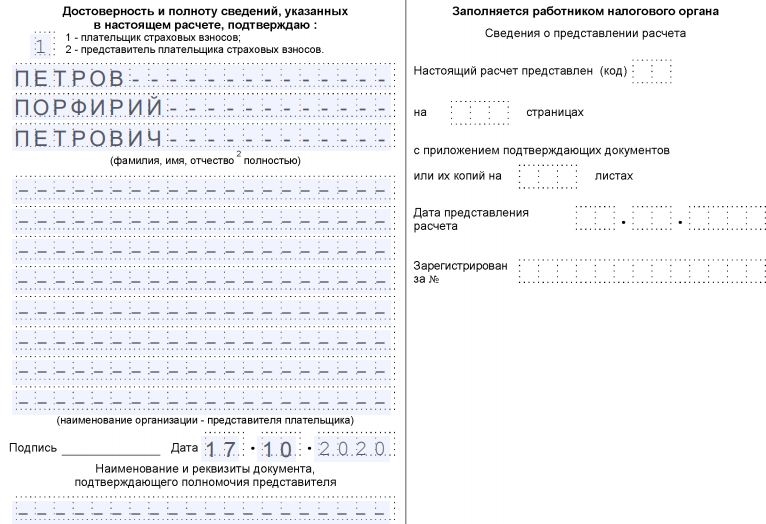

Шаг 1. Титульный лист.

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 3 квартал 2020 года указываем код 33. Тут же следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование».

Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце.

Для заполнения кода тарифа плательщика выбирают один из показателей. Инструкция, как заполняется расчет по страховым взносам, данная в приказе ФНС, рекомендует указывать:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством».

Приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, пример заполнения расчета по страховым взносам с декретницей поможет правильно отразить суммы выплаченных пособий в связи с родами и материнством.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС.

Далее указываем сумму к уплате.

Чтобы заполнить поле «Признак», надо выбрать:

- 2 — если пособие начисляет и выплачивает компания;

- 1 — если выплаты производятся из ФСС.

Шаг 5. Раздел 3. «Персонифицированные сведения о застрахованных лицах».

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в отчетность по страховым взносам необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Далее идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн расчет по страховым взносам можно в личном кабинете налогоплательщика на сайте ФНС России.

Ошибки и штрафы в 2020 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило распространяется на плательщиков соцвзносов. Но Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность по страхвзносам признана непредоставленной совсем. В частности, это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы считается первоначальная дата ее предоставления.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

Читайте также: