Какие есть государственные пенсионные фонды в россии

Система пенсионного обеспечения в России находится в государственном ведении. Ведущей организацией, которая ответственна за осуществление соответствующих выплат, является Пенсионный фонд России.

Государственные услуги в рамках компетенции ПФР оказываются во всех регионах России. Кроме этого, по линии этой организации пенсию получают граждане иностранных государств, которые, в соответствии с действующим законодательством, имеют право на получение выплат.

Бесплатно по России

Пенсионный фонд назначает денежное содержание не только гражданам преклонного возраста, как это принято думать. Несмотря на то, что на выплату страховых пенсий по старости расходуется большая часть средств фонда, в задачу ПФР входит обеспечение других социально уязвимых категорий граждан – инвалидов и несовершеннолетних, потерявших кормильца.

Как один из крупнейших социальных институтов государства, ПФР имеет разветвленную и сложную структуру, разобраться в которой мы постараемся в рамках этой статьи.

История Пенсионного фонда

1956 год в отечественной истории отмечен знаменитым XX съездом КПСС, где официально был развенчан культ личности Иосифа Сталина, в результате чего были инициированы кардинальные изменения в общественной жизни советского общества. Однако эта дата знаменательна и тем, что с выходом закона «О государственных пенсиях» рабочие и служащие могли рассчитывать на получение ежемесячного денежного пособия по нетрудоспособности в старости.

В то время экономика страны была полностью под контролем государства. Управление организациями и предприятиями на местах осуществлялось в рамках советской плановой доктрины. В этой связи государство, по сути, и было единственным работодателем, поэтому и пенсия выплачивалась за счет бюджета страны.

В конце советской эпохи экономика и система государственного управления оказалась в глубоком кризисе. В этой связи государство дистанцировалось от исполнения своих обязательств в новых условиях. На этом фоне в 1990 году был создан Пенсионный фонд России, который хоть и оставался государственной организацией, однако обладал определенной степенью самостоятельности, а денежные средства, находящиеся в распоряжении ПФР, не входили в состав бюджета какого-либо уровня.

На протяжении последнего десятилетия XX века ПФР испытывал значительные трудности с наполняемостью, однако, по мере улучшения экономической обстановки в стране, пенсионная система стабилизировалась, хотя и активно реформируется, в том числе и в современный период.

Функции пенсионного фонда сегодня

Основной целью ПФР, ради чего и было принято решение о создании фонда, является управление денежными средствами, за счет которых происходит обеспечение пенсионной системы в стране. Это выражается в аккумулировании денежной массы, поступающей в фонд за счет, преимущественно, страховых взносов, и в выплате пенсий гражданам, имеющим на нее право. С этой задачей ПФР справляется и сегодня.

Кроме этого, к функциям этой организации следует отнести:

- администрирование системы персонифицированного учета;

- софинасирование отдельных социальных программ;

- осуществление контроля поступления страховых взносов и надзор за исполнением страхователями их обязанностей по ОПС;

- выдача сертификатов маткапитала и контроль расходования его средств.

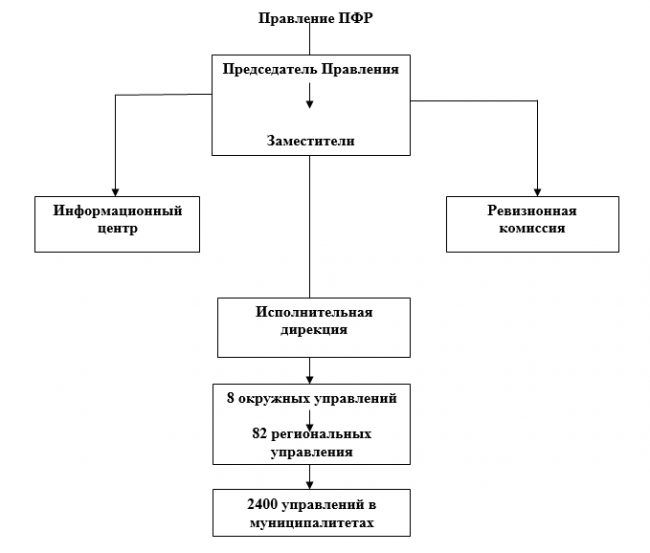

Схема структуры ПФР

Большой объем задач, возложенный на эту организацию, и внушительный штат сотрудников обуславливает сложную организационную структуру.

Проще всего ее представить в виде следующей схемы:

Главным распорядительным органом фонда выступает правление. Руководителем с 2008 года занимает Дроздов А. В. Именно председатель утверждает бюджет фонда, а также принимает ключевые решения по вопросам, связанным с функционированием пенсионной системы.

В состав правления также входят заместители председателя. Каждый из них специализируется на отдельных направлениях деятельности ПФР.

Неотъемлемой частью структуры пенсионного фонда является ревизионная комиссия. К ее задаче относится внутренний аудит, в том числе проверка обоснованности расходования бюджета организации.

Информационный центр появился в структуре ПФР совсем недавно – в 2015 году. Его деятельность направлена на сопровождение электронных систем в организации.

Об исполнительной дирекции

Возглавляет исполнительную дирекцию один из заместителей председателя правления ПФР. Это основная структура, которая определяет характер текущей деятельности фонда.

Функциями исполнительной дирекции являются:

- определение бюджета ПФР, анализ его доходной и расходной частей;

- распределение денежных средств по регионам;

- осуществление учета и отчетности, предоставляемой правлению;

- составление прогнозов относительно положения пенсионной системы в целом.

Исполнительная дирекция осуществляет надзорную функцию за деятельностью территориальных органов на местах.

Территориальный аппарат

Территориальные органы Пенсионного фонда имеют иерархическую структуру. В их число входят.

Окружные управления

Всего существует 8 окружных управлений. Их число равняется количеству федеральных округов в стране.Основными их задачами являются:

- надзор за деятельностью региональных отделений

- планирование работы органов ПФР;

- координация деятельности управления на местах;

- осуществление статистического учета на подведомственной территории;

- участие в формировании и подготовке бюджета фонда.

Территориальные отделения

Территориальные отделения осуществляют свою деятельность в конкретном регионе, где они ответственны за:

- администрирование страховых взносов;

- контроль собираемости взносов;

- ведение персонифицированного учета;

- осуществление координации отделов на местах.

Руководства и отделы в города и районах (муниципалитетах)

Именно эти низовые структуры территориального аппарата и осуществляют непосредственную работу с гражданами. В обязанности их сотрудников входит:

- назначение пенсионных выплат, в т. ч. прием соответствующих документов;

- прием заявлений на маткапитал, выдача сертификатов;

- доставка пенсий;

- ведение персонифицированного учета;

- администрирование страховых взносов;

- консультирование по вопросам пенсионного обеспечения;

- обеспечение софинансирования региональных социальных программ.

Пенсионный фонд Российской Федерации является крайне важной и значимой структурой, деятельность которой затрагивает практически каждого гражданина нашей страны. Для успешной и эффективной работы была разработана эффективная структура, которая, с небольшими изменениями, существует уже практически 30 лет.

Интересное видео

Дополнительную информацию о системе Пенсионного фонда смотрите в видео:

Пенсионный фонд – это целевой внебюджетный фонд, который осуществляет выплаты пенсий по старости, социальных пенсий по инвалидности или пенсий при потере кормильца.

Пенсионные фонды делятся на государственные пенсионные фонды и негосударственные пенсионные фонды в зависимости от того, какая компания осуществляет управление пенсионным фондом.

Государственный пенсионный фонд РФ

Пенсионный фонд РФ - целевой внебюджетный фонд, образованный как самостоятельная финансово - кредитная организация, осуществляющая государственное управление финансами обязательного пенсионного страхования и выполняющая отдельные банковские операции.

Денежные средства фонда являются государственной собственностью, не входят в состав бюджетов и изъятию не подлежат.

Основным принципом работы государственного Пенсионного фонда является принцип солидарности поколений. То есть взносы пенсии, которые выплачиваются сейчас гражданам, осуществляются за счет страховых взносов с заработной платы трудоспособного населения. Условно механизм данного обеспечения можно сформулировать так: текущее поколение трудоспособных граждан работает, получает материальные блага. Часть из них передаётся современным пенсионерам, которые получают содержание от государства за свои былые труды.

Когда поколение трудоспособного возраста станет старше, и на его место придет повзрослевшая молодежь, то эта схема будет действовать, как и ранее, только уже с другими участниками.

И тем, кто раньше наполнял Пенсионный фонд России, будут выплачивать обеспечение. Это циклическая смена.

Источники формирования средств пенсионного фонда РФ

Источниками формирования средств пенсионного фонда РФ являются:

- страховые взносы работодателей и граждан. В этом случае средства пенсионного фонда РФ образуются за счет страховых взносов следующих страхователей:

1) из числа лиц, производящих выплаты физическим лицам (в том числе - организаций; индивидуальных предпринимателей; физических лиц, не признаваемых индивидуальными предпринимателями);

2) индивидуальные предприниматели, адвокаты;

3) физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию (они приравниваются к страхователям);

- средства из федерального бюджета РФ;

Задачи пенсионного фонда РФ

Основными задачами пенсионного фонда РФ являются:

обеспечение совместно с налоговыми органами целевого сбора и аккумуляция страховых взносов;

капитализация собственных средств, привлечение дополнительных источников финансирования, инвесторов;

организация и ведение индивидуального (персонифицированного) учета застрахованных лиц в системе обязательного пенсионного страхования;

работа по взысканию с граждан и работодателей пенсионных средств в целях обеспечения выплат по инвалидности в результате получения увечий на производстве;

осуществление совместно с налоговыми органами контроля за полнотой поступающих страховых взносов со стороны работодателей и правильностью их расходования и др.

Функции пенсионного фонда РФ

К социально-значимым функциям пенсионного фонда РФ можно отнести:

Назначение и выплата пенсий;

Ведение учета средств, поступающих на счета;

Назначение и реализация социальных выплат определенным категориям граждан: инвалидам, Героям Советского Союза, Героям РФ, ветеранам и т.д.

Взаимодействие со страхователями и работодателями;

Взыскание недоимок по пенсионным отчислениям;

Оформление и выдача материнских сертификатов;

Выплата средств материнского капитала;

Управление накопленными в системе деньгами с помощью государственной управляющей компании;

Установление федеральных социальных доплат, чтобы довести совокупный доход до размера прожиточного минимума;

Реализация государственных программ по совместному финансированию пенсий для населения.

Личный кабинет и государственный пенсионный фонд России

На сайте Пенсионного фонда России есть личный кабинет, который может создать любой гражданин.

Для этого необходимо пройти регистрацию на сайте ПФР. Для регистрации требуется паспорт и СНИЛС.

Личный кабинет позволяет, на удаленном доступе, совершать следующие действия:

Получить информацию о комплекте документов, которые необходимы для получения пенсии.

Подать заявление на получение пенсии.

Выбрать способ получения пенсии.

Получить информацию по материнскому капиталу или подать заявку на получение материнского капитала.

Перевести имеющиеся денежные накопления в негосударственный пенсионный фонд.

Оформить справку для предоставления в организации.

Негосударственный пенсионный фонд

Задача негосударственного пенсионного фонда (НПФ) - накопить денежные средства на счету налогоплательщика.

Негосударственные пенсионные фонды – это частные пенсионные фонды. Негосударственные пенсионные фонды являются собственниками средств, которые могут быть мобилизованы и действуют по принципу инвестиционных фондов: граждане дают им деньги, управляющие организации решают, куда им вложить их, и с полученных процентов выплачивают пенсии для граждан.

Денежные накопления могут вноситься работодателем ежемесячно или самим человеком с выбранной периодичностью. Негосударственные пенсионные фонды индивидуально подходят к каждому клиенту и предлагают дополнительные программы по накоплению пенсий.

При закрытии негосударственного пенсионного фонда накопленные денежные средства можно перевести на счет другого негосударственного фонда.

Базой для формирования накоплений является официальная заработная плата. При этом не вся перечисляемая сумма идет на счет налогоплательщика. Часть взносов направляется фондом на обеспечение пенсией тем гражданам, которые получает ее сейчас.

Распоряжаться накопленными денежными средствами можно только после выхода на пенсию.

Остались еще вопросы по бухучету и налогам? Задайте их на форуме "Зарплата и кадры".

Доходность пенсионных накоплений волнует немалое число россиян, даже несмотря на то, что еще несколько лет будет действовать так называемая заморозка накопительной части пенсии. Главным образом людей интересуют две вещи: можно ли приумножить эти деньги и как сделать это безопасно.

Есть мнение, что ПФР недостаточно эффективно распоряжается накопленными средствами граждан, соответственно, прибыль там будет минимальная. Но так ли это в действительности? В нашей статье мы разберем, из чего состоит пенсия в России, а также проверим, насколько НПФ эффективней и надежней государственной альтернативы.

- Понятие накопительной пенсии

- Объем, надежность и доходность пенсионных накоплений в НПФ

- Доходность пенсионных накоплений в ПФР

- Выбор между ПФП и НПФ для размещения пенсионных накоплений

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Общая пенсия вычисляется по следующей формуле:

Трудовая пенсия по старости = страховая пенсия + накопительная пенсия

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Механизм расчета страховой пенсии в 2020 году следующий:

Страховая пенсия = 5686,25 руб. + 93 руб. × ИПК

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

Накопительная пенсия представляет собой не баллы, которые начисляют по правилам, установленным государством, а реальные деньги. По-другому их именуют пенсионными накоплениями. Начиная с 2002 по 2013 год часть взносов работодателя сохранялась на счету каждого работающего в российском Пенсионном фонде. Именно эти деньги и представляют собой накопления на заслуженный отдых.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.

Объем, надежность и доходность пенсионных накоплений в НПФ

Выбирая негосударственный пенсионный фонд, многие обращают внимание на размер его накоплений, то есть сколь велики средства, доступные для инвестирования. Также добавляет авторитета публикация в издании «Вестник Банка России». Соответственно, составим перечень лучших НПФ на основании разных критериев:

- Размер накоплений

Рейтинг по данным ЦБ РФ за 9 месяцев 2019 г., десятка лучших:

- Сбербанк — 608 202 297,64509 тыс. руб.;

- «Газфонд пенсионные накопления» — 551 559 605,81662 тыс. руб.;

- «Открытие» — 509 907 811,62335 тыс. руб.;

- «Будущее» — 256 074 688,38737 тыс. руб.;

- «Сафмар» — 254 942 846,5577 тыс. руб.;

- «ВТБ Пенсионный фонд» — 242 544 409,09023 тыс. руб.;

- «Эволюция» — 126 381 343,5706 тыс. руб.;

- «Большой» — 45 127 767,19274 тыс. руб.;

- «Согласие» — 30 044 787,69339 тыс. руб.;

- «Социум» — 21 772 360,73238 тыс. руб.

- Прибыльность

- «Профессиональный» — 13,73;

- «Гефест» — 13,03;

- «Альянс» — 11,81;

- «Согласие» — 11,74;

- «АПК-Фонд» — 11,53;

- «Первый промышленный альянс» — 11,12;

- Сбербанк –10,93;

- здесь два НПФ, «Традиция» и «Эволюция», с одинаковым результатом — 10,91;

- «Волга-Капитал» — 10,78;

- «Пенсионный выбор» — 10,73.

- Надежность

Приведем данные «Эксперт РА»:

- Сбербанк, «Газфонд» — ruAAA;

- «Большой» — ruAA.

- По прочим НПФ нет актуальных данных.

| Название | Объем пенсионных накоплений, тыс. руб. | Доходность за минусом выплат УК и депозитарию, % | Объем резервов, тыс. руб. |

| Сбербанк | 608 202 297,64509 | 10,93 | 44 215 358,62975 |

| «Сургутнефтегаз» | 10 302 267,16951 | 9,81 | 18 998 346,63823 |

| «Открытие» | 509 907 811,62335 | 10,16 | 67 012 306,16124 |

| «ВТБ Пенсионный фонд» | 242 544 409,09023 | 9,57 | 5 615 612,59693 |

| «АПК-Фонд» | — | 11,53 | 128 858,23129 |

| «Большой» | 45 127 767,19274 | 9,88 | 6 654 426,69018 |

| «Сафмар» | 254 942 846,5577 | 8,18 | 8 502 101,60406 |

| «Телеком-Союз» | 1 442 121,1112 | (-7,58) | 21 194 733,00505 |

| «Будущее» | 256 074 688,38737 | (-15,95) | 2 775 632,78037 |

| «Социальное развитие» | 5 673 359,67294 | (-17,25) | 2 219 283,36904 |

Доходность пенсионных накоплений в ПФР

Управляющая компания Внешэкономбанка имеет в активе два портфеля: «Государственные ценные бумаги» и «Расширенный». Последний предполагает агрессивную стратегию инвестирования, а ГЦБ — консервативную. Причем расширенный портфель выбрали автоматически для тех людей, кто не высказывал никаких пожеланий, так называемых молчунов. А тем, кто осознанно воспользовался услугами этой фирмы, предлагают ГЦБ.

Расширенный также выбирают клиентам управляющих компаний негосударственной собственности, с которыми ожидается прекращение сотрудничества ПФР. То же самое происходит с пользователями негосударственных фондов, лишенных лицензий. Кроме того, выбрать эту стратегию можно самостоятельно, даже если первоначально вы пользовались другой.

Рассмотрим ситуацию, когда накопительная пенсия размером 100 тысяч рублей оставлена в УК ВЭБ в 2010 году.

Доходность пенсионных накоплений на базе портфеля «Расширенный» УК ВЭБ с 2011 по 2018 год.

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 5 % | 6 % | 105 000 |

| 2012 | 9 % | 7 % | 114 450 |

| 2013 | 7 % | 6 % | 122 458 |

| 2014 | 3 % | 11 % | 126 130 |

| 2015 | 12 % | 13 % | 141 262 |

| 2016 | 10 % | 5 % | 155 382 |

| 2017 | 8 % | 3 % | 167 806 |

| 2018 | 6 % | 4 % | 177 874 |

Агрессивная стратегия в среднем за 8 последних лет обеспечила доходность пенсионных накоплений в размере 7,5 %. То есть каждые 100 тысяч, вложенные в дело, заработали 78 тысяч рублей. По сравнению с показателями НПФ это больше, также превышает на 0,6 % величину инфляции и на 0,1 % показатели частных фондов. Складывается впечатление, что разумнее было как раз оставаться участником портфеля «Расширенный».

Однако портфель ГЦБ от ВТБ принес за этот же период более впечатляющую доходность – в среднем 7,9 %. Учитывая капитализацию процентов, на 100 тысяч накоплений вышло 82 тысячи прибыли. В итоге консервативная стратегия показала себя лучше.

Доход портфеля инвестиций ГЦБ УК ВЭБ с 2011 по 2018 год

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 6 % | 6 % | 106 000 |

| 2012 | 8 % | 7 % | 114 480 |

| 2013 | 7 % | 6 % | 122 488 |

| 2014 | -2 % | 11 % | 120 040 |

| 2015 | 13 % | 13 % | 135 692 |

| 2016 | 11 % | 11 % | 150 608 |

| 2017 | 11 % | 3 % | 167 174 |

| 2018 | 9 % | 4 % | 182 213 |

Вывод о неплохих результатах УК ВЭБ можно сделать при сравнении прибыльности этого фонда с доходностью ЧУК и НПФ, независимо от положения последних на рынке — будь то лидер или аутсайдер. У государства получилось сработать с результатом, превышающим средние показатели.

Но подобные выводы не являются правильными, ведь результаты деятельности одного фонда сравниваются с усредненными показателями рынка. Так, самые успешные управляющие компании и пенсионные фонды частной формы собственности показали результат, превосходящий таковой у ВЭБ: 9-10 % доходности в год.

Поэтому в приумножении пенсионных накоплений результат государства превышает средний, но уступает показателям лучших частных компаний и фондов. Доходность пенсионных накоплений у управляющей компании ВЭБ за восемь лет превышает инфляцию.

Выбор между ПФП и НПФ для размещения пенсионных накоплений

Если сравнивать по государственным гарантиям, то ПФР, определенно, менее рискованный способ сбережения. Однако в 2015 году НПФ дано право вступать в систему гарантирования прав застрахованных лиц, которая очень похожа на Агентство страхования вкладов. Членами этой организации являются 38 НПФ. Если негосударственный пенсионный фонд обанкротится, то аккредитацию у него также заберут. Средства вкладчиков возместятся благодаря страховке, после чего их переведут в ПФР.

Однако есть и причины, по которым граждане не в полной мере доверяют государству:

- замороженная на длительный срок накопительная пенсия (уже 6 лет);

- реформы в пенсионной системе далеки от прозрачности;

- накопления в ПФР переведены на представление не в денежной форме, а в виде баллов.

Ведь если накопительная пенсия присоединена к страховой, какое может быть накопление? Средства пенсионного фонда лишь на бумаге индексируются в соответствии с официальной инфляцией. Создается красивая внешняя картинка по сравнению с убытками НПФ, особенно во время экономических кризисов. Такую аргументацию используют чиновники, выступающие против накопительной пенсии. Вице-премьер Ольга Голодец одна из них. Они апеллируют к рискам НПФ оказаться банкротами.

Но так как правительство очень часто изменяет принципы создания пенсионных накоплений, то появляются не менее высокие риски остаться в категории «молчунов». Сильнее же всего народ беспокоит тот факт, что никто не берется спрогнозировать стоимость аккумулированных на счете баллов в момент выхода на заслуженный отдых.

Рассмотрим, почему может быть привлекательным пенсионный фонд, созданный в частном порядке:

- Прошло достаточно времени, чтобы сделать вывод о несостоятельности финансовой модели ПФР. Государство стремительно беднеет, поэтому индексация не может компенсировать инфляционного обесценивания пенсионных накоплений.

- Негативно сказываются на привлекательности государственного пенсионного фонда также бесконечные изменения в правилах учета.

- В ситуации экономического роста, который неминуемо вернется, показатели доходности пенсионных накоплений в частных фондах всегда выше, чем у ПФР, и выше инфляции. За десятилетний период статистика частных фондов лучше государственных, если оценивать по прибыльности. Так, у НПФ это 80–100 %; УК ВЭБ — 50 % для базового портфеля, состоящего из государственных бумаг, до 80 % для расширенного.

- Располагает к НПФ инициатива по вводу индивидуального пенсионного капитала (ИПК), реализованная еще в 2019 году. Согласно ей предполагается перейти от обязательного пенсионного страхования к добровольному.

- Риск банкротства, особенно вероятный для небольших фондов.

- Некоторые частные фонды имеют доходность меньше инфляции. Это касается тех, которые вложились в убыточные бумаги «Бинбанка» и «Открытия».

- Смена одного НПФ на другой выгодна только через пятилетний период. Если уйти раньше, начисленный доход от инвестиций будет утрачен. При этом в 2017 году фонды сменили около 2 млн плательщиков. Финансовые потери людей от этого шага составили 33 млрд рублей.

Причина того, что ранее никак не проявлявшие активность люди перешли в негосударственные пенсионные фонды, проста — большое недоверие к государственной системе пенсионного страхования. Кроме того, НПФ много усилий тратят на привлечение клиентов. Однако сами по себе уговоры и обман не дали бы столь крупных результатов. Ведь у населения сохраняется по умолчанию недоверие к негосударственным организациям.

Но в нынешних реалиях государству доверяют в меньшей степени, чем частникам. Очень большой репутационный урон ПФР нанесло решение о заморозке пенсионных накоплений, а также переход на систему баллов вместо реальных денег. Ежегодные изменения в правилах начисления пенсий формируют у будущих пенсионеров большие опасения. Мало кто уже верит, что государство сможет качественно реформировать пенсионную систему, чтобы каждый человек смог к выходу на отдых получать достаточные выплаты.

В такой ситуации будущее у каждого в руках: чем раньше начать откладывать и инвестировать часть своих доходов, тем больше удастся скопить к моменту ухода на заслуженный отдых.

Кандидат экономических наук, эксперт сайта.

Веками складывающийся менталитет россиян привел к тому, что население о пенсиях начинают задумываться за 5-10 лет до выхода на заслуженный отдых. Зная такую тенденцию, государство в принудительном порядке стало забирать часть заработной платы работающих для формирования пенсионных накоплений. Для этого был создан Пенсионный фонд России.

Параллельно были организованы негосударственные пенсионные фонды, предлагающие будущим пенсионерам нелегкий выбор. Ведь разобраться, что лучше, государственный или негосударственный пенсионный фонд, иногда не могут даже специалисты, не говоря уже о простых гражданах. Поэтому редакция сайта ВКредитБе.Ру решила на понятном языке объяснить преимущества и недостатки каждой структуры, не претендуя при этом на истину в последней инстанции.

Отличия ПФР и НПФ

Принципы функционирования государственного и негосударственного пенсионных фондов одни и те же: клиент переводит из заработной платы часть средств на лицевой счет для формирования будущих пенсионных выплат. А вот дальше начинаются отличия.

В чем разница между фондами, разберем на нескольких конкретных примерах.

1. Государственный ПФ выплачивает начисленную пенсию независимо от суммы остатка на лицевом счете. Частная структура платит до тех пор, пока на счету имеются средства. Если пенсионеру посчастливилось прожить до 100 лет не факт, что НПФ будет вести выплаты – деньги на лицевом счете могут закончиться. Но такая ситуация возникает крайне редко. Обычно фонды исходят из того, что пенсионер проживет еще 30 лет после выхода на пенсию по возрасту.

2. В ПФР размер пенсии никак не увязан с доходностью размещенных денежных средств – размер пенсионных выплат рассчитывается без учета этого фактора. Частные фонды учитывают каждую копейку. Движение средств на счете можно увидеть через Личный кабинет.

3. Средства в государственном фонде считаются собственностью государства – умершие до выхода на пенсию не могут передать накопленные средства своим наследникам: нет нормальной правовой базы. НПФ заключают договора со своими клиентами, где все вопросы досконально оговариваются, в том числе и то, кому достанется остаток пенсионных накоплений.

4. ПФР скован инструкциями по размещению своих капиталов. НПФ имеют право вкладывать деньги клиентов в любые операции.

Подведем первые итоги: в стране действует только один государственный пенсионный фонд – ПФР. Он включен в бюджетную структуру страны. Поэтому размеры пенсий полностью зависят от принятого бюджета на отчетный год. Все разговоры о доходности средств в этом фонде от лукавого – они никак не влияют на размер получаемой на руки пенсии. НПФ – это некоммерческие организации социального обеспечения, действующие в пенсионной сфере. Выплату пенсий производят из накопленных средств. Их размер никак не связан со стажем и другими фишками государства. Привязан только к величине накопленных средств.

Плюсы и минусы государственного пенсионного фонда

Рассматривая положительные и отрицательные стороны деятельности ПФР, специалисты отделываются парой предложений, говоря о плюсах фонда, и одним – о минусах.

Приводим их дословно:

- достоинством государственного фонда является надежность – полностью отсутствуют риски потерять накопления;

- регулярная индексация, привязанная к инфляции.

К недостаткам относят низкую доходность хранящихся в ПФР средств.

Если говорить о плюсах, то они изложены точно и даже при большом желании больше не найти. А вот с минусами нужно разбираться.

1. Говоря о низкой доходности, работники социальных служб или лукавят, или вообще не понимают, о чем идет речь. Ведь уровень доходности отложенных в ПФР средств никак не влияет на пенсию жителей страны. В нормативных документах нет ни одного слова, привязывающего размер пенсионных выплат к прибыли ПФ, прокручивающего деньги населения через ВЭБ.РФ.

Доходность влияет только на количество сотрудников фонда, их зарплаты и здания-дворцы. Судя по тому, что наблюдается на местах – с получением прибыли все нормально: огромный штат, большие зарплаты, здания лучше газпромовских.

2. Во всех развитых странах пенсионные накопления принадлежат вкладчику. Он их имеет право завещать или полностью вывести в любое время. Суммы там немаленькие. Например, в США рабочий, не белый воротничок, а именно трудяга, при выходе на пенсию имеет на счету пенсионного фонда около 750,0-1500,0 тыс. долларов США, что позволяет раскатывать по всему миру без забот или обеспечить финансово свою семью после смерти.

Различие в пенсионном обеспечении наглядно показывает такой курьезный случай из юридической практики США. Вдова полковника ВМФ получала за мужа большУю, даже по меркам американцев, пенсию. В 80-тилетнем возрасте ей захотелось выйти замуж за 40-летнего нелегального иммигранта-украинца. Брак был зарегистрирован. Через 5 лет женщина умирает. Пенсию за погибшего полковника, после судебных разбирательств, правительство Соединенных Штатов было вынуждено выплачивать вдовцу.

В России такое возможно? Здесь даже прямые наследники не могут получить из государственного фонда оставшуюся часть пенсионных накоплений. Вот и все отличие. Это минус и притом жирный.

3. Информация о деятельности фонда полностью закрыта. Узнать, куда и на каких условиях вложены деньги фонда, не получится ни при каких обстоятельствах.

4. Нельзя получить данные и о состоянии лицевого счета пенсионера. Информацию выдают только при переводе средств в негосударственный фонд. Здесь даже объяснять ничего не нужно. Ведь, зная суммы, подтвержденные выпиской из фонда, наследники могут пытаться через суд получить невыплаченную часть пенсионных накоплений. А так — нет бумаги, нет дела.

5. Огромный штат фонда никак не соответствует качеству обслуживания. Даже создается впечатление, что чем больше сотрудников, тем сложнее добиться своего.

6. Отсутствие официального договора между фондом и клиентом ставит последнего в бесправное положение.

Результаты анализа впечатляют: у ПФР практически одни минусы.

Плюсы и минусы негосударственного фонда

Отношение к негосударственным пенсионным фондам у населения скорее негативное, чем положительное, что противоречит здравой логике. Причина видится в одном: слабое знание законодательной базы и отсутствие разъяснительной работы через средства массовой информации.

Но здесь все понятно: тратить собственные накопления на рекламу НПФ не могут – накладно, а государство не готово пилить сук, на котором сидит, т.е. не заинтересовано разъяснять населению плюсы и минусы негосударственных структур в сфере пенсионного обеспечения.

Попробуем объяснить, чем отличается негосударственный пенсионный фонд от государственного на преимуществах первого:

- тотальный контроль со стороны государственных служб. Это, во-первых, борьба с конкурентом, во-вторых, защита интересов граждан страны;

- качественное обслуживание – к орущим или не замечающим клиента сотрудникам негосударственного фонда никто не пойдет;

- возможность передачи неизрасходованных сумм на выплату пенсии наследникам;

- наличие договора между фондом и клиентом, переводящее все взаимоотношения в юридическую плоскость;

- накопленную сумму можно получить полностью при выходе на пенсию;

- высокая доходность, значительно увеличивающая сумму накоплений;

- возможность смены фонда один раз в 5 лет;

- защита вкладов сразу несколькими способами;

- прозрачность всей работы фонда – через личный кабинет можно получить всю необходимую информацию: размещение накоплений, движение сумм на лицевом счете и т.д.

К минусам почему-то относят:

- возможность банкротства с потерей полученного дохода;

- высокую вероятность отзыва лицензии.

Давайте посмотрим, насколько приведенные минусы являются действительно слабой стороной негосударственных структур в пенсионном обеспечении граждан.

1. Риски обанкротится или потерять лицензию действительно есть. Но как они сказываются на конкретном Иванове, Петрове, Сидорове, никто не говорит.

Начнем с того, что пенсионные накопления защищены:

- резервами по обязательному страхованию пенсий (ОПС);

- общенациональным гарантийным фондом, куда, кстати, входит и ПФР.

Это означает, что в любом случае переведенную негосударственному фонду сумму за время работы пенсионер получит. Пропадет только начисленный доход.

2. Доходность ПФР никак не влияет на конечный размер пенсий Иванова, Петрова, Сидорова. Это означает, что перевод в ПФР пенсионных накоплений в случае банкротства НПФ или отзыва лицензии не сможет уменьшить начисленную пенсию клиентов негосударственной структуры, т.е. они получили бы такую же пенсию и при перечислении средств сразу же в государственный фонд. Так о каких рисках идет речь? О тех, что мог бы, но не получил более высокие пенсионные выплаты?

Подведем итоги: независимо от того, где будут накапливаться пенсионные сбережения, будущий пенсионер гарантированно получит пенсию в том размере, которое насчитает государство. Но при работе с негосударственной структурой выплаты могут быть существенно выше.

Редакция сайта надеется: приведенной информации достаточно, чтобы понять, чем отличается НПФ от ПФР.

Что и в каком случае стоит выбирать

Как видно из общей направленности материала, автор полностью топит за негосударственные структуры. При этом никакой дискредитации госорганов. Как их можно опорочить, если «государство – это я, ты, мы все вместе, от Калининграда до Камчатки». Но будем объективны и рассмотрим, что выбрать, ПФР или НПФ для формирования будущей пенсии исходя из чисто меркантильных интересов.

Сразу отметим, выбор фонда – личное дело гражданина РФ. Требовать от него работать с ПФР или с НПФ не имеют права ни работодатель, ни банки при оформлении договоров кредитования (у ВТБ и Сбербанка есть свои НПФ).

С финансовой стороны в 2020 г. однозначно выгодней иметь дело с негосударственным фондом. Но, выбирая держателя пенсионных накоплений, нужно учитывать:

Как перейти в НПФ или вернуться в ПФР

Перейти из одного фонда в другой можно в любой момент. Однако, нужно помнить о правиле 5 лет, по которому переход с сохранением накопительной части пенсионных возможен только раз в течение пяти лет. Если условие нарушено – будет переведена только перечисленная из заработной платы часть денег, без дохода. Это тоже самое, что досрочно забрать вклад.

Правда, непонятно, как положение законодательства выполняется при переходе из ПФР в НПФ. В реальности там никто не начисляет проценты на суммы, хранящиеся на лицевом счете – нет смысла. Все равно пенсия будет начисляться по другим правилам.

Для перехода нужно обратиться с соответствующим заявлением в фонд напрямую или в МФЦ. Законодательство разрешает подать документы лично, через интернет или почтой. В последнем случае заявление должно быть нотариально заверено. Роль нотариуса могут выполнять по закону и другие представители государственных органов.

Документы о выходе (переходе) принимаются с 1 января по 1 декабря. Месяц дается для окончательного принятия решения. Это как при разводе – испытательный срок. А вдруг передумает.

Заключение

Судя по официальному сайту Пенсионного фонда России – негосударственные пенсионные фонды зло. У них одни недостатки. Однако умалчивается, что доходность частных структур, по сравнению с государственным ПФ, выше. При этом простому гражданину от величины прибыли ни холодно, ни жарко. Он на своей пенсии ничего не почувствует, в отличие от негосударственного фонда.

Перейти к частнику многие работающие опасаются из-за, как им кажется, риска банкротства последнего. Но в таком случае есть негосударственные пенсионные фонды в составе крупнейших банков: Сбербанка и ВТБ. Здесь вообще защита полнейшая.

Решать, где формировать свою пенсию, необходимо с первых самостоятельных шагов. Не пускать процесс на самотек.

Читайте также: