Какой пенсионный фонд лучше лукойл или росгосстрах

Какие получает НПФ "Росгосстрах" отзывы? Этот вопрос интересует многих граждан. Ведь вопрос выбора фонда, которому можно доверить свои пенсионные накопления, в России волнует многих. Нельзя же всем подобным организациям верить! Где-то есть и мошенники, и просто не самые честные пенсионные фонды. Поэтому приходится обращать внимание на мнение клиентов и сотрудников организаций. Что собой представляет "Росгосстрах"? Какие плюсы и минусы есть у фонда? В конце концов, можно ли довериться этой корпорации? Во всем этом предстоит разобраться далее.

Направленность

Первое, на что стоит обратить внимание - это деятельность организации. Быть может, уже она не вызовет доверия у населения. К счастью, в данной области у "Росгосстраха" все в полном порядке.

Мы будем иметь дело с самым обычным негосударственным пенсионным фондом. Это организация, куда граждане перечисляют накопительные части пенсий. Там они будут храниться до вашего пенсионного возраста. А после с лицевого счета, который у вас имелся в данном фонде, вам выплатят накопленные за все время средства. Никакого обмана, прозрачная деятельность. И за нее НПФ "Росгосстрах" отзывы зарабатывает только положительные.

Кроме того, данная фирма предлагает не только хранение, но и приумножение денег. Хоть и в небольших количествах. Так что обратиться сюда можно. Так предполагают некоторые клиенты.

Предложения поработать

А какие НПФ "Росгосстрах" отзывы получает в качестве работодателя? Это далеко не самый важный момент, но он имеет место. Редко недобросовестный работодатель оказывает качественные услуги населению.

В принципе, у нашей сегодняшней компании в этом смысле дела обстоят неоднозначно. Дело все в том, что сотрудники выделяют и плюсы, и минусы в "Росгосстрахе". К преимуществам принято относить заработок, социальный пакет, условия труда, стабильный график работы, своевременные выплаты. А к минусам - постоянный поток клиентов, напряжение на рабочем месте. Но это не так важно, как главный недостаток компании.

О чем речь? О том, что "Росгосстрах" принуждает всех своих сотрудников становиться частью организации. То есть переводить накопительную часть пенсии. Используются разные предлоги - и простые диалоги, и запугивания вплоть до увольнения. За это НПФ "Росгосстрах" отзывы зарабатывает не самые лучшие. Зачем же такая крупная организация именно принуждает ко вкладам? К ней сами должны тянуться клиенты.

Рейтинги

Отдача

Правда, не стоит торопиться сюда обращаться. Ведь фонд находится лишь в десятке лидеров по сохранению пенсий населения. Значит, иногда можно подыскать себе более надежную и хорошую фирму.

Одним из показателей, привлекающих население, стала доходность. Чем она выше, тем лучше. Ведь вам изначально обещают не только сохранить пенсионные отчисления, но и увеличить их в какой-то степени. Поэтому доходность НПФ "Росгосстрах" играет важную роль.

Из-за подобного явления некоторые потенциальные вкладчики уверяют, что вас попросту обманывают. В какой-то степени так оно и есть. Во всяком случае, ничего удивительного. Подобная картина складывается у большинства негосударственных пенсионных фондов. Значит, ничем "Росгосстрах" не выделяется в области своих недостатков.

"Без меня меня женили"

Но есть и откровенно негативные моменты, которые расстраивают потенциальных вкладчиков. Некоторые граждане, проверяя, где их накопительные части пенсий, обнаруживают, что являются участниками "Росгосстраха". Хотя на деле никаких договоров с компанией они не заключали.

Как показывает практика, подобные неожиданности есть в каждом негосударственном пенсионном фонде. Почему так получается? К примеру, "Росгосстрах" заключает договоры с работодателями. Те, в свою очередь, всех подчиненных переводят в фонд. Их согласие не требуется. Так что ничего удивительного. Плюс ко всему если вы пользуетесь банком "Росгосстрах", то автоматически (и без уведомлений) становитесь гражданином, который будет перечислять в одноименный фонд свою накопительную часть пенсионных взносов. Как видите, все предельно просто для понимания, хоть и не слишком честно.

За данное явление НПФ "Росгосстрах" отзывы зарабатывает не самые лучшие. Фактически это незаконная, теневая деятельность. Таким образом, некоторые ставят под сомнение вопрос сотрудничества с корпорацией. Но это не столь веское основание для отказа от вкладов.

Вечные проблемы

А вот если вы лично обратились за заключением договора в фонд, никаких проблем не будет. Во всяком случае, в самом начале. С вами подпишут соглашение, в котором прописываются все особенности сотрудничества. Ничего подозрительного.

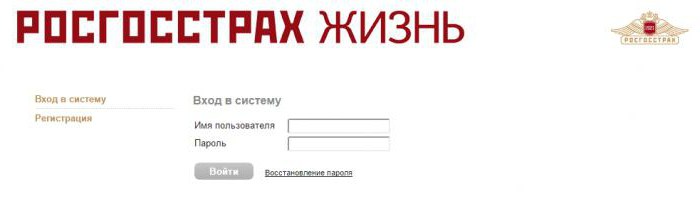

Но недовольство клиентов все равно имеет место. В частности, из-за того, что на официальном сайте у компании "Росгосстрах" (НПФ) "Личный кабинет" имеется. Он предназначен специально для получения сведений о состоянии вашего лицевого счета. Только, как отмечают клиенты, постоянно с данным компонентом какие-то проблемы авторизации происходят. Это расстраивает - приходится лично идти в пенсионный фонд для получения информации.

Так что организация "Росгосстрах" (НПФ) "Личный кабинет" имеет для пользовательских нужд, но только на словах. В действительности он не работает. Удалось авторизоваться и даже запросить выписку счета? Тогда либо ждать ее придется долго, либо вы вообще не получите данных сведений в виртуальном формате. Не столь существенный минус, но он заставляет задуматься: неужели крупная организация не способна наладить работу сайта?

Выплаты

Получается, что деньги вы хранить в фонде можете, а вот забрать их весьма проблематично. Это отталкивает клиентов. Пожалуй, из всех существенных недостатков именно этот может считаться веским поводом отказаться от сотрудничества.

Подведение итогов

Что имеем в конечном итоге? НПФ "Росгосстрах" отзывы зарабатывает разнообразные. Есть и хорошие, и не очень. По добросовестности своей данная организация мало чем отличается от прочих негосударственных пенсионных фондов.

Можно ли доверять "Росгосстраху"? С огромной осторожностью. Во всяком случае, точно можно сказать - компания не закроется, она устойчиво держится среди иных пенсионных фондов. Переводить ли сюда свои пенсионные накопления? Только если других вариантов на примете у вас нет.

Приветствую! На мой взгляд, НПФ – не самый лучший, но один из самых простых и удобных способов сформировать будущую пенсию. «Не самый лучший», потому что надежность российских фондов пока невысока, а вот вмешательство государства в «пенсионные дела» – наоборот, слишком бесцеремонно. Смущает и большой срок действия программы, и российский рубль в качестве валюты для накоплений.

Итак, какой негосударственный пенсионный фонд самый хороший, выгодный и надежный? Не делайте скоропалительных выводов и дочитайте пост до конца.

Лучшие НПФ по надежности

НПФ «Благосостояние»

На российском рынке «Благосостояние» работает больше 20 лет. Лицензию на услуги по негосударственному пенсионному обеспечению компания получила в марте 2005 года. Среди учредителей фонда – ОАО «Российские железные дороги».

К середине 2016-го число участников «Благосостояния» по программам НПО превысило 1,2 млн. человек. Более 338 тыс. пенсионеров уже получают негосударственную пенсию от фонда. Размер пенсионных резервов на ту же дату оценивается в 312,6 млрд. рублей.

НПФ НЕФТЕГАРАНТ

Фонд был учрежден «НК Роснефть» в мае 2000-го. Изначально он создавался с целью социальной защиты работников компании, выходящих на пенсию. Сегодня фонд НЕФТЕГАРАНТ входит в ТОП-15 крупнейших пенсионных фондов страны.

Компания предлагает физическим лицам две схемы, среди них есть: с пожизненными выплатами и «срочную» (Вы сами выбираете срок выплаты пенсии).

Вкладчик может заранее «заказать»:

- Срок получения пенсии (пожизненно или в течение нескольких лет)

- Размер дополнительной пенсии

- Возможность расторжения заключенного договора в любое время

- Условия наследования денег близкими

НПФ Сбербанка

Самый старый пенсионный фонд России. Он был создан еще в 1995 году по решению Совета Директоров Сберегательного банка РФ.

Филиалы НПФ Сбера охватывают всю территорию России: от Камчатки до Кольского полуострова. Фонд входит в Национальную Ассоциацию Негосударственных Пенсионных Фондов. Накопления в находятся под управлением УК «Капиталъ», «Пенсионные накопления», «Регион ЭсМ» и ТКБ Инвестмент Партнерс.

К середине 2016 года объем пенсионных резервов в Сбере превысил 14,7 трлн. рублей, а количество участников приблизилось к отметке в 318 тыс. человек. На 30.06.2016-го фонд показал доходность в 11,64% годовых.

Компания предлагает физическим лицам продукт под названием «Индивидуальные пенсионные планы». Будущий пенсионер может сам выбрать периодичность взносов и их размер. Перечислять деньги на счет можно в любом отделении Сбербанка либо в дистанционном режиме (через систему Сбербанк Онлайн или на сайте НПФ Сбербанка).

Минимальный размер первого взноса составляет 1500 рублей, каждого последующего – 500 рублей.

Условия программы дают возможность расторгнуть договор досрочно. Если вступить в программу, в течение первых двух лет Вы можете вернуть 80% уже уплаченных взносов. Через два года: 100% взносов и половину инвестиционного дохода. Через пять лет: полную сумму взносов и весь инвестдоход.

Продолжительность пенсионных выплат после выхода на пенсию можно выбрать любую (но не меньше пяти лет).

НПФ Росгосстрах

Лицензию на негосударственное пенсионное обеспечение НПФ РГС получил в конце 2007 года.

Сегодня сумма накоплений в фонде составляет почти 150 млрд. рублей, пенсионных резервов – 445,7 млн. рублей, а число участников превысило 2,8 млн. человек. По последнему показателю фонд входит в тройку лидеров рынка. Региональная сеть Росгосстраха включает 66 филиалов по всей территории России. По данным ЦБ на 30.06.2016-го доходность фонда составила 11,82%.

РГС предлагает физическим лицам несколько пенсионных схем. Например: пожизненная выплата негосударственной пенсии, с установленным размером пенсионных выплат (от двух до десяти лет), с выплатой пенсии до полного исчерпания средств на счете и другие.

Пенсионные взносы могут перечисляться единовременно, каждый месяц, раз в квартал, раз в полугодие и раз в год.

НПФ Телеком Союз

«Телеком Союз» входит в десятку лидеров рынка по объему пенсионных резервов и в «тройку» — по количеству участников НПО. Был официально зарегистрирован в феврале 1996 года. В 2013 году контроль над фондом перешел к группе O1 Group. Накоплениями управляет УК «ИДжи Кэпитал Партнерс»

На 30 июня 2016 года пенсионные резервы составили 23,86 млрд. рублей, а количество участников приблизилось к отметке в 435 тыс. человек. По данным ЦБ доходность фонда на ту же дату составила 14,66% годовых.

По каким критериям выбирать фонд?

Еще раз. Однозначно не стоит ориентироваться на уровень доходности!

Во-первых, хорошая доходность в прошлые периоды не гарантирует ее получение в будущем. Во-вторых, в случае проблем в компании, вернуть свои деньги или перейти в другой НПФ будет крайне сложно. Вот основные критерии отбора, который помогут понять какой лучше выбрать:

Мои рекомендации

Вот лишь несколько причин не инвестировать туда личные деньги:

- Пенсионное будущее у россиян, мягко говоря, весьма туманное

- Структура инвестиций через НПФ неверна в принципе: самые длинные деньги на рынке законодательно разрешено вкладывать только облигации и депозиты(!), оставляя на акции только 20%. Таким образом инфляция ежегодно подъедает наши с вами накопления, а на промежутке в 10-20-30 лет от них не останется и следа.

- Средства в управляющих компаниях не застрахованы (в отличие от тех же продуктов unit-linked).

Формировать будущую пенсию я настоятельно рекомендую только самому через грамотно диверсифицированный портфель! На эту тему я уже не раз писал статьи на сайте.

Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

Лучшие фонды 2019-2020 года по надежности и доходности

Бесплатно по России

НПФ представляют собой фирмы, занимающиеся выгодными инвестициями денег граждан в разные проекты. От того, насколько грамотно фонд распорядится инвестициями, зависит доход его клиентов.

Плюсы хранения пенсионных накоплений в подобной организации заключаются в следующем:

- Можно повлиять на собственную пенсию. Гражданин может самостоятельно решить, сколько взносов он будет делать в фонд.

- Можно получать пенсионные выплаты от разных организаций. Диверсификация источников пассивного дохода положительно влияет на материальное благосостояние. Хранение накоплений даже в одном НПФ позволяет получать 2 пенсии (от государства и от НПФ). Кроме того, можно принимать участие сразу в нескольких фондах.

- Государство регулирует деятельность фондов. Все НПФ должны следовать законам государства, располагать разрешениями для занятия собственной деятельностью, предоставлять отчеты государству. Это выступает одним из факторов надежности, который уменьшает риски перевода накоплений в негосударственный фонд.

- Налоговые льготы. При этом они предоставляются не только гражданам, но и нанимателям, которые делают отчисления. Внесенные в фонд деньги не учитываются при налогообложении участника фонда и нанимателя.

- Прозрачная деятельность. Участники фонда могут в любой момент получить данные по собственным счетам и узнать, сколько отчислений было сделано, какой доход был начислен.

Основные минусы участия в НПФ таковы:

- Малый уровень дохода от инвестиций. Процент увеличения капитала в НПФ обычно весьма небольшой (примерно 10 процентов в год).

- Невозможно получить свои деньги раньше положенного срока. Получить накопления из негосударственного фонда возможно лишь в исключительных ситуациях (смерть, получение статуса «инвалид», тяжелая болезнь, эмиграция). В прочих ситуациях получить собственные деньги раньше срока невозможно.

- Отсутствие влияния клиентов НПФ на то, куда будут инвестированы их деньги. НПФ вкладывают деньги участников туда, куда захотят. Для рядовых граждан подобный недостаток несущественен, однако опытный инвестор, возможно, мог бы гораздо выгоднее распорядиться своими денежными средствами.

- Прибыль облагается налогом. Делая отчисления в НПФ, гражданин получает налоговые льготы. Однако при получении денег из фонда нужно платить налог, начисляемый при операциях с капиталом.

«Европейский» НПФ является одним из самых известных. Он пользуется популярностью среди граждан по причине неплохой доходности. У данной фирмы больше миллиона клиентов, которые доверили ей собственные накопления.

В НПФ предусмотрены европейские стандартны обслуживания. Так, граждане могут создать личный кабинет на сайте фонда, а также следить за движениями денежных средств. Можно переводить деньги в другой НПФ при банкротстве.

Повышенная процентная ставка определена для граждан, которые вкладывают свои накопления в «Сургутнефтегаз». Фирма вовремя выплачивает пенсии, находится на рынке больше 20 лет, имеет положительную репутацию среди россиян.

- «Сбербанк». Множество россиян предпочитают переводить собственные накопления именно в официальный фонд Сбербанка. Основным стимулирующим фактором здесь выступает то, что накопления находятся под защитой государства. Обязательное страхование позволяет увеличить свои накопления посредством периодических взносов. Для людей, которые планируют продолжить работать даже в пожилом возрасте, предусмотрены особые программы. Есть корпоративные программы, направленные на увеличение эффективности работы бизнеса.

- «ВТБ».

- «ГАЗФОНД».

- НЕФТЕГАРАНТ.

- «Атомгарант».

- «Альянс».

- «Алмазная осень».

- «Сургутнефтегаз».

- «Ренессанс пенсии».

- «Социум».

- Лукойл Гарант (Открытие).

- НПФ Электроэнергетики.

По объему накоплений

- «Сбербанк».

- «ГАЗФОНД».

- «Открытие».

- «БУДУЩЕЕ».

- «ВТБ Пенсионный фонд».

- «САФМАР».

- «НЕФТЕГАРАНТ».

- «Доверие». Данный фонд был открыт 18 лет назад. Его учредили фирмы, участвующие в экономической жизни Нижнего Новгорода, а также крупные банковские организации. НПФ принимает участие в программе софинансирования, которая позволяет значительно увеличить пенсионные накопления.

- «Большой».

- «Социум».

По числу застрахованных

Рейтинг доходности – список фондов

Доходность характеризует сумму, на которую НПФ увеличил имеющиеся накопления. Заранее определить показатель процента накоплений нельзя, однако надежные организации обычно уже при оформлении соглашений с гражданами сообщают им об объемах планируемого дохода либо демонстрируют прибыль прошлых лет.

Таблица доходности негосударственных пенсионных фондов:

| Название фонда | Доходность с начала года, % |

| «ГАЗФОНД» | 9.13 |

| «Согласие-ОПС» | 6.82 |

| «Первый промышленный альянс» | 6.81 |

| «Алмазная осень» | 6.8 |

| «ВТБ Пенсионный фонд» | 6.8 |

| «УГМК-Перспектива» | 6.63 |

| «НЕФТЕГАРАНТ» | 6.43 |

| «Сбербанк» | 6.35 |

| «Сургутнефтегаз» | 6.26 |

| «Согласие» | 6.04 |

| «Оборонно-промышленный фонд имени Ливанова» | 5.82 |

| «Стройкомплекс» | 5.75 |

| «Ханты-Мансийский фонд» | 5.72 |

| «Владимир» | 5.46 |

| «Транснефть» | 5.16 |

| «АКВИЛОН» | 5.1 |

| «Национальный» | 4.94 |

| «Роствертол» | 4.7 |

| «Гефест» | 4.5 |

| «Атомфонд» | 4.29 |

| «Федерация» | 4.19 |

| «Доверие» | 4.1 |

| «Волга-Капитал» | 3.97 |

| «Социум» | 3.86 |

| «Альянс» | 3.75 |

| «Ростех» | 3.03 |

| «ПРОФЕССИОНАЛЬНЫЙ» | 2.94 |

| «Большой» | 2.62 |

| «Магнит» | 2.16 |

| «САФМАР» | 1.16 |

Полезное видео

Стоит ли переводить свои накопления в НПФ? Смотрите в видео:

Получая хороший доход в зрелом возрасте, многие россияне не задумываются о материальном положении, которое ожидает их в старости. Между тем условия пенсионного обеспечения все время меняются, а возраст выхода на пенсию — отодвигается. Никто не в силах предугадать, с чем придется столкнуться через 20, 30 лет.

Наиболее дальновидные и продвинутые граждане уже сейчас задумываются о том, с какими активами им придется встретить преклонные годы. Государственная пенсия едва ли позволит в старости жить не бедно . Вот тут приходят на помощь негосударственные пенсионные фонды НПФ.

Вкладывая в них заработанные в активную пору жизни деньги, к 60—70 годам можно накопить неплохой капитал. Эта практика была заимствована у США и ведущих европейских стран, где подавляющее большинство граждан обеспечивает себе небедную старость посредством НПФ.

Критерии выбора НПФ

В условиях довольно нестабильной экономики важно выбрать такой НПФ, который гарантированно сбережет и приумножит вложенные в него средства. Основными критериями выбора организации при этом являются:

- дата основания компании и длительность работы на рынке;

- надежность системы;

- условия обслуживания вкладчиков;

- ставки по вкладам.

Деятельность российских НПФ регулируется несколькими Федеральными законами и статьей 123.17 Гражданского Кодекса РФ. Эти компании позволяют накапливать средства и заодно получать с них определенную прибыль (деньги передаются в доверительное управление НПФ).

Но также исключительно важно выбрать организацию, которая давно и стабильно работает на рынке. Какие бы баснословно высокие проценты по вкладу ни предложил НПФ, если через несколько лет он «прогорит», толку не будет. Деньги просто пропадут. В лучшем случае будут выплачены через Систему страхования вкладов (при условии, что страховка была оформлена).

Тройка лучших НПФ

На российском рынке выделяется несколько НПФ, соответствующих критериям высокой надежности и доходности.

В тройку лидеров вошли:

- НПФ ГАЗФОНД.

- АО «НПФ Сбербанк».

- НПФ ВТБ Пенсионный фонд.

НПФ ГАЗФОНД

Доходность предприятия за 5 лет составила 57,14%. Это самый высокий показатель на рынке. НПФ ГАЗФОНД предлагает вкладчикам несколько накопительных пенсионных программ с разными условиями (ставками и сроками). Ознакомиться со всеми предложениями можно на официальной странице по ссылке gazfond.ru.

НПФ Сбербанк

Фонд основан на базе российского Сбербанка в 1995 году. Рейтинг надежности — ААА. Дочернее образование Сбербанка отличается также высокой доходностью и выгодными условиями для клиентов. Представительства компании есть практически в каждом российском городе. Минимальный размер вклада — 1 500 р. (впоследствии его можно в любое время увеличить).

Вполне приличная у НПФ Сбербанк и доходность. Компания вкладывает средства только в акции проверенных предприятий, благодаря чему ежегодно получает прибавку свыше 8%. За последние 5 лет доходность фонда составила 53,4%. НПФ Сбербанк предлагает клиентам очень привлекательные условия. Ознакомиться с ними можно на сайте npfsberbanka.ru.

ВТБ Пенсионный фонд

В 2017-м доходность компании составила порядка 9%, что даже выше, чем у Сбербанка. За пятилетку доходность составила 36,4%. Узнать ставки и другие условия по вкладам можно на www.vtbnpf.ru.

Альтернативные варианты

НПФ «Алмазная осень»

Изначально этот фонд был открыт для работников дальневосточного предприятия «Севералмаз» (в 1995 году). Затем учредители решили расширить компанию и сделать ее доступной для других регионов РФ.

Рейтинг надежности «Алмазной осени» — АА (высокий уровень, но чуть ниже, чем у предприятий со статусом ААА). Доходность компании за 5 лет составляет 37,1%. Сейчас наблюдается активный рост позиций НПФ «Алмазная осень». В 2017-м процент доходности составил 11,16%. Условия для вкладчиков описаны на официальном сайте по ссылке www.npfao.ru.

НПФ «НЕФТЕГАРАНТ»

Одним из главных учредителей НЕФТЕГАРАНТА является компания «Роснефть». Рейтинг надежности фонда — ААА. Уровень доходности за 5 лет превысил 51%. В 2017-м компания подняла прибыльность пенсионных счетов на 8,13%. Условия и более подробная информация на официальном сайте — www.neftegarant.ru.

Таковы основные фавориты в области негосударственного пенсионного накопления. Сравнив их показатели и условия капиталовложений, вы наверняка подберете подходящую для себя компанию. Грамотное размещение средств поможет вам в будущем насладиться благополучной и обеспеченной старостью.

Банки.ру спросил об этом участников рынка — негосударственные пенсионные фонды и управляющие компании

Ноябрь и декабрь — традиционно самые активные месяцы, когда россияне спешат выбрать пенсионный фонд, которому можно доверить свои накопления. В этом году заявления на перевод пенсии подали уже около 4,7 млн человек. Но как не ошибиться с выбором фонда? На что нужно обращать внимание?

«Молчуны» больше не молчат

В активах ВЭБа сейчас около 1,8 трлн рублей пенсионных накоплений, против 2,4 трлн рублей, которые скопились на счетах негосударственных пенсионных фондов. Судя по скорости, с которой граждане бегут от государства, пенсионная копилка государственной УК продолжит «худеть». В этом году уже более 2,6 млн «молчунов» решили забрать свои деньги у ВЭБа.

Будущих пенсионеров не останавливают ни риски смены государственной УК на частные фонды, ни потеря доходности. 99% переходов из ВЭБа в НПФ были досрочными. В прошлом году из-за досрочных переходов они потеряли около 27 млрд рублей, рассказывал в августе первый заместитель председателя Внешэкономбанка Николай Цехомский. А всего граждане забрали из ВЭБа свыше 240 млрд рублей пенсионных накоплений.

Но так ли уж неправы россияне, когда решают сменить управляющего своей пенсией, невзирая на риски потери заработанного дохода? Участники рынка связывают рост переходов в частные НПФ с активностью агентов-посредников, однако есть и другие причины. В частности, любой мало-мальски осведомленный в пенсионной системе человек знает, что, в отличие от пенсий ПФР, накопления в НПФ могут наследоваться. Понятно, что многие предпочитают в случае чего передать деньги родственникам, а не дарить их государству.

Еще одна причина: после того как Минфин обнародовал новую концепцию пенсионной системы (система индивидуального пенсионного капитала. Пока не утверждена), при которой отчисления на будущую пенсию граждане должны делать самостоятельно, возник вопрос, что будет с деньгами «молчунов». Идея трансформировать их в пенсионные баллы явно не нашла поддержки у населения. Ведь что такое баллы ПФР и как от них зависит реальный размер будущей пенсии, не возьмется объяснить ни один эксперт. Кроме того, новые отчисления в рамках системы индивидуального пенсионного капитала, по замыслу авторов программы, должны поступать в фонд, в котором уже находятся накопления конкретного гражданина. Отчисления тех, кто не выбрал НПФ, будут попадать в случайно выбранный фонд.

Получается, что, по сути, у граждан осталось совсем немного времени, чтобы определиться с выбором НПФ, в который перевести накопления и в который будут поступать отчисления по ИПК. По замыслу Минфина и ЦБ, заработать новая пенсионная система должна с 2019 года. Правда, успеют ли вовремя принять нужный закон — большой вопрос.

В любом случае, решать, что делать с будущей пенсией, нужно поскорее.

Критерии выбора: доходность и крупный акционер важнее географии и личных связей

Чтобы помочь сделать правильный выбор, Банки.ру решил опросить тех, кто профессионально занимается управлением пенсионными деньгами, — НПФ и УК. Участников рынка попросили расставить в порядке приоритета следующие критерии выбора фонда:

— доходность инвестирования;

— размер активов фонда;

— наличие крупного акционера;

— финансовые показатели: прибыль и проч.;

— субъективная оценка надежности фонда,;

— наличие дополнительных сервисов;

— бонусы от агента;

— наличие/отсутствие негативной информации о фонде в СМИ;

— личное знакомство с менеджментом фонда;

— географическая близость к месту жительства;

— возможная потеря инвестиционного дохода.

Участники рынка также имели возможность вписать свой критерий, которого нет в списке, но по каким-то причинам они считают его важным. Всего было опрошено 20 крупнейших пенсионных фондов и управляющих компаний.

И вот что получилось. В числе наиболее важных критериев, которые необходимо учитывать при выборе фонда, более половины опрошенных экспертов указали доходность инвестирования, возможную потерю инвестиционного дохода и наличие крупного акционера. Последний критерий, по мнению многих участников рынка, — свидетельство надежности фонда.

По словам генерального директора НПФ ВТБ Ларисы Горчаковской, «если акционером является, например, крупный государственный банк, это будет являться дополнительной гарантией надежности». Кроме того, указывает она, будущему пенсионеру нужно четко понимать, где и как фонд принимает документы на выплату пенсий. Чтобы потом для оформления пенсии не пришлось ехать через всю страну в единственный офис выбранного фонда.

Доходность, которую показывает выбранный НПФ, как отмечает большинство опрошенных нами участников рынка, необходимо смотреть на достаточно длительном горизонте — как минимум несколько лет. Генеральный директор НПФ «Лукойл-Гарант» Денис Рудоманенко говорит, что, учитывая длительность процесса формирования накопительной пенсии, клиентам обязательно стоит смотреть на накопленную доходность. На то, какие результаты показывает ваш фонд на оптимальном для оценки периоде — минимум в течение 8—10 лет. «Доходность за один или два года не является показательной оценкой эффективности фонда, управляющего вашей пенсией», — считает он.

Доходность портфеля пенсионных накоплений крупнейших фондов в 2016 году*

НПФ

Доходность инвестирования, %

Кол-во клиентов

Пенсионные накопления (тыс. рублей, рыночная стоимость)

Негосударственный пенсионный фонд "Росгосстрах" - организация, которая интересует многих. Перед тем как начинать с ней сотрудничество, многие изучают отзывы реальных клиентов компании. Они помогают оценить добросовестность корпорации. Что можно сказать об упомянутом НПФе?

О деятельности

Например, в области деятельности. Тут нет ничего специфичного. Дело все в том, что "Росгосстрах" занимается уже долгое время страхованием населения. В том числе пенсионным.

Иными словами, данная компания - это место, где можно формировать накопительную часть пенсии. Денежные средства здесь не только сохраняются, но и преумножаются. Ничего подозрительного в этом нет. "Росгосстрах" не ведет никакой теневой политики. Это самый обычный пенсионный фонд негосударственного типа, но со своими особенностями.

Распространение

Стоит отметить, что изучаемая компания - это не мошенники. Во всяком случае, есть все основания говорить о добросовестности организации. Негосударственный пенсионный фонд "Росгосстрах" весьма крупный. Он имеет филиалы по всей России. И это не оставляет население равнодушным - даже в самом маленьком городе можно отыскать отделение фонда.

А где находится головной офис? Куда напрямую обращаться с претензиями? Негосударственный пенсионный фонд "Росгосстрах" адрес имеет следующий: Россия, г. Москва, улица Обручева, дом 52, строение 3.

Стоит обратить внимание на то, что сама по себе страховая компания "РГС" появилась давно. Но негосударственный пенсионный фонд от нее в России открылся в 2002 году. Именно с того времени организация начала распространяться по стране. Причем вполне успешно.

Рейтинг

В любом случае изучаемая организация - это один из лидеров негосударственных пенсионных фондов. Есть все основания для того, чтобы доверять корпорации. Не самое лучшее место для сохранения пенсий, но оно часто рассматривается населением.

Доходность

Негосударственный пенсионный фонд "Росгосстрах" имеет неплохую доходность. Хотя некоторые отзывы указывают на то, что отдача от сотрудничества с компанией не слишком высокая.

По данным 2015 года (это на сегодняшний день единственная актуальная информация, находящаяся в свободном доступе), можно увидеть, что доходность фонда составляет 7,5%. Не слишком много, но это больше, чем предлагают многие аналогичные организации.

Клиенты отмечают, что для увеличения пенсионных накоплений "РГС" подходит, но ждать значительных изменений не стоит. Предложенные 7-7,5% доходности - это показатели с учетом инфляции. Данный факт необходимо учитывать. Соответственно, всегда есть шанс на получение более высокой доходности.

Уровень доверия

Еще один весьма важный показатель - это уровень доверия населения. Он указывает на то, насколько сильно люди верят в добросовестность и надежность организации. В данной области негосударственный пенсионный фонд "Росгосстрах" обладает высокими показателями.

На сегодняшний день "РГС" имеет уровень доверия, который характеризуется как A++ (или AAA). Расшифровывается как "Наивысший траст". Это значит, что население считает изучаемую организацию надежной и устойчивой. Именно это служит доказательством того, что "Росгосстрах" находится среди десятки лидеров негосударственных пенсионных фондов страны.

Дистанционное управление

Но не все так хорошо, как кажется. Какие получает негосударственный пенсионный фонд "Росгосстрах" отзывы от своих клиентов? Несмотря на все вышесказанное, мнения оставляются двоякие. Почему?

Например, из-за возможности дистанционного управления счетом. "РГС" предлагает своим клиентам "Личный кабинет". Он позволяет, не выходя из дома, следить за состоянием лицевого счета и заказывать выписки из него. Такие возможности не оставляют равнодушными. Очень удобно - в любое время можно без проблем получить все интересующие сведения о счете и пенсионных накоплениях.

Сотрудничество

Но это еще не все. Некоторые отзывы указывают на то, что негосударственный пенсионный фонд "Росгосстрах" - это мошенники. Откуда взялось подобное утверждение? Насколько оно обосновано?

Дело все в том, что некоторые вкладчики указывают на то, что они обнаруживают накопительную часть пенсии неожиданно для себя в НПФ "РГС". И подобные ситуации наталкивают на мысль о мошенничестве. Никаких оповещений, заключения договоров и прочего контактирования с клиентом! Все делается "в тихую".

Юристы часто комментируют данную проблему. С юридической точки зрения нет никаких нарушений. Почему? Все это из-за того, что "РГС" заключает договоры о сотрудничестве с разными работодателями. И все подчиненные в той или иной компании автоматически переводят накопительную пенсию в фонд. Сообщать об этом должен именно начальник, а не НПФ.

А значит, все заявления о мошенничестве ничем не подкреплены. Иначе у фонда уже отобрали бы лицензию. Это современная мера борьбы с обилием недобросовестных негосударственных пенсионных фондов в России.

Заключение

Какие можно подвести итоги? Понятно, какие получает "Росгосстрах" (негосударственный пенсионный фонд) отзывы. Рейтинг данной организации тоже больше не является секретом.

Данная компания - это неплохое место для сохранения и увеличения пенсионных накоплений. Несмотря на весьма хорошую статистику, отзывы некоторых клиентов заставляют лишний раз задуматься о добросовестности компании. Юристы говорят, что гневных мнений бояться не нужно. Ведь "РГС" уже долгое время существует в России. Фонд входит в 10-ку лучших НПФов не просто так. Можно рассматривать данную организацию для формирования пенсионных накоплений, но с учетом негативных факторов, описываемых клиентами.

Страховая компания Росгосстрах, имеющая первоначальное название «Российская Государственная страховая компания», появилась на Российском рынке страховых услуг еще в 1992 году. Она была образована на базе компании Госстраха РСФСР созданной в 1921 году. Сегодня это самая крупная группа страховых компаний не только в нашей стране, но и за ее пределами.

В страховую группу входит негосударственный пенсионный фонд Росгосстрах. На сегодняшний день актуальный вопрос, в какой пенсионный фонд перевести свои пенсионные накопления: государственный или негосударственный. Конечно, всем будущим пенсионерам понятно, что выгоднее в финансовом плане доверить свои сбережения именно негосударственному пенсионному фонду, по той причине, что здесь доходность гораздо выше, собственно, как и риск. Рассмотрим вопрос, насколько выгодно вкладывать пенсионные накопления в НПФ Росгосстрах.

Об организации

После нескольких пенсионных реформ в нашей стране, пенсия по старости сегодня состоит из двух частей, а именно страховой части и накопительной. Страховая часть – это гарантированная выплата от государства, а накопительная – это те средства, которые каждый работающий гражданин формирует себя самостоятельно. У каждого из нас есть выбор, куда вложить накопительную часть: в государственный или негосударственный пенсионный фонд. Причем стоит отметить, что большинство предпочитает сотрудничество с частными организациями.

Что касается негосударственного пенсионного фонда Росгосстрах, то он, несомненно, вызывает доверие у потенциальных клиентов, ведь за долгие годы своего существования группа компаний завоевала огромное доверие. Причем сотрудничество с негосударственным пенсионным фондом выгодно в первую очередь для клиента по той причине, что его накопления не только будут храниться в надежных руках, но и приумножаться. В случае преждевременной смерти застрахованного лица, его накопления перейдут по наследству правопреемникам.

Условия договора с данной компанией довольно прозрачные, вам лишь нужно заключить соглашение и перевести свою накопительную часть будущей пенсии на лицевой счет. Причем взносы от вашего заработка будет перечислять работодатель ежемесячно, и, кроме того, вы можете пополнять лицевой счет самостоятельно. Проверить состояние своего лицевого счета можно так: зайдите на официальный сайт пенсионного фонда Росгосстрах, и на главной странице в верхнем правом углу найти кнопку личный кабинет. Идентификация клиента осуществляется по номеру СНИЛС и паролю.

Условия сотрудничества

На сегодняшний момент компания Росгосстрах предлагает своим клиентам программу пенсионного страхования «Пенсионный план». Рассмотрим коротко ее условия. Росгосстрах обещает своим клиентам: благодаря данной программе каждый клиент после выхода на заслуженный отдых имеет возможность сохранить привычный уровень жизни, ведь, как известно, пенсионеры в нашей стране не могут гордиться высоким доходом. Хотя с другой стороны, накопительная часть пенсии полностью зависит от заработной платы.

Условиями договора не ограничены суммы и количество пополнений лицевого счета в течение года. То есть, застрахованное лицо может вносить страховые взносы ежемесячно, раз в полгода или в год самостоятельно. По достижении пенсионного возраста, кроме трудовой пенсии, гарантированной государством застрахованное лицо будет получать выплату в размере не менее 2000 рублей. У каждого есть выбор, как получать выплату: либо в течение 10 лет равными частями, либо пожизненно.

Обратите внимание, что если вы хотите заключить договор с компанией Росгосстрах, то также вы имеете возможность оформить налоговый вычет от страховых взносов в размере 13%. В этом случае в качестве налоговой базы выступает сумма страховых взносов, но она не должна превышать 120000 рублей.

Рейтинг и доходность

- Число застрахованных лиц – более 3 млн человек.

- Уставной капитал 164 млрд рублей.

- Зона распространения – по всей России более 3500 отделений.

- Уровень доходности за весь период 86,6%.

Обратите внимание, что средняя доходность НПФ Росгосстрах составляет от 8 до 11% в год.

Надежность любого негосударственного пенсионного фонда определяется в зависимости от распределения инвестиции. Простыми словами, чем выгоднее компания может распределить инвестиционный капитал, тем больше прибыли она получит, а, соответственно, и ее клиенты тоже. Как распределяется инвестиционный капитал в Росгосстрахе: более половины инвестиций – это банковские депозиты, одна четверть – это облигации хозяйственных сообществ страны, еще 22% средств размещен на счетах в банке, остальное, это меньше одного процента, государственные ценные бумаги и акции хозяйственных обществ.

Кстати, если и говорить о надежности негосударственных пенсионных фондов в целом, то они регулируются рядом государственных организаций, в том числе Центральным банком и Налоговой инспекцией. Кроме того, все инвестиционные сбережения застрахованное агентством АСВ.

Отзывы клиентов

Теперь о негативных мнениях. В сети можно найти несколько комментариев, в которых пользователи отмечают, что стали клиентами Росгосстраха не по собственной воле. То есть, они ранее пользовались услугами иных НПФ, но в один момент получили уведомления о том, что все их пенсионные накопления были переведены в Росгосстрах. Некоторые полагали, что договор они могли подписать тогда, когда, например, оформляли медицинский полис или ОСАГО. Кроме того, есть пользователи, которые отмечают, что агенты данные страховой компании буквально обманным путем заставляют подписывать договор на перевод накопительной части пенсии в НПФ Росгосстрах.

Подведем итог, что негосударственный пенсионный фонд Росгосстрах, действительно является крупным предприятием и надежным финансовым партнером. За 15 лет своего существования он завоевал 3000000 клиентов, что уже говорит о его надежности, что касается доходности, то она в любом случае выше, нежели в государственном.

Читайте также: