Кампании в пенсионном что это

ознакомиться

с инфографикой

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной "управляющей компании".

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) - ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

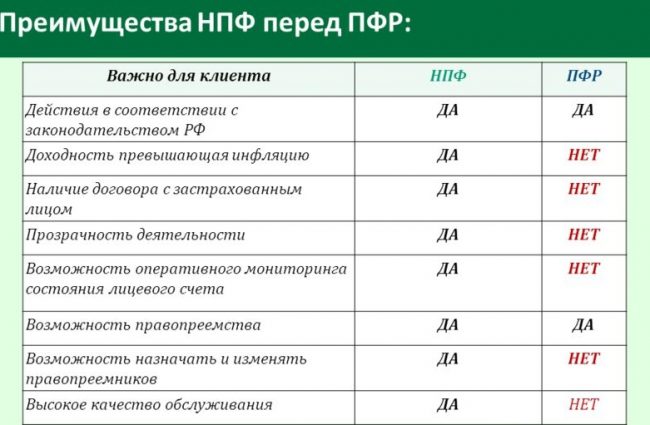

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Вместо фактически давно отменённой накопительной пенсионной системы с 2020 года должна появиться система индивидуального пенсионного капитала. При этом что именно она будет из себя представлять и как будет работать, до недавнего времени совершенно не было известно. Чиновники озвучивали лишь какие-то общие моменты ИПК. Журналистам издания РБК удалось изучить вариант законопроекта об ИПК, который пока проходит согласование в министерствах и ведомствах. Из этого законопроекта стало понятно, что такое индивидуальный пенсионный капитал, как должна будет работать система ИПК с 1 января 2020 года.

Система индивидуального пенсионного капитала - что это такое

Программа накопительных пенсий была заморожена в 2014 году. При этом “заморозка” достаточно условная - государство не забывает брать положенный процент от зарплат россиян на их будущую пенсию. Но эти средства не идут на личный накопительный счёт гражданина, а уходят в казну. С их помощью, в частности, выплачивается пенсия сегодняшним пожилым гражданам.

С 2020 года накопительные пенсии планируется заменить индивидуальным пенсионным капиталом. Что это будет за система, до недавнего времени понятно было лишь в общих чертах. Каждый работник должен самостоятельно вносить до 6% своего заработка на будущую пенсию. Эти деньги накапливаются на счету в ПФР и остаются собственностью гражданина. Участие в системе ИПК предполагалось сделать добровольным, хотя споры об этом шли и продолжают идти - многие чиновники резонно полагают, что мало кто из россиян будет добровольно отдавать свои деньги в новую пенсионную систему.

Журналисты издания РБК смогли изучить проект закона об ИПК, который пока только готовится. Этот документ прояснил многие важные моменты относительно того, как будет работать индивидуальный пенсионный капитал.

Прежде всего, возраст выхода на пенсию по системе ИПК может оказаться довольно гибким. Пожизненная негосударственная пенсия может быть оформлена как при наступлении пенсионного возраста, так и раньше - спустя 30 лет после первого платежа. Теоретически это может означать, что россияне смогут выходить на пенсию в 48-50 лет, причём это в равной степени относится к мужчинам и женщинам.

Правда, всё не так просто. Чем раньше человек запрашивает пенсию по новым правилам, тем меньше будет её сумма.

Величина выплаты будет рассчитываться исходя из накопленной суммы средств, а также коэффициента ожидаемого периода выплат. Этот коэффициент рассчитывается исходя из продолжительности жизни в стране. Поэтому чем позже человек выходит на пенсию по системе ИПК, тем больше он будет получать ежемесячно. Накопленная сумма будет делиться на меньшее число месяцев.

Кстати, система ИПК позволит при назначении пенсии увеличить сумму, накопленную на индивидуальном счете, за счет собственных средств. То есть, откладывать на старость можно и другими способами. Закон позволит объединить эти накопления так, чтобы они формировали ежемесячную пенсию.

Предполагается также, что россияне смогут отказаться от пожизненного варианта пенсии по системе индивидуального пенсионного капитала. Можно запросить пенсию на определённое количество лет - например, на десять. Сумма пенсии окажется выше, а остаток ИПК при таком варианте можно будет завещать наследникам. Очевидно, это вариант для людей с тяжёлым состоянием здоровья на момент назначения пенсии.

Если человек получил тяжёлое заболевание в течение жизни, ещё до того, как ему была назначена пенсия, он сможет использовать средства ИПК для лечения.

Управлять средствами ИПК будут негосударственные пенсионные фонды. У граждан будет право переводить накопления из одного НПФ в другой. Если фонд разорится, средства покроет Агентство по страхованию вкладов.

Если при назначении пенсии оказывается, что накопленная сумма слишком мала, все средства будут выданы единовременно. Человеку назначат социальную пенсию по старости.

Будет ли участие в системе ИПК добровольным или обязательным для всех

Пока именно этот вопрос - самый важный. И окончательно он не решён. Первоначальная идея системы индивидуального пенсионного капитала состояла в том, что участие в ней будет обязательным для всех работающих россиян. Однако в социальном блоке правительства выступили резко против этого. В итоге пока предполагается, что участие в ИПК будет добровольным.

Вероятнее всего, добровольность участия в ИПК сохранится и в окончательной версии законопроекта.

В этом случае индивидуальный пенсионный капитал пока не станет популярным. У большинства россиян элементарно нет лишних средств для того, чтобы откладывать на свою будущую пенсию. Тем более, что пенсионная система России постоянно меняется, а значит уверенности в том, что деньги действительно пойдут на дело, нет.

Как говорят эксперты, откладывать 6% своего дохода сегодня могут себе позволить семьи, которые ежемесячно зарабатывают от 40-50 тысяч рублей на человека. А это - меньше 10% домохозяйств.

Поскольку в данный момент законопроект об ИПК проходит межведомственные согласования, многие его параметры ещё могут измениться. Изменения предстоят и на этапе рассмотрения проекта закона Госдумой. Индивидуальный пенсионный капитал должен начать работать в России с 1 января 2020 года. Соответственно, принятие закона должна состояться не позднее осени этого года.

В последние годы мы все чаще слышим об очередных законотворческих инициативах по пенсионным вопросам. Не все нынешние пенсионеры знают и понимают правила начисления и выплаты пенсий. Про будущих даже говорить не приходится. Нам кажется, что это еще далеко и нас не касается. Но это только кажется. Поэтому и для тех и для других полезно узнать все о пенсии доступным языком. К сожалению, гарантировать, что именно так и будет в ближайшей и тем более дальней перспективе, не могу.

Основы пенсионной системы

Пенсия – это денежные выплаты, которые государство гарантирует разным категориям граждан:

- по достижении ими определенного возраста, при котором закон позволяет выходить на заслуженный отдых;

- для компенсации утраченного дохода после ухода с государственной службы, должности космонавтов и летчиков-испытателей;

- при потере кормильца;

- при получении инвалидности;

- для компенсации потери здоровья во время несения военной службы, радиационной или техногенной катастроф;

- нетрудоспособным для получения ими средств к существованию.

Основным источником пенсионных выплат являются отчисления в Пенсионный фонд РФ, которые за работников делают работодатели от фонда оплаты труда. Система сейчас построена таким образом, что взносы сегодняшних трудящихся обеспечивают пенсию сегодняшним пенсионерам.

В последние годы правительство забило тревогу, потому что число последних увеличивается, а число первых снижается. Получается, что может наступить момент, когда денег на содержание пенсионеров не хватит. Их просто некому будет перечислять. Отсюда и попытки исправить положение путем повышения пенсионного возраста.

Еще одним шагом увеличить бюджет Пенсионного фонда явился мораторий на накопительную часть пенсии. Объясню подробнее.

До 2002 года работодатели с доходов своих работников перечисляли 22 % в ПФ РФ, которые направлялись на выплаты сегодняшним пенсионерам. После 2002 года мы получили право разделить взносы на 2 части: 16 и 6 %. Первая часть по-прежнему шла в ПФР, а вторую можно было инвестировать через управляющую компанию или негосударственный пенсионный фонд (НПФ) и получать дополнительный доход.

Таким образом хотели создать механизм накопления самими гражданами на свои пенсии. Но денег в Пенсионном фонде от этого не появилось. И с 2014 года государство ввело мораторий, по которому накопительная часть опять полностью направлялась в ПФР. Так продолжается до сих пор.

Люди моложе 52 лет до конца 2015 года могли выбрать из двух вариантов:

- Вся сумма взносов направляется в страховую часть (22 %).

- 16 % взносов идет в страховую часть, а 6 % – в накопительную.

Также выбор доступен и только начинающим свою трудовую деятельность. У людей старше все взносы поступают в страховую часть. У так называемых “молчунов”, т. е. граждан, которые так и не определились с вариантом, взносы в полном объеме тоже переводятся только в страховую часть. Но еще раз оговорюсь, до 2020 года все граждане находятся в одинаковом положении независимо от возраста – перечисляют взносы в страховую часть.

Как рассчитывается пенсия

Наша будущая пенсия может состоять из одной части – страховой или двух частей: страховой и накопительной.

На размер страховой пенсии влияют:

- трудовой стаж;

- размер заработка;

- готовность обратиться за пенсией позже положенного по закону срока;

- годы в декретном отпуске, на военной службе по призыву.

Страховая пенсия рассчитывается по формуле.

В индивидуальном коэффициенте зафиксированы права на получение страховой пенсии. Именно его размер зависит от гражданина. Но государство ограничило максимальное значение ИПК. В 2019 году – это 9,13 балла, в 2020 году – 9,57 балла и в 2021 году – 10 баллов. На величину ИПК влияет вариант выбранного пенсионного обеспечения.

Чем позднее вы обратитесь за пенсией, тем выше будет фиксированная выплата и ИПК. Например, если вы заявите о своем праве на пенсионные выплаты через 4 года, то фиксированная часть вырастет на 27 %, а ИПК на 34 %. Если позже на 10 лет, то фиксированная часть увеличится в 2,11 раза, а ИПК – в 2,32 раза.

| Превышение над сроком выхода на пенсию по закону | Рост фиксированной выплаты, % | Рост ИПК, % |

| 1 | 5,6 | 7 |

| 2 | 12 | 15 |

| 3 | 19 | 24 |

| 4 | 27 | 34 |

| 5 | 36 | 45 |

| 6 | 46 | 59 |

| 7 | 58 | 74 |

| 8 | 73 | 90 |

| 9 | 90 | 109 |

| 10 | 111 | 132 |

Накопленный коэффициент можно посмотреть на сайте Пенсионного фонда. Для этого надо создать личный кабинет. Можно воспользоваться логином и паролем от сайта Госуслуги. Вот так выглядит эта информация.

В личном кабинете с помощью пенсионного калькулятора можно спрогнозировать свою будущую пенсию. Например, по моим данным: текущим и прогнозным, она составит 15 752,66 руб.

Расчет носит условный характер. При обращении за назначением пенсионных выплат будут учитываться еще многие параметры, которые приводят к повышению фиксированной выплаты. Например:

- инвалидность 1-й группы,

- работа на Крайнем Севере,

- 30 лет работы в сельском хозяйстве и др.

Страховая часть индексируется государством, а именно фиксированная выплата и стоимость пенсионного коэффициента. Накопительная зависит от доходности инвестиционной деятельности управляющей компании или НПФ. И не стоит каждый год менять эти организации, т. е. подержать сначала в одной, потом перевести в другую. Если сделать это раньше 5-летнего срока, то сгорает сумма начисленного ежегодного дохода от инвестирования.

Как оформить документы для получения пенсии

Подавать документы на оформление пенсии гражданин может в любое время после того, как у него возникнет на это право. Начать собирать их лучше заранее. Следует обратиться в:

- отделение ПФР по месту регистрации или фактического пребывания,

- МФЦ,

- почтовое отделение.

Заявление подается лично, через представителя или работодателя. Оно может быть написано собственноручно или в форме электронного документа на сайте и не раньше, чем за 1 месяц до срока выхода на пенсию.

Документы для оформления пенсии:

- Заявление.

- Паспорт или любой документ, который подтвердит вашу личность.

- Документ, который подтвердит ваш трудовой стаж (например, трудовая книжка, договоры, военный билет и прочее). Проследите, чтобы он был правильно оформлен. Должен содержать необходимые реквизиты: номер и дату выдачи, Ф. И. О., дату рождения, место и годы работы, должность, подпись и печать.

- Справка о среднемесячной зарплате до 2002 года. Возможны 2 варианта: берете любые 60 месяцев до 2002 года, или к расчету принимается доход за 2000 – 2001 годы, сведения о котором есть в ПФР. Получить справку можно у работодателя, его правопреемника, из архива или из других организаций, которые располагают необходимыми сведениями.

- Документы о смене Ф. И. О., рождении детей, наличии иждивенцев и другие, которые доказывали бы те или иные обстоятельства, влияющие на размер пенсии.

Документы для оформления пенсионных выплат собирает будущий пенсионер. Большая часть сведений уже хранится в ПФР, часть надо взять у работодателя. Сложности могут возникнуть только при частых сменах работы, переездах и прочих непредвиденных жизненных ситуациях. Здесь могут понадобиться запросы в архивы, поиски правопреемников несуществующих уже предприятий и прочие довольно затратные по времени действия. Что делать в том или ином случае, подскажут в территориальном отделении ПФР.

ПФР обязан рассмотреть заявление и проверить документы в течение 10 дней после поступления.

Условия наступления права на заслуженный отдых

Чтобы знать, когда выходить на пенсию, нужно ориентироваться на 3 условия:

- Достижение 60 лет у женщин и 65 лет у мужчин. Сейчас действует переходный период, в течение которого идет постепенное повышение возраста. Например, в 2020 году выходят на пенсию женщины 56 лет и мужчины 61 года. К 2028 году 60 и 65 лет соответственно.

- Страховой стаж. Он должен составить не менее 15 лет. Также действует переходный период. В 2019 году – 10 лет, далее увеличение ежегодно на 1 год. К 2024 году – 15 лет.

- Не менее 30 индивидуальных пенсионных баллов к 2025 году. В 2019 году – 16,2 балла с последующим увеличением на 2,4.

Есть категории граждан, которые имеют право на досрочный выход на заслуженный отдых. Например, женщины со стажем работы 37 лет и мужчины с 42 годами работы. Люди некоторых профессий, такие как шахтеры, трактористы и пр. имеют право пораньше уйти на заслуженный отдых.

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

С 2017 года новые пенсионеры могут получать деньги на банковскую карту только российской платежной системы МИР. Если карточка была оформлена до 2017 года, то независимо от текущей платежной системы после истечения срока действия переведут на МИР.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

Заключение

Надеюсь, информация в статье будет для кого-то полезной. Для меня до сих пор остается спорным вопрос, стоит ли изучать пенсионные правила, которые действуют на сегодняшний день, если ты еще не пенсионер и даже не предпенсионер. Они слишком часто меняются. Я совсем не уверена, что к моему выходу на заслуженный отдых законодательство останется в том виде, в каком существует в 2019 году. И что будет с моей накопительной пенсией, тоже под вопросом.

Но в одном я уверена на 100 %. С самого первого заработка надо подумать о том, на что ты будешь жить в преклонном возрасте. Очень сомневаюсь, что именно государство обеспечит мне безбедное существование. К сожалению, осознала я это слишком поздно. Мне 42 года, и в запасе только 20 – 25 лет для создания собственного пенсионного капитала. А у кого-то нет даже этих лет.

А на что вы собираетесь жить на пенсии? Вариант ответа “я не доживу” не принимается. Будем оптимистами.

В этом году Пенсионный фонд России (ПФР) празднует своё тридцатилетие: ещё в 1990 году президент Ельцин решил, что раз в стране выплачивают пенсии, значит, должен быть и специальный фонд, который будет этими пенсиями заведовать. В СССР с расчётом пенсий справлялась методистка из отдела социальной защиты, но за 30 лет ПФР превратился в социального монстра: более 124 тысяч чиновников сидят на шее у нынешних пенсионеров и неплохо себя чувствуют.

Казалось бы, для начисления пенсий всем категориям пенсионеров есть специальные утверждённые формулы, и при нынешнем развитии технологий с расчётом вполне должна справляться вычислительная техника, а с проверкой документов выходящего на пенсию – например, сотрудница МФЦ. Но тем не менее штат ПФР неуклонно растёт и ширится, а социальный блок Правительства постоянно пытается придать фонду значимости, чтобы подчеркнуть его необходимость.

В 2010 году для этого затеяли налоговую реформу: был отменён удобный для предпринимателей единый социальный налог (ЕСН), вместо которого появились сразу три страховых социальных взноса, а ПФР стал налоговым администратором, получив часть функций налоговой службы.

Новый контролёр

Предприниматели от появления очередного контролирующего органа взвыли, но быстро выяснилось, что сотрудники ПФР совсем не годятся для администрирования: хотя тарифы страховых взносов выросли по сравнению с ЕСН, пенсионщики стали собирать их значительно меньше, чем налоговики. В 2017 году администрирование взносов пришлось снова отдать сотрудникам налоговой службы, но почему-то от этого количество работников ПФР не уменьшилось, а, наоборот, увеличилось. Если в 2017 году штат ПФР составлял 109 тысяч чиновников, то на 2021 год бюджетом фонда предусмотрено более 124 тысяч штатных единиц. Как и всегда в бюрократии: даже когда количество обязанностей у чиновников снижается, численность последних всё равно растёт.

©octagon.media, 2020

В итоге штат российского ПФР превышает численность сотрудников, например, шведского, в 122 раза. В следующем году фонд оплаты труда сотрудников ПФР вырастет на 3 процента – до 70,6 млрд рублей, а к 2023 году их зарплаты увеличатся почти на 5 процентов, на что будет направлено более 74 млрд рублей. В среднем каждый такой чиновник получает 40–45 тыс. рублей в месяц. Хотя это средняя по России зарплата, за эти деньги, судя по данным Счётной палаты, пенсионщики не только не перетруждаются, но и немного вредят. Как следует из сведений аудиторов, из-за допускаемых чиновниками ошибок россияне регулярно недополучают пенсии. По итогам проверки 45 пенсионных дел выяснилось, что более чем в половине случаев пенсии были занижены. Каждого пенсионера обсчитали примерно на 100 тыс. рублей.

Владелец «дворцов»

Возможно, для того чтобы лишний раз подчеркнуть свою солидность и необходимость, ПФР почти в каждом регионе возводит для себя не просто офисные здания, а настоящие «дворцы» из стекла и бетона. Как правило, самая безвкусная и дорогая из высоких построек в центре крупного города России – это региональное управление ПФР. Чиновников много раз критиковали за любовь к роскоши, но, похоже, ничего поделать с этим нельзя. Да и построены эти «дворцы» так, что постоянно требуют денег на реконструкцию.

Пенсия по старости и суду

В России на июль 2020 года зарегистрировано около 43,5 миллиона пенсионеров. Ежегодно Пенсионный фонд РФ регистрирует более 200 тысяч обращений от граждан; часть из них связана с тем, что люди не могут получить полагающиеся им выплаты. Причина в том, что каждая вторая пенсия в России начисляется с нарушениями – к такому выводу пришли и аудиторы Счётной палаты.

Согласно проекту бюджета ПФР на следующий год, для нужд фонда предполагается построить и отремонтировать здания в десятке регионов России. По смете работы должны стоить более 2,698 млрд рублей. А для отделений фонда в Крыму, Курганской и Свердловской областях создадут новые «дворцы» общей площадью 9473,8 «квадрата» за 706 млн рублей. Необходимость таких затрат в ПФР объясняют политикой отказа от аренды чужих площадей. Правда, о стоимости текущей аренды чиновники таинственно умалчивают, но уже на начало 2020 года вложения фонда в недвижимость (включая недостроенные объекты) составили более 3,7 млрд рублей.

Печатать и сканировать

Видимо, объёмы и важность осуществляемой во «дворцах» работы должны подчеркнуть и закупки различной оргтехники. Только этой осенью ПФР потратит более 640 млн рублей на приобретение принтеров и сканеров. В конце октября фонд объявил сразу три аукциона на закупку оргтехники для территориальных органов.

Только лишь в этом году он получит по 12 тысяч новых принтеров и сканеров. То есть по два новых прибора на каждый десяток сотрудников.

И, конечно, деньги на прямой пиар ПФР: очередной тендер на проведение «информационно-разъяснительной кампании» в этом году стоит 260 млн рублей. Исполнитель подряда должен будет запустить рекламу на Первом канале, «России 1», Пятом канале, РЕН ТВ и НТВ. А также на 15 радиостанциях, таких как «Европа Плюс», «Русское радио», «Дорожное радио», Comedy Radio и другие. Кроме этого, фонд рассчитывает разместить баннеры на 17 сайтах: на главной странице «Яндекса», где должно быть 150 миллионов показов (охват – всё население России), на сайте РБК (10 миллионов показов). Также исполнитель должен доработать разрабатываемый ПФР сайт, который ориентирован на старшеклассников и студентов и посвящён «вопросам формирования будущей пенсии».

Старшеклассники обязаны знать, что для них готовятся ещё несколько пенсионных реформ, а руководство страны – что без пенсионщиков просто не обойтись.

Тот самый, что выдает пенсию

Пенсионный фонд России (ПФР) — один из трех государственных внебюджетных фондов, которые оказывают социальные услуги населению.

Именно в ПФР оформляют пенсию по старости, по инвалидности и по потере кормильца, а также маткапитал, некоторые пособия и выплаты, в том числе в качестве господдержки во время пандемии коронавируса. Еще в ПФР выдают СНИЛС — страховой номер индивидуального лицевого счета гражданина в системе пенсионного страхования.

Разберемся, как устроен и работает пенсионный фонд.

Что такое ПФР

Пенсионный фонд России основали в декабре 1990 года специально для работы с пенсионерами и пенсиями, которые они должны получать. Эта организация существует по сей день, хотя ее структура несколько изменилась.

ПФР — не государственный орган, но он подотчетен государству. Это отдельная организация с собственным бюджетом, который не входит в федеральный, региональный или муниципальный бюджеты, — изымать из него деньги никто не может.

Бюджет пенсионного фонда пополняется в основном взносами работодателей и ИП, но есть и другие источники — о них расскажу ниже. Эти деньги уходят на выплату пенсий.

Правила подсчета стажа, условия назначения и размеры пенсий определяет государство, а не ПФР. По своей инициативе фонд деньги не раздает и не решает, сколько кому заплатить. Все, что он делает для пенсионеров, прописано в законах.

Отделения пенсионного фонда есть в каждом субъекте РФ, в каждом крупном городе и районном центре. Главный офис находится в Москве.

Негосударственные пенсионные фонды (НПФ) тоже выплачивают пенсию людям, но для этого нужно заключить пенсионный договор.

В России несколько десятков НПФ — можно выбрать любой. Деньги в НПФ может перевести сам застрахованный по программе негосударственного пенсионного обеспечения или работодатель, если, например, в компании есть специальная программа корпоративной пенсии. Также в НПФ можно перевести свою накопительную пенсию, которая сформировалась до моратория.

НПФ инвестирует поступившие деньги в ценные бумаги и получает с этого доход. Проценты накапливаются, и в результате растет размер будущей пенсии застрахованного лица.

Отличие ПФР от НПФ в том, что бюджет пенсионного фонда входит в бюджетную систему РФ и он подотчетен государству, а НПФ — нет: это частная компания, которая работает по лицензии.

Задачи и функции Пенсионного фонда РФ

Задача ПФР — управление деньгами, а также выплата пенсий и социальных пособий жителям РФ.

- Ставит граждан на пенсионный учет.

- Устанавливает и выплачивает страховые пенсии по старости, по инвалидности и по потере кормильца, а также пенсии по государственному пенсионному обеспечению, социальные пенсии и пенсии госслужащим.

- Доплачивает разницу между социальной пенсией и прожиточным минимумом, установленным в регионе проживания пенсионера.

- Выплачивает пенсионные накопления — накопительную часть пенсии.

- Выплачивает ряд детских пособий, например 10 000 Р семьям с детьми от 3 до 16 лет в период пандемии коронавируса.

- Устанавливает и выплачивает ежемесячные денежные выплаты ветеранам боевых действий и ветеранам труда.

- Выдает сертификаты на маткапитал и т. д.

У ПФР есть и более глобальные функции. Например, он инвестирует деньги застрахованных лиц в ценные бумаги, а также сотрудничает с другими странами по вопросам пенсионного обеспечения.

Структура ПФР

Пенсионным фондом руководит правление ПФР — председатель и четыре его заместителя. Председателя правления назначает правительство.

Система Пенсионного фонда РФ и его территориальных органов имеет трехуровневую структуру.

Как устроена система ПФР

| Уровень | Что входит |

|---|---|

| Федеральный уровень | Центральный аппарат: исполнительная дирекция ПФР, ревизионная комиссия ПФР |

| Региональный уровень | Отделения ПФР в субъектах РФ |

| Местный уровень | Управления — самостоятельные отделы — ПФР в городах или районах |

Система ПФР устроена так:

- Федеральный уровень — центральный аппарат, в который входят исполнительная дирекция ПФР, ревизионная комиссия ПФР.

- Региональный уровень — отделения ПФР в субъектах РФ.

- Местный уровень — управления — самостоятельные отделы — ПФР в городах или районах.

Правление ПФР определяет перспективные и текущие задачи пенсионного фонда, утверждает бюджет, сметы расходов ПФР и его органов, в том числе фонд оплаты труда, а также отчеты об их исполнении. Кроме того, правление ПФР определяет его структуру и штаты, назначает и увольняет руководителей центрального аппарата.

Исполнительная дирекция считает, планирует и исполняет бюджет ПФР, инвестирует деньги, обеспечивает безопасность персональных данных, занимается административными вопросами вроде госзакупок и общения со СМИ.

Ревизионная комиссия контролирует правомерное, целевое и эффективное использование бюджетныֹх средств по всей структуре ПФР — следит, чтобы деньги не разворовывались и не тратились непонятно куда.

Территориальные отделения в субъектах РФ включают в себя руководство, отделения и отделы. К руководству относятся: управляющий отделением, его заместители, специалисты.

Отделы бывают, например, такие:

- организации и назначения пенсии;

- социальных выплат;

- организации персонифицированного учета;

- казначейства и др.

Все отделы не счесть, их количество зависит от размера населенного пункта: чем больше жителей, тем больше аппарат местного пенсионного фонда.

Руководство и отделы в города и районах (муниципалитетах) устроены аналогичным образом.

Еще есть информационный центр персонифицированного учета — это самостоятельное юридическое лицо, которое отвечает за формирование и ведение баз данных ПФР. То есть всю электронную базу данных будущих и настоящих пенсионеров хранят в этом информационном центре.

Территориальный аппарат и окружные управления раньше входили в структуру ПФР, но сейчас их нет.

Доходы ПФР

Бюджет пенсионного фонда формируется из нескольких источников:

- Страховых взносов, которые перечисляют работодатели и ИП.

- Добровольных взносов физических лиц и организаций.

- Доходов от инвестирования временно свободных средств.

- Сумм пеней и других финансовых санкций.

- Средств, которые поступили из федерального бюджета.

Все эти деньги аккумулируются и инвестируются, а потом выплачиваются пенсионерам и тратятся на нужды самого ПФР.

Обязательные и добровольные отчисления в пенсионный фонд дают застрахованному лицу страховой стаж, от которого зависит размер пенсии. Пока идут отчисления — идет стаж, как только отчисления прекращаются — стаж приостанавливается.

Расходы ПФР

В законе прописано, на что должны тратиться деньги пенсионного фонда. Вот куда уходят средства:

- Выплата пенсий, положенных по закону.

- Доставка пенсий: почтовыми переводами, наличными, переводами на банковские счета пенсионеров.

- Финансовое и материально-техническое обеспечение деятельности ПФР: ремонт помещений, закупка обстановки и канцтоваров, зарплата работников.

- Уплата гарантийных взносов в фонд гарантирования пенсионных накоплений — страхование накопительной части пенсии, которую ПФР инвестирует так же, как и НПФ.

Платежи в Пенсионный фонд РФ

Около 60% бюджета ПФР пополняется за счет страховых взносов. Взносы с плательщиков собирает налоговая — так сделали для удобства сбора и контроля уплаты всех взносов. Потом деньги передают в ПФР, и тот уже распоряжается ими. При этом деньги считаются собственностью РФ.

Кто вносит платежи — перечислено в налоговом кодексе. Это:

- Работодатели или заказчики — за людей, которым выплачивают зарплату или другое вознаграждение.

- ИП, адвокаты, нотариусы, арбитражные управляющие — за себя.

Если у плательщика несколько категорий, то он платит взносы по каждому основанию. Например, ИП с работниками платит взносы и за себя, и за своих работников.

Сумму взносов за работников и за себя считают по-разному.

Работодатель ежемесячно платит за работника 22% от начисленной зарплаты до тех пор, пока сумма заработка за год не достигнет 1 292 000 Р . Это ограничение актуально для 2020 года. После этого страховой взнос будет рассчитываться исходя по формуле: зарплата × 10%.

Например, зарплата Иванова — 140 000 Р . С января по сентябрь 2020 года Иванов заработает 1 260 000 Р , а работодатель будет ежемесячно платить пенсионные страховые взносы:

140 000 Р × 22% = 30 800 Р .

В октябре сумма заработка Иванова станет 1 400 000 Р — превысит лимит 1 292 000 Р . Поэтому часть взносов в октябре нужно исчислить по ставке 22%, а часть — по 10%.

В ноябре и декабре за Иванова нужно будет заплатить:

140 000 Р × 10% = 14 000 Р .

Если ИП или организация входит в реестр МСП, то с 1 апреля 2020 года из-за коронавируса они уплачивают страховые взносы по новому порядку:

- с зарплаты в части 12 130 Р — 22%, то есть 2668,6 Р ;

- с зарплаты в части, превышающей 12 130 Р , — 10%.

Компании и ИП, которые пострадали от коронавирусной инфекции, могут вообще не платить страховые взносы за работников за три месяца: апрель, май и июнь 2020 года.

ИП и люди, которые занимаются частной практикой, — нотариусы, адвокаты, оценщики, медиаторы — должны платить пенсионные взносы за себя.

В 2020 году они должны заплатить 32 448 Р . Если годовой доход превысит 300 000 Р , то сверх этой суммы они должны заплатить еще 1%.

Например, адвокат Александр за год заработал 1 500 000 Р . Он должен заплатить:

32 448 Р + (1 500 000 Р − 300 000 Р ) × 1% = 44 448 Р .

Для ИП из отраслей, пострадавших от коронавирусной инфекции, сумму страхового взноса уменьшили на 12 130 Р . Поэтому в 2020 году нужно будет заплатить 20 318 Р фиксированной суммы.

Отчетность перед ПФР

Перед пенсионным фондом отчитываются работодатели — те, кто платит взносы за работников или исполнителей.

Предпринимателям и тем, кто занимается частной практикой и платит взносы только за себя, документы сдавать не нужно.

СЗВ-М страхователи сдают ежемесячно до 15 числа. В этом отчете пишут ФИО и СНИЛС застрахованных лиц.

СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

Этот отчет сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую книжку, а также при подаче им заявления о выборе формы трудовой — до 15 числа следующего месяца.

СЗВ-стаж и опись передаваемых сведений по форме ОДВ-1 отправляют раз в год до 1 марта года, следующего за отчетным. В этом отчете указывают общую сумму уплаченных пенсионных взносов и период работы застрахованного лица.

Отчеты отправляют электронно — если у страхователя трудится больше 25 человек, включая тех, кто работает по гражданско-правовым договорам. Если численность сотрудников меньше, можно отправлять бумажные или электронные отчеты — по выбору.

Читайте также: