Пенсионные правоотношения что это такое

Пенсионное правоотношение - это урегулированное нормами права социального обеспечения отношение гражданина (семьи) с органом социального обеспечения, возникающее на основе решения комиссии по назначению пенсии, по которому гражданин (семья) имеет право регулярно в определенные сроки получать назначенную пенсию в установленном размере, а орган соответственно обязан ее выплачивать.

В зависимоти от видов пенсии различают и виды правоотношений: 1)по старости; 2)за выслугу лет; 3)по инвалидности; 4)по случаю потери кормильца; 5)по поводу социальной пенсии. Все эти виды правоотношений определяются основным юридически фактом, устанавливаемым в предшествующем пенсионному соответствующем процедурном правоотношении, - правом гражданина (семьи) на определенный вид и размер пенсии (позиция А.Д.Зайкина и В.А.Тарасовой).

В.С.Андреев полагает, что «назначение пенсии имеет место только в случае, если у лица возникло пенсионное правоотношение». Мы считаем, что он смешивает возникновение права на пенсию с возникновением пенсионного правоотношения. Именно в пенсионном правоотношении фактически реализуется право на пенсию, а предшествующее ему процедурное правоотношение только устанавливает наличие у гражданина или семьи этого права и назначает пенсию.

Выплата назначенной пенсии производится с момента фактического появления у гражданина или семьи такого права, если он обратился за назначением пенсии со всеми необходимыми документами не позднее трех месяцев со дня возникновения этого права. Если же он обратился позже, то выплата пенсии производится со дня обращения за ее назначением.

Правоспособность гражданина быть субъектом пенсионного правоотношения возникает у него вместе с появлением права на определенный вид пенсии. Иногда гражданин имеет права одновременно по двум или трем видам пенсий. В пенсионное правоотношение он может вступить только по одному виду пенсии по его выбору.

С назначением пенсии комиссией по назначению пенсий процедурное правоотношение трансформируется в пенсионное, а гражданин именуется пенсионером.

Правомочные субъекты пенсионного правоотношения - это пенсионеры, которые различаются в зависимости от вида пенсии.

В правоотношении о пенсии за выслугу лет правомочным субъектом получения этой пенсии является пенсионер, имеющий установленный стаж выслуги лет на определенных работах, или пенсионер-военнослужащий, имеющий установленный законом стаж выслуги военной службы.

В правоотношении о пенсии по случаю потери кормильца правомочным субъектом является семья, имеющая нетрудоспособных иждивенцев умершего кормильца. В правоотношении с социальной пенсией правомочным субъектом является престарелый пенсионер или инвалид от общего заболевания, не имеющий страхового стажа, или семья при смерти такого кормильца.

Вторым субъектом всех указанных 5 видов пенсионный правоотношений является обязанный выплачивать назначенную пенсию орган социального обеспечения. Объектом пенсионного правоотношения является систематическое получение пенсии того вида, какого вида данное правоотношение.

Содержание пенсионного правоотношения - это комплекс прав и обязанностей его субъектов, установленных законодательством о социальном обеспечении. В общей теории права принято содержание правоотношений раскрывать через обязанности его субъектов, имея в виду, что им соответствуют права другого субъекта данного правоотношения. Обязанностью пенсионера в пенсионном правоотношении является своевременное извещение органа социального обеспечения о появлении у него новых иждивенцев или о смерти, достижении совершеннолетия теми, на кого он получал надбавки к пенсии, и других правоизменяющих фактах. Обязанностью органа социального обеспечения является регулярная ежемесячная выплата пенсионеру назначенной ему пенсии через почту или переводом на его сберегательную книжку.

Любой тип правоотношений считается разновидностью общественных в фактическом аспекте, регулирование которых происходит посредством норм соответствующей правовой отрасли. Так, пенсионные правоотношения возникают тогда, когда осуществляется право непосредственно на пенсионное обеспечение. Если учесть тот факт, что сегодня актуальная пенсионная система Российской Федерации охватывает всех граждан, являющихся нетрудоспособными или достигшими конкретного возраста, можно отметить: абсолютно каждый индивид – это потенциальный либо реальный участник данного вида правоотношений. А значит, эта тема касается каждого из нас, потому и не теряет актуальности.

Понятие пенсионного правоотношения

Правоотношения по пенсионному обеспечению – это урегулированные посредством правовых норм в плане социального обеспечения общественные отношения. Как правило, возникновение их непосредственно связано с материальной поддержкой граждан, которые достигли возраста, установленного в законодательном порядке, а также тех, кто признаны потерявшими кормильца или же инвалидами. Подобные правоотношения имеют место при наличии определенной фактической системы.

Важно отметить, что пенсионные правоотношения, так же, как и иные правоотношения в плане социального обеспечения, в соответствии со своим смыслом носят распределительный характер. Посредством их существования происходит удовлетворение потребностей определенных категорий граждан, в числе которых пожилые люди, инвалиды, нуждающиеся семьи, а также лица, потерявшие кормильца посредством материальной поддержки за счет денежных средств пенсионных фондов целевой направленности либо за счет средств бюджета. Так, субъекты пенсионных правоотношений – это представленные выше категории граждан.

Правоотношения по обеспечению пенсиями граждан

Кстати, процесс развития и совершенствования правоотношений пенсионного характера, а также обогащение в плане их содержания пребывают в прямой взаимозависимости с общественными и государственными возможностями экономической природы абсолютно на каждом из исторических этапов качественного роста и развития.

Как отмечалось выше, субъекты пенсионных правоотношений находятся в некоторой взаимосвязи. Так, данная связь граждан и непосредственно государства в лице определенных органов по осуществлению пенсионного обеспечения выражается, как правило, посредством их субъективного юридического права, связанного с получением пенсионного обеспечения при условии наличия необходимых актов юридической природы. Кроме того, выражение осуществляется и через юридические обязанности соответствующего органа государственного управления (или же иного, который уполномочен государством). Данное право может обеспечивать людям некоторые гарантии поддержки по конкретным нормам и на определенных законодательством условиях. Именно правовое и обязательственное единство формирует реальную возможность внедрить в жизнь общества в пределах правоотношения по пенсионному обеспечению непосредственно ту поведенческую установку, которая включается в нормы пенсионного законодательства.

Дополнительные сведения

Кроме того, подобная возможность поддерживается посредством принудительной государственной силы. Так, абсолютно каждому гражданину, являющемуся носителем юридического права субъективной природы на определенную разновидность социальной поддержки, со стороны государства предоставляются гарантии реализации данного права через принудительное обеспечение в соответствующих ситуациях исполнения обязанности юридической направленности по его предъявлению органам власти. Именно поэтому пенсионные правоотношения предполагают недопущение отказа в плане удовлетворения права на тот или иной вид пенсии по причине отсутствия, к примеру, в распорядительной документации соответствующего исполнительного органа, который обязан предоставить материальную поддержку, денежных средств. Важно дополнить, что подобный отказ так или иначе приведет к принятию принудительных мер в целях исполнения данным органом возложенных на него обязанностей.

Классификация пенсионных правоотношений

В полной мере рассмотрев понятие пенсионных правоотношений , целесообразным будет перейти к следующему не менее важному вопросу. Так, для предельно глубокого изучения характеристик и непосредственной сущности пенсионного обеспечения в науке о праве была аргументирована необходимость разделения пенсионных правоотношений. Так, они были классифицированы по определенным видам в соответствии с конкретными критериями. Ниже представлены актуальные на сегодняшний день виды пенсионных правоотношений :

- Во-первых, правоотношения по обеспечению граждан пенсиями классифицируются на отношения страхового и нестрахового характера. Данная классификация поставила начальную точку своему существованию только на современном этапе существования права по причине того, что обеспечение пенсионной поддержки производится за счет денежных средств социального страхования обязательной направленности (то есть, пенсионных фондов) и средств государственного бюджета. Кроме того, правоотношения обязательного пенсионного страхования так или иначе регулируются посредством норм права в плане социальной поддержки.

- Вторым критерием разделения правоотношений по поводу пенсионных выплат являются разновидности назначаемых пенсий. Таким образом, в соответствии с ним можно выделить отношения, касательные различных видов пенсий. Среди них пенсионные правоотношения , возникшие в связи с выплатами по старости, за выслугу определенного количества лет, по инвалидности, по потере кормильца, а также пенсии социального характера.

Другие критерии

Помимо представленной выше классификации, важную роль играет и наличие иных критериев. Так, содержание пенсионных правоотношений предполагает наличие следующего разделения:

- В соответствии с характером условий, по причине которых производится назначение пенсионных выплат, возникновение правоотношений по пенсионному обеспечению происходит как на общих основания, так и на льготных или в связи с неравными (особыми) обстоятельствами в процессе рабочей деятельности.

- В соответствии с периодом актуальности пенсионные отношения рассматриваются как длящиеся. Кроме того, в зависимости от определенного периода, в течение которого они существуют, их можно классифицировать на актуальные лишь конкретный отрезок времени и на неопределенные в этом плане. К последним относятся отношения по причине выплаты пенсий, которые составляют объект пенсионного правоотношения , по старости, за выслугу лет, по инвалидности (тогда, когда они установлена бессрочным образом), а также по потере кормильца (тогда, когда член семьи, на которого назначаются пенсионные выплаты, достиг пенсионного возраста или был признан инвалидом при исключении процедуры переосвидетельствования, осуществляющейся после). При уместности перечисленных случаев прекращение правоотношения пенсионной направленности может вызываться только таким событием, как смерть непосредственно получателя пенсионных выплат, либо вовсе отказом от их получения.

Срок действия пенсионных правоотношений

Важно отметить, что период актуальности целого ряда правоотношений по пенсионному обеспечению установлен посредством законодательных актов через определение конкретного срока. К примеру, пенсионные выплаты в случае потери кормильца для несовершеннолетних лиц совершаются исключительно до достижения ими восемнадцатилетнего возраста, а тем, кто получает профессиональное образование – до двадцати трех лет. Кроме того, срок действия правоотношений рассматриваемого типа может быть связан непосредственно с потерей определенных фактов юридической природы, которыми обуславливается право на пенсионную поддержку. К примеру, трудоустройство индивида, который получает пенсию долгосрочного характера выплат по старости; абсолютное восстановление в отношении трудоспособности лица, которому назначалась пенсия по инвалидности на конкретный период времени, и так далее.

Важно дополнить, что представленные в предыдущих главах основания для разделения пенсионных правоотношений не служат исчерпывающими. Они могут использоваться как самостоятельным образом, так и в различного рода сочетаниях с другими критериями, которые непосредственно отражают самые значимые характеристики правоотношений пенсионной направленности, или друг с другом.

Добровольные правоотношения по обязательному пенсионному страхованию

Важно отметить, что в соответствии с законодательством, добровольным образом вступить в правоотношения в плане обязательного пенсионного страхования имеют право:

- Граждане России, которые осуществляют трудовую деятельность непосредственно за пределами государства, в целях уплаты взносов страховой природы в Пенсионный фонд.

- Индивиды для того, чтобы обеспечивать уплату взносов страхования за иное лицо, если за второго не уплачиваются взносы страховой природы страхователем по настоящему Федеральному закону и законодательству в плане налогов и сборов.

- Добровольное вступление в правоотношения по обязательному пенсионному страхованию актуально для застрахованных лиц, которые платят страховые взносы в конкретном размере.

- Индивиды в целях уплаты страховых взносов дополнительно. Важно дополнить, что они идут на накопительную пенсию по соответствующему Федеральному закону.

- В правоотношения по обязательному пенсионному страхованию добровольного характера вступают индивиды в целях уплаты взносов непосредственно в Пенсионный фонд за себя, которые на постоянных или временных условиях проживают в России. Важно дополнить, что в отношении их обязательное пенсионное страхование не имеет никакого значения по настоящему Федеральному закону.

Понятие субъектов пенсионных правоотношений

Под субъектами пенсионных правоотношений следует понимать граждан и органы государственной власти, которые по причине определенных правовых норм имеют возможность выступать носителями юридических прав и обязанностей субъективной природы.

В предыдущих главах отмечалось, субъект правоотношений в обязательном порядке должен обладать необходимым свойством юридического характера. То есть, как правило, он наделен способностью нести определенные обязанности (другими словами, правоспособностью) и обладать конкретными правами. Кроме того, очень важно, может ли то или иное лицо осуществлять в полной мере данные права и обязанности (другими словами, способен ли он быть дееспособным).

Возникновение пенсионной правоспособности и дееспособности

Целесообразным будет рассмотреть вопрос о возникновении пенсионной правоспособности и дееспособности в отношении гражданина. Кроме того, важно узнать, каким образом она отличается непосредственно от гражданской.

В процессе определения видового назначения правоспособности лиц в качестве потенциальных участников правоотношений по пенсионному обеспечению основополагающим фактом является то, каким образом предоставлено соответствующее право: как сотрудникам определенной организации, учитывая их трудовую деятельность, или же как общественным деятелям, невзирая на их трудовой стаж. Так, в первом случае индивидам предоставляется трудовая пенсия, а во втором – социальная. При выплате трудовой пенсии обязательной предпосылкой для участия в соответствующих правоотношениях служит специальная правосубъектность в качестве неразрывного единства данной правоспособности, носящей пенсионный характер, и аналогичной дееспособности, которые абсолютно точно совпадают с правосубъектностью трудовой природы в отношении времени их появления, то есть с пятнадцати лет (для учащихся же – с четырнадцати), но при обязательном условии осуществления такого рода трудовой деятельности, по причине которой индивид подлежал процедуре обязательного социального страхования.

Заключение

В заключение важно отметить, что в отличие от правосубъектности гражданина трудовой направленности, которая напрямую связана исключительно с достижением конкретного возраста, специального рода правосубъектность, так или иначе, содержит в себе не само право участвовать в правоотношении трудовой направленности, а факт вступления в это отношение. Так, являющимся участником иного правоотношения трудовой природы, индивид в любом случае подлежит процедуре обязательного пенсионного страхования. Так, у людей, которые начали собственную трудовую деятельность с пятнадцати лет, пенсионная правосубъектность специального типа появляется непосредственно с этого возраста, несмотря на их несовершеннолетие. При признании у индивидов инвалидности они имеют абсолютное право участвовать в пенсионном правоотношении по поводу выплаты трудовых пенсий, а также самостоятельным образом осуществлять право на данные пенсии, что очень важно на сегодняшний день.

Таковы особенности функционирования системы пенсионных взаимоотношений в РФ. Их следует знать, чтобы обеспечить себе достойную пенсию в преклонном возрасте или в случае потери трудоспособности.

Пенсионное правоотношение — это урегулированное нормами права социального обеспечения отношение гражданина ( семьи) с органом социального обеспечения, возникающее на основании решения комиссии по назначению пенсий, по которому гражданин (семья) имеет право регулярно в определенные сроки получать назначенную пенсию в установленном размере, а орган соответственно обязан ее выплачивать.

В зависимости от видов выплачиваемой пенсии существуют следующие пенсионные правоотношения:

б) за выслугу лет;

в) по инвалидности;

г) по случаю потери кормильца;

д) по поводу социальной пенсии.

Все эти виды правоотношений, как указывалось, определяются основным юридическим фактом, устанавливаемым в предшествующем пенсионному

соответствующем процедурном правоотношении правом гражданина ( семьи) на

определенный вид и размер пенсии. И здесь мы разделяем такую точку зрения А. Д. Зайкина и В. А. Тарасовой[57]. Однако В. С. Андреев в ранее указанном учебнике считает, что « назначение пенсии имеет место только в случае, если у лица возникло пенсионное правоотношение». Здесь он смешивает возникновение права на пенсию с возникновением пенсионного правоотношения. Именно в пенсионном правоотношении фактически реализуется право на пенсию, а предшествующее ему процедурное правоотношение лишь устанавливает наличие у гражданина (семьи) этого права и назначает пенсию. При этом выплата назначенной пенсии производится с момента фактического появления у гражданина ( семьи) такого права, если он обратился за назначением пенсии со всеми необходимыми документами не позднее трех месяцев со дня возникновения этого права. Если же он обратился позднее, то выплата пенсии производится со дня обращения за ее назначением.

Правоспособность гражданина быть субъектом пенсионного правоотношения возникает у него вместе с появлением права на определенный вид пенсии.

С назначением пенсии комиссией по назначению пенсии процедурное правоотношение, как ранее указывалось, трансформируется в пенсионное, а гражданин называется пенсионером.

В пенсионных правоотношениях правомочные субъекты — пенсионеры различаются в зависимости от вида получаемой ими пенсии, т.е. в правоотношении о пенсии по старости правомочным субъектом является пенсионер по возрасту, о пенсии по инвалидности — пенсионер по инвалидности одной из трех групп инвалидности и ее причин (от трудового увечья, или от военной травмы, или от общего заболевания).

В правоотношении о пенсии за выслугу лет правомочным субъектом получения этой пенсии является пенсионер, имеющий установленный стаж выслуги лет на определенных работах, или пенсионер-военнослужащий, имеющий установленный законом стаж выслуги военной службы.

В правоотношении о пенсии по случаю потери кормильца правомочным субъектом на получение этой пенсии является семья, имеющая нетрудоспособных иждивенцев умершего кормильца.

Зайкин А. Д. Правоотношения по пенсионному обеспечению. М, 1974; Тарасова В. А. Юридические факты в области пенсионного обеспечения. М., 1974. С. 126.

В правоотношении о социальной пенсии правомочным субъектом является престарелый пенсионер или инвалид от общего заболевания, не имеющий трудового стажа, или семья при смерти такого кормильца.

Объектом пенсионного правоотношения является систематическое получение пенсии того вида, какого вида данное пенсионное правоотношение. Так, в пенсионном правоотношении о пенсии по старости объектом данной юридической связи гражданина и соответствующего органа является регулярное получение пенсии по старости, а в правоотношении о пенсии по случаю потери кормильца — получение данной пенсии семьей умершего (погибшего) и т.д.

Содержание пенсионного правоотношения — это комплекс прав и обязанностей его субъектов, установленных законодательством о социальном обеспечении. В общей теории права принято содержание правоотношений раскрывать через обязанности его субъектов, имея в виду, что им соответствуют права другого субъекта данного правоотношения. Поэтому укажем, что обязанностью пенсионера в пенсионном правоотношении является своевременное извещение органа социального обеспечения о появлении новых иждивенцев или о смерти, достижении совершеннолетия теми, на кого он получал надбавки к пенсии, и других правоизменяющих фактах; обязанностью органа социального обеспечения является регулярная ежемесячная выплата пенсионеру назначенной ему пенсии через почту или переводом на его сберегательную книжку.

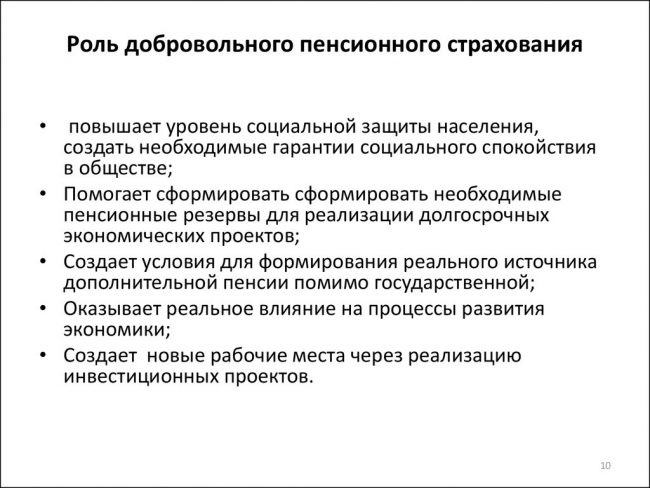

Уровень финансового благосостояния отечественных пенсионеров оставляет желать лучшего. В том числе именно поэтому государство законодательно предусмотрело дополнительные инструменты накопления гражданами их будущего ежемесячного дохода.

Одним из них и стало добровольное страхование в системе пенсионного обеспечения РФ. Рассмотрим, что же это такое, чем оно отличается от страхования, являющегося обязанностью граждан и их работодателей, и каким образом реализуется на практике.

Бесплатно по России

Что такое добровольное пенсионное страхование

Понятие добровольного пенсионного страхования не раскрывается действующим законодательством. Лишь в некоторых нормативных документах (например, Налоговом кодексе) фигурирует термин негосударственное пенсионное обеспечение (далее также НПО), что на практике является синонимичным понятием.

Простыми словами, под ним понимается вступление в добровольные договорные отношения с негосударственным пенсионным фондом по формированию дополнительной к государственной пенсии. После заключения такого договора у гражданина или его работодателя появляется обязанность в течение определенного периода времени вносить платежи в размере, установленным договором.

Все перечисленные в добровольном порядке средств в дальнейшем будут формировать дополнительную пенсию. Также указанные финансы могут быть перемещены из одной управляющей организации в другую либо получены гражданином или его наследниками.

Кроме НПФ программы добровольного пенсионного страхования предлагаются и страховыми компаниями. В этом случае заключается договор страхования, а застрахованное лицо или страхователь вносит периодические платежи в счет будущей пенсии.

Разница между добровольным и обязательным

Основные различия двух этих видов страхования заложены в самом их наименовании. Обязательное подразумевает обязанность гражданина или его работодателя осуществлять взносы в ПФР на будущее государственное пособие пожилого гражданина. Решение о добровольном страховании принимается самим лицом или его работодателем, государство оставляет возможность использования данного инструмента на усмотрение самих этих лиц.

В рамках НПО лицо, вступающее в договорные отношения с фондом, имеет возможность по своему усмотрению определить:

- размер платежей;

- длительность их перечисления;

- периодичность внесения;

- схему формирования (правила наследования, период начала выплат и т.п.).

Правила НПО устанавливаются управляющими компаниями самостоятельно, но должны подчиняться Типовым страховым правилам, утвержденным Центробанком. Указанные правила НПФ регистрируются в Банке России, а при внесении в них изменений регистрации подлежат и они.

Роль государства в формировании НПО заключается в установлении общих законодательных норм и регулировании деятельности НПФ. Непосредственного участия в формировании негосударственных пенсий власти не принимают, поскольку оно является лишь дополнительным к обязательному страхованию.

Цели и функции добровольного страхования

Основная цель добровольного пенсионного страхования заключается в формировании дополнительного дохода после прекращения гражданином трудовой деятельности в силу возраста. НПО позволяет иметь дополнительный источник ежемесячного дохода наряду с государственным обеспечением. Также этот инструмент позволяет обеспечить гражданину более достойное финансовое состояние в старости.

В качестве одной из функций НПО также можно привести инвестирование средств, т.е. их вложение с целью получения прибыли. Так, некоторые программы НПО подразумевают не только возможность перевода накопленных таким образом средств в другие фонды, но и получение их в дальнейшее личное распоряжение. При грамотном выборе фонда у его вкладчиков имеется возможность накопить определенную сумму, а также приумножить ее в случае финансово грамотной деятельности НПФ.

Рассматриваемый вид страхования также позволяет реализовать возможность граждан, которые трудятся на вредных или опасных работах, выйти на пенсию ранее установленного законом срока. Досрочное НПО позволяет гражданам получать гарантированный ежемесячный доход до наступления права на выплаты со стороны государства, прекратив при этом свою трудовую деятельность.

Еще одна функция – предоставление дополнительных социальных гарантий работникам со стороны работодателя. Так, коллективным договором между организацией и ее сотрудниками может быть предусмотрена обязанность работодателя дополнительно застраховать сотрудников в рамках НПО. Таким образом, работодатель может заинтересовать граждан во вступлении с ним в трудовые отношения, а работник – получить дополнительные гарантии.

Субъекты добровольного страхования

В рамках договора НПО в отношения вступает несколько категорий лиц, т.е. субъектов этих правоотношений:

- Негосударственный пенсионный фонд – организация, которая оказывает рассматриваемую услугу, принимая взносы, инвестируя их в различные проекты и сферы, и выплачивая негосударственные пенсии действующим пенсионерам или иным лицам, имеющим на это право в соответствии с условиями договора.

- Вкладчики – лица, осуществляющие внесением регулярных платежей в счет формирования НПО. В качестве этих лиц могут выступать сами граждане, а также их работодатели. Категория последнего не имеет значения, в этом качестве могут выступать как организации, так и индивидуальные предприниматели, осуществляющие свою деятельность без образования юридического лица. Эти лица всегда выступают второй стороной договора НПО.

- Участники – те граждане, в интересах которых осуществляются взносы в рамках НПО, т.е. по сути, будущие получатели выплат негосударственной пенсии. В случае внесения взносов гражданином от своего имени и в своих интересах, он одновременно будет являться и участником и вкладчиком.

В качестве самостоятельных субъектов правоотношений по НПО могут выступать управляющие компании, осуществляющие непосредственное инвестирование накапливаемых средств.

Тонкости договора о ДС

Содержание договора рассматриваемого вида ДС устанавливается каждым фондом самостоятельно с учетом норм законодательства. С формой такого документа предварительно до его заключения или визита в офис компании всегда можно ознакомиться на официальном сайте того или иного НПФ.

При этом типовая форма этого документа в ближайшем будущем планируется утвердить Указанием Центробанка, в настоящее время рассматривается и обсуждается его проект.

Итак, на что стоит обратить особое внимание в договоре о ДС:

- Выбранная пенсионная схема. Каждый НПФ предлагает различные схемы формирования и выплаты негосударственной пенсии в части порядка внесения взносов, получения сумм накопления участником или его правопреемником, времени назначения НПО. В самом тексте договора, как правило, лишь указывается номер такой схемы, расшифровка же ее приведена в Правилах конкретного фонда.

- Основания возникновения права на получение ежемесячных выплат в рамках НПО.

- Правила внесения взносов (их размер, периодичность, протяженность времени внесения).

- Период действия договора.

Рассматриваемый договор касается очень важной сферы, поэтому подлежит тщательному изучению целиком. Это касается не только озвученных моментов, но и всех остальных разделов, будь то права и обязанности сторон, их ответственность, тонкости правопреемства и др.

Программы ДС у НПФ

Каждый НПФ помимо обязательного страхования предлагает программы НПО. Причем принимать участие в такой программе можно также по различным схемам, утверждаемым внутренними правилами фонда. В каждом из них перечень различен. ГАЗФОНД, например, предлагает 7 возможных схем участия, в НПФ «Транснефть» таковых схем уже 10.

В каждом случае они подлежат индивидуальному изучению в зависимости от конкретной ситуации, целях вкладчиков и участников.

Различия этих схем заключается в следующих критериях:

- длительность осуществления пенсионных выплат;

- время наступления права участника на получение ежемесячного дохода в рамках НПО;

- уровень участия в программе работодателя и сотрудника;

- размеры взносов, длительность и периодичность их внесения.

Полный перечень программ и схем конкретного фонда должен быть приведен в его пенсионных правилах, утверждаемых Советом директоров. Любому гражданину должен быть предоставлен свободный доступ для ознакомления с ними.

В заключение отметим, что добровольное страхование в рамках НПО позволяет гражданам самостоятельно сформировать дополнительный источник дохода в пожилом возрасте. ДС служит не только увеличению будущего дохода пенсионера, но может рассматриваться как инвестиция или дополнительная гарантия работнику со стороны работодателя. При заключении договора необходимо ответственно выбрать схему формирования и выплаты НПО.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Не все люди предпенсионного возраста осведомлены о том, что такое страховая пенсия и когда она назначается. Ее назначение конкретному лицу в РФ допускается если:

- у заявителя есть определенный трудовой стаж;

- заявитель набрал требуемое число баллов (16,2 на 2019 г. и 30 на 2025 г.);

- достиг пенсионного возраста.

Что такое страховая пенсия?

Под этим государственным пособиям понимаются страховые выплаты, которые начисляются каждый месяц гражданам РФ, которые подходят под определенные критерии их назначения. Выплаты такого типа призваны компенсировать зарплату и другие виды вознаграждений лицам, которые утратили свою трудоспособности (по возрасту, из-за получения инвалидности, из-за смерти кормильца).

Страховое пособие включает две основные составляющие: страховую и законодательно зафиксированную. Начисления в дальнейшем формируются на основе взносов, которые делаются предприятием, фирмой, муниципальным учреждением, где трудился нынешний пенсионер, в размере 22% от зарплаты. Назначение выплат выполняется на основе уплаченных организацией взносов за своего сотрудника.

Важно! С 2014 г. накопительную часть «заморозили», благодаря чему 22%, перечисляемых работодателем, пошли исключительно в страховую.

Льготная страховая пенсия по старости назначается определенным категориям граждан до того, как они достигнут пенсионного возраста. Для этого назначения требуется, чтобы человек обладал достаточным рабочим стажем в определенной сфере деятельности или имел социальный статус, позволяющий стать пенсионером по старости досрочно. Условия назначения страховой пенсии по старости прописаны в федеральном законодательстве.

Назначение льготной страховой досрочной пенсии по старости осуществляется в отношении следующих лиц:

- лица, работающие в трудных, серьезных, опасных для здоровья и жизни условиях;

- лица, работающие в северных регионах страны (в иных районах, профессиональная деятельность и жизнь в которых считается непростой);

- лица, обладающие определенным социальным статусом.

Досрочное получение страховых выплат не отменяет возможности пенсионеру оставаться на рабочем месте и продолжать профессиональную деятельность.

В чем разница между трудовой и страховой пенсией?

Несколько лет в РФ действует обновленный порядок начисления страховых выплат по старости. Формируются они также по-новому.

- Страховой стаж. Представлен общей продолжительностью профессиональной деятельности человекa. Регистрацией сроков, количества отработанного времени занимается Пенсионный фонд. Стаж включает в себя периоды, когда происходило начисление и уплата взносов в ПФР.

- Трудовой стаж. Состоит из временных периодов, когда человек вел профессиональную рабочую деятельность, принимал участие в общественной деятельности до начала 2002 г. Им пользуются граждане, которые трудились до 2002 г.

Важно! Длительность страхового стажа законодатели изменили с 5-ти до 15-ти лет, а понятие «трудовой пенсии» из действующих актов и регламентов попросту убрали.

Разновидности страховых пенсий и условия их назначения

Ежемесячная денежная выплата закреплена в законодательстве. Она выплачивается ряду категорий граждан за счет средств ПФР. В понятие страховой пенсии входит несколько видов таких выплат. Их назначение осуществляется в определенных ситуациях.

Говоря о том, кому положена вторая страховая пенсия, то стоит выделить военнослужащих. Право на такую страховую пенсию имеют работники, состоящие в штате структур Минобороны РФ, МВД, ФСБ и других силовых ведомствах.

По старости

Пенсионные выплаты, начисляемые гражданам, из-за возраста утратившие свою работоспособность. Назначение возможно, если человек достиг нужного возраста, имеет минимальное число баллов, стаж. Это единственные условия получения пенсии по старости в России.

Начисления по старости на общих основаниях выплачиваются всем лицам, выполнившим описанные выше условиях.

По инвалидности

Ее назначение актуально для граждан, имеющих ограничения по работе из-за инвалидности (возраст значения не имеет).

Назначение выплат происходит вне зависимости от:

- общей длительности стажа;

- причин возникновения проблем со здоровьем.

Если у человека отсутствует стаж, то компетентные органы назначают выплаты по инвалидности на основании №166-ФЗ от 15.12.01. г. Величина выплат устанавливается в зависимости от категории инвалидности, возраста заявителя и других факторов, которые зачастую определяются региональными законодательными актами.

Важно! Пенсионные денежные средства также выплачиваются детям-инвалидам. Оформление начислений обычно происходит на мать ребенка. Интересно, что размер выплат выше, чем для взрослых людей с ограниченными возможностями.

По потере кормильца

Назначение страховых пенсионных начислений такого типа происходит в отношении близких погибшего кормильца, которые ранее состояли на его иждивении и являются нетрудоспособными на данный момент.

Если говорить о том, кому положена такая пенсия, стоит привести следующие условия, которые необходимо соблюсти для получения пенсионных начислений:

- ранее состоять на иждивении погибшего кормильца (последний должен быть застрахован к моменту смерти);

- доход умершего лица должен быть основным и постоянным источником содержания лиц, находящихся на иждивении.

Важно! Иждивение детей умерших родителей не нуждается в доказательстве, если они не достигли совершеннолетия. Совершеннолетние дети обязаны доказать, что находились на иждивении умерших родителей.

Если совершеннолетний потерял кормильца, на иждивении которого находился, он обязан представить в ПФ России документы, которые бы подтвердили, что умерший содержал его (справка об учебе в очной форме в образовательном заведении и т. д.).

Как определяется размер страховой пенсии?

С 2019 г. индексировали страховую часть на 7,05%. В итоге величина обязательной выплаты составила 5334 р. 19 коп.

Минимальный размер пенсионных начислений, которые должен получать каждый пенсионер, законодательно не закреплен, однако он не меньше, чем прожиточный минимум для людей пенсионного возраста (варьируется от одного региона к другому). Оформление документов на выплату страховой пенсии по старости осуществляется в ПФ России, куда нужно сдать пакет документации.

Максимальная пенсия по старости не имеет верхнего возможного порога. Величина пенсионных выплат находится в зависимости от следующих параметров:

- возраст гражданина, когда он был отправлен на пенсию;

- трудовой стаж;

- величина оклада во время работы;

- количество пенсионных отчислений от работодателя за всё время работы и т. д.

Говоря о том, что такое страховая пенсия для граждан РФ по старости, отдельно нужно сказать о калькуляторе, которым можно воспользоваться на веб-ресурсах Минтруда и ПФР . Посредством этого сервиса застрахованные лица имеют возможность выполнить расчет предполагаемых начислений.

Важно! Основной минус данного сервиса – его неточность (предполагается прогнозирование суммы с учетом различных параметров). Поэтому результаты расчетов и реальные показатели наверняка будут различаться.

Размер страховой части трудовой страховой пенсии по старости, по закону, определяется по следующей формуле:

Чтобы получить примерные значения будущих выплат, рекомендуется воспользоваться специальным калькулятором, который представлен на порталах ПФ России и Минтруда РФ.

Порядок оформления пособия

Министерство Труда РФ в 2019 г. выступило с заявлением, что люди пенсионного возраста, которые официально трудоустроены, не смогут рассчитывать на получение социальных выплат. Все начисления будут автоматически прекращены, начиная с 1-го числа месяца, который следует за тем, в котором человек была трудоустроен. Трудоустроенные пенсионеры не будут при этом лишены возможности получения страховой части.

Если говорить о том, кто имеет право на получение страховой пенсии по старости, стоит опираться на №3401-1 ФЗ, где подробный перечень подобных лиц не приведен. Это означает, что установление такого права на получение пенсионных начислений происходит в отношении всех лиц, которые располагают основаниями для их получения, вне зависимости от социального положения и иных факторов. К этой группе лиц относятся граждане России, иностранцы, лица без гражданства.

Где можно оформить?

По условиям назначения страховой пенсии по старости все лица, которые имеют права на ее получение, располагают возможностью в любой момент после получения права обратиться с заявлением в компетентные органы.

Заполненное заявление и документацию можно сдать:

- в отделение Пенсионного фонда (в соответствии с регистрацией или фактическим местом жительства);

- в многофункциональный центр (МФЦ).

Заявление с документами могут сдать: сам пенсионер, доверенный представитель, работодатель. Возможна и онлайн-подача заявки на назначение начислений по старости через сайт ПФ России.

Необходимые документы и заявление

Оформляя заявление на назначение пенсии по труду и по старости необходимо представить в МФЦ или ПФ России следующие документы:

- удостоверение личности. нова начинает отсчитываться 10 рабочих дней;

- документация, которая подтвердит рабочие периоды или иной деятельности;

- бумаги о среднем заработке за 5 лет до 01.01.2002 г;

- иная документация, которая требуется, чтобы подтвердить дополнительные обстоятельства.

После подачи заявления сотрудники ПФ России обязаны в течение 3-х месяцев дать разъяснения о необходимости предоставления всего необходимого пакета документов.

Сроки обращения и назначения

Чтобы после подачи заявления произошло назначение начислений по старости, требуется, чтобы были соблюдены некоторые условия:

- достижение пенсионного возраста;

- страховой стаж. В 2019 г. необходимо 10 лет стажа (его увеличат постепенно до 15-ти лет к 2024 г.);

- наличие 30-ти коэффициентов (необходимо 16,2 в 2019 г.). Ежегодно этот показатель повышается на 2,4 балла, чтобы достигнуть максимума в 30 баллов к 2025 г.

ПФ России обязан рассмотреть заявление относительно назначения страховой пенсии по старости за 10 суток с момента подачи заявителем документов. Если от заявителя потребуется сдача дополнительной документации, сотрудники ПФР обязаны сразу уведомить его об этом. В этой ситуации, с момента подачи последнего документа, снова начинает отсчитываться 10 рабочих дней.

Читайте также: