В чем хитрость негосударственный пенсионный фонд

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

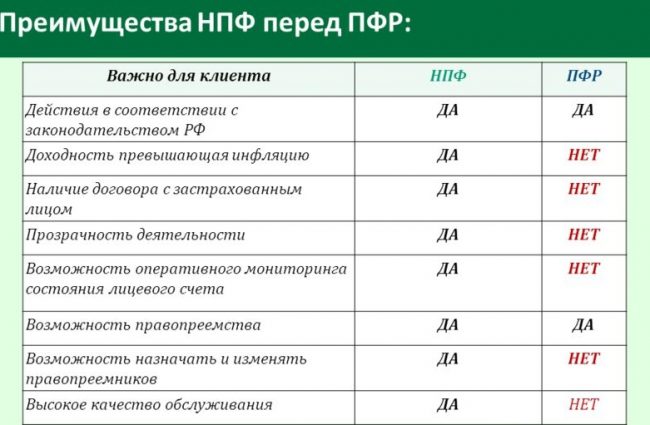

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Сегодня в Сбербанке настойчиво предлагали "позаботиться" о своей пенсии и вложиться в НПФ Сбербанка. Сказал, что меня этот продукт не интересует. Мне заявили, что достаточно платить всего 1000 рублей, которые будут списывать с карты, при этом для оформления нужен всего лишь СНИЛС и паспорт. Я ответил, что мне нужно поменять СНИЛС, а на карте нет денег. На что услышал только то, что не может быть, чтобы на карте было меньше тысячи рублей. Я конечно же отказался, от такого "выгодного" предложения, а вот клиента до меня удалось убедить.

Крайне не рекомендую вообще пользоваться навязываемыми банками в последнее время паевыми инвестиционными фондами (ПИФ), структурированными продуктами (как говорят в банках, почти депозит, только с большим процентом, не упоминая при этом про риски), НПФ и прочими небанковскими продуктами. Среди них конечно может попасться что-то вполне неплохое, но шансы этого невелики. Скорее всего, вы получите или не самый лучший продукт (в частности потому, что сотрудники банка очень редко ориентируются на интересы клиента, а просто заинтересованы заработать комиссионные), заплатите высокую комиссию при покупке такого продукта или получите вовсе не то, что вам нужно.

Конечно у негосударственных пенсионных фондов есть достоинства. И самое большое из них, пожалуй, заключается в том, что можно осуществлять выплаты ежемесячно, не задумываясь о том, куда нужно инвестировать свои средства. Но минусов такое количество, что прибегать к услугам НПФ в том виде, в котором они существуют в России, очень не рекомендую.

Недостатки негосударственных пенсионных фондов (НПФ):

▪ НПФ вкладываются в основном в облигации и депозиты, а не в акции. В результате инвестиционная доходность получается небольшой.

▪ Вложенные в НПФ средства можно изъять только при выходе на пенсию, получении инвалидности, тяжелом состоянии здоровья, переезде на ПМЖ в другую страну, а также в результате наследования.

▪ НПФ при инвестировании средств прибегают к услугам управляющих компаний (УК), поэтому вкладчик оплачивает расходы как НПФ, так и УК.

▪ Крупные финансовые группы, владеющие частными пенсионными фондами (НПФ), могут значительно влиять на НПФ. В результате НПФ вкладывают средства во внутригрупповые и перекрёстные активы, преследуя интересы финансовой группы, а не клиентов НПФ.

▪ Заявление о переводе накоплений в НПФ можно подать один раз в 5 лет, в противном случае инвестиционный доход не сохраняется.

▪ Не все НПФ входят в Реестр негосударственных пенсионных фондов — участников системы гарантирования прав застрахованных лиц. НПФ может быть исключён из реестра, тогда агентство страхования вкладов уже не будет компенсировать потери вкладчикам.

▪ Штрафные санкции за просрочку при уплате взносов в НПФ.

▪ Гарантированная доходность отсутствует.

▪ Обязанность заплатить налог с инвестиционного результата при получении выплат.

▪ Риски изменения законодательства.

▪ Пенсионные накопления не выплачиваются правопреемникам, если смерть застрахованного лица наступила после назначения накопительной пенсии (обратите внимание, что помимо пожизненной накопительной пенсии есть ещё варианты единовременной выплаты и срочной пенсионной выплаты в течение выбранного срока).

Гораздо лучше завести Индивидуальный Инвестиционный Счёт (ИИС), получив гибкость при инвестированнии на срок от 3 лет, а также налоговые льготы. Можно конечно открыть и обычный брокерский счёт, владение акциями на котором более 3 лет также освободит большинство граждан от уплаты подоходного налога. И даже паевые инвестиционные фонды, в том числе индексные (но только от надёжных управляющих компаний, одновременно предлагающих управление с самыми низкими издержками) выглядят гораздо привлекательнее, чем НПФ.

Но всё же есть одно исключение, когда использовать НПФ возможно стоит - когда ваш работодатель платит взносы за вас в НПФ, даже если при этом вам тоже приходится платить взносы.

Ежегодно в результате досрочного перехода из НПФ граждане теряют 15 млрд рублей инвестиционного дохода.

" src="https://static.life.ru/posts/2016/11/939343/c855d50feaac05ce58f6efe629359500.jpg" loading="lazy" style="width:100%;height:100%;object-fit:cover"/>

Банк России фиксирует всплеск мошеннической активности на пенсионном рынке. За последние четыре месяца количество жалоб на незаконный перевод пенсионных накоплений из одного НПФ в другой выросло на 60 процентов, рассказали Лафу в Службе Банка Росси по защите прав потребителей финансовых услуг и миноритарных акционеров. Всего регулятором получено 591 жалоба, но это только вершина айсберга, отмечают в ЦБ: многие просто ещё не поняли, к чему именно приведёт нечаянно поставленная подпись на документе, который ему подсунули под тем или иным предлогом. И что он теряет при этом. Ведь по закону инвестиционной доход фиксируется только раз в пять лет, и без потерь перевести деньги из одного НПФ в другой можно только после этой фиксации.

В противном случае — переводится только "тело" накоплений, без полученного дохода. По данным ПФР, за прошлый год свой НПФ "досрочно" сменили уже 2,5 млн человек. С учётом среднего пенсионного счёта в 62,8 тысячи рублей и доходности в 10,8% годовых только за прошлый год "мигранты" потеряли минимум 15 млрд рублей возможного дохода.

В этом году на 1 ноября из одного НФР в другой уже перешло 2,4 млн человек, из которых более 90% — "досрочники". С учётом того, что средняя доходность за 9 месяцев уже составила 10,6% годовых, в этом году их ожидают аналогичные потери. При этом в ЦБ отмечают, что, подписывая заявление на перевод своих накоплений, многие люди не осознают, что теряют деньги.

Понятно, что самим НПФ всё равно, потеряете ли вы свой доход при переводе или нет. Им главное — получить ваш капитал и заработать на управлении им. Поэтому для того, чтобы получить их накопления, многие НПФ идут на маленькие, а то и большие хитрости, а иногда и на откровенное мошенничество.

Всего есть три основных способа НПФ, после которых ваши накопления сменят управляющую компанию, вы потеряете деньги, но скорее всего ничего не заметите.

— Все способы незаконного перехода рассчитаны на невнимательность и доверчивость граждан, поэтому необходимо быть бдительными, — предупреждает официальный представитель Банка России.

Способ № 1. Фальшивые "службы занятости"

Марина Анохина потеряла работу месяц назад и, наконец, увидела в Интернете интересную вакансию, позвонила и её пригласили на собеседование, попросив непременно прихватить СНИЛС и ИНН, так как оформят на работу сразу, если всё пройдёт хорошо.

Прибыв в офисное здание в центре города и подойдя к нужному кабинету с надписью "отдел кадров", она удивилась очереди из соискателей — там было около 20 таких страдающих, которым уже была обещана работа. Девушка-менеджер сообщила Марине, что она попала в "почти государственную службу занятости", работающую лишь для блага населения, не корысти ради, у которой множество прекрасных вакансий с хорошими зарплатами, и работодатели ждут именно её срочного приезда.

Один пустячок — чтобы получить контакты работодателей, нужно подписать договор.. И не со "службой занятости", а с неким НПФ, который тоже "почти как государственный, только лучше". Стоит ли говорить, что после подписания договора все вакансии оказались либо давно занятыми, либо никогда не существовавшими.

То есть если вы ищете работу, вы, сами того не ожидая, можете вместо неё найти себе новый пенсионный фонд. Данная схема также получила широкое распространение по всей России. Бывает, в обычных кадровых агентствах подрабатывают агенты НФП, но чаще агенты НФП просто маскируются под кадровые агентства. В социальных сетях можно найти множество таких случаев.

Способ № 2. "Поквартирка"

Что на сленге агентов НФП означает обход квартир с "предложением" перевести накопления в НПФ. Когда-то по квартирам ходили с чудо-пылесосами и впаривали их за огромные деньги людям, запугивая страшными клещами-сапрофитами.

Теперь запугивают постоянно грядущим в ближайшем будущем полным сгоранием пенсий в ПФР, обещают золотые горы в виде увеличения накопительной пенсии в несколько раз, и люди подписывают всё, что им дают. Иногда, впрочем, новоиспечённые клиенты даже не понимают, что они переходят из ПФР в негосударственный фонд, и не знают его названия, так как "поквартирщики" представляются просто "сотрудниками пенсионного фонда", либо конкретно сотрудниками ПФР и просят подписать некие бумаги в обязательном порядке, попутно заговаривая зубы о будущих блестящих перспективах.

Способ № 3. Пришёл за картой, ушёл клиентом НПФ

Безусловно, таким фондам, которые принадлежат крупным банкам, привлекать клиентов проще: у них объёмная база клиентов, которых можно уговаривать переходить в "свой" фонд.

Но одними уговорами дело не ограничивается, так как их менеджеры получают бонусы и премии за привлечённых клиентов НПФ, они зачастую не гнушаются прямым обманом клиентов — хотя руководством этих компаний такое поведение строго запрещено.

Обычно они предлагают поменять НПФ и в добровольно-принудительном порядке, сообщая о том, что переход в НПФ обязателен при работе в желаемом месте и получении зарплатной карточки. Впрочем, не только зарплатной.

При оформлении обычных дебетовых и кредитных карт сотрудники банков очень активно предлагают перейти в различные НПФ, сообщают по секрету страшные новости о том, что через полгода "все пенсии сгорят", переходить куда-то нужно в обязательном порядке, и только у них накопительные взносы будут в сохранности и преумножении. А иногда новообращённые клиенты НПФ обнаруживают, что среди подписанных бумаг на кредитку был договор с НПФ только дома, когда им приходит поздравительное уведомление, так сказать, об успешном переходе в НПФ.

Форумы полны таких историй, а почтовые ящики банков — жалоб.

Попались на удочку? Жалуйтесь в Пенсионный фонд

Служба Банка Росси по защите прав потребителей финансовых услуг и миноритарных акционеров рекомендует, если вы обнаружили обман, писать не на форумах, а срочно исправлять ситуацию.

Так, при обнаружения факта заключения договора в том же году, которым датирован договор, следует незамедлительно в письменном виде обратиться в НПФ с требованием признать договор недействительным, а также до 31 декабря обратиться в ПФР с заявлением о замене страховщика. Чиновники из ПФР и менеджеры НПФ аннулируют случайно подписанный договор. Если уже прошёл год с того момента, как вы обнаружили подлог , придётся идти в суд. Необходимо признать договор недействительным в судебном порядке, после чего в письменном виде обратиться в фонд с требованием вернуть пенсионные накопления предыдущему страховщику.

Ключевая задача инвестирования – обеспечить пассивный доход на пенсии. В связи с этим вопрос, касающийся негосударственных пенсионных фондов России актуален. Стоит ли доверять деньги НПФ? В данной статье рассмотрим существующие подводные камни, преимущества и недостатки НПФ, особенности сотрудничества с негосударственным фондом.

Принцип работы пенсионной системы

В мире существует два принципа организации пенсионной системы:

- солидарная;

- накопительная.

Суть солидарного – есть работающие граждане в стране, которые оплачивают содержание действующих пенсионеров. Система работает до момента, пока количество работающих граждан = числу пенсионеров, или не намного превышает. Когда в стране падает рождаемость, число работающих снижается, то пенсионная система солидарная работает на основе финансовой классической пирамиды. Те, кто первые вложили деньги смогут их вернуть назад, а последние подвергаются риску не получить выплаты.

Второй принцип – накопительный, когда из заработка работающего человека взимается определенная сумма, перечисляется на накопительные счета. Средства направляются на инвестирование, в активы которые считаются консервативными, и обеспечивают незначительную прибыльность. Данными деньгами на накопительных счетах управляет государство, Внешэкономбанк, или частные пенсионные фонды, негосударственные.

До 2014 в России все шло неплохо, до момента когда НПФ стало недостаточно денег на дорогостоящие командировки и элитную недвижимость, то есть якобы на выплаты пенсий. Было принято решение заморозить средства россиян. То есть те деньги, которые должны были перечисляться на накопительную часть, перебросить на текущих пенсионеров. Получается, что на данный момент негосударственные пенсионные фонды и Внешэкономбанк управляют деньгами, которые поступили с 2002 по 2013 год. Такие действия также не помогли.

В 2018 году пенсионный возраст в РФ пришлось повысить. Существуют разнообразные расчеты, относительно того, если бы пенсионный фонд более эффективно расходовал средства, не держал много сотрудников, не выстраивал офисы в разных городах РФ, возможно повышение возраста можно было отложить на десятилетия.

9 июля 2019 была ликвидирована государственная программа «Развитие пенсионной системы», которую начали разрабатывать в 2010 году. Из-за разногласий в финансировании, программу не утвердили. В марте 2014 года пытались утвердить программу через 2 месяца. Цель на 2018 год – увеличение пенсии в 2 раза прожиточного минимума пенсионеров.

- средний прожиточный минимум на 2019 год 8 тыс. рублей;

- средняя пенсия 2019 14 тыс.

Интересный факт, что прожиточный минимум для трудоспособного населения 11 тыс., для пенсионеров 8 тыс.

Ситуация в НПФ

Изменения внутри государственной пенсионной системы оказали гнетущее воздействие на негосударственные. Информация за 2018 год, впервые в истории средневзвешенная доходность, начисленная НПФ на счета клиентов, упала ниже нулевой отметки. Это связано с убыточной работой определенных фондов. В РФ осталось около 50 работающих негосударственных пенсионных фондов, в основном они консолидированы вокруг государственных банков. С одной стороны – это нехорошо, но в условиях современной России, чем ближе к государству, тем стабильней. Согласно статистике чуть больше половины НПФ смогли начислить гражданам дохода чуть выше инфляции 4,3%.

До 2018 НПФ существовали за счет платы за успех, за определенный процент который забирали от дохода, весной 2018 года лобби негосударственных фондов добилось того, что появилась фиксированная плата за управление. Размер оплаты не зависит от результата, которые показывает организация.

Фиксированная плата 0,75% средней стоимость активов ежегодно. Сумма не большая, но за определенный период фирма забирает внушительную долю прибыли.

Кроме платы за управление, взимается плата за успех. Размер, которого колеблется, и может достигать 15%. Необходимо понимать, что если организация отработала в убыток, плата за управление еще больше углубляет потери, в которых пребывает клиент.

Согласно статистике, в 2018 году организации, давшие нулевую доходность, в среднем выплатили себе премии свыше 33 млрд. рублей.

Накопления в негосударственных пенсионных фондах банков России пребывают под защитой ОСВ. Если НПФ обанкротиться, деньги будут возвращены. Нужно понимать, что клиент отдает деньги на определенный период, в это время в стране была инфляция, накопления обесценились. Как раз от инфляционной коррозии никто не защитит. НПФ обязаны ежегодно делать отчисления в ОСВ, это 0,00024% и резервы по пенсионному страхованию 0, 25%.

Статистика за 2018:

- в ОПС фонды внесли 22 млрд рублей;

- в ОСВ 3 млн рублей.

Данная страховка с одной стороны требуется, но с другой стороны она максимально не защищает от форс-мажорных ситуаций. В особенности нужно учитывать, что в данном случае речь идет о длительном инвестировании, поэтому без инфляции никуда.

Помните, что изменить НПФ можно не чаще чем 1 раз в 5 лет. Инвестиционная прибыль в большинстве случаев теряется. Правда, в ЦБ говорят, что введут определенные коррективы, возможно даже отметить ограничения. Поскольку это стало основой для создания мошеннических схем, когда людей насильно переводят в другую негосударственную организацию, а пенсионеры об этом даже не знают. Периодически следует проверять, где находятся накопления.

1 января 2020 года грозило введением индивидуальных пенсионных планов – данная система призвана сменить накопительную историю. Суть работы схожий, россиянин будет самостоятельно перечислять процент от зарплаты в фонды. Возможно, участие в системе ИПС будет добровольным, деньги можно будет забрать и заниматься управлением самостоятельно. Если такая возможность будет – это идеальное решение, позволяющее не делится своими доходами с организацией, которая использует их не эффективно.

НПФ предлагает разные коммерческие продукты, поскольку нужно заработать. Одним из которых выступает индивидуальный пенсионный план, самостоятельное накопление пенсии. Если ознакомиться с комиссионными издержками – это чрезмерно высокая оплата. Каждый при желании может самостоятельно составить базовый инвестиционный портфель, существуют ИНС, дающее право на получение налогового вычета. Также можно купить консервативные инструменты в виде ОФЗ или акции голубых фишек. Результат может быть и лучше, при этом вы экономите на комиссии.

Звонок в дверь вечером в субботу, когда вы не то что гостей не ждете, но и сами уже собираетесь отчалить из дома, всегда настораживает. «Кто там?» – машинально спрашиваю я, глядя в глазок. За дверью худощавый, высокий молодой человек. «Это из Пенсионного фонда, откройте пожалуйста, нужно поговорить», – отвечает незваный гость.

Ситуация, которую я сейчас описал, в действительности случилась со мной около месяца назад. Впустить сотрудника, как он сам представился, Пенсионного фонда в дом меня заставило любопытство, а затем и профессиональный долг.

Антон, как он потом представился, даже показал какую-то корочку, правда очень быстро. А дальше сразу начался «прессинг». «Добрый день, скажите, вы документы в Пенсионном фонде уже получали? – бодро поинтересовался молодой человек. – Нет? Не удивительно, никто их не получает и теперь нам приходится ходить по квартирам и заключать договоры с Пенсионным фондом, чтобы у людей осталась накопительная часть пенсии».

– А что с ней станется-то ?

– Как что? Вы же слышали, что накопительная часть пенсии в этом году заморожена? Если не заключить договор с негосударственным пенсионным фондом, она пропадет.

– Так вы, все-таки , не из ПФР, а из НПФ?

– Да, я представляю НПФ «Доверие». Пенсионный фонд с этого года заключает договор с НПФ, у которого в предыдущем периоде был самый высокий показатель доходности и мы ходим к гражданам, чтобы заключить договоры.

Такая схема, описанная представителем НПФ «Доверие», вызвала сильное недоверие. Но поскольку ничего фатального от заключения договора с НПФ случиться, в принципе, не могло, я решил довести спонтанное расследование до конца. Паспортные данные давать этому господину все-таки не рискнул, а вот военный билет показал. Оказалось, для их договора достаточно и этого.

«Вы в любой момент сможете расторгнуть договор с НПФ в одностороннем порядке, – заверил Антон Гранев (фамилию парень назвал, когда дело дошло до записи контактных телефонов). – Кроме того, вам в течение месяца должны позвонить из Москвы и убедиться, что вы действительно заключили с нами договор, иначе документы аннулируются».

– Подождите, но тут в договоре нет ни слова о том, что я могу в одностороннем порядке его расторгнуть?

– Да, но вам же будут звонить из Москвы, скажите, если что, что не хотите переходить в НПФ. Или позвоните моему старшему менеджеру Елене Картушиной. Никто не будет с вами судиться, его расторгнут по вашему требованию.

Телефоны я записал, а в понедельник решил первым делом позвонить этому самому менеджеру. Для начала Елена не поверила, что Антон представился сотрудником Пенсионного фонда. Затем менеджер заверила меня, что если документы я подписывал в субботу, то в понедельник они уже «ушли в Москву» и нужно ждать звонка в течение месяца, чтобы отказаться. В общем, реальность мало соответствовала тем картинкам, которые нарисовал Антон.

Следующий звонок я совершил уже в ПФР. Там меня слегка пожурили за доверчивость. Руководитель группы по взаимодействию со СМИ отделения ПФР по Тюменской области Татьяна Пономарева разъяснила все достаточно подробно. «Договор без заявления не имеет силы. Для того, чтобы накопительная пенсия стала формироваться в НПФ, вам нужно прийти в территориальный орган ПФР по месту жительства или в МФЦ до конца текущего года и написать заявление. Соответствующее изменение в законодательстве было внесено для того, чтобы исключить неправомерный перевод граждан».

Но тут стоит вернуться к недавнему случаю: Антон предусмотрительно захватил с собой бланк заявления для Пенсионного фонда и получил мою подпись на нем. Так что перевести меня в НПФ без личного посещения ПФР все-таки возможно.

Сотрудники НПФ работают по такой схеме уже не первый год. Часто они представляются сотрудниками Пенсионного фонда и даже умудряются ломать комедию, когда по случайности натыкаются на настоящих работников ПФР. Что поделать, таким образом НПФ зарабатывают себе клиентуру. В принципе, это законно. А вот врать, конечно, нет.

«Я не знаю, почему люди такие доверчивые. Они с легкостью пускают в свой дом неизвестную личность, – удивляется Пономарева. – Не нужно открывать им двери».

Сотрудники НПФ, делающие обход по квартирам тюменцев, по правде говоря, неплохие продажники. Им наверняка не составит труда продать очередной фильтр для очистки воды или чудо-пылесос . На пенсионеров их уверенность действует хорошо.

«Горячие заголовки вроде «У пенсионеров отобрали пенсию» сильно действуют на людей, даже если к действительности такой заголовок не имеет никакого отношения, – видит проблему Татьяна Пономарева. – Люди, вместо того чтобы спокойно разобраться в вопросе, пугаются, подписывают договоры с НПФ, а потом звонят в пенсионный фонд со словами: «Ой, мы передумали».

Агенты НПФ торопят граждан с принятием решений, они предлагают принять на веру все, что они говорят. Все-таки более разумно будет позвонить в ПФР и прямо на месте разобраться, кто стоит за вашей дверью.

В последнее время агенты НПФ активизировались. По этому поводу тюменское отделение Пенсионного фонда даже создало памятку, которую разослало во все СМИ. С ней можно ознакомиться на сайте ведомства, чтобы разобраться, как вообще формируется сейчас накопительная часть пенсии, в чем ее преимущества и недостатки. На самом деле требуется довольного много времени, чтобы принять правильное решение: копить деньги в ПФР, в НПФ или же вообще перевести все в баллы.

В ней также содержится несколько рекомендаций на случай, если к вам в дверь постучался агент: не открывать двери; если агент все же попал в квартиру, запишите его контакты и возьмите предложенную информацию, чтобы принять решение потом. Ни в коем случае не нужно подписывать договоры на месте.

Не хочется, чтобы у читателей создалось впечатление, что негосударственные пенсионные фонды занимаются какой-то мошеннической деятельностью. На самом деле, все законно, а для кого-то перевод своей накопительной части пенсии в НПФ может оказаться более выгодным вариантом, чем сохранение ее в ПФР. Так что, если информация о накопительной пенсии вас заинтересовала, лучше всего поищите конкретный НПФ в Интернете, обязательно обратив внимание на следующие моменты: есть ли у него свой сайт, какой адрес офиса в вашем городе, какие отзывы оставили граждане в Сети и каков предлагаемый процент доходности. Переходить в негосударственные пенсионные фонды лучше всего в офисе. Так можно удостовериться в том, что компания действительно существует.

В этой истории долгое время не хватало одного события – звонка из Москвы, обещанного обозревателю «Вслух.ру» дважды сотрудниками НПФ «Доверие». Звонок состоялся через две недели, и его содержание можно передать довольно коротко:

– Здравствуйте, это Павел Владимирович? Вас беспокоит НПФ «Доверие». Нам нужно подтвердить ваши данные, назовите пожалуйста свой адрес проживания?

– Да, добрый день. Это действительно я, но мне нужно аннулировать договор, составленный две недели назад, поскольку агент ввел меня в заблуждение по нескольким его пунктам.

Ждать конца года, чтобы посмотреть, что все-таки сделают с моим договором в негосударственном пенсионном фонде я, конечно, не буду, и, как только появится время, схожу на ул. Мельникайте, 134 (клиентская служба ПФР), чтобы на всякий случай написать заявление. НПФ «Доверие», к счастью, есть и в Тюмени. Если бы мне повезло чуть меньше, свою накопительную часть пенсии мне пришлось бы когда-нибудь искать в Москве. Ведь именно в НПФ обращаются за назначением пенсии граждане, которые перевели свои средства в негосударственную структуру.

Хочется пожелать тюменцам быть менее доверчивыми к незнакомцам, которые настойчиво пытаются вам что-то доказать. «Случайный» переход в НПФ грозит головной болью о том, куда попадут ваши средства, и небольшой беготней по городу, если вдруг передумаете.

«Собеседник» выяснил, как негосударственные пенсионные фонды (НПФ) в борьбе за деньги клиентов доходят до преступлений.

За что борются?

За деньги. Причем немалые. Сегодня НПФ управляют порядка 980 млрд руб. пенсионных накоплений граждан. Плюс к концу мая ПФР закончит передачу в НПФ еще более 100 млрд. Согласитесь, суммы стоят того, чтобы подсуетиться.

Но о каких же деньгах идет речь, если весь прошлый год мы слышали о том, что «пенсии заморожены»?

«Заморозка», которой нас пугали, на самом деле, наоборот, помогла накопительной части пенсии россиян «не похудеть» – она была «влита» в солидарную часть пенсии, поступала в Пенсионный фонд России (ПФР) и индексировалась на уровень инфляции.

Сегодня НПФ управляют немалым количеством пенсионных накоплений граждан / Russian Look

Это более выгодно для граждан – ведь НПФ неизменно показывают более низкую доходность. Так что «плач» раздавался исключительно от самих этих фондов, ведь они потеряли гарантированно поступающие им немалые средства.

Но почему ПФР продолжает, несмотря на «заморозку», передавать им деньги в управление? Дело в том, что каждый человек раз в год может перевести свои пенсионные накопления в любой НПФ по своему выбору. Вот за эти-то деньги и борются частные фонды.

«Ваша пенсия сгорит»

Самая популярная разводка НПФ: к вам на работу (или даже домой) приходят агенты пенсионного фонда (как правило, они не уточняют, что представляют частную структуру) и, апеллируя к несуществующим положениям законодательства, призывают немедленно переводить в НПФ пенсионные накопления – иначе они якобы сгорят, их обнулят и т.д.

– 7 ноября 2013-го ко мне домой пришла девушка, – рассказывает Елена Леончук, – она представилась работником ПФР и сказала, что сейчас идет пенсионная реформа и их заставили обходить всех и оповещать, а также собирать заявления. Объяснила, что письма из ПФ больше не будут приходить и что по поручению ПФ «Согласие» она раздает карты, по которым через личный кабинет можно узнать накопительную часть пенсии на счете ПФР, но при ее получении надо заполнить анкету-заявление. Заверила, что это обязаловка и всем нужно это сделать до конца недели.

Агенты пенсионного фонда могут прийти к вам даже домой / Global Look Press

Подобных историй множество. И солидность названия фирмы тут не играет роли.

– Представители НПФ Сбербанка ко мне пришли 28 октября 2014-го, – рассказывает другая женщина, столкнувшаяся с таким же недобросовестным поведением агентов. – Они предложили перевести накопительную часть моей пенсии в их фонд, поскольку в 2015-м, по их словам, программа заканчивается и эти деньги сгорают. А все отчисления пойдут не на пенсию, а на погашение долгов государства перед нынешними пенсионерами…

Памятка: накопительная пенсия не сгорает! Но рассчитывать на большой гешефт не стоит. Сумму, которую вам заработали УК или НПФ, разделят на 228 (так называемый период дожития). Полученный результат – это и есть ваша надбавка к основной пенсии.

«Довесок» к кредиту

Очень часто в магазинах не дают кредит на покупку мелкой техники без согласия перевести деньги в какой-либо НПФ. Аргументируют по-разному: якобы без этого не удастся быстро оформить кредит или так – раз у вас нет справки о доходах, то. Но это еще что! Нередки случаи, когда люди вообще ничего не подписывали, а им приходили «письма счастья»: спасибо, мол, что перевели свои деньги в наш НПФ.

– Мне в конце 2013-го пришло два письма, – рассказывает Сергей. – Одно – от ПФР, другое – от НПФ «Русский стандарт». В первом – о том, что перевели мою накопительную часть в НПФ «Русский стандарт» якобы по моему заявлению. Во втором – спасибо, что перевел ее к ним. А я ничего никуда не переводил! Но в договоре стояли мои подписи! Как так? Стал вспоминать: 4 года назад в магазине «М-Видео» пытался у брокеров трех банков получить краткосрочный кредит. Мне все отказали, но «Русский стандарт» всучил-таки карту. Я ею даже не пользовался. Думаю, мою подпись подделали – они же снимали копию паспорта, когда я просил денег.

По возможности не разрешайте снимать копии со своих документов / Russian Look

И ведь нельзя сказать, что это единичная история. В ПФР могут вспомнить не одну похожую жалобу.

Памятка: по возможности не разрешайте снимать копии со своих документов. В случае мошенничества не ленитесь обращаться в ПФР и в полицию.

Карту меняем?

Самый распространенный способ подцепить клиента – дать на подпись не весь договор о переводе пенсионных накоплений, а лишь его вторую страницу; при этом спрятать ее в ворохе других бумаг и не проставлять на ней дату. Тогда таким документом НПФ сможет воспользоваться и в будущем.

– 17 октября 2014-го я пришла в Сбербанк для оформления пластиковой карты, – рассказывает Евгения Спешнева, – а мне подсунули договор о переводе в НПФ Сбербанка. Дали на подпись не весь договор, а только последний листок, все очень мелко напечатано. Сказали: это чтобы подтвердить реквизиты. Я подписала. Теперь у меня на руках второй экземпляр договора, не подписанный мной. Его мне дали якобы просто для информации, чтобы я подумала. Когда дома стала смотреть бумаги, узнала последнюю страницу и поняла, что подписала договор, даже не поняв, куда ставлю свою подпись. Пришла ругаться в Сбербанк. Там ответили: это просто бумажка, она ничего не значит. Позвонила в ПФР, там объяснили, что еще можно все исправить, нужно прийти к ним и написать заявление. Но ведь на странице с моей подписью не стоит дата.

Всегда ставьте даты на тех документах, которые подписываете / Global Look Press

Памятка: всегда ставьте даты на тех документах, которые подписываете. В случае с переводом пенсионных накоплений это затруднит мошенникам возможность ими воспользоваться.

Ищу работу. с НПФ

Еще один способ заманить клиента: НПФ для этого нередко используют кадровые агентства. Очень много случаев добровольно-принудительного выбора соискателями не только вакансий, но и НПФ, к примеру, в Кемеровской области. Немало таких случаев и в Москве. При этом, как правило, работу человек не получает.

– В июле 2014-го пришла на собеседование в агентство по трудоустройству, – рассказывает Татьяна Афанасьева. – У меня попросили паспорт и пенсионное свидетельство, предложили подписать бумаги, сказали, что они рекламируют НПФ «Пром-агрофонд». Заверили, что это меня ни к чему не обязывает. По факту оказалось, что деньги я туда перевела, а на работу меня не взяли.

А в другом агентстве поступали и того проще: там говорили соискателям, что их обязательно примут на работу, надо только перевести накопительную часть в НПФ «Промагрофонд». Люди подписывали бумаги – работа-то важнее, но именно ее они и не получали.

Нередко НПФ хотя заполучить ваши деньги с помощью кадровых агентств / Andrey Arkusha / Russian Look

Памятка: перевод денег – дело сугубо добровольное. При этом одного договора с НПФ мало. С 2014 года для этого обязательно требуется ваше личное заявление, поданное в ПФР. Впрочем, это требование некоторые фонды научились как-то обходить.

/совет эксперта

– Если вам навязали договор о переводе пенсионных накоплений в НПФ, – объясняет представитель ПФР Станислав Дегтярев, – обязательно поставьте об этом в известность ПФР. Можно направить в ПФР письменную жалобу на недобросовестный перевод или позвонить с жалобой в call-центр ПФР. Кстати, наибольшее количество жалоб к нам поступает из всех регионов России в отношении таких НПФ: Росгосстрах (40% жалоб, поступивших в call-центр ПФР), «Ренессанс. Жизнь и пенсии», «Первый Русский» «Кит Финанс», «Лукойл-Гарант», «Адекта-Пенсия», Сбербанк.

/кстати

Накопительная пенсия формируется лишь у тех россиян, кто родился после 1967 года.

За каждого работника работодатель отчисляет 22% его зарплаты: 6% идет на накопительную пенсию, а 16% – на страховую

(с этого года она формируется в баллах).

Кстати, вы можете подать заявление и отказаться от дальнейшего формирования накопительной пенсии в пользу страховой. То есть все 22% будут направляться на формирование страховой пенсии. Плюсов тут два:

- максимальное количество баллов можно получить в случае формирования только страховой пенсии;

- страховая пенсия ежегодно гарантированно индексируется не ниже инфляции, в то время как прирост пенсионных накоплений зависит исключительно от того, насколько эффективно работали УК и НПФ, то есть могут быть и убытки.

Читайте также: