Можно получить отсрочку по пенсионным взносам

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

12 сентября 2016 03:03

Если у плательщиков страховых взносов имеются финансовые трудности, то с 2015 года они на законных основаниях могут «отодвинуть» сроки уплаты обязательных платежей.

В рамках реализации ст.18.1-18.5 Федерального закона от 24 июля 2009 года №212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее - Закон №212-ФЗ), введенных Федеральным законом от 28 июня 2014 года №188-ФЗ, в целях урегулирования задолженности Отделением ПФР по Республике Саха (Якутия) с прошлого года проводится работа по предоставлению отсрочек (рассрочек) по уплате страховых взносов.

Отсрочка по уплате страховых взносов может быть предоставлена плательщику, финансовое положение которого не позволяет уплатить страховые взносы в установленный срок, если имеются достаточные основания полагать, что возможность уплаты им таких страховых взносов возникнет в течение срока, на который предоставляется отсрочка. При этом должно присутствовать хотя бы одно из следующих оснований для предоставления отсрочки:

- причинение ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- непредоставление (несвоевременное предоставление) бюджетных ассигнований и (или) лимитов бюджетных обязательств плательщику и (или) недоведение (несвоевременное доведение) предельных объемов финансирования расходов до получателя бюджетных средств в объеме, достаточном для своевременного исполнения обязанности по уплате страховых взносов, а также неперечисление (несвоевременное перечисление) из бюджета в объеме, достаточном для своевременного исполнения обязанности по уплате страховых взносов, денежных средств, в том числе в счет оплаты оказанных плательщиком услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд;

- сезонный характер производства и (или) реализации плательщиком страховых взносов товаров, работ или услуг.

Органами ПФР предоставляется отсрочка в отношении страховых взносов, уплачиваемых в бюджеты ПФР и ФФОМС за исключением страховых взносов на обязательное пенсионное страхование на финансирование накопительной пенсии. При наличии задолженности по страховым взносам на финансирование накопительной пенсии отсрочка не предоставляется.

В Отделении вопросы по предоставлению отсрочек (рассрочек) по уплате страховых взносов, пеней и штрафов рассматривает специальная Комиссия. С января 2015 года по август текущего года Комиссией рассмотрено 34 заявления о предоставлении отсрочек (рассрочек). С учетом решения Комиссии территориальными органами ПФР в улусах (городах) республики за указанный период принято 13 решений о предоставлении отсрочек (рассрочек) всего на сумму 435 млн рублей. Отсрочки предоставлены предприятиям с сезонным характером производства и (или) реализации товаров, работ или услуг.

Отсрочка (рассрочка) представляет собой изменение срока уплаты страховых взносов при наличии установленных Федеральным законом №212‑ФЗ оснований на срок, не превышающий одного года. При отсрочке срок уплаты всей суммы платежа или ее части переносится на более поздний срок с условием единовременной полной уплаты по окончании периода отсрочки. Рассрочка отличается от отсрочки тем, что при переносе срока уплаты устанавливается поэтапная уплата суммы налога частями по графику в течение периода рассрочки.

На 1 сентября исполнены 5 решений, по которым отсроченная задолженность на сумму 178 млн рублей в полном объеме поступила в соответствующие бюджеты.

Условиями предоставления отсрочек и рассрочек являются своевременная и полная уплата как отсроченных сумм, так и текущих платежей организации. Следует обратить внимание на то, что нарушение этих условий влечет серьезные последствия для плательщиков.

Территориальными органами ПФР в связи с неуплатой текущих платежей решения по двум организациями были прекращены досрочно. По одной организации в связи с несоблюдением графика уплаты отсроченной задолженности и процентов за пользование отсрочкой принято решение об отмене отсрочки. Данные организации в соответствии с действующей нормой закона утратили право на получение отсрочки (рассрочки) в течение трех лет, последующих после принятия решения о досрочном прекращении действия (об отмене) отсрочки (рассрочки) в связи с нарушением условий ранее предоставленной отсрочки.

Комплект документов, подтверждающих наличие оснований для предоставления отсрочки, зависит от основания для ее предоставления (ст.18.4 Закона №212-ФЗ). Предоставление отсрочки выгодно как государству, так и самим плательщикам. За пользование отсрочками (рассрочками) проценты начисляются, если отсрочка (рассрочка) по уплате страховых взносов предоставлена в связи с сезонным характером производства, реализации.

Таким образом, согласно действующему законодательству все заинтересованные плательщики имеют право обратиться в территориальные органы ПФР по месту регистрации с заявлением о предоставлении рассрочки или отсрочки по страховым взносам, пеням и штрафам, а также по всем возникающим вопросам.

Отдел организации администрирования страховых взносов и взыскания задолженности Отделения ПФР по Республике Саха (Якутия)

Чем руководствоваться

Правила предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховых взносов при коронавирусе утверждены постановлением Правительства РФ от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики» (далее – Постановление № 409).

Новое постановление Правительства от 07.11.2020 № 1791 (далее – Постановление № 1791) внесло в него изменения, направленные на продление налоговых каникул для малого и среднего бизнеса (МСП). В частности, оно устанавливает, кому и какие сроки уплаты перенесли.

Как перенесли сроки уплаты

Согласно Постановлению № 1791, отсрочка по налогам, авансовым платежам и страховым взносам для пострадавшего из-за пандемии коронавируса малого и среднего бизнеса, а также индивидуальных предпринимателей будет действовать ещё 3 месяца.

Таким образом, часть налогов и взносов, по которым уже давали 6-месячную отсрочку, можно заплатить в бюджет еще позже.

Для кого продлили отсрочку уплаты

Новые налоговые каникулы продлены в том числе для:

- туристического и гостиничного бизнеса;

- предпринимателей, занимающихся организацией конференций и выставок;

- работающих в сфере культуры и спорта;

- представителей развлекательной индустрии;

- отрасли общественного питания.

Из вступительного слова Михаила Мишустина на заседании Правительства РФ 12 ноября 2020 года:

“Весной малые и средние предприятия, а также индивидуальные предприниматели из наиболее пострадавших отраслей на полгода получили отсрочку по налогам и страховым взносам.

Ситуация по-прежнему сложная. Малому и среднему бизнесу, чтобы снизить издержки и восстановиться, требуется дополнительная помощь государства. Поэтому такую антикризисную поддержку для организаций и ИП из отдельных пострадавших отраслей мы продлеваем ещё на 3 месяца – до конца года. Речь идёт о тех, кто работает в области культуры, туризма, гостиничного бизнеса и общественного питания, в развлекательной и спортивной сферах. Льготы получит и бизнес, который занимается организацией конференций и выставок.”

Однако новой льготой может воспользоваться не весь пострадавший в 2020 году от коронавируса бизнес. Поэтому далее приводим полностью перечень по видам деятельности и кодам ОКВЭД тех, кто вправе воспользоваться продлением отсрочки. Это новое Приложение к Постановлению № 409.

ВИД ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ

КОД ОКВЭД

Как видно, права на налоговые каникулы лишились, например, сфера автоперевозок и непродовольственная розничная торговля. Им продление отсрочки не положено.

Как получить отсрочку (рассрочку) по уплате налогов и страховых взносов в условиях пандемии коронавирусной инфекции COVID-19, во всех деталях рассказано в Готовом решении КонсультантПлюс:

На какие платежи распространяется продление отсрочки

На основании Постановления № 1791 еще на 3 месяца продлен срок уплаты:

- налогов (кроме НДС, НПД для самозанятых, и платежей как налоговых агентов);

- авансов по ним за март и 1 квартал 2020;

- страховых взносов за март 2020 года (в т. ч. на травматизм).

Отметим, что изначально крайний срок по этим платежам был перенесен на 6 месяцев, а в ноябре 2020 года – соответственно на 9 месяцев.

Дополнительно на 2 месяца продлён срок уплаты авансов по транспортному, земельному налогам и налогу на имущество организаций за 1 квартал 2020 года. Их нужно было перечислить в бюджет не позднее 30 октября, а по новым правилам – до 30 декабря 2020 года.

В связи с пандемией коронавируса бизнес получил несколько льгот. Одна из наиболее значимых — автоматический перенос сроков уплаты налогов для малых и средних предприятий, которые относятся к наиболее пострадавшим от пандемии отраслям. Другая — индивидуальная отсрочка (рассрочка), которую ИФНС предоставляет по заявлению налогоплательщика. Правила предоставления отсрочек (рассрочек) по уплате налогов и взносов утверждены постановлением Правительства РФ от 02.04.20 № 409 (далее — Правила). А Федеральная налоговая служба разместила на своем сайте ответы на самые частые вопросы по этой теме (далее — разъяснения ФНС). Расскажем о том, кто может претендовать на эту льготу и как ее получить.

Чем перенос сроков отличается от индивидуальной отсрочки

В постановлении Правительства РФ от 02.04.20 № 409 предусмотрены два вида льготы по срокам уплаты налогов, авансовых платежей и страховых взносов.

- Автоматический перенос сроков уплаты для всех, кто включен в реестр субъектов малого и среднего предпринимательства по состоянию на 1 марта 2020 года и относится к отраслям, наиболее пострадавшим из-за коронавируса.

- Индивидуальная отсрочка или рассрочка по заявлению налогоплательщика.

Автоматический перенос сроков возможен на период от трех до шести месяцев, в зависимости от конкретного налога. Эта льгота предоставляется по платежам, в том числе за 2019 год, срок перечисления которых приходится на определенные даты 2020 года (подробнее см. « Перенесены сроки уплаты налогов и взносов »).

Для индивидуальной льготы установлены менее жесткие рамки.

Бесплатно заполнить платежку в сервисе, где действующие КБК и другие реквизиты подставляются автоматически

Какие платежи можно отсрочить (рассрочить)

Согласно Правилам, получить отсрочку (рассрочку) можно практически по всем налогам, авансовым платежам по ним и страховым взносам, срок уплаты которых приходится на 2020 год. Специалисты ФНС добавляют, что индивидуальная льгота предоставляется только по тем платежам, срок уплаты которых уже наступил. Если налогоплательщик попросит отсрочку (рассрочку) по налогам, которые он должен будет заплатить в будущем, то ему откажут.

Также отсрочка (рассрочка) не распространятся на акцизы и налог на добычу полезных ископаемых. Их в любом случае нужно заплатить в срок.

В разъяснениях ФНС список исключений расширен. Чиновники добавили в него платежи налоговых агентов и страховые взносы в части сумм, связанных с финансированием накопительной пенсии.

Что касается взносов «на травматизм», то льготу по ним предоставит ФСС. Но обращаться в фонд не нужно. Отсрочку (рассрочку) дадут без заявления, если налогоплательщик получил ее по другим взносам: пенсионным, медицинским и «на больничные» (п. 6 постановления № 409).

СПРАВКА. Можно ли получить отсрочку (рассрочку) по пеням и штрафам? Из разъяснений ФНС следует, что нельзя. А вот по недоимке, доначисленной инспекторами, можно. Главное, чтобы предусмотренный НК РФ срок уплаты налога, по которому возникла недоимка, приходился на 2020 год.

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

В чем суть индивидуальной льготы

Отсрочка — это откладывание срока уплаты на более позднюю дату без начисления пеней, блокировки счетов и других способов взыскания недоимки.

Рассрочка — это разрешение перечислить не сразу всю сумму, а разбить платеж на несколько частей. Налогоплательщик должен переводить деньги в бюджет ежемесячно, равными долями, на протяжении периода рассрочки. Первое перечисление нужно сделать в месяце, следующем за тем, в котором было принято решение о предоставлении льготы.

СПРАВКА. «Коронавирусные» отсрочки и рассрочки отличаются от тех, что ИФНС дает по общим правилам (они изложены в статьях 61, 62 и 64 НК РФ). В связи с пандемией не действует ряд ограничений. В частности, сейчас льготу сможет получить организация, в отношении которой открыто производство по делу о налоговом нарушении. Даже при сезонном характере бизнеса рассрочка может превышать размер чистых активов компании. Есть и другие послабления.

Узнайте о налогах, уплаченных контрагентом, и допущенных им нарушениях Начать проверку

Кто может претендовать на отсрочку или рассрочку

Данное право есть у следующих категорий налогоплательщиков:

- Организации и ИП, которые относятся к отраслям, наиболее пострадавшим из-за коронавируса. Список таких отраслей утвержден постановлением Правительства РФ от 03.04.20 № 434.

- Стратегические, системообразующие и градообразующие организации, которые не вошли в перечень пострадавших от пандемии отраслей, но все же понесли убытки. Указанные организации упоминаются в отдельных решениях Правительства РФ.

Определить, относится ли компания или предприниматель к наиболее пострадавшим сферам бизнеса, можно по коду ОКВЭД основного вида деятельности. Он указан в выписке из Единого госреестра юрлиц или Единого госреестра ИП.

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС Отправить заявку

ВНИМАНИЕ. Федеральная налоговая служба запустила сервис, по которому можно узнать, полагается ли конкретному налогоплательщику отсрочка (рассрочка) в соответствии с новыми Правилами.

Какие условия должны выполняться

Для получения отсрочки (рассрочки) недостаточно принадлежать к одной из указанных выше категорий. Необходимо, чтобы у организации или ИП снизились доходы по данным налогового учета более чем на 10%.

Какой вид доходов должен уменьшиться? Любой из следующих:

- суммарный показатель доходов компании или ИП;

- от реализации товаров (работ, услуг);

- от продажи товаров (работ, услуг) по операциям, облагаемым НДС по ставке 0% (его можно рассматривать, только если объем таких продаж превышает 50% общего объема реализации).

Существует и альтернативное условие. Если оно выполнено, получить отсрочку (рассрочку) можно и без уменьшения доходов. Звучит оно так: в декларации по налогу на прибыль за отчетный период 2020 года (предшествующий кварталу, в котором подано заявление) показан убыток. При этом в декларации за 2019 год убыток отсутствует.

Проверить финансовое состояние своей организации и ее контрагентов

ВНИМАНИЕ. Не исключено, что компания или ИП получит отсрочку (рассрочку), а потом подаст уточненную декларацию, где условие об уменьшении доходов или об убытке окажется не выполненным. Тогда льгота будет аннулирована, и налогоплательщику придется заплатить пени. То же самое произойдет, если инспекторы самостоятельно обнаружат, что указанные условия не выполнены, или налогоплательщик не относится к категориям лиц, имеющих право на получение отсрочки (рассрочки) по уплате налогов.

Как определить снижение доходов

В Правилах предусмотрен следующий алгоритм проверки. Нужно взять доходы за квартал 2020 года, предшествующий тому кварталу, в котором подано заявление об отсрочке (рассрочке). Полученную цифру следует сравнить с показателем за аналогичный период 2019 года. Если окажется, что в 2020 году доходы снизились более чем на 10%, инспекторы одобрят индивидуальный перенос срока уплаты налогов (взносов).

ВАЖНО. Если организация была создана или ИП зарегистрирован в 2019 году, нужно применять другой метод. А именно сравнить между собой доходы за каждый из двух кварталов, предшествующих тому, в котором подано заявление на льготу.

Приведенный алгоритм легко применить, когда речь идет об организации на основной системе налогообложения. Такие компании сдают декларации по прибыли по итогам каждого отчетного периода. Это может быть январь, январь-февраль, январь-март, январь-апрель и т.д., либо первый квартал, полугодие и 9 месяцев.

Чтобы определить доходы предыдущего квартала, надо взять сумму доходов из декларации за соответствующий отчетный период и вычесть данные, указанные в декларациях за более ранние периоды.

Организация создана до 2019 года. Отчетными периодами являются первый квартал, полугодие и 9 месяцев. Заявление на отсрочку она подает в третьем квартале 2020 года. Нужно найти две величины. Первая — разница между доходами, отраженными в декларациях за полугодие и за первый квартал 2020 года. Вторая — разница между доходами, отраженными в декларациях за полугодие и за первый квартал 2019 года. Если вторая величина превышает первую более чем на 10%, организация вправе получить отсрочку (рассрочку).

Сложнее обстоит дело с предпринимателями на ОСНО. Они сдают налоговую декларацию один раз в год — не позднее 30 апреля следующего года. Значит, по доходам за 2020 год они отчитаются только в апреле 2021 года. Фактически это лишает их возможности подтвердить свое право на отсрочку (рассрочку) по налогам и взносам, которые нужно заплатить в 2020 году.

Аналогичная ситуация складывается с компаниями и ИП на спецрежимах. В разъяснениях специалисты ФНС коснулись этой темы. Чиновники сделали неожиданный вывод: у «спецрежимников» право на индивидуальную отсрочку (рассрочку) есть только по тем платежам, для которых не предусмотрен автоматический перенос сроков уплаты в соответствии с пунктом 1 постановления № 409. И даже если это право есть, получить льготу можно не иначе, как предъявив декларацию за периоды 2020 года.

Подобные утверждения кажутся нам сомнительными по следующим причинам:

- в тексте постановления № 409 и в Правилах нет ограничений, которые запрещали бы индивидуальную льготу тем, на кого распространяется автоматический перенос сроков уплаты;

- постановление № 409 и Правила не содержат требования о том, что для подтверждения факта снижения доходов нужно представить именно декларацию. На наш взгляд, для этих целей подойдут и другие документы, например, книга учета доходов и расходов.

Вести книгу учета доходов, сдавать отчеты по УСН и ЕНВД (для новых ИП — год бесплатно)

Когда потребуется обеспечение

Если индивидуальная отсрочка (рассрочка) заявляется на срок свыше 6 месяцев, необходимо предоставить обеспечение. Это может быть залог недвижимости, чья кадастровая стоимость превышает сумму налогов, сборов и авансовых платежей, по которым одобрен льготный график платежей. Возможны и другие варианты: поручительство или банковская гарантия.

В ситуации, когда срок не превышает 6 месяцев, никакое обеспечение не требуется.

Бесплатно подобрать банковскую гарантию по 44-ФЗ и 223-ФЗ в онлайн-режиме

Когда и в какой форме подать заявление

Для получения отсрочки (рассрочки) нужно до 1 декабря 2020 года подать заявление в налоговую инспекцию по своему местонахождению (или месту жительства). К заявлению надо приложить обязательство о соблюдении условий, на которых принято решение об отсрочке (рассрочке). Если налогоплательщик обратился за предоставлением рассрочки, то потребуется еще график погашения задолженности.

Формы заявления и обязательства приведены в информации ФНС.

Ни банковские справки, ни какие-либо иные бумаги предъявлять не нужно.

В разъяснениях ФНС сказано, что документы можно направить в инспекцию в бумажном виде курьером или по почте. Есть и другой вариант — воспользоваться сервисом «Обратиться в ФНС России». В этом случае нужно приложить сканы заявления, обязательства и графика погашения задолженности (при необходимости). Документы по обеспечению (залогу, поручительству, банковской гарантии) можно сдать только на бумажном носителе. Максимальный срок рассмотрение заявления — 30 рабочих дней с момента его получения.

Бесплатно получать требования из ИФНС и отправлять запрошенные документы через интернет

На какой срок дадут отсрочку или рассрочку

Инспекторы станут ориентироваться на срок, указанный в заявлении. Но существуют и максимально возможные варианты. Так, предусмотрено, что отсрочку можно получить на 1 год, 9 месяцев, полгода или 3 месяца. Выбор зависит от критериев (они приведены в табл. 1). Чтобы получить отсрочку на тот или иной период, нужно, чтобы соблюдался хотя бы один из соответствующих критериев.

Критерии, от которых зависит максимальная длительность отсрочки

Критерий

Максимальная длительность отсрочки

1 год

9 мес.

6 мес.

3 мес.

доходы снижены более чем на

во всех остальных случаях

наличие убытков при одновременном снижении доходов более чем на

снижение доходов стратегических, системообразующих, градообразующих организаций или организаций, реализующих социально значимые товары (услуги), или организаций-крупнейших налогоплательщиков более чем на

Рассрочку тоже дадут на срок, обозначенный в заявлении, но не более максимально возможного периода (см. табл. 2).

Максимальная длительность рассрочки по уплате налогов, авансовых платежей и сборов

Категория налогоплательщиков

Максимальная длительность рассрочки

Стратегические, системообразующие, градообразующие организации и крупнейшие налогоплательщики — при снижении доходов более чем на 50%

Стратегические, системообразующие, градообразующие организации и крупнейшие налогоплательщики — при снижении доходов более чем на 30%

Все прочие компании при выполнении одного из критериев:

Если отсрочка получена на период менее максимального срока, ее можно продлить. Также в дополнение налогоплательщик может попросить рассрочку. Для этого нужно подать соответствующие заявления до того, как закончится срок первой отсрочки.

В начале апреля правительство приняло постановление о мерах по обеспечению устойчивого развития экономики. Помимо автоматического переноса сроков уплаты некоторых налогов и страховых взносов, разработаны правила «упрощенного» получения отсрочки или рассрочки по налогам, авансовым платежам и страховым взносам для налогоплательщиков из наиболее пострадавших отраслей.

Ниже я, налоговый юрист Артур Дулкарнаев, расскажу подробнее про получение отсрочки и рассрочки по налогам и страховым взносам.

Для удобства я привожу ссылки на конкретные пункты и нормы законодательства, есть примеры и формы необходимых документов. Отдельные вопросы вы можете адресовать мне напрямую, я постараюсь вам помочь.

Содержание

- Правовое регулирование.

- Кто может получить отсрочку (рассрочку).

- По каким налогам будет предоставляться отсрочка (рассрочка).

- Какие показатели учитываются при решении вопроса о предоставлении отсрочки (рассрочки).

- В какой налоговый орган обращаться для получения отсрочки (рассрочки).

- Какие документы нужны для получения отсрочки (рассрочки).

- На какой срок может быть предоставлена отсрочка и на каких условиях.

- На какой срок может быть предоставлена рассрочка и на каких условиях.

- В каких случаях может быть отказано в предоставлении отсрочки (рассрочки).

Правовое регулирование

Правила предоставления отсрочки (рассрочки) по налогам и страховым взносам установлены постановлением Правительства от 02 апреля 2020 года № 409 «О мерах по обеспечению устойчивого развития экономики» (далее — Постановление № 409, «Правила»).

Для целей применения правил об отсрочке (рассрочке) постановлением Правительства от 24 апреля 2020 года № 570 «О внесении изменений в постановление Правительства от 02 апреля 2020 года № 409» установлен перечень видов экономической деятельности (далее — «Перечень видов деятельности»).

Есть также перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, который постановлением Правительства от 03 апреля 2020 года № 434 «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции» (далее — «Перечень пострадавших отраслей»).

Кто может получить отсрочку (рассрочку)

Право на отсрочку (рассрочку) по налогам, авансовым платежам и страховым взносам имеют организации и ИП, включенные в перечень пострадавших отраслей.

Нахождение организации и ИП в перечнях определяется по основному коду ОКВЭД, который зафиксирован в ЕГРЮЛ (ЕГРИП) по состоянию на 1 марта 2020 года (абз. 3 п. 1 правил). ЕГРЮЛ — это Единый государственный реестр юридических лиц, а ЕГРИП — это Единый государственный реестр индивидуальных предпринимателей.

Кроме организаций и ИП из перечня пострадавших отраслей, получить отсрочку (рассрочку) могут организации, реализующие социально значимые товары или услуги; стратегические; системообразующие и градообразующие предприятия в соответствии с отдельными решениями Правительства (абз. 2 п. 1 правил).

Организации, реализующие социально значимые товары или услуги — это организации, у которых за последние два налоговых периода сумма реализации товаров (услуг) по ставке 10 процентов, указанной в пункте 2 статьи 164 Налогового кодекса РФ, составляет более 30 процентов совокупной суммы реализации товаров (работ, услуг), передачи имущественных прав (пп. «а» п. 13 правил).

Стратегические организации — это организации, включенные в перечень стратегических организаций, а также федеральных органов исполнительной власти, обеспечивающих реализацию единой государственной политики в отраслях экономики, в которых осуществляют деятельность эти организации, утвержденный распоряжением Правительства от 20 августа 2009 № 1226-р (пп. «б» п. 13 правил).

Системообразующие организации — это организации, перечень которых утвержден Правительственной комиссией по повышению устойчивости развития российской экономики (пп. «в» п. 13 правил):

Перечень системообразующих организаций российской экономики, осуществляющих экономическую деятельность в отраслях экономики, реализация государственной политики в отношении которых осуществляется Минкомсвязью России.

Градообразующие организации — это организации, у которых среднее количество застрахованных лиц согласно данным расчетов по страховым взносам за последние 4 отчетных периода составляет более 5000 человек (пп. «г» п. 13 правил).

По каким налогам будет предоставляться отсрочка (рассрочка)

Юридические лица и ИП, которые включены в перечень видов деятельности, могут получить отсрочку (рассрочку) по федеральным, региональным и местным налогам, страховым взносам, срок уплаты которых наступил в 2020 году (пп. «а» п. 2 правил). За исключением:

- Акцизов.

- Налога на добычу полезных ископаемых.

- Налогов, уплачиваемых налоговыми агентами.

Юридические лица и ИП, которые не включены в перечень видов деятельности, но при этом относятся к наиболее пострадавшим отраслям, могут получить отсрочку (рассрочку) по федеральным, региональным и местным налогам, страховым взносам, срок уплаты которых наступил в 2020 году (пп. «б» п. 2 правил). За исключением:

- Акцизов.

- Налога на добычу полезных ископаемых.

- Налогов, уплачиваемых налоговыми агентами.

- НДС.

- Налога на дополнительный доход от добычи углеводородного сырья.

Правилами не предусмотрено предоставление отсрочки (рассрочки) по уплате пеней и штрафов.

Какие показатели учитываются при решении вопроса о предоставлении отсрочки (рассрочки)

При предоставлении отсрочки (рассрочки) во внимание принимается один из следующих показателей (п. 3 правил):

Снижение доходов более чем на 10 процентов.

Снижение доходов от реализации товаров (работ, услуг) по операциям, облагаемым НДС по ставке 0 процентов, более чем на 10 процентов. Этот показатель применяется в случае, если объем реализации составляет более 50 процентов общего объема реализации товаров (работ, услуг) и имущественных прав.

Расчет показателей

Размер дохода определяется в порядке, установленном Налоговым кодексом РФ. Показатель дохода берется за квартал, предшествующий кварталу, в котором подается заявление об отсрочке (рассрочке) и сравнивается с показателем за аналогичный период 2019 года (абз. 1 п. 4 правил).

Например, заявление подается во 2 квартале 2020 года. Берется показатель дохода за 1 квартал 2020 года и сравнивается с доходом за 1 квартал 2019 года.

Для организаций, созданных в 2019 году (ИП — зарегистрированных в 2019 году), расчет показателей производится на основании сравнения данных за два квартала, предшествующие кварталу, в котором подается заявление (абз. 3 п. 4 правил).

В какой налоговый орган обращаться для получения отсрочки (рассрочки)

Решение о предоставлении отсрочки (рассрочки) принимает налоговый орган (п. 6 правил):

По месту нахождения налогоплательщика — организации.

По месту жительства ИП.

Какие документы нужны для получения отсрочки (рассрочки)

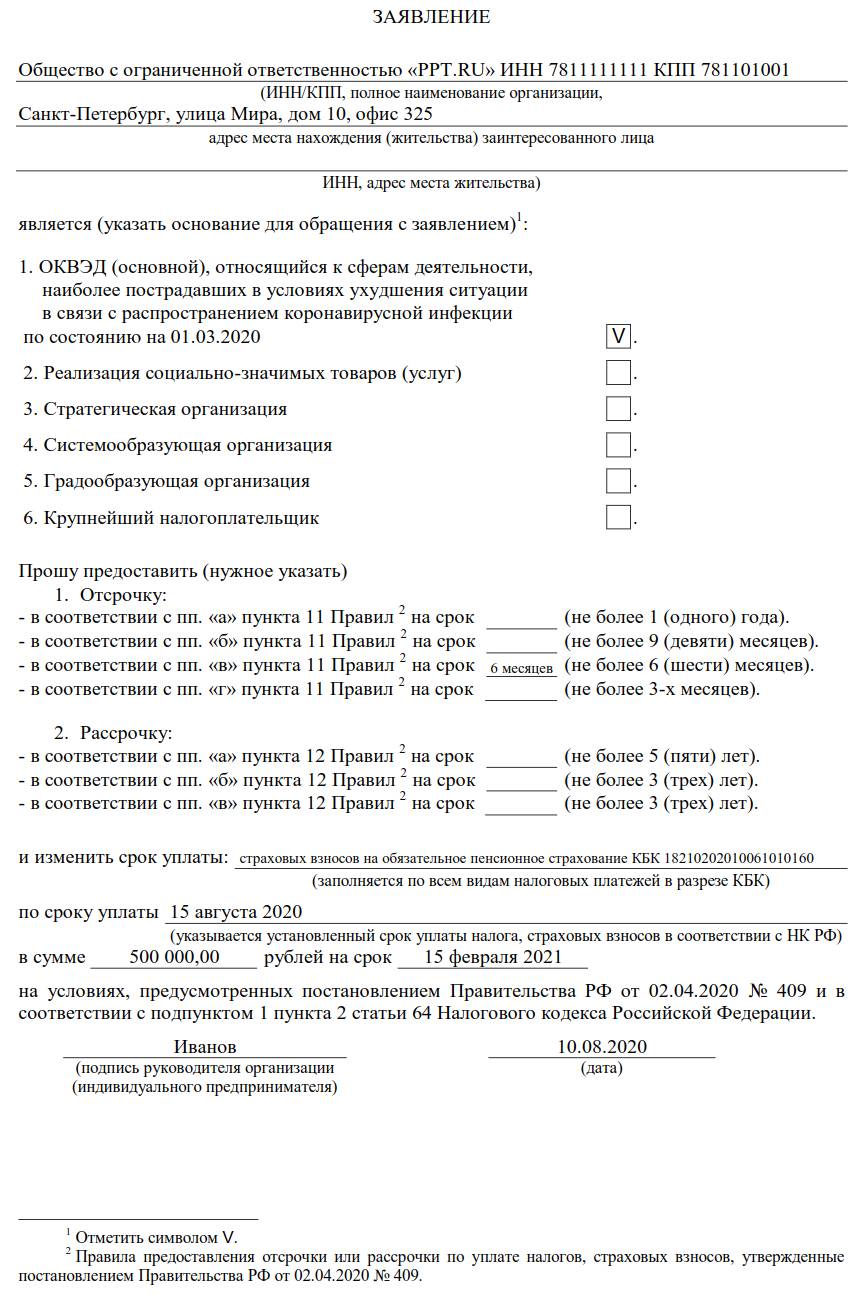

1. Заявление. Рекомендуемая форма приведена в информации ФНС России от 09 апреля 2020. Заявление о предоставлении отсрочки (рассрочки) можно подать до наступления срока уплаты налога. Заявление об отсрочке (рассрочке) должно быть подано до 01 декабря 2020 года (абз. 1 п. 7 правил).

Заявление можно подать напрямую или направить по почте заказным письмом с описью вложения. Заявление рассматривается в срок до 30 дней.

С момента подачи заявления и до момента принятия решения по нему не применяются меры по взысканию задолженности, а также приостанавливается течение сроков, установленных статьями 46 и 70 Налогового кодекса РФ для направления требований об исполнении налоговых обязательств и принятия решений по их взысканию (абз. 5 п. 7 правил).

otsrochka_po_uplate_strahovyh_vznosov.jpg

Похожие публикации

Многие отрасли экономики сегодня несут большие потери в связи с кризисом, вызванным в т.ч. пандемией и карантинными ограничениями. Намеченные Правительством РФ антикризисные меры постепенно воплощаются в законах и постановлениях. Такими мерами, в частности, стал мораторий на проведение налоговых проверок, продление сроков сдачи отчетности, предоставление отсрочек по уплате налогов и т.д. Вводится и отсрочка по уплате страховых взносов. Для кого она станет возможна и на какой период, расскажем далее.

Отсрочка по страховым взносам в 2020 году

Согласно изменениям, внесенным в НК РФ законом № 102-ФЗ от 01.04.2020, Правительство РФ получило право в 2020 году издавать нормативные акты, касающиеся в т.ч.:

- продления сроков уплаты налогов и страхвзносов, сдачи отчетности по ним;

- установления дополнительных оснований для предоставления отсрочки по налогам и страховым взносам в части их уплаты, а также изменения порядка и условий их предоставления.

Поручение об отсрочке по уплате страховых взносов Мишустин - премьер-министр РФ дал 18 марта 2020 г. Речь шла о предоставлении «налоговых каникул» по налогам и взносам, срок уплаты которых выпадает на период до 1 мая 2020 г. В рамках этих каникул на 6 месяцев уже продлены сроки для микропредприятий, входящих в перечень наиболее пострадавших отраслей. К таким отраслям отнесены авиа- и автоперевозки, сферы культуры, досуга и развлечений, физкультуры и спорта, туризма, гостиничный бизнес, общепит, дополнительное и негосударственное образование, организация выставок, конференций, сфера оказания бытовых услуг населению.

На сегодня также разработан проект правительственного Постановления «О мерах по обеспечению устойчивого развития экономики» (ID 02/07/03-20/00100768), которым планируется продлить для микропредприятий срок уплаты страхвзносов, начисленных с выплат физлицам за период с марта по июль 2020 г. включительно.

Помимо отсрочек по страхвзносам для микробизнеса, проект постановления содержит также особые Правила предоставления рассрочки или отсрочки по страховым взносам и налогам, срок уплаты которых приходится на 2020 год. Правила устанавливают дополнительные основания для их применения и будут действовать для всех ИП и предприятий, включая градообразующие и стратегически важные, деятельность которых относится к отраслям, наиболее пострадавшим от коронавируса (согласно правительственного перечня).

Для кого вводится отсрочка по уплате страховых взносов за март-июль

Отсрочка по перечислению страховых взносов за март-июль 2020 г. будет действовать не для всех плательщиков. Согласно п. 3 проекта Постановления, продление срока уплаты станет возможно для ИП и компаний, при условии одновременного выполнения следующих условий:

- по состоянию на 1 марта 2020 г. они включены в Единый реестр МСП в статусе микропредприятий. К таковым относятся субъекты с численностью персонала не более 15 человек и уровнем годового дохода не более 120 млн. руб. в год;

- их деятельность ведется в отраслях, которые отнесены к наиболее пострадавшим от кризиса, в т.ч. в связи с распространением коронавирусной инфекции (их перечень определяет Правительство РФ).

Для данных плательщиков отсрочка по страховым взносам за март 2020 – май 2020 г. возможна на 6 месяцев, а по страхвзносам, исчисленным с выплат за июнь и июль 2020 г., срок продлевается на 4 месяца по сравнению со сроками, установленными НК РФ.

Напомним, что установленный ст. 431 НК РФ крайний срок уплаты взносов за календарный месяц – 15 число следующего за ним месяца.

Для соответствующих вышеперечисленным критериям ИП отсрочка по страховым взносам на 4 месяца возможна будет также в отношении взносов за «себя», начисленных с сумм дохода, превышающего 300 тыс. руб., и подлежащих перечислению не позже 1 июля 2020 г.

Напомним, что помимо планируемой отсрочки, для малого бизнеса по страховым взносам с 1 апреля введены пониженные вдвое тарифы: на сумму выплаты физлицу, превышающую размер федерального МРОТ, начисление будет производиться исходя из общего тарифа 15%, а к части выплаты в пределах «минималки» применяется обычный тариф 30% (ст. 6 закона № 102-ФЗ от 01.04.2020). Эта мера бессрочно распространяется на всех представителей малого и среднего бизнеса, включенных в реестр МСП, независимо от вида деятельности, которую они ведут.

Отсрочка платежа по страховым взносам за 2020 год: новые правила

Предоставление отсрочек по уплате налогов и страхвзносов в общем случае производится согласно ст. 64 НК РФ. Но сегодня, в условиях кризиса и пандемии Правительство разработало дополнительные основания, а также особый порядок их предоставления для компаний и предпринимателей, чей бизнес связан с самыми пострадавшими отраслями. Правила будут действовать при рассмотрении заявлений об отсрочке (рассрочке), поданных до 01.12.2020 г. Отсрочка невозможна для субъектов МСП (включенных в реестр МСП на 01.03.2020), допустивших снижение численности работников более чем на 10% по сравнению с 2019 годом.

Согласно проекту Постановления Правительства, отсрочка по страховым взносам, срок уплаты которых приходится на 2020 год, будет возможна при выполнении хотя бы одного из условий:

- снижение доходов по налоговому учету более чем на 10%;

- снижение доходов от реализации более чем на 10%;

- снижение доходов от реализации, облагаемой НДС по ставке 0%, более чем на 10%;

- в декларации по налогу на прибыль за отчетные периоды 2020 г. зафиксирован убыток (при том, что за 2019 г. убытка не было);

- применение налогового спецрежима и наличие статуса субъекта МСП по состоянию на 01.03.2020 г. (согласно реестра МСП).

Отсрочка по уплате страховых взносов для бизнеса, пострадавшего от коронавируса, будет предоставляться в соответствии с положениями НК РФ об отсрочке в связи с ущербом, связанным со стихийным бедствием, технологической катастрофой и прочими обстоятельствами непреодолимой силы, при этом не будет учитываться ряд ограничений и запретов, например, наличие незакрытого производства по делу о налоговом правонарушении (ст. 61, 62, 64 НК РФ).

Срок, на который возможна отсрочка по уплате страховых взносов 2020 года, зависит от уровня снижения выручки или убытков, и может составлять от 3 месяцев до 1 года.

Указанные выше отсрочки по уплате страховых взносов Правительство пока не утвердило – проект постановления находится на рассмотрении и, возможно, в него еще внесут изменения

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Обзоры КонсультантПлюс

Отсрочка платежа по страховым взносам — это возможность в сложной экономической ситуации перенести сроки уплаты обязательных платежей. Новые правила появились на фоне пандемии COVID-19 как мера поддержки организаций пострадавших секторов экономики.

Для кого предусмотрена отсрочка в 2020 году

Правила, по которым предоставляется отсрочка по уплате страховых взносов 2020, приняты постановлением правительства №409 от 02.04.2020. Право на перенос платежей имеют организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства. Но не все. Отсрочка по страховым взносам для малого бизнеса предоставляется, если:

- Ведется деятельность в пострадавших отраслях. Перечень ОКВЭД утвержден постановлением правительства №434. Перечень дополняется.

- Предприятие признано стратегическим, системо- и/или градообразующим, даже если его вид деятельности не указан в Перечне.

- Есть один из показателей:

- общий доход или доход от реализации снизился более чем на 10%;

- получен убыток за отчетный период 2020 при условии, что за 2019 год убытка не было.

Как проверить право на льготу

Чтобы проверить, вправе ли ваша компания получить отсрочку страховых взносов из-за коронавируса, воспользуйтесь сервисом ФНС «Коронавирус: меры поддержки бизнеса» на сайте nalog.ru.

Он позволяет в одном месте:

- Выяснить ОКВЭД деятельности организации или ИП.

- Проверить, включена ли компания в реестр МСП.

- Ответив на простые вопросы, получить перечень всех мер поддержки, которыми компания вправе воспользоваться

Что она собой представляет, какие есть опасности

Порядок получения льготы установлен статьями 61, 62, 64 НК РФ. Чтобы перенести сроки платежей, необходимо подать в ИФНС:

- заявление;

- обязательство соблюдения условий предоставления отсрочки по страховым взносам для микропредприятий, малого и среднего бизнеса;

- график погашения задолженности;

- обеспечение исполнения обязанности по уплате налогов и сборов (при запросе переноса уплаты свыше 6 месяцев);

- отчетность, подтверждающую основания для получения льготы.

Утвержденной формы заявления нет. Воспользуйтесь рекомендованной ФНС.

Правила, установленные Постановлением правительства об отсрочке малому бизнесу, позволяют запросить перенос платежа на следующие сроки:

| Период максимального переноса срока платежа | Выполнение одного из критериев для МСП | Условие применения для стратегических, системообразующих, градообразующих, продающих социально значимые товары и услуги организаций, крупнейших налогоплательщиков Снижение дохода более чем на | |

| Снижение дохода | Убыток | ||

| До года | Более чем на 50% | Получен убыток при снижении дохода более чем на 30% | 30% |

| До 9 месяцев | Более чем на 30% | Получен убыток при снижении дохода более чем на 20% | 20% |

| До 6 месяцев | Более чем на 20% | - | 10% |

| До 3 месяцев | В иных случаях | - | В иных случаях |

Заявление рассматривается, и по нему принимается решение в течение 30 рабочих дней.

Перенос сроков не означает, что вам разрешено забыть об уплате задолженности. По окончании срока переноса платежа придется уплатить фискальные сборы в полном размере.

Другие меры по страховым взносам

Для платежей на социальное страхование, исчисленных за март — июль постановлением №409 перенесены сроки без подачи заявления в ИФНС:

- март — май 2020 — на 6 месяцев от срока установленного НК РФ;

- июнь — июль 2020 — на 4 месяца.

Для применения этой льготы необходимо включение в реестр субъектов малого и среднего бизнеса и ведение деятельности в сферах, наиболее пострадавших от распространения коронавирусной инфекции.

Так, например, отсрочка по страховым взносам мая 2020 по этому правилу позволяет перенести (без обращения в ИФНС) уплату на 15 декабря 2020 г.

Кроме предоставления переноса и отсрочки налоговых платежей в связи с коронавирусом предусмотрены следующие меры поддержки:

- приостановлены уже проводимые проверки и не назначаются новые;

- продлены сроки сдачи всей отчетности, попавшей на нерабочие дни, для неработающих компаний до 15 мая 2020;

- приостановлено взыскание неуплаченных платежей в бюджет.

Читайте также: