Расчет по начисленным и уплаченным страховым взносам в пенсионный фонд это

Расчет по страховым взносам (РСВ) — это ежеквартальная форма отчетности, которую страхователи сдают в ФНС. Из этой статьи вы узнаете, кто сдает РСВ и когда нужно сдать расчет, а также найдете бланк, образец и инструкцию к заполнению.

РСВ — что это за форма. Кто и когда должен сдавать отчет

РСВ — это ежеквартальный отчет по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование.

Отчет сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников. Тип договора при этом не важен: за сотрудников на договоре подряда отчитываются так же, как и за работников по трудовому договору.

Организации, обособленные подразделения и филиалы отчитываются в налоговую по месту ведения деятельности или учета.

Обратите внимание, с 1 января 2020 года действуют поправки в Налоговый кодекс, внесенные Федеральным законом от 29.09.2019 № 325-ФЗ. Согласно новой редакции пункта 7 статьи 431 НК, обособленные подразделения представляют расчет по месту нахождения обособленных подразделений организации, которым организацией открыты счета в банках и которые начисляют и производят выплаты и иные вознаграждения в пользу физических лиц.

ИП и самозанятые граждане — представляют расчет в налоговую инспекцию по адресу прописки.

Важно также знать, что с 1 января 2020 года представлять расчет в электронном виде обязаны страхователи с численностью свыше 10 человек (поправки в ст. 431 НК РФ внесены Федеральным законом от 29.09.2019 № 325-ФЗ).

Даже если в отчетном периоде вы не делали отчислений за сотрудников, все равно сдайте расчет в налоговую. Это нужно, чтобы вас не посчитали опоздавшим и не начислили штраф. Для этого заполните обязательные разделы расчета и сдайте в налоговую нулевую форму.

Сроки сдачи установлены НК РФ — 30-е число месяца, следующего за отчетным периодом. В 2020 году РСВ нужно сдать в сроки:

| Отчетный период | Крайний день сдачи (2020 год) |

|---|---|

| 2019 год | 30 января |

| I квартал 2020 | 30 апреля |

| 6 месяцев 2020 | 30 июля |

| 9 месяцев 2020 | 30 октября |

На РСВ действуют общие правила переноса. Поэтому, если последний день сдачи приходится на выходной или праздник, то срок отодвигается на следующий рабочий день. В 2020 году таких смещений не будет.

Подготовьте и отправьте расчет по страховым взносам через Контур.Экстерн.

Если страхователь сдаст отчет позже назначенного срока — его оштрафуют. Штраф равен 5 % от взносов, отраженных в отчете. Его начисляют за каждый полный и неполный месяц просрочки. При этом вы не сможете заплатить штраф меньше 1 000 рублей, но и больше чем на 30 % от взносов вас не накажут.

Еще одна неприятность, которая ждет опоздавших, — блокировка расчетного счета. Налоговая вправе заблокировать его за опоздание больше, чем на 10 рабочих дней.

Расчет по страховым взносам: форма в 2020 г.

Начиная с отчетности за первый квартал 2020 года, страхователи должны использовать новый бланк расчета по страховым взносам. Его форма, порядок заполнения и электронный формат утверждены приказом ФНС от 18.09.19 № ММВ-7-11/470@.

Что изменилось в новом бланке.

- Добавлен код «Тип плательщика». Он имеет значение «1», если за последние три месяца отчетного (расчетного) периода были выплаты и иные вознаграждения в пользу физлиц, и значение «2», если таких выплат не было.

Если в поле «Тип плательщика» указан код «2», то в расчет (нулевой) включаются:- Титульный лист.

- Раздел 1 без приложений с нулевыми значениями в строках 031-033, 051-053, 071-073, 091-093.

- Раздел 3 (подраздел 3.1).

- Изменен справочник кодов тарифа плательщика. Теперь все плательщики, применяющие основной тариф, независимо от налогового режима, будут указывать код «01».

- Показатели за последние три месяца не суммируются.

- Корректировать персональные данные нужно по-новому.

- Введен новый код для организаций, которые в течение года лишили филиал или другое обособленное подразделение полномочий по начислению выплат физлицам, либо совсем его закрыли.

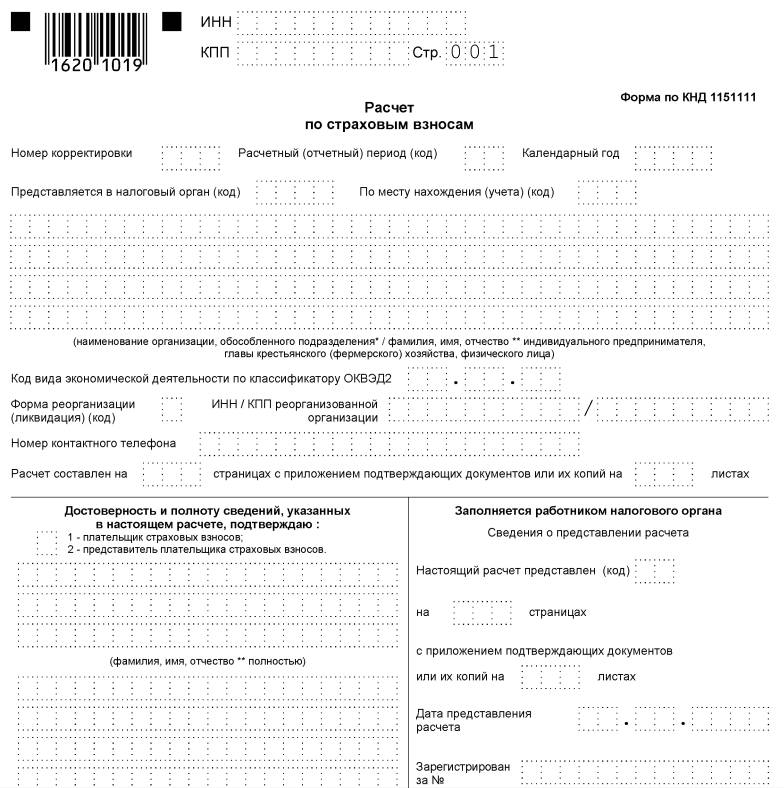

У каждой декларации по налогам и отчета по взносам есть свой код — КНД. Форма РСВ по КНД — 1151111.

Форма расчета состоит из 24 листов. Она включает титульный лист, три раздела и приложения к ним. Всем страхователям обязательно заполнить:

- Титульный лист.

- Первый раздел со сводными данными по взносам.

- Третий раздел с указанием индивидуальных сведений (подраздел 3.1).

Образец заполнения расчета по страховым взносам (включает только обязательные разделы) — скачать.

Все остальные листы расчета заполняйте, только если выполнили соответствующие действия или относитесь к категории, которая должна его заполнить. Так, для плательщиков, которые производили выплаты в последние три месяца отчетного периода, следует заполнить:

- Приложение 1 к разделу 1, подразделы 1.1 и 1.2 с расчетом сумм всех взносов.

- Приложение 2 к разделу 1 с расчетом взносов на случай временной нетрудоспособности и в связи с материнством.

- Раздел 3.

Чтобы заполнить расчет по взносам, достаточно воспользоваться порядком заполнения.

| Раздел РСВ | Кто должен заполнить |

|---|---|

| Раздел 1, приложение 1, подразд. 1.3 | Те, кто уплачивал взносы по доп.тарифам |

| Приложение 1.1 | Те, кто платил зарплату летчикам или работникам в угольной промышленности |

| Раздел 1, приложение 3 | Те, кто выдавал сотрудникам пособия |

| Раздел 1, приложение 4 | Те, кто выплачивал пособия пострадавшим на Чернобыльской АЭС за счет федерального бюджета |

| Раздел 1, приложение 5 | IT-компании, с пониженными тарифами |

| Раздел 1, приложение 6 | НКО на УСН |

| Раздел 1, приложение 7 | Те, кто занимается анимацией |

| Раздел 1, приложение 8 | Те, кто выплачивал доход иностранцам, временно пребывающим в стране |

| Раздел 1, приложение 9 | Те, кто выплачивал доходы студотрядам и отдельным студентам |

| Раздел 2, приложение 1 | Главы КФХ |

Порядок заполнения РСВ

Титульный лист

В первую очередь на титульном листе заполните название и ИНН/КПП организации или ИП. Если вы заполняете РСВ от имени обособленного подразделения, которое самостоятельно выплачивает зарплату персоналу, то указывайте КПП конкретного подразделения.

Укажите номер корректировки. Это три цифры в формате 001, 002 и т.д. Для первичного расчета впишите 000.

Для обозначения периода, за который подается РСВ, в строке «Код отчетного периода». Например, код 33 — это значит, что период составляет 9 месяцев.

Подавайте РСВ в ту ИФНС, где состоите на учете. В строке «Код ФНС» укажите номер вашей инспекции.

В строке «По месту нахождения» впишите трехзначный код, соответствующий месту представления расчета в ФНС. Ознакомиться с кодами можно в приложении № 4 Приказа ФНС России от 18.09.19 № ММВ-7-11/470@.

Если организация подает уточненный расчет за закрытое ОП либо лишенное полномочий начислять выплаты, то в поле «Форма реорганизации (ликвидация) (код)/Лишение полномочий (закрытие) обособленного подразделения (код)» укажите код «9», а в поле «ИНН/КПП реорганизованной организации / ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения» укажите ИНН/КПП этого подразделения.

Впишите код ОКВЭД, ФИО лица-подписанта и дату подписания расчета. Графу «Заполняется работником налогового органа» оставьте пустой.

Раздел 1

В первом разделе укажите «Тип плательщика»:

«1» — если в последние три месяца расчетного (отчетного) периода фактически осуществляли выплаты и иные вознаграждения в пользу физических лиц;

«2» — если в последние три месяца расчетного (отчетного) периода фактически не осуществляли выплаты и иные вознаграждения в пользу физических лиц (в отношении всех работников);

пропишите код ОКТМО и КБК. Все прочие строки заполните данными из приложений 1 и 2. Поэтому начинайте заполнение раздела 1 с приложения 1.

Приложение 1. В нем отразите информацию о взносах на ОПС и ОМС. Само приложение состоит из трех подразделов. Рассмотрим, как заполнять обязательные подразделы 1.1 и 1.2.

Подраздел 1.1. Заполняется в отношении взносов на обязательное пенсионное страхование.

В строке 001 укажите код применяемого тарифа в соответствии с приложением 5 к порядку заполнения. Если в отчетном периоде применяется более одного тарифа, то требуется заполнить приложение 1 для каждого тарифа.

В строке 010 вписывается количество застрахованных лиц, в строке 020 — количество сотрудников со страховыми взносами.

Если у вас есть работники, чей доход превышает предельную базу, то их количество впишите в строку 021.

В строку 030 впишите сумму доходов персонала. А необлагаемые доходы (например, больничные) впишите в строку 040. В строке 045 можно указать суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на результаты интеллектуальной деятельности. Строка 050 — это разница между строками 030, 040 и 045.

Если вы превышаете предельную базу по расчету страховых взносов, по строке 051 пропишите сумму превышения.

Строка 060 по каждой графе равна сумме взносов, начисленных по соответствующему тарифу по всем сотрудникам.

Строки 061 и 062 предназначены для разбивки рассчитанных взносов с доходов без превышения базы и с доходов, превышающих ее.

Строки с 030 по 062 заполняются в разрезах:

- всего с начала расчетного периода;

- за каждый из трех месяцев.

Подраздел 1.2. В нем отразите информацию по взносам на ОМС. Содержит те же строки, что и подраздел 1.1. Заполняется аналогично. Только строка 060 равна строке 050, умноженной на ставку по взносам в ОМС. Помните, подраздел по ОМС обязателен к заполнению, даже если вы применяете ставку по ОМС 0 %.

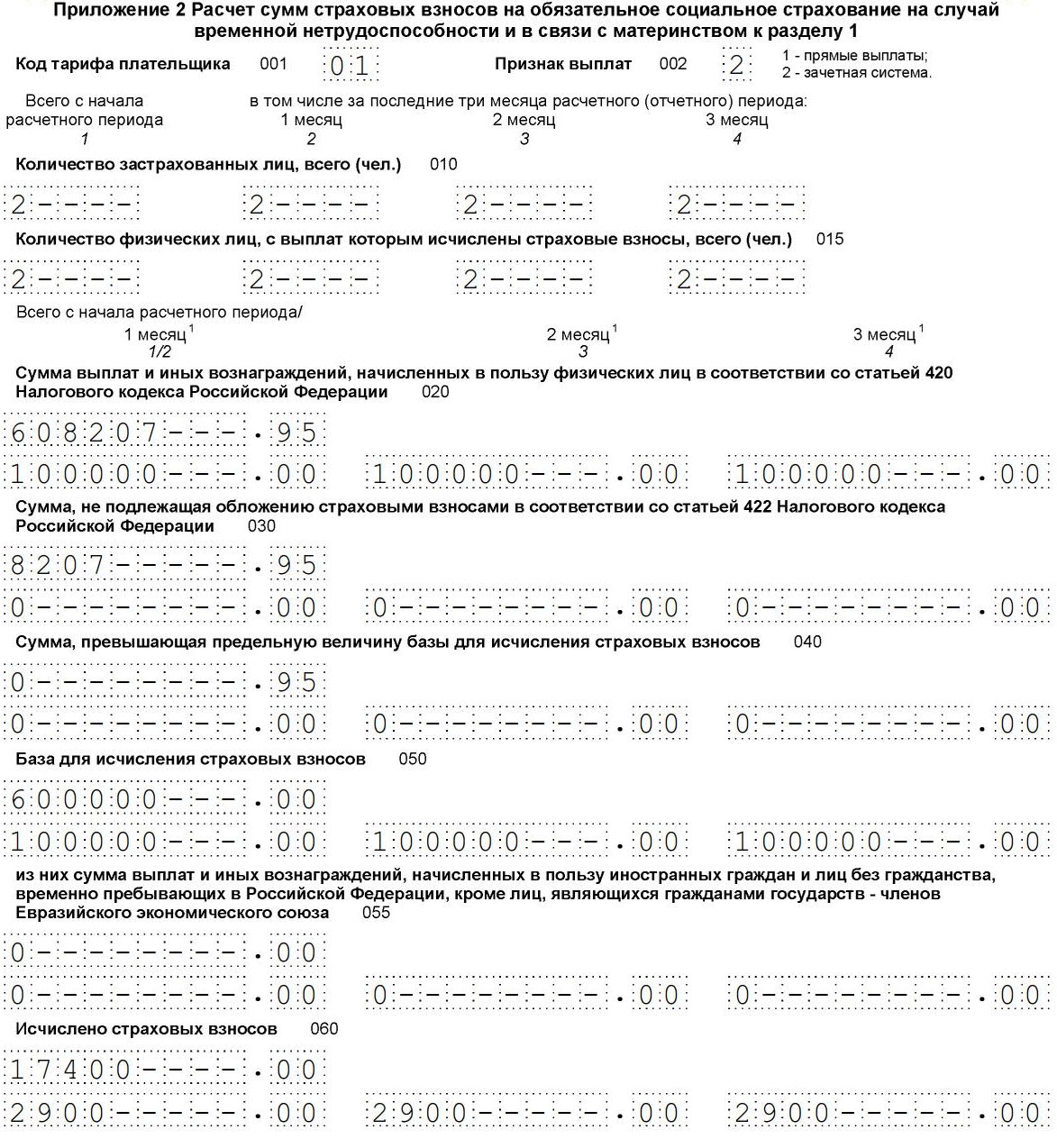

Приложение 2. В нем расписывается расчет взносов на социальное страхование. На этом листе есть строка 001 «Код тарифа плательщика», где надо указать код применяемого тарифа аналогично заполнению Приложения 1. Страниц со строками 001 — 060 заполнить столько, сколько тарифов применено в отчетном периоде. В строке 002 «Признак выплат» укажите признак. Если Соцстрах напрямую выплачивает пособия вашим сотрудникам, впишите 1. Если вы самостоятельно делаете эти выплаты, а потом производите взаимозачет, то — 2.

В строке 010 вписывается количество застрахованных лиц, в строке 015 — количество сотрудников со страховыми взносами.

В строке 020 укажите суммы выплат, в строке 030 — суммы, необлагаемые взносами, а в строке 040 — суммы, превышающие предельную величину базы для начисления взносов.

Строка 050 = стр. 020 — стр. 030 — стр.040.

Если применяется общий тариф и выплачивались доходы иностранцам, временно пребывающим в РФ, то их выплаты следует указать в строке 055, для выделения из общей базы и начисления взносов по ставке 1.8%. Умножив базу (стр. 050 — стр. 055) на 2,9 % и добавив стр. 055*1.8% вы получите значение для строки 060.

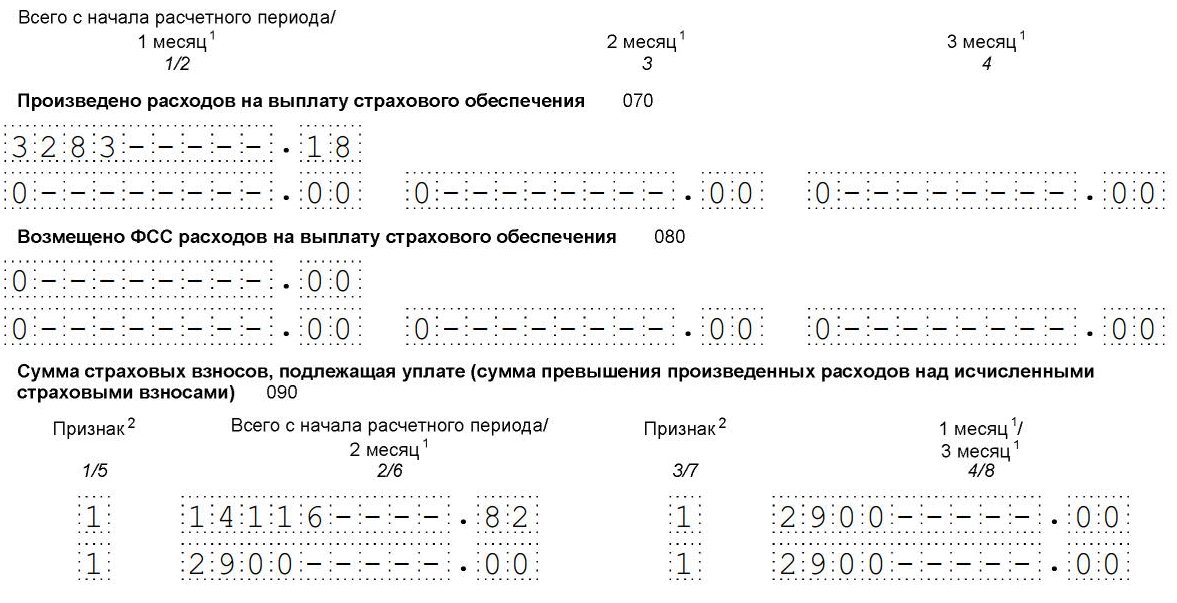

Если в строке 002 вы поставили цифру 2, то заполните строки 070, 080 и 090 (заполняются в целом по плательщику, т.е. одна страница для всех применяемых тарифов). В первой укажите суммы выданных вами пособий, а в строке 080 — суммы, возмещенные вам Соцстрахом. В строке 090 зафиксируйте разницу между суммой взносов в Соцстрах и выплаченными пособиями. В строке 090 не может быть значения с минусом. Чтобы указать знак используйте коды:

- 1 — для положительных значений, то есть это сумма, которую нужно доплатить в Соцстрах;

- 2 — для расходов, превышающих суммы взносов.

Раздел 3

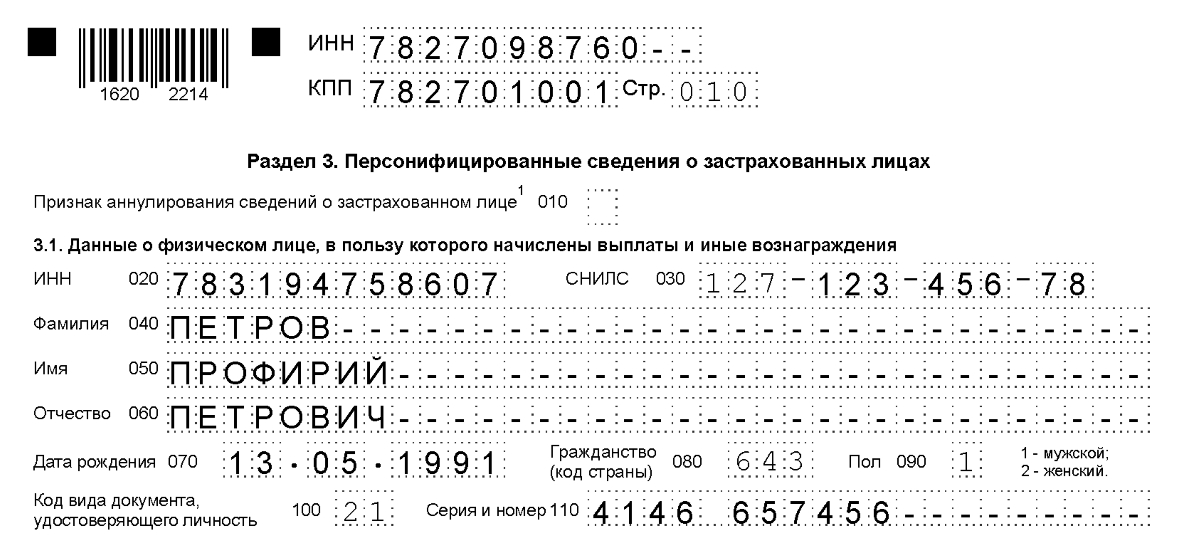

Заполняется по каждому работнику.

В строке 010 указывается признак аннулирования сведений «1», в случае отмены ранее представленных сведений по застрахованному лицу. При этом в подразделе 3.2 в строках 130–170, 190–210 указываются прочерки. При первичном представлении расчета поле не заполняется.

Пропишите все реквизиты работника: ИНН, СНИЛС, ФИО, дату рождения и пол. Также укажите код страны гражданства (для россиян — 643) и код вида документа, удостоверяющего личность (в практике — это паспорт гражданина РФ, то есть код 21).

В подразделе 3.2.1 в графе 120 пропишите номер месяца, то есть первый месяц из последних трех — 1, второй — 2, третий — 3.

Для заполнения графы 130 обратитесь к Приложению 7 Порядка заполнения РСВ, в нем представлены коды категорий застрахованных работников.

Суммы доходов и начисленных страховых взносов заполняются по графам 140–170. Если применялись дополнительные тарифы, то заполните подраздел 3.2.2 графы 180–210. При этом в графе 190 укажите код застрахованного лица в соответствии с Приложением 8 Порядка заполнения.

Обзоры КонсультантПлюс

Что такое РСВ-1 — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 3 квартал — до 30.10.2020.

Единая форма расчета по страховым взносам за 2020 год (РСВ) утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Отчет включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, заменив собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только по взносам «на травматизм». Форма РСВ-1 для ПФР упразднена полностью и больше не применяется страхователями.

Сроки сдачи

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, единый расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Сроки сдачи отчетности определены до 30-го числа месяца, следующего за отчетным периодом. При совпадении с выходным днем переносятся сроки сдачи отчетности, расчет по страховым взносам за 3 квартал 2020 года сдают до 30 октября (пятница). Если не успеть, последуют санкции за несвоевременную сдачу. Сроки направления отчета в налоговые органы за все отчетные периоды 2020 года приведены в таблице:

За I квартал 2020 года

За 6 месяцев 2020 года

За 9 месяцев 2020 года

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций: принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявляют о себе головные организации, подав заявление, форма которого утверждена приказом ФНС России от 10.01.2017 № ММВ-7-14/4@.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2020 года. Новая форма насчитывает 11 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Подробные разъяснения, как заполнить расчет по страховым взносам, приведены в приложении № 2 к приказу, которым он утвержден. Страницы необходимо пронумеровать сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18.

Округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки. Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Обратите внимание, что вам больше не нужен образец заполнения РСВ-1 — ПФР в 2020 году этот документ не запрашивает, хотя и вправе оштрафовать за несдачу отчета до 2017 года, когда администрировал этот процесс (см. постановление АС Волго-Вятского округа от 24.12.2018 по делу № А29-4848/2018).

Как заполнить отчет РСВ: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Для примера возьмем организацию, которая начала вести деятельность в III квартале 2020 года. В ней трудоустроены два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера, выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

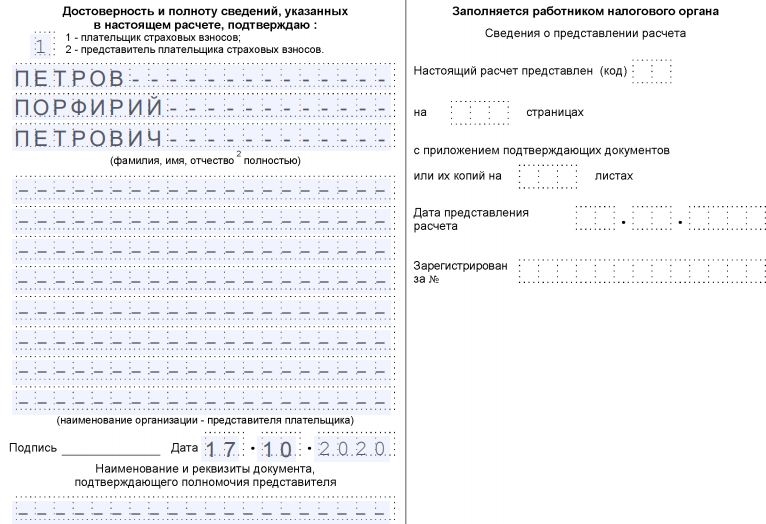

Шаг 1. Титульный лист.

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 3 квартал 2020 года указываем код 33. Тут же следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование».

Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце.

Для заполнения кода тарифа плательщика выбирают один из показателей. Инструкция, как заполняется расчет по страховым взносам, данная в приказе ФНС, рекомендует указывать:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством».

Приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, пример заполнения расчета по страховым взносам с декретницей поможет правильно отразить суммы выплаченных пособий в связи с родами и материнством.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС.

Далее указываем сумму к уплате.

Чтобы заполнить поле «Признак», надо выбрать:

- 2 — если пособие начисляет и выплачивает компания;

- 1 — если выплаты производятся из ФСС.

Шаг 5. Раздел 3. «Персонифицированные сведения о застрахованных лицах».

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в отчетность по страховым взносам необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Далее идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн расчет по страховым взносам можно в личном кабинете налогоплательщика на сайте ФНС России.

Ошибки и штрафы в 2020 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило распространяется на плательщиков соцвзносов. Но Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность по страхвзносам признана непредоставленной совсем. В частности, это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы считается первоначальная дата ее предоставления.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

Минздравсоцразвития Приказом от 15.03.2012 № 232н утвердило форму расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд (ПФР), страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР), и порядок ее заполнения (далее – Порядок № 232н).

Новая форма расчета по начисленным и уплаченным страховым взносам (далее – Расчет) применяется начиная с представления отчетности по страховым взносам за I квартал 2012 года. Ранее Расчет подавался по форме, утвержденной Приказом Минздравсоцразвития РФ от 12.11.2009 № 894н.

Новая форма стала более детальной, информация по начисленным страховым взносам на обязательное медицинское страхование отражается в полном объеме без разбивки суммы в части начисленной и уплаченной в ФФОМС и ТФОМС.

Рассмотрим порядок заполнения формы Расчета.

Общие требования к заполнению формы Расчета

Форма РСВ-1 ПФР заполняется с использованием средств вычислительной техники или шариковой (перьевой) ручкой, черным либо синим цветом, печатными буквами.

Плательщики страховых взносов (в соответствии с нормами Закона № 212-ФЗ1 автономные организации являются плательщиками страховых взносов) представляют форму РСВ-1 ПФР в электронном формате с электронной цифровой подписью при условии, что:

- они производят выплаты физическим лицам;

- среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 50 человек.

В остальных случаях форма РСВ-1 ПФР подается на бумажном носителе.

Форма заполняется на основании данных бухгалтерского учета. В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных Расчетом, в строке и соответствующей графе ставится прочерк.

Исправление ошибок производится следующим образом: перечеркивается неверное значение показателя, рядом вписывается правильное значение. Под исправлением проставляется подпись плательщика или его представителя и указывается дата исправления. Все исправления заверяются печатью организации. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

После заполнения Расчета производится сквозная нумерация заполненных страниц в поле «Стр.».

Титульный лист, разделы 1, 2 Расчета заполняются и представляются всеми плательщиками, состоящими на регистрационном учете в территориальном органе ПФР. В случае если в течение отчетного периода применялось более одного тарифа, в Расчет включается столько страниц раздела 2, сколько тарифов применялось в течение отчетного периода (независимо от применения пониженных тарифов, установленных для выплат, начисленных в отношении отдельных работников).

Раздел 3 Расчета заполняется и представляется плательщиками, применяющими пониженные тарифы в соответствии со ст. 58 Закона № 212-ФЗ.

Раздел 4 Расчета заполняется и представляется плательщиками, заполнившими строку 120 раздела 1 Расчета (в случае если в расчетном периоде было произведено доначисление страховых взносов).

Раздел 5 Расчета заполняется и представляется плательщиками-организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в образовательных учреждениях среднего профессионального, высшего профессионального образования по очной форме за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым или гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг.

В конце каждой страницы Расчета проставляются подпись плательщика (правопреемника) либо его представителя и дата подписания Расчета.

В верхней части каждой заполняемой страницы Расчета указывается регистрационный номер плательщика в соответствии с выданным при регистрации (учете) в ПФР извещением (уведомлением) страхователя по месту постановки на учет.

Заполнение титульного листа формы Расчета

Исходя из положений п. 4, 5 Порядка № 232н, а также регистрационных сведений учреждения титульный лист будет заполнен следующим образом. Заметим, что он заполняется плательщиком страховых взносов, за исключением раздела «Заполняется работником ПФР».

Поле «Регистрационный номер страхователя в ПФР».

Поле «Номер корректировки».

При подаче в территориальный орган ПФР Расчета, в котором отражены изменения (уточненный Расчет за соответствующий период), проставляется номер, указывающий, какой по счету Расчет с учетом внесенных изменений и дополнений представляется страхователем в территориальный орган ПФР (например: 001, 002, 003…10 и т. д.).

Уточненный Расчет представляется по форме, действовавшей в том периоде, за который выявлены ошибки (искажения) (п. 4.1 Расчета).

Поле «Отчетный период (код)».

Поле «Календарный год» – указывается календарный год, за отчетный период которого представляется Расчет (уточненный расчет). В поле «Календарный год» Расчета, в котором отражаются показатели, сформированные за 2012 год, показывается 2012.

Поле «Наименование организации, обособленного подразделения /Ф. И. О. индивидуального предпринимателя, физического лица» – указывается наименование организации в соответствии с учредительными документами (при наличии в наименовании латинской транскрипции таковая приводится) обособленного подразделения.

Поле «ИНН».

Поле «КПП»

Поле «ОГРН (ОГРНИП)».

Поле «Код по ОКАТО».

Поле «Код по ОКВЭД» – указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (КДЕС Ред. 1) по основному виду экономической деятельности плательщика.

Поле «Номер контактного телефона» – указывается городской или мобильный телефон плательщика (правопреемника) или представителя плательщика с кодом города или оператора сотовой связи соответственно. Каждая ячейка заполняется без применения знаков «тире» и «скобка».

В полях, отведенных для адреса регистрации, указываются индекс, населенный пункт, район, регион, улица, дом, корпус – юридический адрес плательщика страховых взносов.

Поле «Количество застрахованных лиц» – указывается количество застрахованных лиц, по которым должны быть представлены сведения индивидуального (персонифицированного) учета за отчетный период.

Поле «Среднесписочная численность» – указывается среднесписочная численность работников, рассчитанная в порядке, ежегодно определяемом приказами Федеральной службы государственной статистики.

Информация о количестве страниц представляемого Расчета и количестве листов с приложением подтверждающих документов указывается в полях «На страницах» и «с приложением подтверждающих документов или их копий на листах».

В подразделе титульного листа «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» в полях «плательщик страховых взносов», «представитель плательщика страховых взносов», «правопреемник» отражается следующая информация: в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации проставляется «1»; в случае подтверждения достоверности и полноты сведений представителем плательщика страховых взносов проставляется «2»; в случае подтверждения достоверности и полноты сведений правопреемником плательщика страховых взносов проставляется «3».

Поле «Ф. И. О. руководителя организации» – указываются фамилия, имя, отчество руководителя организации полностью. При подаче расчета представителем в соответствующем поле указываются фамилия, имя, отчество представителя – физического лица в соответствии с документом, удостоверяющим личность, или наименование юридического лица в соответствии с учредительными документами, если представителем плательщика является юридическое лицо.

В полях «Подпись», «Дата» проставляются подпись плательщика (правопреемника) либо его представителя и дата подписания Расчета.

В поле «Документ, подтверждающий полномочия представителя плательщика страховых взносов» указывается вид документа, подтверждающего полномочия представителя плательщика (правопреемника).

Как видно из представленной выше информации, титульный лист новой формы Расчета заполняется так же, как и раньше.

Заполнение раздела 1 «Расчет по начисленным и уплаченным страховым взносам»

Предлагаем рассмотреть порядок заполнения разделов 1 и 2 формы Расчета на конкретном примере.

Автономное учреждение на начало отчетного периода – 2012 г. не имело переплаты по страховым взносам. В I квартале учреждением было произведено начисление страховых взносов в следующих объемах:

Обзоры КонсультантПлюс

Еще несколько лет назад все работодатели (предприятия и индивидуальные предприниматели) должны были сдавать в Пенсионный фонд России в отношении всех работающих у них по трудовым договорам физических лиц ежеквартальную форму РСВ-1 (ПФР). Так как законодательство периодически меняется и теперь администрированием страховых взносов занимается ФНС РФ, поменялись название и адресат формы. Объявление о том, что форма РСВ теперь подается в налоговую инспекцию, было сделано контролирующими органами заблаговременно, но плательщики взносов испытывают в этом вопросе затруднения до сих пор, ведь часть отчетности до сих пор сдается в ПФР, СВЗ, например. Теперь форма носит название Единый расчет по страховым взносам, и ее по-прежнему каждый квартал сдают все работодатели-страхователи, но уже в ФНС России. В этот отчет теперь включены не только пенсионные взносы, но и взносы на социальное и обязательное медицинское страхование. Поэтому форму, как и прежде, можно называть РСВ, расшифровка аббревиатуры это позволяет: «расчет по страховым взносам».

Рассмотрим подробнее некоторые нюансы, которые скрывает в себе модифицированная, достаточно большая, форма РСВ-1 (2020). Подробную инструкцию по ее заполнению можно посмотреть в статье «Образец заполнения формы РСВ за 3 квартал 2020 года».

А сама форма выглядит так.

Сроки и порядок предоставления

Срок предоставления расчета един для всех работодателей — форму нужно направить в территориальный орган ФНС по месту регистрации плательщика страховых взносов не позднее 30-го числа месяца, следующего за отчетным периодом. При этом расчетным периодом по взносам признается календарный год, а отчетными периодами:

- I квартал;

- полугодие;

- 9 месяцев.

Сроки предоставления отчета в 2020 году следующие:

- за I квартал 2020 г. — до 03.05.2019;

- за полугодие 2020 г. — до 30.07.2019;

- за 9 месяцев 2020 г. — до 30.10.2019;

- за расчетный период (2020 год) — до 30.01.2019.

Форма сдачи РСВ

Если среднесписочная численность работников организации за предыдущий отчетный (расчетный) период превышает 25 человек, то страхователь может сдать только электронный РСВ; бумажный вариант не обязателен. что это такое, в бухгалтерии отлично знают: нужно сформировать отчет в специальной программе, заверить его электронной подписью и направить в налоговую службу по интернету. Аналогичное требование распространяется на все вновь созданные организации с набранным штатом сотрудников больше 25 человек. Все остальные компании могут отчитываться на бумаге.

Нельзя забывать о том, что несоблюдение порядка предоставления формы РСВ грозит плательщику штрафом в размере 200 рублей по статье 119.1 Налогового кодекса РФ.

Порядок заполнения и особенности

При заполнении форм РСВ по-прежнему нужно следовать определенным правилам. Информацию о них можно найти как в распорядительных, так и в разъяснительных актах Федеральной налоговой службы. Действующий бланк единого расчета по страховым взносам и порядок его заполнения утверждены Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@. Код по КНД 1151111. Второй источник: письма и официальные разъяснения. Федеральная налоговая служба России постоянно публикует различные разъяснения о том, как заполнять этот отчет. Например, в Письме ФНС РФ от 12.04.2017 № БС-4-11/6940@ сказано, кто и какой раздел должен обязательно заполнить. Эти данные приведены в таблице:

Что нужно заполнить

Все страхователи (юрлица и ИП, кроме глав крестьянских хозяйств)

При этом для страхователей предусмотрена обязанность сдавать «нулевой» РСВ. В письме от 17.03.2017 № БС-4-11/4859 налоговики напомнили, что если в отчетном квартале работникам зарплата не начислялась, то подраздел 3.2 раздела 3 заполнять не нужно. Также мнения о том, что если в организации нет выплат в пользу физлиц, а значит, и страховых взносов в течение расчетного (отчетного) периода, он все равно обязан предоставить расчет с нулевыми показателями. Об этом, в частности, сказано в Письме Минфина РФ от 24.03.2017 № 03-15-07/17273.

Рассмотрим еще несколько важных разъяснений об особенностях заполнения этой формы подробнее.

Отражение расходов, не облагаемых страховыми взносами

ФНС России в Письме от 08.08.2017 № ГД-4-11/15569@ разъяснила, как плательщик должен отразить в РСВ суммы расходов и выплат в пользу работников, не облагаемых взносами. Такие расходы перечислены в статье 422 НК РФ и их обязательно нужно включать в отчетность в том случае, если они признаются объектом по взносам. А все выплаты, которые не относятся к объектам обложения, указывать в расчете не нужно.

В итоге страхователь должен определить облагаемую базу, как разницу между начисленными в пользу физлиц выплатами, облагаемыми страховыми взносами, и суммами, освобожденными от них. Именно это значение и нужно вписать в отчет, чтобы избежать ошибок. В качестве примера таких выплат можно привести пособие по уходу за ребенком до 1,5 лет, его работодатель должен обязательно указать. Поскольку по нормам статьи 420 НК РФ такая выплата подлежит обязательному социальному страхованию, но по нормам статьи 422 НК РФ освобождена от обложения.

Заполнение РСВ работодателями на ЕНВД или УСН

У организаций или ИП, которые работают по упрощенной системе налогообложения или являются плательщиками единого налога на вмененный доход, также могут быть наемные работники, а значит, они обязаны сдавать расчет на общих основаниях, и их волнует вопрос о том, как правильно заполняется справка РСВ-1. Что это за особенности, которые нужно учесть упрощенцам? Налоговики рассказали об этом в Письме от 28.12.2017 № ГД-4-11/26795@. В нем, в частности, сказано, что организации, которые платят взносы по общему тарифу и одновременно применяют УСН или ЕНВД, должны заполнить приложение 1 к разделу 1 РСВ с указанием одного кода тарифа плательщика из перечисленных ниже:

- «01»,

- «02»,

- «03»,

поскольку им соответствует один код категории застрахованного лица «НР». Также налоговики поясняют, что все коды тарифов, применяемых плательщиками, прописаны в приложении № 5 к порядку заполнения бланка. Также нужно учесть, что в поле 200 раздела 3 необходимо указывать код категории застрахованного лица в соответствии с приложением № 8 к порядку заполнения. Код тарифа и код категории застрахованного лица обязательно должны соответствовать друг другу.

Проверка составленного РСВ

Плательщик взносов самостоятельно контролирует правильность заполнения бланков и ведет их учет. В Письме от 06.03.2017 № БС-4-11/4047@ налоговики рассказали, как можно самостоятельно проверить заполненную форму РСВ. Для этих целей нужно использовать контрольные соотношения, проверочные таблицы по которым как раз и приведены в документе. Они помогут определить правильность отражения показателей.

Критические ошибки в отчетности

С некоторыми видами ошибок ИФНС отчетность принимает, а некоторые считаются критическими, поэтому если они были допущены, налоговики признают расчет непредоставленным. К таким ошибкам, в случае с РСВ в частности, относятся:

- несоответствие данных о совокупной сумме страховых взносов на пенсионное страхование данных о сумме исчисленных взносов по каждому застрахованному лицу за отчетный период. Т. е. в РСВ строка 061 по графам 3–5 приложения 1 раздела 1 расчета должна совпадать с данными по строке 240 раздела 3;

- недостоверные персональные данные застрахованных лиц (СНИЛС, ИНН (при наличии) и Ф.И.О.).

Кроме того, к критическим ошибкам относятся неверно указанные сведения в разделе 3 по строкам:

- 210 — сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

- 220 — база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

- 240 — сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

- 250 — итоги по графам 210, 220 и 240;

- 280 — база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

- 290 — сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

- 300 — итоги по графам 280, 290.

Исправить такие ошибки можно путем сдачи нового расчета с правильными данными в установленные сроки. Иначе придется заплатить штраф.

Ответственность за несвоевременную сдачу и ошибки

Если организация или ИП несвоевременно направит РСВ в ИФНС, ей грозит штраф по статье 119 НК РФ. Его размер составляет 5 % от суммы страховых взносов, не уплаченных своевременно на основании данных предоставленного расчета. Максимальный штраф составляет 30 % от суммы взносов. Если недоплаты нет, работодателя, который опоздал с отчетностью, все равно оштрафуют на 1000 рублей. Кроме того, если расчет не будет предоставлен в течение 10 дней после установленного срока, в соответствии с новой редакцией статьи 76 НК РФ, налоговики имеют право заблокировать операции по банковскому счету организации-плательщика.

Также ответственность в этом случае будут нести должностные лица организации-страхователя, как правило, директор. По нормам статьи 15.5 КоАП РФ в этом случае предусмотрено вынесение предупреждения или административный штраф в размере от 300 до 500 рублей.

Читайте также: