Страховые взносы в пфр в упп

Настройка

Меню: Предприятие – Учетная политика – Учетная политика организаций

Вкладка «рабочего стола»: Предприятие – Учетная политика организаций

Выбор тарифа производится на закладке «Страховые взносы». В списке выбора видов тарифов отображаются только те, которые могут применяться при выбранных для данной организации параметрах учетной политики (система налогообложения, налоговые режимы):

Список всех видов тарифов со ставками доступен через меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Тариф страховых взносов.

Ставка взносов на обязательное страхование от несчастных случаев и профзаболеваний устанавливается для каждой организации индивидуально, в зависимости от вида деятельности. Поэтому ее необходимо указать вручную в специальной форме (в процентах):

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Ставка взноса на страхование от несчастных случаев

Кроме того, важны настройки видов расчета (начислений), назначаемых сотрудникам. В них указываются параметры налогообложения взносами для конкретного начисления.

Меню: Зарплата – Сведения о начислениях – Начисления организаций

Вкладка: Зарплата – Основные начисления

Начисление

Меню: Зарплата – Начисление налогов (взносов) с ФОТ

Вкладка: Зарплата – Начисление налогов (взносов) с ФОТ

При проведении документа программа автоматически начисляет взносы по всем сотрудникам согласно установленным параметрам. Формируются бухгалтерские проводки по Кт субсчетов 69 и Дт тех счетов, на которых отражается зарплата сотрудников. Также формируются движения по регистрам учета страховых взносов. Результат проведения документа:

Существует возможность ручной корректировки начисленных страховых взносов. Для этого в документе «Начисление налогов (взносов) с ФОТ» нужно поставить флаг «Корректировка расчета». Теперь на закладке «Налоги (взносы) с ФОТ» можно редактировать непосредственно суммы страховых взносов и список сотрудников, по которым они начисляются:

Кроме того, на закладке «Налоговая база» можно отредактировать суммы начислений и параметры их налогообложения взносами (после этого потребуется перейти на закладку «Налоги (взносы) с ФОТ» и нажать «Рассчитать»):

Уплата взносов, регистрация выплат и возмещений за счет средств ФСС

Для того, чтобы уплаченные суммы взносов отразились в отчетности, необходимо зарегистрировать их с помощью документа «Расчеты по страховым взносам».

Меню: Зарплата – Расчеты по страховым взносам

Документ имеет несколько видов операций:

Отражение уплаты взносов в ФСС за февраль 2012:

Предположим, что сотруднику было начислено и выплачено пособие по временной нетрудоспособности за счет средств ФСС. Чтобы расход за счет средств ФСС отразился в отчетности, необходимо ввести документ «Расчеты по страховым взносам» с видом операции «Пособия по страхованию». Документ заполняется вручную, при этом в поле «Вид расчетов» указывается «Расходы по страхованию»:

В случаях, когда было получено возмещение от исполнительного органа ФСС, или расходы по страхованию не были приняты к зачету, вводится документ «Расчеты по страховым взносам» с видом операции «Расходы по страхованию», в поле «Вид расчетов» выбирается соответствующее значение.

Документ с видом операции «Начисление» вводится, если начисление взносов не было отражено «Начислением налогов (взносов) с ФОТ».

Отчетность

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Карточка учета по страховым взносам

Вкладка: Зарплата – Карточка учета по страховым взносам

В карточке отображаются облагаемые и необлагаемые выплаты сотруднику, база для начисления взносов, суммы взносов.

Регламентированные отчеты в ПФР и ФСС вводятся через форму «Регламентированная и финансовая отчетность».

Меню: Отчеты – Регламентированные отчеты

В данной форме, в разделе «Отчетность в фонды» необходимо выбрать соответствующий отчет:

Сначала открывается форма выбора периода, где нужно указать период формирования отчетов. После этого открывается форма самого отчета. Разделы располагаются на отдельных вкладках. По кнопке «Заполнить» происходит автоматическое заполнение, при этом заполняются все разделы отчета. В некоторых случаях может потребоваться ручной ввод данных в определенных разделах (например, сведения о документе, подтверждающем инвалидность сотрудника, для применения пониженного тарифа и т.п.).

Раздел 1 формы РСВ-1, предоставляемой в ПФР. Отражены начисления и уплата (так как был введен документ «Расчеты по страховым взносам»):

Раздел 1 формы 4-ФСС, предоставляемой в ФСС. Отражены начисления, уплата, расходы на цели обязательного соц. страхования:

Регламентированные отчеты сохраняются в программе. Каждый отчет можно распечатать (кнопка «Печать»), а также сформировать файл для передачи в орган ФСС или ПФР (кнопка «Выгрузка»).

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Тарифы страховых взносов

Законодательство РФ предусматривает следующие виды обязательного страхования: обязательное пенсионное страхование (ОПС); обязательное медицинское страхование (ОМС); обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ОСС); обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСС НС и ПЗ).

Страхование обеспечивается взносами в соответствующие фонды. Порядок расчета и уплаты взносов на ОПС, ОМС, ОСС регулируется нормами главы 34 НК РФ. При этом:

- взносы на ОПС зачисляются в бюджет Пенсионного фонда с целью формирования пенсионных накоплений граждан РФ (ст. 3 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»);

- взносы на ОМС поступают в Федеральный фонд медицинского страхования и предназначены для получения застрахованными лицами в случае необходимости бесплатной медицинской помощи (ст. 3 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации»);

- взносы на ОСС поступают в Фонд социального страхования в целях обеспечения граждан пособиями на случаи нетрудоспособности, беременности и родов, ухода за ребенком (ст.ст. 1.2, 1.4 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Порядок расчета и уплаты взносов на ОСС НС и ПЗ регулируется Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Взносы на ОСС НС и ПЗ зачисляются в бюджет ФСС РФ и формируют страховое возмещение вреда, причиненного жизни или здоровью физлиц во время исполнения ими трудовых обязанностей (ст. 3 Закона № 125-ФЗ).

Тарифы страховых взносов на ОПС, ОМС, ОСС регламентированы пунктом 2 статьи 425 НК РФ.

На 2020 год установлена предельная величина базы по страховым взносам на ОПС по основному тарифу в размере 1 292 000 руб. и на ОСС - 912 000 руб. (Постановление Правительства РФ от 06.11.2019 № 1407).

Тарифы и порядок уплаты страховых взносов на ОСС НС и ПЗ были установлены на 2006 год Федеральным законом от 22.12.2005 № 179-ФЗ и продолжают применяться в 2020 году (Федеральный закон от 27.12.2019 № 445-ФЗ).

Для выплат в пользу физлиц - инвалидов предусмотрено начисление 60 % от общеустановленного страхового тарифа взносов на ОСС НС и ПЗ (ст. 2 Закона № 445-ФЗ, ст. 2 Закона № 179-ФЗ).

Размер страхового тарифа на ОСС НС и ПЗ зависит от основного вида деятельности организации или физического лица (в т. ч. предпринимателя) и класса профессионального риска, соответствующего такой деятельности (ст. 21 Закона № 125-ФЗ). Причем для обособленных подразделений организации, выделенных в самостоятельную классификационную единицу (СКЕ), можно устанавливать тариф, отличный от основного по организации. Выделение неосновной деятельности в самостоятельные классификационные единицы позволяет страхователям снизить взносы на страхование от несчастных случаев и профзаболеваний.

1С:ИТС

Подробнее о видах взносов на обязательное страхование, тарифах и плательщиках см. в разделе «Консультации по законодательству» .

Подтверждение вида экономический деятельности в ФСС

Приказ Минздравcоцразвития России от 31.01.2006 № 55 определил порядок подтверждения видов экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Согласно пункту 9 Приказа № 55 решение о выделении подразделений страхователя в СКЕ принимает территориальный орган ФСС.

Порядок выделения СКЕ:

- страхователь представляет в территориальный орган ФСС полный пакет документов в соответствии с перечнем, установленным пунктом 8 Приказа № 55;

- территориальный орган ФСС в течение 7 рабочих дней направляет представленные документы на согласование в фонд;

- в течение 20 рабочих дней с даты поступления документов ФСС рассматривает их на предмет соответствия требованиям, указанным в Приказе № 55, и информирует территориальный орган ФСС по месту регистрации страхователя о результатах;

- территориальный орган ФСС в двухнедельный срок уведомляет страхователя о действующих с начала текущего года размерах страхового тарифа, соответствующих классам профессионального риска, по каждой СКЕ;

- страхователь вправе применять тарифы, соответствующие классам профессионального риска по каждой СКЕ. Исчислять взносы по соответствующему тарифу необходимо с начала года.

Требования к подразделению для выделения его в СКЕ:

- осуществление подразделениями страхователя видов экономической деятельности, которые не являются основным видом экономической деятельности страхователя;

- ведение страхователем бухгалтерского учета финансово-хозяйственной деятельности подразделений страхователя с отражением соответствующих доходов в отчете по форме 4-ФСС, утв. приказом Минздравсоцразвития России от 28.02.2011 № 156н;

- представление в территориальный орган Фонда в установленные сроки формы 4-ФСС;

- соответствие наименований видов экономической деятельности, указанных страхователем в справке-подтверждении и указанных в заявлении о выделении подразделений страхователя в самостоятельные классификационные единицы в составе страхователя;

- отсутствие непогашенных задолженностей по уплате страховых взносов, пени и штрафов по ОСС НС и ПЗ.

Вид экономической деятельности необходимо подтверждать ежегодно в срок не позднее 15 апреля (п. 3 Порядка, утв. Приказом Минздравсоцразвития России от 31.01.2006 № 55).

Срок подтверждения основного вида деятельности за 2020 год - не позднее 15.04.2020. Выделение СКЕ производится ежегодно в рамках процедуры подтверждения основного вида экономической деятельности.

Перечень подтверждающих документов, которые нужно представить, приведен также в пункте 3 Порядка, утв. Приказом № 55.

Обратите внимание, представить документы для подтверждения вида экономической деятельности можно не только в бумажном, но и в электронном виде (п. 8 Порядка, утв. Приказом № 55). Сформировать и отправить в ФСС все необходимые документы для подтверждения основного вида деятельности страхователя и выделения подразделений в СКЕ можно в сервисе 1С-Отчетность.

Подобнее о сервисе см. на Портале 1С:ИТС .

Тарифы страховых взносов в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Тариф страховых взносов на ОПС, ОМС, ОСС

Тариф страховых взносов на ОПС, ОМС, ОСС в программе «1С:Зарплата и управление персоналом 8» редакции 3 необходимо указать при настройке Учетной политики организации (меню Настройка - Организации - закладка Учетная политика и другие настройки - ссылка Учетная политика) на закладке Страховые взносы в поле Вид тарифа.

Выбор производится в зависимости от категории плательщика страховых взносов, к которой относится организация. По ссылке История изменений вида тарифа. можно посмотреть историю изменения применяемых страхователем тарифов в разные периоды.

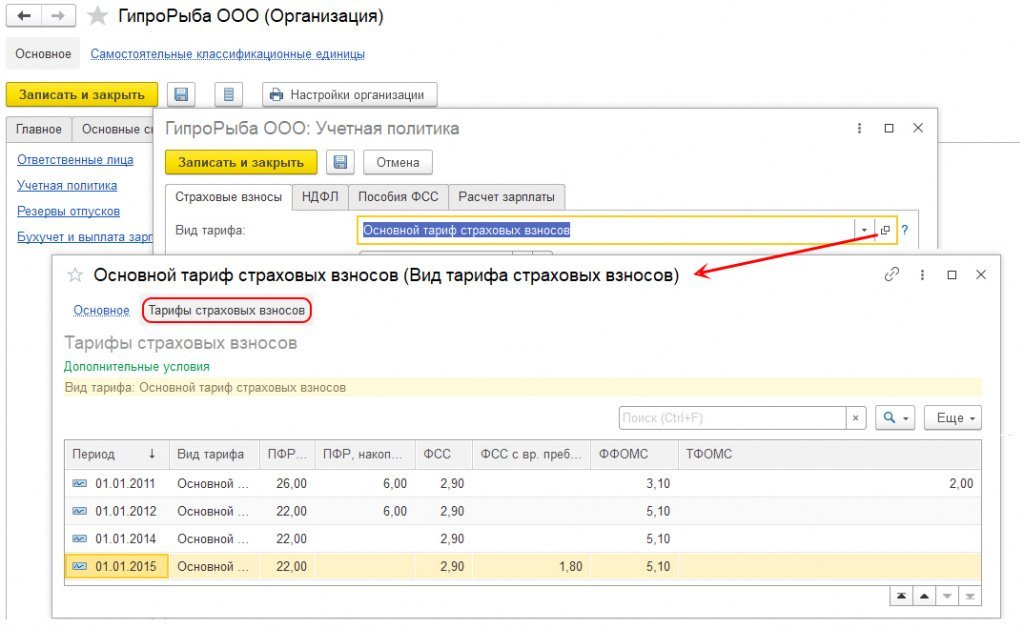

Ознакомиться с конкретными ставками взносов по ОПС, ОМС, ОСС можно в карточке выбранного тарифа (справочник Тарифы страховых взносов) на закладке Тарифы страховых взносов (рис. 1).

Рис. 1. Справочник «Тарифы страховых взносов»

Тариф страховых взносов на ОСС НС и ПЗ

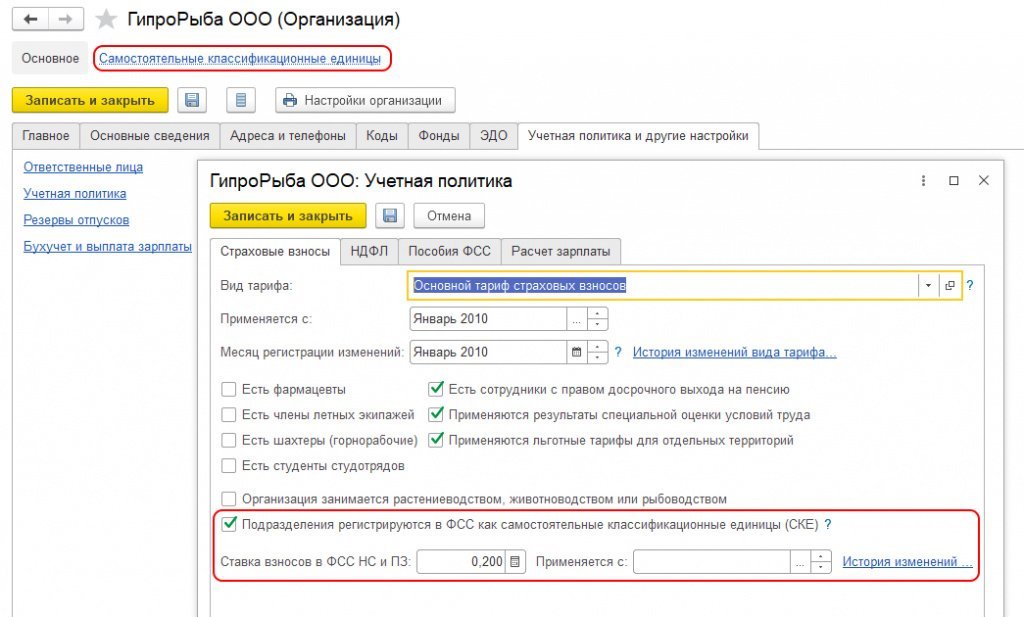

В программе «1С:Зарплата и управление персоналом 8» редакции 3 тариф страховых взносов на ОСС НС и ПЗ необходимо установить при настройке Учетной политики организации (меню Настройка - Организации - закладка Учетная политика и другие настройки - ссылка Учетная политика) на закладке Страховые взносы в поле Ставка взносов в ФСС НС и ПЗ (см. рис. 2).

Рис. 2. Ставка взносов в ФСС на ОСС НС и ПЗ

Функциональность, необходимая для регистрации в программе СКЕ и расчета взносов по установленным для СКЕ ставкам, подключается на этой же закладке Страховые взносы флагом Подразделения регистрируются в ФСС как самостоятельные классификационные единицы (СКЕ), см. рис. 2.

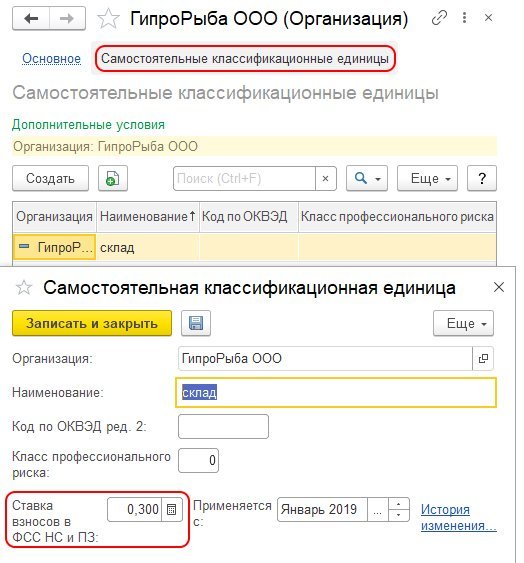

Переход к справочнику Самостоятельные классификационные единицы возможен на одноименной закладке в карточке Организации. В карточке Самостоятельные классификационные единицы (рис. 3) указываются Код по ОКВЭД ред. 2 и Класс профессионального риска, которые определяют тариф и устанавливаются на указанную дату.

Рис. 3. Справочник «Самостоятельные квалификационные единицы»

В рамках выбранного тарифа взносов для СКЕ может изменяться ставка взносов. Ставка взносов в ФСС НС и ПЗ хранится вместе с историей ее изменения для тарифа.

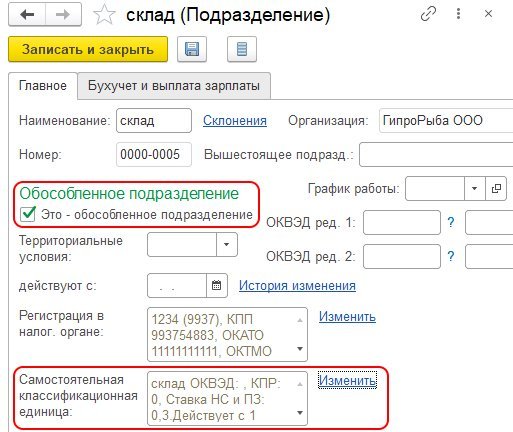

Указать, что подразделение выделено в СКЕ, в программе можно только для обособленных подразделений. Если в карточке Подразделения установлен флаг Это - обособленное подразделение, то доступна для заполнения и редактирования карточка Самостоятельной классификационной единицы (рис. 4).

Рис. 4. СКЕ в карточке обособленного подразделения

Отчетность по страховым взносам в 2020 году

Расчет по страховым взносам

По результатам расчета взносов на ОПС, ОМС, ОСС страхователь представляет отчет Расчет по страховым взносам (РСВ) (п. 7 ст. 431 НК РФ).

Начиная с отчетности за I квартал 2020 года в регламентированный отчет внесены изменения приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Отличия действующей в 2020 году формы отчетности по взносам от отчета 2019 года:

1. В соответствии с требованиями Федерального закона от 29.09.2019 № 325-ФЗ представлять РСВ только в электронной форме обязаны работодатели, у которых численность физлиц, в пользу которых в отчетном периоде осуществлялись выплаты, составляет более 10 человек.

2. Обособленное подразделение, самостоятельно производящее выплаты в пользу физлиц, представляет расчет по страховым взносам в инспекцию по месту своего учета. Если обособленное подразделение закрылось или прекращены его полномочия по начислению выплат физлицам, но требуется представить уточненный расчета, то его подает головная организация. При этом на Титульном листе заполняются специальные поля: «Код - 9», обозначающий лишение полномочий или закрытие обособленного подразделения, и ИНН/КПП такого подразделения.

3. При отсутствии выплат физлицам следует заполнять новую графу 001 Раздела 1:

- если выплаты осуществлялись, то в графе 001 указывается код 1;

- если выплат не было - код 2. При отсутствии выплат отчет может содержать только Титульный лист и Раздел 1.

4. Для отражения расходов физлица, возникших в рамках исполнения авторского договора, договора об отчуждении исключительного права на результаты интеллектуальной деятельности или лицензионного договора, предназначены новые строки: 045 подраздела 1.1 и строка 045 подраздела 1.2 Приложения 1 к Разделу 1. Вознаграждения по таким договорам облагаются взносами на ОПС и ОМС (взносами на ОСС не облагаются). При определении базы для расчета взносов начисленное физлицу вознаграждение уменьшается на документально подтвержденные расходы (п. 8 ст. 421 НК РФ) или фиксированную сумму вычета, если оправдательные документы отсутствуют (п. 9 ст. 421 НК РФ).

Следовательно, в строках 045 в подразделах 1.1 и 1.2 отражается либо величина расходов, подтвержденных документально, либо сумма вычета.

5. Приложение 2 к Разделу 1, отражающее сведения о расчете взносов на ОСС, дополнено следующими полями и строками:

- поле 001 «код тарифа плательщика». Коды устанавливаются в соответствии с основанием применения пониженных тарифов взносов;

- строка 015 «Количество физических лиц, с выплат которым исчислены страховые взносы» (в отличие от строки 010 «Количество застрахованных лиц»).

6. Форма РСВ образца 2020 года больше не содержит:

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем». Это не означает освобождение от обязанности платить взносы и отчитываться по ним для граждан без статуса ИП, но выплачивающих вознаграждения другим физлицам. Теперь они должны заполнять отдельный лист с данными о себе - только Ф.И.О. в специальных полях на Титульном листе;

- Приложения 6 и 8 к Разделу 1 (для плательщиков на УСН и ИП на ПСН, чтобы подтвердить свое право на пониженные тарифы взносов). С 01.01.2019 такие пониженные тарифы не действуют.

7. Добавлен специальный подраздел для организаций - производителей анимационной продукции - Приложение 5 к Разделу 1.

8. Изменилось содержание Раздела 3:

- исключены строки 010-050, в которых указывались: номер корректировки, расчетный (отчетный) период, календарный год, номер, дата;

- исключены строки, в которых указывается признак застрахованного лица по каждому виду обязательного страхования (ОПС, ОМС, ОСС);

- добавлено поле - «Признак аннулирования сведений о застрахованном лице» со значением «1», который используется, когда необходимо аннулировать или скорректировать ранее представленные по застрахованному физлицу сведения;

- в подразделе 3.2.2 добавлена графа «Код застрахованного лица». Коды соответствуют условиям труда, установленным по итогам спецоценки;

- исключены сведения о сумме за 3 месяца расчетного (отчетного) периода. Эти сведения отражаются только помесячно.

9. Обновлен перечень кодов для плательщиков, применяющих пониженные тарифы.

Форма 4-ФСС

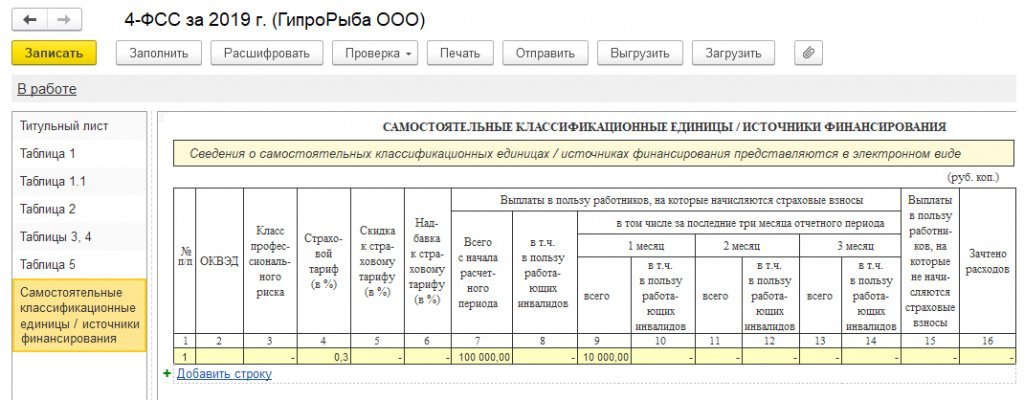

По результатам расчета взносов на ОСС НС и ПЗ страхователь представляет отчет по форме 4-ФСС, утв. приказом ФСС РФ от 26.09.2016 № 381 в редакции приказа ФСС РФ от 07.06.2017 № 275. Данные по СКЕ включаются в состав отчета 4-ФСС в целом по страхователю отдельной таблицей (рис. 5).

Рис. 5. Отчет по СКЕ в составе 4-ФСС

Отчетность по страховым взносам в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 все страховые взносы исчисляются автоматически в соответствии с указанными тарифами по каждому физическому лицу на закладке Взносы при заполнении документов:

- Начисление зарплаты и взносов;

- Увольнение;

- Отпуск по уходу за ребенком.

Проанализировать расчет взносов удобно с помощью отчета Анализ взносов в фонды. Встроенный в 1С сервис 1С-Отчетность позволяет сдать регламентированную отчетность в контролирующие органы, в том числе в ФНС России, ПФР, ФСС непосредственно из программы 1С, без выгрузок и загрузок в другие программы.

В сервисе поддерживается автоматическое заполнение регламентированных отчетов, в том числе Расчет страховых взносов и 4-ФСС. Сервис 1С-Отчетность позволяет:

- отправлять электронную отчетность в контролирующие органы непосредственно из программы в электронном виде с использованием электронной подписи;

- производить запросы справок о состоянии расчетов;

- получать ответы на требования и другие виды электронного взаимодействия с контролирующими органами;

- визуально контролировать статус документооборота с контролирующими органами.

Контроль над исчислением и уплатой взносов на обязательное страхование

С 01.01.2017 контроль над уплатой взносов на ОПС, ОМС, ОСС осуществляют налоговые органы (п. 2.1 ст. 31 НК РФ).

Федеральный закон от 29.07.2018 № 232-ФЗ предоставил право контролирующим органам с 30.08.2018 приостанавливать операции плательщика по счетам в банке в случае непредставления РСВ в установленный срок. Напомним, что срок представления отчета за I квартал 2020 года - не позднее 30.04.2020.

Контроль над уплатой взносов на ОСС НС и ПЗ осуществляют органы ФСС РФ (ст. 3 Федерального закона от 24.07.1998 № 125-ФЗ). Форму 4-ФСС за I квартал 2020 года в бумажном виде нужно представить не позднее 20.04.2020, в электронном виде - не позднее 27.04.2020.

1С:ИТС

Подробную информацию об исчислении и уплате страховых взносов в программах 1С см. в разделе «Инструкции по учету в программах 1С» . О составлении отчетности по страховым взносам в ФНС и в ФСС в программах 1С см. в разделе «Инструкции по учету в программах 1С» .

От редакции. Приглашаем 05.03.2020 в 1С:Лекторий на лекцию «Порядок исчисления и уплаты взносов в 2020 году, подготовка к сдаче отчетности за I квартал 2020 года». Лекторы - Л.А. Котова (Минфин России) и эксперты 1С. Зарегистрироваться на лекцию можно на сайте 1С:ИТС на странице 1С:Лектория.

Наша организация относится к малому бизнесу. При расчете в 1С страховых пенсионных взносов за апрель 2020 по сотрудникам, имеющим превышение базы (доход свыше 1 292 000 руб.), получили странный результат. Просим на примере объяснить алгоритм расчета в программе 1С:Бухгалтерия страховых взносов в ПФР для нашего случая. Не допущена ли в алгоритме расчета ошибка?

Реализованный в программе алгоритм расчета взносов разработчики считают правильным. На поступающие вопросы они отвечают, что взяли «математическую» модель расчета страховых взносов, которая предполагает составление пропорции относительно сумм до предельной величины и суммы превышения предельной величины.

НК РФ не содержит конкретных указаний по порядку распределения базы между основным видом тарифа страховых взносов и тарифом для малого и среднего предпринимательства. В этом случае оправдано именно пропорциональное распределение начислений для расчета взносов.

В этой статье описан алгоритм, который используется в программе для расчета страховых взносов для субъектов малого и среднего предпринимательства (МСП) с суммы превышения предельной величины дохода, с которой уплачиваются взносы ПФР.

Изменения с 01.04.2020 по расчету страховых взносов ПФР для МСП

Организации и ИП, которые относятся к МСП, с выплат за апрель 2020 года вправе применять пониженные тарифы взносов к той части выплат в пользу физлиц, которая превышает федеральный МРОТ (ст. 6 Федерального закона от 01.04.2020 N 102-ФЗ, далее — Закона N 102-ФЗ).

В ст. 5 Закона N 102-ФЗ прописаны правила расчета взносов на пенсионное страхование для субъектов МСП в период с 01.04.2020 по 31.12.2020. При этом взносы на ОПС с выплат в пределах МРОТ исчисляются по тарифам (ч. 1 ст. 5 Закона N 102-ФЗ):

- 22% — с выплат, не превышающих предельный размер базы;

- 10% — с выплат, превышающих предельный размер базы.

Пример расчета страховых взносов ПФР для МСП

Для организаций и ИП, которые относятся к МСП, расчет производится по двум тарифам:

- Основной тариф страховых взносов — сумма выплат равная МРОТ;

- Для малого бизнеса и предпринимательства — сумма выплат без МРОТ.

Организация является субъектом среднего предпринимательства. За апрель 2020 сотруднику Иванову И. И. с окладом 427 000 руб. начислен страховой взнос в ПФР в размере 42 737,50 руб.

Как сложилась указанная в отчете Налоги и взносы (кратко) сумма расчета?

Определение превышения предельной величины базы

Предельная величина базы в 2020 году, с которой уплачиваются страховые взносы ПФР, равна 1 292 000 руб. Данные по предельной величине в 1С хранятся в специальном регистре сведений Предельная величина базы страховых взносов : кнопка Главное меню — Все функции — Регистры сведений .

Иванов И. И. за 4 месяца 2020 года получил доход: 427 000 руб. * 4 = 1 708 000 руб.

Величина превышения предельной величины = 1 708 000 руб. – 1 292 000 руб. = 416 000 руб.

Полученную сумму превышения предельной величины 416 000 руб. программа распределяет пропорционально между двумя тарифами расчета:

- Основной тариф страховых взносов — 12 130 руб. (МРОТ);

- Для малого и среднего предпринимательства — 414 870 руб. (сумма дохода за апрель без МРОТ: 427 000 руб. – 12 130 руб.)

Формула пропорции для распределения величины превышения предельной величины по используемым тарифам:

Рассчитываемые коэффициенты пропорции для вычисления суммы превышения:

- Коэф. МСП — 97,15925058548% (414 870 руб. / 427 000 руб. * 100%);

- Коэф. Основного тарифа — 2,8407494145% (12 130 руб. / 427 000 руб. *100%).

Программа не округляет результат вычисленных значений коэффициентов. Округление приведет к искажению итогового результата расчета страхового взноса в ПФР.

Используя полученные коэффициенты, программа распределяет сумму превышения предельной величины, с которой уплачиваются страховые взносы в ПФР, следующим образом:

- Основной тариф страховых взносов —404 182,48 руб. (416 000 руб. * 97,15925058548 %);

- Для субъектов малого и среднего предпринимательства — 11 817,52 руб. (416 000 руб. * 2,8407494145 %).

Расчет страхового взноса ПФР для МСП

Для плательщиков, указанных в пп. 1 п. 1 ст. 419 НК РФ, применяются следующие тарифы страховых взносов:

Основной тариф страховых взносов :

- 22% — в пределах установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование;

- 10% — свыше установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование.

Тариф Для малого и среднего предпринимательства :

- 10% — в пределах установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование;

- 10% — свыше установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование.

Расчет страхового взноса ПФР:

Основной тариф страховых взносов :

- Облагаемая база — 312,48 руб. (12 130,00 руб. – 11 817,52 руб.);

- ПФР (до превышения) — 68,75 руб. (312,48 руб. * 22%);

- ПФР (с превышения) — 41 600 руб. (416 000 руб.* 10%).

Для малого и среднего предпринимательства :

- Облагаемая база — 10 687,52 руб. (414 870,00 руб. – 404 187,52 руб.);

- ПФР (до превышения) — 1 068,75 руб. (10 687,52 руб. * 10%);

- ПФР (с превышения) — 0 руб.

Итоговая сумма начисленного страхового взноса в ПФР:

- 42 737,50 руб. (1 068,75 руб. + 41 600 руб. + 68,75 руб.).

Проверить расчет страховых взносов можно в отчете Анализ взносов в фонды : раздел Зарплата и кадры — Отчеты по зарплате .

Проверить итоговый расчет можно в отчете Налоги и взносы (кратко) : раздел Зарплата и кадры — Отчеты по зарплате .

По порядку исчисления страховых взносов в ПФР с суммы превышения предельной величины дохода фирма 1С отправила официальный запрос. Возможно, после получения ответа алгоритм расчета доработают.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Понижение ставки страховых взносов с 30% до 15% для МСП с апреля 2020Нашли себя в реестре МСП? Значит, имеете право на пониженные.

- Настройка учетной политики по НУ в 1С: Страховые взносыНачисление страховых взносов в большинстве случаев производится автоматически и не.

- Как составить реестр работников старше 65 лет для ФСС за все периоды с 06 апреля до окончания режима самоизоляцииРассмотрим, как и какими сведениями в 1С:Бухгалтерия заполнить реестр работников.

- Загрузка ЭЛН по карантину для сотрудников старше 65 лет в 1С БПНа работников старше 65 лет, находящихся на самоизоляции, оформляются больничные.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Антикарантин БП / Настройки по страх.взносам / Порядок расчета и уплаты / Расчет зарплаты / Самое важное Бухгалтерия |

| Объекты / Виды начислений: | |

| Последнее изменение: | 29.05.2020 |

(4 оценок, среднее: 4,00 из 5)

Все комментарии (5)

Данный материал по 1С:Бухгалтерия. Если есть вопросы по ЗУП, то задайте их, пожалуйста, в Личном кабинете или по ссылке Задать вопрос по 1С в шапке сайта.

По поводу проверки — это временное поведение отчета. Проблема зарегистрирована.

Пока по прежнему ждем официальных разъяснений по этой теме от Минфина или ФНС.

Вы можете написать свои пожелания разработчикам v8@1c.ru Чем больше обращений по конкретным темам, тем быстрее разработчики дорабатывают функционал.

Добрый день.

В статье указано следующее:

Основной тариф страховых взносов —404 182,48 руб. (416 000 руб. * 97,15925058548 %) — используется коэффициент, который был выведен ранее для СМП.

Для субъектов малого и среднего предпринимательства — 11 817,52 руб. (416 000 руб. * 2,8407494145 %). Здесь используется коэффициент для основного тарифа.

Это верно? или в статье допущена ошибка?

Данная статья относится к тому периоду, пока не было последних обновлений, когда вышли КС. Сейчас алгоритм в программе уже другой. Он учитывает разъяснения ФНС в виде КС.

Мария, подскажите, пожалуйста, на сайте есть статья с актуальным алгоритмом?

Этот материал делали, когда было не понятно в принципе, как рассчитывать взносы. И хотелось понять, а что же происходит в программе.

Сейчас есть КС. Необходимости именно так проверять особой нет.

Можно посмотреть семинары по зарплатной отчетности за 1 полугодие 2020 для того, чтобы в алгоритмах разобраться.

И самое главное — заполнять отчетность только на актуальном релизе программы.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Читайте также: