Взносы пфр начисляются нарастающим итогом

Как начислять страховые взносы в 2019 году

Все страховые взносы – на ОПС, ОМС, ВНиМ и травматизм считайте на последнее число месяца отдельно по каждому работнику и каждому виду взносов (п. 1 ст. 421, п. 1 ст. 431 НК РФ):

Вносы за месяц = База по взносам X тариф X – взносы, начисленные с начала года по предшествующий месяц

Тариф взносов на ОПС – 22%, на ОМС – 5,1%, на ВНиМ – 2,9% (ст. 426 НК РФ). Тариф взносов на травматизм зависит от вашего основного вида деятельности.

В базу включайте выплаты, начисленные работнику с начала года. Заработок по предыдущему месту работы в базе не учитывайте (Письмо Минтруда от 12.11.2015 N 17-4/ООГ-1569).

В базу для расчета взносов на ВНиМ включайте все облагаемые выплаты, не превышающие предельной величины – 865 000 руб.

В базу для расчета взносов на ОПС включайте все облагаемые выплаты. Но выплаты, превышающие предельную величину – 1 150 000 руб., облагайте по тарифу 10%.

В базу для расчета взносов на ОМС и на травматизм включайте все облагаемые выплаты. Предельной базы по ним нет.

Лимиты по взносам в 2019 году: таблица

Далее приводим значения базы по страховым взносам в 2019 году в таблице. Также вы можете сравнить их в 2018 годом.

| Взносы | Лимит начисления страховых взносов | Тариф | |

|---|---|---|---|

| 2018 | 2019 | ||

| Пенсионные взносы (общие тарифы) | До 1 021 000 | До 1 150 000 | 22% |

| Свыше 1 021 000 | Свыше 1 150 000 | 10% | |

| Взносы на случай болезни и материнства | До 815 000 | До 865 000 | 2,9% |

| Свыше 815 000 | Свыше 865 000 | – | |

| Медицинские взносы | Предельная база отсутствует | 5,1% | |

| Взносы в ПФР по дополнительному тарифу | от 0 до 9% | ||

| Взносы на травматизм | от 0,2 до 8,5% | ||

Пример применения базы 2019

Данные для расчета: оклад работника – 120 000 рублей. В 2019 году организация применяет общие тарифы (ПФР – 22% и 10%, ФСС – 2,9%, ФФОМС – 5,1%). Тариф ФСС на случай травматизма – 0,2%. Сумма, превышающая предельную величину в 2019 году: ПФР – 1 150 000 рублей, ФСС – 865 000 рублей.

Рассчитаем взносы в ПФР с лимитом 1 150 000 руб.

| Месяц | Облагаемый взносами годовой доход нарастающим итогом, руб. | Сумма взносов, руб. | ||

|---|---|---|---|---|

| В пределах базы | Сверх базы | По ставке 22% | По ставке 10% | |

| 1 | 120 000 | – | 26 400 | – |

| 2 | 240 000 | – | 26 400 | – |

| 3 | 360 000 | – | 26 400 | – |

| 4 | 480 000 | – | 26 400 | – |

| 5 | 600 000 | – | 26 400 | – |

| 6 | 720 000 | – | 26 400 | – |

| 7 | 840 000 | – | 26 400 | – |

| 8 | 960 000 | – | 26 400 | – |

| 9 | 1 080 000 | – | 26 400 | – |

| 10 | 1 150 000 | 50 000 | 12 000 | |

| 11 | 1 150 000 | 170 000 | 12 000 | |

| 12 | 1 150 000 | 280 000 | 12 000 | |

Рассчитаем взносы с условным лимитом ФСС 865 000 рублей

| Месяц | Облагаемая взносами зарплата нарастающим итогом, руб. | Сумма взносов, руб. (ставка 2,9 %) |

|---|---|---|

| 1 | 120 000 | 3480 |

| 2 | 240 000 | 3480 |

| 3 | 360 000 | 3480 |

| 4 | 480 000 | 3480 |

| 5 | 600 000 | 3480 |

| 6 | 720 000 | 3480 |

| 7 | 840 000 | 3480 |

| 8 | 960 000 (облагается только 865 000) | 2755 |

| 9 | не начисляются | |

| 10 | ||

| 11 | ||

| 12 |

Рассчитаем медицинские взносы

Платежи в ФФОМС в 2019 году начисляют со всех выплат

| Месяц | Облагаемая взносами зарплата, руб. | Сумма взносов, руб. (ставка 5,1 %) |

|---|---|---|

| 1 | 120 000 | 6120 |

| 2 | 120 000 | 6120 |

| 3 | 120 000 | 6120 |

| 4 | 120 000 | 6120 |

| 5 | 120 000 | 6120 |

| 6 | 120 000 | 6120 |

| 7 | 120 000 | 6120 |

| 8 | 120 000 | 6120 |

| 9 | 120 000 | 6120 |

| 10 | 120 000 | 6120 |

| 11 | 120 000 | 6120 |

| 12 | 120 000 | 6120 |

| ИТОГО | 1 440 000 | 73 440 |

Рассчитаем взносы на травматизм

Тарифы на страхование от несчастных случаев на производстве в 2019 году определяют в зависимости от класса профессионального риска. Предельная база не устанавливается, поэтому взносы надо начислять на все выплаты.

| Месяц | Облагаемая взносами зарплата, руб. | Сумма взносов, руб. |

|---|---|---|

| 2 | 120 000 | 240 |

| 3 | 120 000 | 240 |

| 4 | 120 000 | 240 |

| 5 | 120 000 | 240 |

| 6 | 120 000 | 240 |

| 7 | 120 000 | 240 |

| 8 | 120 000 | 240 |

| 9 | 120 000 | 240 |

| 10 | 120 000 | 240 |

| 11 | 120 000 | 240 |

| 12 | 120 000 | 240 |

| ИТОГО | 1 440 000 | 2880 |

Страховые взносы – это обязательный сбор, который должны платить все организации, ИП, а также нотариусы, адвокаты и физические лица, которые нанимают для выполнения какой-либо работы других физлиц.

Обязательные виды страхования:

- От несчастных случаев на производстве и профессиональных заболеваний.

Пенсионные, медицинские и социальные страховые взносы с 2017 года администрирует ФНС России, поэтому их перечисляют в ИФНС, а оттуда они распределяются по фондам. Нормативная информация по этим взносам содержится в Главе 34 Налогового кодекса России.

Страховые взносы от несчастных случаев остались в компетенции Фонда социального страхования, поэтому их платят в ФСС напрямую. Регулирующий нормативный документ – Федеральный закон 125-ФЗ от 24.07.98г.

Какие страховые взносы платят работодатели

Это зависит от того, как оформлены отношения работника с работодателем – трудовым договором (то есть сотрудник числится в штате) или гражданско-правовым (оказывает по договору какие-либо услуги).

Если сотрудник работает по трудовому договору, работодатель обязан за свой счет платить за него страховые взносы на все перечисленные виды обязательного страхования.

База для начисления страховых взносов – доход сотрудника до налогообложения (включая доход натуральной форме) за минусом некоторых необлагаемых видов выплат. Базу для начисления страховых взносов считают нарастающим итогом ежемесячно.

Ставки страховых взносов и лимиты, действующие в 2018 году:

- пенсионное страхование – 22%. При достижении годового дохода сотрудника 1 021 000 руб. ставка до конца года снижается до 10%;

- медицинское страхование – 5,1%;

- социальное страхование – 2,9%. При достижении годового дохода сотрудника 815 000 руб. взносы до конца года больше не начисляются;

- от несчастных случаев – от 0,2% до 8,5% (зависит от класса профессионального риска).

Если работодатель привлек работника по гражданско-правовому договору, обязательными будут только пенсионные и медицинские страховые взносы по тем же ставкам.

Такие же правила действуют для договоров авторского заказа, издательских лицензионных договоров, отчуждения исключительного права или предоставления права использования произведений науки, искусства, литературы.

Работодатель может включить в договор ГПХ пункт о страховых взносах на другие виды страхования, и платить их добровольно.

Какие страховые взносы платят индивидуальные предприниматели

Все ИП в обязательном порядке платят за себя только пенсионные и медицинские страховые взносы, но для них устанавливаются свои значения.

Так, за 2018 год каждый предприниматель должен заплатить 32 385 рублей, из них 26 545 пенсионные страховые взносы, 5 840 – медицинские.

Это фиксированная сумма, которая не зависит от доходов ИП. На каждый год правительство устанавливает новую сумму фиксированных платежей.

Если годовой доход ИП составил больше, чем 300 тысяч рублей, с суммы превышения ему нужно перечислить еще 1% на пенсионное страхование в срок до 1 июля следующего года.

В сумме все страховые взносы предпринимателя за себя не должны быть больше 8-кратного платежа на пенсионное страхование, действующего в отчетном году.

За счет фиксированных и дополнительных страховых взносов предприниматели могут уменьшить налоги.

ИП, которые привлекают наемных работников, обязаны отчислять за них страховые платежи по тем же правилам и ставкам, что и организации.

Отчетность по страховым взносам

По страховым взносам за себя для ИП никакой отчетности не предусмотрено. А вот и юридические лица, и ИП с сотрудниками, должны ежеквартально сдавать отчеты:

- Единый расчет по страховым взносам – в налоговую инспекцию;

- 4-ФСС – в Фонд социального страхования.

Рассчитать страховые взносы, заплатить их, заполнить и сдать отчетность вам поможет интернет-бухгалтерия Мое Дело. Все операции в сервисе автоматизированы, поэтому вы не ошибетесь.

Перед самыми майскими праздниками ФНС выпустила письмо от 29 апреля 2020 г. № БС-4-11/7300@, в котором пояснила, на что нужно обратить внимание при расчете страховых взносов по пониженному тарифу. Разберем по-порядку, что именно, налоговики считают самым важным.

С 1 апреля в малом бизнесе пониженные страховые взносы применяются в отношении выплат, которые превышают МРОТ. Тарифы составляют: на ОПС - 10% (с предельной величины базы для исчисления страховых взносов и с суммы ее превышения); на ОСС на случай временной нетрудоспособности и в связи с материнством - в размере 0%, на ОМС - в размере 5% (в совокупности - 15%).

Акценты в разъяснениях от ФНС

В письме выделены два момента.

Первый акцент от налоговиков касается северных надбавок.

В районах Крайнего Севера и приравненных к ним местностях субъекты МСП исчисляют страховые взносы с выплат, определяемых с учетом районных коэффициентов и процентных надбавок. Суммы превышения, облагаемые по пониженным тарифам страховых взносов, определяются исходя из величины МРОТ, установленного на начало расчетного периода.

Если выплата рассчитана с учетом районных коэффициентов и процентных надбавок, сумма, получившаяся выше федерального МРОТ, считается превышением МРОТ и облагается взносам по пониженным тарифам. То есть, тарифами под 30% облагается только федеральный МРОТ 12130 рублей. Эта сумма не увеличивается ни на районные коэффициенты, ни на северные надбавки.

Ранее мы писали:

Второй момент связан со сроками применения пониженных тарифов.

Право на применение пониженных тарифов появляется с 1-го числа месяца, в котором компания внесена в реестр МСП, но не ранее чем с 1 апреля 2020 года.

Право на применение пониженного тарифа теряется с 1-го числа месяца, в котором организацию исключили из реестра МСП.

Ранее по этому вопросу выходило иное разъяснение. Но, теперь все исправлено и руководствоваться нужно письмом от 29 апреля 2020 г. № БС-4-11/7300@

Какой алгоритм расчета взносов представила ФНС

Налоговики напоминают, что статьей 421 НК РФ установлено, что база для исчисления страховых взносов, определяется по истечении каждого календарного месяца, как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в статье 422 Кодекса.

Алгоритм от ФНС можно выглядит следующим образом

Расчет страховых за январь: база за 1 месяц x 30% (суммарный тариф).

Расчет страховых взносов за февраль: база за 2 месяца x 30% – взносы, начисленные за январь.

Расчет страховых взносов за март: база за 3 месяца x 30% – взносы, начисленные зв январь и февраль.

Расчет страховых взносов за апрель: база (за 3 месяца) x 30% + выплаты МРОТ x 30% + (база (за 4 месяца) – база (за 3 месяца) – выплаты МРОТ) x 15% – взносы, исчисленные за январь – март;

Расчет страховых взносов за май: база (за 3 месяца) x 30% + выплаты МРОТ за 2 месяца x 30% + (база (за 5 месяцев) – база (за 3 месяца) – выплаты МРОТ за 2 месяца) x 15% – страховые взносы, исчисленные за январь – апрель;

Посмотрите, как этот алгоритм выглядит в таблице от ФНС:

Если вам удобнее считать за каждый месяц, а не нарастающим итогом, как в алгоритме ФНС, считайте так. Оба способа, по нарастающей и за каждый месяц, дадут одинаковый результат.

Важно учесть, что еще нет разъяснений от налоговиков о том, как меняется алгоритм после того, когда превышена предельная база по страховых взносам. Предельные базы, как известно, установлены для взносов в ПФР и ФСС и они тоже влияют на расчет. Предельные базы по ФСС – 912 тысяч рублей, по ПФ – 1,292 млн.

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Во II квартале компании из реестра малого и среднего бизнеса из пострадавших отраслей применяли нулевой тариф по взносам. В преддверии отчётности за 9 месяцев у бухгалтеров возникают вопросы, нужно ли исключать из расчётов базу за II квартал, какие подразделы РСВ заполнять и как. Разбираемся со взносами и приводим образцы заполнения расчёта.

- Расчёт взносов за 9 месяцев

- Особенности заполнения РСВ за 9 месяцев

Расчёт взносов за 9 месяцев

Базу за II квартал нельзя исключать из расчётов. Дело в том, что база учитывается по каждому физлицу нарастающим итогом с начала года. Это позволяет отследить момент, когда она превысит предельную величину. Сколько тарифов применяется в расчётном периоде, не имеет значения.

Если речь идёт о субъекте МСП, то при исчислении взносов за 9 месяцев он может применять пониженный тариф (Федеральный закон от 01.04.2020 № 102-ФЗ). Считать можно по формулам, которые предложила налоговая (письмо ФНС от 29.04.2020 БС-4-11/7300@). В третьем столбце мы показали, как эти формулы можно представить с учётом нулевых тарифов за II квартал.

| За какой период считаем страховые взносы | Формула | Как можно представить формулу с учётом нулевого тарифа за II квартал |

|---|---|---|

| Июль | База (за 3 месяца) х 30% + выплаты МРОТ за 4 месяца х 30 % + (База (за 7 месяцев) – База (за 3 месяца) – выплаты МРОТ за 4 месяца) х 15 % – страховые взносы, исчисленные за январь–июнь | База (за 3 месяца) х 30% + База (апрель-июнь) х 0 % + выплаты МРОТ за 1 месяц х 30 % + (База (за 7 месяцев) – База (за 3 месяца) - База (апрель–июнь) – выплаты МРОТ за 1 месяц) х 15% - страховые взносы, исчисленные за январь–июнь |

| Август | База (за 3 месяца) х 30% + выплаты МРОТ за 5 месяцев х 30 % + (База (за 8 месяцев) – База (за 3 месяца) – выплаты МРОТ за 5 месяцев) х 15 % – страховые взносы, исчисленные за январь–июль | База (за 3 месяца) х 30 % + База (апрель-июнь) х 0 % + выплаты МРОТ за 2 месяца х 30% + (База (за 8 месяцев) – База (за 3 месяца) – База (апрель–июнь) – выплаты МРОТ за 2 месяца) х 15% – страховые взносы, исчисленные за январь–июль |

| Сентябрь | База (за 3 месяца) х 30% + выплаты МРОТ за 6 месяцев х 30% + (База (за 9 месяцев) – База (за 3 месяца) – выплаты МРОТ за 6 месяцев) х 15 % – страховые взносы, исчисленные за январь–август | База (за 3 месяца) х 30% + База (апрель-июнь) х 0 % + выплаты МРОТ за 3 месяца х 30 % + (База (за 9 месяцев) – База (за 3 месяца) – База (апрель–июнь) – выплаты МРОТ за 3 месяца) х 15 % – страховые взносы, исчисленные за январь–август |

Пример расчёта

Предположим, с января по март работник получал по 40 000 рублей в месяц. А с апреля по сентябрь ему платили только МРОТ плюс районный коэффициент, то есть всего по 13 949,50 рублей в месяц.

Взносы на ОПС за июль

(40 000 х 3) х 22 % + (13 949,50 х 3) х 0 % + 12 130 х 22 % + (175 798 — 120 000 – 41 848,50 – 12 130) х 10 % - 26 400 — 0 = 26 400 + 0 + 2668,60 + 181,95 — 26 400 — 0 = 2 850,55

Взносы на ОПС за август

(40 000 х 3) х 22% + (13 949,50 х 3) х 0 % + (12 130 х 2) х 22 % + (189 747,50 — 120 000 — 41 848,50 — 12 130 х 2) х 10 % – 26 400 — 0 — 2 850,55 = 2 850,55

Взносы на ОПС за сентябрь

(40 000 х 3) х 22 % + (13 949,50 х 3) х 0 % + (12 130 х 3) х 22 % + (203 697 — 120 000 – 41 848,50 – 12 130 х 3) х 10 % – 26 400 — 0 — 5 701,10 = 2 850,55

Особенности заполнения РСВ за 9 месяцев

В расчёт по страховым взносам нужно включить столько приложений 1 и 2 к разделу 1, сколько тарифов применено в расчётном периоде. В персонифицированных сведениях должно быть соответствующее количество строк подраздела 3.2.1 (п. 5.4, 10.1 и 20.18 Порядка заполнения расчета по страховым взносам, утв. приказом ФНС от 18.09.2019 № ММВ-7-11/470@). В приведенном примере с начала года применено три тарифа, в последние три месяца — два тарифа.

Также в расчёте должны выполняться контрольные соотношения (далее — КС). В частности, плательщикам, которые применяют пониженный тариф по 102-ФЗ, нужно проследить, что если в подразделе 3.2.1 указан код «МС», то в подразделе 3.2.1 с кодом «НР» значение в строке 150 должно быть равно МРОТ (КС 1.197, см. письма ФНС от 29.05.2020 № БС-4-11/8821@ и от 23.06.2020 № БС-4-11/10252@).

Таким образом, в разделе 3 должно быть заполнено два подраздела 3.2.1. Первый — с кодом категории «НР», где база в строке 150 = 12 130 рублей:

Второй подраздел 3.2.1 в разделе 3 заполняется с кодом категории «МС», база указывается в размере выплаты, превышающей МРОТ:

В раздел 1 нужно включить по три приложения 1 и 2.

Первое — с кодом тарифа «01», где графа 1 заполнена с учётом сумм первого квартала, в графах 2-4 выплаты и база равные МРОТ. Вот как его заполнить:

Второе приложение — с кодом тарифа «20», с суммами за последние три месяца (июль–сентябрь) свыше МРОТ. Вот образец:

Третье приложение — с кодом тарифа «21», где заполнена только графа 1. В ней нужно указать суммы за апрель–июнь. Вот пример заполнения:

Если организация не воспользуется правом на пониженный тариф по 102-ФЗ, то взносы с июля нужно начислить по основному тарифу, то есть без разделения базы на МРОТ и выше. В этом случае в РСВ за 9 месяцев не нужно будет заполнять подраздел 3.2.1 с кодом МС в разделе 3, а в раздел 1 нужно включить по два приложения 1 и 2 — с кодами «01» и «21».

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

С 1 апреля 2020 по 31 декабря 2020 года Федеральный закон от 01.04.2020 № 102-ФЗ установил пониженные страховые тарифы (15%) для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства. Такие льготные тарифы продолжат свое действие с 1 января 2021 года на основании обновленной ст.427 НК РФ.

Разберемся кто и как может применять новые тарифы.

Новые тарифы

Тарифы применяются с 1 апреля 2020 г. в отношении выплат, начисленных в пользу застрахованных лиц (работодателями).

Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ (далее — Закон N 209-ФЗ) исчисляют страховые взносы по льготному тарифу только в части выплат, которые по итогам календарного месяца превышают сумму федерального МРОТ на начало года (10% на ОПС, в ФСС — 0%, ОМС — 5%). С суммы выплат равной или менее МРОТ страховые взносы начисляются по общеустановленному тарифу (для работников общий размер тарифа— 30%).

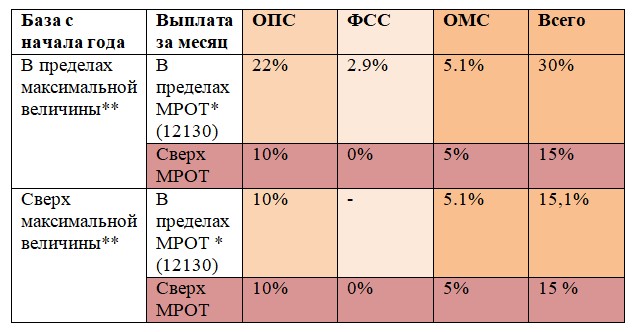

Тарифы страховых взносов, применяемых с 1 апреля 2020 г. приведены в Таблице.

Таблица. Тарифы страховых взносов с 01.04.2020 по 31.12.2020 для субъектов малого и среднего предпринимательства.

* На 01.01.2020 МРОТ 12130 руб.

**Предельная база на ОПС- 1 292 000 руб., по ФСС — 912 000 руб.

Кто может применять?

Напомним, что к субъектам малого и среднего предпринимательства относятся организации и ИП, отнесенные в соответствии с условиями Закона N 209-ФЗ, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п.1 ст.3 Закона N 209-ФЗ). Соответственно льготные тарифы могут применять только организации или ИП, внесенные в Реестр.

Сведения из Реестра можно получить на сайте ФНС РФ

Как исчислять?

Льготные страховые тарифы применяются в отношении «части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода» (п.1 ст. 5 и ст.6 Федерального закона от 01.04.2020 N 102-ФЗ).

Поэтому для расчета страховых взносов нужно взять сумму федерального минимального размера оплаты труда на начало отчетного периода, т.е. на начало календарного года (п.1 ст.423 НК РФ). На 01.01.2020 года федеральный МРОТ установлен в размере 12 130 руб. Соответственно по пониженным тарифам облагается разница между суммой выплат начисленных в пользу физического лица по итогам календарного месяца и 12130 руб.

Обратите внимание! Региональный МРОТ, а также региональные повышающие коэффициенты не имеют значения для расчета страховых взносов.

Пример. ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС.

Страховые взносы должны быть начислены так:

По тарифам: 22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС с суммы 12130 руб. — всего 3639 руб.

По тарифам: 10% на ОПС, 0 % в ФСС и 5 % на ОМС с суммы превышающей 12130 руб., т.е. с 10000 руб. (22130-12130) — всего 1500 руб.

Общая сумма страховых взносов — 5139 руб. (3639+1500).

Таким образом, для расчета страховых взносов нужно взять сумму выплат, начисленных в пользу физического лица (застрахованного) по итогам календарного месяца. Если общая сумма выплат с начала года не превышает максимальную величину базы по взносам на ОПС или (и) в ФСС, то с суммы до или равной 12130 руб. в 2020 году начисляем взносы по общему тарифу (22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС), с суммы выплат, превышающей 12130 руб. за месяц начисляем взносы по льготному тарифу 10% на ОПС, 0 % в ФСС и 5 % на ОМС.

Обратите внимание! По мнению автора, не имеет значение на полную или неполную ставку оформлен работник. Т.е. для расчета страховых взносов важна только величина (цифра) МРОТ, установленного федеральным законом на начало года, тем более, что льготные тарифы применяются не только к выплатам в пользу работников, но и иных застрахованных лиц.

Например, к выплатам по договорам подряда, к которым требования о минимальной оплате труда не применимы.

Соответственно, если работник оформлен на 0.5 ставки и ему начислено, например, 20000 руб. за календарный месяц, то в пределах максимальных величин базы по страховым взносам: сумма 12130 руб. будет облагаться по общеустановленным тарифам (30%), а сумма 7870 руб. (20000-12130) по льготным тарифам (15%).

С какого месяца применять?

Как уже говорилось, новые тарифы для субъектов малого и среднего предпринимательства применяются с 1 апреля 2020 года.

Напомним, что согласно п.1 ст.421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца, как сумма выплат и иных вознаграждений, предусмотренных п.1 ст.420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в ст. 422 НК РФ.

При этом дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в пользу работника (п.1 ст.424 НК РФ). Минфин РФ разъясняет, что дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в бухгалтерском учете (Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Поскольку заработная плата работникам начисляется в бухгалтерском учете на последний день каждого календарного месяца, по мнению автора, к заработной плате, начисленной за март 2020 года, должны применяться прежние (нельготные) тарифы.

В тоже время, если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадет в базу по страховым взносам в апреле, т.е. уже под действие льготного тарифа (См. Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Также напомним, что выплаты по гражданско-правовому договору включаются в базу для начисления страховых взносов после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг), т.е. также по дате начисления выплат в бухгалтерском учете (письмо Минфина России от 21.07.2017 N 03-04-06/46733).

Из-за коронавируса малому и среднему бизнесу снизили ставку страховых взносов. Общая ставка для всех видов страхования — 30%, но с суммы, которая превышает МРОТ, можно платить только 15%.

Эта льгота уже работает, но касается не любого бизнеса. Вот кто может сэкономить на взносах и как все посчитать.

О каких взносах речь

Компании и ИП, у которых есть наемные работники, должны платить с их зарплат взносы на разные виды страхования: социальное, медицинское, пенсионное. Эти взносы — за счет работодателя, из зарплаты работника их не вычитают.

Если работнику начислено 40 тысяч рублей, значит, работодателю он обходится минимум в 52 тысячи. За счет этих взносов у работника копится пенсия, его бесплатно лечат в поликлинике и оплачивают ему больничный.

Для каждого вида взносов установлена своя ставка. По общим правилам они такие:

- на пенсионное страхование — 22%;

- на медицинское страхование — 5,1%;

- на социальное страхование — 2,9%.

Всего без учета взносов на травматизм получается 30%. Для некоторых взносов установлены предельные базы, после которых ничего не начисляется. Еще есть льготы, когда взносы можно платить по сниженной ставке. Но это никак не связано с пандемией и мерами господдержки — это обычные нормы налогового кодекса.

С 1 апреля 2020 года появилась новая льгота именно из-за пандемии: с тех сумм, что превышают МРОТ, ставка взносов составит не 30%, а 15%. Ее сохранят и на 2021 год — то есть такая норма станет постоянной.

В 2020 году МРОТ — 12 130 Р .

Кого касается снижение взносов

Льготу могут использовать только ИП и компании, которые относятся к малому и среднему бизнесу. То есть те, что есть в реестре МСП. Попадают туда по определенным критериям, без заявлений. Проверить свой статус можно через специальный сервис по ИНН.

Привязки к пострадавшим отраслям для этой льготы нет. Главное — быть малым или средним бизнесом, а заниматься можно чем угодно. Льгота применяется, даже если бизнес вообще не пострадал от пандемии и ограничений.

В чем суть льготы

С той суммы зарплаты, что превышает МРОТ, ставка взносов будет ниже обычной. То есть с МРОТ нужно платить 30%, а с превышения — 15%.

Как изменятся ставки с учетом льготы

| Вид страхования | Ставка в пределах МРОТ | Ставка с превышения |

|---|---|---|

| Пенсионное | 22% | 10% |

| Медицинское | 5,1% | 5% |

| Социальное | 2,9% | 0% |

Для взносов на травматизм ничего не меняется. Взносы свыше предельной базы тоже нужно платить на прежних условиях.

Взносы за январь — март 2020 года нужно считать как обычно. Снижение ставки действует только для взносов начиная с апреля.

Как рассчитать пенсионные взносы с учетом льготы

Льгота поможет сэкономить, но усложнит расчеты. Для пенсионного страхования нужно не только делить зарплату на части в пределах месяца, но и следить за предельной величиной нарастающим итогом с начала года. В 2020 году предельная величина для пенсионных взносов — 1,292 млн рублей.

Взносы до предельной суммы. Следите за предельной величиной с начала года по каждому работнику. Пока она не превысит 1,292 млн рублей в 2020 году, каждый месяц нужно сравнивать зарплату с МРОТ.

Как считать взносы до предельной величины

| База для начисления взносов | Ставка взносов на ОПС |

|---|---|

| Часть зарплаты в пределах МРОТ | 22% |

| Сумма, которая превышает МРОТ | 10% |

Например, у менеджера зарплата 30 000 Р в месяц. С учетом апреля он заработал с начала года 120 000 Р — это меньше предельной величины. С 12 130 Р работодатель заплатит 22% взносов на пенсионное страхование — 2669 Р . А с суммы превышения, то есть с 17 870 Р , — 10%, что составит 1787 Р . Общая сумма взносов на ОПС за апрель за этого менеджера составит 4456 Р . А экономия с учетом льготы — 2144 Р .

Взносы сверх предельной величины. Когда доход работника нарастающим итогом с начала года превысит в 2020 году 1,292 млн рублей, вся сумма превышения будет облагаться пенсионными взносами по ставке 10%. Так было и до пандемии.

подп. 1 п. 2 ст. 425 НК РФ

В том месяце, когда случится превышение предельной величины, сумму зарплаты в ее пределах еще нужно будет поделить на МРОТ и льготную часть, а на остаток — начислить взносы по общим правилам.

Как рассчитать медицинские взносы с учетом льготы

Для взносов на медицинское страхование предельной величины нет. Их платят с любого дохода — даже если нарастающим итогом он больше 3 млн или, например, 5 млн рублей.

Начиная с апреля 2020 года для расчета взносов на ОМС нужно делить зарплату на две части:с 12 130 Р платят 5,1% взносов, а с превышения — 5%.

Сумму к уплате на апрель нарастающим итогом нужно считать так:

(Вся зарплата с января по март + Часть зарплаты в пределах МРОТ) × 5,1% + Часть зарплаты свыше МРОТ × 5% − Взносы, уплаченные с начала года.

Например, для менеджера с зарплатой 30 000 Р расчет за апрель будет таким: 12 130 Р × 5,1% + (30 000 Р − 12 130 Р ) × 5% = 1512 Р .

Это при условии, что за январь — март взносы уплачены в полном объеме месяц в месяц. Экономия с учетом пониженной ставки — 18 Р .

Как рассчитать взносы на социальное страхование с учетом льготы

Для взносов по временной нетрудоспособности и в связи с материнством тоже есть предельная величина — в 2020 году это 912 000 Р с начала года. С той суммы дохода, что превышает эту величину, взносы на социальное страхование вообще не платятся.

В этом отличие от пенсионных: там сверх предельной величины надо платить взносы по сниженной ставке, а на ВНиМ не нужно платить ничего. Это обычный порядок, который был и до пандемии.

Взносы до предельной величины. С суммы в пределах МРОТ нужно заплатить 2,9%, а с превышения — 0%.

Для менеджера с зарплатой 30 000 Р взносы без учета льготы составляли 870 Р в месяц, а с льготой — 352 Р . Экономия — 518 Р .

Взносы сверх предельной величины. Если доход работника с начала года превысит 912 000 Р , взносы на социальное страхование с суммы превышения начислять вообще не будут. Для всех страхователей, а не только для МСП.

Как учитывать районные коэффициенты и надбавки

В 2020 году МРОТ на федеральном уровне составляет 12 130 Р . В некоторых районах есть надбавки — то есть там минимальная зарплата должна быть выше федерального МРОТ. Но эти надбавки и коэффициенты не увеличивают МРОТ при разделении зарплаты для расчета взносов.

Даже для работников на Крайнем Севере или в Екатеринбурге, где есть районные коэффициенты, из ежемесячного дохода нужно вычитать федеральный МРОТ — 12 130 Р . А на весь остаток взносы начисляют по льготной ставке.

Если предприятие попало в реестр МСП позже 1 апреля

Льготная ставка используется с первого числа того месяца, когда компания попала в реестр МСП. Если это случилось в мае, взносы можно уменьшать с 1 мая.

Если компанию исключают из реестра, то с первого числа этого месяца взносы нужно считать как обычно, без коронавирусного снижения.

Когда нужно платить страховые взносы

Обычный срок уплаты взносов — 15 число следующего месяца. То есть 15 мая нужно заплатить взносы за апрель.

Но для МСП из пострадавших отраслей, которые были в реестре на 1 марта 2020 года, срок уплаты перенесли:

- за март — май — на 6 месяцев;

- за июнь — июль — на 4 месяца.

То есть срок уплаты взносов за апрель 2020 года — 16 ноября, за май — 15 декабря. При этом будет действовать рассрочка на год: платить можно не всю сумму, а 1/12 часть каждый месяц в течение года. Начинать такие рассроченные платежи нужно с месяца, следующего за тем, когда наступает срок уплаты с учетом переноса. Если взносы за апрель перенесли на 16 ноября, то 1/12 от этой суммы можно внести до 31 декабря.

1/12 от суммы взносов за май можно включить в платеж, который нужно внести до 31 января. И так в течение 12 месяцев.

Сейчас бизнесу из пострадавших отраслей можно рассчитать взносы, но не платить их. Возможно, платить вообще не придется: в недавнем обращении президент пообещал списать пострадавшему бизнесу все подобные платежи за второй квартал. Но документа пока нет — расскажем, когда появится.

Читайте также: