Защита отчислений в пенсионный фонд

ознакомиться

с инфографикой

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной "управляющей компании".

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) - ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

Законодательно каждый гражданин РФ по истечении трудовых лет будет получать пенсию. Но есть ряд причин, согласно которым человек захочет отказаться от пенсионных отчислений. В настоящей статье рассмотрен вопрос, можно ли законно отказаться от ежемесячной платы в Пенсионный фонд и как это сделать.

Что такое пенсионные отчисления

Бесплатно по России

Гражданин может претендовать на регулярные пенсионные выплаты от государства, когда закончится его трудовой стаж. Это возможно в том случае, если он был трудоустроен официально, а его работодатель исправно переводил средства в Пенсионный фонд. Размер пенсии по выслуге лет определяется несколькими факторами.

Среди них:

- страховой стаж;

- заработная плата;

- страховые отчисления в ПФ с места работы;

- индивидуальные накопления.

Какую часть зарплаты ежемесячно перечисляем в ПФР

В РФ существует лимит годовой заработной платы (1 021 000 рублей), которую может получать сотрудник. В пределах этих границ ставка для пенсионных отчислений будет до 22 %. Если же гражданин получает зарплаты выше предельной нормы, установленной законодательством, то с разницы страховое отчисление составит 10 %.

Для некоторых групп населения государством предусмотрен меньший процент страховых отчислений, среди них сотрудники таких организаций:

- Инновационный центр «Сколково» – 14 %;

- компании с упрощенной системой налогообложения, работающих в научной сфере для госучреждений – 13 %;

- компании УСН, чья деятельность связана с ОЭЗ – 13 %;

- организации, разрабатывающие информационные технологии – 8 %;

- компании ОЭЗ в Крыму – 6%.

Можно ли отказаться от пенсионных взносов и как это сделать

Вступившая в силу правовая реформа позволяет россиянам формировать свою пенсию двумя способами:

- работодатель за свой счет выплачивает страховые взносы сотрудника;

- гражданин самостоятельно выплачивает накопительную часть.

Первый вариант предусматривает прямую зависимость между зарплатой человека без учета налогообложения. Все выплаты осуществляются за счет предприятия. Во втором варианте гражданин может повлиять на размер будущей пенсии.

Каждый гражданин правомерен знать, что 6 % отчислений идет на содержание государственных фондов, а оставшиеся 16 % участвуют в формировании пенсии в индивидуальном порядке. 10 % состоит из фиксированной страховой части, а 6 % – из накопительной.

Государство не наделяет гражданина РФ правом отказаться от пенсионных отчислений, но он может переложить эту обязанность только на работодателя.

Основные причины для отказа

Все зарегистрированные предприниматели обязаны производить страховые отчисления в Пенсионный фонд РФ для каждого нанятого работника. Но существует накопительная часть, которую формирует сам работник. В зависимости от ситуации, сотрудник может претендовать на отказ от этой части.

Это происходит в большинстве случаев по той причине, что граждане не уверены в надежности работы ПФ.

Это объясняют следующие причины:

- Низкий уровень жизни пенсионеров в стране.

- Неоднозначная связь между страховыми отчислениями и реальными пенсионными выплатами после завершения трудового стажа.

- Если государство на протяжении жизни отдельного гражданина получало за него страховые взносы, то в случае его смерти до выхода на пенсию деньги остаются в казне, а не передаются наследникам.

- Граждане не имеют права снять средства с собственного накопительного фонда до наступления пенсионного возраста даже по уважительной причине.

- С момента основания Пенсионного фонда не зарегистрировано ни одного раза его официального аудита. Это дает основание гражданам сомневаться в его «прозрачности».

- Согласно статистическим данным, большая часть средств в ПФ ежемесячно уходит на выплату для 20 % населения. Это говорит о существенной разнице в размере пенсии для разных слоев населения.

- В регламент начисления страховых выплат постоянно вносятся изменения.

Как не платить

Как было рассмотрено выше, человек не может отказаться от страховых взносов. При этом он может претендовать на выплаты в ПФ за счет работодателя. Для этого ему нужно подать документы на отказ от накопительной части. В этом случае дополнительные инвестиции уже не смогут повлиять на размер будущей пенсии.

Процедура отказа

Гражданин, который выбрал для себя систему страховых отчислений за счет накопительной, должен написать соответствующее заявление своему работодателю и в Пенсионный фонд. В течение 12 месяцев он имеет право отозвать свое заявление.

Никаких дополнительных действий для реализации своего решения работнику осуществлять не нужно. После рассмотрения его заявления накопление пенсионных сбережений завершится автоматически.

Для тех, кто решил отказаться от накопительной системы, актуален вопрос, что станет с теми сбережениями, которые уже были сформированы до настоящего момента. Пенсионный фонд гарантирует, что все накопления будут выплачены в период назначения пенсии.

Размер будущей пенсии определяется несколькими частями, в числе которых накопительная. Гражданин РФ правомерен отказаться от накопительной составляющей в пользу фиксированной страховой. В результате накопительная часть перестанет формироваться.

Отказавшись от накопительной пенсии, вернуться к ней по истечении одного года будет уже невозможно. Поэтому заявителю необходимо тщательно обдумать свое решение перед подачей документов. Одно из преимуществ накопительной системы – это, в случае смерти гражданина, возможность передачи невыплаченного страхового пособия родственникам усопшего.

Каждый гражданин вправе получить консультацию от сотрудника ПФ по любым вопросам, касающихся страховых взносов.

Для начала процедуры сотруднику необходимо обратиться к своему работодателю с соответствующим заявлением. Перед подачей заявления на отказ от накопительной пенсии, стоит ознакомиться с основными этапами процедуры. Это позволит быстро решить вопрос в сторону заявителя.

Далее человеку предстоит пойти в ближайшее отделение ПФ. Заявление будет формироваться из следующих аспектов:

- название Пенсионного фонда;

- ФИО гражданина или доверенного лица;

- цель заявления (отказ от накопительных отчислений в пользу фиксированных страховых);

- дата, подпись.

После изучения деталей дела, работодатель заявителя продолжит выплачивать 22 % за сотрудника в ПФ. Полученные средства будут распределяться следующим образом:

- 16 % на формирование страховой пенсии;

- 6 % на содержание государственных фондов и текущие фиксированные выплаты.

Справка. В РФ официально существуют частные негосударственные пенсионные фонды. Любой россиянин по своему усмотрению может обратиться в такую организацию для формирования накопительной пенсии. Размер и периодичность взносов, а также право распоряжаться накопительным капиталом строго прописано в договоре между сторонами.

В настоящей статье изучены такие вопросы: как начисляется пенсия в РФ, почему человек может захотеть отказаться от страховых отчислений и как это сделать.

Россиянин вправе отказаться от накопительной системы в пользу фиксированной страховой пенсии. В результате размер пенсии будет зависеть от фактической зарплаты. При этом все отчисления будет осуществлять предприятие за свой счет. Это единственный законный способ избежать страховых отчислений.

Полезное видео

В видео еще больше информации по теме:

Краткое содержание:

В связи с многочисленными изменениями в законодательстве вопрос получения пенсии от государства становится все актуальнее. Поэтому граждане начинают задумываться о том, чтобы производить самостоятельные отчисления в Пенсионный фонд с целью получения дополнительных гарантий для ее назначения. Такие платежи могут добавить недостающий стаж и пенсионные баллы, тем самым давая возможность получать ежемесячные выплаты по достижении определенного возраста.

Законодательная база

Право на совершение добровольных отчислений в ПФР определено в ст. 29 Федерального закона «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ (ред. от 11.12.2018), а также в законе о дополнительных страховых взносах на накопительную пенсию № 56-ФЗ от 30.04.2008 (ред. от 27.12.2018). Поначалу вносимые суммы не влияли на стаж для назначения пенсии и имели значение только для ее размера, однако с 01.01.2015 участие в программе добровольного пенсионного страхования дает возможность включать оплачиваемый период в учитываемое время.

Кто может осуществлять самостоятельные отчисления в Пенсионный фонд

Чтобы уплачивать взносы, совсем необязательно становиться предпринимателем или получать статус самозанятого. Фактически любое физическое лицо может участвовать в добровольных правоотношениях с ПФР. В законе № 167-ФЗ указаны следующие категории населения:

-граждане России, работающие за пределами страны и желающие вносить оплату за себя;

- физлица, осуществляющие платежи за других граждан, не имеющих доходов, облагаемых страховыми взносами;

-застрахованные лица (ИП), уплачивающие фиксированные платежи, в части, превышающей размер страхового взноса;

-желающие уплачивать дополнительные денежные средства на накопительную часть пенсии (платить можно лично или через работодателя);

-физические лица, проживающие в РФ, на которых не распространяется обязательное пенсионное страхование;

-граждане, получившие статус самозанятых (т.е. применяющие налоговый спецрежим «Налог на профессиональный доход»).

Таким образом, даже при отсутствии официального дохода, периоды уплаты добровольных взносов в ПФР засчитываются в страховой стаж. Те, кто платит взносы за другое физлицо, а также те, на кого пенсионное законодательство не распространяется, подобным способом могут приобрести не более половины стажевого периода, требуемого для назначения пенсии.

Для самозанятых период уплаты войдет в страховой стаж полностью, если размер годового платежа будет не меньше фиксированного страхового взноса (пп.1 п. 1 ст. 430 НК РФ), если взнос меньше – расчет стажа производится пропорционально уплаченной сумме.

Как делать отчисления в Пенсионный фонд самому

Прежде чем отправлять деньги в ПФР, нужно заполнить и подать соответствующее заявление (для уплаты добровольных пенсионных взносов и для дополнительных взносов на накопительную пенсию заполняются разные формы). При заполнении требуется указать индивидуальный лицевой счет (СНИЛС). Если его нет, то сначала надо пройти процедуру регистрации и получить номер. Только затем подается заявление.

В бланке указывается номер СНИЛС, фамилия, имя, отчество и адрес. Есть несколько вариантов подачи документа:

-лично в отделении ПФР;

-обратившись к работодателю (по дополнительным взносам на накопительную пенсию);

-иным способом, включая направление электронной формы, например, через портал «Госуслуги».

После получения и проверки формы, не позднее 10 дней, Фонд отправит уведомление о получении, в котором укажет дату начала правоотношений или выдаст отрицательный результат с соответствующими разъяснениями и указанием причины. Если заявление было электронным, то ответ также будет электронным. После устранения недостатков документ снова примут.

Размер и даты уплаты самостоятельных отчислений в Пенсионный фонд в 2019 году

С момента регистрации заявления в Пенсионном фонде начинает учитываться стаж. Однако для его подтверждения необходима уплата взносов – в страховой стаж засчитают только оплаченные периоды. Вносить деньги на соответствующий счет нужно не позднее 31 декабря текущего года. Отправлять денежные средства частями или одной суммой сразу – решает сам плательщик. Размер годовых отчислений, направляемых гражданином, определяется самостоятельно в пределах минимального и максимального взноса:

-Минимальный размер определен исходя из МРОТ на начало года, за который уплачивается взнос, умноженный на тариф, указанный в пп. 1 п. 2 ст. 425 НК, увеличенный в 12 раз. В 2018 году и ранее МРОТ брали двукратный, но закон № 441-ФЗ от 28.11.2018 изменил это положение.

-Максимальный годовой платеж установлен в восьмикратном размере МРОТ, умноженном на тариф, и увеличенном в 12 раз.

В 2019 году МРОТ равен 11280 рублей, тариф пенсионного взноса - 22%. То есть, за 2019 год сумма минимального платежа составит 29779,20 рублей (11280 х 22% х 12). А максимальный размер составит 238233,60 рублей (8 х 11280 х 22% х 12).

Если год неполный – расчет делается пропорционально количеству полных месяцев действия соглашения с ПФР, а в неполном месяце - исходя из количества дней.

Для добровольных дополнительных взносов на накопительную пенсию ограничений нет, плательщик определяет их размер сам (в твердой сумме или в виде процента от облагаемой базы). Уплата их производится ежемесячно.

Государственное софинансирование

Для лиц, уплачивающих дополнительные взносы на накопительную часть пенсии, возможно государственное софинансирование в течение 10 лет после года начала уплаты дополнительных взносов. Но оно распространяется только на тех, кто вступил в программу до 31.12.2014 года.

Если человек уплатил за год 2000 рублей и более – государство добавит к лицевому счету такую же сумму, но не более 12000 рублей в год. Для лиц, достигших пенсионного возраста, но не обратившихся в Фонд за назначением пенсии по старости, при уплате дополнительного взноса от 2000 до 12000 рублей, софинансирование возможно до 48000 рублей в год (ст. 13 закона № 56-ФЗ).

Куда и когда платить

В территориальном отделении Пенсионного фонда можно получить образец платежного документа. В отличие от остальных взносов эти отчисления получает и контролирует сам Фонд. В платежном документе потребуется указать банковские реквизиты, КБК и ОКТМО – код территориального деления.

Сформировать платежный документ можно на сайте ПФР с помощью специального сервиса.

Рекомендуется регулярно сверять состояние расчетов с ПФР.

Руководствуясь нормами законодательства, самостоятельные отчисления в ПФР вправе осуществлять любой человек, заполнивший заявительную форму и получивший положительное ответное уведомление от ПФР. Для прекращения обязательства нужно подавать новое заявление. Направить его можно в любой день, когда физическое лицо решит о необходимости такого действия. Все уплаченные средства должны в итоге засчитываться в страховые суммы, а период уплаты – в стаж, дающий право на пенсию.

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Нет такого предприятия, которое бы не сталкивалось в своей деятельности со страховыми взносами. Несколько лет назад эти платежи назывались единым социальным налогом. К сожалению, сотрудники не уделяют должного внимания этому вопросу до того момента, пока не подойдёт время выходить на пенсию. Многие люди даже не знают, какие платежи за них уплачиваются, с каких сумм идут отчисления.

Что такое страховые взносы и для чего они нужны

Долгом каждого работодателя в нашей стране является уплата страховых взносов в Пенсионный Фонд (ПФР). Страховые взносы представляют собой обязательные отчисления, которые осуществляет работодатель из заработанных сотрудниками денег. Пенсионные взносы аккумулируются в фонде. Впоследствии при возникновении определённых ситуаций, фонд осуществляет выплату положенных сумм. Отчисления в ПФР и Фонд социального страхования гарантирует сотруднику получение пособий в связи с болезнью, в связи с материнством, получение различных льгот.

Основной закон, устанавливающий отчётность, сроки уплаты и сдачи отчётов, размер, а также льготы по страховым взносам, это Федеральный Закон 212-ФЗ «О страховых взносах», а также 34 главой НК РФ.

Кто должен платить взносы в ПФР

Взносоплательщиками выступают работодатели. В эту группу попадают:

- Различные предприятия и организации, имеющие наёмных работников, выплачивающие им заработную плату, а также оплачивающие работу по договорам подряда;

- Индивидуальные предприниматели, трудящиеся в одиночку. В эту же группу попадают нотариусы, адвокаты. Страхователи в данной категории, перечисляют взносы только за себя.

- Физические лица, без образования индивидуального предпринимателя, производящие выплаты работникам.

- Самозанятое население. Это люди, работающие исключительно «на себя», занимающиеся определёнными видами деятельности (разные косметические услуги, оказываемые на дому, деятельность фотографов, консультационная деятельность и другие).

Виды и ставки страховых взносо в

В России предусмотрено несколько видов пенсионных взносов:

- на обязательное медицинское страхование (ОМС);

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай болезни и по материнству.

Выплаты, на которые необходимо начислять страховые взносы

Страховые взносы начисляются на все виды заработка для сотрудников. Под вознаграждениями понимается заработная плата, различные виды премий, отпускные и компенсации за неиспользованный отпуск, то есть все виды оплаты труда, обозначенные в трудовом договоре.

Статья 422 НК РФ определяет перечень выплат, не облагаемые страховыми взносами. К таким выплатам относятся начисления по больничным листам, государственные пособия, различные компенсации (за исключением выплат за неотгуленный отпуск при увольнении), суточные в командировках, единоразовая матпомощь, например, в связи со смертью члена семьи сотрудника, в связи с рождением (усыновлением) ребёнка и некоторые другие.

Ставки по страховым взносам

Не для всех работодателей тарифные ставки по взносам будут идентичны. На величину ставки будет влиять и категория лица, получившего вознаграждение. Повлияет на тариф и сумма вознаграждения, выплаченного за год по сравнению с предельной базой. Максимальная сумма дохода для налогообложения устанавливается ежегодно. В 2020 году её величина установлена в сумме 1 292 000 рублей.

Соответственно, тарифная ставка для пенсионных отчислений в случае, не превышения базы составит 22%. А при доходах, свыше предельной базы, ставка будет составлять 10%. Например, если доход сотрудника до сентября месяца составил 1 292 000, то вплоть до этого момента тариф для него составит 22%. После сентября тариф для этого же сотрудника станет 10%. Размер тарифов сохраняется как для российских работников, так и для иностранных граждан. Исключением будут только высококвалифицированные специалисты.

У индивидуальных предпринимателей иная ситуация. Если речь идёт о страховых платежах за сотрудников, то для них ставка составляет 30%. Кроме того, предприниматель обязан оплатить определённый размер взноса за себя в сумме 32 448 рублей на ОПС, 8426 рублей на ОМС. Если предприниматель получает доход, превышающий 300 000 рублей, то сверх фиксированного платежа, предприниматель должен дополнительно уплатить 1% от своего дохода, но не более 259 584 рублей.

Платёж можно сделать единоразово, а можно разделить поквартально.

Пониженные тарифы применяют несколько групп налогоплательщиков:

- предприятия, деятельность которых связана с информационными технологиями.

- работодатели, оплачивающие работу членам экипажей судов.

- некоммерческие организации, работающие на упрощённой системе налогообложения (исключением являются бюджетные организации);

- предприятия, создающие анимационные продукты;

- благотворительные организации на УСН и некоторые другие.

- организации, работающие в рамках соглашений с особыми экономическими зонами.

- участники проекта «Сколково». Это предприятия, занимающиеся исследовательской деятельностью (энергосбережение, ядерные технологии, стратегические компьютерные технологии и др.)

- предприятия Крыма и Севастополя.

Все налогоплательщики, уплачивающие взносы по сниженным ставкам, указаны в статье 427 НК РФ.

Кроме перечисленных выше организаций, пониженный тариф с 01 апреля 2020 года разрешено уплачивать представителям малого и среднего бизнеса в связи карантином по короновирусу.

Дополнительные тарифы по страховым взносам

Дополнительные тарифы подлежат уплате не на всех предприятиях. Плательщики данных взносов – организации, где есть сотрудники, трудящиеся во вредных и опасных условиях. Этот вид взносов стал обязательным в 2013 году. Труд во вредных и тяжёлых условиях позволяет сотрудникам выйти на пенсию раньше срока. Речь идёт о работе в опасных и вредных условиях.

Дополнительный тариф устанавливается в зависимости от класса условий труда. Для опасных и вредных условий тарифные ставки устанавливаются от 4% до 8%.

Для условий труда, считающимися нормальными и определяются классами ниже 3, применяются исключительно основные тарифы.

Применение дополнительных тарифов, регулируется статьёй 428 главы 34 НК РФ.

Ответственность за неуплату пенсионных взносов

Ранее Налоговый Кодекс наказывал неплательщиков страховых взносов немаленькими штрафами. С 2020 года были приняты поправки к закону, ужесточающие меру наказания за неуплату страховых взносов вплоть до тюремного срока.

Размеры тарифов, график оплаты страховых платежей, предусмотренная отчётность и ответственность за отказ от уплаты страховых взносов контролируются НК РФ. Сведения о пенсионных отчислениях будут полезны не только для нанимателей, но и для самих работников.

Информация о механизме расчёта, начисления, отчётности по пенсионным взносам всегда актуальна не только для простого обывателя, но и для человека, решившего открыть свой бизнес. Понимая, сколько денег работодатель перечисляет в фонд, человек может не беспокоиться о завтрашнем дне.

Отличная новость .

Сотрудничество с Московским Финансовым Центром стало комфортней и удобней. Для клиентов появился новый сервис - Личный кабинет.

Теперь вы можете получать доступ к данным о состоянии ваших договоров онлайн, совершать удаленное открытие, получать проценты на счет. Персональный менеджер ответит на все ваши вопросы.

Для подключения Личного кабинета зарегистрируйтесь на сайте pkmfc.ru или обратитесь к сотрудникам Московского Финансового Центра в любом из наших отделений или по телефону 8 (800) 555-06-82 .

Для нас важно, чтобы пайщикам было удобно и безопасно сотрудничать с Московским Финансовым Центром!

Главная » Трудовое право » Что делать, если работодатель не платит в пенсионный фонд?

Что такое страховой взнос в ПФР

В России каждый работающий человек обязан уплачивать НДФЛ, а также взносы в Пенсионный фонд Российской Федерации. Как правило, самозанятые граждане вносят средства самостоятельно. За трудящихся на частных предприятиях это делает непосредственный работодатель.

Трудовые отношения возникают на основании заключенного договора. В нем отражаются основные положения, которые смогут помочь сторонам разрешить конфликт. Права сторон защищает законодательство РФ. Практика показывает, что именно работодатели нарушают права своих работников.

Федеральный закон N167 «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001 года говорит о том, что каждый гражданин Российской Федерации подлежит обязательному пенсионному страхованию.

Закон устанавливает обязанность работодателя уплачивать взносы в Пенсионный фонд за своих работников. Из них формируется фонд. Далее он направляется на выплату пенсии.

Внимание! Отчисления за работника обязаны вносить следующие категории работодателей:

- юридические лица, то есть руководители предприятий, где трудятся граждане РФ;

- индивидуальные предприниматели уплачивают взносы в ПФ за себя и за своих работников, если таковые имеются;

- юристы, адвокаты, нотариусы;

- самозанятые граждане РФ, которые не числятся ни на одном предприятии, но осуществляют трудовую деятельность и получают доход.

В России существует возможность увеличить размер будущей пенсии путем внесения дополнительных взносов в бюджет. Программа софинансирования успешно работает с 2014 года.

Обратите внимание на то, что работодатель обязан вносить страховые взносы в любом случае. Даже если сотрудник осуществляет трудовую деятельность по совместительству.

В случае нарушения права работника наниматель подлежит обязательному привлечению к ответственности.

Раньше получателем страховых взносов была федеральная налоговая служба. В 2018 году все изменилось. Теперь работодатель уплачивает взносы напрямую на реквизиты в ПФ РФ.

Размер платежа

Каждый гражданин обязан знать, сколько работодатель уплачивает за него взносов Пенсионный фонд РФ. Это необходимо для того, чтобы исключить факт нарушения со стороны начальства.

По общим правилам, любой наниматель уплачивает за каждого сотрудника 22% от заработной платы. Причем отчисления производятся не из жалованья специалиста, а из бюджета заработной платы фирмы.

Важно! Для того чтобы произвести отчисления, необходимо обратиться в территориальное подразделение федеральной налоговой службы, где получить специальный код КБК. Отчисления производятся на расчетный счет через любой банк России.

Пример расчета суммы взноса в Пенсионный фонд РФ:

Иванов И.И. получает заработную плату размером 20 000 рублей.

С нее начисляются:

- НДФЛ;

- пенсионные, страховые взносы.

Таким образом, отчисления из жалованья составят:

- 20 000 * 13% = 2 600 рублей – размер НДФЛ;

- 20 000 * 22% = 4 400 рублей составляет сумма отчислений в Пенсионный фонд Российской Федерации.

На руки работник получает 20 000 – 2 600 = 17 400 рублей. Обратите внимание на этот факт. Из содержания специалиста удерживается не более 13 процентов. Остальные 22% уплачивает работодатель из фонда заработной платы.

Зачастую наемники не желают уплачивать подобные суммы, так как это накладно. В таком случае они принимают на работу людей не официально, без заключения трудового договора.

В некоторых случаях работодатель принимает людей на работу официально, однако жалованье уплачивает «в конверте».

Таким образом, у граждан не формируется пенсионный бюджет. В будущем размер государственного обеспечения будет невелик, что не может порадовать пенсионера. Чтобы избежать этого, стоит заранее оговаривать с работодателем возможность официального трудоустройства и получения «белой» заработной платы.

Если наниматель отказывается уплачивать взносы в Пенсионный Фонд Российской Федерации, его можно привлечь к ответственности.

Обратите внимание на то, что размер будущей пенсии напрямую зависит от стажа и суммы содержания. Поэтому если ваш работодатель не выполняет обязательство по уплате взносов, сразу обращайтесь в надлежащие службы, например, в инспекцию по охране и защите труда.

Как влияет стаж на размер пенсии, читайте тут.

По какой причине работодатель может не перечислять взносы

Разрешенных причин, по которым работодатель может не уплачивать страховые взносы, не существует.

Учтите! Чаще наниматели отказываются предоставлять отчисления по следующим причинам:

- нет денег на осуществление выплат;

- работодатель не желает выплачивать лишних денежных средств;

- на предприятии нет официально трудоустроенных граждан;

- в фирме практикуется выдача заработной платы «в конверте».

Однако все вышеперечисленные причины, по которым наниматель не перечисляет взносы в Пенсионный фонд, незаконны. При обнаружении нарушения руководителя привлекают к дисциплинарной, административной или уголовной ответственности.

По статистическим данным каждое третье предприятие не уплачивает за своих работников взносы в Пенсионный фонд РФ. Тридцать процентов работающего населения в конце концов не получают заработанную пенсию.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Как проверить наличие отчислений

Согласно статье 432 Налогового кодекса Российской Федерации, работодатель обязан уплачивать взносы в Пенсионный Фонд не позднее пятнадцатого числа отчетного периода. Если в течение этого периода наниматель не перечислил денежные средства по указанным реквизитам, его можно привлечь к ответственности.

Специалисты советуют работникам самостоятельно узнавать, перечисляет ли работодатель положенные взносы в Пенсионный фонд. Если обнаруживается факт нарушения действующего законодательства, имеется возможность подать жалобу на руководителя в трудовую инспекцию, прокуратуру, суд.

Проверить, осуществляет ли руководитель перевод отчислений в ПФ РФ, можно несколькими способами:

- в личном кабинете пользователя на официальном сайте Пенсионного фонда Российской Федерации;

- на новом портале Государственные услуги;

- получить отчетные документы в бухгалтерии работодателя;

- написать официальный запрос в ПФ РФ;

- обратиться с официальным заявлением в многофункциональный центр России.

Федеральный закон N167 «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001 года дает возможность работнику запрашивать информацию об отчислениях в ПФ РФ. Никто не имеет права отказать гражданину в предоставлении подобных данных.

Как действовать, если отчисления отсутствуют

Запомните! Если вы обнаружили, что работодатель не производит отчисления в Пенсионный фонд РФ, стоит следовать общепринятой процедуре:

- попросить объяснений у работодателя, почему он не производил отчисления в ПФ РФ;

- потребовать от него произвести отчисления;

- если руководитель по-прежнему отказывается перечислять взносы в ПФ РФ, стоит писать жалобу в надлежащие органы.

Разрешить конфликт между работником и работодателем смогут несколько государственных органов:

- инспекция по охране и защите труда;

- областная, районная, городская прокуратура;

- мировой, арбитражный, городской, районный суд.

Жалоба для каждого органа составляется по принятой форме. Однако унифицированного образца не существует.

Но есть информация, обязательная для отражения в любом заявлении:

- наименование органа, куда подается жалоба, а также его территориальное предназначение;

- фамилия, имя, отчество заявителя, место его регистрации и проживания, а также контактный номер телефона, адрес электронной почты;

- наименование работодателя, его место нахождения, юридический адрес регистрации;

- имя, фамилия, отчество руководителя, должность нарушителя;

- факты, которые прямо свидетельствует о нарушении права работника;

- обстоятельства, при которых произошло нарушение права;

- требования, которые предъявляет заявитель к работодателю;

- перечень документов, которые прилагаются к жалобе;

- дата и подпись заявителя.

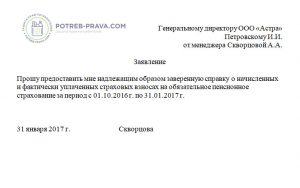

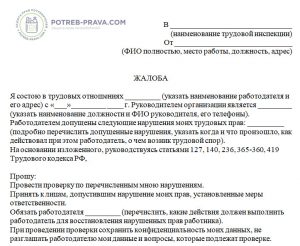

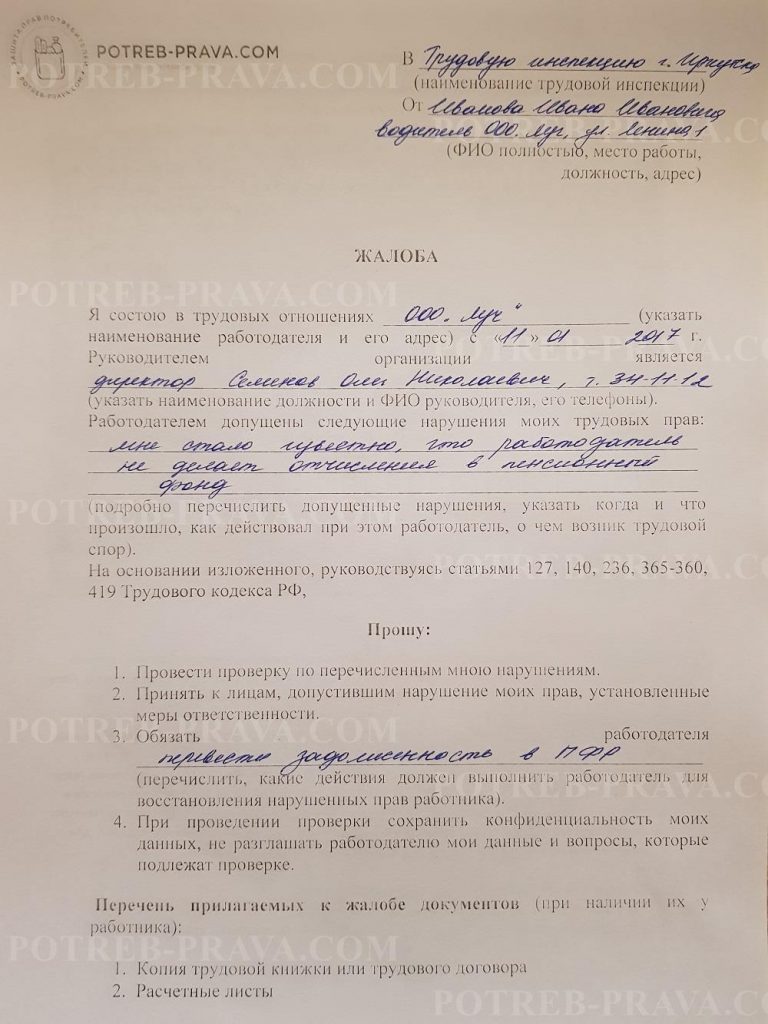

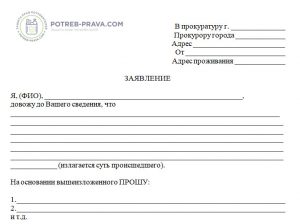

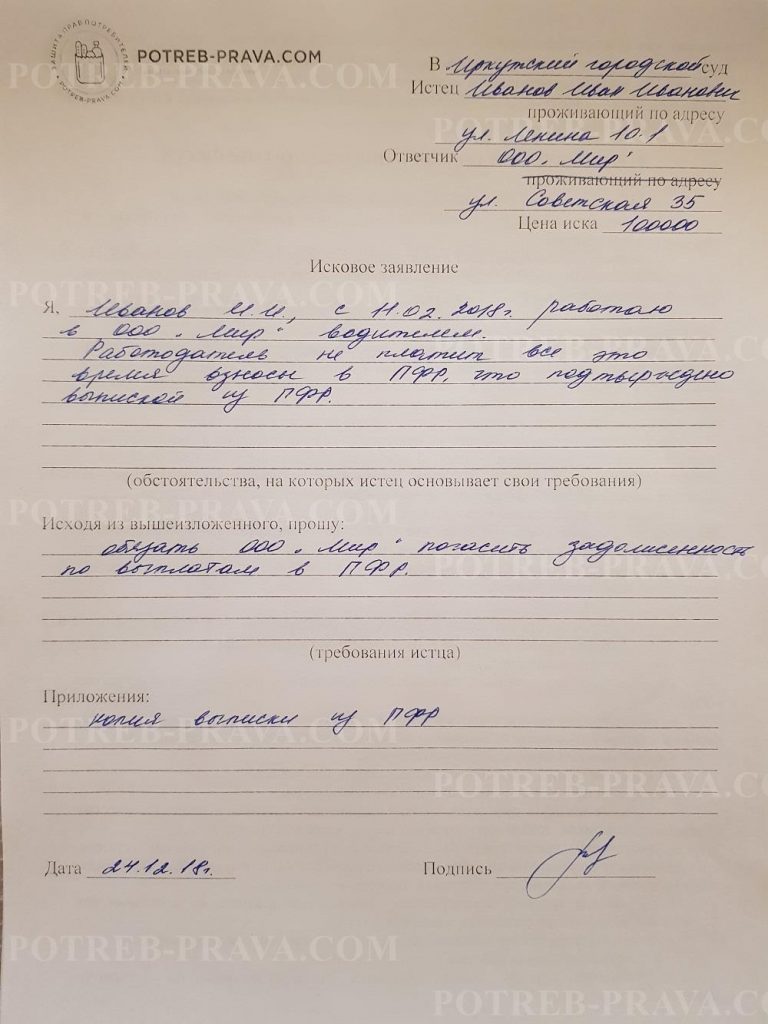

ВНИМАНИЕ! Посмотрите заполненный образец жалобы в трудовую инспекцию:

Кроме вышеуказанной информации следует обязательно отразить некоторые другие данные и предоставить некоторые бумаги, например:

- индивидуальный налоговый номер работодателя и заявителя;

- расчетные листы по заработной плате за период нарушения;

- копия трудового договора;

- копия трудовой книжки.

Обратите внимание! Подать жалобу анонимно не получится. Подобные заявления принимают только специалисты налоговой службы и инспекции по охране и защите труда.

Прежде чем подавать жалобу в одну из вышеуказанных инстанций, стоит уточнить информацию о перечислении взносов. Вполне возможно, что в первый раз вам предоставили неверные данные.

Для этого стоит лично посетить территориальное подразделение Пенсионного фонда РФ и запросить информацию о движении средств фонда. От работодателя можно запросить копии платежных документов, свидетельствующих о перечислении средств.

Если все бумаги в порядке, направлять жалобу в трудовую инспекцию, прокуратуру, суд не имеет смысла. Это значит, что в первый раз вы получили неверную информацию. Для уточнения данных можете повторно направить запрос через месяц.

Если работодатель задерживает перечисление взносов в ПФ РФ, факт также считается нарушением. Чаще за него в отношении руководителя избирается наказание в виде штрафного взыскания.

Выплата черной заработной платы считается огромным нарушением со стороны работодателя. При наличии жалобы проводится внутреннее расследование. При обнаружении фактов нарушения руководителя привлекают к ответственности.

Если работник просто желает привлечь работодателя к ответственности, то следует обратиться в трудовую инспекцию или прокуратуру. Если сотрудник желает получить с руководителя компенсацию, стоит писать исковое заявление в суд.

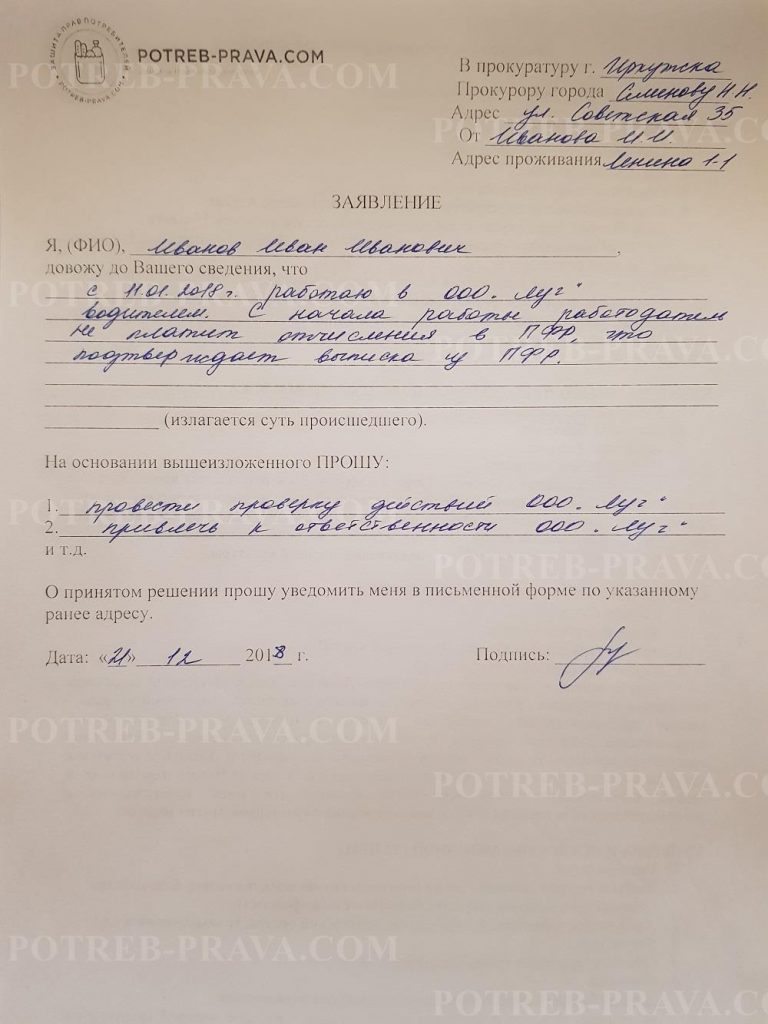

ВНИМАНИЕ! Посмотрите заполненный образец заявления в Прокуратуру на работодателя:

Посмотрите видео. Что делать, если работодатель не делает отчислений в ПФ:

Обращение к работодателю

Прежде чем обращаться в суд, рекомендуется попробовать самостоятельно разрешить конфликт. Для этого стоит поговорить с непосредственным руководителем.

Следуйте общепринятой процедуре:

- напишите официальное заявление на имя непосредственного руководителя;

- попросите его принять вас и попытайтесь поговорить с ним;

- запросите представить вам платежные документы;

- не стесняйтесь требовать от нанимателя выполнить обязательства;

- если все усилия оказываются тщетными, можно подавать заявление в трудовую инспекцию, прокуратуру, суд.

Если руководитель отказывается вам представлять интересующие вас бумаги, объясните, что любой работник вправе знакомиться с документами, которые касаются уплаты пенсионных взносов.

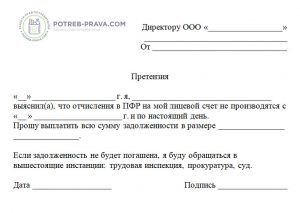

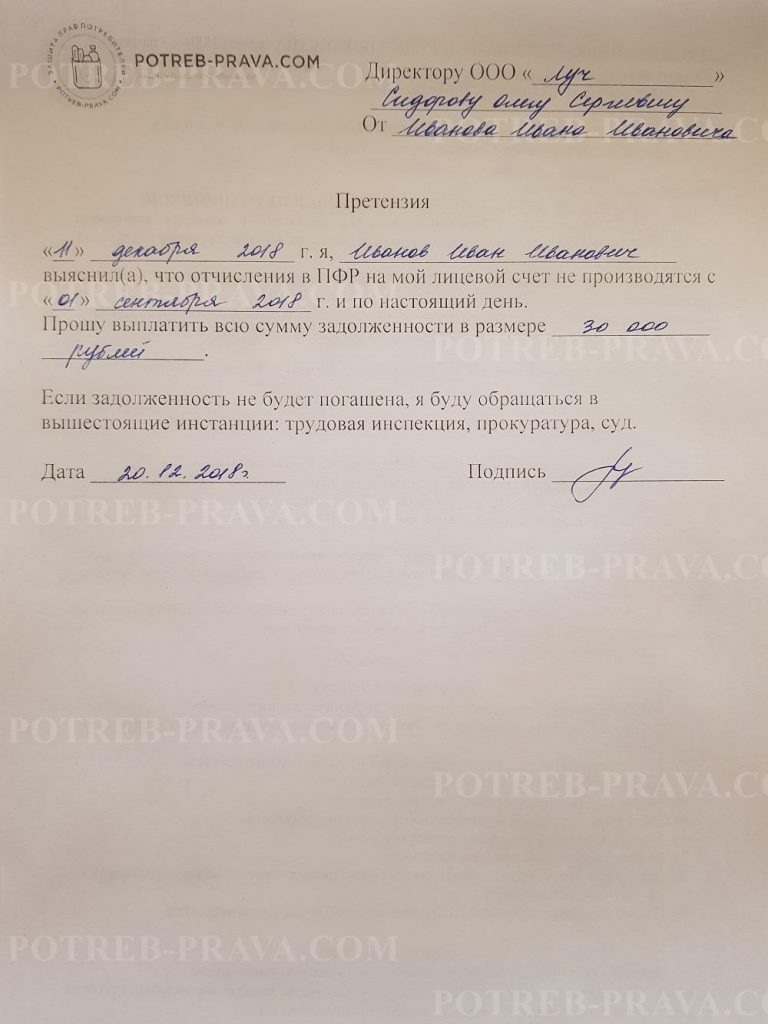

ВНИМАНИЕ! Посмотрите заполненный образец претензии к работодателю:

Как составить иск

Исковое заявление в суд на работодателя составляется с применением правил, описанных в статье 131 Гражданского кодекса Российской Федерации. Надо заметить, что единой утвержденной формы не существует. Однако территориальное подразделение суда вправе разрабатывать собственные образцы. Как правило, они публикуются на официальном сайте судебного органа.

Важно! В целом, любое исковое заявление составляется с учетом следующей информации:

- наименование судебного органа, а также его территориальное предназначение, например, Мировой суд Москвы;

- фамилия, имя, отчество заявителя, место его регистрации, проживания, а также контактный номер телефона;

- наименование ответчика, место его регистрации;

- имя, фамилия, отчество руководителя предприятия;

- суть проблемы, при каких обстоятельствах истцу пришлось написать исковое заявление;

- кто, по вашему мнению, виновен в нарушении прав работника;

- требования, предъявляемые к работодателю;

- законодательное обоснование требований;

- перечень бумаг, прилагаемых к исковому заявлению;

- дата и подпись.

Обратите внимание на то, что в заявлении требуется отражать точные даты, имена, фамилии, номера телефонов, суммы и так далее.

Исковое заявление подается в мировой, районный, городской суд по месту:

- регистрации фирмы;

- нахождения предприятия;

- регистрации, проживания истца.

Если стоимость иска меньше или равна пятидесяти тысячам рублей, то он подается в мировой суд, если больше – в районный, городской.

Согласно статье 333.36 Налогового кодекса Российской Федерации, истцы, подающие заявления по вопросам, связанным с нарушением трудового законодательства, освобождены от уплаты государственной пошлины.

ВНИМАНИЕ! Посмотрите заполненный образец иска в суд на работодателя не делавшего отчисления в пенсионный фонд:

Что ждет работодателя за нарушение

За неуплату взносов в Пенсионный фонд Российской Федерации работодателя привлекают к ответственности.

Раньше за подобное нарушение в отношении руководителя избиралась следующая мера наказания:

- штраф в размере 20% от суммы задолженности;

- штрафное взыскание в размере 40% от суммы задолженности в том случае, если наниматель является злостным неплательщиком.

Обратите внимание на то, что злостным неплательщиком считается работодатель, который неоднократно нарушал нормы трудового законодательства РФ.

В 2017 году отказ работодателя уплачивать пенсионные взносы приравнивается к налоговым нарушениям. Их рассматривают с применением статьи 122 Налогового кодекса Российской Федерации.

Статьи 198 и 199 Уголовного кодекса Российской Федерации также помогают избрать наказание в отношении нерадивого работодателя.

Уголовная ответственность

С десятого августа 2017 года нанимателей, неоднократно нарушающих нормы налогового и трудового права, привлекают к уголовной ответственности по статьям 198 и 199 УК РФ.

Уголовное дело может заводиться в том случае, если за последние три года работодатель не выплатил более пяти миллионов рублей.

Если долг вырос до 15 миллионов рублей, то работодателя ждет наказание в виде полумиллиона штрафа и шести лет лишения свободы.

За несвоевременное предоставление отчетности также положен штраф. Если речь идет о больших суммах, то максимальное наказание за совершение подобного правонарушения составит четыре года тюремного заключения.

Посмотрите видео. Роструд: как защитить права ребенка:

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Читайте также: