Зуп пфр начисленные и уплаченные взносы

Рейтинг: 14

При сдаче отчетов в ПФР расчетчик часто просит расшифровать информацию по людям, сколько и когда взносов было начислено и уплачено.

Отчет анализирует данную информацию.

Специальные предложения

если есть начислено и уплачено, значит должны быть и сальдо начальное и конечное. И такие отчеты тут есть.

Не зная начальное сальдо, не получите конечное. Очень актуальная проблема, когда сотрудников переваливает за вторую сотню. Даже загрузив полученный отчет в Excel :)

Просмотры 6105

Загрузки 2

Рейтинг 0

Создание 13.12.13 12:50

Обновление 28.05.14 15:45

№ Публикации 241119

Кому Бухгалтер

Операционная система Windows

Страна Россия

Налоги ФОМС, ПФ, ФСС

Доступ к файлу Абонемент ($m)

Код открыт Не указано

См. также

Трудовой договор, Дополнительное соглашение к трудовому договору, Лист ознакомления, Договор о материальной ответственности, Договор о коммерческой тайне, Согласие на обработку персональных данных для ЗУП 3.1 Промо

Комплект печатных форм для отдела кадров для документов Прием на работу и Кадровый перевод: Трудовой договор, Доп. соглашение к трудовому договору, Лист ознакомления с локальными нормативными актами, Договор о полной материальной ответственности, Договор о неразглашении коммерческой тайны, Согласие на обработку персональных данных.

2 стартмани

12.03.2019 32718 182 Asenka 54

Справка 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 (Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@)

Печатная форма Справки 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 Форма с 2019 года Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@

1 стартмани

10.01.2019 24212 136 prime9 20

Отчет-сверка по НДФЛ для ЗУП 3.1

Отчет для проверки правильности исчисления, удержания и перечисления НДФЛ в бюджет по сотрудникам и поиска причины расхождений.

2 стартмани

27.06.2018 22507 380 SanchoD 31

Проверка и корректировка данных по выплате зарплаты

Обработка показывает остатки и движения взаиморасчетов с сотрудниками. Также обработка может откорректировать сумму остатков. Конфигурации: "Зарплата и управление персоналом" , релиз не ниже 3.1.2.105 и "Зарплата и кадры государственного учреждения" , релиз не ниже 3.1.2.105.

2 стартмани

08.06.2018 28486 180 APTEM_SLV 14

Настройки отчета "Анализ начислений и удержаний" для ЗУП/ЗГУ 3.1 Промо

Несколько полезных настроек отчета "Анализ начислений и удержаний" для зарплаты редакции 3.1. В состав входят настройки: Свод в разрезе налогообложения, Сводные данные для статистики, Реестр пособий, Расчетная ведомость по зарплате, Свод в разрезе финансирования, Отклонения от режима работы, Свод по зарплате в разрезе ИФНС, Начисления с детализацией отсутствий, Лицевые счета сотрудников, Распределение отпусков, Сводка затрат

2 стартмани

03.05.2018 41333 248 the1 43

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок. 2. Обработка для создания ведемостей из начисления зарплаты. 3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

26.01.2018 49771 499 p.ugrumov 97

Проверка данных после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1

Описаны данные, которые необходимо проверить после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1. Описано, на что необходимо обратить внимание, где найти перенесенные данные, что НЕ переносится, где найти настройки.

1 стартмани

17.01.2018 31528 146 utrumar 3

Справка о заработной плате и других доходах (измененная форма №46)

Форма разработана для автоматизированного формирования справки по форме № 46. Внешний отчет с возможностью пользовательских настроек.

3 стартмани

24.11.2017 42843 52 agospodarin 15

Анализ НДФЛ и сверка данных учета при подготовке 2-НДФЛ (ЗИК 1.0, ЗУП 2.5, ЗГУ 3.1, ЗУП 3.1) Промо

Два в одном. Наглядная информация об исчисленном налоге, и налоге, учтенном в справках, о суммах начислений по своду и о доходах, включенных в справки. Все это в разрезе физических лиц, так что станет очевидно, какой сотрудник не включен в справки, у кого недоучтен доход, кому неверно предоставлен вычет, а у кого неверно исчислен, удержан или перечислен налог.

1 стартмани

28.01.2016 35957 161 the1 11

Налоги и взносы (кратко) по подразделениям и сотрудникам. ЗУП 3

Отчет "Налоги и взносы (кратко)" в разрезе подразделений и сотрудников.

3 стартмани

13.11.2017 37773 172 tritonof 10

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ - по всем организациям и обособленным подразделениям. Анализируются: 1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет). 2. Удержанный налог из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с учетом возвратов и НДФЛ к уплате из Регистра накопления "РасчетыНалоговыхАгентовСБюджетомПоНДФЛ" - сомневаюсь - что это верно - может кто-нибудь прокомментирует? (зеленый цвет). 3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ). (золотой цвет). 4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет). 5. Контрольное соотношение 2.1: (070) - (090) д.б. - значит "недоплата" (ярко-розовый цвет), если > значит "переплата" (бледно-розовый цвет)).

2 стартмани

17.08.2017 26918 149 user_2010 49

Универсальная ведомость (отчет) по РАУЗ (управленческий и регламентированный учет)

Универсальные отчеты, раскрывающие регистры РАУЗ (УчетЗатрат, УчетЗатратРегл) по всем доступным реквизитам, для конфигураций КА 1.1, УПП 1.3. По функциональности эквивалентны типовым отчетам "Ведомость по учету МПЗ", "Ведомость по учету затрат", но отличаются простыми и менее капризными настройками (по мнению автора), более удобной расшифровкой, решенной проблемой с расшифровкой по периодам.

2 стартмани

05.06.2017 34832 82 stvorl 0

Краткий регистр налогового учета НДФЛ 2016 Промо

C 2016 года у ИФНС повысились требования к учету НДФЛ. Предлагаю вам отчет "Краткий регистр налогового учета НДФЛ", компактный, простой и информативный. Самое главное - от обычного "Регистр налогового учета НДФЛ" отличается размерами.

2 стартмани

18.04.2016 32792 26 Craig 6

Сведения о распределении численности работников по размерам заработной платы за 2017 год, Форма №1 (1С:ЗУП 2.5)

Обновленная форма статистики №1 для сдачи за апрель 2017 года с универсальным подбором сотрудников.

1 стартмани

04.05.2017 35828 387 salbey 66

6-НДФЛ - Формирование, проверка, корректировка, перенос в типовой отчет. ЗУП 2.5 / УПП 1.3 / ЗиКБУ

Формирование 6-НДФЛ по первичным документам (НЕ ПО РЕГИСТРАМ) для ЗУП 2.5 / УПП 1.3 / ЗиКБУ. Всё что требуется - это правильно заполнить даты выплаты дохода в документах начисления!

1 стартмани

27.07.2016 49469 584 madonov 190

Подписаться на информационную рассылку от СофтСервисГолд

Нюансы удержания взносов в 1С Зарплата

В программном решении 1С ЗУП есть возможность оформить удержание страховых взносов, которые перечисляются в пенсионный фонд. Рассмотрим данную процедуру на следующем примере.

Работник компании «Швейная фабрика» П. А. Гречко подал заявление в письменном виде с просьбой ежемесячно удерживать из его заработной платы фиксированные взносы в пенсионный фонд (накопительная пенсия) на сумму одна тысяча рублей.

Чтобы отразить эти перечисления в 1С зарплата, пользователю нужно выполнить такие действия:

- Настроить точные параметры расчета взносов в программе.

- Зарегистрировать и удержать указанную сумму на цели формирования накопительной пенсии.

Рассмотрим более подробно каждый пункт.

Чтобы в решении Зарплата и управление персоналом настроить точные параметры расчета взносов, необходимо перейти в меню настроек и на вкладке «Удержания» отметить галочкой пункт «Внесение добровольных взносов на накопительную пенсию» (см. пример, показанный ниже на Рис. 1).

После выполнения данной операции в плане расчетов по удержаниям появится новый тип – добровольные взносы (см. Рис. 2). Данный тип удержания рассчитывается как процент от месячного оклада работника. При этом учитывается та сумма заработка, которая по умолчанию облагается взносами в пенсионный фонд.

Поскольку в рассмотренном примере удержание дополнительных взносов на накопительную пенсию выполняется ежемесячно не в виде процента от оклада, а в виде заранее оговоренной фиксированной суммы, следует сформировать новый тип удержания (как это сделать, показано на Рис. 3).

Далее необходимо зарегистрировать и удержать оговоренную сумму для формирования накопительной пенсии. С этой целью формируется документ «Удержание добровольных взносов из заработной платы» (пример документа см. на Рис. 4). Данный документ также позволяет назначить работнику социальный вычет, который положен ему по закону. Также при помощи документа можно скорректировать ранее созданное удержание либо отменить его.

Порядок действия при оформлении документа следующий:

- из меню «Зарплата» следует перейти к подменю «Удержания» и далее – в подраздел «Добровольные взносы»;

- нажать «Сформировать»;

- в разделе «Организация» указать наименование организации, в которой числится сотрудник (если в базе данных введено более одной организации, то выбирается та, в которой фактически работает сотрудник);

- в разделе «Дата» следует указать дату формирования и регистрации документа;

- в том случае, если в программе было сформировано несколько типов удержаний, то станет доступно поле «Тип взноса» - в нем следует выбрать тот тип удержания, который назначается работнику. В рассмотренном примере это «Добровольные взносы, фиксированная сумма»;

- далее необходимо перевести переключатель в позицию «Начать удержание», если оно было назначено работнику в первый раз (как в рассматриваемом примере). Если же удержание уже было назначено ранее (и тип удержания совпадает) данному работнику, то есть возможность скорректировать его величину либо вовсе отменить удержание;

- также следует указать даты начала и окончания удержания. Если дата окончания не указана, то в будущем остановить удержания можно будет, создав новый документ;

- галочка «Не предоставлять вычет» должна быть установлена только в том случае, если данному работнику не будет предоставляться социальный вычет в размере назначенного удержания.

Далее следует заполнить табличную часть нового документа. Строка в табличную часть добавляется функцией «Подбор» либо «Добавить». Необходимо указать следующие сведения:

- полное имя работника;

- наименование рабочего места, для которого должно выполняться удержание (если сотрудник оформлен на нескольких рабочих местах, по умолчанию будет установлено значение «Все», то есть удержание будет назначено по всем рабочим местам данного сотрудника);

- в том случае, если удержание вычисляется в виде процентов от заработка сотрудника, необходимо указать процент в разделе % ДСВ. Если же удержание выполняется в виде фиксированной суммы или требует учета различных показателей при расчете, то следует перечислить эти показатели в документе.

После заполнения всех перечисленных разделов следует провести и закрыть документ.

Ежемесячное удержание из оклада сотрудника выполняется с помощью документа «Начисление зарплаты и взносов». Документ создается в меню «Заработная плата» по кнопке «Сформировать» (пример показан на Рис. 5).

Новый документ может быть заполнен автоматически нажатием на кнопку «Подобрать» либо «Заполнить». В этом случае в табличной части документа будут отражены все типы удержаний, которые были созданы для указанного сотрудника.

В том случае, если сведения в базе данных 1С Зарплата будут синхронизироваться с бухгалтерской программой, величина удержаний будет отражена на дебете счета 70, а также на кредите счета 69.05.2 (на данном счете отражаются те взносы, которые удерживаются из оклада указанного сотрудника).

Перерасчеты составляют неотъемлемую часть расчета заработной платы. Поступающие в бухгалтерию с некоторым опозданием сведения о больничных листах, отпусках или прогулах работников влекут перерасчеты зарплаты и, соответственно, страховых взносов. Об отражении расчетов и перерасчетов страховых взносов в учете и регламентированной отчетности в программе «1С:Зарплата и управление персоналом 8» редакции 3 рассказывают эксперты 1С.

При перерасчете заработной платы возникает необходимость в перерасчете страховых взносов. Кроме того, причиной перерасчета взносов может быть и изменение тарифа в течение года или обнаружение ошибок, например, невключение расчета в базу по страховым взносам.

В этих случаях у бухгалтера возникают вопросы о необходимости, обязанности и праве подавать уточненные сведения в ИФНС.

Согласно пункту 1.2 Порядка заполнения расчета по страховым взносам, приведенному в Приложении № 2 к приказу ФНС России от 10.10.2016 № ММВ-7-11/551@, плательщик обязан внести необходимые изменения в Расчет и представить в налоговый орган уточненный отчет, если обнаружились неотраженные или неполные сведения, а также ошибки, приводящие к занижению суммы страховых взносов, подлежащей уплате.

Принимая решение, подавать ли уточненный расчет, бухгалтер должен ответить на следующие вопросы:

- все ли сведения были отражены;

- были ли допущены ошибки, и привели ли они к занижению суммы страховых взносов к уплате.

Представление уточненного Расчета может быть обязанностью, правом и вынужденной необходимостью.

Уточненный Расчет по страховым взносам

Обязанность сдать уточненный расчет возникает, если после представления отчета в ИФНС оказалось, что переданы неполные или неверные сведения о сотрудниках, или обнаружились ошибки, приводящие к занижению суммы страховых взносов к уплате.

Виды распространенных ошибок, требующих обязательного представления уточненного Расчета:

1. Сотрудник не сообщил своевременно об изменениях в своих личных данных, и в ИФНС представлены недостоверные сведения о нем в Разделе 3 Расчета.

2. Сотрудник работал в подразделении, у которого есть право на применение льготного тарифа страховых взносов. Затем был переведен в подразделение, где применяется основной тариф страховых взносов. Информация о переводе сотрудника поступила в бухгалтерию с опозданием. Расчет взносов был произведен ошибочно по льготному тарифу.

3. На этапе начальной настройки программы «1С:Зарплата и управление персоналом 8» допустили ошибку, исключив премию из расчетной базы по страховым взносам. Исправление ошибки приводит к доначислению взносов.

4. Подразделение с льготным тарифом теряет право на его применение, но информация до расчетчика зарплаты доходит с опозданием. Перерасчет по основному тарифу приводит к увеличению суммы страховых взносов, подлежащей уплате.

5. При расчете страховых взносов в программе не было указано, что должность перечислена в списке вредных профессий, подлежащих обложению по дополнительным тарифам. После обнаружения и исправления ошибки в результате пересчета образовалась недоплата страховых взносов по дополнительным тарифам.

Рассмотрим особенности перерасчета страховых взносов в «1С:Зарплате и управлении персоналом 8» редакции 3 на примерах.

Пример 1

Сотрудница В.С. Плющ работает на складе кладовщиком с окладом 10 000 руб. Склад - обособленное подразделение с правом применения льготного тарифа страховых взносов Резиденты технико-внедренческой особой экономической зоны (рис. 1). После сдачи Расчета за полугодие 2018 года выясняется, что подразделение потеряло право на применение льготного тарифа еще с февраля 2018 года.

Рис. 1. Карточка обособленного подразделения «Склад»

При расчете страховых взносов для подразделения Склад применялся льготный тариф страховых взносов Резиденты технико-внедренческой особой экономической зоны (код тарифа «05»). Этот тариф предусматривает в 2018 году отчисления в ПФР в размере 13 %; в ФСС 2,9 %; в ФФОМС 5,1 %. Именно так и производился расчет взносов для сотрудницы В.С. Плющ. При ежемесячном заработке 10 000 руб. сумма страховых отчислений за месяц составила:

- в ПФР - 1 300 руб.;

- в ФФОМС - 510 руб.;

- в ФСС - 290 руб.

Указанные суммы были отражены в расчете по страховым взносам за I квартал 2018 года.

Когда выяснилось, что подразделение утратило право на применение льготного тарифа страховых взносов, то в соответствии с письмами ФНС России от 25.10.2017 №?ГД-4-11/21611@ и Минфина России от 18.12.2017 №?03-15-06/84443 появилась необходимость представить уточняющий Расчет. Для его формирования надлежит пересчитать страховые взносы с новыми ставками.

В карточке Подразделения следует очистить поле Льготный тариф страх. взносов. Теперь для подразделения применяется тариф, используемый для организации и указанный в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика в поле Вид тарифа.

В Примере 1 для организации установлен Основной тариф страховых взносов (код тарифа «01»), предусматривающий в 2018 году ставки отчислений: в ПФР в размере 22 %; ФСС 2,9 %; ФФОМС 5,1 %. Очевидно, что в ПФР «недоплачено» 9 % взносов (22 % - 13 %), и изменился код тарифа.

В рассматриваемом Примере 1 для перерасчета взносов следует пересмотреть порядок учета доходов. Для регистрации порядка учета доходов и пересчета страховых взносов прошлого периода предназначен документ Перерасчеты страховых взносов (меню Налоги и взносы). На закладке Сведения о доходах необходимо вручную уточнить все доходы сотрудников. При этом на закладке Исчисленные взносы автоматически будет произведен перерасчет страховых взносов.

В результате перерасчета страховых взносов сотрудницы В.С. Плющ при ежемесячном заработке 10 000 руб. сумма страховых отчислений за месяц составила:

- в ПФР - 2 200 руб.;

- в ФФОМС и в ФСС - сумма не изменилась и составила, соответственно, 510 руб. и 290 руб.

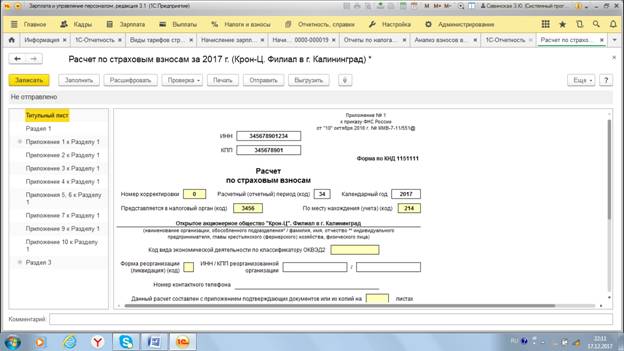

После выполнения перерасчетов страховых взносов за I квартал следует подготовить уточняющие Расчеты. Используя сервис 1С-Отчетность, необходимо создать новые отчеты за исправляемые периоды и на Титульном листе указать Номер корректировки (рис. 2). Уточнения коснулись всех сотрудников подразделения, так как у всех изменился код тарифа. Поэтому Разделы 3 в уточненном Расчете формируются по всем сотрудникам подразделения. В других случаях, когда формирование уточненного Расчета вызвано изменениями в данных или начислениях отдельных сотрудников, в Разделе 3 отображаются данные только по этим сотрудникам. Остальные разделы уточняющего Расчета в любом случае заполняются полностью новыми данными.

Рис. 2. Титульный лист уточняющего расчета по страховым взносам за I квартал 2018 года

Право представления уточненного Расчета по страховым взносам

Страхователи могут представить в инспекцию уточненный Расчет, если обнаружили ошибки, приводящие к завышению суммы страховых взносов. На самом деле, при очередном расчете взносов в текущем периоде производится перерасчет, и результат отражается в отчете за очередной период. Варианты ситуаций, позволяющие представить уточненный Расчет:

1. Сотруднику начислили зарплату за полный отработанный месяц. Расчет по страховым взносам сдали в ИФНС, но впоследствии выяснилось, что сотрудник был на больничном или в отпуске за свой счет. Начисление, не входящее в базу для расчета взносов, заменило начисление, облагавшееся страховыми взносами, что привело к переплате взносов.

2. Любые перерасчеты начислений сотрудника, приводящие к перерасчету страховых взносов в сторону их уменьшения.

Пример 2

Сотрудник С.С. Горбунков, старший экономист ООО «Гипрорыба», в последнюю неделю июня 2018 года уехал в командировку на период с 25.06.2018 по 15.07.2018. Уже после представления отчета в налоговую инспекцию выяснилось, что сотрудник в командировке заболел.

При расчете заработной платы за июнь сотруднику С.С. Горбункову были начислены:

- оплата по окладу - 7 500 руб.;

- оплата командировки (по среднему заработку) за июнь - 2 500 руб.

Исчислены страховые взносы по основному тарифу. В июне взносы с зарплаты С.С. Горбункова составили:

- в ПФР - 2 200 руб.;

- в ФФОМС - 510 руб.;

- в ФСС - 290 руб.

Эти взносы были уплачены и включены в Расчет за полугодие 2018 года. Представленный в бухгалтерию больничный лист на период 25.06.2018-30.06.2018 не создает причины для формирования уточненного Расчета. Зарегистрированный в программе документ Больничный лист сторнирует начисленную ранее сумму командировочных (рис. 3).

Рис. 3. Перерасчет командировочных в документе «Больничный лист»

Больничный лист поступил в организацию в июле. Это не является ошибочной ситуацией и не приводит к недоплате страховых взносов. Так как сумма, начисленная по больничному листу, страховыми взносами не облагается, то возникла переплата взносов в размере:

- в ПФР - 550 руб.;

- в ФФОМС - 127,50 руб.;

- в ФСС - 72,50 руб.

В программе Больничный лист, зарегистрированный Июлем 2018, влияет на расчет страховых взносов в текущем месяце, уменьшая расчетную базу.

Законодательных требований к представлению уточненного Расчета в такой ситуации нет. Все перерасчеты происходят очередным периодом и отражаются в очередных отчетах. Но при этом организация вправе уточнить отчет за полугодие и уведомить ИФНС о произошедшей переплате, представив уточненку.

Однако до окончания месяца не следует делать поспешных уточнений Расчета. Ведь в течение месяца регистрируются различные документы. В какой-то момент документ Больничный лист действительно может отсторнировать доходы прошлого месяца, а по результатам расчета зарплаты за месяц иной документ, например, Начисление зарплаты и взносов, произведет доначисления, превышающие сторно-доходы прошлого периода. В результате на сумму сторно командировки уменьшатся доходы текущего месяца, никаких минусов за прошлый месяц не останется, и корректирующий отчет изменений не покажет.

Необходимость представления уточненного Расчета по страховым взносам

В ряде случаев, несмотря на отсутствие обязанности по представлению уточненного Расчета, у страхователя нет иной возможности сообщить о своей переплате взносов, кроме подачи уточненки:

1. У сотрудника в результате перерасчета взносов в текущем периоде образовывается отрицательная сумма. Отчет с отрицательной суммой не может быть сдан в ИФНС. Следовательно, выход один - сформировать уточненный отчет за прошлый период.

2. Сотрудник работал на вредном производстве. Страховые взносы исчислялись по дополнительному тарифу. Информация о переводе сотрудника на работу с обычными условиями труда поступила в бухгалтерию с опозданием. В результате перерасчета невозможно уменьшить исчисленные взносы по дополнительному тарифу, ведь начисления сотрудника в текущем периоде уже не облагаются взносами по дополнительному тарифу.

Пример 3

В продолжение Примера 2 предположим, что сотрудник сразу после болезни уволился.

В этом случае, в отличие от предыдущего Примера 2, отрицательная сумма страховых взносов, образовавшаяся при сторнировании командировки, не будет компенсирована начислениями. Несмотря на то, что за счет начислений других сотрудников общая сумма страховых взносов будет положительной, в Разделе 3 у сотрудника останутся отрицательные значения, а это недопустимо. И поэтому бухгалтеру придется создать документ Перерасчеты страховых взносов, пересчитать взносы за июнь, сформировать и представить в ИФНС уточненный Расчет.

Программа «1С:Зарплата и управление персоналом 8» автоматизирует процесс перерасчета страховых взносов. С помощью сервиса 1С-Отчетность исходные и уточняющие расчеты по страховым взносам формируются автоматически. Однако принятие решения о подготовке уточняющего Расчета остается за бухгалтером. Проанализировав последствия регистрации документа, меняющего расчеты в периоде, за который уже представлен отчет, бухгалтер либо выполняет перерасчет страховых взносов за прошлый период, либо расчет автоматически происходит текущем месяцем.

От редакции. В статье «Расчет по страховым взносам: в 1С изменился механизм проверки контрольных соотношений» читайте о реализованном в «1С:Предприятии 8» механизме проверки контрольных соотношений расчета по страховым взносам, который учитывает данные корректировочных Расчетов.

Все компании с хотя бы одним сотрудником в штате обязаны сдавать в ИФНС расчёт по страховым взносам. Эти сведения необходимы для отслеживания численности и уровня дохода работников. У многих возникают сложности с формированием этого отчёта, поэтому мы подготовили практический материал об особенностях создания расчёта по страховым взносам в программе «1С: ЗУП 8.3.1».

Этап I. Подготовительный

Начисления доходов сотрудникам в программах 1С — это основа для формирования отчёта «Расчёт по страховым взносам». Доходом сотрудника могут быть следующие начисления:

- заработная плата;

- премии ежемесячные;

- квартальные;

- годовые;

- пособия по временной нетрудоспособности;

- отпускные;

- и так далее.

В программе «1С: ЗУП 8.3.1.» учёт производится по документам начисления. Элементы справочника «Способы отражения зарплаты в бухгалтерском учёте» (раздел Настройки → Отражение зарплаты в бухгалтерском учёте) синхронизируются с такими же элементами справочника в программе «1С: БП 8.3.0.».

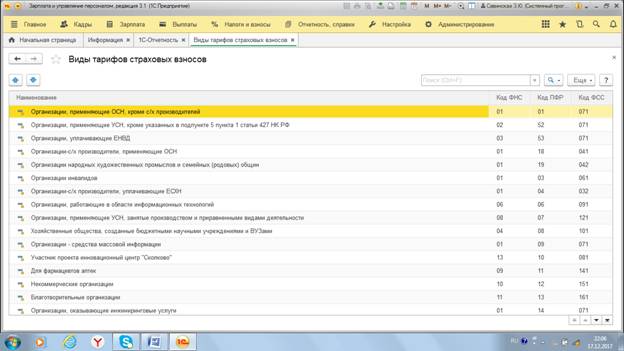

Чтобы правильного отразить и сформировать страховые взносы в программе, следует произвести соответствующие настройки тарифов (раздел Зарплата → См. также → Виды тарифов страховых взносов). Рис. 1.

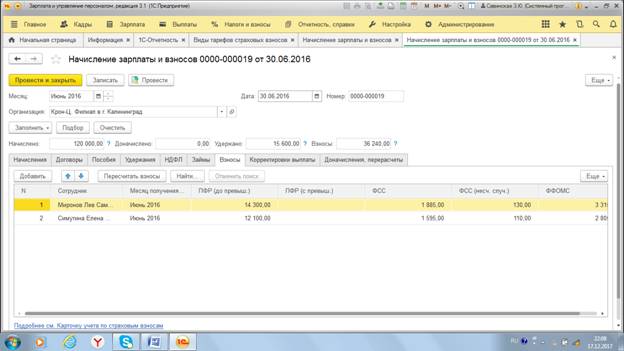

Расчётом базы начисления страховых взносов является документ «Начисление зарплаты и взносов» (раздел Зарплата → Начисление зарплаты и взносов). Рис. 2.

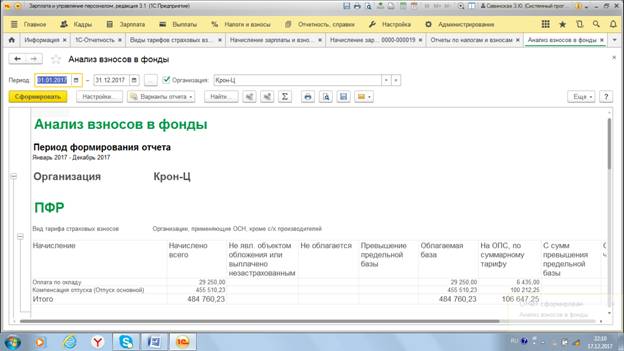

Нажмите на копку «Создать», чтобы создать документ и указать период начисления зарплаты и взносов. Затем нажмите кнопку «Заполнить», чтобы отразить сотрудников, которым производиться «Начисление зарплаты и взносов». Для получения информации о базе начисления страховых взносов можно использовать отчёт «Анализ взносов в фонды» (раздел Налоги и взносы → Отчёты по налогам и взносам → Анализ взносов в фонды). Рис. 3.

Сформированные начисления зарплаты и страховые взносы отражаются в документе «Отражение зарплаты в бухучёте». В нём отображается начисленный доход и страховые взносы по каждому сотруднику на месяц начисления.

Для правильного отражения страховых взносов в отчёте «Расчёт по страховым взносам», необходимо корректно указать статус застрахованного лица (раздел Кадры → Сотрудники → ссылка Страхование или в справочнике «Физические лица»). В личной карточке сотрудника или физического лица нужно указать дату изменения статуса.

Этап II. Формирование отчёта

После того как мы произвели в программе «1С: ЗУП 8.3.1.» все необходимые настройки и начисления, необходимо перейти к формированию отчёта «Расчёт по страховым взносам». Он заполняется в разделе Отчётность → Справки-1С отчётность. По кнопке «Создать» выбираем отчёт «Расчёт по страховым взносам» и указываем период формирования отчёта. Документ состоит из титульного листа и разделов по отражению информации по расчётам страховых взносов. Раздел 1 содержит данные об обязательствах плательщиков страховых взносов. Он заполняется по данным десяти Приложений, которые к нему относятся. В данном разделе должны отражаться суммарные данные о страховых взносах, необходимые для уплаты в бюджет. Более подробные данные о назначении взносов формируются в приложениях к этому разделу.

Раздел 2 «Расчёта по страховым взносам» предназначен для крестьянских (фермерских) хозяйств (КФХ). Раздел 3 содержит персонифицированные сведения о физических лицах, то есть перечень личных данных о физических лицах. Так, помимо ФИО и СНИЛС, предусмотрены ИНН, даты рождения, гражданства сотрудника, данных о документе, удостоверяющем личность сотрудника. Данные этого раздела формируются по итогам последних трех месяцев отчётного года.

Случаи, когда заполняется раздел 3 отчёта «Расчёт по страховым взносам»:

- Если осуществляются расчёты сотрудникам по трудовым либо гражданско-правовым договорам.

- При нахождении сотрудника в отпуске без сохранения заработка.

- При уходе сотрудника в декретный отпуск — в расчёте по страховым взносам раздела 3 на сотрудницу, находящуюся в декретном отпуске, отчёт формируется без заполнения подраздела 3.2 о выплатах.

- Если в организации есть всего один работник, в том числе директор, являющийся учредителем.

- Если в расчётном квартале велись начисления и выплаты по уволенным сотрудникам.

Титульный лист, Раздел 1, Подразделы 1.1 и 1.2, Приложения 1, Приложение 2 и Раздел 3 составляют все организации и индивидуальные предприниматели, плательщики страховых взносов, производящие выплаты физическим лицам. Рис. 4.

Оставшиеся разделы и приложения формируются по необходимости, при наличии сведений для заполнения.

В программе «1С:ЗУП 8.3.1.» отчёт «Расчёт по страховым взносам» формируется автоматически, при соблюдении условий правильного и своевременного формирования зарплаты в программе.

Для корректного формирования отчёта «Расчёт по страховым взносам», нужно обновить программу до актуальной версии. С января 2017 года ИФНС ввёл новые условия для приёмки отчёта: личные данные физических лиц должны полностью совпадать с данными базы ИФНС. Если данные по сотрудникам не будут совпадать с данными базы ИФНС, то отчёт не будет принят ИФНС.

В данной статье мы выделили основные моменты, на которые следует обратить внимание при формировании отчёта «Расчёт по страховым взносам». Подводя итоги, хочется отметить, что корректное ведение учёта начисления и выплаты заработной платы и других начислений, является преимуществом для правильного формирования данного документа. Желаем вам успешной сдачи годовой отчётности!

Понравилась статья — ставьте лайк, делитесь с коллегами.

1. Какие бывают страховые случаи

Все лица, которые осуществляют выплату денежного вознаграждения другим лицам, обязаны платить страховые взносы в ИФНС и ФСС (статья 419 Налогового кодекса Российской Федерации). У человека возникают периодически жизненные ситуации (страховые случаи), такие как:

• Выход на пенсию;

• Беременность и рождение ребенка;

• Неприятные ситуации (пусть эти пункты всех обходят стороной):

o Болезнь и получение бесплатной медицинской помощи;

o Несчастный случаи на производстве;

o Смерть застрахованного лица.

При наступлении страхового случая государство обеспечивает финансовую поддержку.

Давайте разберемся, как в «1С: Зарплата и управление персоналом 3.1. (v3.1.3.224)» выполняется расчет страховых взносов, какие настройки влияют на размер страховых взносов и необходимость исчисления с того или иного дохода, а также рассмотрим основные отчеты по страховым взносам.

2. Основные настройки

• Первоначально требуется определить в учетной политике вид тарифа страховых взносов.

Для проверки размера страхового тарифа требуется открыть выбранный вид тарифа и перейти по ссылке. Также требуется указать дату начала применения ставки.

При этом требуется учитывать предельную величину базы для начисления страховых взносов по указанным тарифам:

• Взносы на ОПС (обязательное пенсионное страхование) – 876 000 руб. (на 2017 год). Свыше данной суммы начисление будет по тарифу 10%.

• Взносы на ОСС (обязательное социальное страхование) - 755 000 руб. (на 2017 год). Свыше данной суммы, взносы не начисляются.

Данные значения хранятся в соответствующем регистре сведений системы.

Также требуется указать тариф взносов в ФСС от несчастных случаев в реквизите учетной политики организации. И требуется указать дату начала применения ставки.

По умолчанию в учетной политике установлено, что выплата пособий за счет ФСС выполняется страхователем (т.е. организацией). Если организация участвует в пилотном проекте ФСС (начисление и выплату пособия осуществляет ФСС), тогда требуется указать соответствующее значение.

Если в организации используется «особая категория должностей» (фармацевты, члены летных и морских экипажей, шахтеры, сотрудники с правом досрочного выхода на пенсию) или применяются результаты специальной оценки условий труда, то требуется установить соответствующие флаги в учетной политике. Для данных сотрудников есть особенность при начислении страховых взносов.

Для начисления страховых взносов по таким тарифам нужно установить флаги:

Для соответствующей должности также указать эти флаги:

Ко всем сотрудникам данной должности будут применяться следующие тарифы:

• Летный экипаж – дополнительные взносы (14%) в ПФР к основному тарифу;

• Шахтеры - дополнительные взносы (6,7%) в ПФР к основному тарифу;

• Фармацевты – пониженный тариф. Только 20% в ПФР.

Для определения членов экипажей морских судов

Требуется для подразделения организации установить флаг:

Для всех сотрудников данного подразделения не будут начисляться страховые взносы в ПФР, ФСС, ФОМС (кроме ФСС НС).

Для определения членов экипажей морских судов

• Все типовые начисления в системе классифицированы (НК РФ Статья 420 - 422):

a. Является объектом налогообложения:

- Облагаются взносами

- Не облагаются взносами

b. Не являются объектом налогообложения:

Для новых (создаваемых) начислений требуется обязательно определить вид дохода. Это для корректного расчета страховых взносов при начислении зарплаты.

• Также перед начислением страховых взносов требуется определить статус застрахованного лица.

По умолчанию устанавливается значение «Граждане РФ». В зависимости от выбранного статуса определяется необходимость начисления определенного взноса в фонд, размер взноса.

3. Начисление страховых взносов в 1С:ЗУП

Начисление страховых взносов может происходить в следующих документах:

Начисление зарплаты и взносов. После заполнения сотрудниками организации и расчета зарплаты, будут автоматически, в зависимости от настроек системы, рассчитаны страховые взносы.

Отпуск по уходу за ребенком. При расчете зарплаты в данном документе страховые взносы начисляются автоматически.

Увольнение. В данном документе производиться окончательный расчет сотрудника перед увольнением (зарплата, компенсации, выходные пособия), автоматически начисляются страховые взносы.

Если при расчете страховых взносов, была превышена база установленной величины, то для взносов в ПФР расчет (10%) будет производиться в соответствующей колонке. А для взносов в ФСС будет выполнен расчет только с суммы, не превышающей предельную величину.

Особая категория должностей

При начислении взносов по «особым категориям должностей» (напомню, это фармацевты, члены летных и морских экипажей, шахтеры и сотрудники с правом досрочного выхода на пенсию, а также применяются результаты специальной оценки условий труда), если для них предусмотрены дополнительные взносы, то их расчет производиться в соответствующих колонках.

4. Отражение уплаты страховых взносов в 1С: ЗУП

С 2017 года отменено ведение расчетов по взносам на ОПС и ОМС. Расчеты по взносам в ФСС ведутся в целях автоматического заполнения отчетности Форма-4 ФСС и Справки-расчета для случаев возмещения расходов. Таким образом, для отражения уплаты взносов в ФСС требуется воспользоваться соответствующим документом в системе.

5. Основные отчеты по страховым взносам в 1С:ЗУП

1. Все работодатели по итогам каждого квартала, должны сдавать следующие отчеты:

a. 4-ФСС.

Сведения о начисленных и уплаченных взносах на ОСС.

b. РСВ-1 ПФР.

Сведения о начисленных и уплаченных взносах на ОПС и ОМС.

c. СЗВ-М.

Сведения о застрахованных сотрудниках, которые работают по трудовым договорам и договорам ГПХ, если с вознаграждений по ним уплачиваются страховые взносы.

2. Для анализа базы и начисленных взносов по сотруднику можно воспользоваться:

a. «Карточкой учета страховых взносов» (ссылка, под табличной частью «Взносы»).

b. Отчетами по налогам и взносам:

5.1. Анализ взносов в фонды в 1С 8.3

Показывает свод начисленных взносов в фонды, облагаемые и не облагаемые суммы, в разрезе начислений и фондов.

5.2. Реестр пособий за счет ФСС в 1С

5.3. Проверка расчета по страховым взносам в 1С

Отчет показывает сверку исчисленных взносов в фонды с расчетными значениями. Красным будут выделены неверно рассчитанные взносы. Т.е. доход был учтен в системе, а взносы не рассчитаны с этого дохода или рассчитаны неверно.

Илья Долгаков,

Консультант 1С компании ООО “Кодерлайн”

Читайте также: