Организация индивидуального персонифицированного учета в системе обязательного пенсионного страхования

Персонифицированный учет - это учет сведений о каждом работнике организации или о лице, самостоятельно уплачивающем взносы в системе Пенсионного фонда РФ. Данный процесс осуществляется с целью реализации прав (пенсионных) человека в соответствии с требованиями действующего законодательства. При этом сведения, отраженные в системе персонифицированного учета, служат фундаментом для определения и расчета всех видов социальных выплат.

Персонифицированный учет и действующее законодательство

Персонифицированный учет основывается на нормах, закрепленных Федеральным Законом “Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования” от 01.04.1996 г. № 27-ФЗ и призван усовершенствовать порядок получения сведений о лицах, получающих социальную помощь от государства.

Отметим, что помимо граждан России, персонифицированному учету подлежат и иностранные граждане:

граждане другого государства, постоянно или временно проживающие в РФ;

граждане другого государства, временно находящиеся в РФ, но имеющие трудовой договор на 6 месяцев.

Каждый месяц все работодатели-страхователи должны передавать информацию о каждом физическом лице, которому были начислены выплаты и вознаграждения, облагаемые страховыми взносами.

Кто является плательщиком страховых взносов в Пенсионный фонд России

Все застрахованные лица подразделяются на:

людей, которые страхуют себя и выплачивают взносы самостоятельно;

людей, работающих на основе договора, который был заключен с лицом.

Плательщиком обязательных страховых взносов в Пенсионный фонд России являются лица, которые

работают на основании заключенного трудового договора;

работают на основе гражданско-правового договора или авторского договора;

не работают, но поставлены на учет в Службе занятости.

Кто участвует в системе пенсионного страхования

В системе Обязательного Пенсионного Страхования можно выделить следующих участников:

страховщик. Им может выступать как Пенсионный фонд РФ, так и негосударственные пенсионный фонды;

страхователи. Это работодатели, т.е. организации и предприниматели, которые отчисляют пенсионные взносы за себя и за своих сотрудников;

застрахованные лица – это лица, которые являются собственниками пенсионных накоплений.

Цели персонифицированного учета

Под целями персонифицированного учета понимается:

Создание всех необходимые условий, позволяющих назначить застрахованному лицу будущую пенсию, исходя из итогов трудовой деятельности;

Обеспечение достоверности предоставляемой информации о стаже и заработной плате (доходе), которые являются основной информацией для назначения величины трудовой пенсии;

Создание и постоянное ведение информационной базы данных для того, чтобы назначать пенсию, учитывая итоговый трудовой стаж застрахованного лица, а также основываясь на вносимые страховые суммы;

Контролирование уплаты страховых вносов застрахованными лицами;

Упрощение порядка и ускорение процесса назначений трудовой пенсии застрахованным лицам.

Именно для этих важных целей и ведется в Пенсионном Фонде России персонифицированный учет.

При этом каждому застрахованному лицу открывается индивидуальный лицевой счет. Счет необходим для учета страховых взносов, которые поступают за сотрудника организации от работодателя.

Отметим, что кроме работодателя, такие взносы может делать само застрахованное лицо. Данный счет ведется обычно в информационной базе данных.

Какие сведения относятся к персонифицированному учету

К сведениям персонифицированного учета относится следующая информация о застрахованном лице:

дата и место рождения;

ИНН (при наличии);

сумма дохода по итогам отчетного периода (зарплата и прочие выплаченные вознаграждения);

размер уплаченных страховых взносов;

период трудового стажа.

На основании сумм страховых взносов, перечисленных страхователем за сотрудника, ПФР рассчитывает показатель пенсионных баллов.

При наступлении страхового случая (например, пенсионный возраст) данный показатель учитывается при расчете пенсии.

Также при расчете и назначении пенсии учитывается показатель трудового стажа.

Как работает система персонифицированного учета

На базе системы персонифицированного учета взаимодействуют три субъекта правоотношений обязательного пенсионного страхования:

застрахованное лицо (сотрудник).

Реализация системы персонифицированного учета осуществляется следующим образом:

При поступлении на работу гражданин предоставляет работодателю полную информацию о себе (ФИО, адрес регистрации, дата рождения, т.п.). Предоставленные данные подтверждаются документально (паспорт, документ, подтверждающий регистрацию, т.п.).

Работодатель вносит предоставленную информацию в базу, которая может быть оформлена как в электронной форме, так и на бумажном носителе.

В установленный срок работодатель подает персонифицированные данные в территориальный орган ПФР по месту регистрации. Предоставленный документ (в электронном виде или на бумаге) представляет собой консолидированную персональную информацию обо всех работниках предприятия.

На основании данных, предоставленных работодателями, орган ПФР формирует сводную базу со сведениями обо всех застрахованных лицах. При наступлении страхового случая (приобретение инвалидности, наступление пенсионного возраста, потеря кормильца, прочие случаи, предусмотренные законодательством), ПФР на основании сведений персонифицированного учета рассчитывает сумму пенсионных выплат.

Какая информация подлежит сбору и хранению при осуществлении индивидуального персонифицированного) учета

Персонифицированный учет сведений о застрахованных лицах – это сбор и хранение следующей информации:

суммы страховых взносов, которые были начислены данному работнику работодателем;

суммы, которые поступили на страховой счет от страхователя за весь период;

размер установленной пенсии с учетом последующей индексации.

Персонифицированный учет Пенсионным фондом России ведется на постоянной основе.

Система Персонифицированного учета является гарантом того, что поступления и взносы не пропадут и будут учтены при расчете будущей пенсии.

Но при этом не стоит забывать: для того чтобы эти поступления были, необходимо работать официально, либо самостоятельно делать взнос (из неофициальной заработной платы) на личный лицевой счет в Пенсионный фонд России.

Ответственность за непредставление данных индивидуального учета

Работодатель, имеющий наемных работников, по отношению к которым он выступает страхователем, обязан подавать в ПФР данные персонифицированного учета в соответствии с порядком, утвержденным ФЗ-27 от 01.04.1996.

Если организация или предприниматель не представил данные персонифицированного учета, или в случаях, когда представлены недостоверные данные, предусмотрен штраф по каждому сотруднику от 300 до 500 рублей (ст.15.33.2 КоАП).

Остались еще вопросы по бухучету и налогам? Задайте их на форуме "Зарплата и кадры".

В России начиная с 1 января 1997 г. все страховые пенсии назначаются на основании данных индивидуального (персонифицированного) учета (ИПУ). Под индивидуальным (персонифицированным) учетом понимается организация и ведение индивидуального учета сведений о каждом застрахованном лице для реализации его будущих пенсионных прав в соответствии с законодательством РФ[47].

Основными целями ИПУ является учет трудового стажа каждого застрахованного лица (причем такой учет, его организацию и ведение осуществляют все органы ПФР); обеспечение достоверности сведений о его стаже и заработке (доходе); создание информационной базы для реализации и совершенствования пенсионного законодательства РФ, а также для назначения трудовых пенсий на основе страхового стажа застрахованных лиц и их страховых взносов; развитие заинтересованности застрахованных лиц в уплате страховых взносов в ПФР; упрощение порядка и ускорение процедуры назначения трудовых пенсий застрахованным лицам и др.

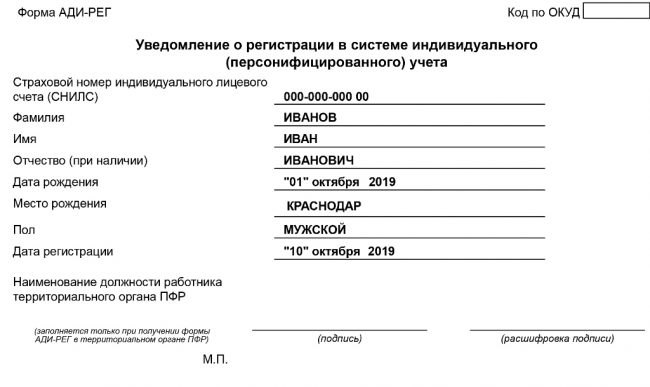

Работа пенсионных органов по ИПУ представляет собой ряд последовательных действий (этапов). Вначале происходит регистрация застрахованных лиц, на которых затем открывается индивидуальный лицевой счет зарегистрированного лица (ИЛС).

Такой ИЛС открывается территориальными органами ПФР на каждое застрахованное лицо с 1 января 1997 г.[48] При этом каждому ИЛС присваивается постоянный персональный номер («страховой номер»), а застрахованному лицу выдается страховое свидетельство обязательного пенсионного страхования.

При проведении начальной регистрации работодатель направляет в орган ПФР на каждое застрахованное лицо, работающее у него по трудовому договору (по контракту, по договору гражданско‑правового характера, предметом которого является выполнение работ и оказание услуг, или по авторскому договору), анкету застрахованного лица. Анкета содержит сведения: фамилию, имя, отчество; пол; дату и место рождения; адрес регистрации по месту жительства и по месту пребывания; номер телефона; серию, номер, дату и место выдачи паспорта или иного документа, удостоверяющего личность.

При приеме новых работников работодатель обязан представить их анкеты в течение двух недель со дня заключения трудового договора. Правильность указанных в анкете сведений заверяется подписью застрахованного лица. На основании представленной анкеты застрахованного лица орган ПФР в течение трех недель принимает решение об открытии ИЛС и оформляет страховое свидетельство.

Лица, самостоятельно уплачивающие пенсионные взносы, проходят регистрацию в органах ПФР одновременно с регистрацией в качестве страхователя.

Не работающие на момент проведения начальной регистрации лица могут пройти регистрацию в органе ПФР по месту жительства самостоятельно.

Страховое свидетельство хранится у застрахованного лица. Оно действительно при предъявлении паспорта или иного документа, удостоверяющего личность.

Застрахованное лицо обязано предъявлять страховое свидетельство при приеме на работу по трудовому договору (контракту), при заключении договоров гражданско‑правового характера о выполнении работ или оказании услуг, авторских и лицензионных договоров.

На каждое зарегистрированное застрахованное лицо работодатель ежеквартально представляет в орган ПФР документ, содержащий индивидуальные сведения о трудовом стаже, заработке (вознаграждении) и начисленных страховых взносах по утвержденной форме. Сведения о заработке (вознаграждении) застрахованного лица и начисленных страховых взносах подаются на основании данных бухгалтерского учета, а сведения о трудовом стаже – на основании приказов и других документов.

Копии документов, представленных в орган ПФР, работодатель обязан вручить застрахованному лицу в целях проверки правильности поступающих в ПФР данных. При обнаружении ошибок работодатель в месячный срок обязан внести необходимые исправления и выдать застрахованному лицу уточненные сведения одновременно с их представлением в орган ПФР.

При увольнении сотрудника работодатель обязан выдать ему индивидуальные сведения, которые не были представлены в орган ПФР. При ликвидации организации работодатель должен сообщить органу ПФР сведения о застрахованных лицах, которые ранее не были представлены в ПФР. Работодатель (он же руководитель организации), являющийся юридическим лицом, заверяет эти сведения личной подписью и печатью организации, а работодатель, не являющийся юридическим лицом, – только личной подписью.

Орган ПФР производит сверку индивидуальных данных о заработке (вознаграждении) застрахованных лиц с данными, указанными в расчетной ведомости по уплате страховых взносов. При обнаружении несоответствия ПФР уведомляет работодателя об имеющихся расхождениях. В установленные сроки работодатель должен их устранить. В противном случае орган ПФР оформляет акт о расхождениях и принимает решение о перерасчете начисленных страховых взносов за отчетный период.

Индивидуальные предприниматели, самостоятельно уплачивающие страховые взносы, представляют сведения о доходе в отчетном году лично. Работник ПФР проверяет их в налоговых органах и вносит в лицевой счет.

Сведения о периодах трудовой и иной общественно полезной деятельности, периодах выплаты пособия по безработице, а также периодах военной службы и другой приравненной к ней службы, включаемой в страховой стаж, в том числе сведения о трудовом стаже за период до первоначальной регистрации в ПФР, застрахованные лица представляют в орган ПФР по месту жительства самостоятельно. По необходимости пенсионный орган может проверить правильность представленных работодателем сведений путем проведения документальных проверок, а также путем запроса дополнительных сведений (об особых условиях труда, работой в районах Крайнего Севера, о выслуге лет и пр.).

ИЛС застрахованного лица состоит из трех частей (разделов): общей, специальной и профессиональной. При этом в общей части ИЛС застрахованного лица указывается страховой номер; фамилия, имя, отчество; фамилия, которая была у застрахованного лица при рождении; дата рождения; место рождения; пол; адрес постоянного места жительства; данные паспорта или удостоверения личности; гражданство; дата регистрации в качестве застрахованного лица; периоды трудовой и (или) иной деятельности, включаемые в страховой стаж для назначения пенсии; заработная плата (доход), на которые начислены страховые взносы и сумма начисленных страхователем застрахованному лицу страховых взносов и др.[49]

В специальной части ИЛС застрахованного лица указываются суммы страховых взносов, поступивших на накопительную часть трудовой пенсии; сведения о выборе застрахованным лицом инвестиционного портфеля (управляющей компании – УК); сведения, отражающие результаты ежегодной передачи средств пенсионных накоплений на инвестирование УК; сведения, отражающие результаты временного размещения средств пенсионных накоплений в период до отражения их в специальной части ИЛС; сведения, отражающие учет дохода от инвестирования средств пенсионных накоплений; сведения, отражающие учет необходимых расходов на инвестирование средств пенсионных накоплений; сведения о передаче средств пенсионных накоплений от одной УК другой; сведения о передаче средств пенсионных накоплений в негосударственный пенсионный фонд (НПФ); сведения о передаче средств пенсионных накоплений из НПФ в ПФР; суммы произведенных выплат за счет средств пенсионных накоплений.

В профессиональной части ИЛС застрахованного лица указываются суммы страховых взносов, дополнительно уплаченных застрахованным лицом и поступивших на его имя; суммы инвестиционного дохода; продолжительность профессионального стажа; суммы произведенных выплат.

Сведения, содержащиеся в ИЛС, относятся к категории конфиденциальной информации[50]. ИЛС хранится в органе ПФР в течение всей жизни застрахованного лица. После его смерти ИЛС закрывается и хранится в течение срока, предусмотренного для хранения пенсионных дел[51].

Специальная часть ИЛС открывается тем застрахованным лицам, которые смогут приобрести право на накопительную часть трудовой пенсии по старости и по инвалидности[52]. В специальной части ИЛС отражаются данные о страховых взносах, направляемых на обязательное накопительное финансирование трудовых пенсий по старости и по инвалидности, доходах от их инвестирования, а также о произведенных пенсионных выплатах.

Пенсионные накопления отражают сумму страховых взносов, поступивших на обязательное накопительное финансирование трудовых пенсий по старости и по инвалидности, и величину доходов от их инвестирования. С 1 января 2015 года накопительная часть выделена в самостоятельный вид пенсии[53].

Вопросы формирования и инвестирования средств пенсионных накоплений для финансирования выплаты накопительной пенсии регулируются нормами Федерального закона от 24 июля 2002 г. «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации».

Под пенсионными накоплениями понимается совокупность средств, включающая в себя суммы страховых взносов на финансирование накопительной пенсии, поступившие в ПФР и еще не переданные в УК, с учетом чистого финансового результата, который получен ПФР от временного размещения этих взносов. К пенсионным накоплениям относятся также средства, переданные ПФР в доверительное управление УК; поступившие в ПФР от УК для выплаты застрахованным лицам и правопреемникам этих лиц в случае их смерти и еще не направленные на выплату пенсий; поступившие в ПФР от УК для передачи в НПФ в соответствии с заявлениями застрахованных лиц и еще не переданные НПФ; поступившие в ПФР от НПФ и еще не переданные в УК.

Расходы на выплаты правопреемникам умерших застрахованных лиц и передаваемые на эти цели средства отражаются отдельными строками в бюджете ПФР. Финансирование таких выплат обеспечивается путем ежемесячного перечисления денежных средств в установленном размере УК на счета ПФР, открываемые в учреждениях Банка России или в органах Федерального казначейства (или на счета в кредитных организациях, предназначенные для выплат правопреемникам умерших застрахованных лиц).

При отсутствии правопреемников умерших застрахованных лиц денежные средства подлежат перечислению в резерв ПФР по обязательному пенсионному страхованию.

Профессиональная часть ИЛС открывается не для всех лиц, а только для тех, кто является субъектом профессиональной пенсионной системы. (Такая система, правда, пока еще не сформирована.) В этой части счета отражаются следующие сведения: о суммах страховых взносов, дополнительно начисленных, уплаченных и поступивших за застрахованное лицо как субъекта профессиональной пенсионной системы (например, за периоды его трудовой деятельности на рабочих местах с особыми (тяжелыми и вредными) условиями труда); о сумме дохода от инвестирования; о продолжительности профессионального стажа; о суммах произведенных выплат. Очевидно, что здесь речь идет о сведениях, необходимых для реализации пенсионных прав застрахованных лиц в соответствии с будущим законодательством РФ о профессиональных пенсионных системах[54]. Таким образом, в общей части индивидуального лицевого счета содержатся сведения для назначения страховой пенсии; в специальной части – сведения для назначения накопительной пенсии; в профессиональной части – сведения, необходимые для реализации пенсионных прав в соответствии с законодательством РФ о профессиональных пенсионных системах.

Дата добавления: 2018-09-23 ; просмотров: 1223 ;

Даже сегодня большая часть будущих пенсионеров убеждена в том, что на сумму ежемесячного содержания по возрасту значимое влияние имеет только количество лет стажа: чем длительнее трудовая жизнь, тем привлекательнее размер пенсии. Несмотря на довольно широкую информационную кампанию для населения, заблуждение прочно сидит в сознании людей, которые не знакомы с тем, как работает индивидуальный персонифицированный учет в системе пенсионного страхования.

Законодательство о системе ОПС

Пенсионное законодательство по сложности сравнимо разве что с налоговым. Для тех, кто все-таки намерен разобраться хотя бы с основными его постулатами, нужно начинать с законов № 165-ФЗ от 16.07.1999

об общих принципах соцстрахования в России и № 167-ФЗ от 15.12.2001 об обязательном пенсионном страховании (ОПС): в нем рассказано о том, кто, как и сколько должен платить в Пенсионный фонд, и как этот момент контролируется государством.

Еще один закон - № 27-ФЗ от от 01.04.1996, который безусловно будет интересен для работодателей и наемных лиц, разъясняет как раз особенности персонифицированного учета.

Вторая важная часть законодательной базы, касающаяся непосредственно пенсионного обеспечения и его индивидуальной реализации в отношении всех категорий застрахованных лиц, тоже состоит из нескольких законодательных документов:

- 166-ФЗ от 15.12.2001 разъясняет вопрос о том, кто может претендовать на получение пенсии по возрасту или досрочно в силу своей профессии;

- 400-ФЗ от 28.12.2013 – о назначении страховой пенсии, рассчитываемой на основании ОПС;

- 424-ФЗ от 28.12.2013 – о праве на накопительную часть.

В части накопительного пенсионного обеспечения действует еще ряд законов, которые призваны защитить доверенные негосударственным пенсионным фондам средства граждан.

Объекты и цели индивидуального персонифицированного учета

Стремление уйти от несправедливости советского солидарного принципа уплаты соцвзносов реализовалось в том, что сегодня приоритетом для государства стал индивидуальный персонифицированный учет в системе обязательного государственного пенсионного страхования. Эта задача настолько важна, что, сняв с 2017 года с органов ПФР обязанность контролировать уплату и начисление пенсионных страховых взносов, в их ведении оставили аналитическую работу, касающуюся учета индивидуальных платежей.

Это вовсе не означает, что все оплаченные самим сотрудником средства и часть начислений, которые вносятся за него работодателем, сохраняются в неприкосновенности до его выхода на пенсию.

Персонифицированный учет представляет собой базу данных, цель которой - сохранение на отдельных счетах информации о застрахованном лице, которая понадобится для реализации его пенсионного права в дальнейшем.

Исходя из этого, индивидуальный лицевой счет застрахованного лица - это своеобразное хранилище данных об общем страховом стаже, размере доходов на протяжении трудовой жизни работника, оплаченных взносов и продолжительности работы по специальностям, дающим право на досрочный выход на отдых. Ежемесячно в течение всей жизни человека эта информация обновляется на основании показателей, предоставляемых страхователями в их отчетности, и используется для назначения или пересчета размеров пенсионного обеспечения.

Чтобы до конца разобраться в вопросе, нужно представить, что такое индивидуальный лицевой счет в Пенсионном фонде России. Состоит счет из нескольких разделов:

- основной части, учитывающей взносы по стандартной ставке ОПС;

- специальной части, посвященной накопительной части пенсии и платежей в негосударственные структуры;

- профессиональной части, фиксирующей взносы на досрочное негосударственное пенсионное обеспечение в период его работы на вредных или опасных производствах.

Такая многоступенчатость учета позволяет вести объективный и полный учет всей необходимой информации о трудоспособном лице, накапливаемой в течение длительного периода.

Права и обязанности участников системы ОПС

Отношения в сфере пенсионного обеспечения являются трехсторонними:

- застрахованное лицо;

- страхователь;

- органы ПФР.

Основным принципом их успешного взаимодействия является своевременный, достоверный и корректный обмен сведениями об уплате страховых сумм, а также проведение регистрационных мероприятий в установленные законами сроки.

Так, основная обязанность работодателя (страхователя) – выплата обязательных взносов и предоставление отчетности в ПФР. Также он должен беспокоиться о получении работниками страховых свидетельств, если они не были оформлены ранее.

Подразделения ПФР, в свою очередь, имеют право требовать от нанимателей полной информации о застрахованных лицах и контролировать ее достоверность. В обязанности органов пенсионного обеспечения входит также сохранение персональных данных работников, их обработка и выдача справок будущим или настоящим пенсионерам.

Самим же трудящимся предоставлено право требовать необходимую информацию как от работодателя, так и от ПФР, вносить в нее документально подтвержденные исправления и оспаривать действия остальных сторон в судебном порядке.

Значение и цели ПФ России

Поскольку Пенсионный фонд России является единственным органом, синтезирующим и обрабатывающим всю персональную информацию в этой сфере, он же и воплощает в жизнь основные цели персонифицированного учета:

- хранение, обработка с целью назначения пенсий с учетом индивидуальных результатов труда;

- контроль за страхователями и создание базы данных для выполнения требований пенсионного законодательства;

- повышение заинтересованности в участии в системе ОПС и упрощении процедур с одновременным сохранением эффективности администрирования.

Роль негосударственных ПФ

Тем, кто родился в 1967 году и позже, кроме страховой пенсии можно рассчитывать еще и на накопительную. Поскольку эта часть ежемесячных выплат зависит от того, сколько денег будет на спецчасти индивидуального счета на момент выхода на пенсию, то вопрос управления средствами приобретает особую актуальность.

Роль инструмента в приумножении сумм накопленных взносов отведена негосударственным ПФ и регулируется законом 75-ФЗ от 07.05.1998 об этих учреждениях. Их основные обязанности состоят в том, чтобы проводить максимально рациональную и в то же время эффективную инвестиционную деятельность в интересах будущих пенсионеров.

Чтобы повысить доверие к НПФ, государство гарантирует, что даже в случае финансовых убытков выбранного фонда человек не потеряет ни копейки из уплаченных взносов.

СНИЛС: что это и зачем его получать

Основой персонифицированного учета является то, что каждый индивидуальный пенсионный счет имеет свое уникальный страховой номер. Это позволяет однозначно идентифицировать плательщика пенсионных взносов вне зависимости от того, изменялись ли его фамилия, имя, отчество или адрес на протяжении жизни.

Понадобится получение свидетельства о присвоении СНИЛС и при трудоустройстве , поскольку работодатель просто не сможет правильно отчитаться об уплаченных средствах на ОПС.

Читайте больше информации о том, чем еще может быть полезен и для чего нужен СНИЛС .

Персонифицированная отчетность в ПФ с 2017 года

С 1 января 2017 года все наниматели в РФ уплачивают взносы по ОПС и отчитывают о них в ФНС. Изменились не только счета для зачисления средств, но и сроки подачи отчетности. За всеми этими глобальными изменениями бухгалтерам главное не забыть, что часть отчетов нужно, как и прежде, предоставлять в ПФР, хоть и в обновленные даты.

Новые и старые формы отчетности

В начале 2017 года работодатели последний раз отчитались по «старым» формам в ПФР. До середины февраля были поданы два вида отчета по персонифицированному учету: РСВ-1 о выплатах в пользу физлиц и РВ-3 о взносах на дополнительное соцобеспечение.

Одновременно с этим уже до 15 февраля каждому нанимателю нужно было не пропустить срок предоставления нового ежемесячного отчета СЗВ-М за январь. В нем содержатся данные о застрахованных лицах, обновлять которые нужно не позднее 15 дней после окончания очередного месяца. Кроме того, раз в год работодатель должен сообщать в ПФР сведения о стаже каждого сотрудника.

Все эти отчеты подаются наряду с новой формой расчета по страховым взносам, утвержденной уже ФНС.

Ответственность за ошибки в отчетности в системе ОПС

С учетом новой системы администрирования, страхователю стоит понимать, что за ошибки, допущенные в отчетности по страховым взносам за периоды до 31.12.2016 года, они будут штрафоваться органами ПФР. С 2017 года эта функция передана фискальным службам.

Однако, несмотря на фундаментальные изменения в сотрудничестве в ПФР, за фондом оставили право привлекать к ответственности тех работодателей, которые допустили нарушения в отношении предоставления сведений, формирующих персонифицированный учет страховых взносов (ст. 17 закона 27-ФЗ).

К тому же не стоит забывать, что должностные лица предприятия могут быть привлечены еще и к личной административной ответственности за каждый факт нарушения.

Обратная связь плательщиков с ПФР

Любое застрахованное лицо имеет право и возможность активно интересоваться реализацией своих пенсионных прав, а также получать разъяснения относительно величины накопленных сумм и засчитанного страхового стажа.

Контролировать ситуацию можно как при личном посещении отделений фонда, так и посредством телекоммуникационных сетей.

Тем, кто не может или не хочет ходить по инстанциям, поможет один из онлайн-сервисов: Госуслуги или сайт ПФР. Данный вид услуг поможет и тем, кто желает знать, как обстоят дела с накопительной частью их будущей пенсии.

Если же работник заметил расхождения или этот факт выяснился только при назначении пенсии, то решить проблему может запрос о дополнении или уточнении индивидуального лицевого счета, посылаемый страхователю от имени ПФР. Такая форма коммуникации призвана откорректировать неточности в порядке досудебного урегулирования.

Выписка о взносах и стаже из Пенсионного фонда

Если простого ознакомления с информацией о накопленных пенсионных баллах и перечисленных за работника средствах недостаточно, россиянин может получить официальную выписку от ПФР. Кроме визита в одно из подразделений фонда или регистрации на сайте Госуслуги, можно воспользоваться услугами одного из банков-партнеров, например Сбербанка. Для этого нужны паспорт и страховое свидетельство.

Кроме сумм взносов, гражданина может также интересовать количество отраженных в профессиональной части персонального счета лет работы. Это может быть небезынтересно и тем, кто провел значимую часть жизни на Крайнем Севере или в районах, к нему приравненных.

Для того чтобы не восстанавливать утерянные в результате чужих ошибок годы труда в тяжелых условиях, нужно заранее ознакомиться с возможностью проверить трудовой стаж по СНИЛС .

Проблемы солидарной и накопительной системы ОПС

Источником многолетних проблем в пенсионном обеспечении является дефицит средств в Пенсионном фонде. Чтобы хоть частично решить эту проблему, государство наложило мораторий на использование накопительной части пенсионных взносов, а также приостановило индексацию пенсий для работающего населения. Кроме того, отрицательное влияние имеет также высокая ставка обложения доходов граждан и их низкая степень доверия к проводимым реформам.

Контрольные вопросы

1. С какими организациями взаимодействуют органы ПФР?

2. Какова роль квалификационных характеристик при распределении обязанностей специалистов?

3. Каковы принципы подготовки комплексного плана работы ПФР?

4. Какие планы составляются в управлениях ПФР?

5. Охарактеризуйте основные виды обращений граждан.

6. Каковы основные этапы работы с письмами граждан?

7. Обоснуйте значение справочно-кодификационной работы в деятельности органов ПФР.

8. Какие формы систематизации нормативных актов вы знаете?

Целями индивидуального (персонифицированного) учета являются:

- создание условий для назначения трудовых пенсий в соответствии с результатами труда каждого застрахованного лица;

- обеспечение достоверности сведений о стаже и заработке (доходе), определяющих размер трудовой пенсии при ее назначении;

- создание информационной базы для реализации и совершенствования пенсионного законодательства Российской Федерации, а также для назначения трудовых пенсий на основе страхового стажа застрахованных лиц и их страховых взносов;

- развитие заинтересованности застрахованных лиц в уплате страховых взносов;

- создание условий для контроля за уплатой страховых взносов застрахованными лицами;

- информационная поддержка прогнозирования расходов на выплату трудовых пенсий, «определения тарифа страховых взносов, расчета макроэкономических показателей, касающихся обязательного пенсионного страхования;

- упрощение порядка и ускорение процедуры назначения трудовых пенсий застрахованным лицам.

Индивидуальный (персонифицированный) учет в системе обязательного пенсионного страхования строится на принципах:

- единства и федерального характера обязательного пенсионного страхования в Российской Федерации;

- всеобщности и обязательности уплаты страховых взносов в Пенсионный фонд Российской Федерации и учета сведений о застрахованных лицах;

- доступности для каждого застрахованного лица сведений о нем, которыми располагают органы Пенсионного фонда Российской Федерации, осуществляющие индивидуальный (персонифицированный) учет;

- использования сведений о застрахованных лицах, которыми располагают органы Пенсионного фонда Российской Федерации, исключительно для целей пенсионного страхования, в том числе для реализации пенсионных нрав в соответствия с законодательством Российской Федерации в профессиональных пенсионных системах;

- соответствия сведений о суммах страховых взносов, представляемых каждым страхователем, в том числе физическим лицом, самостоятельно уплачивающим страховые взносы, для индивидуального (персонифицированного) учета, сведениям о фактически уплаченных и поступивших суммах страховых взносов;

- осуществления индивидуального (персонифицированного) учета в процессе всей трудовой деятельности застрахованного лица и использования данных указанного учета для назначения трудовой пенсии согласно пенсионному законодательству Российской Федерации, в том числе для реализации застрахованными лицами пенсионных прав в соответствии с законодательством Российской Федерации о профессиональных пенсионных системах.

Можно выделить следующие этапы реализации законодательства об индивидуальном (персонифицированном) учете:

1) регистрация граждан, проживающих на территории РФ и достигших возраста 14 лет, в системе обязательного пенсионного страхования;

2) выдача застрахованным лицам территориальными органами ПФР страховых свидетельств обязательного пенсионного страхования;

3) открытие ПФР индивидуальных лицевых счетов с постоянным страховым номером;

4) прием индивидуальных сведений о стаже и заработке, представляемых работодателями и лицами, самостоятельно уплачивающими страховые взносы в ПФР;

5) ввод в индивидуальный лицевой счет принятых данных о застрахованном лице;

6) работа по назначению и перерасчету пенсии на основании сведений персонифицированного учета;

7) информирование застрахованных лиц о состоянии индивидуальных лицевых счетов;

8) выдача застрахованным лицам пенсионных книжек и пополнение их содержания путем включения в них ежегодных выписок о состоянии специальной части индивидуального лицевого счета застрахованного лица.

В Федеральном законе об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» употребляются следующие основные понятия:

- застрахованное лицо — лицо, на которое распространяется обязательное пенсионное страхование, а также занятое на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которое уплачиваются страховые взносы в ПФР в соответствии с законодательством РФ;

- страхователи — юридические лица, в том числе иностранные, и их обособленные подразделения; международные организации, осуществляющие свою деятельность на территории Российской Федерации (в отношении застрахованных лиц в соответствии с Законом об обязательном пенсионном страховании в РФ); родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования; крестьянские (фермерские) хозяйства; граждане, в том числе иностранные, лица без гражданства, проживающие на территории Российской Федерации, и индивидуальные предприниматели, осуществляющие прием на работу по трудовому договору, а также заключающие договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации начисляются страховые взносы. Органы службы занятости в отношении безработных, а также организации в отношении лиц, осужденных к лишению свободы и привлекаемых к труду, приравнены к понятию «страхователи»;

- физические лица, самостоятельно уплачивающие страховые взносы, — застрахованные лица (индивидуальные предприниматели, адвокаты, частные детективы, занимающиеся частной практикой нотариусы и иные категории граждан, уплачивающие страховые взносы на обязательное пенсионное страхование в виде фиксированных платежей в соответствии с Законом об обязательном пенсионном страховании в РФ); страховые взносы — страховые взносы на обязательное пенсионное страхование, а также страховые взносы, уплачиваемые страхователями в ПФР за застрахованных лиц — работников, являющихся субъектами профессиональных пенсионных систем, для реализации ими пенсионных прав;

- индивидуальный (персонифицированный) учет — организация и ведение учета сведений о каждом застрахованном лице для реализации пенсионных прав в соответствии с законодательством РФ;

- индивидуальный лицевой счет застрахованного лица — документ, хранящийся в форме записи на машинных носителях информации, допускающей обработку с помощью средств 1 вычислительной техники в органах ПФР, содержащий предусмотренные настоящим законом сведения о застрахованных лицах, включенные в информационные ресурсы ПФР;

- специальная часть индивидуального лицевого счета — составная часть индивидуального лицевого счета застрахованного лица, в которой учитываются сведения о поступивших за данное застрахованное лицо страховых взносах, направляемых на обязательное накопительное финансирование трудовых пенсий, доходе от инвестирования и выплатах, произведенных за счет пенсионных накоплений в соответствии с Федеральным законом «О трудовых пенсиях в Российской Федерации»;

- профессиональная часть индивидуального лицевого счета — составная часть индивидуального лицевого счета застрахованного лица — субъекта профессиональной пенсионной системы, в которой отражаются сведения о суммах страховых взносов, уплаченных страхователем за застрахованное лицо за периоды его трудовой деятельности на рабочих местах с особыми (тяжелыми и вредными) условиями труда (профессиональный стаж), доходе от инвестирования, выплатах и другие сведения, необходимые для реализации пенсионных прав в соответствии с законом;

- профессиональный стаж застрахованного лица — суммарная продолжительность периодов его трудовой деятельности на рабочих местах с особыми (тяжелыми и вредными) условиями. труда, в течение которых в его пользу страхователем вались страховые взносы в ПФР.

Персонифицированный учет урегулирован на законодательном уровне. В системе указываются сведения о лицах, которые имеют право на помощь от государственных органов.

Индивидуальный персонифицированный учет — что это

Бесплатно по России

На предприятия ложится обязанность относительно того, чтобы направлять о гражданах нужные сведения в пенсионные органы. Основная обязанность руководства организации заключается в том, чтобы сообщать информацию об уровне дохода гражданина. Кроме того, отражаются сведения о средствах, которые поступают на счета. Указанный правовой акт определяет правила, касающиеся данных о лице, в том числе о накоплениях.

Ранее указанная схема учета не применялась, но с начала 1997 года эти положения стали обязательными для всех работодателей. Причиной выступает то, что некоторые факторы должны обязательно учитываться при назначении отчислений пенсионного типа. В частности, это величина выработки и количество средств, направленных в ПФР.

Законодательство указывает на необходимость заключения специального соглашения в таких ситуациях:

- когда гражданин трудится по трудовому соглашению;

- трудится по договору гражданско-правового значения;

- трудится в условиях исправительного учреждения;

- лицо прошло регистрацию в ЦЗН.

Для чего необходим

Законодательство указывает на то, страховаться гражданину нужно в обязательном порядке. В зависимости от того, насколько вовремя предоставлены сведения об оплате таких взносов за ведение трудовой деятельности, что упрощает процесс назначения выплаты гражданам достаточного обеспечения после оформления пенсионного статуса.

Система учета позволяет учитывать правомочия каждого гражданина, который осуществляет трудовую деятельность. Учет позволяет определить величину страхового стажа для того, чтобы считать будущие пенсионные выплаты.

Вне зависимости от того, где работает гражданин, его персональные данные хранятся в системе персонифицированного учета.

С какого года введен

Рассматриваемое понятие начало применяться в 1998 году. С указанного момента на органы и организации легла обязанность относительно ведения учета граждан, которые не осуществляют трудовую деятельность и тех, за кого оплачиваются взносы в соответствующие органы.

Данная система дала возможность упростить проведение реформы в пенсионной сфере в 2002 году. Кроме того, получилось выполнить задачу относительно страхования. В соответствии с федеральным законом №27 предложено ввести систему персонифицированного учета с 1996 года.

За счет введения такой системы передвижение денежных средств, начисляемых гражданину за ведение трудовой деятельности, можно с легкостью отследить. С начала апреля 2016 года организации несут обязанность относительно того, чтобы передавать в пенсионный орган сведения индивидуального значения, которые отражаются в кадровой документации.

Участники системы

Указанная система включает в свой состав несколько участников. В том числе, это страхователи и страховщики, кроме того, граждане, застрахованные в системе. Обязанность страхователей заключается в проведении правильной регистрации граждан, за которых перечисляются взносы.

Можно выделить несколько основных правил для данной категории участников:

- поддержка с правовой стороны;

- перечисление дополнительных взносов на формирование накопительной части пенсионных выплат.

В качестве страховщика выступает фонд государственного или негосударственного назначения. Данные организации выступают гарантом относительно обязательств пенсионного органа, по этой причине производится установка фактов перерасчета и выплат для граждан. Они несут обязанность относительно выполнения контрольных функций.

Страхованию в такой системе подлежит лица, которые официально устроены на работу. Предусматривается, что руководство предприятия оплачивает за них страховые взносы. Человек имеет право получать сведения о накоплениях на своем счету.

Права и обязанности участников

Если у гражданина есть желание получить консультацию относительно персональных данных, ему предоставляется возможность ознакомиться с теми сведениями, которые его интересуют. Такие услуги могут быть получены по почте. На гражданина ложится обязанность по поводу обеспечения сохранности карточки учета (СНИЛС) и направления уведомлений в ПФР о том, какие изменения произошли.

В это же время работодатель может своевременно и грамотно вести документацию относительно социального обеспечения. Кроме того, на компании ложиться обязанность по уточнению данных о сотрудниках и отслеживанию наличия у каждого из них страховой документации.

У представителей органов ПФР есть право:

- направлять запросы на получение сведений о гражданах;

- организовать взаимодействие с негосударственными организациями;

- вносить уточнения в лицевой счет.

В то же время на данный орган ложиться обязанность относительно того, чтобы в системе отражались достоверные данные и предоставлять отчет о проведенной деятельности гражданам, владеющим страховыми полисами.

Как осуществляется индивидуальный персонифицированный учет

Для того, чтобы использовать систему учета персонифицированных сведений, гражданин проходит регистрацию в единой системе страхования. В конфиденциальном формате фиксируется время, на протяжении которого застрахованное лицо ведет трудовую деятельность. Отражению в системе подлежат сведения, которые влияют на величину начисляемых выплат. В том числе, стаж, время и место работы.

Чтобы система была работоспособной, руководство компании несет обязанность по подаче сведений относительно каждого сотрудника. В частности, это сведения об отпуске, при предоставлении которого не сохраняется заработок, прохождение курсов повышения квалификации.

Предоставление сведений ПУ в специализированный отдел ПФР

Руководство компании и граждане, прошедшие регистрацию в качестве индивидуальных предпринимателей, имеющие наемных работников, несут обязанность относительно того, чтобы сообщать в пенсионные органы сведения о работниках.

Устанавливается, что сведения о страховой выработке подлежит передаче в уполномоченные органы к началу марта. Во время трудоустройства соискатель должен предоставить достоверные данные о себе, при этом все факты подтверждаются при использовании документации. Заполнение сведений о каждом сотруднике производится в электронном и письменном формате.

После того, как все данные консолидируются, они передаются в пенсионный фонд. Будущая социальная поддержка граждан, которые временно не работают, получают пособия социального типа, находятся в местах лишения свободы, обеспечиваются пенсиями за счет государственного бюджета.

Отправка данных страхователями производится до середины каждого месяца. Отправка сведений требуется для фискального и пенсионного органа. Основанием выступает расчет, произведенный по бухгалтерской и финансовой отчетности. Требуется постоянно следить за актуальностью данных. Если происходит смена личной информации, об этом требуется уведомить указанные органы.

Изначально компании должны собрать всю информацию, после чего вносят ее в установленную форму. В документе прописывается информация отдельно по каждому сотруднику. Необходимо заполнить бланк отдельно для каждого сотрудника. Это касается только тех лиц, кому предоставлялись выплаты за текущий период. Основанием становится сформированное соглашение трудового или гражданско-правового типа.

Осуществлять контролирующие функции в рассматриваемой сфере могут подразделения пенсионного органа, уполномоченные на это. Если происходит нарушение правил относительно подачи, направления недостоверных данных, на фирму налагаются меры ответственности. Они выражены в форме штрафа, величина составляет пятьсот рублей за каждое лицо, зарегистрированное в системе.

Подробнее о подаче данных в ПФР смотрите в видео:

Если руководство компании добросовестно исполняет свои обязанности, то это обеспечивает достойные пенсионные отчисления в будущем.

Ответы на актуальные вопросы по ИПУ

В данном направлении могут возникнуть разные вопросы.

Что такое лицевой счет

Ответ: Индивидуальный счет указывает сведения о каждом этапе жизни гражданина и выступает как основание при решении вопроса, связанного с оказанием поддержки со стороны государственных органов. Структура, использованная при разработке счета, помогает выявлять ошибки и следить за тем, какие изменения произошли, что влияет на расчет полагающихся выплат.

В документе прописываются такие данные:

- информация из паспорта гражданина;

- половая принадлежность;

- адрес проживания;

- номер страхового документа;

- гражданская принадлежность;

- ИНН;

- величина стажа;

- доход гражданина;

- взносы страхового типа;

- коэффициенты.

Перечисленные сведения подлежат постоянной проверке. Делать это уполномоченный орган будет в течение всей жизни человека.

Зачем нужен СНИЛС

Ответ: Номер, нанесенный на данный документ имеет уникальный характер. Он применяется в качестве идентификатора граждан. Он помогает формировать регистры лиц, которые получают социальные услуги от государства. Для оформления льгот требуется предоставить СНИЛС. Государственные органы имеют возможность передавать друг другу сведения о данном акте.

Кроме того, документ используется для прохождения регистрации на портале Госуслуг.

Кто является страхователем в системе учета

Ответ: В качестве таковых выступают граждане, зарегистрированные как индивидуальные предприниматели, организации и фирмы, занимающиеся частной практикой.

Таким образом, система учета направлена на установление гарантий для будущего пенсионного обеспечения граждан. Используется она в отношении всех лиц, кто трудоустроен на основании договора.

Читайте также: