Как в 1с 8 3 сформировать отчеты в пфр рсв

Рассмотрим, как компьютерная программа 1С Бухгалтерия 8.3 помогает бухгалтеру делать ежеквартальные отчеты в ПФР.

Если в систему 1С своевременно и корректно вводились необходимые документы, то формирование «пенсионной» отчетности не представляет трудностей, так как выполняется автоматически. Чтобы все данные попали на нужные места в отчетах, в 1С должны быть занесены следующие операции.

- Прежде всего, ежемесячное начисление взносов на ОПС и ОМС. Оно производится программой одновременно с начислением зарплаты сотрудникам документом 1С «Начисление зарплаты». Тариф взносов предварительно устанавливается в настройках учета зарплаты (см. пункт «Справочники и настройки» в разделе «Зарплата и кадры»).

- Уплата взносов тоже должна попасть в отчет в ПФР. Ее следует отражать в 1С банковской выпиской «Списание с расчетного счета» с видом операции «Уплата налога» (налог «Страховые взносы в ПФР» или «в ФФОМС», вид «Взносы»).

Формирование отчетности РСВ-1

Когда документы по начислению и уплате взносов успешно занесены в программу, можно начинать формирование отчетности в Пенсионный фонд. В 1С для этой цели служит рабочее место:

Зарплата и кадры/ Страховые взносы/ Квартальная отчетность в ПФР

Чтобы создать новый комплект пачек отчетности, достаточно установить текущий период и нажать «Создать комплект» (период на этой кнопке будет указан автоматически).

Если в программе 1С 8.3 есть ранее созданные и сохраненные комплекты за другие периоды, то они отображаются в списке. Причем создание нового комплекта форм возможно, только если более ранние комплекты имеют состояние «Отправлено» или «Не будет передаваться». Для изменения состояния служит ссылка «Установить состояние».

Получите 267 видеоуроков по 1С бесплатно:

По нажатию кнопки «Создать комплект» программа создает и автоматически заполняет форму РСВ-1. В открывшемся окне отображены общие сведения об облагаемой базе и начисленных взносах за требуемый период. Статус формы — «В работе».

Если в верхней части нажать ссылку «Разделы 1-5», то откроется непосредственно отчет РСВ-1 «Расчет по начисленным и уплаченным взносам». Слева расположена панель разделов. По нажатию на раздел он открывается в правой части.

В раздел 1 попадают суммы взносов в ПФР и ФФОМС, которые в течение периода были начислены и уплачены, а также задолженность (если таковая есть).

В разделе 2 отражен расчет взносов на основании облагаемой базы и применяемого тарифа. Если в течение периода в программе вводились документы «Больничный лист», по которым начислялись пособия, то сумма пособий автоматически отразится в разделе 2 в строках 201 и 211 «Суммы, не подлежащие обложению страховыми взносами».

Как в 1С 8.3 изменить данные в отчетности РСВ-1

Если мы вернемся в форму работы с РСВ-1 и выделим здесь строку «Пачка разделов 6 РСВ-1», то увидим, что внизу появился список сотрудников с суммами заработка и начисленных взносов. Это те данные, которые попадают в «Индивидуальные сведения» (раздел 6).

Двойным щелчком по строке с сотрудником открывается форма редактирования раздела 6 РСВ-1 для данного сотрудника. В случае необходимости все сведения здесь можно отредактировать вручную: изменить суммы, добавить новые строки.

На вкладке «Раздел 6.8 (стаж)» этой же формы отражены сведения о стаже работника. Если на него вводился больничный лист, то период болезни автоматически отображается здесь с кодом ВРНЕТРУД. Этот раздел также доступен для ручного редактирования. Например, если работнику по договоренности с руководством предоставлялся отпуск «без содержания», следует добавить сюда строки и указать требуемый период отпуска, выбрав в разделе «Исчисляемый стаж» нужный код.

При необходимости заполняются и такие данные, как периоды работы в особых условиях или по льготной позиции. В случае работы в условиях «вредности» заполняется раздел 6.7.

Еще одна возможность, позволяющая редактировать стаж сотрудников, ссылка «Стаж» в форме работы с РСВ-1:

По нажатию этой ссылки открывается форма редактирования стажа в виде списка сотрудников. Эта форма содержит в том числе и графы для сведений о назначении досрочной пенсии. Изменения, внесенные в стаж, следует сохранить с помощью соответствующей кнопки.

Как выгрузить РСВ-1 и другая отчетность в пенсионный фонд

Готовый отчет РСВ-1 можно распечатать на бумаге или выгрузить его из 1С в виде файла в формате ПФР. Существует возможность проверить правильность заполнения отчета как с помощью встроенной в 1С проверки, так и сторонними программами.

Рабочее место «Квартальная отчетность в ПФР» позволяет также создавать корректирующую форму РСВ-1 и загружать комплекты форм в программу из файлов отчетности.

Начиная с версии 3.0.43 и выше программа «1С:Бухгалтерия 8.3» формирует и ежемесячный отчет СЗВ-М (он доступен в подразделе «Справочники и настройки» раздела программы «Зарплата и кадры»).

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Отчетность ПФР: как сделать РСВ-1 в 1С 8.3

Как сформировать отчетность ПФР в программе 1С 8.3 Бухгалтерия?

Рассмотрим, как компьютерная программа 1С Бухгалтерия 8.3 помогает бухгалтеру делать ежеквартальные отчеты в ПФР.

Если в систему 1С своевременно и корректно вводились необходимые документы, то формирование «пенсионной» отчетности не представляет трудностей, так как выполняется автоматически. Чтобы все данные попали на нужные места в отчетах, в 1С должны быть занесены следующие операции.

- Прежде всего, ежемесячное начисление взносов на ОПС и ОМС. Оно производится программой одновременно с начислением зарплаты сотрудникам документом 1С «Начисление зарплаты». Тариф взносов предварительно устанавливается в настройках учета зарплаты (см. пункт «Справочники и настройки» в разделе «Зарплата и кадры»).

- Уплата взносов тоже должна попасть в отчет в ПФР. Ее следует отражать в 1С банковской выпиской «Списание с расчетного счета» с видом операции «Уплата налога» (налог «Страховые взносы в ПФР» или «в ФФОМС», вид «Взносы»).

Формирование отчетности РСВ-1

Когда документы по начислению и уплате взносов успешно занесены в программу, можно начинать формирование отчетности в Пенсионный фонд. В 1С для этой цели служит рабочее место:

Зарплата и кадры/ Страховые взносы/ Квартальная отчетность в ПФР

Чтобы создать новый комлект пачек отчетности, достаточно установить текущий период и нажать «Создать комплект» (период на этой кнопке будет указан автоматически).

Если в программе 1С 8.3 есть ранее созданные и сохраненные комплекты за другие периоды, то они отображаются в списке. Причем, создание нового комплекта форм возможно, только если более ранние комплекты имеют состояние «Отправлено» или «Не будет передаваться». Для изменения состояния служит ссылка «Установить состояние».

По нажатию кнопки «Создать комплект» программа создает и автоматически заполняет форму РСВ-1. В открывшемся окне отображены общие сведения об облагаемой базе и начисленных взносах за требуемый период. Статус формы — «В работе».

Если в верхней части нажать ссылку «Разделы 1-5», то откроется непосредственно отчет РСВ-1 «Расчет по начисленным и уплаченным взносам». Слева расположена панель разделов. По нажатию на раздел он открывается в правой части.

В раздел 1 попадают суммы взносов в ПФР и ФФОМС, которые в течение периода были начислены и уплачены, а также задолженность (если таковая есть).

В разделе 2 отражен расчет взносов на основании облагаемой базы и применяемого тарифа. Если в течение периода в программе вводились документы «Больничный лист», по которым начислялись пособия, то сумма пособий автоматически отразится в разделе 2 в строках 201 и 211 «Суммы, не подлежащие обложению страховыми взносами».

Как в 1С 8.3 изменить данные в отчетности РСВ-1

Если мы вернемся в форму работы с РСВ-1 и выделим здесь строку «Пачка разделов 6 РСВ-1», то увидим, что внизу появился список сотрудников с суммами заработка и начисленных взносов. Это те данные, которые попадают в «Индивидуальные сведения» (раздел 6).

Двойным щелчком по строке с сотрудником открывается форма редактирования раздела 6 РСВ-1 для данного сотрудника. В случае необходимости все сведения здесь можно отредактировать вручную: изменить суммы, добавить новые строки.

На вкладке «Раздел 6.8 (стаж)» этой же формы отражены сведения о стаже работника. Если на него вводился больничный лист, то период болезни автоматически отображается здесь с кодом ВРНЕТРУД. Этот раздел также доступен для ручного редактирования. Например, если работнику по договоренности с руководством предоставлялся отпуск «без содержания», следует добавить сюда строки и указать требуемый период отпуска, выбрав в разделе «Исчисляемый стаж» нужный код.

При необходимости заполняются и такие данные как периоды работы в особых условиях или по льготной позиции. В случае работы в условиях «вредности» заполняется раздел 6.7.

Еще одна возможность, позволяющая редактировать стаж сотрудников — ссылка «Стаж» в форме работы с РСВ-1:

По нажатию этой ссылки открывается форма редактирования стажа в виде списка сотрудников. Эта форма содержит в том числе и графы для сведений о назначении досрочной пенсии. Изменения, внесенные в стаж, следует сохранить с помощью соответствующей кнопки.

Как выгрузить РСВ-1 и другая отчетность в пенсионный фонд

Готовый отчет РСВ-1 можно распечатать на бумаге или выгрузить его из 1С в виде файла в формате ПФР. Существует возможность проверить правильность заполнения отчета как с помощью встроенной в 1С проверки, так и сторонними программами.

Рабочее место «Квартальная отчетность в ПФР» позволяет также создавать корректирующую форму РСВ-1 и загружать комплекты форм в программу из файлов отчетности.

Начиная с версии 3.0.43 и выше программа «1С:Бухгалтерия 8.3» формирует и ежемесячный отчет СЗВ-М (он доступен в подразделе «Справочники и настройки» раздела программы «Зарплата и кадры»).

Расчет по страховым взносам за 2017 год предоставляется по форме, утвержденной приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. Расчет необходимо представить в налоговые органы не позднее 30 января 2018 года.

- Составление расчета по страховым взносам

- Составление расчета по страховым взносам в программе "1С:Зарплата и управление персоналом 8" (ред.3)

- Представление расчета по страховым взносам в налоговый орган

- Представление расчета по страховым взносам в налоговый орган в программе "1С:Зарплата и управление персоналом 8" (ред.3)

Расчет по страховым взносам за 2017 год предоставляется по форме, утвержденной приказом ФНС России от 10.10.2016 № ММВ-7-11/551@:

- лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями);

- главами крестьянских (фермерских) хозяйств.

В соответствии с п. 7 ст. 431 НК РФ лица, производящие выплаты и иные вознаграждения физическим лицам, представляют расчет по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в налоговый орган:

- по месту нахождения организации;

- по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физических лиц. Если обособленное подразделение расположено за пределами РФ, то расчет по такому подразделению организация подает в налоговый орган по месту своего нахождения;

- по месту жительства физического лица, производящего выплаты и иные вознаграждения физическим лицам (в том числе ИП).

Крупнейшие налогоплательщики, у которых есть обособленные подразделения (которые начисляют выплаты и иные вознаграждения в пользу физических лиц), представляют расчет в несколько налоговых инспекций (письмо ФНС от 10.01.2017 № БС-4-11/100@):

- по месту своего нахождения;

- по месту нахождения обособленных подразделений.

Расчет по страховым взносам за 2017 год необходимо представить в налоговые органы не позднее 30 января 2018 года. Срок представления расчета единый для всех плательщиков страховых взносов и не зависит от формы сдачи отчетности – на бумажном носителе или в электронном виде.

Обратите внимание! В случае отсутствия у плательщика страховых взносов выплат в пользу физических лиц в течение расчетного (отчетного) периода плательщик обязан представить в установленный срок в налоговый орган расчет с нулевыми показателями (письма ФНС от 24.03.2017 № 03-15-07/17273, от 12.04.2017 № БС-4-11/6940@).

За несвоевременное представление в налоговую инспекцию расчета по страховым взносам на плательщика страховых взносов может быть наложен штраф в размере от 5 до 30 процентов суммы взносов, которая не была уплачена, на основании расчета. При этом минимальная сумма штрафа составляет 1 000 рублей (ст. 119 НК РФ). В письме от 05.05.2017 № ПА-4-11/8611 ФНС России разъяснила, в каком размере уплачивать штраф в каждый из фондов (ПФР, ФФОМС, ФСС).

Составление расчета по страховым взносам

Расчет по страховым взносам включает в себя:

- Титульный лист;

- Лист "Сведения о физическом лице, не являющемся индивидуальным предпринимателем";

- Раздел 1 "Сводные данные об обязательствах плательщика страховых взносов";

- Приложение № 1 к разделу 1 "Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование" к разделу 1;

- Приложение № 2 к разделу 1 "Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством" к разделу 1;

- Приложение № 3 к разделу 1 "Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации" к разделу 1;

- Приложение № 4 к разделу 1 "Выплаты, произведенные за счет средств, финансируемых из федерального бюджета" к разделу 1;

- Приложение № 5 к разделу 1 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1;

- Приложение № 6 к разделу 1 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1;

- Приложение № 7 к разделу 1 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1;

- Приложение № 8 к разделу 1 "Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1;

- Приложение № 9 к разделу 1 "Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации" к разделу 1;

- Приложение № 10 к разделу 1 "Сведения, необходимые для применения положения подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг" к разделу 1;

- Раздел 2 "Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств";

- Приложение № 1 к разделу 2 "Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства" к разделу 2;

- Раздел 3 "Персонифицированные сведения о застрахованных лицах".

Разделы 1 и 3 заполняются плательщиками страховых взносов, производящими выплаты физическим лицам и представляются ежеквартально.

Раздел 2 заполняется плательщиками страховых взносов - главами КФХ, ежегодно.

Составление расчета по страховым взносам в программе "1С:Зарплата и управление персоналом 8" (ред.3)

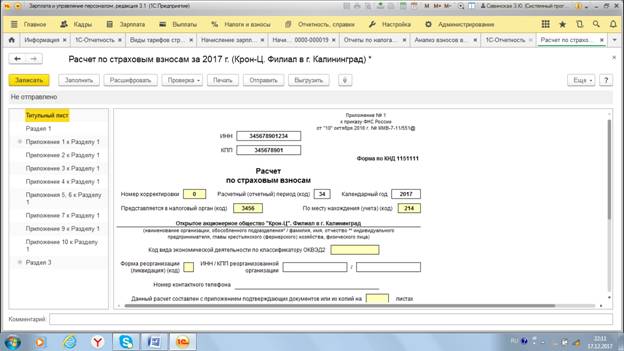

В программе для составления расчета по страховым взносам предназначен регламентированный отчет Расчет по страховым взносам (раздел Отчетность, справки - 1С-Отчетность) (рис. 1).

Для составления отчета необходимо в рабочем месте 1С-Отчетность ввести команду для создания нового экземпляра отчета по кнопке Создать и выбрать в списке доступных отчетов Виды отчетов отчет с названием Расчет по страховым взносам по кнопке Выбрать.

В стартовой форме укажите организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет и период, за который он составляется.

Далее нажмите на кнопку Создать.

В результате на экран выводится форма нового экземпляра отчета Расчет по страховым взносам (рис. 2). Для автоматического заполнения отчета по данным информационной базы следует воспользоваться кнопкой Заполнить.

Обратите внимание! При выявлении в данных учета, при автоматическом заполнении отчета, двух и более элементов справочника Физические лица с одним и тем же заполненным СНИЛС выдается сообщение, при этом отчет остается незаполненным.

Составление расчета по страховым взносам в других программах:

Представление расчета по страховым взносам в налоговый орган

Плательщики, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный (отчетный) период превышает 25 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчет по страховым взносам в налоговый орган в электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи (п. 10 ст. 431 НК РФ).

Плательщики и вновь созданные организации (в том числе при реорганизации), у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный (отчетный) период составляет 25 человек и менее, вправе представлять расчет, как в электронном виде, так и на бумажном носителе.

Вне зависимости от осуществляемой деятельности плательщики страховых взносов представляют обязательно в составе расчета:

- Титульный лист;

- Раздел 1 "Сводные данные об обязательствах плательщика страховых взносов";

- подраздел 1.1 "Расчет сумм взносов на обязательное пенсионное страхование", подраздел 1.2 "Расчет сумм взносов на обязательное медицинское страхование" приложения 1 к разделу 1;

- приложение 2 к разделу 1 "Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством";

- Раздел 3 "Персонифицированные сведения о застрахованных лицах".

Остальные приложения, подразделы представляются при наличии в них данных (подразделы 1.3.1, 1.3.2, 1.4 приложения № 1 к разделу 1, приложения 3 - 10 к разделу 1).

Представление расчета по страховым взносам в налоговый орган в программе "1С:Зарплата и управление персоналом 8" (ред.3)

![]()

Настройка состава расчета

Если отдельные разделы расчета в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме отчета и выводиться на печать.

Для этого нажмите на кнопку Настройка (кнопка Еще - Настройка), расположенная в верхней командной панели формы отчета, и на закладке Свойства разделов уберите флажки Показывать и Печатать для этих разделов (рис. 3).

Проверка расчета

Перед передачей расчета рекомендуется проверить его на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка - Проверить контрольные соотношения. После нажатия кнопки выводится результат проверки контрольных соотношений показателей. При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей (сняв флажок Отобразить только ошибочные соотношения) (рис. 4).

При нажатии на необходимое соотношение показателей, в графе Проверяемое соотношение или Расшифровка значений, выводится расшифровка, в которой показывается: от куда взялись эти цифры, как они сложились и т.д. А при нажатии в самой расшифровке на определенный показатель, программа автоматически показывает на этот показатель в самой форме отчета. Для формы отчета Расчет по страховым взносам реализована проверка контрольных соотношений показателей, введенных письмами ФНС России от 30.06.2017 № БС-4-11/12678@, от 13.12.2017 № ГД-4-11/25417@ и письмом ФСС РФ от 15.06.2017 № 02-09-11/04-03-13313.

Печать расчета

Организациям, представляющим расчет без использования телекоммуникационных каналов связи (или использующих для электронного обмена программы сторонних производителей), следует подготовить файлы для передачи в налоговый орган в электронном виде. Организациям, представляющим расчет на бумажном носителе, следует подготовить печатную форму расчета (рис. 5).

Чтобы сформировать печатную форму расчета с двухмерным штрихкодом PDF417, нажмите на кнопку Печать, расположенную в верхней части формы отчета. Для печати машиночитаемых форм регламентированных отчетов с двухмерным штрихкодом PDF417 необходимо, чтобы на компьютере был установлен единый модуль печати машиночитаемых бланков и шаблоны машиночитаемых бланков. Инсталляционный комплект модуля печати включен в состав конфигурации. Как только возникает необходимость использования модуля печати, он автоматически запускается для установки. Шаблоны машиночитаемых форм регламентированных отчетов включены в состав конфигурации и устанавливаются вместе с ней, поэтому нет необходимости устанавливать шаблоны отдельно.

Форму расчета по страховым взносам можно распечатать и без штрихкода, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флажок Разрешить печать без штрихкода PDF417. После установки данной настройки по кнопке Печать будут доступны для печати Форма со штрихкодом PDF417 (рекомендуется) (рис. 5) или Форма без штрихкода PDF417.

При выборе второго варианта программа выводит форму отчета на экран для предварительного просмотра и дополнительного редактирования, сформированных для печати листов (при необходимости) (рис. 6). Далее для печати расчета нажмите на кнопку Печать. Кроме того, из данной формы отчета (предварительный просмотр) можно сохранить отредактированный расчет в виде файлов в указанный каталог в формате PDF-документа (PDF), Microsoft Excel (XLS) или в формате табличных документов (MXL) (нажав на кнопку Сохранить).

Выгрузка расчета в электронном виде

Если расчет должен быть выгружен во внешний файл, то в форме регламентированного отчета Расчет по страховым взносам поддерживается функция выгрузки в электронном виде в формате, утвержденном ФНС России. Рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка – Проверить выгрузку . После нажатия на эту кнопку будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена.

В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран. Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо нажать на кнопку Выгрузить - Электронное представление и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имя файлу программа присваивает автоматически. При нажатии на кнопку Выгрузить - Данные о физических лицах раздела 3, будет производится выгрузка файла с данными о физических лицах раздела 3. Файл можно использовать в "Личном кабинете" организации на сайте ФНС для проверки Ф.И.О и СНИЛС (рис. 7).

Отправка расчета в налоговый орган

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы (без промежуточной выгрузки в файл электронного представления и использования сторонних программ) отправить расчет по страховым взносам в налоговый орган в электронном виде с ЭЦП (если подключен сервис "1С-Отчетность). Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения расчета. Для этого нажмите на кнопку Проверка – Проверить в интернете. Для отправки расчета в налоговый орган непосредственно из программы нажмите на кнопку Отправить (рис. 8).

Представление расчета по страховым взносам в налоговый орган в других программах:

Все компании с хотя бы одним сотрудником в штате обязаны сдавать в ИФНС расчёт по страховым взносам. Эти сведения необходимы для отслеживания численности и уровня дохода работников. У многих возникают сложности с формированием этого отчёта, поэтому мы подготовили практический материал об особенностях создания расчёта по страховым взносам в программе «1С: ЗУП 8.3.1».

Этап I. Подготовительный

Начисления доходов сотрудникам в программах 1С — это основа для формирования отчёта «Расчёт по страховым взносам». Доходом сотрудника могут быть следующие начисления:

- заработная плата;

- премии ежемесячные;

- квартальные;

- годовые;

- пособия по временной нетрудоспособности;

- отпускные;

- и так далее.

В программе «1С: ЗУП 8.3.1.» учёт производится по документам начисления. Элементы справочника «Способы отражения зарплаты в бухгалтерском учёте» (раздел Настройки → Отражение зарплаты в бухгалтерском учёте) синхронизируются с такими же элементами справочника в программе «1С: БП 8.3.0.».

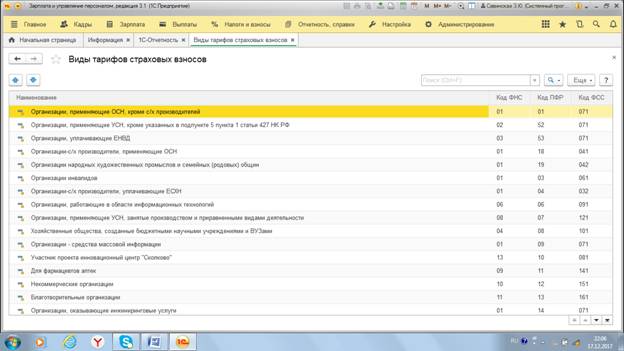

Чтобы правильного отразить и сформировать страховые взносы в программе, следует произвести соответствующие настройки тарифов (раздел Зарплата → См. также → Виды тарифов страховых взносов). Рис. 1.

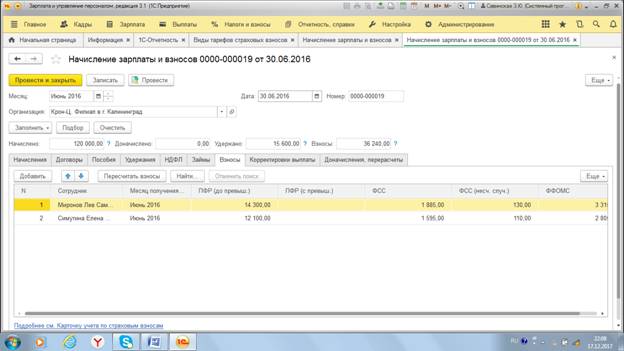

Расчётом базы начисления страховых взносов является документ «Начисление зарплаты и взносов» (раздел Зарплата → Начисление зарплаты и взносов). Рис. 2.

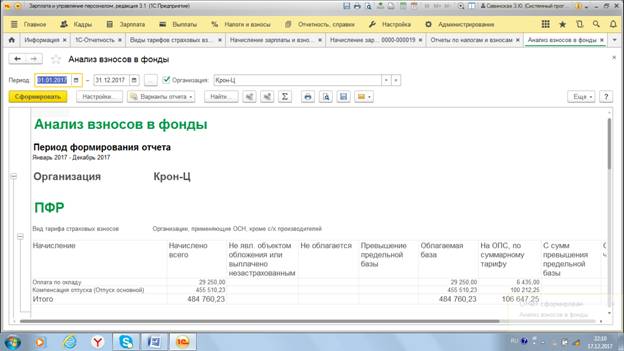

Нажмите на копку «Создать», чтобы создать документ и указать период начисления зарплаты и взносов. Затем нажмите кнопку «Заполнить», чтобы отразить сотрудников, которым производиться «Начисление зарплаты и взносов». Для получения информации о базе начисления страховых взносов можно использовать отчёт «Анализ взносов в фонды» (раздел Налоги и взносы → Отчёты по налогам и взносам → Анализ взносов в фонды). Рис. 3.

Сформированные начисления зарплаты и страховые взносы отражаются в документе «Отражение зарплаты в бухучёте». В нём отображается начисленный доход и страховые взносы по каждому сотруднику на месяц начисления.

Для правильного отражения страховых взносов в отчёте «Расчёт по страховым взносам», необходимо корректно указать статус застрахованного лица (раздел Кадры → Сотрудники → ссылка Страхование или в справочнике «Физические лица»). В личной карточке сотрудника или физического лица нужно указать дату изменения статуса.

Этап II. Формирование отчёта

После того как мы произвели в программе «1С: ЗУП 8.3.1.» все необходимые настройки и начисления, необходимо перейти к формированию отчёта «Расчёт по страховым взносам». Он заполняется в разделе Отчётность → Справки-1С отчётность. По кнопке «Создать» выбираем отчёт «Расчёт по страховым взносам» и указываем период формирования отчёта. Документ состоит из титульного листа и разделов по отражению информации по расчётам страховых взносов. Раздел 1 содержит данные об обязательствах плательщиков страховых взносов. Он заполняется по данным десяти Приложений, которые к нему относятся. В данном разделе должны отражаться суммарные данные о страховых взносах, необходимые для уплаты в бюджет. Более подробные данные о назначении взносов формируются в приложениях к этому разделу.

Раздел 2 «Расчёта по страховым взносам» предназначен для крестьянских (фермерских) хозяйств (КФХ). Раздел 3 содержит персонифицированные сведения о физических лицах, то есть перечень личных данных о физических лицах. Так, помимо ФИО и СНИЛС, предусмотрены ИНН, даты рождения, гражданства сотрудника, данных о документе, удостоверяющем личность сотрудника. Данные этого раздела формируются по итогам последних трех месяцев отчётного года.

Случаи, когда заполняется раздел 3 отчёта «Расчёт по страховым взносам»:

- Если осуществляются расчёты сотрудникам по трудовым либо гражданско-правовым договорам.

- При нахождении сотрудника в отпуске без сохранения заработка.

- При уходе сотрудника в декретный отпуск — в расчёте по страховым взносам раздела 3 на сотрудницу, находящуюся в декретном отпуске, отчёт формируется без заполнения подраздела 3.2 о выплатах.

- Если в организации есть всего один работник, в том числе директор, являющийся учредителем.

- Если в расчётном квартале велись начисления и выплаты по уволенным сотрудникам.

Титульный лист, Раздел 1, Подразделы 1.1 и 1.2, Приложения 1, Приложение 2 и Раздел 3 составляют все организации и индивидуальные предприниматели, плательщики страховых взносов, производящие выплаты физическим лицам. Рис. 4.

Оставшиеся разделы и приложения формируются по необходимости, при наличии сведений для заполнения.

В программе «1С:ЗУП 8.3.1.» отчёт «Расчёт по страховым взносам» формируется автоматически, при соблюдении условий правильного и своевременного формирования зарплаты в программе.

Для корректного формирования отчёта «Расчёт по страховым взносам», нужно обновить программу до актуальной версии. С января 2017 года ИФНС ввёл новые условия для приёмки отчёта: личные данные физических лиц должны полностью совпадать с данными базы ИФНС. Если данные по сотрудникам не будут совпадать с данными базы ИФНС, то отчёт не будет принят ИФНС.

В данной статье мы выделили основные моменты, на которые следует обратить внимание при формировании отчёта «Расчёт по страховым взносам». Подводя итоги, хочется отметить, что корректное ведение учёта начисления и выплаты заработной платы и других начислений, является преимуществом для правильного формирования данного документа. Желаем вам успешной сдачи годовой отчётности!

Понравилась статья — ставьте лайк, делитесь с коллегами.

Предоставление отчетности в ПФР является обязательной ежеквартальной процедурой, и программа 1С позволяет бухгалтеру значительно упростить работу за счет автоматизации формирования отчетов. Для того, чтобы все сформировалось правильно, требуется только в течение отдельного периода правильно и своевременно заносить в систему все документы.

Для правильности отражения информации необходимо внести в систему:

- Сведения по ежемесячным начислениям по ОПС и ОМС. Данные начисления осуществляются в документе «Начисление зарплаты» автоматически. При этом величина тарифа устанавливается предварительно в настройках учета.

- Уплата взносов должна отражаться в отчете для ПФР. Она отражается банковской выпиской «Списание с расчетного счета» и указанием вида операции «Уплата налогов».

Формирование отчетности РСВ-1

После того, как все предварительные данные оказались в системе, можно приступать к созданию отчета для ПФР. Он создается через раздел «Зарплата и кадры» — «Страховые взносы» — «Квартальная отчетность в ПФР».

Для того, чтобы все отчеты были сформированы, пользователю достаточно установить интересующий его временной интервал и кликнуть на кнопку «Создать комплект».

В случае, если ранее подобные комплекты уже создавались за предыдущие периоды, их всегда можно найти в общем списке документов. При этом формирование нового комплекта возможно при условии, что для комплектов предыдущих периодов выставлен статус «Отправлено» или «Не будет передаваться». Изменение статуса возможно через кнопку «Установить состояние».

После того, как нажата клавиша «Создать комплект», система 1С самостоятельно проводит формирование отчетности, в том числе форму РСВ-1. Форма будет иметь статус «В работе», отражая данные по величине облагаемой базы и начисленных суммах взносов.

Если в верхней половине экрана активировать ссылку «Разделы 1-5», пользователь попадает непосредственно в отчет РСВ-1. Панель разделов при этом располагается по левую сторону. После нажатие на любой из них происходит его раскрытие для детального знакомства.

В разделе 1 отражаются суммы отчислений, проводимых в ПФР и ФФОМС, в том числе осуществленных (+ задолженности).

Раздел 2 включает в себя расчеты по определению налогооблагаемой базы и используемому тарифу. При наличии за период больничных листов их отражение осуществляется в строчках 201 и 211 «Суммы, не подлежащие обложению страховыми взносами».

Как в 1С изменить данные в отчетности РСВ-1

Если в отчете РСВ-1 зайти в строчку «Пачка разделов 6 РСВ-1», то в нижней части экрана будет представлен список сотрудников с величиной отчислений по каждому из них. Эта информация в дальнейшем поступает в «Индивидуальные сведения».

На выбранного сотрудника требуется дважды нажать кнопкой мыши, после чего откроется форма для редактирования в ручном режиме. Исправить данные можно в любой из граф, в том числе с добавлением строк.

Вкладка «Раздел 6.8» отражает информацию о стаже каждого работника предприятия. При наличии больничных предусматривается формирование отметки «ВРНЕТРУД». Отредактировать данные можно в ручном режиме, например, при наличии у человека дней без содержания в отчетном периоде.

Заполнить можно сведения по особым условиям труда, льготным периодам работы и так далее. При условии, что сотрудник работал во вредных условиях, для него предусмотрено заполнение раздела 6.7. Отредактировать стаж можно через форму работы в документе РСВ-1.

После клика по ссылке открывается новая форма, допускающая внесение изменений для любого из сотрудников. Здесь же указывается досрочный выход работника на пенсию. Все изменения требуется сохранить.

Выгрузка РСВ-1 и другая отчетность в ПФР

Отчеты РСВ-1 могут быть распечатаны или выгружены файлом. При этом имеются технические возможности для проверки отчетности, в том числе с использованием сторонних программ. Используя рабочее место «Квартальная отчетность в ПФР» имеется доступ к созданию корректирующего отчета РСВ-1.

Для всех версий программы 1С: Бухгалтерия новее 3.0.43 возможно формирование ежемесячного отчета СЗВ-М.

Читайте также: