Какие негосударственные пенсионные фонды существуют в россии

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

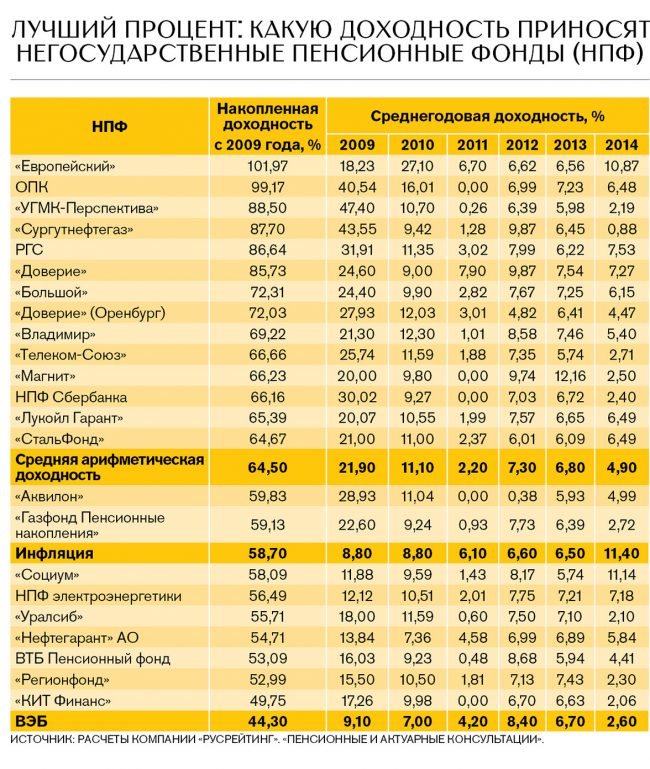

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

Основные показатели деятельности негосударственных пенсионных фондов 2019-2020 года и полную таблицу с данными можно скачать по этой ссылке.

| Наименование НПФ | Участники* | Доходность** | Подробнее |

|---|---|---|---|

| НПФ "Электроэнергетики" | 0 | 23,44 | Подробнее |

| НПФ "Стройкомплекс" | 38 755 | 2,20 | Подробнее |

| НПФ "ОПФ им, В,В, Ливанова" | 55 893 | 4,50 | Подробнее |

| НПФ "Поддержка" | 0 | 14,05 | Подробнее |

| НПФ "Газпромбанк-фонд" | 0 | 7,62 | Подробнее |

| НПФ "Согласие" | 370 872 | 10,45 | Подробнее |

| НПФ "Альянс" | 4 250 | 6,82 | Подробнее |

| НПФ "Национальный НПФ" | 284 929 | 8,02 | Подробнее |

| НПФ "Гефест" | 30 403 | 12,36 | Подробнее |

| НПФ "ГАЗФОНД" | 0 | 5,27 | Подробнее |

| НПФ "БОЛЬШОЙ" | 429 648 | 10,47 | Подробнее |

| НПФ "БЛАГОСОСТОЯНИЕ" | 0 | 6,11 | Подробнее |

| НПФ "Сбербанка" | 8 744 330 | 8,91 | Подробнее |

| НПФ "Первый промышленный альянс" | 31 853 | 9,50 | Подробнее |

| НПФ "МОСПРОМСТРОЙ-ФОНД" | 0 | 5,60 | Подробнее |

| НПФ "УГМК-Перспектива" | 92 487 | 8,83 | Подробнее |

| НПФ "БЛАГОСОСТОЯНИЕ ЭМЭНСИ" | 0 | 10 | Подробнее |

| НПФ "Сибирский сберегательный" | 0 | 9,97 | Подробнее |

| НПФ "Волга-Капитал" | 66 421 | 5,55 | Подробнее |

| НПФ "Алмазная осень" | 33 861 | 8,79 | Подробнее |

| НПФ "Пенсионный фонд "Ингосстрах" | 0 | 9,67 | Подробнее |

| НПФ "ВТБ Пенсионный фонд" | 2 661 873 | 8,94 | Подробнее |

| НПФ "РГС" | 0 | 9,48 | Подробнее |

| НПФ "Негосуд. Сберегательный ПФ" | 0 | 4,16 | Подробнее |

| НПФ "Титан" | 0 | 8,83 | Подробнее |

| НПФ "АКВИЛОН" | 9 674 | 6,38 | Подробнее |

| НПФ "Сургутнефтегаз" | 37 984 | 6,92 | Подробнее |

| НПФ "ВНИИЭФ-ГАРАНТ" | 0 | 8,57 | Подробнее |

| НПФ "Корабел" | 0 | 8,04 | Подробнее |

| НПФ "Социум" | 308 716 | 6,91 | Подробнее |

| НПФ "Роствертол" | 9 173 | 8,26 | Подробнее |

| НПФ "Транснефть" | 48 874 | 7,41 | Подробнее |

| НПФ "Магнит" | 228 437 | 0,68 | Подробнее |

| НПФ "Империя" | 0 | 7,93 | Подробнее |

| НПФ "Авиаполис" | 0 | 8,50 | Подробнее |

| НПФ "АВТОВАЗ" | 0 | 7,63 | Подробнее |

| НПФ "Профессиональный" | 20 599 | 0,65 | Подробнее |

| НПФ Оренбургский "Доверие" | 0 | 7,07 | Подробнее |

| НПФ "Пенсион-Инвест" | 0 | 5,70 | Подробнее |

| НПФ "Атомгарант" | 0 | 8,86 | Подробнее |

| НПФ "САФМАР" | 3 891 445 | 6,76 | Подробнее |

| НПФ "НЕФТЕГАРАНТ" | 1 473 140 | 11,34 | Подробнее |

| НПФ "Достоинство" | 0 | 6,37 | Подробнее |

| НПФ "Пенсионный выбор" | 0 | 8,58 | Подробнее |

| НПФ "Доверие" | 114 679 | 2,40 | Подробнее |

| НПФ "Ингосстрах-Пенсия" | 0 | 5,37 | Подробнее |

| НПФ "АПК-Фонд" | 0 | 10,19 | Подробнее |

| НПФ "НЕФТЕГАРАНТ-НПО" | 0 | 5,99 | Подробнее |

| НПФ "ТРАДИЦИЯ" | 0 | 2,47 | Подробнее |

| НПФ "Образование" | 101 045 | -0,57 | Подробнее |

| НПФ "ГАЗФОНД пенсионные накопления" | 6 485 539 | 6,37 | Подробнее |

| НПФ "Ханты-Мансийский" | 134 255 | 3,04 | Подробнее |

| НПФ "Владимир" | 16 654 | 10,01 | Подробнее |

| НПФ "Межрегиональный НПФ" | 0 | 1,41 | Подробнее |

| НПФ "Телеком-Союз" | 15 737 | -15,67 | Подробнее |

| НПФ "Внешэкономфонд" | 0 | -8,01 | Подробнее |

| НПФ "Губернский" | 0 | 0,39 | Подробнее |

| НПФ "Согласие-ОПС" | 0 | 0 | Подробнее |

| НПФ "НЕФТЕГАРАНТ" | 0 | 0 | Подробнее |

| НПФ "Атомфонд" | 60 729 | 0 | Подробнее |

| НПФ "ФЕДЕРАЦИЯ" | 88 145 | 0 | Подробнее |

| НПФ "Социальный Мир" | 0 | -0,01 | Подробнее |

| НПФ "Социальное развитие" | 83 157 | -0,44 | Подробнее |

| НПФ "БУДУЩЕЕ" | 4 310 107 | 5,90 | Подробнее |

| НПФ "ЛУКОЙЛ-ГАРАНТ" | 0 | -26,75 | Подробнее |

| НПФ "Уголь" | 0 | -16,83 | Подробнее |

| НПФ "Муниципальный" | - | - | Подробнее |

* — количество застрахованных лиц (человек);

** — доходность (в %) размещения средств пенсионных резервов до выплаты вознаграждения управляющим компаниям, специализированному депозитарию и фонду.

Здравствуйте! Сегодня поговорим про негосударственные пенсионные фонды. Вопрос о том, как обеспечить себе достойную старость, рано или поздно коснется каждого из нас. Мало кто питает иллюзии относительно того, что государство решит данную проблему. Как правильно планировать свое будущее, на каком пенсионном фонде остановить свой выбор и пойдет речь в данной статье.

Содержание

- Определение НПФ

- Что нужно знать обязательно

- Какие бывают НПФ

- Выбор НПФ

- Плюсы НПФ

- Минусы НПФ

- Как осуществить переход в НПФ

- Рейтинг ТОП-10 надежных НПФ России

- НПФ Сбербанка России

- Мошенничество в сфере деятельности НПФ

Определение НПФ

Негосударственный пенсионный фонд – это структура, которая находится под тщательным государственным контролем. Внесенные в эту структуру вклады застрахованы. Это означает, что в случае ухода НПФ с рынка, все активы автоматическим способом переходят к государственному Пенсионному фонду.

Что нужно знать обязательно

НПФ не просто хранят деньги своих клиентов, а инвестируют их в государственные корпорации, акции и другие ценные бумаги, тем самым приумножают те средства, которые уже накоплены вкладчиками.

Какие бывают НПФ

Все негосударственные пенсионные фонды делятся на следующие типы:

- Работающие с различными видами корпоративных программ;

- Закрепленные за определенным регионом, обычно они созданы благодаря инициативе региональных властей;

- Универсальные – вкладчиками могут являться физические и юридические лица. Такие фонды не зависят от каких-либо финансовых организаций и большая доля их активов – это пенсионные накопления.

Выбор НПФ

Эксперты разработали ряд характеристик, по которым можно выбирать подходящий для себя НПФ (и соответственно высоконадежный):

Плюсы НПФ

Многие люди высказывают недоверие к негосударственным пенсионным фондам. Это объясняется, прежде всего, недостатком информации, который и влияет на формирование неправильных выводов.

Чтобы частично развеять сомнения, проанализируем все положительные черты данных структур.

- Человек может сам оказывать влияние на свои пенсионные выплаты . Это можно назвать главным плюсом НПФ. Каждый сам определяет свои возможности и регулирует взносы, которые осуществляет в фонд;

- Все накопления защищены от негативных реформ законодательства и пенсионного обеспечения . Сейчас нет уверенности в том, что через полгода или через 10 лет не произойдет каких-либо негативных изменений, касающихся пенсий. А благодаря НПФ можно спланировать размер причитающихся выплат;

- Государственный контроль над деятельностью НПФ. Все негосударственные пенсионные фонды соблюдают требования законодательства той страны, в которой ведут свою деятельность, имеют все разрешения и полностью отчитываются за свою деятельность государству;

- Льготы при налогообложении. За точной и актуальной информацией стоит обратиться к российскому налоговому законодательству либо в представительство выбранного НПФ;

- Прозрачность всей деятельности. Обычно все вкладчики обладают доступом к своим пенсионным счетам. Все сведения также можно получить у администратора фонда;

- Инвестирование в активы, обладающие высокой степенью надежности. Весь капитал инвестируется только в те инструменты, которые определены в законодательстве, это снижает риск потери средств;

- Накопления можно передать по наследству. Все сбережения, в случае смерти вкладчика получит не государство, а его наследники;

- Средства можно переводить из одного фонда в другой, или снова в государственный. Законодательно такая возможность предусмотрена.

Сейчас мы проанализировали положительные стороны НПФ, но не стоит забывать о том, что всегда есть вторая сторона медали.

Минусы НПФ

- Деньги вносятся сейчас, а выплаты будут произведены только через много лет. Учитывая нестабильность экономики, перспективы довольно туманные;

- Прирост капитала очень мал . Часто не более 1%, что в реальности даже не покрывает фактическую инфляцию, то есть участие в таком фонде попросту невыгодно;

- Накопления можно делать только в рублях (если речь о России). Но большое количество людей не особо доверяет национальной валюте, предпочитая хранить накопления в долларах и евро, либо вообще делить на 3 части;

- Забрать деньги раньше истечения срока можно только в крайних случаях. В их число входят: смерть вкладчика, получение инвалидности, смена места жительства (переезд в другую страну);

- Никто не сможет гарантировать высокий процент доходности.

- Законодательство может измениться в негативную сторону по отношению к НПФ. Как уже упоминалось выше, планировать что-либо на длительный период времени сложно. А в сложные времена правительством могут быть приняты различные решения, которые больно могут ударить по клиентам НПФ.

Если планируете перевод накоплений в НПФ, на рассмотренные положительные и отрицательные стороны лучше обращать внимание.

Как осуществить переход в НПФ

Рассмотрим все этапы процедуры перехода.

Кратко: при себе нужно иметь паспорт, свидетельство государственного пенсионного страхования (СНИЛС).

- Обратиться в НПФ, который был выбран;

- Предоставить консультанту фонда перечисленные выше документы;

- Заполнить бланк заявления;

- После того, как будет получено заявление, ПФР сам осуществит перевод накоплений в НПФ.

Важная информация: можно осуществлять не только перевод из ПФР и негосударственный фонд, но и обратно, а также из НПФ в другой НПФ.

Рейтинг ТОП-10 надежных НПФ России

Поговорим о самых надежных НПФ нашей страны по версии агентства «Эксперт РА». Данные сформированы на октябрь текущего года.

В данной таблице была рассмотрена первая десятка фондов, входящих в число лучших. Общее количество таких фондов – 50.

В этой части стоит подробнее остановиться на НПФ Сбербанка России. Это пенсионный фонд вызывает повышенное внимание и интерес потенциальных вкладчиков.

НПФ Сбербанка России

Создан этот фонд был более 20 лет назад, в 1995 году. У него единственный учредитель – ПАО Сбербанк. Также фонд предлагает не одну, а сразу несколько пенсионных программ:

- Программы индивидуального пенсионного страхования (разработка индивидуальных пенсионных планов);

- ОПС (обязательное пенсионное страхование);

- Пенсионные программы для юридических лиц.

Очень широка география этого НПФ и охватывает огромную территорию от европейской части России до Камчатки. Имеет множество филиалов и отделений. Также НПФ Сбербанка входит в Национальную Ассоциацию НПФ.

Все эти показатели позволяют говорить о том, что данный НПФ устойчив, осуществлял свою деятельность в кризисные для экономики периоды и функционирует дальше, деятельность фонда прозрачна (что подтверждается наличием информации на официальном сайте), структура его в целом стабильна.

Мошенничество в сфере деятельности НПФ

Можно почти со 100% уверенностью сказать, что многие граждане сталкивались с деятельностью так называемых «агентов НПФ», которые ходят по квартирам и организациям, предлагая осуществить перевод пенсионных накоплений в НПФ, представителями которого они якобы являются.

Конечно, среди них есть и честные работники фондов, но много и таких, кто вводит в заблуждение массу людей, особенно социально незащищенные категории населения.

Сейчас часто можно узнать из СМИ о случаях обмана пожилых людей, да и не только их. Но даже в этом случае не стоит огульно обвинять в мошенничестве любого сотрудника НПФ.

А сейчас подробнее остановимся на том, как отличить мошенника от добросовестного сотрудника НПФ:

- Добросовестный сотрудник всегда называет свою фамилию, имя, отчество;

- Только мошенники представляются работниками государственного пенсионного фонда. Запомните: сотрудники НПФ по домам не работают!

- Настоящий агент НПФ должен уточнить, проживают ли в данной квартире лица, которые от 1967 года рождения и младше;

- Добросовестный сотрудник попросит только два документа: паспорт и СНИЛС;

- Никакого денежного вознаграждения с клиента представитель НПФ не возьмет , если ситуация противоположная — перед вами мошенник;

- Не подписывайтеникаких документов , кроме непосредственно договора и заявления о переводе.

Клиент также вправе потребовать от агента предоставления следующих документов:

- Удостоверения личности (паспорта);

- Доверенности, на основании которой агент ведет деятельность;

- Копию лицензии НПФ;

- Какую-либо рекламную продукцию (буклеты, листовки, календарики и так далее).

А вот чего добросовестный сотрудник никогда делать не будет:

- Требовать от клиента финансовое вознаграждение;

- Настаивать на немедленно заключении договора;

- Предлагать клиенту деньги за оформление договора;

- Представляться сотрудником ПФР.

Перечисленные пункты позволят любому человеку не только убедиться, добросовестный сотрудник фонда перед ним, или мошенник, но и избежать потери времени, нервов, а порой и значительных денежных средств.

Подводя итоги обзора, хочется сказать следующее: мнения экспертного сообщества по вопросу перехода в НПФ разделились: одни говорят, что НПФ – отличный вариант обеспечить себе в будущем безбедную жизнь, другие считают, что торопиться не нужно, а стоит поискать другие способы вложения имеющихся денежных средств.

В конечном итоге, философский вопрос «Быть или не быть» каждый решает сам! Успехов вам!

Периодические манипуляции с нашими пенсионными отчислениями уже порядком запутали даже самых продвинутых граждан. Мы не будем сегодня затрагивать последние нововведения правительства по повышению пенсионного возраста.

Разберем, что такое негосударственные пенсионные фонды (НПФ) и как они могут повлиять на наше светлое будущее после окончания трудовой деятельности.

Немного теории

Я не буду утомлять подробностями пенсионного законодательства, но есть важные моменты, которые нам понадобятся для понимания темы статьи. Поясню их предельно просто.

В прошлом веке в России действовала распределительная пенсионная система. Это значит, что все отчисления работодателя с нашей зарплаты в Пенсионный фонд уходили на выплату сегодняшним пенсионерам. С 2002 года началась реформа, по которой мы перешли к распределительно-накопительной системе.

- Страховая часть (16 %) поступает в Пенсионный фонд и по-прежнему уходит на выплаты сегодняшним пенсионерам.

- Накопительная часть (6 %) остается в распоряжении работника и может инвестироваться для увеличения дохода.

Граждане имеют право выбирать:

- оставить прежний способ распределения отчислений, т. е. полностью 22 % перечислять в ПФР;

- разделить отчисления на 2 части и направить накопительную в управляющие компании (УК) или негосударственные пенсионные фонды (НПФ).

В последнем случае перечисленные средства под контролем и регулированием государства вкладываются в низкорискованные активы (акции, облигации) и приносят пусть и небольшой, но доход. После выхода на пенсию гражданин будет получать часть денег за счет страховой части и часть из накопленной им суммы. Ее, кстати, можно передать по наследству.

УК – это частные структуры, которые берут на себя функции управления вашими пенсионными деньгами (накопительной частью). Они формируют низкорискованный инвестиционный портфель, который в идеале позволит вам получить доходность выше, чем инфляция.

НПФ – это некоммерческая организация, которая обеспечивает сохранение и приумножение пенсионных отчислений за счет инвестирования, а при наступлении соответствующего возраста и выплату пенсии. Все взносы делаются на добровольной основе.

Все бы хорошо, но есть одно большое НО. С 2014 года государство ввело мораторий на накопительную часть, который означает, что все 22 % поступают в страховую часть на счета ПФР. Это связано с тем, что нет денег для выплат текущим пенсионерам. Получается, что возможность копить на пенсию есть пока только на бумаге.

Пока мораторий действует до 2020 года. Его могут продлить, как уже делали неоднократно. Но закрывать статью за ненадобностью не советую:

- во-первых, мораторий могут и отменить;

- во-вторых, до 2014 года работающее население успело что-то скопить на накопительном счете, а деньги должны работать.

Эти накопленные средства не ушли в страховую часть, а продолжают оставаться там, где выбрали люди. А варианты предлагали следующие:

- передать для управления в государственную компанию (Внешэкономбанк),

- перевести в негосударственные управляющие компании,

- перевести в НПФ.

Выбор мы должны были сделать до 31.12.2015 путем подачи заявления в ПФР. Естественно, несколько миллионов человек оказались “молчунами”. Это те, кто проигнорировал призыв Пенсионного фонда и не сделал никакого выбора. Их пенсионные деньги в полном объеме поступают в страховую часть.

Пенсия будущих пенсионеров, не определившихся с выбором негосударственного фонда или управляющей компании, будет состоять только из одной части и выплачиваться из средств работающего на тот момент населения.

У остальных накопленные до 2014 года деньги продолжают инвестироваться и приносить доход. Поэтому тема выбора УК и НПФ остается актуальной. Мы можем раз в год менять эти организации. Но так часто делать этого не стоит. Почему? Расскажу дальше.

На сегодня все, что перечислил за нас работодатель после 2014 года, полностью поступает в бюджет Пенсионного фонда. Сложно сказать, что будет после 2020 года, поэтому пока актуально говорить только об уже имеющихся накоплениях.

Критерии выбора НПФ

В последние годы активизировалась борьба НПФ за деньги граждан 1967 года рождения и младше. Именно эта возрастная категория в полной мере может воспользоваться преимуществами накопительной части пенсии.

На сегодня действует 35 НПФ, которые являются участниками программы страхования, и 21 УК, с которыми ПФР заключил договоры. Актуальные списки можно посмотреть на сайтах Пенсионного фонда и Агентства по страхованию вкладов. При таком количестве фондов сложно выбрать лучший. Этот вопрос требует ответственного подхода.

Поговорим о критериях выбора самого выгодного и надежного НПФ.

- Участие в системе страхования

Если фонд лишится лицензии, ваши деньги не пропадут, а будут возмещены из страхового фонда.

- Срок работы НПФ

Есть фонды, которые созданы в период пенсионной реформы после 2005 года. Не исключено, что они просто захотели заработать на огромных деньгах граждан, которые крутятся в пенсионной системе. Поэтому лучше обратить внимание на фонды, созданные гораздо раньше.

Во-первых, они создавались для привлечения дополнительных средств населения по формированию еще одной пенсии. Во-вторых, фонды смогли пережить несколько экономических кризисов. В-третьих, накопили большой опыт работы в непростых условиях.

- Экономические показатели работы

В первую очередь обратите внимание на доходность, потому что это именно тот показатель, который будет приумножать ваши отчисления. Анализ надо делать минимум за 5 последних лет, иначе получите необъективную картину. Слишком высокая доходность – признак, что фонд вкладывает средства в рискованные активы.

Запомните, инвестирование пенсионных денег должно быть консервативным, т. е. практически безрисковым. Поэтому не стоит ожидать высокую доходность.

Можно проанализировать такие показатели, как количество участников фонда, объем привлеченных денег.

Рейтинги НПФ

Некоторые фонды показали отрицательные или очень маленькие показатели доходности. Например, Сафмар – всего 1,15 % годовых, Лукойл-Гарант – -13,55 %, Образование – -13,83 %.

Я показала первые 10 фондов в порядке убывания доходности. Проанализируем деятельность троих лидеров за период с 2015 по 2017 годы.

| Показатели деятельности | 2015 год | 2016 год | 2017 год |

| НПФ Газфонд пенсионные накопления | |||

| Доходность, % | 13,92 | 12,3 | 9,53 |

| Активы, тыс. руб. | 118 230 987 | 153 090 042 | 490 289 837 |

| Участники, чел. | 29 | 31 | 164 733 |

| НПФ Согласие | |||

| Доходность, % | 9,13 | 9,13 | 8,31 |

| Активы, тыс. руб. | 22 528 768 | 44 471 651 | 2 043 642 |

| Участники, чел. | 0 | 0 | 20 520 |

| НПФ “Первый промышленный альянс” | |||

| Доходность, % | 13,34 | 13,05 | 8,14 |

| Активы, тыс. руб. | 5 059 736 | 5 242 165 | 6 841 321 |

| Участники, чел. | 59 153 | 59 591 | 44 051 |

Такой анализ интересующего фонда рекомендую сделать за 5 лет.

Как перевести накопительную часть пенсии в НПФ

Если вы не знаете или не помните, где ваши пенсионные деньги, то закажите выписку с лицевого счета. Это можно сделать в личном кабинете на сайте ПФР или через Госуслуги. Выписка моментально приходит на электронную почту.

Разберем на моем примере, какую информацию вы можете узнать из документа:

- Выбранный вариант перечисления взносов (все 22 % в страховую часть или только 16 %).

- Наименование УК или НПФ.

- Объем пенсионных накоплений на лицевом счете, которые направляются в накопительную часть.

Также вы можете посмотреть ваш трудовой стаж для начисления пенсии, количество присвоенных баллов и другие сведения.

Если выбранный вариант НПФ вас полностью удовлетворяет, то больше ничего делать не надо. Если вы захотите сменить фонд на более надежный и доходный, по вашему мнению, то выполните следующие действия:

- Выберите новый фонд по описанным выше критериям.

- Придите туда с паспортом и СНИЛС или подайте заявку онлайн на сайте.

- Подпишите необходимые заявления и договор о переходе.

Обратите внимание, что деньги переведут не сразу, договор вступит в действие только на следующий год. Например, я заключила договор 20 мая 2017 года, он вступил в действие только 27 марта 2018 года. Инвестиционный доход за 2018 год мне начислят до 31 марта 2019 года.

А теперь самое важное! Вы имеете право менять фонды 1 раз в год. Но если не пройдет 5 лет с момента последнего перехода, то вся ваша накопленная доходность сгорает. Поэтому надо очень сильно подумать, прежде чем писать заявление. На моем примере сменить фонд без потери дохода я смогу только в 2023 году.

Вы можете самостоятельно сформировать свою пенсию независимо от государства. До 2005 года НПФ занимались только этим: привлекали клиентов, открывали для них разные программы накопления, инвестировали средства и обеспечивали их сохранение и прирост. После 2005 года они получили доступ к накопительной части пенсии. Правда, лишились его уже в 2014 году.

Поэтому если вы решили обеспечить себя дополнительной пенсией, то выберите НПФ, изучите их тарифы и условия, заключите долгосрочный договор и копите. А после 2020 года, может быть, разморозится накопленное ранее.

У НПФ отобрали лицензию, что делать?

Тенденция последних лет – это укрупнение НПФ, ликвидации тоже случаются. Ничего специально делать в случае отзыва лицензии или реорганизации не надо. В первом случае все накопленные деньги переведут в ПФР, они не пропадут. Во втором случае – на счета новой организации. Но инвестиционного дохода вы можете и не увидеть. Недавно моя знакомая столкнулась с такой ситуацией.

Когда-то в 2013 году перевела накопительную часть пенсии в НПФЭ (фонд электроэнергетики). Каждый год начислялся процент, около 8 % годовых. А в прошлом году НПФЭ переименовали в Лукойл-Гарант, а потом объединили с НПФ “Открытие”.

Пришла информация, что мой счет и личный кабинет теперь в НПФ “Открытие”. Но только начисленных процентов на счете уже нет, только голая сумма страховых взносов.

Написала письмо в фонд, спросила, куда делись накопления за 6 лет. Через 2 недели получила ответ, что 2017 год был очень тяжелый для банковского сектора, и чтобы сохранить пенсионные средства, фонд отразил нулевую доходность по счетам клиентов. Они списали все накопленные проценты за предыдущие годы.

Заключение

Последние новости об очередной пенсионной реформе в части повышения возраста выхода на пенсию и продления заморозки накопительной части почти лишили большую часть населения страны надежды накопить и дожить. По-прежнему выбор страховщика остается за вами. А еще лучше, если начнете мыслить шире и перестанете зависеть от государственной подачки на дожитие.

Тема пенсионной реформы остается одной из самых обсуждаемых на сегодняшний день. И как это часто бывает, мнения граждан нашей страны по этому поводу всегда различные. Если одна часть населения видит необходимость в проводимых реформах, то другие выступают категорически против.

Тем не менее, у граждан нашей страны начиная с 1967 года рождения помимо того, что имеется страховая пенсия, еще и формируется накопительная. Что это означает?

Простыми словами, каждый гражданин нашей страны может позаботиться о своей старости сегодня, для того чтобы в будущем получать достойную пенсию. Все что ему для этого нужно – это официальный трудовой договор, благодаря которому работодатель обязан делать соответствующие взносы в ПФР РФ. Далее эти отчисления делятся на страховую и накопительную части. Что касается страховой – то тут все ясно. Это обязательные отчисления, благодаря которым могут существовать нынешние пенсионеры. А вот на накопительную часть вкладчик может повлиять самым прямым образом.

Для того чтобы обеспечить себе старость, каждый человек должен задуматься о том, какому же пенсионному фонду довериться? Ведь выбор страховщика – это важный момент. От такого решения будет зависеть сохранность и доходность сбережений, что непременно отразится на размере дополнительной пенсии в будущем.

Что такое «Накопительный пенсионный фонд», для чего он нужен, и какие имеет риски?

Как уже говорилось выше, для того чтобы повлиять на размер дополнительной пенсии, необходимо пополнять ее накопительную часть.

На сегодняшний момент это доступно только тремя способами:

- Путем дополнительных взносов участников программы софинансирования пенсии, действующей с 31 декабря 2014г по 31 декабря 2015г.;

- За счет материнского капитала. В том случае если держатель средств решит направить их на формировании пенсии;

- Благодаря полученным инвестициям. Напомним, что пенсионный фонд обязан перечислять инвестиционный доход на счета вкладчиков в конце каждого расчетного года.

Естественно, что каждый вкладчик имеет полное право знать, какой доход он получил за прошедший период, а так же управлять своими накоплениями. Но сделать это можно только путем выбора страховщика. В качестве инвестора может выступать государственная корпорация «Внешэкономбанк», которая управляет деньгами «молчунов», либо НПФ.

Итак, негосударственный пенсионный фонд – это юридическое лицо, осуществляющее свою деятельность в области пенсионных взносов своих участников. Оно действует исключительно в интересах вкладчиков, и управляет их отчислениями. А именно решает, в какой же проект инвестировать отчисления.

В конце каждого периода пенсионный фонд обязан отчитаться перед лицами, доверившими ему свои деньги. Происходит это путем предоставления выписки, в которой подробнейшим образом должны быть отражены суммы отчислений, а так же результаты деятельности фонда.

Уточним, что фонд может сработать как в «плюс», так и в «минус». Естественно, что если вкладчик видит в выписке отрицательный результат – это означает, что за период работы фонда никаких отчислений на счет накоплений не поступит. И деньги участников пролежали, мягко говоря, безрезультатно. В таком случае гражданин может перевести свои накопления в другой более результативный фонд. Более подробно этот момент будет рассмотрен немного позже.

Еще ряд негативных моментов НПФ заключается в следующем:

- Население нашей страны осторожно относятся к таким организациям, и как следствие имеется низкий уровень доверия;

- К сожалению, в законодательстве наблюдается множество пробелов касательно работы НПФ;

- Наличие высоких расходов на обслуживание. Управляющая компания и сам пенсионный фонд за свою работу берут высокое вознаграждение;

- Ко всему прочему пока наблюдается крайне низкая доходность. Сложно сказать по каким причинам происходит подобное явление. Одной из причин естественно может являться экономическая ситуация в стране, вследствие чего доходы НПФ едва могут перекрыть инфляцию.

Но, несмотря на имеющиеся риски, НПФ имеет и массу положительных сторон. Одной, из которых является – возможность получать наиболее высокую пенсию. Поэтому подходить к выбору страховщика нужно со всей ответственностью.

Как выбрать НПФ

Естественно, что каждый человек, выбирая тот или иной фонд, подходит к этому вопросу исходя из своих личных предпочтений. Однако есть ряд моментов, на которые стоит обратить пристальное внимание.

Хотелось бы отметить, что на данный момент действует Закон № 75-ФЗ «О негосударственных пенсионных фондах». Согласно этому документу, каждый гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год.

Однако стоит учитывать, что такая досрочная смена НПФ повлечет за собой потерю инвестиционного дохода. Если вкладчик не хочет терять имеющиеся накопления, то законодательство разрешает менять страховщика только раз в 5 лет. Поэтому очень важно правильно сделать выбор.

Рейтинг наиболее надежных пенсионных фондов 2018 года

| № п/п | Наименование НПФ | Рейтинг | Прогноз |

| 1 | НПФ Сбербанка | RUAAA | Стабильный |

| 2 | ГАЗФОНД | RUAAA | стабильный |

| 3 | АО «НПФ «НЕФТЕГАРАНТ» | RUAA+ | Стабильный |

| 4 | НПФ ВТБ Пенсионный фонд | RUAAA | Стабильный |

| 5 | Ханты-Мансийский НПФ | RUA- | Стабильный |

| 6 | НПФ «Альянс» | RUAA | Стабильный |

| 7 | НПФ «БЛАГОСОСТОЯНИЕ ЭМЭНСИ» | RUAA- | Стабильный |

| 8 | Национальный НПФ | RUAA | Стабильный |

| 9 | Алмазная осень | RUAA | Стабильный |

| 10 | НПФ ГАЗФОНД пенсионные накопления | RUAAA | Стабильный |

Отметим, что НПФ «ГАЗФОНД» и НПФ «БЛАГОСОСТОЯНИЕ ЭМЭНСИ» занимаются исключительно негосударственным пенсионным обеспечением (НПО), то есть корпоративными пенсиями. Поэтому перевести в указанные НПФ накопительную часть пенсии невозможно.

Все указанные организации, согласно официальному источнику имеют достаточно высокий уровень доходности.

Как формируется накопительная часть отчислений в 2018 году

Как и прежде в 2018 году действуют ранее принятые правила по формированию накопительной части пенсии.

Участникам программы «Софинансирования пенсии» так же и, как и раньше следует вносить сумму от 2000 до 12000 рублей ежегодно. Их средства в дальнейшем будут удваиваться за счет ресурсов бюджета.

Что касается получения накопленных денег, то законодательство определило все необходимые шаги для данной процедуры.

Для этого гражданину для начала следует узнать, где аккумулируется его отчисления. Подобную информацию предоставляют МФЦ, отделения ПФ, а так же портал Госуслуг.

При личном обращении к специалистам потребуются документы:

| 1 |  | Трудовая книжка |

| 2 |  | Паспорт |

| 3 |  | Заявление |

| 4 |  | Снилс |

| 5 |  | Заявление по страховой части пенсии |

После предоставления этого пакета документов, Пенсионный фонд в течение 10-ти рабочих дней принимает решение. При положительном исходе вопроса гражданину одновременно могут быть назначены обе выплаты.

Однако в 2018 году действуют ограничения на формирование накопительной части пенсии. Согласно Решения президента от 20.12.2017 № 413-ФЗ мораторий продлен по 2020 год. Поправки были приняты Государственной Думой, одобрены Советом Федерации и вступили в силу 01.01.2018 г.

Правительство приняло такое решение ввиду сложной экономической обстановки в стране. Поэтому в 2018 году накопительная часть пенсии направляется только на страховую. Но, тем не менее, государство обещало, что после отмены моратория все накопленные средства не только вернуться на счета выбранных НПФ, но и будут проиндексированы. Давать точные прогнозы, когда произойдут такие события, не берутся даже самые смелые эксперты. Напротив, большинство из них скептически относятся к заявлениям правительства и говорят, что мораторий может быть продлен еще на неопределенное время.

В заключении хотелось бы отметить, что ситуация в стране может измениться в любое время. Причем тенденции могут быть как положительными, так и отрицательными. Наличие договора с негосударственным пенсионным фондом не несет для вкладчика никакого риска. Напротив, для него это возможность хоть как то повлиять на размер пенсии в будущем. Именно по этой причине следует подумать о выборе НПФ уже сегодня.

Читайте также: