Организация накопительных пенсионных фондов

С 15 декабря 2001 года в России вступил в силу «Закон об обязательном пенсионном страховании» (N 167-ФЗ), согласно которому, пенсионные отчисления граждан в стране делятся на 2 вида: страховые и накопительные взносы.

С момента вступления в силу закона у россиян появилась возможность самостоятельно распоряжаться своими денежными средствами до наступления пенсионного возраста, например, переводить их в негосударственные пенсионные фонды. Читайте далее о том, в чем преимущества хранения средств в НПФ, для кого актуален перевод туда денег и как формируется в них накопительная часть.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Что такое НПФ и чем он отличается от ПФР?

Согласно Федеральному закону «О накопительной пенсии» от 28.12.2013 N 424-ФЗ, накопительные пенсионные отчисления представляют собой средства, которые выплачиваются работнику вследствие утраты им работоспособности или при достижении пенсионного возраста, при условии, что до момента получения выплат они находились на специализированном индивидуальном счете вкладчика (в НПФ или другой частной пенсионной компании).

Специализированный индивидуальный счет клиента присваивается каждому участнику договора ОПС. Для заключения договора клиент должен обратиться в любое отделение негосударственного пенсионного фонда (НПФ) или дочерней компании, занимающейся оформлением договоров пенсионного страхования.

НПФ – финансовая организация, которая предоставляет услуги по обязательному пенсионному страхованию граждан и юридических лиц, а также заключению договоров НПО (негосударственного пенсионного обеспечения).

Согласно законам, работодатель обязан перечислять в ПФР 22% от размера заработной платы работника. 16% взносов по умолчанию перечисляются в страховую часть, вкладчик не может использовать их на увеличение будущей пенсии. Остальные 6% составляют накопительные взносы, которые россияне могут направить в НПФ для инвестирования.

ПФР, в отличие от НПФ, не инвестирует накопления вкладчиков. Они подлежат распределению с индивидуального лицевого счета клиентов на социальные нужды:

- пенсии;

- социальные отчисления;

- материальную помощь и т.д.

НПФ активно использует средства клиентов: за счет доходности фонда вкладчики получают инвестиционную прибыль. Накопительная пенсия в НПФ наследуется и не подлежит налогообложению, а также взысканию исполнительными органами. Вкладчик может неоднократно менять пенсионную компанию: переходить из одного НПФ в другой или возвращаться в ПФР.

НПФ не гарантирует 100% получение инвестиционного дохода. Выплаты производятся при достижении пенсионного возраста (в том числе досрочно) в виде надбавки к основной части пенсии или в виде единовременной выплаты (льготным категориям гражданам).

В чем преимущества и недостатки хранения в неказенном учреждении?

При переходе в НПФ вкладчики могут получить инвестиционный доход. Накопительная пенсия, в отличие от государственной, может выплачиваться наследнику (по закону или завещанию клиента).

Если доход за текущий период отрицательный или равен нулю, на индивидуальном счете будет отражено только ежегодное перечисление взносов из ПФР.

Но при выборе НПФ количество баллов, ежегодно начисляемых работнику для расчета размера будущей страховой пенсии, уменьшается. Россияне, которые перевели свои накопления в НПФ после 2014 года, в Личном кабинете вкладчика НПФ не увидят пенсионных отчислений и инвестирования из-за введения моратория на формирование накопительной части пенсии.

После принятия моратория все взносы переходят только в страховую часть. Это влияет на пересчет баллов – они формируются по принципу отказа от НПФ (все клиенты становятся «молчунами»).

О том, зачем переводить накопительную часть пенсии в негосударственный пенсионный фонд и выгодно ли это, читайте тут.

Для кого актуален перевод средств туда?

Перевести средства в частный фонд могут все граждане, до достижения пенсионного возраста, 1967 года рождения и моложе. Пенсия остальных клиентов формируется только в страховые взносы. Таким клиентам актуально подключаться к программам софинансирования, т.е. самостоятельно перечислять взносы в НПФ для последующего инвестирования.

Граждане, соответствующие возрастной категории для заключения договора ОПС, могут не подключаться к дополнительным программам софинансирования. Их взносы будут выплачиваться самим работодателем в ПФР, откуда они перечисляются в размере 6% в выбранный НПФ. На индивидуальном лицевом счете клиента средства инвестируются, если за действующий период по договору ОПС компания имела финансовую прибыль.

Как формируются накопления?

Обязанности по уплате взносов берет на себя работодатель. Для этого заработная плата клиента должна быть полностью официальной, в противном случае он не сможет принять участие в программе обязательного пенсионного страхования.

В НПФ из ПФР средства переходят в размере 6% от уплаченных 22% взносов. Это – накопительная часть пенсии, которая подлежит использованию в качестве инвестирования и капитала вкладчика.

Инвестирование перечисленных в НПФ взносов происходит регулярно, с периодичностью раз в год, при условии, что фонд имеет доход за анализируемый период.

Если доходность отрицательная или равна нулю, средства накапливаются на счете клиентов без последующей индексации. О состоянии своего лицевого счета вкладчиков ежегодно оповещают:

- по СМС;

- электронному адресу;

- почте.

Получить оперативные данные доступно после регистрации на сайте НПФ. У всех компаний доступ к Личному кабинету НПФ предоставляется бесплатно.

Принципы расчета

Выплаты негосударственной пенсии производятся при достижении вкладчиком пенсионного возраста. Размер накопительной пенсии с учетом капитализации отображается в Личном кабинете клиентов.

При условии единовременной выплаты сумма перечисляется на счет вкладчика. Если выплаты производятся регулярно, т. е. клиент не является льготным пенсионером, ему назначается негосударственная пенсия в виде надбавки к основной части.

После расторжения договора ОПС пенсия сверх страховой части выплачивается клиенту пожизненно. Расчет надбавки к основной части пенсии производится исходя из средней продолжительности жизни в России, которая на текущий момент составляет 73 года. Средства, накопленные вкладчиком, делятся на количество лет, оставшихся до среднего уровня продолжительности жизни. Полученная сумма и составляет надбавку к основной части пенсии – страховой.

Пример расчета пенсии: вкладчик вышел на пенсию. До достижения 73-х лет ему остается еще 12 лет. Размер накопленных средств по договору ОПС составляет 240 тыс. рублей. Ежемесячная надбавка будет составлять 240/12=20 тыс. рублей.

Перевод из одной организации в другую

Смена негосударственного пенсионного фонда дает возможность вкладчику выбрать компанию с более высокой доходностью или надежностью.

Допускается менять НПФ с периодичностью не чаще 1 раза в год. При переходе в другой фонд инвестиционный доход сгорает, если с момента смены НПФ прошло менее 5 лет.

Накопительная часть пенсии переходит в полном объеме спустя год после подписания нового договора ОПС. Если вкладчик не меняет компанию, а возвращается в ПФР, инвестиционные отчисления также сгорают, если не прошло 5 лет со дня оформления текущего договора обязательного пенсионного страхования. В некоторых случаях смена НПФ может затянуться.

О том, как перевести накопительную часть пенсии из ПФР в НПФ, читайте в отдельной статье.

Порядок получения выплат

Получение накопительной части пенсии из НПФ производится при расторжении договора обязательного пенсионного страхования: когда вкладчик достигает пенсионного возраста (включая досрочный выход на пенсию) или является одним из льготных граждан, получающих пенсию в связи с нетрудоспособностью.

Предусмотрено 2 вида выплат: единовременное получение средств в полном объеме и ежемесячные выплаты в виде надбавки к остальной части пенсии.

Если клиент не является льготником, ему выплачиваются ежемесячные выплаты пожизненно. Размер выплат обусловлен его проинвестированным капиталом в НПФ.

Единовременная выплата выплачивается тем, кто теряет трудоспособность и становится пенсионером досрочно. Также получить все средства сразу доступно вкладчикам, чей объем накопленных средств составляет менее 5% от размера страховой части пенсии.

Обзор надежных компаний

- АО НПФ «Сбербанка» – лидер рынка ОПС по числу клиентов и притоку новых вкладчиков. Дочерняя организация крупнейшего банка страны. Оформить договор ОПС доступно практически в каждом офисе банка. Удобный Личный кабинет и оперативная сеть поддержки клиентов обеспечивают высокий уровень сервиса. Больше информации о накопительной пенсии в Сбербанке вы найдете тут.

- АО НПФ «ВТБ Пенсионный фонд» – еще один крупный поставщик услуг на рынке ОПС. Основным владельцем фонда является ПАО «ВТБ». Клиенты получают оперативную информацию о состоянии счета по СМС, имеют круглосуточный доступ к электронной версии договора. Подробнее про накопительную пенсию в ВТБ 24 рассказано здесь.

- НПФ «ГАЗФОНД» – крупнейший негосударственный пенсионный фонд по объему капитала. Одна из первых частных финансовых структур на рынке ОПС, осуществляет свою деятельность уже более 23-х лет. Дочерняя организация ПАО «Газпром».

НПФ «Благосостояние» – фонд, обеспечивающий корпоративными и частными пенсионными программами практически 100% работников РЖД.

Основным владельцем акций является РЖД. Стабильно предоставляет услуги на рынке ОПС уже на протяжении 22-х лет.

Все фонды – участники программы страхования вкладов, что гарантирует выплаты средств вкладчикам в случае ликвидации структуры.

Перечисление 6%-й части пенсии в НПФ дает возможность гражданам получить дополнительный доход при выходе на пенсию. Те, кто перевел свои средства до введения моратория в 2014 году, смогут увидеть инвестирование накоплений. Рекомендуется выбирать надежные фонды в качестве партнера по программе ОПС – это снизит риск потери инвестиционного дохода и средств накопительной части.

Полезное видео

Предлагаем посмотреть видео том, как оформляется накопительная часть пенсии в НПФ:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Это быстро и бесплатно !

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

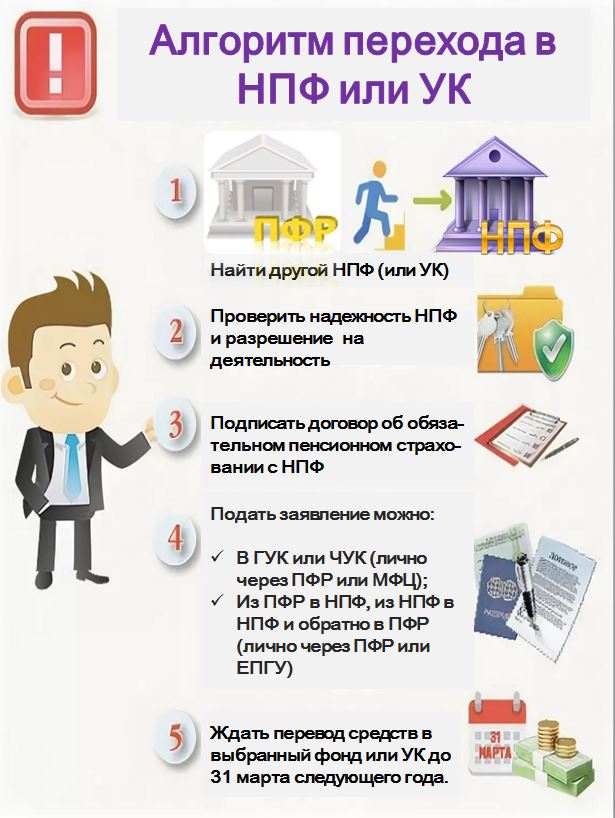

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Доходность пенсионных накоплений волнует немалое число россиян, даже несмотря на то, что еще несколько лет будет действовать так называемая заморозка накопительной части пенсии. Главным образом людей интересуют две вещи: можно ли приумножить эти деньги и как сделать это безопасно.

Есть мнение, что ПФР недостаточно эффективно распоряжается накопленными средствами граждан, соответственно, прибыль там будет минимальная. Но так ли это в действительности? В нашей статье мы разберем, из чего состоит пенсия в России, а также проверим, насколько НПФ эффективней и надежней государственной альтернативы.

- Понятие накопительной пенсии

- Объем, надежность и доходность пенсионных накоплений в НПФ

- Доходность пенсионных накоплений в ПФР

- Выбор между ПФП и НПФ для размещения пенсионных накоплений

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Общая пенсия вычисляется по следующей формуле:

Трудовая пенсия по старости = страховая пенсия + накопительная пенсия

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Механизм расчета страховой пенсии в 2020 году следующий:

Страховая пенсия = 5686,25 руб. + 93 руб. × ИПК

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

Накопительная пенсия представляет собой не баллы, которые начисляют по правилам, установленным государством, а реальные деньги. По-другому их именуют пенсионными накоплениями. Начиная с 2002 по 2013 год часть взносов работодателя сохранялась на счету каждого работающего в российском Пенсионном фонде. Именно эти деньги и представляют собой накопления на заслуженный отдых.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.

Объем, надежность и доходность пенсионных накоплений в НПФ

Выбирая негосударственный пенсионный фонд, многие обращают внимание на размер его накоплений, то есть сколь велики средства, доступные для инвестирования. Также добавляет авторитета публикация в издании «Вестник Банка России». Соответственно, составим перечень лучших НПФ на основании разных критериев:

- Размер накоплений

Рейтинг по данным ЦБ РФ за 9 месяцев 2019 г., десятка лучших:

- Сбербанк — 608 202 297,64509 тыс. руб.;

- «Газфонд пенсионные накопления» — 551 559 605,81662 тыс. руб.;

- «Открытие» — 509 907 811,62335 тыс. руб.;

- «Будущее» — 256 074 688,38737 тыс. руб.;

- «Сафмар» — 254 942 846,5577 тыс. руб.;

- «ВТБ Пенсионный фонд» — 242 544 409,09023 тыс. руб.;

- «Эволюция» — 126 381 343,5706 тыс. руб.;

- «Большой» — 45 127 767,19274 тыс. руб.;

- «Согласие» — 30 044 787,69339 тыс. руб.;

- «Социум» — 21 772 360,73238 тыс. руб.

- Прибыльность

- «Профессиональный» — 13,73;

- «Гефест» — 13,03;

- «Альянс» — 11,81;

- «Согласие» — 11,74;

- «АПК-Фонд» — 11,53;

- «Первый промышленный альянс» — 11,12;

- Сбербанк –10,93;

- здесь два НПФ, «Традиция» и «Эволюция», с одинаковым результатом — 10,91;

- «Волга-Капитал» — 10,78;

- «Пенсионный выбор» — 10,73.

- Надежность

Приведем данные «Эксперт РА»:

- Сбербанк, «Газфонд» — ruAAA;

- «Большой» — ruAA.

- По прочим НПФ нет актуальных данных.

| Название | Объем пенсионных накоплений, тыс. руб. | Доходность за минусом выплат УК и депозитарию, % | Объем резервов, тыс. руб. |

| Сбербанк | 608 202 297,64509 | 10,93 | 44 215 358,62975 |

| «Сургутнефтегаз» | 10 302 267,16951 | 9,81 | 18 998 346,63823 |

| «Открытие» | 509 907 811,62335 | 10,16 | 67 012 306,16124 |

| «ВТБ Пенсионный фонд» | 242 544 409,09023 | 9,57 | 5 615 612,59693 |

| «АПК-Фонд» | — | 11,53 | 128 858,23129 |

| «Большой» | 45 127 767,19274 | 9,88 | 6 654 426,69018 |

| «Сафмар» | 254 942 846,5577 | 8,18 | 8 502 101,60406 |

| «Телеком-Союз» | 1 442 121,1112 | (-7,58) | 21 194 733,00505 |

| «Будущее» | 256 074 688,38737 | (-15,95) | 2 775 632,78037 |

| «Социальное развитие» | 5 673 359,67294 | (-17,25) | 2 219 283,36904 |

Доходность пенсионных накоплений в ПФР

Управляющая компания Внешэкономбанка имеет в активе два портфеля: «Государственные ценные бумаги» и «Расширенный». Последний предполагает агрессивную стратегию инвестирования, а ГЦБ — консервативную. Причем расширенный портфель выбрали автоматически для тех людей, кто не высказывал никаких пожеланий, так называемых молчунов. А тем, кто осознанно воспользовался услугами этой фирмы, предлагают ГЦБ.

Расширенный также выбирают клиентам управляющих компаний негосударственной собственности, с которыми ожидается прекращение сотрудничества ПФР. То же самое происходит с пользователями негосударственных фондов, лишенных лицензий. Кроме того, выбрать эту стратегию можно самостоятельно, даже если первоначально вы пользовались другой.

Рассмотрим ситуацию, когда накопительная пенсия размером 100 тысяч рублей оставлена в УК ВЭБ в 2010 году.

Доходность пенсионных накоплений на базе портфеля «Расширенный» УК ВЭБ с 2011 по 2018 год.

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 5 % | 6 % | 105 000 |

| 2012 | 9 % | 7 % | 114 450 |

| 2013 | 7 % | 6 % | 122 458 |

| 2014 | 3 % | 11 % | 126 130 |

| 2015 | 12 % | 13 % | 141 262 |

| 2016 | 10 % | 5 % | 155 382 |

| 2017 | 8 % | 3 % | 167 806 |

| 2018 | 6 % | 4 % | 177 874 |

Агрессивная стратегия в среднем за 8 последних лет обеспечила доходность пенсионных накоплений в размере 7,5 %. То есть каждые 100 тысяч, вложенные в дело, заработали 78 тысяч рублей. По сравнению с показателями НПФ это больше, также превышает на 0,6 % величину инфляции и на 0,1 % показатели частных фондов. Складывается впечатление, что разумнее было как раз оставаться участником портфеля «Расширенный».

Однако портфель ГЦБ от ВТБ принес за этот же период более впечатляющую доходность – в среднем 7,9 %. Учитывая капитализацию процентов, на 100 тысяч накоплений вышло 82 тысячи прибыли. В итоге консервативная стратегия показала себя лучше.

Доход портфеля инвестиций ГЦБ УК ВЭБ с 2011 по 2018 год

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 6 % | 6 % | 106 000 |

| 2012 | 8 % | 7 % | 114 480 |

| 2013 | 7 % | 6 % | 122 488 |

| 2014 | -2 % | 11 % | 120 040 |

| 2015 | 13 % | 13 % | 135 692 |

| 2016 | 11 % | 11 % | 150 608 |

| 2017 | 11 % | 3 % | 167 174 |

| 2018 | 9 % | 4 % | 182 213 |

Вывод о неплохих результатах УК ВЭБ можно сделать при сравнении прибыльности этого фонда с доходностью ЧУК и НПФ, независимо от положения последних на рынке — будь то лидер или аутсайдер. У государства получилось сработать с результатом, превышающим средние показатели.

Но подобные выводы не являются правильными, ведь результаты деятельности одного фонда сравниваются с усредненными показателями рынка. Так, самые успешные управляющие компании и пенсионные фонды частной формы собственности показали результат, превосходящий таковой у ВЭБ: 9-10 % доходности в год.

Поэтому в приумножении пенсионных накоплений результат государства превышает средний, но уступает показателям лучших частных компаний и фондов. Доходность пенсионных накоплений у управляющей компании ВЭБ за восемь лет превышает инфляцию.

Выбор между ПФП и НПФ для размещения пенсионных накоплений

Если сравнивать по государственным гарантиям, то ПФР, определенно, менее рискованный способ сбережения. Однако в 2015 году НПФ дано право вступать в систему гарантирования прав застрахованных лиц, которая очень похожа на Агентство страхования вкладов. Членами этой организации являются 38 НПФ. Если негосударственный пенсионный фонд обанкротится, то аккредитацию у него также заберут. Средства вкладчиков возместятся благодаря страховке, после чего их переведут в ПФР.

Однако есть и причины, по которым граждане не в полной мере доверяют государству:

- замороженная на длительный срок накопительная пенсия (уже 6 лет);

- реформы в пенсионной системе далеки от прозрачности;

- накопления в ПФР переведены на представление не в денежной форме, а в виде баллов.

Ведь если накопительная пенсия присоединена к страховой, какое может быть накопление? Средства пенсионного фонда лишь на бумаге индексируются в соответствии с официальной инфляцией. Создается красивая внешняя картинка по сравнению с убытками НПФ, особенно во время экономических кризисов. Такую аргументацию используют чиновники, выступающие против накопительной пенсии. Вице-премьер Ольга Голодец одна из них. Они апеллируют к рискам НПФ оказаться банкротами.

Но так как правительство очень часто изменяет принципы создания пенсионных накоплений, то появляются не менее высокие риски остаться в категории «молчунов». Сильнее же всего народ беспокоит тот факт, что никто не берется спрогнозировать стоимость аккумулированных на счете баллов в момент выхода на заслуженный отдых.

Рассмотрим, почему может быть привлекательным пенсионный фонд, созданный в частном порядке:

- Прошло достаточно времени, чтобы сделать вывод о несостоятельности финансовой модели ПФР. Государство стремительно беднеет, поэтому индексация не может компенсировать инфляционного обесценивания пенсионных накоплений.

- Негативно сказываются на привлекательности государственного пенсионного фонда также бесконечные изменения в правилах учета.

- В ситуации экономического роста, который неминуемо вернется, показатели доходности пенсионных накоплений в частных фондах всегда выше, чем у ПФР, и выше инфляции. За десятилетний период статистика частных фондов лучше государственных, если оценивать по прибыльности. Так, у НПФ это 80–100 %; УК ВЭБ — 50 % для базового портфеля, состоящего из государственных бумаг, до 80 % для расширенного.

- Располагает к НПФ инициатива по вводу индивидуального пенсионного капитала (ИПК), реализованная еще в 2019 году. Согласно ей предполагается перейти от обязательного пенсионного страхования к добровольному.

- Риск банкротства, особенно вероятный для небольших фондов.

- Некоторые частные фонды имеют доходность меньше инфляции. Это касается тех, которые вложились в убыточные бумаги «Бинбанка» и «Открытия».

- Смена одного НПФ на другой выгодна только через пятилетний период. Если уйти раньше, начисленный доход от инвестиций будет утрачен. При этом в 2017 году фонды сменили около 2 млн плательщиков. Финансовые потери людей от этого шага составили 33 млрд рублей.

Причина того, что ранее никак не проявлявшие активность люди перешли в негосударственные пенсионные фонды, проста — большое недоверие к государственной системе пенсионного страхования. Кроме того, НПФ много усилий тратят на привлечение клиентов. Однако сами по себе уговоры и обман не дали бы столь крупных результатов. Ведь у населения сохраняется по умолчанию недоверие к негосударственным организациям.

Но в нынешних реалиях государству доверяют в меньшей степени, чем частникам. Очень большой репутационный урон ПФР нанесло решение о заморозке пенсионных накоплений, а также переход на систему баллов вместо реальных денег. Ежегодные изменения в правилах начисления пенсий формируют у будущих пенсионеров большие опасения. Мало кто уже верит, что государство сможет качественно реформировать пенсионную систему, чтобы каждый человек смог к выходу на отдых получать достаточные выплаты.

В такой ситуации будущее у каждого в руках: чем раньше начать откладывать и инвестировать часть своих доходов, тем больше удастся скопить к моменту ухода на заслуженный отдых.

Читайте также: