Пенсионная реформа и негосударственные пенсионные фонды что будет

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

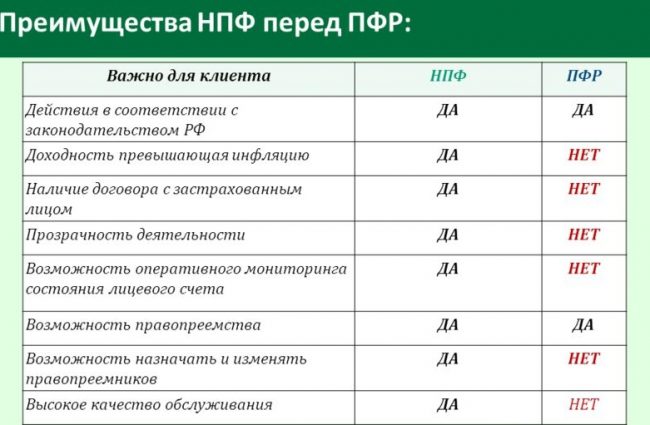

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Краткое содержание:

Накопительная часть пенсии в 2021 году. В 2018 году Госдумой было принято очередное решение о заморозке накопительной части пенсии до 2021 года. Согласно последним новостям, в ближайшем будущем ожидаются изменения.

ЧТО ТАКОЕ НАКОПИТЕЛЬНАЯ ЧАСТЬ И КТО ИМЕЕТ НА НЕЕ ПРАВО

Суть изменений, происходящих в формировании накопительной части пенсии, согласно последним новостям, касается следующего. Ранее имевшаяся продолжительность снова будет повышена и составит в 2021 году 264 месяца вместо 258 в прошлом году.

Теоретически в Российской Федерации граждане могут создавать свои накопления страховыми взносами, получением дохода от их инвестирования или собственноручного пополнения лицевого счета.

1. Даже не имея официального стажа, заключить договор с негосударственным пенсионным фондом. С целью последующего получения средств, не имеющих отношения к госсистеме ОПС.

2. Обратиться к своему работодателю (правило только для тех, кто родился в 1967 году и позже), чтобы тот переводил часть страховых взносов в накопления. Это нужно было сделать до конца 2015 года, но уже с 2014 все перечисляемые взносы поступают в страховые отчисления, независимо от желания работника.

3. Лицам старше 1967 г. р. предлагалось участие в программе на добровольной основе.

Последние новости неоднократно сообщали о продлении заморозки, незначительном объеме средств, которые удается скопить гражданам. Неоднократно упоминалось о возможности увеличения ежемесячного размера. Например, обращением за ней на три года позже положенного срока, поскольку сумма пенсионных накоплений будет в этом случае делиться не на 258 месяцев, а на 216.

КАК УЗНАТЬ РАЗМЕР СВОИХ НАКОПЛЕНИЙ

Накопительная часть пенсии не имеет никакого отношения к государственной, состоящей из фиксированной выплаты и страховой части. Это 2%, которые выплачивались в начале нынешнего столетия, и 6%, перечислявшихся непродолжительное время до конца 2013 года.

Те, кто заключал договоры с негосударственными организациями, могут навести справки по месту перечисления, если таковое еще существует. В 2021 году существует возможность узнать, какая сумма находится на счете:

- На портале Госуслуги, если у гражданина есть личный кабинет. В нем можно найти специальный раздел «Извещение о состоянии лицевого счета в ПФР». Даже если накопительная пенсия переводилась непродолжительное время, все равно сумма должна быть отражена.

- В Многофункциональном центре, где сотрудник сообщит необходимые сведения, распечатает документ. Это более приемлемый способ для пожилых людей, которым сложно справиться с компьютером.

- Запросить необходимые сведения в отделении Пенсионного фонда.

Сумма ежегодно увеличивается на процент инфляции.

ПОЛУЧЕНИЕ СРЕДСТВ С НАКОПИТЕЛЬНОГО СЧЕТА

Те, кто откладывал в негосударственный пенсионный фонд, могут обращаться за получением, как только достигнут установленного возраста. Это 55 лет для женщин и 60 — для мужчин.

Если накопительная часть пенсии откладывалась на счет Внешэкономбанка в рамках государственного пенсионного страхования, то придется дожидаться пенсионного возраста, повышенного согласно реформе.

Обращение за средствами в ПФР в 2021 году дает возможность:

- Получить сразу всю накопленную сумму. Такое право имеют только инвалиды, получатели социальной пенсии или выплат, которые производятся по случаю потери кормильца. Есть и еще одно условие: накопленная сумма не должна превышать 5% от получаемой сейчас. Обычно так выходит у тех, кто в начале 2000-х выплачивал на НП 2%.

- Можно назначить себе срочную выплату, но эта возможность есть только у тех, кто формировал накопительную пенсию из материнского капитала или принимал участие в софинансировании. Есть одно исключение: в крупных корпорациях заключается договор о перечислении накопительной пенсии, но это нечастый случай.

- Можно ежемесячно получать из накопленных средств определенную сумму. Она считается просто: все, что есть на счете, делится на количество месяцев, которое называется «официальный срок дожития».

В 2019 году этот срок составлял 252 месяца, в 2020 — 258 месяцев, а в 2021 году вступили в действие изменения. Согласно последним новостям, накопительная пенсия при пожизненных выплатах будет делиться теперь на 264.

Председатель правления Пенсионного фонда Российской Федерации М. Топилин сообщил, что за время заморозки программы накопительной пенсии путем перенаправления всех средств на страховые взносы бюджету удалось сэкономить более 2 триллионов рублей.

Нынешние изменения означают, что средней продолжительностью считается 82 года, в то время как статистические данные говорят, что средний возраст, до которого доживают россияне, составляет немногим менее 73 лет.

ПОДВОДЯ ИТОГИ

- Программа накопительной пенсии все еще заморожена, но в 2021 году законодателями внесены изменения в порядок получения.

- Теперь, если нет оговоренных условий, гражданин может получить только пожизненные выплаты.

- Срок дожития изменился и вместо 258 месяцев составил 262. Это означает, что выплаты рассчитаны до 82 лет.

- Реальная продолжительность по статистическим данным составляет 72,9 года.

Доброго здоровьица Вам и

До новых встреч на сайте 9111. ру!

В 2019 году Правительство опять внесло изменения в пенсионную реформу. Так накопительная пенсия в 2020 году не будет начисляться в счет будущей пенсии россиянина, а идти на текущие социальные выплаты пенсионерам. В таких антинародных реформах принято винить другие страны, которые наложили санкции на Россию и закрыли свои рынки (или закрывают). В действительности, это итог внутренних проблем, с которыми государство почему-то не хочет бороться или борется очень слабо.

Что такое накопительная часть пенсии

Раньше получить накопительную часть пенсии было можно. Надо было только составить заявку на сайте госуслуги или в ПФР о переводе на другой счет. Деньги перечислят на счет другого фонда или банка. Перевод денег допускался, только если размер накопительной части соцвыплаты незначительный. Однако, в связи с последними изменениями, выполнить перевод на банковский счет, лицам допенсионного возраста не разрешено, они могут перевести их только в НПФ.

Ситуация с накопительными пенсиями сегодня

Правительство приняло решение использовать деньги ПФР сегодня на другие цели. Деньги идут не только выплаты пенсионерам, которые уже получают пенсию, но также на выплату материнского капитала и детских. Время заморозки накопительной части пенсии планируется продлить до 2020 года. Однако Правительство не знает в полной мере, каково будет состояние российской экономики даже в ближайшем будущем. Не исключено, что сроки, да и сам порядок и сроки расчета соцвыплат будет опять реформироваться.

Изменения пенсионного возраста и размера пенсионных накоплений не коснутся военных, лиц работающих в условиях Крайнего Севера, вредного производства, матерей с 5 и более детьми. Изменения не коснутся тех, кто родился до 1967 года. То есть, те, кто уже получают пенсию, могут не волноваться.

Однако для тех, кто еще не получил статус пенсионера, повод для волнений есть и вполне обоснованный. Предвыборные обещания президента о том, что повышения пенсионного возраста не будет, оказались фикцией. Государство в очередной раз обмануло своих граждан. Поэтому нет никаких гарантий, что тот период, когда должны были бы происходить начисления в НПВ или ПФР не отразятся на выплатах накопительной пенсии в будущем. Заморозка счетов, на которых находится накопительная часть пенсий граждан, как заморозка любых других счетов может, в конце концов, привести к ситуации, когда этих накоплений у граждан просто не будет, то есть велик риск, что люди останутся без соцвыплат.

Варианты проведения дальнейшей пенсионной реформы

Предсказать дальнейшее развитие пенсионной системы и судьбу накоплений работающих россиян через несколько лет практически невозможно. Многие ведущие экономисты, аналитики и бизнесмены придерживаются мнения, что эти игры с бесконечными реформами приведут к тому, что у сегодняшнего поколения работающих россиян выплат не будет. Пенсионный возраст увеличили на 5 лет и растянули процесс его увеличения 10 лет, но где гарантия, что его не повысят снова? ПФР до сих пор не имеет стратегии эффективного использования получаемых денег от граждан. Это значит, что реформы не закончатся, а ситуация с пенсионными накоплениями не улучшится.

Несмотря на критику, в России возраст выхода, даже после указа о повышении остается одним из самых низких в Западной и Восточной Европе, и там еще продолжают повышать возраст выхода на пенсию. Поэтому оппозиционеры в России этот факт умалчивают. Суть не в том, что Президент и Правительство РФ повысили, а в том, что обещали не повышать и не выполнили обещания.

Чего ожидать людям от решений в ГосДуме

Гражданам России уже сегодня надо думать о том, как обеспечить себя в будущем «финансовой подушкой безопасности» и искать надежные объекты для сохранения капитала. Исходить из худшего, надеяться на лучшее. Те, кто выходит на пенсию в 2019-2020 году могут рассчитывать на то, что они получат выплаты накопительной части в составе своей пенсии.

Заключение

С принятием в 2001 году новой пенсионной системы, накопительная пенсия в России, порядок ее начисления и форма расчета постоянно менялись. Заморозка накопительной части и использование ее для текущих социальных выплат превратили современную пенсионную систему России в финансовую пирамиду. В условиях, когда у Правительства отсутствует долгосрочный план развития страны, надеяться на помощь государства крайне рискованно. Отсутствие плана развития страны – это основная причина нестабильности в экономике и бесконечного реформирования пенсионной системы.

Государство планирует собрать с россиян 1 трлн рублей

Новая реформа накопительной пенсии — гарантированный пенсионный план (ГПП) — может заработать в России уже с 2022 года. «Секрет фирмы» разобрался, в чём суть новой системы и чем идея властей не устраивает россиян и экспертное сообщество.

Что за реформа?

Чиновники ЦБ и Минфина убеждены, что россиянам копить на достойную старость нужно смолоду. Для этого они разработали новую реформу накопительной пенсии, которая коснётся добровольных взносов в негосударственные пенсионные фонды (НПФ) — так называемых негосударственных пенсий.

Идея новой накопительной пенсии родилась ещё в 2016 году. Тогда разработали законопроект об индивидуальном пенсионном капитале, по которому работодатели должны были автоматически перечислять 6% зарплат всех россиян в НПФ. Но президент Путин резко раскритиковал эту инициативу. От идеи «автоподписки» пришлось отказаться.

Общий смысл новой накопительной системы, которая может заработать с 2022 года, уже известен: чтобы получить бонус к пенсии, нужно будет ежемесячно отчислять часть зарплаты в НПФ.

Кто сможет в ней поучаствовать?

ГПП будет интересен людям среднего класса с доходом не менее 45 000 рублей на члена семьи, объявил первый зампред ЦБ Сергей Швецов.

Перечислять деньги в НПФ граждане будут по собственному желанию. Законодатели ориентируются примерно на 6% от зарплаты: согласно законопроекту, они не будут облагаться НДФЛ, а если отчислять больше, эта часть дохода подпадёт под налоги.

При зарплате в 45 000 рублей налоговый вычет составит максимум 51 рубль. Чтобы его получить, нужно будет ежегодно подавать соответствующую декларацию в ФНС.

А что насчёт бюджетников?

Участие будет добровольным. Но эксперты предупреждают, что госслужащие могут стать участниками ГПП в обязательном порядке. «Будут ли подключать бюджетников, зависит от того, готово ли государство софинансировать ГПП. Государство может подать всем хороший пример. Госсектор не такой бедный, каким был ещё десять лет назад», — пояснил «Секрету» доцент экономического факультета МГУ Антон Табах.

Глава департамента страхования и экономики социальной сферы Финансового университета Александр Цыганов объяснил «Секрету», что автоматическое подключение бьёт по зарплате и грозит социальным недовольством: «Людям нужно объяснять, зачем им нужна накопительная система. К примеру, в Норвегии долго готовили пенсионную реформу. Популяризировать её помогли комиксы, которые раскладывали по почтовым ящикам».

Зачем нужна новая реформа накопительной части пенсии?

Глава ЦБ Эльвира Набиуллина ещё в 2015 году отмечала, что долгосрочные сбережения граждан, в том числе по пенсионным программам, — это «принципиальный ресурс» для роста экономики.

По подсчётам Минэкономразвития, россияне вложат в ГПП почти 1 трлн рублей в 2021 году (и 3 трлн в 2024 году), и эти деньги можно будет инвестировать в экономику.

Александр Цыганов отмечает, что ожидания по вкладам в ГПП завышены: «Власти описали скорее желаемое, чем действительное. Чтобы система заработала, инструмент должен быть: а) интересный; б) популяризируемый и понятный; в) добровольно-принудительный».

Что будет с деньгами?

НПФ будут инвестировать деньги в российскую экономику — и (в идеале) получать доходы. Правительство пока не решило, будут ли эти доходы облагаться налогом.

Те же деньги граждане могут откладывать на банковский счёт и инвестировать по своему усмотрению. Но есть принципиальное отличие: если деньги с банковского вклада можно снять и потратить в любое время, то с ГПП — только при достижении пенсионного возраста или тяжёлой болезни.

А если всё-таки надо забрать деньги из НПФ?

Согласно законопроекту, на это даётся полгода после первого взноса. Если не успеть, снять деньги можно будет только после выхода на пенсию либо через 30 лет со дня первого взноса — в зависимости от того, что наступит раньше.

Досрочно снять деньги удастся на дорогостоящее лечение тяжёлого заболевания (перечень таких болезней утверждён правительством России).

В законопроекте есть два варианта:

1. Можно снять всю сумму сразу, только придётся заплатить подоходный налог 13% (он покроет предоставленный ранее налоговый вычет).

Вне зависимости от желания всю сумму вернут, если пожизненная негосударственная пенсия составит меньше 20% от государственной соцпенсии (сейчас — примерно 1000 руб.).

Обновление: 24 января стало известно, что Минфин рассматривает новый вариант налогобложения при снятии всей суммы. Чтобы привлечь россиян к участию в ГПП, министерство предлагает начислять НДФЛ только на инвестдоход.

2. Можно оформить пожизненную негосударственную пенсию, тогда все ваши сбережения разделят на 180 частей и каждый месяц будут выплачивать по одной части.

Каждые два года пенсию будут пересчитывать. Иначе все накопления закончились бы уже через 15 лет. Оставшуюся сумму снова поделят на 180 и распределят на очередные 24 месяца.

Что ещё беспокоит экспертов?

1. Минтруд сомневается в гарантиях и страховании ответственности НПФ

По закону НПФ фиксирует инвестиционный доход раз в пять лет и в случае убытков компенсирует эти деньги из будущего инвестиционного дохода либо из собственных средств.

Минфин и ЦБ обещают сохранить деньги, накопленные по системе ГПП: Агентство по страхованию вкладов покроет всю сумму накоплений за время участия в системе.

2. Экспертов Института законодательства и сравнительного правоведения беспокоит, за кем будет право собственности на пенсионные резервы

На этапе обсуждения предполагалось, что пенсионные резервы будут в собственности участников программы. Но в законопроект внесли положение о том, что взносы перейдут в собственность фондов — это значит, что НПФ будет самостоятельно решать, куда и под какие условия вкладывать деньги. Кроме того, остаётся непонятным, как НПФ будет компенсировать потери от инфляции.

3. РСПП предупреждает: бизнес не заинтересован в проекте из-за скромных налоговых льгот

Новая пенсионная система потребует дополнительных затрат — как минимум на ПО для взаимодействия с пенсионным оператором. Такой точки зрения придерживается и Антон Табах: «ГПП мог бы хорошо работать при софинансировании со стороны работодателей. Но налоговых льгот слишком мало. Какой смысл работодателям участвовать в этом, не очень понятно. Страна у нас небогатая, многие россияне не могут себе это позволить».

Есть мнение, что ГПП — это льготы госкорпорациям, таким как «Роснефть» и «Газпром», поскольку среди них особенно распространены пенсионные программы для сотрудников. Они смогут уменьшать налогооблагаемую базу по налогу на прибыль на суммы, которые уже выплачивают на пенсионные счета своих сотрудников.

Александр Цыганов не исключает такого варианта: «Любые меры, связанные с налогами, очень интересны для госкорпораций. За счёт масштабов корпораций в первую очередь».

Какие перспективы?

ГПП — уже третья версия накопительной пенсионной системы. Две предыдущие: индивидуальный пенсионный капитал и накопительные пенсии — столкнулись с трудностями. По опросам более двух третей россиян не хотят отчислять на пенсию часть заработка.

По мнению Антона Табаха, ГПП разработали, чтобы поставить галочку в плане президента и ушедшего главы правительства: «На мой взгляд, в таком виде, в котором его предлагают, он не будет слишком эффективным и слишком популярным. По настоянию соцблока из него убрали автоподписку, а без этого подобные пенсионные системы плохо работают».

Александр Цыганов считает, что у новой системы есть не только недостатки: «Преимущества ГПП — это финансовая дисциплина и то, что в НПФ можно будет перевести ранее замороженные накопления. Но не думаю, что эта программа будет сильно популярной в первый год. Дальше будет зависеть от стимулов и доверия к системе».

Почему россияне боятся НПФ?

Миллионы россиян — клиенты НПФ, даже не зная об этом. Известны случаи, когда подписи подделывались и людей переводили из так называемых «молчунов» — тех, кто не выбрал НПФ для накопительной части своей пенсии, — в клиентов НПФ по незнанию.

Для чего это нужно НПФ? По новым правилам, доход менеджеров НПФ рассчитывается как процент от средств, вложенных в пенсионный фонд, поэтому чем больше клиентов, тем лучше.

Семь российских НПФ, среди которых подконтрольное ЦБ «Открытие», «Будущее» и «Сафмар», отчитались в 2018 году об убытке от инвестиций — от 10% до 20%. При этом менеджеры начислили себе бонусы от 1 до 3 млрд рублей.

Недоверие вызывает и сама система накопительных пенсий: в 2014 году их заморозили из-за того, что средств Пенсионного фонда не хватало на выплаты тогдашним пенсионерам. И до сих пор не разморозили.

Участники рынка отмечают, что переводить пенсионные накопления в ГПП будет невыгодно. Если в рамках обязательного пенсионного страхования выплаты можно получить в 55 или 60 лет, то в ГПП — на пять лет позже.

По мнению Александра Цыганова, нужен компромисс, иначе система не заработает: «Когда формируется долгосрочный инструмент, есть дуализм: сделать его выгодным для государства или удобным для будущего пенсионера. Но тогда государству придётся поступиться своими интересами».

Если не ГПП, то что?

Первый зампред ЦБ Сергей Швецов отмечает, что для состоятельных людей сумма накоплений может показаться незначительной: «Богатые используют семейные офисы, имеют индивидуальных доверительных управляющих. И я не думаю, что богатые люди придут и принесут в пенсионные фонды сотни миллиардов рублей».

Один из вариантов для россиян со средними доходами — купить недвижимость, которую можно сдавать в аренду и передавать по наследству. «Человек состоятельный выберет покупку недвижимости под аренду. Можно стать самозанятым, налоговая ставка не такая большая. Многие вообще никак не регистрируются. Но есть и риски: жильё может подешеветь, а аренда — стать не такой популярной», — говорит Александр Цыганов.

Ещё одна альтернатива: поставить недвижимость в обратную ипотеку, отмечает он: «Такой инструмент достаточно популярен в США. Человек предлагает свою квартиру банку и продолжает жить в ней, но банк ежемесячно ему платит. Если человек полностью проел эти деньги, то квартира достаётся банку. Если часть квартиры финансово ему принадлежит, то после смерти она переходит наследникам. Дальше квартиру можно продать и поделить деньги между наследниками и банком».

Как сейчас?

В 2019 году в России началась масштабная пенсионная реформа. Возраст выхода на пенсию поэтапно увеличивают на пять лет: к 2028 году он составит 65 лет для мужчин и 60 для женщин. В 2020-м на пенсию выйдут женщины в возрасте 55 с половиной лет и мужчины 60 с половиной лет.

Что касается формирования пенсий, работодатель вносит в Пенсионный фонд 22% от годовой зарплаты каждого работника.

Из этой суммы 16% идёт на формирование страховой пенсии (и её будущий размер), а 6% — на фиксированную выплату к страховой пенсии.

Правительство внесло в Госдуму законопроект об очередной «заморозке» накопительной части пенсии — теперь до конца 2023 года. На этом фоне Федерация независимых профсоюзов просит премьера Михаила Мишустина вовсе упразднить накопительный компонент в пенсионном обеспечении, поскольку то, как в России реализуется идея накопительной части, ее «дискредитирует». Объясняем, что это за идея, что пошло не так и как все могло бы работать, если бы в России существовали независимые профсоюзы.

Что такое накопительная часть пенсии?

Основу системы пенсионного обеспечения в тех странах мира, где такая система есть, составляет базовая пенсия. В разных странах это называется по-разному, но суть одна. Когда гражданин достигает пенсионного возраста (или если наступают другие предусмотренные законами случаи, например, человек становится инвалидом и теряет работоспособность), государство начинает платить ему пособие. Деньги на это государство находит благодаря старому доброму принципу солидарной ответственности: работающие сейчас отдают государству часть дохода в пользу тех, кто работал до них. И так из поколения в поколение.

Со временем многие страны и существующие в них пенсионные системы пришли, как считается, к более прогрессивной модели пенсионного обеспечения. Она предполагает, что наряду с базовой — не самой большой частью пенсии — должна быть еще и накопительная.

Эта часть индивидуальна, потому что в основном зависит от самого работника: от уровня его квалификации, доходов и от его личной готовности еще в молодом возрасте осознать необходимость позаботиться о себе в старости. Благодаря этому, например, мы имеем перед глазами «классический» пример немецких пенсионеров, которые с выходом на заслуженный отдых начинают активно путешествовать по миру.

А как у нас

Для начала расскажем, как это было задумано реализовать. В России накопительный компонент в трудовой пенсии появился с пенсионной реформой 2002 года. Ее декларируемая цель — перейти от прежней распределительной модели к распределительно-накопительной. По закону о трудовых пенсиях (№ 173-ФЗ от 17 декабря 2001 года) они должны состоять из двух частей — страховой (или, как еще говорят, обязательной) и накопительной.

В страховую был включен базовый фиксированный размер, который государство время от времени индексирует. Кроме того, имеет значение стаж вышедшего на пенсию работника. На размер страховой пенсии также влияет сумма отчислений на персонифицированном (личном) счете, который открыт на каждого работающего гражданина в Пенсионном фонде России (ПФР).

На этом счете, по замыслу реформы, и должна формироваться накопительная часть. Она пополняется не только за счет отчислений от ежемесячного заработка (их, как и подоходный налог и взносы в другие фонды, в «автоматическом» режиме осуществляет работодатель еще до выдачи зарплаты на руки), но и за счет инвестиционного дохода. Чтобы отчисляемые работниками деньги не лежали на индивидуальных счетах мертвым грузом, а работали в экономике, их постоянно инвестируют. ПФР этим занимается через Внешэкономбанк, а негосударственные пенсионные фонды (НПФ), куда каждый работник вправе перевести свои накопления, — по собственным программам.

Что пошло не так

Начнем с того, что накопительную часть в России пока не выплачивают. По замыслу реформы, первые пенсионеры-мужчины смогут получить ее только в 2032 году — это будут работники, родившиеся в 1967 году. При условии, что возраст выхода на пенсию не повысят снова — а намеки на этот счет уже звучали. Стоит ли удивляться, что бесконечные манипуляции с параметрами пенсионной системы, включая такие базовые вещи, как пенсионный возраст, делают перспективы будущих пенсионеров в их собственных глазах довольно туманными.

Правила игры и в самом деле не перестают менять, на что указали в обращении на имя Михаила Мишустина члены Федерации профсоюзов. Их не устраивает, что начиная с 2015 года правительство то и дело увеличивает период выплат пенсионных накоплений. Речь о количестве лет, в течение которых человек после выхода на пенсию предположительно будет жить и получать деньги, скопленные на личном счете. С учетом роста ожидаемой продолжительности жизни за пять лет этот период уже увеличили с 19 до 22 лет, хотя по подсчетам профсоюзов в реальности этот период в среднем не превысит 12 лет для мужчин и 15 лет для женщин.

В РФ задержки с выплатами пособий. Москва хочет, чтобы деньги дали регионы, но там их нет

С одной стороны, неплохо, что пенсионер долго живет и получает честно заработанную пенсию. С другой — чем длиннее рассчитываемый период этих выплат, тем меньше окажутся сами выплаты. На сегодня месячный размер прибавки от накопительной части к пенсии профсоюзами оценивается в 956 рублей.

Другая беда в том, что правительство не старается увеличить размер накоплений на пенсионных счетах, скорее наоборот, считает директор Института финансов и права Уральского государственного экономического университета, доктор экономических наук, профессор Максим Марамыгин. Анонсированное очередное решение о «заморозке» накопительной части трудовых пенсий — теперь до конца 2023 года — на деле будет означать, что на эти счета снова не вернется инвестиционный доход, который, как было задумано, должен ежегодно увеличивать размер накоплений. А деньги, поступившие в виде отчислений, будут изъяты и направлены на выплаты тем, кто на пенсии уже сейчас. Под «честное-пречестное», что когда-то номинальные владельцы этих денег их все-таки получат, так что это временное изъятие «не умалит пенсионных прав будущих пенсионеров»…

Почему так происходит

«Замораживая» накопительную часть, правительство закрывает дефицит Пенсионного фонда. Но для понимания: ежемесячные пенсионные отчисления с заработка каждого работающего россиянина — 22%, из которых 6% идет на формирование накопительной части будущей пенсии, а 16% — страховой. Для сравнения: в Швейцарии такие отчисления составляют около 23%, в Румынии — 30%, в Италии — 32%, а Португалии — 33%. В США пенсионные отчисления вдвое меньше российских — 12,5%, и стран с сопоставимым размером пенсионных взносов — абсолютное большинство. То есть на фоне мировых стандартов наши отчисления — не просто высокие, а очень высокие.

«И тогда вопрос — почему страны с гораздо меньшими пенсионными отчислениями могут формировать приемлемый и достаточный пенсионный фонд, а нашей стране с огромными пенсионными отчислениями никак это не удается? И это тот вопрос, который могли бы, например, задать наши независимые профсоюзы. Но почему-то этот вопрос не звучит», — говорит профессор Марамыгин.

По его мнению, предложение Федерации профсоюзов упразднить накопительную часть государственной трудовой пенсии лишь помогает правительству найти пути легализации текущего положения дел.

Еще один вопрос, который могли бы задать те же профсоюзы: что мешает нам перейти к трехканальной схеме формирования пенсий, которая типична для той же Европы? Прожиточный минимум пенсионерам обеспечивает базовая пенсия, второй источник доходов — накопления вышедших на пенсию граждан на их индивидуальных пенсионных счетах, а третий — накопления, которые делал за работника его работодатель, имея для этого достаточные стимулы в виде налоговых льгот.

«Нигде не живут сплошные финансовые гении и нигде люди не склонны сами заниматься накоплениями на безбедную старость. Государство на то и государство, чтобы подталкивать людей к заботе о самих себе, а не заявлять в лице неумных чиновников, что оно, государство, никому ничем не обязано… Пенсионные отчисления и накопления не должны облагаться налогами. Государство должно отказываться от части налоговых поступлений, понимая, что при этом люди сами соберут себе на старость. И бизнес, если его к этому стимулируют, будет в этом охотно участвовать», — убежден Максим Марамыгин.

Увы, ни одна из многочисленных пенсионных реформ, включая последнюю, так и не создала механизмов подобного стимулирования в России.

Добровольную накопительную систему примут в пожарном порядке

Итак — свершилось: Минфин и ЦБ раскрыли параметры новой накопительной пенсионной системы. В ближайшее время законопроект «О государственном пенсионном плане» (ГПП) вынесут на публичное обсуждение, а затем внесут в Госдуму.

Заметим: систему переименовали в очередной раз. Ранее она называлась индивидуальный пенсионный капитал, потом — гарантированный пенсионный продукт. Но цель осталась прежней: дать гражданам возможность за счет добровольных личных взносов с зарплат в НПФ копить на будущую пенсию.

Вот ключевые пункты ГПП:

— Участие в ГПП будет добровольным, а стимулировать граждан копить на пенсию власти намерены с помощью налоговых преференций.

— Гражданин сможет не платить НДФЛ (13%) с доходов, которые добровольно перечислит на накопительную часть пенсии, но не более 6% от своего дохода. Если он захочет отложить на пенсию бОльшую сумму, то сможет эти расходы (свыше 6% от дохода) включить в уже существующий социальный налоговый вычет — он ограничен 120 000 рублями в год.

— Получит льготы и работодатель: если он решит софинансировать накопительную часть пенсии работника, то сможет вычесть эти расходы из базы по налогу на прибыль, но не более 6% от зарплаты сотрудника. Вычет будет увеличиваться на повышающий коэффициент: в первые шесть лет — 1,3, а затем — 1,6. Общая сумма вычета не может превышать 12% от расходов на оплату труда.

— Граждане смогут перевести свои накопления в ГПП через работодателя, подписав с ним договор или лично через Единый портал государственных услуг. Воспользоваться возможностью смогут как наемные работники, так и самозанятые.

— Граждане смогут переводить свои средства по обязательному пенсионному страхованию (ОПС) в ГПП.

— Взнос человек определит сам и сможет менять его размер каждый месяц, а также приостанавливать его уплату. В течение шести месяцев после подачи заявления об участии в ГПП можно передумать и потребовать вернуть уплаченные взносы.

— Накопленная пенсия будет наследоваться и застрахована на сумму до 1,4 млн. рублей.

— НПФ смогут сами без УК управлять деньгами людей, направленными на ГПП, но если у фонда нет аккредитации для работы в обязательной пенсионной системе, он должен будет ее получить.

— НПФ будут обязаны не реже чем раз в пять лет фиксировать сумму пенсионных взносов на счете участника ГПП. Она не может быть меньше суммы поступивших взносов и той, что была на дату последней фиксации.

— Оператором системы станет Национальный расчетный депозитарий: он будет администрировать и контролировать денежные потоки. Его задача — минимизировать роль работодателя в расчете пенсии. НРД будет фиксировать все переводы между пенсионными фондами, через него будут проходить и выплаты накопительной пенсии.

— Человек сможет начать получать накопительную пенсию либо в момент наступления пенсионного возраста, либо по истечении 30 лет с даты начала уплаты первого пенсионного взноса по ГПП. Это будет зависеть от того, какой срок наступит раньше. При этом пенсионная выплата по ГПП будет ежегодно подлежать индексации на уровень инфляции.

На первый взгляд — выглядит неплохо. Однако остался нерешенным ряд важнейших моментов. По мнению аналитиков, сравнивать новую российскую накопительную систему следует с американской системой страхования 401 (К) — по ней в США застрахованы более 70 млн. человек. Так вот, у 401 (К) огромное преимущество: работник может сам у себя из накопленных средств занять — без процентов, в крайних ситуациях. Это — банкротство или болезнь, выходящая за рамки страховки, ипотека, образование детей.

Но главное: системы типа 401 (К) так популярны, потому что в США прогрессивное налогообложение. Американец вправе заслать по 401 (К) на пенсионное страхование 21 тысячу долларов в год (налог с этих денег не взимается). Это часто та сумма, которая отделяет работника от перехода на повышенный норматив прогрессивного налога. Плюс — в Америке пенсионные накопления гарантируются законом о страховании банковских вкладов на солидные 250 тысяч долларов.

В нашем ГПП ничего подобного нет и не будет. Зато со стороны граждан есть огромное недоверие к любой накопительной пенсионной системе. Это значит, что голубая мечта государства — переложить обязанности по пенсионному обеспечению на плечи самих граждан — вряд ли осуществится.

— Новая накопительная система получилась тоже довольно бестолковой и половинчатой, — считает доктор экономических наук, независимый эксперт по социальной политике Андрей Гудков. — Да, она включает элементы добровольного страхования накопительного типа. Но гораздо важнее, я считаю, то, чего в ГПП нет. Главное: непонятно, на каких условиях будут переводится в ГПП «замороженные» средства граждан, сделанные по обязательному страхованию накопительного типа в период с 2002 по 2014 годы.

Хотелось бы знать, какие у НПФ результаты инвестирования этих средств за 18 лет (после 2014 года взносы в систему не делались, но деньги по-прежнему инвестировались)? Знать данные не по конкретному гражданину (НПФ сейчас предоставляют такую информацию только лично каждому, по его запросу), а картину в целом. Потому что сейчас об этих результатах вообще ничего не известно.

На мой взгляд, прежде чем вносить новые поправки в пенсионное законодательство, нужно провести общегосударственный аудит работы прежней системы обязательного накопительного пенсионного страхования.

В начале нулевых, напомню, планировалось, что к 2015 году в этой системе будет 10−15 трлн. рублей. Сейчас, если исходить из имеющихся данных, — лишь около 3 трлн. рублей.

Аудит, я считаю, необходим, чтобы с новыми НПФ эта история не повторилась.

Замечу: в рамках ОПС гарантировалась сохранность взносов без ограничений, а вот на инвестиционный доход гарантии не распространялись вовсе. Поэтому НПФ могли эти деньги запросто «потерять». Получалось — откладывать на старость на счет в банке выгоднее. Банки хотя бы платили депозитный процент.

«СП»: — ГПП предусматривает расширенные налоговые льготы. Это делает новую систему выгодной для работника?

— В ГПП четко сказано одно: отчисления гарантируются в сумме 1,4 млн. рублей. Причем, не только взносов, но и инвестиционного дохода.

Поймите — это очень мало. Если, допустим, речь идет об инвестиционной доходности 6%, то доход с 1,4 миллиона рублей — это 7 тысяч рублей в месяц. На первый взгляд, с учетом, что средняя пенсия на начало 2019 года составляла 14 400 рублей — не так уж мало. Но загвоздка в том, что этот доход работник получит через 20−30 лет. И тогда 7 тысяч рублей, как принято говорить, будут совсем другими деньгами.

Еще очевидный минус — в ГПП нет обязательности участия работодателя. Это очень хорошо, что с взносов работодателя снимается налог на прибыль. Но вот собственные взносы застрахованного, насколько можно судить, освобождаются только от НДФЛ (13%), но не от социальных взносов (30%).

По-хорошему, пусть бы и 30% социальных взносов уходили на счет работника в НПФ, как часть взноса работодателя. Тогда бы получалось так: ты перечисляешь в НПФ 1 рубль — работодатель добавляет 43 копейки. Это уже интересно. А в предлагаемом варианте на 1 рубль работника прибавка от работодателя всего 13 копеек. Тут все просто: 43 копейки — это стимул. А 13 копеек — не стимул.

В данном случае отрицательно работает наша плоская шкала налогообложения. Ведь как происходит в Америке, если работник участвует в 401 (К)? Он перечисляет деньги на пенсионный счет — и остается на низкой ставке подоходного налога.

Скажем, у американца поперла карьера — он начал зарабатывать 100 тысяч долларов в год. Но одновременно у него должна повысится ставка НДФЛ. Но он берет, и 21 тысячу, положенную по закону, отгоняет на 401 (К). У него теперь доход не 100 тысяч, а 79 тысяч. И ставка НДФЛ не 25%, а всего 20%.

На деле, у меня складывается впечатление, что НПФ настаивали через лоббистов в правительстве, чтобы у был какой-то источник средств в новой накопительной системе. По доступу к бюджетным средствам фонды не договорились. И вот им сунули «на отвали» схему с ГПП.

«СП»: — Власти явно хотят сделать новую накопительную систему массовой. Им это удастся?

— Сомневаюсь. Если люди не знают, что происходило в прежней накопительной системе — а системы очень похожи — они не пойдут в новую, непонятную систему.

В свое время власти констатировали, что доход в обязательной накопительной пенсионной системе был ниже уровня инфляции. А как будет в новой системе?

В 2002 году в стране было более 200 НПФ, и от них осталось всего 40. А как будет теперь? Сколько, грубо говоря, украли НПФ за 2002−2019 годы?

«СП»: — Можно ли сказать, что ГПП — попытка государства уйти от ответственности за пенсионное обеспечение?

— Это попытка уйти от солидарной системы в социальном страховании. И проблема здесь в том, что такой уход означает разрушение опорного института гражданского общества, и опорного института социального государства.

— Доверие к НПФ действительно подорвано, и «обелить» накопительную систему достаточно проблематично, — отмечает декан факультета социологии и политологии финансового университета при правительстве РФ Александр Шатилов. — Многие НПФ приказали долго жить. И это во многом скомпрометировало идею пенсионных накоплений на перспективу.

Я сам помню, как граждане получали «письма счастья», в которых говорилось, сколько у них накапало пенсионных накоплений. Люди всерьез рассчитывали, что впереди у них — обеспеченная старость. И вдруг оказалось, что ничего этого нет и не предвидится.

Если честно: я не полагаюсь ни на государство, ни на негосударственные пенсионные фонды, которые обещают обеспечить мою старость. Лучше, я считаю, готовить «подушку безопасности» самостоятельно.

Читайте новости «Свободной Прессы» в Google.News и Яндекс.Новостях, а так же подписывайтесь на наши каналы в Яндекс.Дзен, Telegram и MediaMetrics.

По мнению экономиста, россиянам не стоит даже мечтать о выплатах в 40 тысяч рублей

Сотрудники ПФР предрекают фатальные изменения правил выплат старикам

Читайте также: